Плательщики налога на добавленную стоимость. Плательщик ндс это

Кто является плательщиком НДС, а кто нет?

В ходе ведения финансово-хозяйственной деятельности одним из важным и распространенным налогом является НДС. Для правильного ведения бухгалтерского учета необходимо понимать, кто из хозяйствующих субъектов является плательщиком НДС, в каком случае его оплачивать и кто освобожден от его уплаты.

Оглавление статьи

Кто является плательщиком НДС

В качестве налогоплательщиков НДС выступают как индивидуальные предприниматели, так и организации, на основании НК РФ, ст. 143.

В качестве налогоплательщика организации будут выступать российские, а так же иностранные, международные юридические лица, в том числе имеющие филиалы и представительства этих организаций которые были созданы на территории РФ (согласно НК РФ, ст. 11).

Данные организации могут осуществлять деятельность посредством своих обособленных подразделений, которые были созданы отдельно от основной структуры и на другой территории, имеющие свои рабочие места для персонала. В этом случае, в качестве налогоплательщика НДС будет выступать головная организация, а ее обособленные подразделения выступают в качестве ее представителя и производят выставление и получение счетов-фактур от имени налогоплательщика.

В качестве плательщиков налога на добавленную стоимость будут выступать и государственные органы (муниципальные), выступающие в качестве юридических лиц, по проведенным хозяйственным операциям, по которым они действуют, как самостоятельный субъект. В тоже время они не являются плательщиками НДС при осуществлении функции публично-правового образования или же выступают от его имени (в соответствии с ГК РФ, ст. 125).

Публично-правовые образования не входят в состав плательщиков НДС, описанных в НК РФ, ст. 143. Так же на основании постановления пленума ВАС РФ № 33 п.1, от 30.05.2014, писем ФНС № ШС-22-3/562 от 13.07.2009 и Минфина РФ №03-07-11/616 от 07.12.2007.

Налогоплательщики, которые стоят на налоговом учете в налоговых органах РФ обязаны исчислять и производить уплату налога, а так же предоставлять отчетность самостоятельно.

На ряду с этим, в определенных случаях, вышеуказанные функции возложены на налогового агента, в случае, если им производятся следующие действия:

- Приобретаются товары (услуги, работы) у иностранного лица, которое не состоит на налоговом учете в РФ (согласно НК РФ, ст. 161, п.п. 1,2).

- Арендуется гос. имущество (муниципальное) – на основании НК РФ, ст. 161, п.3.

- При реализации конфискованного, бесхозяйственного имущества (и прочего), если выступает в качестве уполномоченного лица (согласно НК РФ, ст. 161, п.4).

- При приобретении казенного имущества (в соответствии НК РФ, ст. 161, п.3, 2-го абзаца).

- Ранее было: в случае приобретения имущества должников, а также имущественных прав организации должника (банкрота). Данное условие действовало до 1 января 2015 года, на данные момент такая обязанность исключена!

- В случае реализации товаров (услуг, работ и имущественных прав)иностранных лиц, которые не стоят в РФ на налоговом учете, на основании посреднического договора (в соответствии с НК РФ, ст. 161 п.5).

- В случае, если с момента перехода права собственности на судно, передаваемое заказчику от налогоплательщика, не была в течение 45 дней произведена регистрация в Российском международном реестре судов (согласно НК РФ, ст 161, п.6).

Не являются плательщиками НДС

Российские граждане (физические лица), так иностранные не являются плательщиками НДС (в соответствии с письмом Минфина РФ №03-07-14/76 от 31.07.2012). Так же к неплательщикам относятся адвокаты и нотариусы частной практики, в связи с тем, что они не являются индивидуальными предпринимателями ( в соответствии с письмом Минфина РФ №03-07-14/76 от 31.07.12.

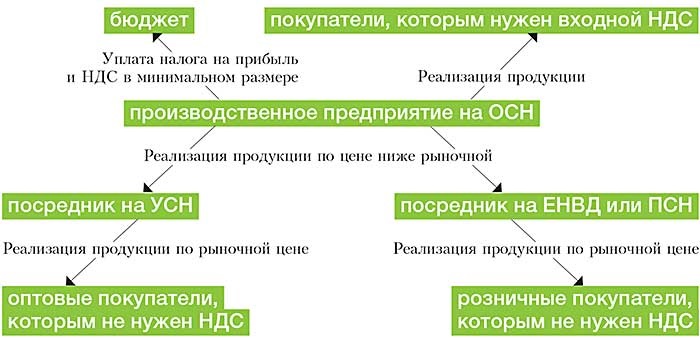

ИП и организации, применяющие специальные налоговые режимы, такие как ЕСХН, УСН, ЕНВД, Патент не признаются плательщиками НДС (на основании НК РФ: ст.346.26, п.4, ст. 346.1, п.3, ст.346.11, п.2, ст.346.43, п.11).

Наряду с этим, при определенных условиях, данные категории налогоплательщиков уплачивают налог, при условии:

- Если товар ввозится на территорию РФ.

- В случае выставления счетов-фактур другим организациям с выделением НДС (НК РФ, ст. 173, п.5.п.п.1).

- Если плательщик выступает в роли налогового агента, на основании НК РФ, ст. 161.

Отметим, что, организации, применяющие специальные налоговые режимы, обязаны платить НДС, в случае, если они являются участками товарищества, которое ведет общие дела концессионером или при участии доверительного управляющего.

Возможно вам также будет интересно:

Изменения по НДС в 2015 году. Порядок заполнения декларации по НДС с 2015 года.

[us_separator size=”small” thick=”2″ color=”primary”]infportal.ru

Налогоплательщиками НДС являются…

Главная → Бухгалтерские консультации → НДС

Актуально на: 23 декабря 2015 г.

Налогоплательщики НДС – это лица, указанные в таблице.

При реализации товаров (работ, услуг) на территории РФ плательщики НДС предъявляют налог покупателям, перечисляют НДС в бюджет (предварительно уменьшив исчисленный НДС на суммы, принимаемые к вычету (п. 1 ст. 173 НК РФ)) и представляют в ИФНС декларацию по НДС (п. 5 ст. 174 НК РФ).

При ввозе товаров на территорию РФ плательщики НДС уплачивают ввозной НДС на таможне или в налоговый орган.

Кто не платит НДС

При реализации товаров (работ, услуг) на территории РФ не платят НДС организации и ИП:

- применяющие спецрежимы, т. е. УСН (п. 2, 3 ст. 346.11 НК РФ), ЕНВД (п. 4 ст. 346.26 НК РФ), патентную систему налогообложения (п. 11 ст. 346.43 НК РФ), ЕСХН (п. 3 ст. 346.1 НК РФ). Они не являются плательщиками НДС;

- освобожденные от исполнения обязанностей плательщика НДС по ст. 145 НК РФ. Освобождение можно получить при соблюдении определенных критериев и на конкретный срок. Такие организации и ИП хотя и являются налогоплательщиками НДС, налог покупателям не предъявляют, в бюджет его не платят и декларацию по НДС не сдают.

Неплательщики НДС, а также освобожденные от уплаты этого налога лица, не имеют права и на вычеты по НДС (пп. 3 п. 2 ст. 170, п. 1, пп. 1 п. 2 ст. 171 НК РФ).

Но вместе с тем они должны будут заплатить НДС в бюджет, если выставят своему покупателю счета-фактуры с выделенной суммой налога (п. 5 ст. 173 НК РФ).

Надо ли регистрироваться в качестве плательщика НДС

Специальной регистрации организаций и ИП в качестве плательщиков НДС не существует. И никакое свидетельство плательщика НДС никому не выдается. Налоговики и так знают, является ли организация или ИП плательщиком НДС.

glavkniga.ru

Плательщики налога на добавленную стоимость

В основе нормативного регулирования порядка исчисления и уплаты налога на добавленную стоимость (НДС) лежит гл. 21 Налогового кодекса РФ. Если вопросы, касающиеся исчисления НДС, возникают при использовании специальных режимов налогообложения, необходимо обратиться к главам Налогового кодекса, регулирующим эти главы: - гл. 26.1 "Единый сельскохозяйственный налог"; - гл. 26.2 "Упрощенная система налогообложения"; - гл. 26.3 "Налогообложение в виде единого налога на вмененный доход"; - гл. 26.4 "Система налогообложения при выполнении соглашений о разделе продукции". Вопросы по исчислению и уплате НДС могут возникнуть при ввозе товара на таможенную территорию РФ. В этом случае необходимо обратиться к Таможенному кодексу РФ.Налогоплательщики - это организации и физические лица, на которых возлагается обязанность по уплате налога (ст. 19 НК РФ). Согласно Налоговому кодексу, под организациями следует понимать: - образованные в соответствии с законодательством юридические лица; - иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств; - международные организации; - филиалы и представительства, открытые иностранными и международными организациями на территории РФ. Согласно п. 1 ст. 143 НК РФ плательщиками НДС признаются: - организации; - индивидуальные предприниматели; - лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом РФ. Данные категории лиц обязаны представлять декларацию по НДС. Кроме того, согласно п. 5 ст. 173 НК РФ следующие категории обязаны исчислить налог и уплатить его в бюджет в случае выставления ими покупателю счета-фактуры с выделением суммы НДС: - лица, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога; - лица, не являющиеся налогоплательщиками; - налогоплательщик при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению. Обязанности по уплате НДС возлагаются на индивидуальных предпринимателей, зарегистрированных в установленном порядке и осуществляющих предпринимательскую деятельность без образования юридического лица. Уплачивать и исчислять НДС должны также главы крестьянских (фермерских) хозяйств. При этом главы крестьянских (фермерских) хозяйств признаются предпринимателями без образования юридического лица с момента регистрации такого хозяйства. Если физические лица не зарегистрированы в качестве индивидуальных предпринимателей, но осуществляют предпринимательскую деятельность, то, согласно Гражданскому кодексу РФ, они вообще не вправе ссылаться на то, что они являются индивидуальными предпринимателями в случае заключения сделки. В соответствии со ст. 143 НК РФ плательщиками НДС на таможне являются лица, признаваемые налогоплательщиками налога в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ. НДС, взимаемый таможенными органами, является разновидностью таможенных платежей. Согласно ст. 328 Таможенного кодекса РФ плательщиками таможенных платежей, в том числе НДС, являются декларанты и иные лица, на которых Таможенным кодексом РФ возложена обязанность уплачивать таможенные платежи (например, таможенные брокеры). В данной статье также указано, что таможенные платежи могут быть уплачены любыми лицами.

Статьи по теме:

www.pnalog.ru

Субъекты-плательщики НДС: реестр, проверка, свидетельство, письмо

Собираемость НДС оказывает значительное влияние на формирование бюджета в РФ. А общую величину самого налога фактически определяют три фактора:

- Объекты налогообложения.

- Налоговые ставки.

- Налогоплательщики (субъекты) НДС.

Данна статья призвана помочь вам разобраться, какие физические лица и организации относятся к являющимися плательщиками НДС, считается ли таким поставщик, и правда ли, что ИП не является плательщиком НДС.

Субъекты налогообложения

Итак, давайте узнаем, кто является плательщиком НДС в РФ, а кто не признается таковым. Важнейшим составляющим элементом инфраструктуры по собираемости НДС являются те, кто собственно этот налог и делают – субъекты НДС.

Современной трактовкой НК РФ таковыми плательщиком НДС признаются:

- Компании и организации, представляющие все допустимые законодательством формы собственности, занимающиеся при этом любым видом коммерческой или производственной деятельности (кроме упомянутой в соответствующих статьях НК).

- Компании с участием иностранных учредителей, занимающиеся бизнесом на территории РФ.

- Частные семейные и индивидуальные фирмы.

- Филиалы компаний, ведущие самостоятельную деятельность (на отдельном бухгалтерском учете).

- Иностранные, возможно международные компании, получающие доходы на нашей территории.

- Организации некоммерческой направленности при выполнении ими сделок с товаром или имуществом.

- ИП.

- Все категории налогоплательщиков, включая и частных лиц при признании их плательщиками НДС, в случае провоза товара при пересечении таможенной границы РФ.

Такое положение зафиксировано в 143-ой статье НК РФ.

Кроме того (по закону) государственные или муниципальные органы не являются официальными плательщиками НДС за исключением нескольких случаев, когда они:

- Действуют как самостоятельные независимые субъекты и при этом не исполняют своих основных функций.

- Совершают операции или сделки в собственных интересах, исключающих выполнение своих обязанностей.

Про наличии в РФ базы-реестра и свидетельств о регистрации плательщиков НДС, проверке их статуса, поиске поговорим ниже.

О том, кто является субъектом НДС, расскажет этот видеоролик:

Проверка плательщика НДС

Итак, возможно ли проверить является ли фирма плательщиком НДС? Плательщиками налога могут являться не все участники производственной или коммерческой деятельности. Некоторые системы налогообложения подразумевают освобождение от исполнения обязанности плательщика НДС.

И кроме того имеют место налоговые льготы по НДС, которые могут при определенных условиях освободить от уплаты данного налога. В этих случаях ФНС может отказать в вычете входного НДС или в его возмещении. Поэтому рекомендуется уточнять у поставщиков, являются ли они субъектами НДС, или проверять их на этот предмет.

Проверка контрагента-налогоплательщика включает:

- Проверку его должной регистрации в ФНС и наличия правильных реквизитов.

- Проверку его реальной хозяйственной активности (для избегания контактов с фирмами-однодневками).

- Проверка состоятельности как руководителя директора компании-партнера.

Сервисы

Это можно сделать, не выходя из офиса, на сайте налоговой, в котором встроено несколько проверочных сервисов. На которых можно:

Это можно сделать, не выходя из офиса, на сайте налоговой, в котором встроено несколько проверочных сервисов. На которых можно:

- Узнать корректность заполнения счета-фактуры. Проверить, насколько правильны внесенные в него реквизиты вашего партнера (проверка корректности заполнения).

- Проверить по внесенным данным ИНН и ОГРН партнерской компании существование фирмы и выяснить данные о ее руководстве (риски бизнеса).

- Выяснить, добросовестный ли это налогоплательщик и имеются ли у него долги по уплате налогов (сведения о задолженности юрлиц).

ФНС

Не оставит шансов налоговым нарушителям и ФНС, в обязанность которой вменяется проверять у налогоплательщиков НДС:

- Правильность исчисления.

- Своевременность и полноту уплаты налога.

- Правильность заполнения деклараций.

Что они делают двумя способами:

- Камеральным.

- Выездным.

Является ли предприниматель, применяющий УСН, плательщиком НДС, расскажет данное видео:

Полезная информация

Важным звеном в системе НДС являются и условия освобождения от данного налога, выполнение которых обязательно для получения льгот. Это:

- Небольшая (менее двух миллионов) прибыль за три последовательных месяца.

- Участие в определенных государственных программах и проектах.

- Выполнение сделок по операциям, обозначенным в 149-ой статье НК.

Освобождение от уплаты НДС в виде льгот – явление временное и оно не освобождает от статуса налогоплательщика и выполнения своих обязательств:

- Заполнения налоговой декларации, если налог есть во входящих.

- Предоставления партнерам заполненных счетов-фактур с отметкой «без НДС».

Налоговые льготы предоставляются налогоплательщикам на год, и отказаться от них на протяжении этого времени невозможно.

Вся работа компании с иностранными партнерами (импорт и экспорт) в отчетности выделяется отдельно. О том, как проверить правильность начисления НДС, мы рассказываем также отдельно.

О том, надо ли вести журналы полученных и выданных счет-фактур, если компания получила освобождение по НДС, расскажет специалист в этом видео:

uriston.com