Три налоговых схемы для производственной компании. Схема налогообложения

Системы налогообложения для ООО: как выбрать налоговый режим

Перед тем как осуществить регистрацию новой организации в ФНС России, нужно серьезно задуматься над выбором варианта налогового режима. Неправильный подход приводит к плачевным последствиям, в том числе к убыточности и закрытию общества. Очень важно все заранее просчитать и предусмотреть, детально изучить информацию. Выбранная схема налогообложения не должна стать бременем, которое будет постоянно тянуть предприятие на дно высокими ставками и непомерными издержками.

Что такое система налогообложения

Под этим понятием подразумевается совокупность сборов и налогов, взимание которых осуществляется в установленном действующим законодательством РФ порядке. Основы современной системы налогообложения были заложены еще в 1992 году, когда правительством был принят пакет законов об отдельных видах взносов, выплата которых юридическими лицами, индивидуальными предпринимателями и другими субъектами, ведущими деятельность на территории РФ, должна осуществляться в определенный календарный период в утвержденном объеме.

В зависимости от территориального устройства государства система налогообложения для ООО разделяет региональные, территориальные и федеральные сборы. Каждый из указанных уровней имеет свои особенности. Порядок начисления и взимания взносов прописан в Кодексе и регулируется местными положениями. Базовые ставки некоторых вычетов и отчислений разнятся в зависимости от определенного региона, поскольку устанавливаются они в индивидуальном порядке.

Налогоплательщики и элементы налогообложения

Центральным звеном в структуре участников правоотношений являются граждане РФ и хозяйственные субъекты, на которых возложена обязанность вносить в добровольно

sovets.net

Три налоговых схемы для производственной компании

Оптовая торговля схема

В целом способы оптимизации в производстве построены на тех же базовых идеях, что и в других видах деятельности, например в оптовой торговле. Однако их нужно адаптировать для производства.

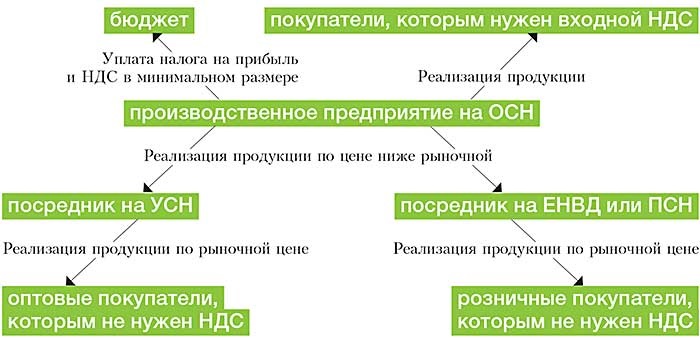

Готовую продукцию, выпущенную основным производственным предприятием, есть смысл продавать через спецрежимников. Эта схема применяется, если конечные покупатели продукции согласны покупать ее без НДС.

При оптовой торговле используются один или несколько посредников на упрощенке, при розничной – вмененщики или патентщики (см. схему 1). Цена продукции, поставляемой в адрес таких спецрежимников, должна быть ниже, чем для сторонних покупателей.

Продажа готовой продукции через спецрежимников

Разница в ценах объясняется разумными деловыми целями: скидкой за объем закупок, накопительной скидкой за многолетнее сотрудничество, дилерской скидкой, скидкой в связи с предоплатой за долгий срок вперед, обязанностью выкупать определенный объем продукции в течение ряда лет и т. п. Более того, по крупным разовым сделкам производитель может терпеть и убытки. Цена, которая покрывает прямые расходы, может быть выгодной для производителя, несмотря на убыток за счет косвенных затрат. У убытка могут быть и другие разумные причины.

Толлинговая схема для производственной компании >>>

В результате существенная часть прибыли и добавленной стоимости переносится на спецрежимников, которые не платят НДС и налог на прибыль. При необходимости эти посредники совмещают УСН, ЕНВД или ПСН. Законность такой схемы работы производителям неоднократно удавалось отстоять в судах (постановления ФАС Уральского от 30.06.14 № Ф09-3919/14, Поволжского от 18.06.14 № А55-17026/2013, Центрального от 10.03.15 № Ф10-44/2015 округов).

Но, если доказана формальность документооборота и подконтрольность посредников, побеждают налоговики. Конечно, дружественные спецрежимники (посредники) не должны быть однодневками. Иначе доход всех участников будет квалифицирован как доход самого производителя (определение ВС РФ от 02.03.16 № 305-КГ16-622).

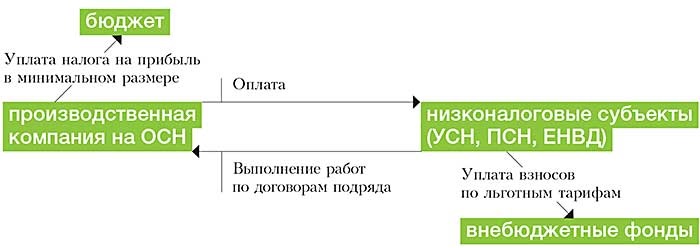

На производстве, как и в оптовой торговле, успешно используются затратные механизмы. Это работы или услуги, которые компания приобретает у низконалоговых субъектов-аутсорсеров (см. схему 2). Но у производства есть специфика.

Использование затратных механизмов для оптимизации налогов в производстве

Удобнее всего привлекать дружественных аутсорсеров на спецрежиме для подрядных работ. На аутсорсинг предприятие может передать часть этапов производства или даже все этапы. Тем самым производственное предприятие снижает налог на прибыль.

Кроме того, субъекты на УСН и ПСН, занятые в производственной сфере, могут сэкономить страховые взносы. Они вправе применять пониженные тарифы взносов (п. 8 и 14 ч. 1, ч. 3.4 ст. 58 Федерального закона от 24.07.09 № 212‑ФЗ). До 2018 года они уплачивают взносы по ставке 20 процентов.

Производственную деятельность можно вести в рамках простого товарищества. Участниками совместной деятельности могут быть в том числе субъекты УСН или компании-нерезиденты.

Этот вариант не экономит НДС — участник, ведущий общий учет, выставляет покупателям счета-фактуры в общем порядке (п. 1, 2 ст. 174.1 НК РФ). Однако есть выгода по налогу на прибыль: вместо него товарищества на упрощенке со своей доли дохода уплачивают единый налог по ставке 15 процентов (п. 3 ст. 346.14 НК РФ). Законами субъектов РФ его ставка может быть снижена до 5 процентов (п. 2 ст. 346.20 НК РФ).

При переводе части прибыли товарищу-нерезиденту (например, кипрской компании) налог также может быть снижен до 5 процентов (налог у источника выплаты дивидендов).

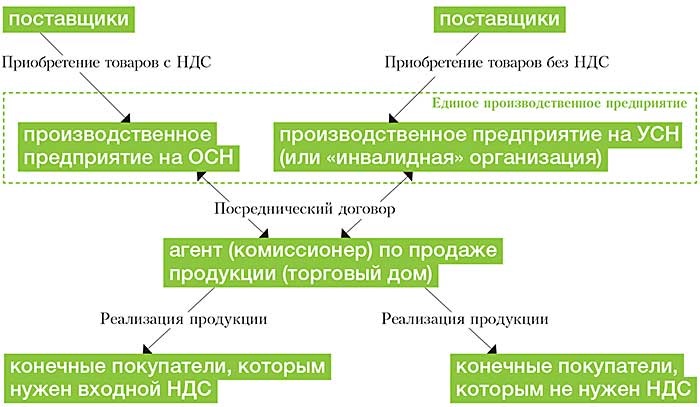

Дробление производства

Дробление бизнеса или третья схема позволяет не уплачивать НДС и налог на прибыль с оборотов по производству и реализации продукции, которая продается покупателям, готовым приобретать ее без НДС. Упрощенцы и патентщики могут уплачивать взносы по пониженным тарифам.

Производство делится на два (а при необходимости — и более) самостоятельных предприятия с разными режимами налогообложения (см. схему 3). Одна компания работает на общей системе, а вторая — применяет упрощенку.

В зависимости от соотношения выручки и затрат, а также от наличия региональных льгот объект обложения при УСН может быть как «доходы», так и «доходы минус расходы». В роли выделившегося предприятия может выступать и дружественный ИП на УСН.

По некоторым видам производственной деятельности предприниматели вправе применять патентную систему (п. 2 ст. 346.43 НК РФ). Но переходить на нее выгодно только в том случае, если стоимость патента будет меньше, чем единый налог при УСН.

Вместо спецрежимников в качестве производителей могут использоваться «инвалидные» организации. В отличие от упрощенцев «инвалидные» организации освобождаются от уплаты НДС (подп. 2 п. 3 ст. 149 НК РФ). И не имеют ограничений по размеру выручки, средней численности сотрудников и остаточной стоимости основных средств (подп. 15, 16 п. 3 ст. 346.12, п. 4.1 ст. 346.13 НК РФ).

Получить освобождение от НДС вправе общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов. Кроме того, освобождение от НДС получают компании, чей уставный капитал полностью состоит из вкладов общественных организаций инвалидов, но только если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов.

Однако проверяющие уделяют пристальное внимание схемам, связанным с получением «инвалидной» льготы по НДС (приказ ФНС России от 30.05.07 № ММ-3-06/333@). На уровне ВАС РФ сформирована отрицательная судебная практика по злоупотреблениям данной льготой. Поэтому нельзя допускать формального трудоустройства инвалидов и прочих искусственных манипуляций.

В постановлении от 14.06.11 № 16970/10 Президиум ВАС РФ указал, что от НДС освобождается лишь реализация самостоятельно произведенных организацией инвалидов товаров. Реализация приобретенных товаров не освобождается от обложения НДС. В постановлении от 14.09.10 № 1812/10 Президиум ВАС РФ пришел к выводу, что для получения льготы по НДС организация должна заниматься уставной деятельностью (оказание помощи инвалидам).

Разделение производства может быть обусловлено двумя причинами. Первая — наличие покупателей, которые согласны приобретать продукцию без НДС. Вторая — наличие поставщиков (подрядчиков, исполнителей), работающих без НДС, или в их добросовестности нет полной уверенности. Эти покупатели и поставщики должны работать с производителем, применяющим спецрежим.

Производитель на спецрежиме берет в аренду часть производственных площадей и оборудования, в то время как основное предприятие (плательщик НДС) осуществляет деятельность на другой «половине» имущественного комплекса. Аналогичным образом делятся расходы на оплату труда, сырья и материалов, услуг сторонних организаций. Часть этих затрат приходится на спецрежимника, а часть — на плательщика НДС.

Формальное разделение технологического процесса может стать поводом для претензий. Фискалы могут усомниться в реальности деятельности и самостоятельности двух структур.

В идеале каждое из предприятий должно оплачивать ровно ту часть расходов, которая ему необходима для производства именно его части продукции. Однако если эти пропорции будут в разумных пределах искажены, то можно получить дополнительную экономию по НДС. В этом случае производитель на ОСН будет нести больше различных расходов с НДС (сырье, аренда). А платежи без НДС в большей мере достанутся производителю на спецрежиме.

Компания на ОСН реализует продукцию покупателям, которым НДС объективно нужен (крупным оптовикам, розничным сетям, дилерам). Соответственно, спецрежимник продает продукцию тем, кому НДС объективно не нужен. Это физлица, мелкие оптовые и розничные торговцы, льготники по НДС и т. д.

Для удобства все продажи могут вестись через единый торговый дом, который будет выступать в качестве агента обоих производителей. Это же касается и закупок: их может осуществлять самостоятельно каждый из производителей либо их общий агент по закупкам.

При дроблении бизнеса проверяющие нередко обвиняют компании в получении необоснованной налоговой выгоды (постановление Восемнадцатого ААС от 06.08.15 № 18АП-6267/2015). Поэтому необходимо иметь логичное объяснение, почему производство организовано именно так. Лучший вариант с точки зрения налоговой безопасности — не допускать между участниками схемы аффилированности (ни прямой, ни косвенной).

На практике не всегда удается избежать косвенной аффилированности. В этом случае нужно минимизировать число косвенных признаков зависимости. Оставшиеся признаки должны объясняться разумными деловыми целями, не связанными с налоговой оптимизацией.

www.nalogplan.ru

Классическая схема налогообложения

Классическая схема налогообложения, которую также называют общей или традиционной, подразумевает плату наибольшего количества налогов и ведение большого объема бухгалтерской и налоговой отчетности. Основными платами при данном виде налогообложения являются:— подоходный налог;— налог на добавочную стоимость;— налог на имущество;— единый социальный налог.

В зависимости от вида деятельности, организация может облагаться дополнительными налогами, более экзотическими, но при этом все столь же неприятными. Это, например, может быть налог на игорный бизнес или налог на добычу полезных ископаемых.При классической схеме налогообложения необходимо вести полную отчетность доходов и расходов, так как подоходный налог начисляется на чистую прибыль, то есть на разницу между общей прибылью (валовой) и расходами, подтвержденными соответствующими документами. Важно понимать, что такие расходы обязательно должны быть связаны с процессом производства или продвижения товаров и услуг.Как правило, классическая схема налогообложения используются теми организациями, направление деятельности или размер прибыли которых, не дает им возможности воспользоваться другими упрощенными видами налогообложения. Так же общий вид налогообложения могут использовать юридические лица, которым необходимо платить НДС, а точнее указывать ее сумму в счет-фактурах, так как их основными покупателями являются организации с той же классической схемой налогообложения.Основное преимущество использования классической схемы налогообложения состоит в том, что большая часть налогового платежа составляет налог на чистую прибыль, то есть он напрямую зависит от успешности организации. Это в свою очередь позволяет предпринимателям и организациям, имеющим низкую доходность свести налоговые взносы к минимуму. Если же предприятие является убыточным или за отчетный период не было получено никакой прибыли, соответственный налог не платится.В отличие от единой системы налогообложения, а также налогообложения по фиксированному налогу, классическая схема налогообложения дает возможность выбрать практически любой вид деятельности, а так же нет ограничений в объемах получаемой прибыли и в количестве работников.Классическая схема налогообложения является самой сложной в области ведения налогового и бухгалтерского учета. Существует большое количество недоработок в самом законодательстве, следствием которых становится возникновение большого количества спорных вопросов.Еще одним существенным недостатком является необходимость в уплате всех налогов и сборов что делает классическую систему налогообложения неимение выгодной среди остальных.В одних случаях классический вид налогообложения может предоставить свои преимущества в других же недостатки. Выбор такого вида налогообложения может быть обоснован только спецификой организации.

busyhands.ru

Оптимизация налогообложения - законные схемы и способы

Без налогов не может обойтись не одно государство. Да, эти платежи, осуществляемые налогоплательщиками на принудительно безвозмездной основе, являются основным источником дохода государства. И изменить это никак невозможно. Но и с другой стороны, понять самих налогоплательщиков, желающих как можно меньше по величине их перечислять, также можно. Ведь никто не желает делиться доходами, особенно на принудительно безвозмездном условии. Именно поэтому, многими предпринимателями и организациями регулярно проводится оптимизация налогообложения.

В Налоговом кодексе имеется информация о том, что каждый налогоплательщик имеет право на свое усмотрение выбирать подходящий по критериям и условиям налоговый режим, а также пользоваться льготами. Эти действия позволяют оказывать существенное влияние на налоговую нагрузку без применения противозаконных методов. Такие методы называются оптимизация налогов и имеют существенные отличительные черты от налоговых схем.

Что такое налоговая схема

В налоговых органах так называются определенные способы, предназначенные для активизации финансово-хозяйственной деятельности, сопровождаемые высоким налоговым риском. Ими пользуются недобросовестные оптимизаторы. Предлагаемые ими методы направленные на снижение налогов, условно можно разделить на три группы. В первой группе присутствуют так называемые белые схемы. В него входят все способы снижения налоговой нагрузки, которые можно применить, не преступая порога закона.

Вторая группа заключает в себе серые схемы. В этом случае процедура снижения налогов осуществляется с применением выявленных в законах недоработок, пробелов либо неточного толкования. Самыми опасными влекущими за собой административное наказание являются черные схемы. К ним относятся способы, где снижение сумм осуществляется с нарушением закона.

В действительности, находящиеся в первой группе белые схемы так таковыми не являются. Это способы, которыми можно воспользоваться для легального снижения налоговой нагрузки и улучшения деятельности предприятия. А две других группы схем, обещающих быстро и эффективно избавить от налоговой нагрузки, не что иное, как уклонение от налогов, которое влечет за собой не только административную, но и порой уголовную ответственность.

Популярные схемы

Самая популярная схема оптимизация — «обналичка». Суть популярности этой схемы заключается в том, что со стороны налогообложения между предпринимателем и ООО имеются определенные отличительные черты. Предприниматель не имеет сложности с выводом денег. Осуществить эту процедуру он может в любой момент. Такая доступность к распоряжению средств является своего рода платой за присутствующий постоянно риск. Ведь при убытках, а то и банкроте, ИП придется отвечать по имеющимся обязательствам личным имуществом. В ситуации с ООО все значительно сложнее. Им является юридическое лицо, хотя созданием самого ООО являются физические лица, у которых имеется свой финансовый интерес. Получить также как ИП в любой момент денежные средства в ООО невозможно.

Даже если в нем будет лишь один участник, и являться им будет сам руководитель. Так как по факту имеющиеся в ООО средства ему не принадлежат. Единственное на что он имеет право, это дивиденды, перечисляемые раз в квартал. И то, для их получения руководителю необходимо будет соблюсти ряд особых условий. Но даже при получении желаемых дивидендов, руководителю придется с них еще, и оплатить налог, начисляемый по 13% ставке. Если учесть эти все нюансы, то становится понятно, почему используемая незаконные методы схема пользуется востребованностью среди владельцев компаний. Ведь она не только дает возможность получить нужной величины сумму, но вдобавок, и без уплаты налоговых сумм.

Для осуществления желаемого используется посредник, в виде фирмы однодневки. Вместо нее может также в качестве посредника выступить и ИП. С участником происходит заключение договора, на выполнение определенных услуг, либо продажи продукции. Впоследствии осуществляется перечисление средств, и оформляются фиктивные документы, которые в налоговой станут доказательством, что финансовая операция была осуществлена по закону. Перечисленные в качестве оплаты посреднику деньги возвращаются их собственнику, а посреднику перечисляется небольшой процент, за оказанную помощь.

Риски

Но тут есть обоюдный риск. Дело в том, что данная схема давно известна налоговым органам, это во первых. А во вторых, при осуществлении такой фиктивной покупки услуг либо товара, владелец средств рискует их потерять. Так как посредник с перечисленной ему суммой может просто исчезнуть. Поэтому, рисковать средствами, и применять подобные схемы не рекомендуется, тем более что налоговая оптимизация может быть осуществлена законным путем.

Схема оптимизации налогообложения организации представляет собой применение специального режима, позволяющего перечислять налоги по существенно заниженной величине. К примеру, выбравшие УСН Доходы организации смогут снизить налоги вдвое. Эта возможность также появляется и у тех, кто выберет ЕНВД. Снижение тут налогов происходит за счет страховых взносов, которые были ранее уплачены за работников.

Отличное видео по теме:

Рубрикатор статей

saldovka.com

3.1.9. Внереализационные расходы ........................................................................ | 50 |

3.1.10. Порядок определения налогооблагаемой прибыли ................................... | 51 |

3.1.11. Ставки налога ................................................................................................ | 51 |

3.1.12. Порядок и сроки уплаты ................................................................................ | 52 |

3.1.13. Отражение налога на прибыль в бухгалтерском учете .............................. | 53 |

3.2. Налог на доходы физических лиц .................................................................... | 54 |

3.2.1. Плательщики и объект налогообложения ..................................................... | 54 |

3.2.2. Налоговая база................................................................................................ | 55 |

3.2.3. Доходы, не подлежащие налогообложению.................................................. | 57 |

3.2.4. Налоговые вычеты .......................................................................................... | 57 |

3.2.5. Ставки налога .................................................................................................. | 61 |

3.2.6. Порядок исчисления и уплаты НДФЛ............................................................. | 61 |

3.3. Специальные налоговые режимы.................................................................... | 62 |

3.3.1. Система специальных налоговых режимов................................................... | 62 |

3.3.2. Освобождение от отдельных налогов в режимах СН СХТ, УСН, ЕНВД...... | 62 |

3.3.3. Условия перехода на упрощенную систему налогообложения ................... | 63 |

3.3.4. Объект налогообложения и ставки УСН ........................................................ | 63 |

3.3.5. Основные понятия ЕНВД ................................................................................ | 64 |

3.3.6. Компетенция органов власти по регулированию ЕНВД ............................... | 64 |

3.3.7. Виды деятельности, в отношении которых вводится ЕНВД ........................ | 65 |

3.3.8. Основные элементы ЕНВД ............................................................................. | 65 |

3.3.9. Физические показатели и базовая доходность ............................................. | 66 |

4. ИМУЩЕСТВЕННЫЕ НАЛОГИ .................................................................................... | 67 |

4.1. Налог на имущество организаций .................................................................... | 67 |

4.1.1. Плательщики и объект налогообложения ..................................................... | 67 |

4.1.2. Налоговая база, налоговый и отчетные периоды ......................................... | 67 |

4.1.3. Льготы, ставки, порядок исчисления и уплаты .............................................. | 68 |

4.2. Транспортный налог ........................................................................................... | 69 |

4.2.1. Плательщики и объект налогообложения ..................................................... | 69 |

4.2.2. Налоговая база................................................................................................ | 69 |

4.2.3. Ставки транспортного налога ......................................................................... | 70 |

4.2.4. Льготы, порядок исчисления и уплаты........................................................... | 70 |

4.3. Налог на имущество физических лиц .............................................................. | 71 |

4.3.1. Плательщики и объект налогообложения ..................................................... | 71 |

4.3.2. Налоговая база, налоговый период и сроки уплаты ..................................... | 72 |

4.3.3. Ставки налога .................................................................................................. | 72 |

4.3.4. Льготы по налогу ............................................................................................. | 72 |

5. НАЛОГООБЛОЖЕНИЕ ПРИРОДНЫХ РЕСУРСОВ .................................................. | 73 |

5.1. Система платежей за природные ресурсы ..................................................... | 73 |

5.1.1. Краткая характеристика платежей за природные ресурсы .......................... | 73 |

5.2. Налог на добычу полезных ископаемых......................................................... | 74 |

5.2.1. Плательщики НДПИ ........................................................................................ | 74 |

5.2.2. Объект налогообложения НДПИ .................................................................... | 75 |

5.2.3. Налоговая база по НДПИ................................................................................ | 76 |

5.2.4. Порядок оценки стоимости добытых полезных ископаемых........................ | 77 |

5.2.5. Ставки НДПИ ................................................................................................... | 78 |

5.2.6. Порядок и сроки уплаты НДПИ....................................................................... | 78 |

5.3. Земельный налог................................................................................................. | 79 |

5.3.1. Плательщики, объект обложения, налоговая база, период ......................... | 79 |

5.3.2. Ставки земельного налога .............................................................................. | 79 |

5.3.3. Льготы по земельному налогу ........................................................................ | 80 |

studfiles.net

Что такое упрощенная схема налогообложения 🚩 Налоги

Целью разработки УСН стало снижение налоговой нагрузки на бизнес, а также облегчение ведения бухучета. Для применения УСН ИП или организации необходимо подать заявление-уведомление при регистрации нового бизнеса. Перейти на УСН можно и с другого налогового режима (с ОСНО или ЕНВД) до 31 декабря предшествующего года.

Для применения УСН ИП или организация должны соответствовать ряду условий. Численность сотрудников не должна превышать 100 человек, годовой доход должен быть менее 60 млн р., а остаточная стоимость основных средств - до 100 млн р. Запрещено применять УСН и организациям с долей в ней других компаний более 25%, а также компаниям, имеющим филиалы.

Как и любой другой налоговый режим, УСН имеет собственные объекты и субъекты.

В качестве субъектов УСН могут выступать ИП и организации, перешедшие на нее в установленном порядке. При этом ряду участников рынка применение УСН недоступно. В их числе банки, страховые компании, НПФ, ломбарды, брокеры, инвестиционные фонды, нотариусы. Также доступ к использованию УСН закрыт для компаний, работающих в отрасли по добыче полезных ископаемых и в игорном бизнесе.

Законодательством предусмотрены две вида объектов налогообложения - доходы (налоговая ставка составляет 6%), а также доходы, уменьшенные на расходы (ставка по умолчанию составляет 15%). Налогоплательщик может сам выбирать для себя оптимальный налоговый режим.

При налоговом объекте доходы налоговой базой выступает выручка, любые расходы не берутся в учет. При применении УСН со ставкой 6% налог можно уменьшить на страховые взносы во внебюджетные фонды за работников, но не более, чем наполовину.

При объекте налогообложения доходы минус расходы, учитывается не выручка, а прибыль. Расходы строго ограничены и должны быть экономически обоснованными и документально подтвержденными. При этом, если сумма исчисленного налога будет менее 1% от суммы дохода, то уплачивается минимальный налог 1%.

Единый налог УСН рассчитывается как ставка налога, умноженная на налоговую базу. Сумму налога к уплате налогоплательщик должен определить самостоятельно.

Если налогоплательщик совмещает несколько налоговых режимов (например, УСН и ЕНВД) ему необходимо вести раздельный учет.

Налоговым периодом при УСН является год. При этом в течение года налогоплательщик обязан совершать авансовые платежи по налогу за первый квартал, полгода и три квартала. Они рассчитываются нарастающим итогом и уплачиваются не позже 25 числа первого месяца, следующего за отчетным.

www.kakprosto.ru

Налоговые схемы и оптимизация налогооблажения – Куприянов & Партнёры

Есть очень много людей, которые не хотят платить совсем. А если приходится платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

Есть очень много людей, которые не хотят платить совсем. А если приходится платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

Есть очень много людей, которые платить не хотят вовсе. А если платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

После многих лет работы с налогами мы поняли, что налоговая схема и оптимизация – разные вещи. В этой статьей мы расскажем, что такое налоговые схемы и оптимизация налогообложения.

ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ

Оптимизировать налогообложение, значит, не платить те налоги, которые Вы платить не обязаны. Это право налогоплательщика. Никого нельзя принуждать платить больше, чем предписано законом.

Самая большая налоговая нагрузка падает на плечи тех, кто применяет общую систему налогообложения. В самом Налоговом кодексе РФ общая система налогообложения не прописана, но используется в обиходе. Рассмотрим её на примере самых распространённых налогов. Общая система подразумевает уплату НДС, налог на прибыль организаций в размере 20%, налог на имущество организаций, акцизы и так далее.

Одновременно Налоговым кодексом РФ предусмотрены специальные режимы налогообложения: упрощённая двух видов, единый налог на вменённый доход, единый сельскохозяйственный налог, патентная система, система при выполнении соглашений о разделе продукции.

Если компания является собственником доли больше 25% в другой организации, то она обречена применять только общую систему налогообложения. Это касается и тех компаний, численность сотрудников которых больше 100 человек или они имеют филиалы.

Компания продаёт свою долю участия в другой организации, количество сотрудников меньше ста человек, но у неё есть филиал. Руководитель проконсультировался с юристами и решил закрыть филиал, а вместо него открыл представительство, чтобы перейти на упрощённую систему налогообложения и платить 15% от доходов за вычетом расходов. Или вовсе 6% от дохода. Плюс к этому приятному бонусу сумму рассчитанного налога можно уменьшить за счёт страховых взносов, которые уплачиваются за сотрудников. Это простой пример налоговой оптимизации. В реальности нюансов множество, все не опишешь.

НАЛОГОВЫЕ СХЕМЫ

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Самой распространённой и очень опасной схемой является обналичивание денег участниками юридических лиц.

Все деньги, которые компания получает от бизнеса, принадлежат ей, а не руководителю или учредителям. Просто взять их для личных нужд они не могут. Поэтому прибегают к помощи посредников, которыми выступают индивидуальные предприниматели. Предприниматель в любой момент может распорядится выручкой по своему усмотрению.

Компания заключает с предпринимателем договор на оказание услуг. Рисуются документы об исполнении договора, деньги перечисляются предпринимателю. Предприниматель получает 5% от суммы, а остальное возращает руководителю компании наличными.

Это очень старая схема хорошо ответно налоговикам. За её применение можно получить реальный срок отбытия наказания тех местах, от которых чем дальше держишься, тем лучше. Да и гарантии того, что деньги вернут нет.

Поэтому используйте легальные способы уменьшения налоговой нагрузки. И перед тем, как решиться на какие-то действия, позвоните нам. Мы поможем Вам избежать налоговых рисков +7(499)705-99-82.

komersant.ru