Заполнение платежных поручений по налогам в 2016 году. Усн назначение платежа

Назначение платежа по УСН: доходы

Обновление: 11 апреля 2017 г.

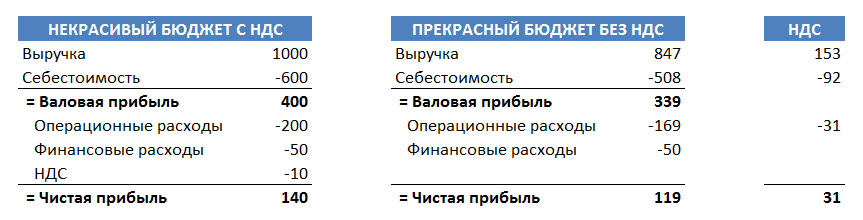

В 2017 году нужно будет уплатить налог по УСН за предыдущий год. Эту обязанность наряду с представлением соответствующей декларации организациям необходимо исполнить не позднее последнего числа первого весеннего месяца. В связи с этим у налогоплательщиков может возникнуть вопрос, какое назначение платежа по УСН за год следует отразить в платежном поручении при перечислении суммы этого налога. Рассмотрим на примерах этот вопрос для обоих облагаемых объектов: «доходы» и «доходы за минусом затрат».

Порядок уплаты УСН

Плательщик этого налога самостоятельно выбирает, из какого именно объекта им будет исчисляться налог – из выручки или из выручки за минусом затрат, перечень которых предусмотрен нормами НК РФ.

Сумма налога к уплате исчисляется плательщиком самостоятельно по итогам трех отчетных периодов и одного налогового.

В пункте 7 статьи 346.21 НК РФ отражены сроки уплаты УСН по соответствующему назначению платежа (т. е. авансов и налога).

Перечисление налога осуществляется в соответствии с кодами бюджетной классификации, приведенными в Приказе Минфина от 01.07.2013 N 65н.

Назначение платежа при уплате налога по УСН

Важно помнить, что кредитные организации исполняют поручения плательщиков с соблюдением определенного порядка.

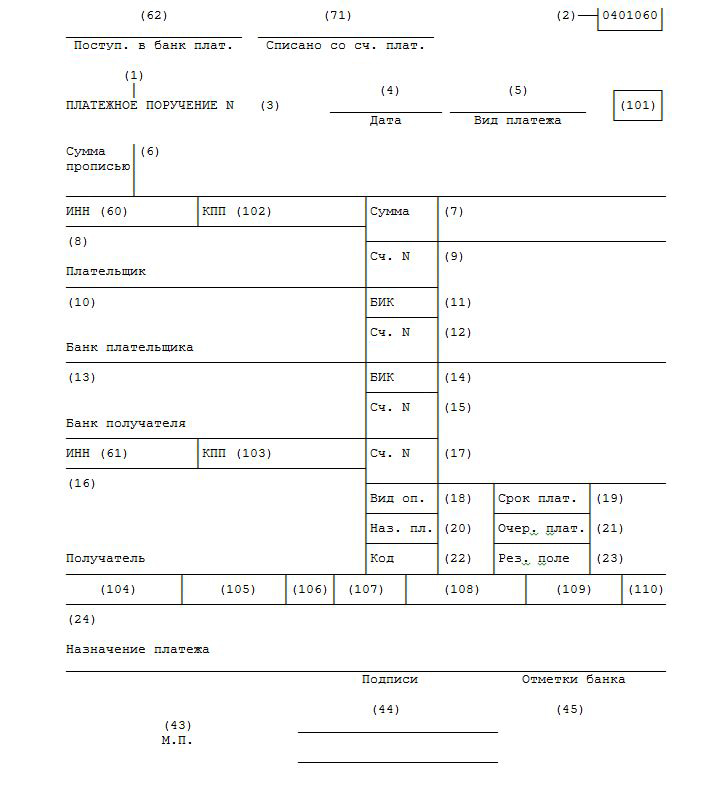

Форма платежного поручения и его реквизиты отражены в Правилах, утвержденных Банком России 19.06.2012 (далее – Правила № 383-П).

Все реквизиты платежного поручения важны для правильной идентификации платежа кредитной организацией и корректного исполнения волеизъявления плательщика на перечисление денежных средств. Если в платежном поручении допущены неточности (в т.ч. при указании назначения платежа по налогу УСН), это может повлечь ошибочное перечисление денежных средств или неверную идентификацию платежа.

Перечень реквизитов платежки с их расшифровкой содержится в Приложении 1 к Правилам № 383-П.

Описание соответствующего реквизита содержится в п. 24 Приложения 1.

Согласно указанному пункту в этом поле платежного поручения отражаются назначение платежа и иные необходимые сведения.

Количество знаков в этом поле не должно превышать 210 (Приложение 11 к Правилам № 383-П). Это правило относится, в том числе, к назначению платежа по УСН в 2017 году.

Следовательно, для правильной идентификации платежа в указанном поле следует отразить, какой именно налоговый платеж (авансовый или иной) осуществляется, и период, за который он перечисляется.

Назначение платежа по объекту УСН «доходы»

Идентификация налога по применяемому плательщиком объекту обложения осуществляется не только по полю «назначение платежа», но и по коду бюджетной классификации, поэтому в поле 104 платежного поручения следует указать соответствующий КБК.

Назначению платежа по данному объекту соответствует КБК 182 1 05 01011 01 1000 110.

В поле «назначение платежа» при уплате УСН за 2016 год следует отразить следующую запись: «Налог, уплачиваемый в связи с применением упрощенной системы налогообложения (УСН, доходы), за 2016 год».

Назначение платежа УСН «доходы за минусом расходов»

Как уже было указано выше, для верной идентификации платежа в платежном поручении необходимо отразить КБК. Назначению платежа по УСН «доходы минус расходы» в 2017 году соответствует КБК 182 1 05 01021 01 1000 110.

Что же касается поля платежки «назначение платежа», то в нем следует указать: «Налог, уплачиваемый в связи с применением упрощенной системы налогообложения (УСН, доходы за минусом расходов), за 2016 год».

glavkniga.ru

Как заполнить платежное поручение на оплату налога по УСН

05 сентября 2017 в 19:23

3216

После стольких волнений и беготни по разным инстанциям, в которых нужно было зарегистрироваться, встать на учёт, получить лицензию или разрешение на осуществление своей деятельности, предприниматель наконец-то вздохнул спокойно и начал работать.

Но время летит очень быстро, и конец квартала уже близко. Время авансовых платежей для тех, кто выбрал упрощённую систему налогообложения. Не за горами и конец года, по итогу которого тоже надо будет заполнить платежку.

Разберёмся, как правильно заполнить платежное поручение на уплату авансового платежа и налога по итогу года.

Реквизиты в платежном поручении на уплату УСН

Первое, что должно корректно отражаться, это реквизиты организации или предпринимателя — полное или краткое название в поле 8, ИНН — поле 60, КПП при наличии в поле 102. Если ИП — то Иванова Татьяна Николаевна (ИП) //Иркутск, улица Лермонтова, дом 15, офис 5//. Именно так теперь для ИП нужно заполнять плательщика.

Поле 104 предназначено для КБК — код бюджетной классификации. Это код, который идентифицирует налоговый платеж. Для УСН с объектом налогообложения в виде доходов КБК 182 1 05 01011 01 1000 110. Для УСН с объектом налогообложения в виде доходов за минусом расходов КБК 182 1 05 01021 01 1000 110.

При заполнении КБК лучше проверить каждую цифру. Если хотя бы в одной ошибка — платеж уйдет не туда. Вернуть его будет сложно. А по УСН окажется задолженность и прибавятся неприятные последствия в виде пени и штрафа за несвоевременную уплату.

Поле 105 — ОКТМО. Номер муниципальных образований, состоящий из 8 цифр. Узнать его можно в электронном справочнике.

106 — поле для основания платежа. Оно имеет две буквы. Для авансовых платежей и по итогу года это «ТП» или текущий платеж.

Поле 107 — здесь нужно указать, за какой период оплата. Авансовые платежи по УСН квартальные, поэтому ставим КВ и номер квартала. Должно получиться: КВ 01.2017 — если квартал первый, КВ 02.2017 — если второй. В квартальных платежах значение первых двух цифр может быть 01, 02, 03, 04. Годовой платеж обозначается буквами ГД и имеет такой вид ГД 00.2017.

Поле 108 — это номер документа, по которому осуществляется платеж. Это может быть требование об уплате налога, пени или штрафа. При уплате авансового платежа здесь проставляется 0.

Поле 109 для даты документа — основания. Также ставим 0.

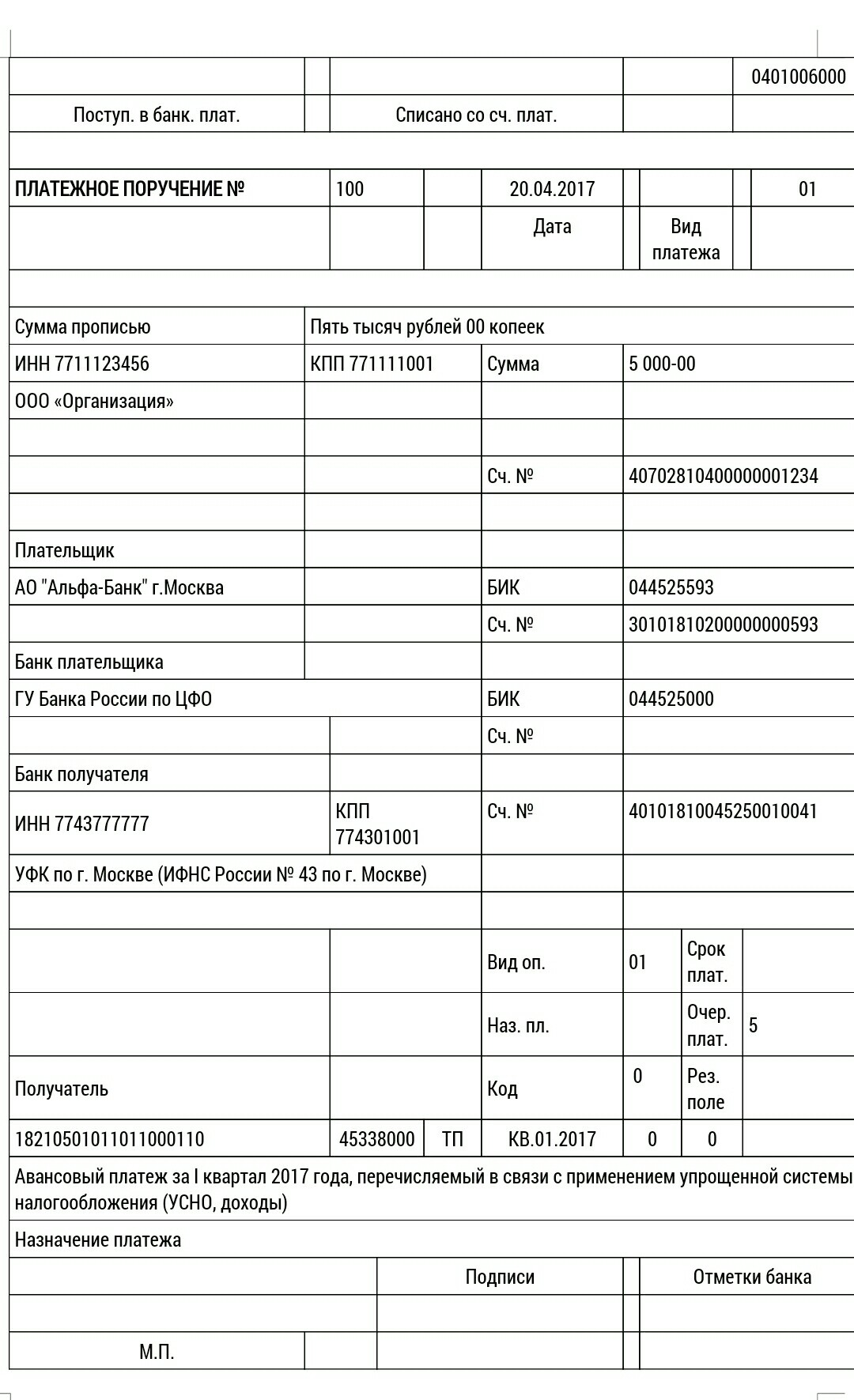

Назначение платежа — 24 поле — авансовый платеж за 1 квартал 2017 года, перечисляемый в связи с применением УСН (Доходы или Доходы за минусом расходов).

Если платеж по итогу года, то пишем налог за 2017 год, перечисляемый в связи с применением УСН (Доходы или Доходы за минусом расходов).

Поля 6 и 7 предназначены для отражения суммы перечисления прописью и цифрами соответственно. Если платежное поручение заполняется в электронном виде, сумма прописью заполняется автоматически. А если на бумажном — то придется прописывать вручную.

Поле 101 — это статус налогоплательщика. При перечислении УСН нужно выбрать статус 01. Этот статус предназначен для плательщиков налогов, администрируемых непосредственно налоговой инспекцией.

Поле 21 — это информация для банка. Нужно указать очередность платежа. Их всего пять: первая и вторая — это исполнительные документы, третья — оплата по требованиям налоговой инспекции и фондов на погашение налогов и взносов, четвертая — иные исполнительные документы и пятая — добровольные платежи. При оплате налога или авансового платежа нужно поставить 5.

В поле 22 пишется уникальный идентификационный номер документа, по которому осуществляется оплата. Заполняется в случае оплаты по требованию. При самостоятельном перечислении налога ставится 0.

Поля 9-12 — это банковские реквизиты. В десятом поле нужно указать наименование банка, в котором открыт расчетный счёт. В поле 12 указывается номер корсчета, который у каждого банка свой, как и БИК в 11 поле. Номер корсчета обычно начинается на цифры 301 и имеет 20 знаков. Эту информацию можно получить в том банке, где открыт рабочий расчетный счёт. А поле 9 — это номер счёта организации, он обычно начинается на 407 для организаций или на 408 для индивидуальных предпринимателей.

Далее, реквизиты получателя. При перечислении налога банк получателя (поле 13) — это отделение города — Отделение Москва, Отделение Иркутск. А получатель обычно — УФК области (поле 16). ИНН и КПП у каждой налоговой инспекции свой (поля 61 и 103), поэтому реквизиты лучше запросить в самой налоговой. Там же укажут номер расчетного счета (поле 17) и БИК(14). Корсчета у бюджетных банков нет.

Поля 43 и 44 заполняются в том случае, если платежное поручение на бумажном носителе. В электронном виде при передаче по ТКС здесь автоматически проставляется электронно-цифровая подпись.

Поле 45 заполняется уже банковским работником при получении платежного поручения.

Поля 3 и 4 заполняются в соответствии с хронологическим порядком при формировании платёжки. В поле 3 ставится порядковый номер поручения, в поле 4 дата формирования.

Для подготовки отчетности вы можете воспользоваться сервисом «Мое дело — Интернет-бухгалтерия для малого бизнеса». На основании введенных данных о полученных доходах и произведенных расходах сервис автоматически рассчитает сумму налога, подлежащего уплате в бюджет. Вам не надо будет беспокоиться о том, что налог к уплате посчитан неверно. Сервис проверит правильность заполнения КУДиР и налоговой декларации по УСН и отправит декларацию в электронном виде в налоговую инспекцию. Получить бесплатный доступ к сервису можно по ссылке.Итак, мы разобрали все необходимые поля для заполнения платежного поручения. Для наглядности на рисунке продемонстрирована нумерация полей.

Также можно посмотреть пример заполнения платёжки на уплату авансового платежа.

delovoymir.biz

Платежное поручение по УСН – образец заполнения

Платежное поручение УСН доходы 2017 либо доходы минус расходы 2017 должны заполнить по окончании года все упрощенцы. Это касается как организаций, так и ИП. В каждом из этих случаев платежка будет заполняться по-разному. Перед началом заполнения платежки необходимо сделать расчет УСН-налога, который различен для доходного и доходно-расходного режимов. Внесение показателей в платежное поручение следует производить только по окончании всех расчетов.

Уплата УСН за 2017 год

Как правильно заполнить платежку по УСН в 2017 году

Платежное поручение УСН в 2017 году – образец

Платежное поручение пени по УСН доходы 2017

Итоги

Уплата УСН за 2017 год

Налогоплательщики на упрощенной системе должны уплачивать в течение года УСН-налог авансом в конце каждого квартала. А по окончании календарного года, который является налоговым периодом для УСН, должны сделать расчет и уплату окончательной суммы налога с учетом всех уплаченных на протяжении года сумм авансов.

При этом российское законодательство предусматривает различный крайний срок уплаты годовых платежей по УСН для организаций и ИП (п. 7 ст. 346.21 НК РФ). Организации должны сделать итоговый платеж по налогу по окончании года до 31 марта, а ИП – до 30 апреля. Иногда возможно продление данного срока до ближайшего рабочего дня, если эти даты выпали на общегосударственный выходной. Так, в 2018 году срок будет перенесен, для фирм на 02.04.2018 года, а для ИП – до 03.05.2018 года.

А вот сроки оплаты авансов по УСН одинаковы для всех – по окончании отчетного квартала до 25 числа следующего месяца.

В 2018 году платежка будет оформляться в соответствии с теми же правилами, что и в предшествующем году. При заполнении следует использовать форму по ОКУД 0401060, утв. Положением Банка России от 19.06.2012 № 383-П.

Как правильно заполнить платежку по УСН в 2017 году

Заполняя платежного поручения УСН доходы на 2017 год, упрощенец должен обратить внимание на следующие основные реквизиты:

- Получатель платежа. В данной строке прописывается название налогового органа, в котором ваша организация или ИП стоят на учете.

- ИНН и КПП получателя. В этом реквизите отражаются данные по вашей ФНС;

- Наименование местного органа федерального казначейства: УФК.

- Номер расчетного счета и БИК. В платежке предусмотрено, что эти поля нужно заполнить и для плательщика и для получателя.

- Наименование, ИНН/КПП налогоплательщика. В этих полях необходимо указать информацию по вашей организации.

- ИП должны указать свои данные Ф.И.О и место жительства.

- КБК. Это поле заполняется в соответствии с приказом Минфина России от 01.07.2013 №65н. В платежном поручении УСН доходы 2017 нужно указывать КБК 182 1 05 01011 01 1000 110. А вот, для доходно-расходной УСН предусмотрен другой КБК. Причем он един для уплаты минимального налога — 182 1 05 01021 01 1000 110.

- Статус налогоплательщика. В этой строке организации должны указать код 01, а ИП — 09.

- Вид операции. Здесь указывается шифр по приложению 1 к положению Банка России от 19. 06.2012 № 383П. В нашем случае в этом поле необходимо поставить код 01.

- Очередность платежа. В соответствии с гражданским законодательством при уплате налога по УСН в данном поле ставится цифра 5.

- Код УИП. При уплате налога в этой строке нужно поставить 0. Если же налоговый орган прислал требование налогоплательщику, то данный код берется из этого документа. В любом случае оставлять поле пустым нельзя, так как в этом случае банк платежку не примет.

- ОКТМО. Это поле заполняется в соответствии с Общероссийском классификатором. Код обязательно должен соответствовать тому, который будет указан налогоплательщиком в декларации по налогу.

- Основание платежа. Это поле предполагает указание двузначного кода. Так как в нашем случае речь идет о стандартной уплате налогового платежа, то в поле нужно указать ТП.

- Налоговый период. В этой строке указывается период уплаты налога. Так как мы платим годовой налог, то нужно будет поставить в поле ГД.00.2017. Для авансов вместо ГД ставятся буквы КВ.

- Дата документа. Так как мы заполняем платежку для окончательной суммы налога, то в этом поле должна быть указана крайняя дата уплаты платежа (то есть 31 марта или 30 апреля). Если плательщику нужно уплатить аванс по УСН или задолженность, то в поле нужно поставить 0.

- Назначение платежа УСН доходы 2017 или доходы минус расходы 2017 . В этой строке платежки нужно указать, какой именно платеж вы хотите сделать. Например, при указании назначения платежа УСН доходы 2017 можно указать «Единый налог за 2017 год по УСН доходы».

Платежное поручение УСН в 2017 году – образец

Так как по окончании 2017 года все упрощенцы должны будут заплатить упрощенный налог, то рассмотрим образец платежного поручения УСН в 2017 году. Поскольку для каждого объекта налогообложения предусмотрены свои особенности, то предлагаем скачать для большей наглядности образец платежки УСН доходы 2017 и образец платежки УСН доходы минус расходы 2017.

СКАЧАТЬ Образец платежки УСН доходы 2017

СКАЧАТЬ Платежка УСН доходы минус расходы 2017 – образец

Платежное поручение пени по УСН доходы 2017

Пени – это обеспечительная мера, а не санкция. Наличие пеней предусмотрено для обеспечения своевременности поступлений в бюджет.

Если вам нужно заполнить платежку для пеней необходимо обратить внимание, что в целом она схожа со стандартной платежкой по УСН. В ней нужно будет поставить тот же статус плательщика и того же администратора доходов. Аналогичным образом будут заполнены и реквизиты получателя.

Главным отличием будет являться заполнение реквизита КБК. Для доходного УСН режима при уплате пеней необходимо будет указать следующий КБК — 182 1 05 01011 01 2100 110, а для доходно-расходного режима (он же актуален и для минимального налога) — 182 1 05 01021 01 2100 110.

Еще одно отличие – это заполнение реквизита «Основание платежа». Если организация или ИП хочет погасить задолженность по УСН-налогу (при самостоятельном расчете пеней и их добровольной уплате), то нужно указать в поле ЗД. А если налогоплательщику пришло требование на уплату пеней, то в данном поле нужно поставить ТР. Если была проведена налоговая проверка и на основании акта вы делаете перечисление пеней, то в поле нужно будет поставить АП.

Существует ряд особенностей и при заполнении поля «Налоговый период». Если пени налогоплательщик уплачивает добровольно, то в данной строке просто ставится 0. Это обусловлено тем, что пени не нужно уплачивать с той периодичностью, что и текущие платежи. А вот если вам нужно заплатить пени за определенный период, то укажите его в платежке (МС.09.2017 – пени за сентябрь 2017). При наличии требования в данном реквизите указывается срок, проставленный в требовании. При погашении пеней по акту в этой строке ставится также 0.

Обратите также внимание, что при самостоятельной уплате пеней в полях 108 «Номер документа» и 109 «Дата документа» необходимо поставить 0. При уплате по требованию или акту проверки в них нужно ставить номер и дату соответствующего документа. Например, требования.

СКАЧАТЬ Платежное поручение пени по УСН доходы 2017 – образец

Итоги

Таким образом, в 2018 году платежное поручение УСН доходы на 2017 год заполняется по форме и тем же правилам, которая действовали в 2017 году. Это же касается и доходно-расходной УСН. Некоторые различия есть при заполнении платежек организациями и ИП.

Важно отметить, что заполнение платежного поручения требует повышенной внимательности, так как при допущении ошибок в таких реквизитах, как банк получателя, номер счета Федерального казначейства и др. могут привести к необходимости повторной уплаты УСН-налога. А при повторной уплате налога по окончании срока его уплаты, налогоплательщику придется заплатить дополнительно финансовые санкции. Другие ошибки в заполнении платежки могут быть исправлены путем подачи налогоплательщиком в ФНС заявления об уточнении платежа. Они не влекут за собой назначение санкций.

usnrf.ru

Образец платежного поручения УСН доходы минус расходы 2014 для ИП

В этом блоке информации собраны образцы заполнения платежных поручений по налогу УСН с объектом налогообложения доходы, уменьшенные на величину расходов, в 2014 году для индивидуальных предпринимателей. То есть по налоговой ставке 15%. Материалы разделены на три секции.

В первой группе показаны образцы заполнения платежек по налогу, в том числе по авансовым платежам. Далее следуют примеры, когда уплачиваются пени. И в заключительной части два образца поручений на перечисление штрафа по УСН с УИН и без него.

Авансовые платежи по налогу УСН доходы минус расходы образец

В зависимости от того, уплачивается ли авансовый платеж или налог по результатам за год, задолженность по налогу добровольно, либо по требованию ИФНС, меняются правила заполнения налоговых полей. Ниже мы приводим три отдельных образца заполнения по каждому из этих вариантов.

Уплачиваем налог сами и в установленный срок

По упрощенной системе налогообложения перечисляются только квартальные авансовые платежи. Не смотря на то, что расчетные периоды учитывают налог нарастающим итогом с начала года. Всё равно нужно указывать в реквизите Налоговый период" только квартал. Дату документа заполняем только при уплате за 4 квартал и непременно после сдачи декларации за год. Если платим раньше, чем сдаем декларацию, ставим в этом поле ноль ("0").

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | Код бюджетной классификации (КБК) | 18210501021011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ТП |

| 107 | Налоговый период | КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 (если уплачиваются авансовые платежи за 1кв., 2кв., 3кв.) ДД.ММ.ГГГГ- дата подписания декларации (платеж за 4 кв.) |

| 110 | Тип платежа | 0 (с 28 марта 2016 г. значение реквизита 110 не указывается) |

Образец платежного поручения по УСН доходы минус расходы 2014 для ИП за 2 квартал

Образец платежного поручения по УСН доходы минус расходы 2014 для ИП за 2 кварталСкачать образец в формате Word![]() или Excel

или Excel ![]()

Задолженность по налогу УСН уплачиваем добровольно

Когда пришлось пересчитать налоговую базу прошлого года, и при этом сумма налога УСН доходы минус расходы, подлежащая уплате в бюджет, увеличилась, у вас возникает задолженность. Можно и нужно перечислить её добровольно и ещё до подачи уточнённой декларации. Тогда штрафа не будет. Если же вы неправильно посчитали аванс, срок уплаты которого уже прошел, и хотите доплатить его, можете это сделать, указав в качестве налогового периода номер квартала текущего года. Обратите внимание на правильное заполнение реквизитов платежного поручения.

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | Код бюджетной классификации (КБК) | 18210501021011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ЗД |

| 107 | Налоговый период | ГД.00.2013; КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 |

| 110 | Тип платежа | 0 (с 28 марта 2016 г. значение реквизита 110 не указывается) |

Добровольная уплата задолженности по налогу УСН доходы минус расходы образец заполнения платежки 2014 для ИП

Добровольная уплата задолженности по налогу УСН доходы минус расходы образец заполнения платежки 2014 для ИПСкачать в формате ![]() или

или ![]()

Перечисляем задолженность по налогу УСН по требованию ИФНС

Такая ситуация может возникнуть, например, после проведения камеральной проверки налоговой декларации, или выездной проверки в отношении индивидуального предпринимателя. Требование об уплате задолженности по налогу направляется налогоплательщику после вступления в силу решения налогового органа по результатам проверки. В нём может присутствовать, а может и не быть указан код УИН.

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 или 20-значный код УИН |

| 104 | Код бюджетной классификации (КБК) | 18210501021011000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, установленная в требовании как срок уплаты ДД.ММ.2014 |

| 108 | Номер документа | № требования |

| 109 | Дата документа | Дата требования |

| 110 | Тип платежа | 0 (с 28 марта 2016 г. значение реквизита 110 не указывается) |

УИН не указан в требовании ИФНС по налогу УСН

Уплата задолженности по налогу УСН доходы минус расходы по требованию ИФНС образец заполнения 2014 для ИП

Уплата задолженности по налогу УСН доходы минус расходы по требованию ИФНС образец заполнения 2014 для ИПСкачать в формате ![]() или

или ![]()

Образец платежки УСН доходы минус расходы по требованию с указанием УИН

Образец заполнения платежки задолженность по налогу УСН доходы минус расходы 2014 по требованию с указанием УИН для ИП

Образец заполнения платежки задолженность по налогу УСН доходы минус расходы 2014 по требованию с указанием УИН для ИПСкачать в формате ![]() или

или ![]()

Образец заполнения платежки на пени по УСН доходы минус расходы

Так же, как и при уплате задолженности по налогу, порядок заполнения платежных поручений на перечисление пени по УСН зависит от основания, или причины по которой эта уплата производится. Сами вы рассчитали и уплачиваете пени, или вас потребовали их заплатить налоговые органы, информация реквизитов платежки в этих случаях будет различаться. Не забываем исправить цифру 1 на 2 в КБК в 14 разряде.

Добровольно перечисляем пени по УСН доходы минус расходы

После самостоятельного погашения задолженности по налогу УСН, добровольное перечисление пени однозначно избавит от применения в отношении вас налоговых санкций. Основание платежа нужно ставить "ЗД". Это и будет означать, что задолженность перечисляется добровольно.

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | Код бюджетной классификации (КБК) | 18210501021012000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ЗД |

| 107 | Налоговый период | ГД.00.2013; КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 |

| 110 | Тип платежа | 0 (с 28 марта 2016 г. значение реквизита 110 не указывается) |

Добровольная уплата пени по налогу УСН доходы минус расходы образец заполнения платежного поручения 2014 для ИП

Добровольная уплата пени по налогу УСН доходы минус расходы образец заполнения платежного поручения 2014 для ИПСкачать в формате ![]() или

или ![]()

Пени УСН доходы минус расходы уплачиваем по требованию ИФНС

Если уж вы проморгали момент, когда можно было самостоятельно перечислить пени по УСН, либо подобный случай произошёл в результате налоговой проверки, то ждите требования от налоговой службы. Проверьте, нет ли в требовании 20 знаков УИН.

В требовании нет УИН

Пени по налогу УСН доходы минус расходы по требованию образец платежки 2014 для ИП

Пени по налогу УСН доходы минус расходы по требованию образец платежки 2014 для ИПСкачать в формате ![]() или

или ![]()

Образец платежки пени УСН доходы минус расходы по требованию с УИН

Отличается от предыдущего варианта заполнения наличием УИН в реквизите "Код".

Образец платежного поручения пени УСН доходы минус расходы по требованию для ИП в 2014 году с УИН

Образец платежного поручения пени УСН доходы минус расходы по требованию для ИП в 2014 году с УИНСкачать в формате ![]() или

или ![]()

Образец поручения на уплату штрафа по УСН доходы минус расходы

Не успели добровольно заплатить задолженность и пени по налогу УСН – значит, вас накажут за совершение налогового правонарушения. Далее приводим образцы заполнения платежек на уплату штрафа по требованию налоговой инспекции. Имейте в виду, КБК здесь относится к случаю именно неуплаты или неполной уплаты налога, но не относится к штрафу за непредставление декларации по УСН.

Штраф по налогу УСН доходы минус расходы при наличии требования

Вся информация по заполнению налоговых полей приведена в таблице. Но образцов всё же два. В первом в качестве УИН указан ноль. Во втором, код из требования.

| 101 | Статус плательщика | 09 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 или 20 знаков УИН |

| 104 | Код бюджетной классификации (КБК) | 18210501021013000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором зарегистрирован ИП по месту жительства (пребывания) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата срока уплаты, установленная в требовании ДД.ММ.2014 |

| 108 | Номер документа | № требования |

| 109 | Дата документа | Дата требования |

| 110 | Тип платежа | 0 (с 28 марта 2016 г. значение реквизита 110 не указывается) |

В требовании на штраф по УСН нет УИН

Штраф на УСН доходы минус расходы образец платежного поручения 2014 для ИП

Штраф на УСН доходы минус расходы образец платежного поручения 2014 для ИПСкачать в формате ![]() или

или ![]()

Образец платежки штраф УСН доходы минус расходы с УИН

Переносим все знаки УИН без пробелов из требования налогового органа в платежное поручение. Поля раздвигать нельзя, лучше уменьшите шрифт.

Образец платежного поручения на штраф по налогу УСН доходы минус расходы для ИП в 2014 году с УИН

Образец платежного поручения на штраф по налогу УСН доходы минус расходы для ИП в 2014 году с УИНСкачать в формате ![]() или

или ![]()

kniga-biznes.ru

Платежное поручение по УСН (доходы) в 2017 году

Платежное поручение по УСН (доходы) в 2017 году оформляют при перечислении налога за 2016 год. Смотрите образец с актуальными КБК, ОКТМО, статусом плательщика и другими реквизитами.

Когда нужно оформлять платежку по УСН

Прежде чем рассказать, на что обратить внимание, заполняя платежное поручение по УСН (доходы) в 2017 году, поговорим о сроках его составления.

Единый налог компании платят ежегодно не позднее 31 марта следующего года. Для предпринимателей крайний срок уплаты – 30 апреля следующего года.

В течение кода фирмы и ИП должны перечислять авансовые платежи по УСН. Срок их внесения – не позднее 25-го числа первого месяца, следующего за отчетным периодом. Отчетными периодами признаются 1 квартал, полугодие и 9 месяцев.

Соответственно ежегодно компании и ИП должны составлять минимум 4 платежки по УСН.

Как заполнить платежное поручение по УСН (доходы) в 2017 году

Составлять платежное поручение по УСН (доходы) в 2017 году надо по форме, которая приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому его полю присвоен номер. Далее мы расскажем, как заполнить основные поля.

Статус плательщика в платежном поручении (поле 101). Это поле заполняется по-разному в зависимости от того, кто платит налог – компания или предприниматель. Если платит налог фирма, статус будет 01, предприниматель – 09.

Очередность платежа (поле 21). В этом поле следует проставлять очередность платежа – 5, если налог или авансовый платеж компании (ИП) перечисляют сами, а не по требованию ИФНС. В противном случае в поле 21 надо записать очередность платежа – 3.

КБК (поле 104). КБК для компаний и предпринимателей на УСН различаются в зависимости от того, какой объект налогообложения применяется. Для УСН с объектом доходы КБК такой: 182 1 05 01011 01 1000 110.

Если перечисляются пени по налогу и авансовым платежам при объекте доходы, в поле 104 ставится КБК 182 1 05 01011 01 2100 110, штрафы – КБК 182 1 05 01011 01 3000 110.

ОКТМО (поле 105). В поле 105 вписывается 8 или 11 цифр кода населенного пункта в соответствии с классификатором (приказ Росстандарта от 14.06.2013 № 159-СТ).

Основание платежа (поле 106). В этом поле надо ставить «ТП», так как авансовые платежи и единый налог уплачивается за текущий период. Если же компания (ИП) добровольно погашает задолженность за прошлые годы, вписывается код «ЗД». А если уплата налога производится на основании требования инспекции – ТР.

Налоговый период (поле 107). В этом поле проставляется тот месяц, квартал или год, к которому относится платеж. Уплачивая авансы или годовой налог по УСН в поле 107 нужно поставить номер последнего квартала, к которому относится платеж. Поле 107 содержит 10 знаков. Для удобства информацию по заполнению поля 107 мы привели в таблице ниже.

Таблица. Какие значения ставить в поле 107 платежного поручения по УСН (доходы) в 2017 году

| Наименование платежа | Что писать в поле 107 |

| Авансовый платеж за 1 квартал 2017 года | КВ.01.2017 |

| Авансовый платеж за полугодие 2017 года | КВ.02.2017 |

| Авансовый платеж за 9 месяцев 2017 года | КВ.03.2017 |

| Единый налог по УСН за 2017 год | КВ.04.2017 |

Номер документа (поле 108). В этом поле ставится ноль, если компания (ИП) перечисляют единый налог или авансовый платеж самостоятельно.

Дата документа (поле 109). При уплате авансовых платежей в этом поле ставится ноль. А при уплате единого налога – дата подписания декларации или 0, если платеж перечисляется раньше сдачи декларации.

Тип платежа (поле 110). Это поле заполнять не нужно (п. 1.3 Указаний ЦБ РФ от 06.11.2015 № 3844-У).

Образец платежки

http://www.glavbukh.ru/art/88550-qqqm2y17-platejnoe-poruchenie-po-usn-do...

pr-krym.ru

Как ИП заполнить платежное поручение по налогам в 2016 году

В этой статье вы узнаете какие поля платежки предпринимателям заполнять по особым правилам, где в платежке проставлять нули и какие поля платежки надо пропустить.

В июле многие предприниматели платят налоги с доходов. Авансовый платеж по УСН за полугодие и ЕНВД за II квартал перечисляют не позднее 25 июля. А бизнесмены на общем режиме платят до 15 июля включительно НДФЛ за 2015 год.

В платежном поручении есть поля, которые предприниматели заполняют по особым правилам. Например, у ИП в отличие от компаний нет КПП. А ИНН состоит из 12 знаков, а не из 10. Из-за ошибок в полях платеж может зависнуть на невыясненных.

Мы проанализировали, в каких полях бухгалтеры и предприниматели часто ошибаются. Расскажем подробнее, как такие поля заполнять.

Номера полей платежного поручения вы можете посмотреть в образце ниже. Для вашего удобства мы выделили номера полей цветом. Платежное поручение на перечисление налога составляют по форме 0401060, приведенной в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому ее полю присвоен свой номер.

Какие особенности учитывать предпринимателю

ИНН (поле 60)

ИНН бизнесмена состоит из 12 цифр. Это тот индивидуальный номер, который бизнесмен получил в налоговой инспекции как физическое лицо. Регистрируясь в качестве ИП, коммерсанты специальный ИНН не получают. Первая и вторая цифры ИНН не равны нулю (приказ Минфина России от 23.09.2015 № 148н).

Плательщик (поле 8) и его подпись (поле 44)

Запишите ФИО предпринимателя и в скобках — ИП. Затем укажите адрес места жительства (регистрации). До и после информации об адресе проставьте «//».

Пример: Солнцева Ольга Петровна (ИП)//г. Краснодар, пр-т Ленина, д. 15, кв. 89//.

В поле 44 бизнесмену нужно расписаться.

Статус плательщика (поле 101)

В поле 101 проставьте код 09. Этот статус отличается от того, который ставят в платежном поручении компании (приложение 5 к приказу Минфина России от 12.11.2013 № 107н).

Если бизнесмен платит НДФЛ с выплат работника

ipprosto.info

Авансовые платежи по УСН

Главная → Отчетность → Системы налогообложения → УСН → Авансовые платежи по УСН

Организации и индивидуальные предприниматели, работающие на упрощенной системе налогообложения, уплачивают единый налог.

Рассмотрим механизм расчета и уплаты единого налога при УСН.

Плательщики единого налога ежеквартально перечисляют авансовые платежи по итогам работы за первый квартал, за полугодие и за 9 месяцев в срок не позднее 25 числа месяца, следующего за отчетным периодом, а именно: авансовый платеж за 1 квартал перечисляется не позднее 25 апреля авансовый платеж за полугодие перечисляется не позднее 25 июля авансовый платеж за 9 месяцев перечисляется не позднее 25 октября

Что же представляет собой авансовый платеж по УСН?Можно сказать, что это краткое подведение финансовых результатов за отчетный период.

При работе на упрощенной системе налогообложения отчетными периодами являются 1 квартал, полугодие и 9 месяцев. Налоговым периодом является календарный год.

Приведу пример.Допустим, закончилось полугодие и необходимо рассчитать величину авансового платежа по УСН. Для этого бухгалтер формирует в бухгалтерской программе промежуточный итог. Если применяется УСН 6% (доходы), то в промежуточный итог попадают следующие данные:1) величина налогооблагаемого дохода за полугодие2) размер страховых взносов, перечисленных в фонды, за полугодие3) размер пособий по временной нетрудоспособности, выплаченных за полугодие

Далее рассчитывается сам налог за полугодие. От рассчитанного налога отнимается ранее перечисленный налог на 1 квартал получившаяся разница и есть размер авансового платежа за полугодие.

На сайте работает калькулятор расчета налога УСН 6%, доходы. Попробуйте, это быстро и бесплатно!

По схожей схеме рассчитывается авансовый платеж при УСН 15% (доходы минус расходы).

После завершения налогового периода (для УСН это год) необходимо подать налоговую декларацию и уплатить единый налог. Единый налог рассчитывается по тем же правилам, что и авансовые платежи.

Сдать декларацию по УСН и уплатить единый налог необходимо в срок до 31 марта. Иными словами: закончился год и на расчет налога и подготовку декларации есть 3 месяца (январь, февраль, март).

Декларация по итогам 1 квартала, полугодия и 9 месяцев не сдается, сдается только за год.

КБК по авансовым платежам при УСН в 2012 году

С 01 января 2012 года действуют нижеперечисленные КБК для уплаты налога по УСН:18210501011011000110 УСН 6%, доходы18210501021011000110 УСН 15%, доходы минус расходы18210501050011000110 УСН 15%, доходы минус расходы, минимальный налог18210501041021000110 УСН на патенте

Пример заполнения платежного поручения по авансовому платежу по УСН

Платежное поручение по уплате авансового платежа по УСН формируется достаточно просто:1) код бюджетной классификации указываете свой КБК (см. выше)2) основание платежа: ТП (платежи текущего года)3) показатель налогового периода: КВ (квартальный платеж)4) тип платежа: АВ (уплата аванса)5) назначение платежа: авансовый платеж за [указываем период: 1 квартал, полугодие, 9 месяцев 20хх года], уплачиваемый в связи с применением упрощенной системы налогообложения (УСНО, [указываем: доходы, доходы минус расходы, патент])

Скачать образец платежного поручения (на примере ИФНС № 2 Москвы):формат Excel 2007 (xlsx) скачатьформат Excel 97-2003 (xls) скачатьформат Adobe Acrobat (pdf) скачать

www.notariato.ru