Инвестиции в монеты, выгодно ли? | Выгодно ли покупать золотые монеты. Выгодно ли покупать золотые монеты

Инвестиции в монеты, выгодно ли? | Выгодно ли покупать золотые монеты

В период финансовой неустойчивости большинство инвесторов ищут новые способы вложения денег. И сейчас многие задаются вопросом, выгодно ли покупать золотые монеты?

В период финансовой неустойчивости большинство инвесторов ищут новые способы вложения денег. И сейчас многие задаются вопросом, выгодно ли покупать золотые монеты?

На данный момент банки могут предложить своим клиентам два вида монет: памятные и инвестиционные. Хранить свои накопления в виде таких монет является очень востребованной функцией. На финансовом рынке России в последнее время был зафиксирован небывалый спрос на данные монеты. Они являются альтернативой покупки физического металла, так как монеты не облагаются НДС.

Инвестиционные монеты выпускает Центральный банк из серебра, золота, палладия и платины. При этом цена монеты зависит от количества в ней драгоценного материала. Кроме того в ценообразовании не последнюю роль играет популярность и коллекционная стоимость монеты.

Стоит отметить, что сейчас инвестирование средств в монеты доступно всем гражданам без ограничений.

Выгодно ли инвестировать в монеты?

Эксперты подчеркивают, что если вам необходимо выгодно вложить деньги, то необходимо покупать инвестиционные монеты. Так как памятные монеты больше подходят как сувенир или подарок, их изготавливают из серебра и продаются в сувенирной упаковке.

Для приобретения инвестиционных монет новичкам следует обратиться к профессионалам, а именно к банковским служащим, которые помогут вам грамотно вложить деньги. При наличии их рекомендаций вы сможете дешево купить монеты и через некоторое время их выгодно продать и получить от этого хорошую прибыль.

Инвестиционные (или тезаврационные) монеты - это специальные монеты, которые выпущены в России либо в других странах, а также монеты, которые были изготовлены из драгоценных металлов. Данные монеты являются абсолютно легальными и находятся в обращении, их можно использовать для осуществления платежей.

Положительными моментами инвестиций в эти монеты является то, что инвестиционные монеты выпускают из драгоценных металлов самой наивысшей пробы. В России такие монеты можно приобрести в государственном «Сбербанке». Многие задаются вопросом, выгодно ли покупать монеты «Сбербанка»? На этот вопрос можно ответить, что выгоднее покупать монеты, чем, например, ювелирные украшения, так как монеты Сбербанка имеют пробу от 925 до 999, а украшения обычно изготавливают из металлов низшей пробы. Кроме того в стоимость ювелирки входит работа.

Другим плюсом инвестиционных монет можно считать их легальное обращение, то есть их эмитентом является Центробанк. Из этого видна дополнительная прозрачность личных инвестиций: всегда можно определить, как происходит формирование стоимости монеты, и от чего она зависит.

Негативные моменты инвестиций в монеты

Первым негативным моментом можно назвать то, что динамика цен на тезаврационные монеты напрямую зависит от стоимости драгоценных металлов, из которых они изготовлены, причем, от динамики цен не на фьючерсные, а на физические металлы.И если покупка золота проходит в иностранной валюте, это значит, что можно увидеть прямую зависимости с ценой бивалютной корзины в РФ, на которою оказывает влияние цена на нефть и ситуация на фондовом международном рынке.

Отметим, что в последние годы цены на золото падают, с января по сентябрь прошлого года Fix упал почти на 21,5%.Кроме того недостатком инвестиций в эти монеты являются некоторые отдельные особенности их хранения. Эксперты не советуют открывать прозрачный футляр, в котором продается монета, чтобы подержать ее в руке, потому что на монете останется отпечаток пальца, что впоследствии приведет к окислению драгоценного металла, из которого ее изготовили. После чего монета существенно потеряет в цене.

Из всего вышесказанного можно сделать вывод, что вкладывание денег в монеты, в первую очередь ведет к сохранению ценности. А для получения прибыли от этих инвестиций необходимо обратиться к профессионалам и изучить рынки.

bankomet.com.ua

какие лучше покупать, мнение профессионалов

В условиях нестабильного рынка инвестиции в золотые монеты являются самым привлекательным способом сохранить свои сбережения. Скачки курсов валют, понижающиеся проценты по вкладам, ненадежные паевые инвестиционные фонды заставляют граждан задуматься, как не потерять накопления. Банковский сектор давно разочаровал россиян, рост инфляции обгоняет проценты по вкладам. Золото, серебро, платина и палладий являются высоколиквидными активами. Когда мировые цены на драгоценные металлы растут, вложение денег в них может принести дополнительный доход. Привлекательность таких инвестиций еще и в том, что их можно быстро реализовать.

Выгодно ли покупать драгоценные металлы в виде ювелирных украшений? Не секрет, что золото, из которого делают ювелирные изделия, по стоимости намного уступает цене того же металла в слитках или банковских монетах. Это связано с тем, что для изготовления украшений используются сплавы (проба 585 говорит о массовой доли примесей), а слитки и червонцы содержат золото 999 пробы. Из этого следует, что ювелирные изделия можно рассматривать в качестве инвестиций только в том случае, когда они имеют историческую и художественную ценность. Важно помнить о средней ликвидности таких активов — реализовать их быстро не получится, только со значительной уценкой.

Слитки или червонцы

Инвестиции в монеты являются хорошим способом сбережения финансов. Несмотря на то, что стоимость самого золота в разные экономические периоды тоже подвержено сильным колебаниям, рассматривать этот металл, как долгосрочное инвестирование, является самым разумным. Даже в самый затяжной кризис будут объекты, скупающие золото. Интерес к этому металлу вечен, так как запас драгоценных металлов на Земле исчерпаем, над ним не властно время.

Приобретать мерные золотые слитки можно в банке. При физической покупке вам придется заплатить НДС 18 % сверх стоимости слитка, а открыв обезличенный металлический счет в банке России, этого налога можно избежать. Кроме того, золотой слиток имеет стандартный размер — это 1 кг золота. Не каждый может себе позволить покупать драгметалл килограммами. Для более мелкой покупки существует металлический счет. Альтернативой обезличенному счету является золотая монета. Это тот же слиток, но меньше по весу. Никакой нумизматической или иной ценности он не имеет, на стоимость влияет только содержание в нем драгоценного металла.

Инвестиции в золотые червонцы имеют свои минусы, например, более высокая цена, чем у слиткового золота. Это связано с дополнительными расходами на чеканку. Зато плюсов у них намного больше. Во-первых, чем мельче монета, тем больше у нее ликвидность. Во-вторых, не нужно хранить сертификат, который в случае покупки слитка является необходимым. При продаже золотого слитка его в банке обязательно потребуют, а в случае реализации монеты — нет. Третий аргумент в пользу монет — их не выгодно подделывать. Гораздо больше пользы от подделки слитка, а проверить слиток гораздо труднее. Вряд ли кто-то станет отпиливать половину, чтобы посмотреть, что там внутри. Речь идет о сделках, заключенных в банках. Покупать у частных лиц ни монеты, ни слитки не стоит.

Виды золотых монет

Какие монеты сегодня продаются физическим лицам? Существуют золотые и серебряные монеты, являющиеся законным платежным средством, и инвестиционные монеты. Вот некоторые из них:

- Австралийский наггет.

- Австралийская лунная серия золотых монет.

- Австрийский филармоникер.

- Британия.

- Американский золотой орел.

- Китайская Панда.

- Американский Буффало.

- Червонцы Республики Конго «На удачу».

- Деньги Республики Македония «Год Петуха»

- Монета Республики Македония «Ангел на повозке».

Монеты сбербанка — достойная альтернатива заморским монетам:

- Золотой червонец «Сеятель».

- Знаки Зодиака.

- Георгий Победоносец.

- Серебряная монета Богородица Владимирская.

- История денежного обращения России.

- Русский балет.

- Зимние Олимпийские игры — 2014.

- Серебряная монета «на все случаи жизни» Подкова на счастье.

Какие монеты лучше — зависит от патриотизма и вкуса покупателя. Ликвидность у них примерно одинаковая, номинал обозначен на самой денежке, а стоимость зависит от цены грамма золота. Российские монеты можно приобрести в любом банке, имеющим лицензию на торговлю драгоценными металлами. Самый выгодный курс заявлен в Сбербанке. Зарубежные монеты также продаются в российских банках, но не надо забывать про налог на добавленную стоимость, который увеличит стоимость любого червонца на 18%.

Хороший способ сэкономить на НДС — покупать золотые инвестиционные монеты в зарубежных банках. Ввозить их на территорию Российской Федерации можно без количественных ограничений, согласно Указу Президента РФ.

Плюсы и минусы покупки золотых активов

Инвестиции в монеты из драгоценных металлов имеют массу положительных моментов. Это и высокая ликвидность, и невозможность износа со временем, и постоянно растущая цена за грамм, и другие факторы. А какие отрицательные стороны у покупки золота? Не стоит перечислять минусы, применимые ко всем видам инвестирования, такие как мошенничество, воровство, утеря, банкротство банков и т. д. Аргументы против золота:

- Инвестируя в драгоценные металлы, человек не сможет получать капитализацию или увеличить свои капиталы. Он только сберегает накопления, но они не работают на него.

- Продажа золота всегда будет осуществляться по завышенному курсу, а покупка — по заниженному. В данном случае банк на человеке зарабатывает. Приобретать металл у частного лица опасно — можно купить подделку. Кроме того, покупать слиток или монету инвестор будет с НДС, а продавать — без налога. Зато с суммы, которую он получит за золото, необходимо будет заплатить налог на доходы физических лиц 13%.

- Необходимость анализировать рынок, прежде чем покупать или продавать драгоценные металлы. Есть период, когда цены повышаются, в этот момент целесообразно продавать металл. В момент понижения цены за грамм нужно покупать.

- Физический металл потребует расходы на хранение и транспортировку.

Золотые активы могут быть в виде фьючерсных контрактов. Они имеют все преимущества обезличенного металлического счета, но их недостаток в том, что они краткосрочные. Фьючерсные контракты на драгоценные металлы (золото, серебро, платина и палладий) — это уникальные финансовые инструменты, которые обеспечивают всем желающим лицам доступ на рынок драгоценных металлов. Однако если банк не прогорит, то обезличенный металлический счет является самым привлекательным инвестиционным портфелем.

tozoloto.ru

Стоит ли покупать золото? | Финансовый гений

В этой публикации я постараюсь дать ответ на вопрос, который мне часто задают: стоит ли покупать золото? Сейчас, и вообще в принципе. Я уже опубликовал несколько статей на эту тему, на них я дам ссылки далее по тексту, но все равно вижу, что большинство людей не совсем верно понимают, что сулит покупка золота. У них сформировался стереотип, что золото – это такой себе самый надежный актив, который всегда будет только расти в цене. И то, что это “правило” не выполняется уже последние 4 года тоже почему-то никого не смущает.Тем более странно, что многие продолжают думать, что золото – лучший способ сохранения сбережений, даже не зная о том, что за последние годы оно упало в цене на 40%!

В качестве типичного примера подобных стереотипов предлагаю вам почитать комментарии под статьей Куда вложить деньги? Во что инвестировать? Там сразу несколько людей выразили уверенность в том, что лучший способ вложения денег – купить золото. И это несмотря на то, что каждому я предлагал рассмотреть этот вариант с разных сторон.

Итак, стоит ли покупать золото? По правде говоря, пока в экономике страны наблюдается хотя бы некоторая стабильность, об этом вообще практически никто не думает. Люди задумываются о покупке золота, когда обостряется финансовый кризис, начинается паника, и все стараются как-то спасти свои сбережения. Кто-то стремится купить валюту, кто-то – золото, кто-то – вообще какие-нибудь товары, “лишь бы деньги не обесценились”. В общем, все так или иначе стремятся избавиться от национальной валюты, только способы этого избавления у всех разные. Сегодня мы поговорим только об одном из них: стоит ли покупать золото?

Аргумент за покупку золота лично я вижу только один. Этот аргумент – надежность. Насколько он весомый – судите сами. Золото издревле считается одним из наиболее надежных и консервативных активов. Когда-то оно даже служило всеобщей мерой стоимости товаров и услуг. Количество золота на земле ограничено, поэтому с ростом спроса цена золота всегда будет расти. Однако, тут следует понимать, что спрос на золото, как уже показала практика, растет не всегда. В золоте хранят свои сбережения не только некоторые люди и частные инвесторы, но и целые государства (вспомните понятие золотовалютные резервы). Золото используется в наукоемких отраслях промышленности, для производства дорогих ювелирных изделий, в стоматологии, фармакологии и других отраслях, оно всегда востребовано. Все эти факты говорят о том, что золото – это действительно высоконадежный актив.

А теперь рассмотрим аргументы против покупки золота. На них я хочу остановиться более подробно, потому что здесь можно выделить целый ряд разноплановых минусов.

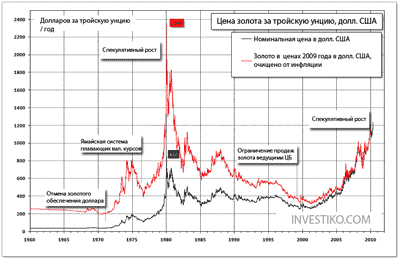

Золото падает в цене. С 2011 года в мировом масштабе наблюдается тренд на падение цен на золото. За это время оно потеряло уже 40% от своей пиковой стоимости. Причем, в стабильных экономических условиях золото падало в цене не только в мире, но и в таких странах как Россия или Украина. Наглядные графики и анализ этого падения я приводил в статье Инвестиции в золото – рекомендую ознакомиться.

Конечно же, когда обострились кризисные явления, инфляция и девальвация, золото начало расти в цене и в наших странах, точно так же, как и любой другой товар. Но при этом стоит понимать одну важную вещь: если в мире в этот момент золото дешевеет по отношению к доллару, то, допустим, в России в период падения рубля оно будет дорожать не так сильно, как тот же доллар. Поэтому купить доллары будет финансово выгоднее, чем купить золото.

Золото легко купить и тяжело продать. Банковское золото в слитках можно купить в отделениях многих банков, работающих с драгоценными металлами. А вот продать обратно мало где можно. Обычно обратной покупкой золота занимаются только центральные офисы крупных банков, в которых есть специалисты и оборудование, позволяющие определить его подлинность, в небольших городах продать золото в банк зачастую просто вообще невозможно.

Огромная маржа между покупкой и продажей. Разница между ценой покупки и продажи золота гораздо больше, чем, например, между курсами покупки и продажи валют. Она может достигать 10-20% и даже больше! А когда речь идет, например, о золотых инвестиционных монетах, то разница между ценой покупки и продажи может вообще отличаться в 2 раза! Поэтому, всякий раз, когда человек покупает золото, он очень сильно переплачивает за него, а когда продает – очень сильно недополучает. Особенно, если он не может продать золото в банке и сдает его в ломбард или пункт приема – там потери составят не менее 30-50% от реальной стоимости.

Чем меньше вес – тем дороже грамм. У банковского золота и инвестиционных монет есть одна интересная особенность: стоимость грамма изделия зависит от веса. Поэтому слитки разного веса имеют разную стоимость в пересчете на граммы, максимальная стоимость у минимального слитка весом в 1 грамм, а минимальная – у килограммового. Но ведь далеко не каждый человек способен сразу купить килограммовый или даже 100-граммовый слиток золота. Поэтому, покупая маленькие слитки, он уже сразу существенно переплачивает. А если впоследствии ему придется сдавать это золото как металлолом, то стоимость ему рассчитают одинаковую для любого веса – и здесь будут весомые потери.

Покупка и продажа золота может облагаться налогом. Во многих странах операции с банковским золотом попадают под налогообложение: при покупке может взиматься НДС, а при продаже – налог на доходы. Поэтому, если вы задумались над тем, стоит ли покупать золото, для начала выясните этот момент: нужно ли будет платить какие-то налоги? Если да – вы снова очень сильно переплатите. Даже если конкретно сейчас – не нужно, то к тому моменту, когда вы захотите обратно продать золото, эти налоги могут уже быть введены.

Непредсказуемость рынка золота. Цены на золото спрогнозировать очень тяжело, пожалуй, тяжелее, чем валютные курсы. Так, например, в 2011 году, когда они были на пике, все “эксперты” и “аналитики” в один голос призывали вкладывать деньги в золото, предсказывали, как минимум, обязательное достижение психологической отметки в 2000 долларов за троицкую унцию и рост еще выше. И что в результате? Все они ошиблись – золото начало падать в цене.

Говоря о том, стоит ли покупать золото, я даже не рассматриваю такие варианты как покупка ювелирных изделий или обезличенные металлические счета – там минусов в наших условиях будет еще больше. Ну а в целом, с учетом всего вышесказанного, можно сделать такой вывод:

Золото – это достаточно надежный актив, но, с другой стороны, это “мертвый” актив, который можно только положить в сейф на долгие годы и забыть. Быстро и выгодно продать его в нужный момент не получится, а стоимость всегда будет невыгодной. Поэтому лично я рекомендую, если и покупать золото – то лишь на небольшую часть имеющихся сбережений/капитала, которую вы готовы “заморозить” на долгие годы с целью защиты личных финансов от инфляции. Рассматривать золото как способ спекулятивного приумножения денег сейчас не стоит, даже валюта подойдет для этих целей куда лучше.

Надеюсь, что эта информация поможет вам принять верное финансовое решение. В любом случае, помните, что это будет ваше решение, и ответственность за него тоже будете нести только вы сами. Повышайте свою финансовую грамотность и берегите личные финансы! Увидимся на Финансовом гении!

fingeniy.com

Стоит ли вкладывать деньги в золото в 2018 году: Выгодное инвестирование денег

Содержание статьи:

Драгоценные металлы всегда считались прибыльным и надежным инвестиционным инструментом. Цена на эти активы колеблется в зависимости от политической обстановки в мире, рыночной конъюнктуры и изменений, происходящих на валютном рынке. В связи с этим многие инвесторы задают вопрос, стоит ли вкладывать деньги в золото в 2018 году? В этой статье мы попытаемся ответить на этот вопрос, опираясь на прогнозы экспертов.

Виды инвестирования

Существует несколько способов инвестирования средств в драгоценные металлы. Чтобы понять, выгодно ли вкладывать деньги в золото 2018 году, нужно ознакомиться с их преимуществами и недостатками. Все эти варианты объединяет одна общая характеристика – они показывают эффективность только в долгосрочной перспективе.

Главное преимущество инвестирования в золото – его высокая ликвидность. Вы можете продать в любой момент физическое золото и превратить его в «живые» деньги. Если правильно выбрать инвестиционный инструмент, такая конвертация пройдет с минимальными потерями.

Золотые монеты

Все драгоценные монеты делятся на два вида – инвестиционные и памятные. Второй вариант выпускают ограниченным тиражом. Это может быть сто штук или несколько тысяч единиц. Для инвесторов, памятные или коллекционные монеты не представляют никакого интереса. Их главные недостатки – это обложение НДС 18% и слишком высокая стоимость, которая обусловлена нумизматической ценностью определенного экземпляра. Поэтому памятные монеты чаще всего покупают коллекционеры. Через несколько десятков лет памятные золотые монеты могут существенно подняться в цене и принести хорошую прибыль своему владельцу.Инвестиционные монеты – это самый выгодный вариант вложения средств, поскольку их продажа не облагается НДС. Такие изделия выпускают огромным тиражом в несколько миллионов единиц. Если вы не можете определиться, как вложить деньги в золото, проще всего приобрести инвестиционные монеты. Для коллекционеров такие изделия не представляют никакой ценности, поскольку их стоимость обусловлена количеством драгоценного металла, содержащегося в их составе. Приобрести инвестиционные монеты можно в любом банке. В последнее время они стали пользоваться большим спросом, поскольку цена некоторых экземпляров с момента их выпуска возросла в несколько раз.

Если вы решили отдать предпочтение этому инвестиционному инструменту, следует помнить о том, что при продаже монет вам придется заплатить 13% налога государству. Кроме того, курсовую стоимость на операции с золотыми монетами банки могут устанавливать самостоятельно, поэтому разница между покупкой и продажей порой достигает 10%.

Золотые слитки

Перед тем как инвестировать деньги в золотые слитки, следует ознакомиться с правилами их покупки. Если вы решили воспользоваться золотым финансовым инструментом, нужно помнить о том, что такие операции не осуществляются без документа, удостоверяющего личность инвестора. Взвешивание слитка происходит с точностью до 0,01 грамма в присутствии покупателя.Все золотые слитки должны четко соответствовать установленным стандартам. На их поверхности не должно быть никаких механических повреждений или загрязнений. При покупке золотого слитка клиент получает паспорт завода-изготовителя и сертификат, подтверждающий его подлинность. Кроме того, нужно оформить кассовые ордера.

В них указывают:

- Массу слитков;

- Чистоту;

- Номер;

- Количество слитков;

- Дату покупки;

- Сумму.

С первого взгляда может показаться, что приобретение золотых слитков – это самый простой способ инвестирования средств в золото. На самом деле, здесь есть множество подводных камней, о которых должен знать каждый инвестор, который интересуется, выгодно ли вкладывать деньги в золото.

Главная проблема – это действующий Налоговый Кодекс. По законодательству, золотые слитки считаются имуществом, поэтому их продажа облагается 18% НДС. Кроме того, если вы захотите продать их банку, придется заплатить подоходный налог 13%. Учитывая такие особенности отечественного законодательства, можно сделать вывод, что инвестировать сбережения в золотые слитки не так уж и выгодно. Чтобы покрылись все расходы, стоимость слитка должна вырасти как минимум на 30%, а это практически нереально даже в течение 1–2 лет.

Обезличенные металлические счета

Это достаточно разумный способ, куда выгодно вложить деньги сегодня. Его суть заключается в том, что вы кладете на счет не золото, а денежную сумму, эквивалентную определенному количеству этого драгоценного металла. На такие вклады банки предлагают всего лишь 1,5–2% годовых.В развитых странах инвестирование в ОМС пользуется большой популярностью. Такой вид вложения средств выгоден не только для банков, а и для инвесторов, которые помимо определенных процентов с вклада зарабатывают деньги на росте цен на золото.

Если вы не можете определиться, куда вложить деньги чтобы заработать в Украине, выберите крупный банк с крупным капиталом и серьезной поддержкой, и откройте там обезличенный металлический счет. Не стоит гнаться за высокими процентами. Лучше получать немного, но при этом спокойно спать и знать, что ваши сбережения находятся в надежных руках.

Частные электронные деньги

Если вы ищите варианты, куда выгодно вложить деньги в 2018 году чтобы не потерять свои сбережения, обратите внимание на электронные деньги, обеспеченные золотом. Это один из новых способов инвестирования, надежность которого зависит от репутации компании, выпускающей такие деньги.

Поскольку эти инвестиции не контролируются государством, вы можете вложить свой капитал анонимно. Кроме того, электронные деньги имеют неплохую ликвидность. Их можно использовать для оплаты товаров и услуг в интернете. Выводить электронные деньги на реальные счета достаточно накладно, поскольку платежные системы берут за такую услугу большие комиссионные. Если вы не можете определиться, нужно ли вкладывать деньги в золото, обратите внимание на этот современный способ инвестирования.

Золото Форекс

На сегодняшний день такой способ инвестирования является самым простым и доступным для обычных граждан. Вложение денег в золото Форекс не подразумевает физического приобретения этого благородного металла. При этом, инвестор может получать прибыль на росте или падении цен на золото.Главное преимущество такого вида инвестирования заключается в возможности использовать «кредитное плечо», то есть вы можете торговать золотом в объемах, существенно превышающих ваш депозит. Если сделка проводится с использованием «кредитного плеча», не забывайте оставлять на балансе небольшой запас средств, иначе вы можете попасть на стоп-аут.

Начинающие инвесторы часто задают вопрос, выгодно ли вкладывать деньги в 2018 году в золото Форекс? Выгодно, если работать через проверенного брокера. В таком случае вам не придется платить налоги и беспокоиться о безопасности хранения золота.

Как получить максимальный доход

Многие начинающие инвесторы интересуются, как правильно вложить деньги в золото, чтобы получить максимальную прибыль? Самый выгодный вариант – это вложение средств в золотые инвестиционные монеты, поскольку их продажа не облагается НДС. Выбирайте не самые мелкие монеты, поскольку стоимость одного грамма такого изделия достаточно высокая из-за больших затрат на их производство. Самые крупные монеты могут не расти в цене, поэтому выбирайте что-то среднее между этими двумя вариантами. Также не забывайте о том, что монеты нужно хранить очень аккуратно, иначе банк может не выкупить их обратно.

Еще один способ, который позволяет избежать уплаты НДС – это обезличенный металлический счет или аренда сберегательной ячейки. Но за операции с ОМС банки берут комиссионные, а длительная аренда ячейки стоит недешево, поэтому вся ваша прибыль может, в результате, свестись к нулю.

Поскольку никто не может дать гарантии того, что цены на золото поднимутся, не следует, вкладывать в этот драгоценный метал все свои сбережения. Специалисты рекомендуют инвестировать в золото 5–25% от общего капитала. При этом следует помнить о том, что хорошую прибыль можно получить только с долгосрочных вложений. Соответственно, если вы ищите, куда вложить деньги чтобы получать ежемесячный доход, от инвестирования средств в золото, лучше отказаться сразу.

Выгодно ли вкладывать деньги в золото, решайте сами. Если вы сумеете разумно подойти к этому вопросу, можно обеспечить неплохую доходность от таких инвестиций.

Прогнозы экспертов

Финансовые аналитики предполагают:- В первой половине 2018 года цена на золото незначительно поднимется, после чего закрепиться на уровне 1050–1100 долларов за одну унцию;

- К концу года цена будет постепенно снижаться и в декабре остановиться на отметке 950-1000 долларов.

Но существует ряд факторов, которые могут вызвать рост цен на золото:

- Стоимость этого драгоценного металла могут искусственно поднимать владельцы приисков, поскольку дальнейшее падение цен может обернуться для них большими убытками;

- Стоимость золота может подняться в связи с его закупкой в национальный резерв одной либо нескольких стран мира;

- В прошлом году некоторые компании существенно уменьшили объемы добычи золота, в связи с чем, может возникнуть его дефицит на рынке и цены начнут расти.

Принимая решение, куда вложить деньги чтобы они работали в 2018 году, не стоит также забывать и о том, что повысить стоимость этого драгоценного металла может и рост курса доллара.

Прогнозы экспертов достаточно противоречивые, но, несмотря на это, опытные финансисты считают, что это один из самых выгодных инвестиционных инструментов. Поэтому, если вы сомневаетесь, выгодно ли сейчас вкладывать деньги в золото, прислушайтесь к мнению специалистов.

Преимущества и недостатки вложения денег в золото

Давайте разберемся, стоит ли вкладывать деньги в золото? По мнению опытных финансистов – это самый надежный и спокойный вид инвестирования. Он не приносит большой прибыли, но при этом гарантирует сохранность средств. Золото не падает в цене во время экономических кризисов, войн или дефолтов.

Несмотря на то, что золото практически не обесценивается, его цена может колебаться в широком диапазоне. Это главный недостаток краткосрочных инвестиций в этот драгоценный металл, поскольку существенное снижение цен может принести большие убытки. Еще один важный недостаток – это высокий спрэд, которым сопровождается купля-продажа золота. По этой причине такой метод инвестирования не отличается большой гибкостью.

Многие граждане нашей страны часто задают вопрос, можно ли вкладывать деньги в золото в кризис? Можно и даже нужно, но при этом не стоит надеяться на то, что вы быстро разбогатеете. Золотые рудники еще нескоро исчерпают свои возможности, поэтому в ближайшее время цены на этот драгоценный металл существенно не поднимутся. Если вы решили инвестировать свои сбережения в этот финансовый инструмент, следует учесть все его особенности.Еще один вопрос, который можно услышать от начинающих инвесторов, когда лучше вкладывать деньги в золото? На данный момент цены на золото стабилизировались, поэтому вы можете спокойно инвестировать свои средства в этот металл прямо сегодня. Предугадать поведение цен на рынке практически невозможно, поскольку их колебания зависят от самых разных факторов. Главное преимущество золота заключается в том, что оно представлено в мире в ограниченном количестве. Чем больше денег будут печатать разные государства, тем быстрее на него будет расти цена.

Выводы

Если вы хотите защитить свои сбережения от инфляции и получить источник консервативной доходности, стоит вложить деньги в золото. Краткосрочные инвестиции в этот актив, как правило, себя не оправдывают. Самая ликвидная форма инвестирования в этот благородный металл – это фьючерсы на золото. Их без проблем покупают и продают на фондовом рынке.

Загрузка...

Загрузка... money-hunters.ru

Монеты из драгметаллов: стоит ли покупать? | Деньги

Первые инвестиционные монеты появились в свободной продаже в 1996 году, когда каждый мог приобрести серебряные или золотые монеты. С тех самых пор наблюдается постоянный спрос среди желающих вложить свои финансы в «звонкую монету».

Есть два вида монет: памятные и инвестиционные. В чем разница и что выгоднее покупать?

Цена на инвестиционные монеты непосредственно зависит от цены на драгметалл, в то время как цена памятной или коллекционной монеты будет гораздо выше номинальной, она будет формироваться по своей нумизматической ценности. Коллекционные монеты до недавнего времени не были так привлекательны с точки зрения инвестирования, так как все операции с ними до 1 апреля 2011 года облагались НДС. И только последние 3 года они стали более ценными в качестве приобретения для покупателей, но это не сделало их целью для желающих сохранить свои сбережения.

Чтобы вкладывать свои средства в коллекционные монеты, нужно обладать достаточными знаниями и чутьем, чтобы определить, какая из монет со временем сможет принести доход, увеличив свою стоимость. Далеко не каждая монета будет пользоваться спросом у нумизматов. Все будет зависеть от тиража, металла, тематики и редкости монеты. Стоит заметить, что даже абсолютно одинаковые коллекционные монеты могут быть оценены совершенно по-разному.

Получается, что дилетантам-нумизматам проще скупать инвестиционные монеты, которые несут в себе стоимость металла на рынке и не представляют для коллекционеров никакого интереса. Все ли так легко и прозрачно с этой группой монет?

Казалось бы, чего здесь проще: золото — оно и есть золото, но… Будьте бдительны покупая злато-серебро. Начнем с плюсов этой сделки. Прежде всего доступность: многие банки страны занимаются продажей серебряных и золотых инвестиционных монет, причем не только наших, но и монет других стран. Отсутствие НДС увеличивает их инвестиционный потенциал. А некоторые ювелиры покупают монеты в качестве сырья по более выгодной цене.

Есть ли подводные камни в этом виде инвестирования? К сожалению, есть. Прежде всего, разница между ценой на покупку и продажу, и эта разница, как вы понимаете, будет не в нашу пользу. Невольно возникает вопрос хранения. Если вы обладаете большим количеством монет, то хранить их дома небезопасно, а аренда банковской ячейки будет нести дополнительные затраты. Безупречное хранение монет будет залогом того, что ваши средства окажутся не только правильно вложенными, но и приумноженными. Дело в том, что инвестиционные монеты не потеряют в цене только при отсутствии каких-либо дефектов. Поэтому к вопросу хранения нужно подойти особенно тщательно, иначе при продаже своих монет вы потеряете существенную сумму, а может статься и так, что банк вообще откажется покупать их!

Инвестиции — дело рискованное, но нам всегда хочется уберечь себя, обезопасить своих близких и иметь что-то на «всякий пожарный». И если уж вы решились начать покупку монет из драгметаллов, то пусть ваше решение будет продуманным и взвешенным.

shkolazhizni.ru

Выгодно ли вкладывать деньги в золото?

Являясь одной из самых стабильных и твердых валют в мире, золото давно стало использоваться как отличный объект для инвестиций. Металлический рынок неуклонно растет из года в год, решение вложить деньги в золото принимает все большее количество успешных бизнесменов. Данная тенденция стала особенно заметна с 2008 года после того, как ведущие экономисты развитых государств признали, что Мир ждет серьезная рецессия.

Когда лучше всего вкладывать?

Возросшее число инвестиций в этот драгоценный металл наблюдалось в 2008 году не случайно. Во времена кризисов, когда фондовые рынки ведут себя непредсказуемо, в экономиках стран происходят спады, а уровень инвестиций значительно снижается, многие государства стремятся заменить большую часть своих валютных резервов золотыми запасами, чтобы снизить риски, связанные с колебаниями курсов свободно конвертируемых валют.

Из-за того, что цены на золото растут как раз во времена кризисных явлений в мировой экономике, именно рецессия является тем периодом, когда вложить деньги в золото просто необходимо!

Данное утверждение легко подтвердить следующим графиком, на котором видно, что стоимость драгоценных металлов резко возрастала дважды за последние пятьдесят лет: в 80-х годах в результате стагфляции (увеличение уровня инфляции, сопровождаемое ростом безработицы) и в 2010 году сразу после ипотечного кризиса.

Изменение цены на золото с 1960 по 2010 год

Кроме того, согласно оценке Bloomberg, золото является наиболее предпочтительным активом среди крупных инвесторов, значительно опережая операции, связанные с вложением денег в ценные бумаги, нефть и недвижимость.Статистики установили связь между ценами на золотые запасы и изменениями в мировой экономике. Таким образом, удалось выяснить, что стоимость золота растет, когда выполняется по крайней мере одно из следующих условий:

- Наблюдается значительная динамика в изменениях курсов валют.

- Снижаются индексы фондовых рынков.

- Центральные банки стран увеличивают закупки драгоценных металлов.

- Наблюдается снижение добычи золота.

Выгодно ли это?

Несмотря на то, что в Мире добывают около двух с половиной тонн этого драгоценного металла в год, его цена продолжает расти. Естественно, стоимость золота определяется спросом и предложением. Но в отличие, например, от нефти, после добычи и переработки ценные металлы никуда не исчезают, они продолжают храниться в частных коллекциях, а также использоваться в качестве одного из видов резервов центральных банков и государств. Конечно, в мировой экономике наблюдались времена, когда цены на драгоценные металлы заметно снижались, и связано это было, как правило, с выходом экономик государств из рецессий и с улучшением инвестиционного климата.

Однако, в долгосрочной перспективе золото – это идеальный объект для инвестиций. В течение последних десяти лет стоимость одного грамма золотых слитков увеличилась более чем на 300%. При этом доходность золота за прошедший период лишь дважды оставалась на уровне около ноля (с учетом инфляции), а в большинстве случаев значительно превышала банковские ставки по депозитам. Поэтому на долгосрочной перспективе, несомненно, вкладывать в золото – выгодно!

Кроме того, в последнее время стоимость золота растет постоянно, и в течение 2011 года четыре раза был установлен рекорд по стоимости этого драгметалла за всю историю. Так, 10 августа 2011 года на бирже COMEX был заключен фьючерсный контракт по цене золота, равной $1800 за тройскую унцию. Через 13 дней был установлен новый рекорд — одну тройскую унцию золотого слитка можно было продать уже за $1911,46.

Как получить лучшую доходность?

Цены на золото могут довольно-таки заметно различаться в зависимости от того, в каком виде представлен металл. Задаваясь вопросом о способе наиболее выгодно вложить деньги в золото это стоит учесть первым делом. Итак, рассмотрим детальнее инструменты вложения в желтый металл.

Инвестиции посредством покупки ювелирных украшений считаются наименее рентабельными, поскольку в стоимость золота, в таком случае, включается цена работы ювелирного мастера, а при продаже изделия в ломбард значение имеет только масса драгметалла.

Тем, кто хочет хранить металл у себя дома, приходится покупать золотые слитки, которые облагаются налогом. Поэтому инвестор здесь должен заплатить за золото сумму большую реальной стоимости металла на величину налога.

Однако вложив средства в обезличенный металлический счет, можно избежать необходимости платить налог на покупку. ОМС не имеют практически никаких недостатков, поскольку владелец счета может продать или купить металл по котировкам банков в любое время, что дает возможность воспользоваться наиболее подходящим моментом, чтобы увеличить доходность обезличенного металлического счета в разы. Некоторые банки позволяют открыть не только ОМС до востребования, но и срочный, на который банк будет начислять проценты в граммах драгметалла или в рублях. Единственным недостатком ОМС является, пожалуй, тот факт, что данный счет не является банковским вкладом, а значит, не имеет государственной гарантии возврата средств.

Выгоды от покупки золотых инвестиционных монет заключаются в том, что такие монеты быстро оседают в частных коллекциях, и их цена резко возрастает, поскольку они начинают обладать коллекционной стоимостью.

Выгоды от покупки золотых инвестиционных монет заключаются в том, что такие монеты быстро оседают в частных коллекциях, и их цена резко возрастает, поскольку они начинают обладать коллекционной стоимостью.

Также стоит отметить, что цена золота зависит и от приобретаемого объема – слиток массой в 1000 грамм стоит несколько дешевле, чем два слитка по 500 грамм. А покупая золотые монеты партией (хотя бы от 10 штук), некоторые банки, например Сбербанк, сделают скидку.

Кроме того, вы можете вкладывать в золото посредством биржи, что дает вам минимальные потери на приобретении активов. Купив фьючерсный контракт на золото, стоимость которого меняется в зависимости от изменения spot-цены на золото. При таком способе вложения необходимо быстро принимать решения, основываясь на котировках золота в реальном времени, что может повысить эффективность инвестиций в разы. Этот подход не подходит для долгосрочных вложений, а имеет больше спекулятивный оттенок.

Таким образом, решение инвестора вкладывать в золото остается одной из наиболее прибыльных и безопасных форм инвестирования денежных средств. Спрос на металл растет постоянно, но особенно резко — в периоды рецессий в мировой экономике, что влияет на резкое увеличение его стоимости. В краткосрочной перспективе цены на золото могут оставаться неизменными или даже снижаться, но если инвестиции рассчитаны более чем на два года, вложения в этот драгоценный металл обязательно принесет существенную прибыль.

Оцените статью: Поделитесь с друзьями!inzoloto.ru

Покупка монет и инвестиции в золото. Так ли выгоден обезличенный металлический счет?

Одним из первых способов накопления и приумножения сбережений было вложение в золото. Заглянув в учебник по истории денег, вы бы узнали, что драгоценные металлы использовались в качестве своеобразной денежной единицы еще до нашей эры. Так, золото и серебро появились в XIII веке до н. э. в виде всевозможных слитков с различным весом металла и играли роль первых денег. Сейчас драгметаллы служат средством инвестирования и накопления капитала, при этом экономисты выделяют несколько форм вкладов в золото и серебро.

Покупка монет и банковских слитков: выгоды и недостатки

Тезаврация – инвестиции в золото, или накопление физическими или юридическими лицами золотых слитков, монет, а также золота в виде ювелирных украшений. Последний вид рассматривать не имеет смысла, так как, покупая кольца, серьги и прочие безделушки, вы платите не только за металл (более низкой, чем 999 проба), но и за работу ювелира. Главные преимущества, которые видят в накоплении средств в слитках и монетах инвесторы – возможность уберечь вложения от инфляции и избежать необходимости оплачивать налоги на наследство. Действительно, не афишируя свое владение драгметаллами, вы имеете шанс уклониться от уплаты налогов в случае смерти их первого владельца, кроме того, стоимость золота и серебра лишь увеличивается со временем, поэтому обесцениться они не могут.

Однако инвестиции в золото имеют и множество недостатков, о которых клерки не спешат информировать своих клиентов. Так, более или менее ощутимого эффекта от инвестирования можно добиться только спустя 10 лет с момента покупки драгметаллов: цена на золото не настолько стремительно растет, а банки закладывают в нее свою маржу, в итоге разница между покупкой и продажей достигает порой 20%.

Кроме того, инвестиции в золото невыгодно делать, покупая небольшие слитки массой менее 20 грамм: 1 грамм при покупке в этом случае стоит намного больше, чем при приобретении, к примеру, слитка весом 0,5 или 1 кг. Если же столь крупные инвестиции не для вас, остановитесь на 50 или 100 граммовых слитках: их стоимость приближена к цене золота на мировых рынках. Большая масса делает слиток неликвидным, хотя и более дешевым при покупке (его производство менее трудоемкое). Хотя, если говорить о ликвидности, то даже недвижимость, несмотря на колебания рынка, продать можно быстрее и выгоднее, чем любой слиток (напомним, об инвестициях в жилье было рассказано в статье «Инвестиционный кредит - кредит на покупку жилья в новостройке»).

Покупка монет, как второй вид инвестирования в золото, может осуществляться в двух направлениях. Во-первых, вы можете приобрести коллекционные монеты, во-вторых – инвестиционные. Первый тип требует от вас наличия знаний в области нумизматики и коллекционирования. Вы платите не столько за золото, сколько за редкий экземпляр. Второй вариант более «демократичный». Вам не обязательно обладать какими-то особыми знаниями – инвестиционные монеты выпускаются большими партиями, не имеют никакой нумизматической ценности и являются средством непосредственного вложения денег в золото или серебро. Однако их цена всегда немного выше цены слитков, так как в них закладывается дополнительно еще и стоимость работы монетного двора.

Проблемы, связанные с реализацией банковского золота

Менеджеры банков, уговаривающие вас совершить покупку драгоценных металлов, не рассказывают о том, что продать впоследствии купленные слитки и монеты будет крайне сложно. Действительно, многие банки отказываются выкупать золото у населения (даже то, которое было у них куплено, о чем свидетельствуют предъявленные вами документы). Тому есть несколько причин:

- Продажа слитков может осуществляться во всех отделениях, а обратный выкуп золота – только в головных офисах и дирекциях (т.е. там, где есть штатный эксперт и укомплектованная лаборатория).

- Чаще всего банки не принимают слитки с клеймом банка-конкурента (так как впоследствии не смогут его перепродать, а делать рекламу другому банку им, конечно же, незачем). Помните об этом, и если собираетесь купить слитки, обязательно поинтересуйтесь в банке, выкупит ли он у вас их впоследствии, или нет.

Обезличенный металлический счет: выгоды и недостатки

Инвестиции в золото возможны не только в виде приобретения слитков и монет, но и путем открытия обезличенного металлического счета. Он является аналогом обычного рублевого вклада (срочного или до востребования), но на нем учитывается не валюта, а обезличенные драгметаллы в граммах (количество слитков, проба, серийный номер, производитель при этом не указываются). В России обезличенный металлический счет открывается в таких металлах, как золото, серебро, палладий и платина. Для его оформления вам необходимо предъявить паспорт, ИНН при наличии, денежные средства для приобретения металлов или мерные слитки с сертификатом и паспортом завода изготовителя.

Физическое лицо подписывает с банком договор, далее средства или мерные слитки обмениваются на безналичный драгметалл и зачисляются на открытый счет в граммах. Все металлические счета по срокам делятся на 2 вида:

- Открытые до востребования - срок хранения драгметалла не ограничен.

- Срочные - по договору установлен точный срок возврата сбережений.

По доходности обезличенные металлические счета делятся на 2 вида:

- Счета без начисления процентных доходов.

- Металлические счета с начислением процентных доходов (только для срочных вкладов).

Перечислим основные преимущества металлических счетов:

- Отсутствие НДС при покупке безналичного драгоценного металла.

- Отсутствие проблем с сертификацией, хранением и транспортировкой металла.

- Возможность открытия депозита в пользу третьих лиц.

- Упрощенная процедура купли-продажи «обезличенного» металла.

- Сохранение средств от инфляции.

О недостатках обезличенных счетов финансисты говорят не так охотно, хотя их достаточно много:

- Такие депозиты не подпадают под действие закона «О страховании вкладов физических лиц в банках РФ», проще говоря, в случае банкротства банка Агентство по страхованию вкладов ничего вам не возместит.

- При снятии клиентом со счета слитков, даже если зачисление драгметалла на счет производилось путем продажи банку слитков металла в физической форме, в стоимость слитка будет входить НДС. Таким образом, вы дважды потеряете сумму НДС.

- При закрытии металлического счета, возврат сбережений осуществляется путем снятия металла в виде мерных слитков с уплатой НДС (18 %) и комиссии или путем реализации безналичного металла по курсу банка и последующего получения средств в рублях. Заметим, курс покупки намного ниже курса продажи драгметаллов.

О том, что размер комиссионных банка способен сильно ударить по вашему семейному бюджету, мы уже говорили в статье «Как самостоятельно выполнить правильный расчет кредита». Не стоит думать, что в части обезличенных металлических счетов финансисты более лояльны. Вам придется заплатить следующие комиссии:

- За зачисление драгметалла на счет в физической форме.

- За выдачу металла с обезличенного счета в физической форме.

- Операции по учету и оформлению ограничений права распоряжения обезличенным счетом при оформлении залога.

- За проверку мерности слитков (наличия и соответствия сертификатов, паспортов завода изготовителя и др.).

Таким образом, инвестиции в золото рассчитаны на людей, которые согласны ждать более 10 лет и осуществлять вложения в весьма солидных размерах. В противном случае трудности, комиссии и маржа банков делают данный вид размещения средств не особо выгодным для среднестатистических россиян.

rossbanki.ru