Справка о средней численности работников – образец. Сведения о среднесписочной численности работников бланк 2018 образец

бланк, правила и образец заполнения, примеры расчета

06 декабря 2017 в 14:32

1161

Отчёт о среднесписочной численности работников — это один из самых первых отчётов только что зарегистрированной организации. И один из первых отчётов по истечении отчётного года. Давайте рассмотрим, кто должен его сдавать и в какие сроки.

Кто сдает отчёт по среднесписочной численности работников?

Сведения о среднесписочной численности сдают все организации, независимо от наличия сотрудников и формы собственности. Это:

- организации, заключившие трудовые договоры;

- индивидуальные предприниматели, имеющие сотрудников;

- организации, не имеющие сотрудников;

- только что зарегистрированные организации.

Отсутствие сотрудников не освобождает организацию от сдачи отчета, это закреплено в одном из писем Минфина от 04.02.2014 года.

Срок сдачи отчета по среднесписочной численности работников

Сведения о среднесписочной численности в ИФНС сдаются один раз в год, до 20 января. В этом году срок сдвигается на 22 число, поскольку 20 выпадает на субботу. Для вновь созданных организаций отчёт необходимо будет сдать впервые не позднее 20 числа месяца, следующего за месяцем регистрации.

Если ООО прошло регистрацию в ноябре, то отчёт не обходимо подать до 20 декабря. Наличие или отсутствие сотрудников также не имеет значения, отчёт нужно сдать. Далее отчёт сдается в общем порядке уже по истечении отчётного года. То есть до 22 января 2018 года за 2017.

Для безошибочной подготовки и сдачи отчета о среднесписочной численности работников воспользуйтесь онлайн-сервисом «Моё Дело». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Кроме того, сервис всегда напомнит вам о приближающихся сроках сдачи всех необходимых отчетностей. Получить бесплатный доступ к сервису можно по ссылке.Как заполнить отчёт о среднесписочной численности работников?

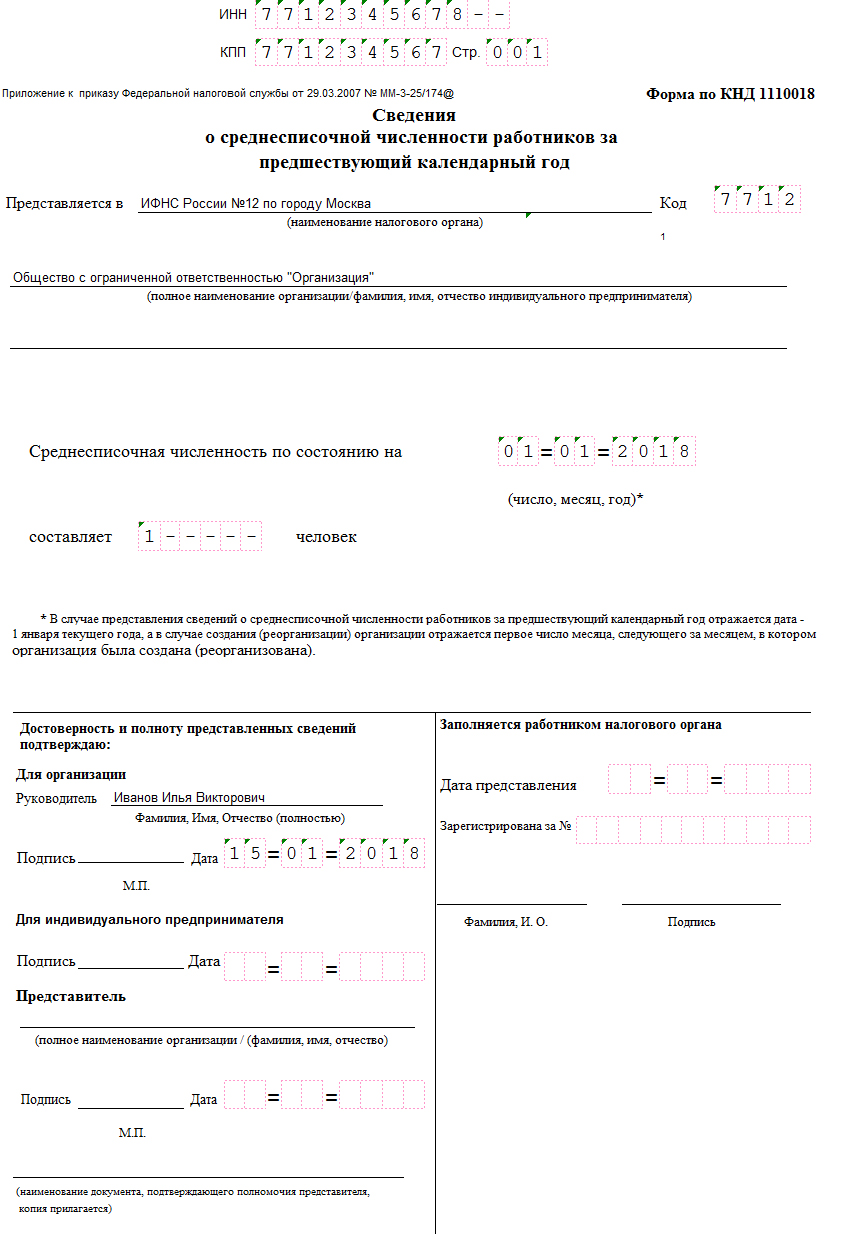

Форма отчёта остаётся пока той же КНД 111018. Она состоит из одной странички.Алгоритм заполнения достаточно прост. Верхние поля предназначены для ИНН и КПП организации. Ниже указывается полное наименование налогового органа, куда подаётся форма, включая код. Далее нужно прописать полное наименование организации, например — Общество с ограниченной ответственностью «Организация». Если отчёт за 2017 год, то в поле даты указываем, что отчёт сдается на 1 января 2018 года.

Для вновь созданных организаций — на 1 число месяца, следующего после месяца регистрации.

Ниже самый главный и единственный показатель отчёта — сама среднесписочная численность.

Образец отчёта о среднесписочной численности работников

Как рассчитать среднесписочную численность работников?

По общему правилу, складывается количество сотрудников за каждый месяц года и полученная сумма делится на 12. Если год не полный, то сумма делится также на 12.

Подробнее о заполнении формы можно узнать в Указаниях N498.

Если форму подписывает сам руководитель, то подпись ставится в отведённом для его подписи поле.

Если подпись ставит представитель, то для его подписи поле находится ниже. Также нужно будет указать номер и дату доверенности или другого документа, на основании которого представитель может исполнять функции руководителя.

Кого включать при расчете среднесписочной численности?

Включают всех сотрудников, с которыми заключены трудовые договора. Если человек находится на больничном, в командировке, отпуске или по другой причине отсутствует на рабочем месте, но при этом место за ним сохраняется — обязательно включается в расчет.

Не включаются — индивидуальные предприниматели и физические лица, с которыми заключены договора гражданско-правового характера, собственники бизнеса, которые не получают заработную плату, сотрудники, принятые по ученическим договорам и т.д.

Список этот не полный, подробную информацию можно посмотреть в таблице ниже, а также Указаниях N498.

| Включаются в списочный состав: | Не включаются в списочный состав: |

| фактически явившиеся, в том числе и в дни простоя | внешние совместители |

| находившиеся в командировках, если сохраняется зарплата | принятые по договорам гражданско-правового характера |

| не явившиеся по болезни (на весь период листка нетрудоспособности или до выбытия по инвалидности) | подавшие заявление об увольнении и прекратившие деятельность до истечения срока предупреждения или без предупреждения администрации |

| находившиеся в отпусках по беременности и родам, а также по уходу за ребёнком | переведённые в другую организацию, если заработная плата на основном месте не сохраняется |

| находившиеся в отпусках (оплачиваемых и за свой счет) | направленные за границу |

| получившие день отдыха за выход в выходные или праздничные (нерабочие) дни | собственники организаций, не получающие зарплату |

| имевшие выходной день по графику или |

delovoymir.biz

Справка о средней численности работников

Что такое справка о средней численности работников

Нормативное требование об обязанности предоставления сведений по среднесписочной численности содержится в п. 3 стат. 80 НК. Согласно указанной статье данные подаются теми налогоплательщиками (организациями или ИП), у которых имеются наемные сотрудники. Если же у предпринимателя нет заключенных с физлицами трудовых договоров и он ведет бизнес в одиночку, предоставлять форму не требуется. Однако сказанное не относится к юрлицам без персонала, поскольку при наличии в штате одного лишь директора, отчитаться по среднесписочной численности все равно придется.

Списочная и явочная численность

Актуальный бланк справки о средней численности (или среднесписочной) подается в 2018 году за 2017 г. по форме, утвержденной ФНС в Приказе № ММ-3-25/174@ от 29.03.07 г. Документ (КНД 1110018) предоставляется за 2017 г. в территориальное подразделение ИФНС в срок до 22-го января с учетом переноса выходных дат. Когда фирма только создается или проходит реорганизацию, отчитаться следует не позднее 20-го числа календарного месяца за месяцем открытия (проведения реорганизационных мероприятий). Формат подачи справки – электронный или бумажный. Первый обязателен для всех налогоплательщиков, численность персонала которых превышает 100 чел.

Обратите внимание! Справка предоставляется в налоговые органы по адресу регистрации юрлица или налоговые органы по адресу жительства предпринимателя. Если отчет составляет ОП (обособленное подразделение), документ нужно сдать в налоговую инспекцию по месту учета фирмы-«головы».

Справка о средней численности – пример

Бланк размещен на одном листе и включает минимум показателей. Внешне форма напоминает титульник любой отчетной декларации или расчета. Рекомендации по указанию данных содержатся в Письме № ЧД-6-25/353@ от 26.04.07 г. Какие сведения отражаются в форме?

Список обязательных данных в справке о средней численности:

- ИНН и КПП налогоплательщика – информация вносится согласно регистрационной документации предприятия или ИП. Предприниматели не заполняют КПП.

- Строка «Представляется в…» – следует заполнить точное название ИФНС и код инспекции.

- Название организации/ИП – в этой строке приводится полное точное наименование юрлица или ФИО бизнесмена.

- Строка «Среднесписочная численность» – здесь указывается рассчитанный по нормативным правилам показатель численности (средней) на 01.01 того календарного года, который предшествует текущему периоду сдачи. В отдельных случаях расчет выполняется на 1-ое число месяца, предшествующего созданию бизнеса или же его реорганизации.

- Блок с подтверждением достоверности данных – здесь отчет подписывается директором юрлица или предпринимателем, ставится дата формирования документа.

- Блок с данными для работников ИФНС – этот раздел налогоплательщиком не составляется, поскольку предназначен для заполнения специалистами территориального подразделения ИФНС.

Обратите внимание! Подробнее о том, как правильно определить значение среднесписочной численности персонала – в Приказе Росстата № 498 от 26.10.15 г., Инструкции от 17.09.87 г.

Скачать бланк и образец справки о средней численности – здесь:

(Бланк) Справка о среднесписочной численности

(Образец заполнения) Справка о среднесписочной численности

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Отчет о среднесписочной численности 2018 бланк

Одной из форм налоговых документов, предоставлять которые вменяется налогоплательщикам в том случае, если они имеют наемный персонал. Рассмотрим, что представляет собой документ «Сведения о среднесписочной численности», а также какой бланк предназначен для отражения этой информации.

Содержание статьи

Что такое средняя списочная численность и в каких отчетах она должна быть отражена

Отечественная нормативно-правовая база определяет среднесписочную численность как общую, то есть суммированную численность наемного персонала компании за каждый отдельный календарный месяц года, разделенную при этом на двенадцать месяцев.

Определение величины средней списочной численности является необходимым при заполнении конкретного набора отчетных форм. Среди таких документов выделяют:

- Статистические отчеты по форме 1-т и П-4;

- Сведения о среднесписочной численности для налоговой инспекции;

- Отчет по страховым взносам 4-ФСС для Соцстраха.

В зависимости от того, для каких целей определяется значение показателя средней численности, будут немного отличаться и особенности ее определения. Также будет отличаться и временной интервал, за который будет необходимо рассчитать численность. Так, для заполнения расчета по взносам от несчастных случаев и профзаболеваний 4-ФСС, предоставляемого в уполномоченные органы один раз в квартал, потребуется исчисление квартального показателя.

Сведения о среднесписочной численности работников

Цели заполнения среднесписочной численности работников (бланк) для ФНС

«Сведения о среднесписочной численности» является одним из документов, для заполнения которого потребуется определить среднюю численность наемных работников фирмы. Бланк рассматриваемого налогового документа представлен в унифицированном формате с присвоенным ему кодом кнд 1110018.

Как же цели преследует заполнение данного налогового документа для сотрудников ФНС?

В первую очередь, информация о численности необходима налоговым работникам для осуществления контроля над соблюдением ограничений, установленных при применении специальных налоговых режимов.

Ограничения по численности наемного персонала установлены в отношении использования «упрощенки», «вмененки», патента как налоговых систем. В связи с этим, получив в свое распоряжение отчет о среднесписочной численности (2018 бланк представим ниже), налоговики имеют возможность определить, насколько правомерно выбран налогоплательщиком тот или иной налоговый режим. В случае несоответствия и направления в адрес компании (предпринимателя) уведомительного письма, налогоплательщик может быть переведен на общий налоговый режим с обязательным доначислением налоговых платежей.

Еще одной целью предоставления налогового документа «Сведения о среднесписочной численности» является выявление налоговыми работниками корректности выбора способа передачи инспекторам налоговых документов. В соответствии с общими правилами сдачи налоговых деклараций (отчетов), в том случае, если у налогоплательщика трудится до двадцати пяти человек включительно, он имеет возможность передавать налоговые документы, оформленные на бумажных носителях. Если же среднегодовое количество работников превысило указанное выше значение, передача деклараций допускается только с применением электронных каналов связи.

Данное требование не распространяется на декларацию по НДС, так как, начиная с 2015 года, этот налоговый отчет может быть предоставлен в инспекцию только электронно. Сделано это, в первую очередь, для удобства проверки налогового документа работниками ФНС и обеспечения возможности проводить встречные проверки данного налога между контрагентами.

Что представляет собой форма «Сведений о среднесписочной численности» (бланк 2018)

Важно отметить, что рассматриваемый документ не относится к категории налоговых деклараций, а представляет собой информативную форму для уведомления ФНС.

Скачать бланк среднесписочная численность бланк 2018 года можно по ссылке:

(Бланк) Сведения о среднесписочной численности

Бланк документа представлен на одном листе. В верхней его части отражаются такие базовые реквизиты, как ИНН и КПП. При этом показатель КПП заполняется только в том случае, если документ предоставляет организация – юридическое лицо. Для ИП данная графа останется незаполненной.

Необходимо отразить информацию о налоговой инспекции, в которую будет предоставлен налоговый документ – не только наименование, но и присвоенный ей код. Найти эту информацию налогоплательщик может из регистрационных документов.

Наименование организации должно быть полным в соответствии с уставными документами. Не допускается указание сокращенного названия. Аналогичное требование предусмотрено для индивидуальных предпринимателей – запрещено как-либо сокращать ФИО.

Следующим этапом является отражение в налоговом документе показателя средней численности наемного персонала. Показатель должен быть указан в целых числах. Его значение вписывается, начиная с крайней правой клетки отведенного для этой цели поля.

Потребуется также отразить дату, по состоянию на которую показатель будет актуальным. Соответственно, учитывая тот факт, что сведения предоставляются в инспекцию по окончании календарного года, в данной графе необходимо указать первое января. Так, при заполнении бланка за 2017 год, дата будет 01.01.2018 года.

Нижняя часть бланка «Сведений о среднесписочной численности разбита на колонки. При этом левая заполняется компанией (предпринимателем), тогда как правая предназначена для пометок работника налогового органа. В этом столбце потребуется указать информацию о руководителе компании или предпринимателе – полное ФИО и подпись, а также подпись.

В поле «Дата необходимо указать день передачи данного информативного документа в инспекцию ФНС.

Предоставить сведения налоговому инспектору может не только руководитель организации, но и уполномоченное на эти цели лицо на основании специального документа. К документам, подтверждающим полномочия того или иного гражданина, передавать в ФНС документа может быть отнесена доверенность. Однако в этом случае существует отличие правил предоставления этого документа у организаций и предпринимателей. Если налоговую документацию за юридическое лицо в ФНС передает представитель, потребуется только доверенность, оформленная организацией самостоятельно. В том же случае, если представитель необходим индивидуальному предпринимателю, работники органов налогового контроля примут только документ доверенности, заверенный в нотариальном порядке.

Кто предоставляет сведения о численности в ФНС

Вне зависимости от того, каков правовой статус налогоплательщика – юридическое лицо или индивидуальный предприниматель – при наличии наемного персонала необходимо заполнить бланк кнд 1110018 и передать его инспекторам.

В том случае, если работников по трудовым договорам у налогоплательщика не имеется:

- Организации должны предоставлять Сведения о численности вне зависимости от этого факта;

- Самозанятые индивидуальные предприниматели не передают инспекторам Сведения до момента принятия в штат сотрудников (сам ИП к числу работников не относится).

Сроки и способы передачи сведений о численности в налоговую

Налоговый документ, составленный по форме кнд 1110018, относится к категории ежегодных. Соответственно, по окончании календарного года, организации и предприниматели должны передать его заполненный бланк в ФНС.

Для компаний передача осуществляется по месту регистрации головной организации, тогда как ИП сдают сведения в инспекцию по месту жительства.

Передать Сведения о численности в органы налогового контроля необходимо не позднее 20-го января года следующего за окончанием отчетного периода. В 2018 году этот день является выходным, в связи с чем крайний срок сдачи переносится на понедельник 22.01.2018 года.

Так как Сведения о численности не входят в группу налоговых отчетов, налогоплательщик имеет возможность самостоятельно определить комфортный для себя способ передачи документа налоговым работникам – бумажный (лично, через представителя или с почтой) или электронный с использованием ТКС.

LawCount.ru

lawcount.ru