2 НДФЛ – нулевой доход. Нулевая справка 2 ндфл образец

образец заполнения, как правильно аннулировать справку

Справка 2 отражает полную информацию о начисленных доходах и НДФЛ за календарный год. Сведения о заработке и вычетах формируются с ежемесячной разбивкой в третьей части формы, в четвертом разделе указывается общая сумма вознаграждений и налога.

Если после подачи декларации в ИМНС налоговый агент обнаружил, что в представленных документах содержится неточность, необходимо незамедлительно внести исправления и передать корректирующую декларацию. Таким образом, можно избежать наказания за подачу недостоверных сведений. В случае, если отчет в ИМНС представлен по ошибке, следует подать 2 НДФЛ вместо первичной — аннулирующую справку. Как правильно передать такой документ и все особенности его заполнения рассмотрим в данном обзоре.

Как аннулировать 2 НДФЛ

Правила заполнения отчета утверждены приказом ФНС. В декларации инспектор кроме данных о налоговом агенте и физическом лице, может определить структуру доходов и вычетов благодаря представленной информации в соответствии с кодами, а также исчисленный, удержанный и перечисленный НДФЛ. При необходимости он сможет уточнить показатели у ответственного лица, указанного в документе.

На практике можно встретить ситуацию, когда бухгалтер по ошибке заполнил 2 НДФЛ, это может быть в следующих случаях:

- Подал сведения не на того работника, которому был выплачен доход;

- отправил отчет в другую налоговую инспекцию;

- сдал декларацию ошибочно, когда не нужно было подавать.

Для исправления сложившейся ситуации необходимо передать сведения о доходах физического лица с признаком отмены.

Пример

Рассмотрим данную ситуацию на примере.

Субъект хозяйствования передал отчет в налоговую с признаком 1, но ошибочно был указан признак 2, что означает представление данных об НДФЛ, удержать который в отчетном году компания не смогла. Данную декларацию необходимо отменить до получения уведомления из ИМНС о недоимке подоходного налога.

Заполнение справки выполняется следующим образом:

- Номер следует указать прежний;

- дата – число, когда отменяющий документ сформирован;

- в графе «Номер корректировки» указывается число 99, также следует проинформировать инспектора об отмене декларации;

- далее показатели формируются только в отношении первой и второй частей отчета, третий и четвертый разделы нужно оставить не заполненными. При этом нельзя в ячейках ставить прочерки либо нули.

Только в таком виде отчет будет принят фискальными органами. Раньше ИМНС требовало сопроводительное письмо в произвольном формате, где нужно указать причину соответствующих изменений, сейчас его не подают.

Уточненный отчет вместо отменяющего сдать нельзя, только форма с номером корректировки 99 отменяет ранее поданные сведения.

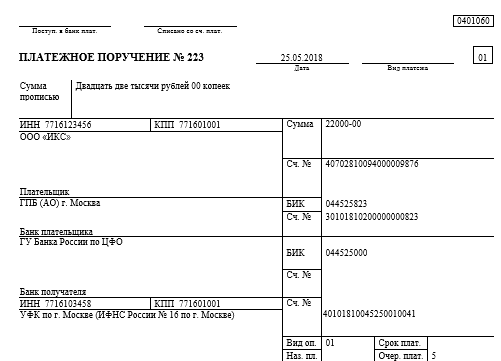

Образец отменяющей декларации с номером первоначально представленной справки:

Рекомендации к составлению аннулирующей справки 2

Чтобы налоговая приняла аннулирующую справку по форме 2 НДФЛ, необходимо в ней изменить только дату и номер корректировки. Остальные сведения должны совпадать с первоначальной справкой. Например, если бланк с признаком 2 передан ошибочно, для его отмены указывают тот же признак.

Пример аннулирования 2 НДФЛ

Организация имеет обособленные подразделения. Один из филиалов подал бланк о заработке физ. лица по месту нахождения основного предприятия. Данная ошибка является нарушением согласно статье 230 пункта 2.

Налоги при этом перечислялись в казну по месту нахождения филиала. Чтобы исправить данную ситуацию, следует передать аннулирующую форму 2 НДФЛ по месту учета основного предприятия. Кроме того, необходимо подать новую декларацию по месту нахождения филиала.

Аннулирующий бланк по месту нахождения головного предприятия:

Образец бланка 2, который передается по месту нахождения структурного филиала:

В каких случаях подается аннулирующая справка вместо корректировки

Для исправления неверных показателей иногда следует подавать аннулирующий бланк вместо уточненного бланка. Это необходимо выполнить в случае неверно поданного ОКТМО. Если передать документ с кодом корректировки 01, в базе ИМНС все сведения будут продублированы: по ошибочной и уточненной форме.

Для исправления данной ошибки алгоритм действий следующий:

- Нужно аннулировать первоначальный бланк под тем же номером, но с кодом корректировки 99. Дата должна соответствовать дню формирования аннулирующего бланка.

- В отчете заполнить только показатели в 1 и 2 разделах, пустыми оставить остальные части.

- После аннулирования бланка, поданного с ошибкой, передать 2 НДФЛ по форме того периода, за который вносятся соответствующие данные, с верными сведениями ОКТМО, при этом номер корректировки будет 01.

Заключение

Представление декларации 2 требует от бухгалтера предельного внимания и ответственности, кроме того, необходимо постоянно мониторить изменения в нормативных актах, утвержденных на законодательном уровне. Только таким образом можно избежать применения штрафных санкций за неверно поданные сведения, а также это поможет бухгалтеру подавать только первичные отчеты.

ndflexpert.ru

Справка 2 ндфл если нет дохода

Налоговики проверяют их выполнение по строкам 020, 030, 040, 070. Значение стр. 020 должно превышать показатель стр. 030, т. к. сумма вычета не может быть больше дохода.

Показатель (020-030)/100%*010 должен быть меньше или равен стр. 040. Если неравенство не выполняется, значит, сумма НДФЛ занижена. В разделе 2 отражают даты выплаты доходов сотрудниками и удержанные суммы налога. Если ИФНС не уведомлена о том, что работодатель не является агентом по налоговым платежам, то по истечении 10 дней с окончания срока представления формы она вправе заблокировать счет организации (ИП). Нужно ли или нет сдавать нулевую 6-НДФЛ Работодателей интересует вопрос: нужно ли сдавать нулевую 6-НДФЛ, если организация не использовала труд наемников либо им не начислялись никакие выплаты. Согласно письму ФНС № БС-4-11/4958 от 23.03.16 в данном случае отчет представлять не следует.

Нужно ли сдавать нулевую отчетность 6-ндфл?

Важно Сдавать или нет 6-НДФЛ нулевую? Ситуации, когда надо делать отчет Нужен ли образец заполнения нулевого отчета? Итоги Сдавать или нет 6-НДФЛ нулевую? 6-НДФЛ, введенная для применения с 2016 года, дополняет годовую отчетность по форме 2-НДФЛ и отличается от нее следующим:

Сдавать или нет 6-НДФЛ нулевую? Ситуации, когда надо делать отчет Нужен ли образец заполнения нулевого отчета? Итоги Сдавать или нет 6-НДФЛ нулевую? 6-НДФЛ, введенная для применения с 2016 года, дополняет годовую отчетность по форме 2-НДФЛ и отличается от нее следующим: - Составляется ежеквартально с включением в нее данных нарастающим итогом. Причем раздел 1 в 6-НДФЛ формируют данные за период с начала года, а раздел 2 — только данные последнего квартала отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650).

- Содержит обобщенные цифры начислений в отношении доходов работников и относящегося к ним НДФЛ.

Сдавать ее, так же как и отчетность 2-НДФЛ, должны работодатели, имеющие наемных работников, которым они выплачивают доходы (п.

2 ст. 230 НК РФ).

Сдавать ли нулевые 2-ндфл и 6-ндфл

Период предоставления Четырехзначный код содержит код региона и непосредственно код налоговой инспекции (по две цифры – на каждый). Код налоговой инспекции Отчетность направляется по месту регистрации фирмы или ОП.

ИП передают отчет по налогам на доходы физических лиц по месту жительства или ведения деятельности. В следующем коде зашифрована информация о том, какая именно организация является налогоплательщиком.

Если компания отчитывается по месту учета, в данной строке проставляется «212». Когда отчетность подается ОП, это отмечают сочетанием цифр «220».

Что касается крупнейших налогоплательщиков, то для них предусмотрен код «213». Индивидуальные предприниматели также пользуются уникальными цифровыми кодами (120, 320 – для места учета и отчетности по месту ведения деятельности, соответственно).

Когда появляется нулевая отчетность и нужно ли сдавать нулевой 6-ндфл ?

- 1 Что собой представляет форма расчетов НДФЛ?

- 2 Когда появляется нулевая отчетность

- 2.1 Видео — Особенности заполнения и представления 6-НДФЛ

- 3 Уведомление налоговой – альтернативный вариант

Что собой представляет форма расчетов НДФЛ? Инспекции принимают 6-НДФЛ, где налогоплательщики раскрывают информацию по начисленным и удержанным суммам соответствующего налога.

6-ндфл нулевая: нужно ли сдавать?

Что тогда такое «нулевой 6-НДФЛ»? Обратим внимание и ещё на одно разъяснительное письмо ФНС от 04.05.2016 № БС-4-11/7928. В нем также говорится, что если выплаты не производятся, то 6-НДФЛ не сдается.

Однако делается оговорка, что если представить «нулевой» 6-НДФЛ, то его обязаны принять.

Получается что нулевой расчет 6-НДФЛ, все же, может быть представлен.

Инфо

Но зачем же его сдавать?Дело в том, налоговая инспекция может и не знать, что компания или ИП не являются налоговым агентом и будут ожидать поступления расчета 6-НДФЛ. При этом если расчет не поступит в течение 10 рабочих дней со дня окончания срока его подачи, то налоговая инспекция вправе заблокировать банковский счет (п.

3.2 ст. 76 НК РФ). Также см. «Штрафы за несвоевременную сдачу 6-НДФЛ в 2016 году».

Нулевые формы 2-ндфл и 6-ндфл

Чтобы неприятности обошли фирму стороной, при отсутствии доходов действуйте по одному из предложенных вариантов:

- Отправьте нулевой отчет.

- Напишите в ФНС письмо в произвольном формате о том, что 6-НДФЛ не представляется ввиду отсутствия выплат.

Нужно ли сдавать нулевую 6-НДФЛ, если доход был лишь в одном из кварталов? Ответ однозначный — нужно. Этому утверждению есть вполне логичное объяснение: все доходы в форме показываются нарастающим итогом.

И отразив доход в одном отчетном периоде, его придется показывать и в последующих периодах в рамках календарного года. Подводя итог, можно сказать, что нулевой 6-НДФЛ надо сдавать на усмотрение организации.

Важно помнить о возможных последствиях. Скачать образец нулевой 6-НДФЛ Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок.

Нужно ли сдавать 6 ндфл, если нет начислений — нюансы

Нужно ли сдавать нулевую 6-НДФЛ? Да, так организация дает знать контролирующим структурам, что не совершала выплат физическим лицам. Это простой способ обезопасить фирму или ИП от недоразумений с налоговиками и наложения штрафных санкций.

Существует два варианта действий для бухгалтера:

- сдать «нулевку» за отчетный квартал 2017 года;

- написать пояснительное письмо в «свою» ИФНС с указанием, что НДФЛ за 3 квартал 2017 или другие периоды не уплачивался.

В обеих ситуациях бухгалтер уведомляет контролеров об отсутствии обязанности исчислять и уплачивать походный налог, страхуя юридическое лицо от штрафов и заморозки счетов. Когда требуется сдача «нулевки»: примеры реальных ситуаций Ситуация по фактическому ведению бизнеса и выплатам персоналу может меняться от месяца к месяцу. При разных раскладах от бухгалтера требуются разные действия.

Онлайн журнал для бухгалтера

Нужен ли образец заполнения нулевого отчета? Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Оформление отчетности при выплатах дохода, возникающих в течение отчетного года, происходит по достаточно простым правилам (письмо ФНС России от 18.02.2016 № БС-3-11/650). Согласно им, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют (п. 1.8 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]).

Раздел 1 заполняется данными, включающими значения, соответствующие всему отчетному периоду.

В каких случаях нужно сдавать нулевую 6-ндфл

НДФЛ за 3 квартал 2017 Предусмотрена ли сдача нулевого отчета 6-НДФЛ за 2017 год? Ситуация, когда отсутствуют числовые данные для проставления в отчете, возникает, если фирма фактически не вела деятельности и не перечисляла доходы персоналу. Это возможно, если компания только зарегистрировалась и не успела начать работу, находится на этапе ликвидации, вынуждена простаивать из-за сезонного фактора или финансовых затруднений.

Внимание

Из разъяснений ФНС следует, что компании или ИП, не выплачивающие денежные средства персоналу, могут не готовить и не сдавать отчетность по форме 6-НДФЛ за 2017 год и любые другие периоды. Налоговики не имеют права заставить простаивающее юридическое лицо формировать отчетную форму.

6-ндфл нулевая: образец заполнения

Первый раздел формы содержит данные с начала года, рассчитанные нарастающим итогом, второй – информацию за трехмесячный временной интервал.Отчет представляется в ИФНС в последний день месяца, идущего за отчетным кварталом. Например, 6-НДФЛ за 9 месяцев 2017 сдают не позже 31.10.2017, за год – до 02.04.17 г. « Дедлайн» сдвигается на два дня, потому что попадает на нерабочую дату. Место представления формы – ИНФС по месту постановки на учет юрлица или прописки физлица. Отчетность необходимо отправлять в электронном виде посредством ТКС. Единственное исключение – фирмы с персоналом до 25 человек. Они вправе принести документ на бумажном носителе.

warmedia.ru

Сдается ли 2-НДФЛ нулевой

Главная → Бухгалтерские консультации → 2-НДФЛ

Актуально на: 25 февраля 2016 г.

У бухгалтеров недавно зарегистрированных организаций, а также организаций, по каким-то причинам временно приостановивших свою деятельность, возникает вопрос: сдается ли нулевой 2-НДФЛ в налоговую инспекцию? Речь идет о ситуации, когда у организации совсем нет работников, либо работники числятся, но зарплата им целый год не выплачивалась. Например, все работники в связи с отсутствием работы отправлены в отпуск за свой счет на какой-то период времени.

Сдавать ли нулевые 2-НДФЛ

Справки 2-НДФЛ представляют в инспекцию по итогам года организации и предприниматели, являющиеся налоговыми агентами по НДФЛ. Они отчитываются о суммах начисленного и фактически полученного физическими лицами дохода и суммах исчисленного, удержанного и перечисленного налога (п. 2 ст. 230 НК РФ). То есть подразумевается, что справки 2-НДФЛ подаются, если в пользу физических лиц начисляется доход (возникает объект налогообложения по НДФЛ). Если же доход не начисляется, то организация или предприниматель налоговым агентом не является. Соответственно, нет обязанности подавать нулевые справки 2-НДФЛ. Аналогично не нужно подавать нулевую 2-НДФЛ с признаком 2.

О том, когда в справке 2-НДФЛ указывается признак 2, читайте в отдельном материале.

Сдается ли 2-НДФЛ при нулевой численности

По описанной выше причине не нужно также сдавать нулевые справки, если у организации нет работников. Более того, заполнить справку в такой ситуации просто невозможно.

Хотя нужно понимать, что если организация длительное время не ведет деятельность, не начисляет зарплату работникам либо вообще не имеет работников, то ею могут заинтересоваться налоговики и фонды и затребовать пояснения по сложившейся ситуации.

Справка в ИФНС о нулевом 2-НДФЛ

Некоторые бухгалтеры считают, что по итогам года вместо нулевых справок нужно подать в ИФНС заявление, в котором объяснить, что справки 2-НДФЛ не сдаются в связи с отсутствием выплат в пользу физлиц. Однако подача такого заявления НК не предусмотрена, поэтому это излишне.

glavkniga.ru

Нулевая 2 НДФЛ

О чем говорит доход, равный нулю

Отчетность с ноликами может образоваться по причине, когда на протяжении года работники не получали ЗП, или в компании не работают по найму. Есть вероятность выхода на данную отчетность в той ситуации, если все работники были отправлены на отдых без возможности сохранения заработной платы надолго. Традиционно нулевые доходы сотрудников могут говорить об отсутствии перспективы в дальнейшем существовании компании, что выступает в качестве серьезного повода для прекращения бизнеса.

Объект налогообложения

С целью детализации особенностей отчета требуется конкретный расчет налога, а для этого важно грамотное определение объекта налогообложения. Согласно действующим законодательным нормам, объект – доход, который получил налогоплательщик. Для граждан России в качестве этого элемента представляется обогащение любого типа. Для нерезидентов страны объект – любой доход, полученный из источников страны. Оплата налоговых выплат производится исключительно с объектов.

Какие доходы облагаются выплатами

В НК предусмотрен перечень элементов, подвергающихся оплате определенных сумм на их существование.

- Вознаграждения, выданные за выполненные работы или оказанные услуги;

- дивиденды и проценты, которые были получены физическим лицом;

- доходы от сдачи в аренду имущества;

- прибыли, полученные от продажи вещей.

Но есть доходы, при которых нет необходимости осуществлять налоговую оплату, вот их перечень.

- Помощь материального характера, не более 4000 р. в год;

- мат. капитал, выданный при рождении малыша, не более 50 тыс.;

- пособия по БИР;

- подарочные средства;

- компенсации за работу в опасной среде;

- возврат процентных выплат.

Требуется ли заполнение пустых справок

Насколько актуальна нулевая 2 НДФЛ, будет рассмотрено далее. Компании, выступающие в качестве налоговых агентов, обязуются каждый год сдавать в инспекцию соответствующие материалы с отражением в них полноценного начисленного дохода. В справках отмечаются общие сведения об уплаченных суммах. Если организацией не производилось перечисление дохода, она не выступает как налоговый агент, поэтому необходимости в предоставлении таких справок не имеется.

Налоговые проверки: риски

Если долгое время компания не выдает работникам зарплату, налоговые службы могут заинтересоваться ее деятельностью, организовав камеральную проверку. Налоговики могут затребовать предоставления определенного перечня бумаг, которые могли бы быть подтверждающими для убыточности деятельности. При ревизиях обычно проверяется масса информации, инспекторы ставят перед собой задачу определения причин обстоятельств. При необходимости предлагается выбор другой стратегии развития, хотя в рамки компетенции налоговых органов это не входит. Соблюдение правил и норм гарантирует отсутствие проблем с налоговыми органами и спокойствие налогоплательщика.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru