Порядок заполнения декларации по транспортному налогу. Образец декларация по транспортному налогу за 2018 год для юридических лиц

Декларация по транспортному налогу за 2018 год

Как сделать декларацию по транспортному налогу в сервисе Бухсофт Онлайн.

Программа БухСофт производит автоматическое заполнение налоговой декларации по транспортному налогу по следующим правилам:

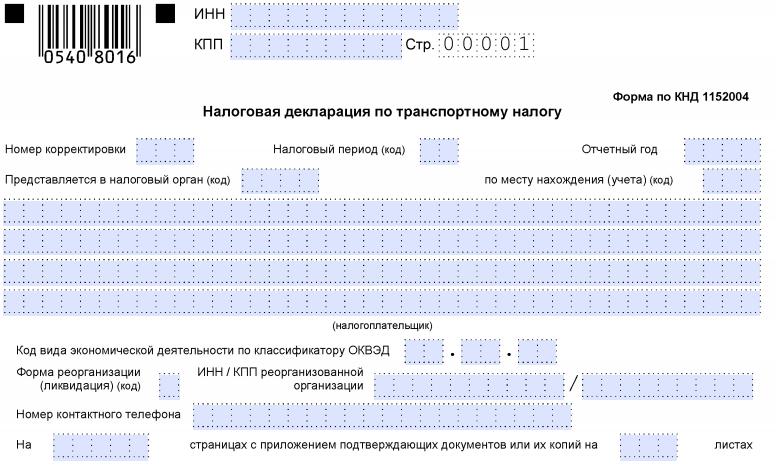

Порядок заполнения Титульного листа декларации

3.1. Титульный лист декларации заполняется налогоплательщиком, за исключением раздела "Заполняется работником налогового органа".

3.2. При заполнении Титульного листа указываются:

- для организации - ИНН и КПП, которые присвоены организации тем налоговым органом, в который представляется декларация (особенности указания ИНН и КПП по реорганизованным организациям в пункте 2.9 настоящего Порядка).В поле "ИНН" для российской организации указывается ИНН в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения, для иностранной организации, осуществляющей деятельность на территории Российской Федерации - в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

- В поле "КПП" для российской организации указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе, для иностранной организации, осуществляющей деятельность на территории Российской Федерации, - в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

- Для российской организации КПП по месту нахождения обособленного подразделения КПП указывается в соответствии с уведомлением о постановке на учет российской организации в налоговом органе.

- ИНН и КПП для крупнейших налогоплательщиков указываются на основании уведомления о постановке на учет в налоговом органе организации в качестве крупнейшего налогоплательщика.

- Номер корректировки.При представлении в налоговый орган первичной декларации в поле "Номер корректировки" проставляется "0--", при представлении уточненной декларации - указывается номер корректировки (например, "1--", "2--" и так далее).

- Налоговый период, за который представляется декларация.Коды, определяющие налоговый период, приведены в приложении N 1 к настоящему Порядку.

- Отчетный год, за который представляется декларация.

- Код налогового органа, в который представляется декларация, указывается согласно документам о постановке на учет в налоговом органе.

- Коды места представления декларации по транспортному налогу приведены в приложении N 3 к настоящему Порядку.

- Полное наименование организации, соответствующее наименованию, указанному в ее учредительном документе (при наличии в наименовании латинской транскрипции таковая указывается).

- Код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2014 (КДЕС ред. 2).

- Номер контактного телефона налогоплательщика должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов. Например, "84950000000".

- Количество страниц, на которых составлена декларация.

- Количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления декларации представителем налогоплательщика), приложенных к декларации.

3.3. В разделе Титульного листа "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю" указывается:

- в случае подтверждения достоверности и полноты сведений в декларации руководителем организации-налогоплательщика проставляется "1"; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика проставляется "2";

- при представлении декларации налогоплательщиком по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации и дата подписания;

- при представлении декларации представителем налогоплательщика - физическим лицом по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания;

- при представлении декларации представителем налогоплательщика - юридическим лицом по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика - юридического лица удостоверять достоверность и полноту сведений, указанных в декларации.По строке "наименование организации - представителя налогоплательщика" указывается наименование юридического лица - представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны по строке "фамилия, имя, отчество полностью", юридического лица - представителя налогоплательщика, и дата подписания.

- подпись руководителя организации либо его представителя и дата подписания проставляются также в разделе 1 декларации, включая приложения к форме декларации, по строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю". Дата подписания заполняется в соответствии с пунктом 2.4 настоящего Порядка.

3.4. По строке "Наименование документа, подтверждающего полномочия представителя налогоплательщика" указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

3.5. Раздел "Заполняется работником налогового органа" содержит сведения о представлении декларации:

- способ представления декларации - указывается код согласно приложению N 4 к настоящему Порядку;

- количество страниц декларации;

- количество листов подтверждающих документов или их копий, приложенных к декларации;

- дата представления декларации, заполняется в соответствии с пунктом 2.4 настоящего Порядка;

- номер, под которым зарегистрирована декларация;

- фамилия и инициалы имени и отчества работника налогового органа, принявшего декларацию;

- подпись работника налогового органа, принявшего декларацию.

Порядок заполнения Раздела 1 "Сумма налога, подлежащая уплате в бюджет" декларации

4.1. При наличии у налогоплательщика объектов налогообложения, находящихся на территории нескольких муниципальных образований, отнесенных к ведению одного налогового органа, в котором осуществлена постановка на учет налогоплательщика по месту нахождения транспортных средств, заполняется одна декларация.

4.2. По коду строки 010 указывается код бюджетной классификации (далее - КБК) в соответствии с нормативными правовыми актами о бюджетной классификации, по которому подлежит уплате (или возврату) сумма транспортного налога, указанная в строке с кодом 030 (или 040).В каждом блоке строк с кодами 020 - 040 указывается:

4.3. по коду строки 020 - код по ОКТМО, по которому подлежит уплате сумма транспортного налога;

4.4. по коду строки 021 - исчисленная сумма транспортного налога, подлежащая уплате в бюджет за налоговый период, которая формируется как сумма значений по коду строки 300 всех представленных страниц Раздела 2 декларации с соответствующим кодом по ОКТМО.

4.5. Сумма авансового платежа по транспортному налогу по истечении первого, второго и третьего квартала текущего налогового периода исчисляется как одна четвертая произведения соответствующей налоговой базы и налоговой ставки (пункт 2.1 статьи 362 Кодекса) с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде (пункт 3 статьи 362 Кодекса), с учетом повышающего коэффициента (пункт 2 статьи 362 Кодекса) и указывается, соответственно:– по коду строки 023 - сумма авансовых платежей по транспортному налогу, исчисленная к уплате в бюджет за первый квартал текущего года, в рублях;– по коду строки 025 - сумма авансового платежа по транспортному налогу, исчисленная к уплате в бюджет за второй квартал текущего года, в рублях;– по коду строки 027 - сумма авансового платежа по транспортному налогу, исчисленная к уплате в бюджет за третий квартал текущего года, в рублях.По кодам строк 023, 025, 027 исчисленная сумма авансовых платежей по транспортному налогу в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы (далее - реестр), принимает значение "0".

4.6. по коду строки 030 - сумма транспортного налога, исчисленная к уплате в бюджет, по данным налогоплательщика по соответствующим ОКТМО, в рублях.Значение по строке 030 с соответствующими ОКТМО определяется как разница между исчисленной суммой транспортного налога, подлежащей уплате в бюджет за налоговый период, указанной по строке 021, и суммами авансовых платежей по транспортному налогу, исчисленных к уплате в бюджет в течение налогового периода, указанными по кодам строк 023, 025 и 027 с соответствующими ОКТМО, в рублях.В случае, если полученная сумма принимает отрицательное значение, то по строке 030 ставится прочерк.

4.7. по коду строки 040 - сумма транспортного налога, исчисленная к уменьшению по итогам налогового периода, определяемая как разница между исчисленной суммой транспортного налога, подлежащей уплате в бюджет за налоговый период, указанной по коду строки 021, и суммами авансовых платежей по транспортному налогу, подлежащими уплате в бюджет в течение налогового периода, указанными по кодам строк 023, 025 и 027 с соответствующими ОКТМО, в рублях.В случае, если полученная сумма принимает отрицательное значение, то по строке с кодом 040 указывается данное значение без знака "-", а если положительное, то по строке с кодом 040 ставится прочерк.

Порядок заполнения Раздела 2 "Расчет суммы налога по каждому транспортному средству" декларации

5.1. Раздел 2 заполняется налогоплательщиком по каждому транспортному средству, зарегистрированному в соответствии с законодательством Российской Федерации. В случае изменения места нахождения организации и снятия с учета в течение налогового периода транспортного средства на территории, подведомственной налоговому органу, по предыдущему месту нахождения организации, декларация представляется в налоговый орган по новому месту нахождения организации и регистрации транспортного средства. При этом раздел 2 декларации представляется по каждому ОКТМО, на территории которых зарегистрированы (были зарегистрированы) в налоговом периоде на налогоплательщика транспортные средства с учетом коэффициента, определяемого по коду строки 160 декларации.В случае, если законодательством субъекта Российской Федерации предусмотрено зачисление транспортного налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, одна декларация может заполняться в отношении общей суммы транспортного налога в отношении всех транспортных средств, местом нахождения которых является территория субъекта Российской Федерации, подлежащей уплате в бюджет субъекта Российской Федерации, по согласованию с налоговым органом по данному субъекту Российской Федерации, полученному до начала налогового периода, за который представляется такая декларация. В этом случае при заполнении декларации указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления декларации.

5.2. По коду строки 020 указывается соответствующий код по ОКТМО.

5.3. По коду строки 030 указывается код вида транспортного средства в соответствии с приложением N 5 к настоящему Порядку.

5.4. По коду строки 040 указывается идентификационный номер транспортного средства по документу о регистрации транспортного средства. По наземным транспортным средствам указывается идентификационный номер - VIN, по водным транспортным средствам указывается идентификационный номер судна - ИМО, по воздушным транспортным средствам указывается серийный (идентификационный) номер судна.

5.5. По коду строки 050 указывается марка транспортного средства согласно документу о государственной регистрации транспортного средства.

5.6. По коду строки 060 указывается регистрационный знак транспортного средства (по наземным транспортным средствам указывается государственный регистрационный знак транспортного средства, по водным транспортным средствам указывается регистрационный номер судна, по воздушным транспортным средствам указывается регистрационный знак судна).

5.7. По коду строки 070 указывается дата регистрации транспортного средства в соответствии с документом о государственной регистрации транспортного средства.

5.8. По коду строки 080 указывается дата прекращения регистрации транспортного средства.Дата прекращения регистрации транспортного средства должна соответствовать дате прекращения регистрации транспортного средства (снятия с учета), полученной от регистрирующего органа.

5.9. По коду строки 090 указывается налоговая база, которая определяется:– в отношении транспортных средств, имеющих двигатели, - как мощность двигателя транспортного средства в лошадиных силах;– в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;– в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах.По водным и воздушным транспортным средствам в строке с кодом 090 указывается мощность двигателя транспортного средства в лошадиных силах. Если транспортное средство имеет несколько двигателей, то налоговая база в отношении данного транспортного средства определяется как сумма мощностей этих двигателей в лошадиных силах.По водным и воздушным транспортным средствам, не указанным в подпунктах 1, 1.1 и 2 пункта 1 статьи 359 Кодекса, налоговая база определяется как единица транспортного средства. В этом случае в строке с кодом 090 проставляется "1".

5.10. По коду строки 100 указывается код единицы измерения налоговой базы в соответствии с приложением N 6 к настоящему Порядку.

5.11. По коду строки 110 указывается экологический класс транспортного средства.

5.12. По коду строки 120 указывается срок использования транспортного средства (данный показатель определяется в календарных годах от года выпуска транспортного средства и указывается только в случаях установления дифференцированных налоговых ставок).Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах, начиная с года, следующего за годом выпуска транспортного средства.Например, для исчисления транспортного налога за 2016 год в отношении транспортного средства 2008 года выпуска количество лет, прошедших с года выпуска этого транспортного средства, составит 8 лет (период с 2009 по 2016 годы).

5.13. По коду строки 130 указывается год выпуска (при наличии) транспортного средства, указанный в правоустанавливающих документах на транспортное средство.

5.14. По коду строки 140 указывается количество полных месяцев владения транспортным средством в отчетном году с учетом положений пункта 3 статьи 362 Кодекса.

- По коду строки 150 указывается доля налогоплательщика в праве на транспортное средство (в виде правильной простой дроби).

5.15. По коду строки 160 указывается коэффициент (Кв), определяемый как отношение числа полных месяцев, указанных по строке 140, к числу календарных месяцев в налоговом периоде (отчетном периоде), значение коэффициента указывается в виде десятичной дроби с точностью до десятитысячных долей в соответствии с пунктом 3 статьи 362 Кодекса.

5.16. По коду строки 170 указывается налоговая ставка транспортного налога, установленная законом соответствующего субъекта Российской Федерации по месту нахождения транспортного средства.

- По коду строки 180 указывается повышающий коэффициент (Кп), установленный пунктом 2 статьи 362 Кодекса.

5.17. По коду строки 190 указывается сумма исчисленного налога, значение которой определяется как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, коэффициента, указанного в строке с кодом 160, и повышающего коэффициента, указанного в строке с кодом 180.

5.18. По коду строки 200 указывается количество полных месяцев использования налоговой льготы.

5.19. По коду строки 210 указывается коэффициент Кл, который определяется как отношение числа полных месяцев, в течение которых представляется налоговая льгота, к числу календарных месяцев в налоговом периоде (отчетном периоде). Значение коэффициента указывается в виде десятичной дроби с точностью до десятитысячных долей.

5.20. По коду строки 220 в первом поле указывается код налоговой льготы в виде освобождения от налогообложения по транспортному налогу в соответствии с приложением N 7 к настоящему Порядку, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.Строка с кодом 220 не заполняется по налоговым льготам, установленным законом субъекта Российской Федерации в виде уменьшения суммы транспортного налога, подлежащей уплате в бюджет (код 20220), и в виде снижения налоговой ставки транспортного налога (код 20230).При указании кода налоговой льготы 30200 второе поле основание применения льготы не заполняется.Если в соответствии с абзацем третьим статьи 356 Кодекса законами субъектов Российской Федерации по месту нахождения транспортных средств предусмотрены налоговые льготы, то во втором поле указывается основание для их использования: номер, пункт и подпункт статьи закона субъекта Российской Федерации о транспортном налоге, в соответствии с которым предоставляется соответствующая налоговая льгота (для каждой из указанных позиций отведено по 4 знакоместа, при этом заполнение второй части показателя осуществляется слева направо и, если реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).Значение по коду строки 220 заполняется в случае установления льготы по транспортному налогу.

5.21. По коду строки 230 указывается сумма налоговой льготы.В случае установления льготы по транспортному налогу в виде освобождения от налогообложения сумма налоговой льготы рассчитывается как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, повышающего коэффициента, указанного в строке с кодом 180, и коэффициента, указанного в строке с кодом 210.

Код строки 230 = код строки 090 x код строки 170 x код строки 150 x код строки 180 x код строки 210.

5.22. По коду строки 240 в первом поле указывается код налоговой льготы в виде уменьшения суммы транспортного налога, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.Значение по коду строки 240 заполняется в случае, если законами субъектов Российской Федерации по месту нахождения транспортных средств будут предусмотрены налоговые льготы и основания для их использования налогоплательщиками в соответствии с абзацем третьим статьи 356 Кодекса. Коды налоговых льгот указаны в приложении N 7 к настоящему Порядку.

5.23. По коду строки 250 указывается сумма налоговой льготы в рублях.В случае установления льготы по транспортному налогу законом субъекта Российской Федерации, уменьшающей исчисленную сумму налога в процентах (например, исчисленная сумма налога уменьшается на 50%), сумма налоговой льготы рассчитывается как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, повышающего коэффициента, указанного в строке с кодом 180, коэффициента, указанного в строке с кодом 210, и процента, уменьшающего исчисленную сумму налога, деленное на сто.

Код строки 250 = код строки 090 x код строки 170 x код строки 150 x код строки 180 x код строки 210 x (процент, уменьшающий исчисленную сумму налога) : 100.

5.24. По коду строки 260 в первом поле указывается код налоговой льготы в виде снижения налоговой ставки транспортного налога, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.Значение по строке с кодом 260 заполняется в случае, если законами субъектов Российской Федерации по месту нахождения транспортных средств будут предусмотрены налоговые льготы и основания для их использования налогоплательщиками в соответствии с абзацем третьим статьи 356 Кодекса.

5.25. По коду строки 270 указывается сумма налоговой льготы, в рублях.В случае установления льготы по транспортному налогу законом субъекта Российской Федерации в виде снижения налоговой ставки сумма налоговой льготы исчисляется как разность суммы налога, исчисленной по полной налоговой ставке, и суммы налога, исчисленной по пониженной налоговой ставке, умноженная на долю в праве, указанной в строке с кодом 150, повышающий коэффициент, указанный в строке с кодом 180, и коэффициент, отражаемый в строке с кодом 210:

Код строки 270 = код строки 090 x (налоговая ставка - пониженная ставка) / 100 x код строки 150 x код строки 180 x код строки 210.

5.26. По коду строки 280 указывается код налогового вычета на транспортное средство, имеющее разрешенную максимальную массу свыше 12 тонн, зарегистрированное в реестре.

5.27. По коду строки 290 указывается сумма налогового вычета в рублях в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре.В случае, если при применении налогового вычета, предусмотренного пунктом 2 статьи 362 Кодекса, сумма налога, подлежащая уплате в бюджет, принимает отрицательное значение, сумма налога принимается равной нулю (пункт 2 статьи 362 Кодекса).По коду строки 300 указывается сумма транспортного налога, исчисленная по итогам налогового периода налогоплательщиками-организациями в отношении каждого транспортного средства, подлежащая уплате в бюджет, значение которой определяется как разность значений строк с кодами 190 и 230 или разность значений строк с кодом 190 и значений строк с кодами 250, 270.В случае наличия налогового вычета, сумма исчисленного налога уменьшается на сумму налогового вычета, указанного по строке 290.

Код строки 300 = код строки 190 - код строки 230 или;Код строки 300 = код строки 190 - код строки 250 - код строки 270 или;Код строки 300 = код строки 190 - код строки 290 или;Код строки 300 = код строки 190 - код строки 250 - код строки 270 - код строки 290.

www.buhsoft.ru

Порядок заполнения декларации по транспортному налогу

Декларация по транспортному налогу — в этой статье мы расскажем о том, как правильно ее заполнить, а также о том, кому нужно ее сдавать, а кому нет.

Налоговая декларация по транспортному налогу: кто и куда ее сдает

Сроки сдачи декларации по транспортному налогу

Бланк декларации по транспортному налогу для 2017–2018 годов. Порядок заполнения

Итоги

Налоговая декларация по транспортному налогу: кто и куда ее сдает

Обязанность сдавать декларацию по транспортному налогу лежит исключительно на налогоплательщиках-организациях (п. 1 ст. 363.1 НК РФ). Плательщики-физлица никаких деклараций не сдают и налог уплачивают на основании уведомлений, рассылаемых налоговыми органами (п. 3 ст. 363 НК РФ).

Напомним, что плательщиками транспортного налога признаются в том числе организации на УСН.

См. наш материал «Транспортный налог при УСН: порядок расчета, сроки и др.».

Подается декларация в ИФНС (пп. 1 и 4 ст. 363.1 НК РФ):

- по месту нахождения транспортных средств, зарегистрированных на организацию;

- или по месту постановки организации на учет в качестве крупнейшего налогоплательщика.

Куда подать декларацию по транспортному налогу за закрытое подразделение, см. здесь.

Сроки сдачи декларации по транспортному налогу

Декларация по транспортному налогу подается в инспекцию по истечении налогового периода (календарного года). Срок сдачи — не позднее 1 февраля года, следующего за отчетным (п. 3 ст. 363.1 НК РФ). По итогам отчетных периодов никаких расчетов в ИФНС представлять не требуется.

Срок сдачи декларации и крайняя дата, до которой транспортный налог по итогам года подлежит уплате, могут не совпадать. Это связано с тем, что конкретные даты оплаты устанавливаются в региональном законодательстве. К примеру, в г. Москве транспортный налог юрлица обязаны уплатить не позднее 5 февраля года, следующего за истекшим налоговым периодом (п. 1 ст. 3 закона г. Москвы «О транспортном налоге» от 09.07.2008 № 33). А в Московской области этот срок – не позднее 28 марта (п. 1 ст. 2 закона «О транспортном налоге в Московской области» от 16.11.2002 № 129-2002/ОЗ).

Бланк декларации по транспортному налогу для 2017–2018 годов. Порядок заполнения

Форма (бланк) декларации по транспортному налогу утверждена приказом Минфина России от 05.12.2016 № ММВ-7-21/668@.

Скачать бланк

Этот бланк применяется начиная с отчетности за 2017 год. Общая структура декларации (по сравнению с предыдущей формой) не изменилась, но появились новые строки. Подробности читайте по ссылке.

Декларация включает в себя:

- Титульный лист.

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчет суммы налога по каждому транспортному средству».

Титульный лист заполняется в обычном для всех деклараций порядке, поэтому рассматривать его мы не будем. А вот про правила заполнения разделов декларации вкратце расскажем.

Раздел 1 декларации по транспортному налогу

В нем отражаются:

- В строке 010 — КБК (для транспортного налога в 2017–2018 годах — 182 1 06 04011 02 1000 110).

- Строке 020 — код ОКТМО (его присваивает статистика).

- Строке 021 — исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период (сумма значений по коду строки 300 всех представленных страниц раздела 2 декларации с соответствующим ОКТМО).

- Строках 023–027 — суммы авансов, исчисленных по итогам отчетных периодов.

- Строке 030 — налог к уплате в бюджет.

- Строке 040 — налог уменьшению.

При наличии у организации нескольких транспортных средств, зарегистрированных на территории разных муниципальных образований, подведомственных одной инспекции, нужно заполнить столько блоков строк 020–040, сколько имеется таких объектов.

Раздел 2 декларации по транспортному налогу

Теперь рассмотрим раздел 2, в котором, собственно, и рассчитывается налог. Данный раздел заполняется по каждому зарегистрированному ТС. Он содержит следующие показатели:

- Строка 020 — код ОКТМО.

- Строка 030 — код вида ТС (его берут из приложения № 5 к Порядку заполнения декларации).

- Строка 040 — идентификационный номер ТС (для наземных ТС это VIN).

- Строка 050 — марка ТС (берется из документа о его государственной регистрации).

- Строка 060 — регистрационный знак ТС.

- Строка 070 — дата регистрации ТС (по документу о госрегистрации ТС).

- Строка 080 — дата прекращения регистрации ТС.

- Строка 090 — налоговая база (для автомобилей это мощность двигателя в лошадиных силах).

- Строка 100 — код единицы измерения налоговой базы (из приложения № 6 к Порядку заполнения декларации).

- Строка 110 — экологический класс ТС. Указывается, если по транспортному средству установлены дифференцированные налоговые ставки с учетом его экологического класса (данные можно взять из ПТС). Если ставка от экологического класса не зависит, в строке 110 ставится прочерк (письмо ФНС России от 20.07.2012 № БС-4-11/12083).

- Строка 120 — срок использования ТС. Он определяется в календарных годах считая от года выпуска и указывается только в случаях установления дифференцированных налоговых ставок с учетом срока полезного использования (см. «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу»).

- Строка 130 — год выпуска (при наличии) ТС.

- Строка 140 — количество полных месяцев владения ТС в отчетном году (см. «Размер транспортного налога зависит от срока «зарегистрированного» владения ТС»).

- Строка 150 — доля налогоплательщика в праве на ТС.

- Строка 160 — коэффициент (Кв), определяемый как отношение числа полных месяцев, указанных по строке 110, к числу календарных месяцев в налоговом периоде (в виде десятичной дроби с точностью до десятитысячных долей).

- Строка 170 — ставка налога.

- Строка 180 — повышающий коэффициент (Кп), установленный п. 2 ст. 362 НК РФ.

- Строка 190 — сумма исчисленного налога.

- Строки 200–270 — налоговые льготы.

- Строка 280 — код налогового вычета на ТС, имеющее разрешенную максимальную массу свыше 12 тонн, зарегистрированное в реестре.

- Строка 290 — сумма налогового вычета в рублях в отношении каждого ТС, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре.

- Строка 300 — сумма налога к уплате в бюджет.

Проверить правильность заполнения декларации по транспортному налогу можно с помощью контрольных соотношений, направленных письмом ФНС России от 03.03.2017 № БС-4-21/3897@.

Итоги

Декларацию по транспортному налогу обязаны представлять в налоговые органы юридические лица, на которые зарегистрированы транспортные средства. Срок — не позднее 1 февраля года, следующего за налоговым периодом.

С отчетности за 2017 год нужно применять новый бланк декларации, утвержденный приказом Минфина России от 05.12.2016 № ММВ-7-21/668@.

nalog-nalog.ru

Декларация по транспортному налогу за 2017 год для юридических лиц: форма, образец

Юридические лица должны сдать декларацию по транспортному налогу за 2017 год не позднее 1 февраля 2018 года. Заполните и сдайте декларацию с первого раза, используя готовый образец.

Декларация по транспортному налогу за 2017 год: кто сдает

Сдать декларацию по транспортному налогу за 2017 год обязаны все организации, в собственности которых имеются транспортные средства. Полный список транспорта, по которому нужно отчитаться, приведен в статье 358 НК РФ. Это – легковые и грузовые автомобили, мотоциклы, автобусы, самоходные машины, механизмы на пневматическом и гусеничном ходу и другие.

Обратите внимание, что владение автомобилем на протяжении всего нескольких месяцев в 2017 году не освобождает организацию от сдачи декларации (ст. 357 НК РФ). Продажа транспортного средства в середине года также не освободит от направления отчетности.

Не сдают декларацию только ИП. Они уплачивают налог на основании уведомления, которое высылает инспекция.

Юридические лица сдают транспортную декларацию в обязательном порядке. Декларацию сдают 1 раз в год. Причем даже в тех случаях, когда региональными законами предусмотрена ежеквартальная уплата авансовых платежей по транспортному налогу.

Никаких промежуточных расчетов по налогу в ИФНС сдавать не требуется. За 2017 год нужно подать декларацию в 2018 году. Крайний срок сдачи налоговой декларации по транспортному налогу - не позднее 1 февраля 2018 года. Это единый срок для всех налогоплательщиков - юридических лиц. В 2018 году срок сдачи декларации не переносится, поскольку он выпадает на вторник.

Декларацию по транспортному налогу за 2017 год нужно направить не позднее 1 февраля 2018 года в налоговую инспекцию по месту учета (п. 1 ст. 363.1 НК РФ). Если собственник автомобиля - филиал или подразделение, то отчетность по транспорту надо сдавать в инспекцию этого подразделения, а не головного офиса. Декларацию можно направить в ИФНС:

- на личном приеме в инспекции;

- по интернету;

- по почте.

Декларация по транспортному налогу за 2017 год: форма

Сдать декларацию по транспортному налогу необходимо по форме, которую ФНС ввела приказом от 05.12.2016 № ММВ-7-21/668@. Главное изменение в бланке - плательщики налога могут отразить в документе расходы по "Платону" - системе взимания платы за проезд большегрузов свыше 12 тонн по федеральным трассам. На эти расходы можно уменьшить транспортный налог. Для этого в разделе 2 заполняют две новые строки - 280 (код вычета) и 290 (размер вычета).

Также в бланке декларации теперь есть дополнительные строки, в которых отражают дату начала и прекращения регистрации транспортного средства и год выпуска машины.

Форма декларации по транспортному налогу за 2017 год (новый бланк)

Образец заполнения декларации по транспортному налогу за 2017 год

Образец заполнения декларации по транспортному налогу за 2017 год

Статьи по теме:

Как заполнить декларацию по транспортному налогу за 2017 год

В декларации два раздела и титульный лист. На титульном листе проставляют наименование организации, ИНН и т.д. После заполните раздел 2. В нем покажите расчета налога за каждый автомобиль. После этого в разделе 1 запишите итоговую сумму за все транспортные средства.

Раздел 1

Чтобы отразить налог по разным кодам ОКТМО, в разделе 1 декларации предусмотрено три блока строк 020-0. Если за год компания не меняла юридический адрес, то заполняйте только один блок.

Порядок заполнения строк раздела 1

| 010 | КБК | В этом году код - 182 1 06 04011 02 1000 110 |

| 020 | ОКТМО | Запишите код, по которому будете платить налог |

| 021 | Итоговая сумма | Сумму строк 250 всех разделов 2 декларации |

| 023, 025, 027 | Авансовые платежи | Строки надо заполнять, если региональный закон требует платить авансы. Если вы перечисляете налог один раз за год, то поставьте в строках прочерки |

| 030 | Сумма к уплате |

Это разница между итоговым налогом и перечисленными авансами. Если компания не платит авансы, то в строку 030 возьмите данные из строки 021. Если в регионе установлена обязанность по уплате авансов, то воспользуйтесь формулой: Стр.030 = Стр. 021 – (Стр.023 + Стр.025 + Стр. 027) |

| 040 | Переплата | Заполнять эту строку нужно, если сумма уплаченных авансов больше итогового налога |

Раздел 2

Рассмотрим заполнение декларации построчно. Если у компании два и более транспортных средства, то заполните раздел 2 на каждое из них.

Таблица по заполнению раздела 2

| 020 | ОКТМО | Что узнать код, воспользуйтесь бесплатным электронным сервисом «Узнай ОКТМО» на официальном сайте ФНС www.nalog.ru |

| 030 | Код вида транспортного средства | Коды перечислены в Приложении 5 к приказу ФНС России от 20.02.2012 № ММВ-7-11/99@. Например, 520 01 – для грузовика, 510 04 – для легкового автомобиля |

| 040, 050 и 060 | Данные об автомобиле: VIN, марка и государственный номер | Сведения есть в ПТС |

| 070 | Налоговая база | Налог для собственников легковых и грузовых машин в зависимости от мощности автомобиля |

| 080 | Код единицы измерения налоговой базы | Коды перечислены в Приложении 6 к Порядку заполнения декларации. Например, чтобы посчитать налог за машину, нужно знать ее мощность именно в лошадиных силах, а не в ваттах. Код – 251 |

| 090 | Экологический класс | Заполните строку, если такие сведения есть в ПТС. Иначе поставьте прочерк |

| 100 | Возраст автомобиля | Строку заполняют юридические лица, если в регионе ставки зависят от того, сколько лет прошло с года выпуска автомобиля. Если нет - ставят прочерк |

| 110 | Количество полных месяцев владения транспортом |

Если количество полных месяцев владения транспортом - целый год, то ставьте 12. Месяц считается полным, если выполняется одно из условий: 1) компания поставила машину на учет до 15-го числа включительно; 2) компания сняла машину с учета после 15-го числа (то есть 16-го числа и позднее). Если вы поставили машину на учет в ГИБДД после 15-го числа или сняли с учета до этой даты, то месяц считается неполным |

| 120 | Доля | Владельцы записывают 1/1. |

| 130 | Коэффициент владения | Разделите число полных месяцев владения (строка 110) на 12 месяцев |

| 140 | Ставка транспортного налога | Ставки устанавливают местные власти. Поэтому значения можно узнать из закона региона. Чтобы узнать ставку, зайдите на сайт ФНС в раздел "Электронные сервисы", "Справочная информация о ставках и льготах по имущественным налогам". |

| 150 | Повышающий коэффициент | Заполняют только владельцы машин, включенных в специальный перечень Минпромторга |

| 160 | Сумма транспортного налога |

Определить сумму налога можно по формуле: Транспортный налог = Налоговая база × Ставка налога × Коэффициент владения × Повышающий коэффициент Или по строкам: Строка 160 = Строка 070 × Строка 140 × Строка 130 × Строка 150 |

| 170 –240 | Информация о льготах | Организации, у которых нет льгот по налогу, строку не заполняют |

| 250 | Итоговый налог | Если льгот нет, то значение этой строки и строки 160 совпадают |

www.gazeta-unp.ru

Коэффициент Кв - транспортный налог, юридические лица

Транспортный налог в 2018 году для юридических лиц рассчитывается субъектами хозяйствования самостоятельно, для физических лиц предусмотрена система рассылки уведомлений с выведенными специалистами ФНС суммами налога. Обязательства по уплате этого регионального вида налога появляются у предприятий при наличии транспортных активов. Сроки оплаты транспортного налога для юридических лиц устанавливаются властями субъектов РФ. Если в конкретном регионе предусмотрена система платежей по налогу частями (авансом), то организации должны производить платежи несколько раз в году в бюджет по ¼ годовой суммы обязательств в указанные законодателями сроки.

КБК для транспортного налога 2018 для юридических лиц

Для перечисления средств в счет погашения налогового обязательства в платежном документе надо правильно прописать код КБК. В этом шифре 20 символов, которые идентифицируют ряд показателей:

- отражение информации о том, что объектом обложения налогом являются транспортные объекты;

- подтверждение того, что в роли плательщика выступает субъект со статусом юрлица;

- КБК для транспортного налога для юридических лиц) указывает на получателя средств – региональный бюджет;

- обозначение обслуживающего подразделения ФНС;

- тип платежа – транспортный налог, юридические лица должны перечислять его по разным КБК в случае погашения текущих налоговых обязательств, перевода средств в счет штрафа или для закрытия задолженности по пеням.

Куда платить транспортный налог юридическим лицам?

Транспортный налог перечисляется в бюджет субъекта РФ с привязкой к месту нахождения налогооблагаемого актива. В качестве места нахождения имущественных активов может выступать место регистрации транспортного объекта или адрес фактического расположения организации. Идентификация места нахождения осуществляется по нормам НК РФ (п. 5 ст. 83).

Транспортный налог для юридических лиц может перечисляться по таким шифрам КБК:

- Для оплаты налогового обязательства авансом надо вводить код 182 1 06 04011 02 1000 110.

- При уплате пени надо указывать комбинацию 182 1 06 04011 02 2100 110.

- При погашении штрафа прописывается КБК 182 1 06 04011 02 3000 110.

Транспортный налог: расчет для юридических лиц

Расчет обязательств по налогу должен производиться на основе мощности эксплуатируемого транспорта. Для физических лиц на сайте ФНС запущен сервис проверки суммы налога с учетом региональных особенностей. Получаемые с его помощью данные выполняют ознакомительную функцию, так как для физических лиц основанием для осуществления платежа является уведомление от налоговой структуры. В онлайн-режиме также можно рассчитать транспортный налог 2017 – калькулятор для юридических лиц предусматривает ввод такого набора обязательных сведений:

- регион;

- период, за который производятся вычисления;

- тип транспорта с указанием его мощности;

- данные о постановке на учет (и его снятии).

Формула расчета транспортного налога для юридических лиц:

Ставка Х База (мощность объекта) Х (Число месяцев владения активом /12) Х Величина повышающего коэффициента.

Когда выводится транспортный налог, ставка 2018 года для юридических лиц должна применяться в том размере, который установлен на отчетный период в конкретном субъекте РФ. Если компания в течение налогового периода осуществляла авансовые перечисления, то по итогам года подлежащая оплате сумма налогового обязательства определяется как разница годовой суммы начисленного налога и всех произведенных платежей в отчетном году. В некоторых субъектах РФ не предусмотрена система авансовых платежей, поэтому рассчитанный по итогам года транспортный налог за 2017 год для юридических лиц (Москва, например) подлежит единоразовой уплате в полном размере.

Определение коэффициентов

Коэффициент Кв (транспортный налог для юридических лиц) нужен для отображения количества месяцев (полных), на протяжении которых налогоплательщик владел этим транспортным активом. В форме декларации значение этого показателя показывается в строке 160. Расчет ведется путем деления количества месяцев фактического владения активом на общее их число в году (например, при 7 месяцах фактического владения показатель будет 7/12=0,5833).

Коэффициент Кп (транспортный налог) юридические лица показывают в декларации в графе под кодом 180. Его значение равно величине повышающего коэффициента. После запятой в этом показателе может быть только один знак.

Коэффициент Кл (транспортный налог) юридические лица должны указывать в декларационной форме при наличии у них налоговых льгот. Точность числового значения – до 4 символов после запятой. Расчет осуществляется делением количества месяцев (полных), в течение которых предприятие применяло льготу, на их общее число в периоде.

spmag.ru