Нулевая декларация по ндс. Нулевая декларация по ндс на бумажном носителе

Как заполнить нулевую декларацию по ндс

Уважаемый Дмитрий.

В соответствии со ст.80 НК РФ не подлежат представлению в налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов, в части деятельности, осуществление которой влечет применение специальных налоговых режимов, либо имущества, используемого для осуществления такой деятельности.

Только в этих случаях представление НД не требуется. В других случаях не имеет значения "нулевая" она или имеющая сведения.

Однако вы в соответствии со ст.346.1 НК РФ как организация, применяющая упрощенную систему налогообложения, не признаётесь налогоплательщиком налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 настоящего Кодекса.

Статья 174.1 НК РФ вам для сведения.

1. В целях настоящей главы ведение общего учета операций, подлежащих налогообложению в соответствии со статьей 146 настоящего Кодекса, возлагается на участника товарищества, которым являются российская организация либо индивидуальный предприниматель (далее в настоящей статье — участник товарищества).

При совершении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом на участника товарищества, концессионера или доверительного управляющего возлагаются обязанности налогоплательщика, установленные настоящей главой.

2. При реализации товаров (работ, услуг), передаче имущественных прав в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом участник товарищества, концессионер или доверительный управляющий обязан выставить соответствующие счета-фактуры в порядке, установленном настоящим Кодексом.

3. Налоговый вычет по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и по имущественным правам, приобретаемым для производства и (или) реализации товаров (работ, услуг), признаваемых объектом налогообложения в соответствии с настоящей главой, в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом предоставляется только участнику товарищества, концессионеру либо доверительному управляющему при наличии счетов-фактур, выставленных продавцами этим лицам, в порядке, установленном настоящей главой.

При осуществлении участником товарищества, ведущим общий учет операций в целях налогообложения, концессионером или доверительным управляющим иной деятельности право на вычет сумм налога возникает при наличии раздельного учета товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав, используемых при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, концессионным соглашением или договором доверительного управления имуществом и используемых им при осуществлении иной деятельности.

4. Участник договора простого товарищества, участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета, концессионер, доверительный управляющий ведут учет операций, совершенных в процессе выполнения договора простого товарищества, договора инвестиционного товарищества, концессионного соглашения, договора доверительного управления имуществом, по каждому указанному договору отдельно.

Участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета, в срок, предусмотренный пунктом 5 статьи 174 настоящего Кодекса, представляет в налоговый орган по месту своего учета отдельную налоговую декларацию по каждому договору инвестиционного товарищества.

Примерьте выделенное к себе.

Если это не ваша деятельность, то НДС вы не уплачиваете и соответственно НД не представляется.

Удачи. Мой ответ — ваш отзыв.

warmedia.ru

Нулевая декларация по НДС, какие листы сдавать

Всем налогоплательщикам НДС, которые в текущем периоде не производили хозяйственных операций, необходимо все равно отчитаться перед налоговиками путем подачи декларации. В этом случае существуют определенные обстоятельства, позволяющие формировать отчет с «нулями». В нашей редакции рассмотрим, нужно ли сдавать отчетность, в каких случаях заполняется нулевая декларация по НДС, какие листы сдавать необходимо?

Содержание статьи

Случаи сдачи нулевой декларации

Очень часто плательщики НДС задаются вопросом, как быть, если в периоде отчетности не совершалось никаких сделок, нужно ли в этом случае подавать декларацию с нулевыми показателями? Да, нужно, причем это является обязательным условием. При этом стоит указать, что нулевая декларация по НДС должна сдаваться строго в установленные законодательством сроки. Несвоевременная подача документа расценивается, как нарушение закона о налогообложении.

Декларация с нулевыми показателями сдается в случаях, когда для заполнения Разделов формы отсутствуют суммовые показатели. Такие обстоятельства могут возникнуть в случаях начала или прекращения предпринимательской деятельности компании или ИП, а также при сезонном застое производства и иных временных производственных застоях в бизнесе. Если имеется хотя бы один суммовой показатель, который необходимо отразить в каком-либо Разделе, то уже не будет иметь место нулевая декларация по НДС 2017 года.

Ситуации, когда возникает необходимость формирования нулевой отчетности:

- Плательщик налога в течение периода отчетности производил операции, не признающиеся объектом налогооблагаемой базы.

- Предприниматели вели деятельность, не связанную с налогообложением НДС.

- Юридические лица или ИП осуществляли продажи продукции за пределами границы РФ.

- Получение налогоплательщиком вознаграждения за продукцию или услуги, для реализации которых необходим срок более 6 месяцев.

Нашим читателям мы ответили на вопрос, надо ли сдавать нулевую декларацию по НДС, а также в каких ситуациях она подается в контролирующие органы. А теперь давайте рассмотрим, каким образом составляется документ, и, какие листы обязательны для заполнения?

Декларация по НДС

Способ сдачи

Декларация, в том числе нулевая, по общепринятым правилам налогового законодательства сдается только в электронном виде. Перед тем, как заполнить нулевую декларацию по НДС на бумаге, стоит знать, что бумажный вариант подачи документа разрешен только в определенных ситуациях, оговоренных Налоговым Кодексом РФ. То есть бумажный вариант отчета могут представлять только юридические лица или ИП, не зарегистрированные в качестве плательщиков НДС, но в периоде налоговой отчетности выполнявшие роль такового.

Если заполнение нулевой декларации по НДС осуществлялось плательщиками НДС на бумажном носителе, то фискальный орган может принять документ, но это все равно будет расцениваться, как нарушение Порядка сдачи отчетности и к налогоплательщику могут быть применены штрафные санкции.

Какие листы необходимо заполнять?

Мы дадим ответы на интересующие налогоплательщиков вопросы. Например, как формируется декларация по НДС нулевая, какие разделы заполнять нужно, а какие нет?

Согласно Приложению 1 к Приказу ИФНС № ММВ-7-3/558 форма нулевой декларация должна содержать заполненный Титульный лист и Раздел 1. Остальные листы отчета сдавать не нужно.

Заполнение Титульного листа

Перед тем, как сдать нулевую декларацию по НДС следует ознакомиться, как правильно сформировать Титульный лист документа. Титульный лист отражает информацию о плательщике НДС и указывает промежуток, за который подается отчет. В нем нужно отразить:

- Коды ИНН и КПП, наименование организации или ИП, являющихся налогоплательщиками. Указать полное ФИО руководителя и его идентификационный номер.

- Номер корректировки. Если нулевая декларация НДС 2017, образец заполнения позволит налогоплательщикам избежать ошибок, подается в первый раз (как это всегда бывает с нулевыми расчетами), в строке проставляется «000».

- Код налогового периода. Список кодов приведен в Приложении 3 Порядка заполнения налоговой отчетности.

- Код деятельности. Соответствующий код можно узнать из списка ЕГЮРЛ, где был зарегистрирован плательщик налога. Если регистрации еще не было, то код можно найти в утвержденном Классификаторе предпринимательской деятельности.

Обязательно заполнение нулевой декларации по НДС за 2017 год требует указания ФИО лица, уполномоченного представлять документ в налоговый орган.

Заполнение Раздела 1

В Разделе 1 необходимо отразить следующую информацию:

- код ОКТМО;

- код КБК;

- в ячейках 030, 040, 050 – проставляется значение «0»;

- ячейки 060, 070, 080 – ставится код 227, в случае, когда этот код отражен на титульном листе в строке «по месту учета».

Сдача декларации с нулевым расчетом производится в сроки, утвержденные налоговым законодательством, то есть не позже 25 числа месяца, следующего за периодом отчетности (кварталом).

Нулевая декларация по НДС (образец заполнения)

LawCount.ru

lawcount.ru

пояснения, образец заполнения, сроки подачи

Благодаря налогам, где НДС занимает лидирующие позиции, происходит не только обеспечение финансового базиса. Налоги при любой системе ведения хозяйства в стране являются основным инструментом, позволяющим реализовать экономическую доктрину страны. Одновременно с этим, стройная налоговая структура и ее безукоризненное регулирование является важнейшим принципом развитого цивилизованного государства.

В нашей стране НДС применяется в течение последних нескольких десятков лет, большинство руководителей и бухгалтеров предприятий и фирм владеют всеми основными особенностями работы с добавленной стоимостью. Тем не менее, далеко не все знают о теории и практике процедур с этой экономической категорией. Итак, давайте узнаем можно ли сдать нулевую декларацию по НДС на бумажном носителе и нужно ли вообще сдавать такой отчет.

Понятие и особенности

В современной экономической практике НДС – налог на добавленную стоимость по праву считают самым мощным и важным источником наполнения государственного бюджета в подавляющем большинстве стран Европы. НДС характеризуется следующими моментами:

- Налог относится к категории косвенных налогов, и по факту его основную массу оплачивают потребители.

- Согласно действующего в РФ законодательства НДС является федеральным.

- Россией НДС был принят 01. 01. 92 г. на основании Закона РСФСР 19921, от 06. 12. 91 г. « Об НДС как федеральном налоге».

- Имеет свойство многоступенчатости, то есть на каждом этапе начисляется и отчисляется определенная часть налога.

- Является формой оплаты в бюджет определенной части приращенной стоимости, создающейся на каждой стадии от закупки сырьевого компонента для производства до реализации конечному потребителю.

Формула НДС следующая. Взимание происходит в процессе продажи подавляющей массы товаров. В базу налогообложения включаются предметы незавершенного производства, работы и услуги.

Определен НДС в виде разницы: начисленная добавочная стоимость реализованных материальных ценностей минус суммы НДС , причитающейся к оплате поставщикам за полученные ресурсы, в том числе импорт.

Проблема его улучшения и всемерной унификации и по сей день была и остается актуальной. Совершенствование налогообложения косвенного характера, на протяжении почти двадцати пяти лет не прекращается дискуссия о том, насколько он целесообразен, какова величина ставки, порядок исчисления налоговых обязательств, объем и структура льгот, порядок работы с налогом при экспортно-импортных операциях. В наши дни особо напряженные споры относятся к тому, насколько важно сдавать нулевую декларацию и в чем ее актуальность для государства, ведь ее сдача не влечет поступлений в бюджет.

О том, заполняют ли нулевую декларацию по НДС ИП на ОСНО, а также кто еще обязан ее подавать, расскажем ниже.

О том, что такое нулевая отчетность, расскажет видео ниже:

Субъекты нулевой отчетности

Независимо от объемов производства, торговли или предоставление работ и услуг, у любой, даже самой крупной фирмы, предприятия, организации возникнуть необходимость предоставления в фискальные органы особого отчета. Им является нулевая декларация по НДС , составляемая по особым правилам. Прежде всего, необходимо установить следующее:

- Субъектами нулевой отчетности в РФ являются участники рыночных отношений, работающие по системе общего налогообложения.

- Полное отсутствие деятельности за отчетный период – квартал.

Сдача нулевой декларации является обязательной процедурой, а ее нюансы регулируются современным отечественным законодательством.

Нормативное регулирование

Кроме того, что нулевая декларация в обязательном порядке подается при отсутствии ведения хозяйственной деятельности, существуют нормативные позиции необходимости подачи подобного отчета.

- НК РФ, ст. 146 – плательщики, осуществлявшие операции, не являющиеся объектами налогообложения.

- НК РФ, ст. 149 малый и средний бизнес, ведущий в отчетном периоде операции, которые не облагаются НДС .

- НК РФ, ст. 147, 148 предприятия и СПД – физические лица, реализовывавшие материальные ценности за границами России.

- НК РФ, ст. 167 в случае получения предоплаты за поставку со сроком исполнения 6 месяцев и больше.

О том, в какие сроки и надо ли сдавать нулевую декларацию по НДС , расскажем ниже.

Заполнению нулевой декларации по единому налогу посвящен данный видеоролик:

Сроки сдачи

Регламент сроков сдачи нулевых деклараций, как и заполненных, установлен номами ст. 164 НК РФ. Отчет предоставляется ежеквартально, лицами, определенными плательщиками НДС .

Последним сроком отчетности является следующий за отчетным кварталом месяц и не позднее 25 числа. Нарушение сроков сдачи чревато финансовыми санкциями со стороны налоговой службы. Так, вас ждет штраф за несданную нулевую декларацию по НДС .

Давайте теперь узнаем, как заполнить нулевую декларацию по НДС .

Заполнение нулевой декларации по НДС

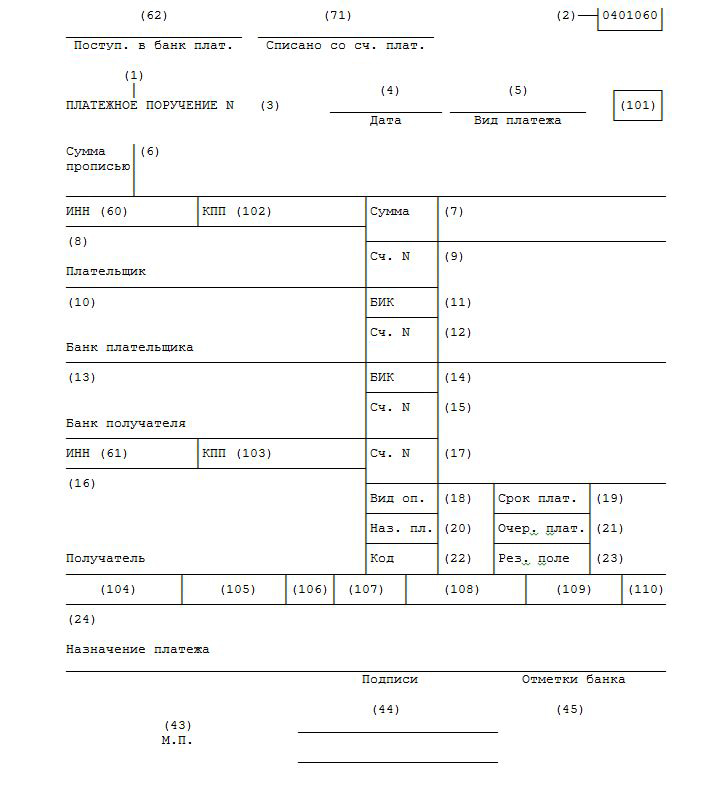

Полный формат стандартного отчета по НДС представлен в Приказе ФНС № ммВ 7 /3// 558, зарегистрированном 29 октября 2014 года. При этом основной особенностью сдачи нулевой отчетности является предоставление двух составляющих — титульного листа и первого раздела.

Алгоритм заполнения совершенно аналогичен системе подачи отчета с показателями хозяйственной деятельности. Общую информацию заполняют исключительно в соответствии с фактическими данными и начиная с первых ячеек, в том числе следует внести коды ИНН, КПП, ОКТМО.

В остальных ячейках должны быть проставлены прочерки. Согласно с нормативными требованиями каждый лист должен содержать подписи ответственных лиц — руководителя и начальника финансового отдела и дату заполнения. Отчетная форма заверяется мокрой печатью предприятия или частного предпринимателя, если она имеется у такового.

Все нюансы и подробности заполнения деклараций по НДС исключительно точно прописаны в инструктивной части Приказа Минфина РФ от 15 октября 2009 года за № 104/Н.

Образец-пример заполнения пояснения нулевой декларации по НДС представлен ниже и доступен для скачивания.

Образец заполнения пояснения нулевой декларации по НДС

Образец пояснения нулевой декларации по НДС — 1

Образец пояснения нулевой декларации по НДС — 1  Образец пояснения нулевой декларации по НДС — 2

Образец пояснения нулевой декларации по НДС — 2  Образец пояснения нулевой декларации по НДС — 3

Образец пояснения нулевой декларации по НДС — 3 Что касается заполнения самой нулевой декларации по НДС , то бланк-образец таковой можно скачать бесплатно здесь.

Образец нулевой декларации по НДС

Образец нулевой декларации по НДС — 1

Образец нулевой декларации по НДС — 1  Образец нулевой декларации по НДС — 2

Образец нулевой декларации по НДС — 2  Образец нулевой декларации по НДС — 3

Образец нулевой декларации по НДС — 3 О том, как проверить начисление НДС, мы рассказываем отдельно.

Заполнение нулевой декларации субъектам на ОСНО показано в этом видео:

uriston.com