Заработок в интернете и налоги! Как их платить? Налоги платить

Заработок в интернете и налоги! Как их платить?

Эпиграф: Создай себе блог бесплатно за 2 дня и узнай как получать 50-100 тысяч в месяц и забыть о проблемах с налогами.

Всем привет! Давайте в этой статье поговорим о налогообложении в интернет-бизнесе! Нет! Лучше скажу проще! Сегодня я расскажу вам о том, как нужно платить налоги и кому, если вы зарабатываете деньги в интернете!

Пишу статью по просьбе Игоря — одного из читателей моего блога. Игорь, спасибо тебе за идею для поста! Игорь задал следующий вопрос:

«Нужно ли платить какой-либо налог государству за ведение собственного сайта? Можно не регистрироваться как ИП? И в каких случаях все-таки это придется сделать? Я бывший предприниматель и поэтому знаю, что треть доходов уходит на налоги, а как на счет своего сайта или блога? Я видел, у Вас есть небольшая статья, где немного говорится об этом, но хотелось бы более подробно...»

Отвечаю на все вопросы:

Для начала не большое лирическое отступление. Я на 100% уверен, что большая часть людей, которые зарабатывают в интернете, налоги не платят! Почему? Все просто, доходы этих людей мизерные и виртуальные.

Заработанные деньги — это в основном мелочь приходящая на webmoney, Яндекс Деньги и другие прочие электронные валюты, которая в последствии тратится на рекламу, хостинг, Skype и т.д. В сети зарабатывают хорошие деньги единицы, все остальные только кричат, что они зарабатывают, а на самом деле только пытаются и предлагают заработать другим дабы навариться... Это факт и страшная правда!!!

Вот мой совет новичкам, тем людям, которые в интернете хотят научиться зарабатывать, но с чего начать не знают. Вам нужно найти себе наставника, человека, который знает как зарабатывать в интернете, что для этого необходимо делать и может научить вас этому!

Зайти в поисковик google или yandex и набрать фразу «Как заработать в интернете» легко, но вот трудно разобраться во всей этой куче информации по различным видам заработка, которых сейчас огромное количество.

Гуру кричат заработайте здесь и вот здесь и вот тут, а на самом деле все это только видимость. Повторю, единицы идут в правильном направлении, остальные идут в никуда, пробуют, пытаются, мечтают и надеятся на большие доходы, но со временем бросают все к чертовой бабушке...

Месяц пыжется человек — копейки, два пыжется, страется — копейки, три, четыре, пять и снова копейки. Ну раз так, — «Пошло все в ж......». Обычно так и бывает.

Кому нужно платить налоги, а кому нет?

Ну а теперь к теме статьи: «Как платить налоги в интернет-бизнесе?» Сначала отвечу на первый вопрос Игоря. «Нужно ли платить какой-либо налог государству за ведение собственного сайта?» Отвечаю — если вы используете свой сайт не в коммерческих целях то НЕ НУЖНО, а если вы благодаря ему зарабатываете, то ОБЯЗАТЕЛЬНО!!!

Во-первых, перед тем как показывать схему уплаты налогов, вы должны знать способы получения денег не так ли? Так! Ну конечно же про все возможные способы получения прибыли в интернете я рассказывать не буду, так как их сотни, расскажу про самые основные благодаря которым зарабатывает основная часть людей в сети.

Вот эти способы:

1. Работа в сетевых компаниях (MLM)2. Доход с сайта или блога (включает в себя несколько видов заработка)3. Доход с продаж авторских информационных продуктов через интернет4. Получение дохода за создание и разработку сайтов (их продвижение)5. Заработок на партнерских программах6. Фриланс7. Копирайт и рерайт, перевод статей

Я считаю, что это именно самые основные способы заработка, которые позволяют зарабатывать хорошо, даже не просто хорошо, а очень хорошо. Хочу заметить, что лично я советую выбирать из всего этого именно ту деятельность, которая в итоге будет приносить вам пассивный доход.

Что такое пассивный доход вы можете почитать вот здесь — «Пассивный доход». Многие могут сказать, что можно зарабатывать еще какими-то суперскими способами. Не спорю, можно, но лично я считаю эти самыми популярными... Я зарабатываю в интернете первыми 6-и способами, Копирайт и рерайт не мое...

Дополнение ко 2-му пункту. Доход с сайта или блога можно получать с различных источников. В основном это контекстная и баннерная реклама, партнерские программы, продажа ссылок, продажа постовых, обзоров, пресс-релизов, и т.д.

Ну хорошо, разобрались со способами заработка в интернете, теперь перейдем к способам получения денег. Опять же примеры.

Если вы работаете в какой-то сетевой компании (я к примеру работаю с ISIF), то у вас соответственно в ней есть свой личный счет. Деньги то вам за работу туда начислят, а вот как вывести их, получить наличкой и уплатить налоги другой вопрос, об этом ниже.

Доход с сайта или блога! Если вы зарабатываете на рекламе google adsense к примеру (вот статья по этому виду заработка — «Как заработать на google adsense»), то там тоже есть свой внутренний счет в этой системе.

Деньги гугл выплачивает по разному, и через систему Rapida (электронный перевод по почте), и webmoney уже есть и Яндекс Деньги и т.д. Баннерная реклама, партнерские программы (вот статья по этой теме — «Как заработать на партнерских программах»), продажа ссылок, постовых, обзоров, пресс-релизов и т.д. — деньги здесь тоже платят электронные, то же webmoney и Яндекс Деньги в основном. Я думаю, что такое webmoney и Яндекс Деньги объяснять не нужно.

Если человек продает свои авторские информационные продукты через интернет (вот статья — «Как создать информационный продукт и заработать на нем»), то наверняка использует какой-то интернет магазин (скрипт) который принимает деньги через различные платежные системы и сервисы, опять же это Webmoney, Яндекс Деньги, Rupay, Money-mail, Liqpay (Почитайте статью — «Как принимать платежи с Visa и Master Card на сайте»), Sprypay, и т.д. и т.п.

Все деньги поступающие от людей, купивших тот или иной информационный продукт накапливаются в этих системах. Получение дохода за создание и разработку сайта, доход с партнерских программ, фриланс, копирайт, рерайт и т.д. и т.п. здесь тоже все деньги за проделанную работу поступают в основном на различные счета платежных систем (90%).

В общем суть ясна, все что вы заработали получаете на электронные счета, остается только вывести деньги! Как это делается законно, с уплатой налогов, читайте ниже!

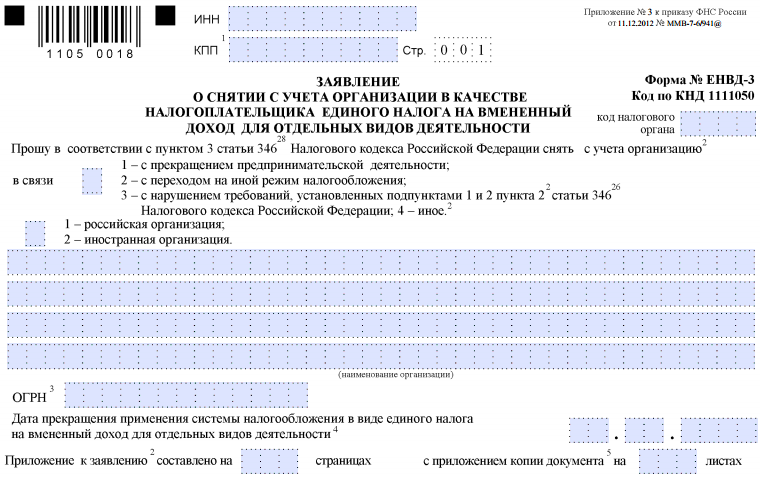

Индивидуальный предприниматель, 6% налог от дохода:

Я думаю вы уже догадались, в первую очередь необходимо зарегистрироваться в качестве индивидуального предпринимателя! Ни чего сложного в этом нет, если не знаете как это сделать сходите в налоговую, там вам все расскажут, что и как нужно правильно сделать. Если не хотите суетиться и бегать с бумажками, то есть для этого специальные конторы. Платите деньги, все сделают! Короче любой каприз за ваши деньги!

Расскажу в кратце:

Приготовьте необходимый пакет документов необходимых для регистрации ИП. Заполните заявление формы Р21001, где нужно указать ОКВЭДы (Общероссийский классификатор видов экономической деятельности), в общем ту деятельность которой вы занимаетесь, я занимаюсь блоггингом и электронной комерцией в основном, поэтому для меня подошли следующие классификаторы:

72.2 — Разработка программного обеспечения и консультирование в этой области.72.6 – Прочая деятельность, связанная с использованием вычислительной техники и информационных технологий

Так же заплатите гос.пошлину за регистрацию ИП в банке. Далее идем к нотариусу заверять документы (Кстати лучше заполнять форму заявления в его присутствии). Он там, что надо подкорректирует если что-то не так написали, опять же за ваши мани мани! =)

Дальше снова идете в налоговую и пишете заявление на упрощенку (упрощенная система налогообложения (их две), 6% от прибыли отдай государству любимому, советую упрощенку «Доходы» уплата налога в размере 6 % от прибыли за месяц), после чего сдаете там все свои документы и берете расписку со штампом, там будет дата, когда вам нужно будет прийти и получить свидетельство о регистрации в качестве ИП и номер ОГРН!

Так же открываете счет в банке как индивидуальный предприниматель. Чтобы открыть счет идите в любой банк (Лучше Сбербанк, ВТБ или Альфабанк) взяв с собой паспорт, ИНН и свидетельство о регистрации ИП. После открытия счета вам дадут все реквизиты.

Итак! ИП открыли, счет в банке есть, теперь можно переводить туда все наши заработанные деньги!

Если вы выводите деньги с вашего счета в какой-либо сетевой (MLM) компании, то практически в любой есть возможность вывода денег на счет в банке. Если вы выводите деньги с google adsense через Рапиду (электронный перевод), то почитайте эту статью.

Если вы хотите вывести деньги из системы Webmoney к примеру, то в этой системе так же есть возможность вывести деньги на банковский счет (и не только).

Если вы хотите вывести деньги из таких электронных платежных систем как Яндекс Деньги, Rupay, Money mail, Sprypay, Robokassa, и т.д., то там тоже есть возможность вывести деньги на банковский счет. Друзья, возможность вывести деньги на счет в банке есть в любой платежной системе, заключаете специальный договор и все, но перед тем как эти системы станут переводить вам ваши заработанные деньги, они вас сначала очень тщательно проверят, поэтому ни чего не скрывайте от них и делайте все законно.

Зарабатывайте деньги честно, а не как ребята создавшие сайт Монелик например (лохотрон).

Далее! Все, деньги приходят на расчетный счет в банке, теперь нужно платить налог с прибыли. В конце каждого квартала (3 месяца), берете выписку со своего банковского счета, считаете сумму заработанных средств и платите с них 6%. В конце года составляете Налоговую декларацию и подает ее в налоговую в срок до 20 апреля года, следующего за отчетным.

Вот в принципе и все по налогам для заработка в интернете. Напоследок хочу дать вам два совета.

Полезные советы по уплате налогов:

1. Если вы пользуетесь какой-либо платежной системой, к примеру Webmoney, то заведите себе 2 кошелька, один для мелких расходов (Хостинг, домен, реклама, SEO и т.д.), а второй специально для поступления заработанных денег — с этого кошелька вы будете отправлять деньги на расчетный счет в банке. Просто так удобнее считать прибыль и % налога, который нужно будет отдать, так же, мало ли нагрянет проверка у вас все по чесноку! =)

2. Лучше не суетиться, бегать по налоговым, собирать бумажки, составлять декларации, отчеты, бегать по пенсионным фондам и т.д., лучше воспользоваться услугами различных фирм в вашем городе. Заплатили им за работу и живите спокойно, они все сделают за вас, и ИП зарегистрируют и отчитываться будут.

То время, которое нужно будет убить на всю эту суету (знаете как у нас в стране все происходит), лучше потратите на работу в интернете и заработаете больше чем заплатите за услуги этой фирмы и нервы будут в порядке!

Ну вот теперь все! Статью заканчиваю! Законы меняются, правила меняются, жизнь не стоит на месте, поэтому возможно на момент прочтения данной статьи, схема уплаты налогов и все в этом роде может поменяться, учтите это!

Желаю вам успехов! Честного, большого заработка в интернете и по меньше проблем с налоговыми органами! «Заплати налоги и живи спокойно» =)

УЗНАТЬ ПОДРОБНЕЕ О ВИДЕОКУРСЕ

C уважением, Александр Борисов

isif-life.ru

какие налоги платят и как посмотреть задолженность читайте на сайте «Я и Закокн»

Жить в обществе и быть свободным от общества невозможно. Это утверждение применимо и к жизни на территории любого государства. Где бы вы ни жили, придётся соблюдать законы этой страны и платить налоги в казну. Но чтобы быть законопослушным гражданином, свои права и обязанности надо знать. Из нашей статьи вы узнаете о том, какие налоги должно платить физическое лицо – каждый человек, живущий в РФ.

Налоги для физических лиц: кто должен платить?

фото с сайта: thenounproject.com

Поэтом можешь ты не быть, но гражданином быть обязан, написал Некрасов. Законодатели имеют свою точку зрения на этот счёт. Вы можете не быть не только поэтом, но и гражданином России, а от уплаты налогов это не освобождает. Чтобы ясно понимать, кто должен платить, следует различать понятия «гражданин» и «физ. лицо».

Второе понятие более широкое. В него включены субъекты гражданского права, обладающие разными статусами.

К ним относятся:

- гражданин;

- лицо без гражданства;

- иностранец.

Все обладатели этих правовых статусов должны платить налоги и сборы с физических лиц. Но и здесь есть нюансы, которые нужно знать.

Если человек пребывает на территории нашей страны не меньше 183 дней в году (календарном), то он платит с доходов, получаемых как в России, так и за границей. В ином случае налогообложению подлежат только доходы физ. лиц, получаемые от источников в пределах нашей страны.

Какие налоги платят физические лица

фото с сайта thenounproject.com

Есть целый перечень налогов, взимаемых с физических лиц. Большая часть этого списка является обязательной не для каждого человека. Например, имущественный налог платят только владельцы недвижимости. Если у вас нету дома, налог за него не платить… А вот налог на доходы физических лиц обязателен для всех.

НДФЛ

В продолжение года каждый человек получает прибыль из различных источников. По закону со всех доходов он обязан заплатить налог. Процент взимается не только с «живых денег», но и с прибыли, полученной в натуральной форме.

Заработная плата

Главным источником обычно является основное место работы. Удерживать положенные государству суммы с зарплат и премий сотрудников должен работодатель. Именно он занимается отчислением денежных средств в Пенсионный и Фонд социального страхования.

Самому гражданину можно не беспокоиться об уплате этой части НДФЛ: работодателя проверяют контролирующие органы.

Помимо основного, у некоторых людей есть и дополнительные места работы. В таком случае нужно не просто заплатить налоги с этих источников, но и подать в гос. органы декларацию о доходах. Стоит отметить, что здесь подразумеваются денежные средства, полученные от ИП и юридических лиц.

Продажа имущества

В этот же пункт входит налог от продажи имущества, находившегося в собственности гражданина менее трёх лет. Если более – налог платить не нужно.

После внесения правок в Налоговый кодекс иначе дела обстоят с недвижимостью, приобретённой после первого января 2016 года. Если вы захотите продать такую квартиру (дом, дачу и т.д.) без уплаты налога, то на момент продажи она должна будет находиться в вашем владении не три года, а пять лет.

Важно знать, что продажей (то есть реализацией) считается также обмен имуществом. А значит (при вышеперечисленных условиях) в этом случае также нужно будет платить налог.

Имущественный

Это налоги, которые платят физические лица, владеющие недвижимостью. Помимо различной жилой недвижимости, в перечень входят любые строения, а также почти все виды транспортных средств. В данном случае предусмотрены исключения для определённых категорий граждан.

Полностью освобождены от уплаты:

- Герои СССР и РФ.

- Инвалиды детства, а также 1-й и 2-й группы.

- Военнослужащие со стажем от 20 лет.

- Члены семьи военных, потерявшие кормильца.

- Жертвы радиационных аварий.

Кроме того, существуют льготы.

Ими могут воспользоваться:

- Пенсионеры (все категории).

- Родственники государственных и военнослужащих, погибших при исполнении.

- Деятели культуры и искусства, владеющие строениями, в которых расположены мастерские или студии.

Нужно сказать и о сроках уплаты налогов на недвижимость для физических лиц. Платить нужно раз в год. Это происходит в два этапа. Сумма делится на две равные части, внести которые необходимо до 15 сентября и до 15 ноября, соответственно.

Отдельно нужно сказать о налоге на транспорт. Оплата производится раз в год перед прохождением ТО (узнайте больше из статьи). От уплаты освобождены инвалиды, владеющие специально оснащёнными машинами и мотоколясками.

Земельный

Его обязаны уплачивать не только собственники земельных участков. Также это обязаны делать граждане, владеющие участком на правах постоянного пользования и пожизненно наследуемого владения. Денежные средства взимают местные органы управления. Они же рассчитывают сумму, исходя из ряда критериев.

При формировании суммы учитывается:

- Площадь участка.

- Утверждённые ставки налога.

- Вид целевого использования: для сельхоз. или не для сельхоз. нужд.

Сроки оплаты – те же, что и для имущественного налога.

При оплате земельного налога также существуют льготы. От уплаты полностью освобождены те же категории граждан, что и в случае с имущественным налогом.

Также к льготникам относятся:

- Ветераны ВОВ и люди, которые по закону могут пользоваться такими же льготами.

- Мастера, занимающиеся народными промыслами.

- Фермеры, впервые организующие хозяйство – не должны платить первые пять лет.

- Люди, получившие участки, которые требуют предварительного восстановления, для сельскохозяйственных нужд – на первые десять лет.

Акцизы

Это налоги, уплачиваемые физическими лицами за перевозку товаров через государственную границу. Наиболее часто наши сограждане перевозят: алкогольные напитки, лекарства на основе спирта, табачная продукция, авто и мотоциклы высокой мощности. Полный список продукции дан в Таможенном кодексе России.

Для охотников и рыболовов

Официально он называется «сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов». Платится за право отстрела/ отлова. В случае с животными указана стоимость одной особи. Если же речь идёт о морских обитателях, то здесь фиксированная цена устанавливается за одну тонну.

Подробный список обитателей суши и водоёмов, а также точные сроки и размеры оплаты указаны в главе 25.1 Налогового кодекса.

Теперь вы знаете, какие виды налогов взимаются с физических лиц. Перейдём к вопросу о том, что грозит неплательщикам.

Штрафы за налоги физического лица

фото с сайта thenounproject.com

Как уже было сказано выше, гражданин любой страны обязан платить налоги. Избежать этого не удастся. Так что, по сути, у человека есть только два варианта: заплатить сразу и мало или потом и много.

Пеня начинает капать с первого дня просрочки. Если у вас не одна задолженность, а дни всё идут, вам могут выписать штраф. Следующая «ступенька вниз» – доведение дела до суда. Представители налоговой службы могут подать на вас жалобу в Федеральную службу судебных приставов. Последняя мера к неплательщикам – уголовная ответственность.

Нужно заметить, что крайние меры применяются довольно редко и в основном к тем, чей долг попадает под определение «в особо крупных размерах» (подробнее об этом можно узнать из статьи). То есть большинству граждан это не грозит. К тому же, многие успевают одуматься уже когда видят сумму налога и пени.

Заключение

В любом государстве налоговый учет налогов с физических лиц идёт своим ходом. Это непрерывный процесс. Прятать голову в песок бесполезно: информация о ваших долгах (как и они сами) никуда не исчезнет. Поэтому чтобы не оказаться в положении должника, платите своевременно и в полном размере.

Как посмотреть налоги физического лица – спросят законопослушные граждане. Ответ прост: сделать это можно на портале госуслуг или на сайте налоговой службы. Подать прошение можно и лично – в налоговую по месту жительства.

Теперь вы знаете, какие налоги вы обязаны платить и относитесь ли вы к числу тех, кому положены льготы.

ya-i-zakon.ru

классификация и суть всех взносов

В данной статье речь пойдет о том, какие налоги платят граждане Российской Федерации. Физические лица смогут легко идентифицировать, к какой группе налоговых сборов относится та или иная материальная выплата, отданная ими в государственный бюджет. Кроме этого, будут приведены основные характеристики некоторых типов налоговых взносов.

Налоги физических лиц

Все платежи, выражающиеся в денежном эквиваленте, которые снимаются государственными органами с прибыли физических или юридических лиц и идут на обеспечение некоторых потребностей государства, а также муниципальных образований, называются налогами.

Те физические лица, которые выплачивают установленные на их доходы налоговые взносы, являются налогоплательщиками. Платежи подобного рода должны поступать в государственную казну систематически и быть безвозмездными.

Внимание! В некоторых ситуациях физические лица могут возместить НДФЛ, переплаченный ими на протяжении определенного налогового периода. Речь идет об оформлении вычета. Например, налогоплательщик может получить материальную компенсацию за трату денег на покупку дома, на образование, медицинские процедуры и некоторые другие затраты.Общая классификация налогов

Для начала предлагаем остановиться на более общем подходе к подразделению налоговых взносов на различные группы. Абсолютно все платежи безвозмездного характера, собранные с физических лиц и организаций, можно условно подразделить на два типа:

- Прямые – это сборы, которые снимаются с прибыли, полученной от сделок, произведенных с различного рода имуществом (не только недвижимостью, но и ценными бумагами), а также с заработной платы физических лиц. Например, к данной категории относится НДФЛ.

- Косвенные – это процентные выплаты, которые собственники организаций, специализирующихся на производстве различных товаров, поступающих в продажу по надбавочной цене, отдают государству с полученной выручки. Как правило, это налог на добавленную стоимость (НДС), налоговый сбор, распространяющийся на такие объекты многочисленного употребления, как алкоголь или табачные изделия, а также некоторые другие обязательные платежи.

Помимо вышеперечисленной классификации, существует и другое общее распределение действующих на территории Российской Федерации налоговых сборов. Оно основано на двух видах взносов – налогах официального типа и скрытого.

Последний вид подразумевает налоговые платежи, автоматически включенные в стоимость того или иного продукта, который купил потребитель. То есть если часть потраченных на покупку денежных средств идет в государственный бюджет, то это означает, что физическое лицо стало плательщиком скрытых налогов.

Например, при оплате чека в супермаркете в нем написано, что определенный процент от начисленной суммы к выплате идет в Пенсионный фонд. Что касается официальных платежей, то это те сборы, о которых налогоплательщик знает и осуществляет их осознанно.

Дополнительная классификация

Действующим законодательством введена дополнительная градация налогов, связанная с их размерами. Любой выплаченный физическим лицом подоходный налог относится к одной из следующих трех групп:

- Прогрессивному виду платежей. Все те налоговые сборы, средняя величина которых в расчете на единицу увеличивается при условии роста суммы дохода налогоплательщиков, входят в категорию прогрессивных. То есть чем больше составляет размер прибыли физического лица, тем больший процент он отдает с нее в государственную казну.

- Регрессивному виду платежей. Налоговые сборы, ставка на которые имеет тенденцию повышаться при уменьшении размера суммы, полученной налогоплательщиком в качестве прибыли, и, наоборот, уменьшаться при росте, относятся к регрессивному типу.

- Пропорциональному виду платежей. Денежные суммы, которые снимаются с прибыли физических лиц, идущие на налоговые сборы и не зависящие от размера налогооблагаемой базы, принадлежат к группе пропорциональных сборов. Иначе говоря, это те платежи, которые имеют фиксированный размер, установленный государством.

Какие налоги платят граждане России

Поскольку за неуплату налоговых взносов физические лица несут ответственность перед законом, предлагаем разобраться с тем, частью материальных средств, полученных от каких доходов, обязательно нужно делиться с государством. А о том, согласно каким правилам должна происходить процедура выплаты платежей подобного рода, можно прочитать в Налоговом кодексе Российской Федерации, находящемся в свободном доступе для всех.

С каких доходов необходимо выплатить взносы

Большинство налогоплательщиков ошибочно думают, что, отдав со своей заработной платы НДФЛ, они полностью выполнили свои обязанности перед государством касательно выплаты налогов.

Однако кроме как с заработной платы НДФЛ снимается еще с целого ряда различных видов прибыли – доходов, поступивших физическим лицам, предоставивших какой-либо объект в аренду, от денежных сумм, заработанных с помощью различных сделок с ценными бумагами, а также от многих других материальных поступлений.

Помимо платы НДФЛ в обязанности налогоплательщиков, которые являются собственниками недвижимости, входит осуществление взносов следующего характера:

- Транспортных налогов. Все владельцы транспортных средств, зарегистрированных на территории России, с периодичностью раз в год должны вносить в государственную казну определенную материальную сумму за пользование автомобилем.

- Земельных налогов. Те физические или юридические лица, которые по закону обладают правом собственности на землю либо пользуются ей на постоянной основе, или владеют данной территорией в результате получения наследства, обязаны заплатить земельный налог.

- Имущественный налог. Все собственники домов, квартир, земельных участков, комнат, а также некоторых других имущественных объектов согласно действующему законодательству вынуждены отдавать налоговые взносы не только за владение имуществом, но и в случае осуществления сделок, связанных с его покупкой либо продажей.

Какие налоги обычно забывают платить

В некоторых ситуациях у физических лиц возникают проблемы с законом по причине неуплаты в государственный бюджет налоговых взносов. Подобные случаи в основном происходят в результате недостаточной осведомленности налогоплательщиков о том, при осуществлении каких именно действий нужно рассчитаться с государством путем внесения в его бюджет определенного платежа.

Например, если физическое лицо берет воду из речек, озер, водохранилищ и других объектов подобного характера, пользуется поверхностями водных участков в личных целях, занимается производством водной энергии, а также осуществляет транспортировку каких-либо объектов по воде, то ему необходимо оплатить так называемый водный налог.

Кроме этого, если физические лица увлекаются рыбалкой или охотой, то они должны иметь в виду, что за каждого убитого зверя, а также за каждый улов снимается налоговый сбор. Также при вывозе товаров за пределы границы России удерживается таможенный налог.

Или, иначе говоря, граждане вносят так называемые акцизные выплаты. Однако подобные сборы распространяются далеко не на все товары, а только на те, которые зафиксированы в статье 181 Налогового кодекса.

grazhdaninu.com

платить налоги - это... Что такое платить налоги?

НАЛОГИ — В этом мире неизбежны только смерть и налоги. Бенджамин Франклин Если вы нарушаете правила, вас штрафуют; если вы соблюдаете правила, вас облагают налогом. Лоренс Питер Налогоплательщик работодатель правительства. Налогоплательщики жертвы войны… … Сводная энциклопедия афоризмов

налоги — платить • решение, компенсация налоги собираются • действие, пассив на ся платить налоги • решение, компенсация снижать налоги • изменение, мало снизить налоги • изменение, мало сократить налоги • изменение, мало … Глагольной сочетаемости непредметных имён

платить — налоги платить • решение, компенсация платить налоги • решение, компенсация платить подати • действие платить подоходный налог • решение, компенсация платить штраф • существование / создание, прерывание, решение, компенсация проценты платить •… … Глагольной сочетаемости непредметных имён

ПЛАТИТЬ — ПЛАТИТЬ, плачу, платишь (моск. также плотишь), несовер. 1. что или чем за кого что, или без доп., а также со словами, обозначающими количество, или с нареч. Отдавать, возмещать стоимость приобретаемого деньгами или иными ценностями. Платите в… … Толковый словарь Ушакова

Налоги — (Taxes) Определение налогов, классификация и виды налогов Информация об определении налогов, классификация и виды налогов Содержание Содержание Определение Доктринальные определения налоги как экономическая категория Генезис категории налог в… … Энциклопедия инвестора

платить — глаг., нсв., употр. часто Морфология: я плачу, ты платишь, он/она/оно платит, мы платим, вы платите, они платят, плати, платите, платил, платила, платило, платили, платящий, платимый, плативший, платя; св. заплатить, уплатить, отплатить … Толковый словарь Дмитриева

НАЛОГИ — TAXESОбязательные платежи, взимаемые гос вом для общего благаН. делятся на:1. Прямые Н., к рые взимаются непосредственно с физических и юр. лиц (вроде подушного или подоходного Н.). По Конституции США, прямые Н. могут взиматься также и штатами;2 … Энциклопедия банковского дела и финансов

Налоги — (общая теория). I. Историческое развитие Н. Налоги, ныне составляющие главный источник государственного дохода, возникали и развивались постепенно, заменяя собой прежние способы извлечения доходов. Существование стройной системы Н. есть, поэтому … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Налоги — В настоящее время в Японии действует около 50 разных налогов. Как и в других странах, они подразделяются на центральные и местные, прямые и косвенные, обычные и целевые. Основу всех налоговых поступлений в госбюджет около 70% составляют… … Вся Япония

Налоги в Великобритании — Налогообложение в Великобритании происходит по крайней мере на двух уровнях: местного правительства и центрального правительства (через Налоговое Управление HM Revenue Customs). Местное правительство содержится за счет государственных грантов,… … Википедия

Налоги в англии — Налогообложение в Великобритании происходит по крайней мере на двух уровнях: местного правительства и центрального правительства (через Налоговое Управление HM Revenue Customs). Местное правительство содержится за счет государственных грантов,… … Википедия

law_ru_it.academic.ru