Налог на доходы ИП на ОСНО 2017. Ип налог на прибыль

Налог на прибыль ИП в 2017: ставка, расчёт, оплата

Из статьи вы узнаете, платит ли налог на прибыль ИП, а также другую полезную информацию, связанную с налогообложением индивидуальных предпринимателей в 2017 году.

Плательщик налога на прибыль – кто он

Плательщиками налога на прибыль являются юридические лица. Так как индивидуальный предприниматель – это физическое лицо, упомянутого налога он не платит (глава 25 ст. 246 НК РФ).

Какие налоги выплачивает ИП

Уплата налогов напрямую зависит от того, на какой системе налогообложения находится индивидуальный предприниматель. Рассмотрим каждую и узнаем, когда следует платить налог с прибыли.

Налоги для ИП на ОСНО

Ведение бизнеса на общей системе налогообложения вынуждает индивидуального предпринимателя уплачивать некоторые налоги, свойственные УСН. Это:

- Ставка 13% НДФЛ (с дохода от бизнеса).

- НДС (процентная ставка с учетом специфики вашего бизнеса и НК РФ).

К этому прибавляется оплата имущественного, земельного и транспортного налогов. Естественно, такая выплата производится только в тех случаях, когда есть транспортные, имущественные или земельные ресурсы.

Налоги для ИП на УСНО

Индивидуальные предприниматели, находящиеся на упрощенке, сдают соответствующие декларации и выплачивают налоги по ставкам:

- 6% от дохода.

- 15%: расчет «доходы минус расходы».

Упрощенная система освобождает предпринимателей от расчетов по НДС, имущественному налогу, а также от НДФЛ. Однако если бизнес использует землю или транспорт, то налоги необходимо вносить в обязательном порядке. Важно учитывать, что на УСН и ОСНО налоги рассчитываются от фактического дохода. Поэтому если бизнес не велся и дохода не было, то и налоги выплачивать не надо.

На УСН и ОСНО налоги рассчитываются от фактического дохода. Поэтому если бизнес не велся и дохода не было, то и налоги выплачивать не надо.

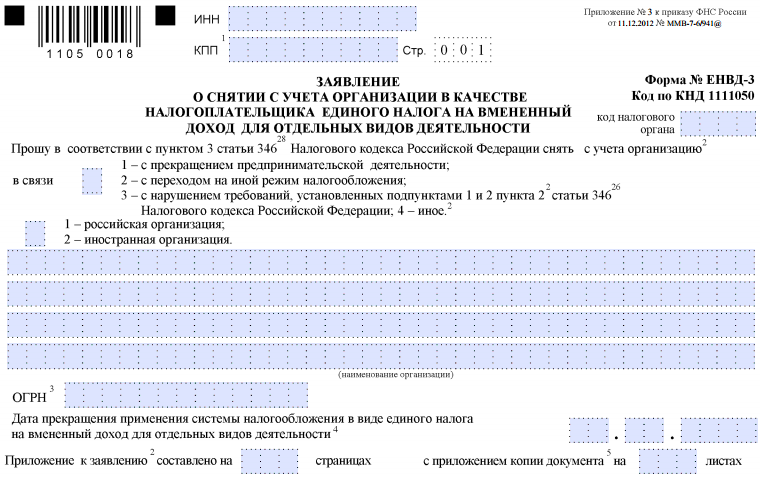

Налоги для ИП на патенте и ЕНВД

Индивидуальный предприниматель на ЕНВД должен оплачивать налог по ставке 15% от вмененного дохода. Последний равен ориентировочной выручке по конкретному виду деятельности. Расчет производится следующим образом:

(Вмененный доход) = Физический показатель х Базовая доходность х Коэф. 1 х Коэф. 2

Те, чья деятельность проходит под патентом, должны производить уплату 6% от вероятного годового дохода. Величина последнего устанавливается индивидуально по каждой деятельности, с учетом региона.

Предприниматели, работающие на одной из двух вышеупомянутых систем, освобождаются от уплаты НДС, НДФЛ и имущественного налога. А земельный и транспортный налоги актуальны, как и в случае с УСН и ОСНО.

Так как налоги при патенте и «вмененке» исчисляются от потенциального дохода, то уплату в государственную казну придется произвести, даже если деятельность в отчетный период не велась.

Помните о важности своевременной уплаты налогов и сдачи квартальной и годовой отчетностей. Это позволит избежать неприятностей в виде заморозки банковских счетов и штрафов.

zhazhda.biz

Налог на прибыль ИП | Современный предприниматель

Как правило, индивидуальные предприниматели для ведения своей деятельности выбирают специальные режимы налогообложения – УСН, ЕНВД, патент, поскольку они более выгодны и позволяют не платить ряд налогов. Но ИП могут применять и общую систему (ОСНО), причем не только по своему желанию, но и в связи с потерей права на применение спецрежима. Применяющие ОСНО организации уплачивают налог на прибыль, а должен ли платить налог на прибыль ИП – разберемся в нашей статье.

Какой налог платит ИП на ОСНО?

Статья 246 НК РФ перечисляет лиц, являющихся плательщиками налога на прибыль. ИП среди указанных налогоплательщиков нет. Это объясняется тем, что предприниматели, применяющие ОСНО, вообще не уплачивают налог на прибыль, а платят налог на доходы физлиц, согласно главе 23 НК РФ.

НДФЛ вместо налога на прибыль: отчетность и уплата

Итак, применяя ОСНО, вместо налога на прибыль ИП уплачивает НДФЛ, который начисляется на доход от его предпринимательской деятельности.

ИП, только начинающий работать на общей системе, и получивший первый в году доход на этом режиме, обязан рассчитать сумму, которую он предполагает получить до конца года и представить в ИФНС декларацию 4-НДФЛ о возможном доходе. На ее основании налоговики рассчитывают суммы авансовых платежей по НДФЛ и направляют ИП уведомления с указанием сроков уплаты. Рассчитывать авансовые суммы самому ИП не нужно.

По окончании календарного года, ИП представляет в инспекцию декларацию по форме 3-НДФЛ и уплачивает налог за минусом перечисленных авансов либо заявляет о возврате излишне уплаченного НДФЛ. В дальнейшем налоговики будут рассчитывать суммы авансов уже на основании показателей декларации 3-НДФЛ за прошлый налоговый период и форму 4-НДФЛ представлять не нужно.

Декларация 4-НДФЛ подается в течение 5 дней по истечении одного месяца после получения первого дохода на ОСНО.

Сроки уплаты авансов по НДФЛ для ИП следующие (п. 9 ст. 227 НК РФ):

- 15 июня текущего года – за январь-июнь (50% от всей суммы авансов),

- 15 октября – за июль-сентябрь (25% от суммы всех авансов),

- 15 января следующего года – за октябрь-декабрь (25% от суммы всех авансов).

Не позднее 30 апреля следующего года в ИФНС подается декларация 3-НДФЛ.

Если доход за год оказался выше, чем предполагал ИП, ему придется самому рассчитать и доплатить в бюджет сумму НДФЛ в срок до 15 июля следующего года.

Налоговая база по НДФЛ

НДФЛ, который платит вместо налога на прибыль ИП на ОСНО в 2017 г., рассчитывается как умноженная на ставку налога, разница между полученными доходами от предпринимательской деятельности и налоговыми вычетами, а также уплаченными авансами по налогу.

Ставки НДФЛ установлены ст. 224 НК РФ и варьируются для разных видов дохода от 13% до 35%.

Налоговая база – это все предпринимательские доходы, полученные в денежной, натуральной форме и в виде материальной выгоды, полученные как в РФ, так и за рубежом. Если ИП применяет разные ставки НДФЛ, то налоговую базу следует определять отдельно по каждому виду такого дохода. Доходы ИП, учитываемые для обложения НДФЛ, перечислены в ст. 208 НК РФ.

При исчислении НДФЛ, ИП уменьшает доходы, полученные от своей предпринимательской деятельности, на сумму профвычетов - фактических расходов, подтвержденных документально. При отсутствии подтверждения расходов, они принимаются в размере 20% от суммы годового дохода ИП. Состав этих расходов определяется в том же порядке, что и расходы при расчете налоговой базы по налогу на прибыль, утвержденные главой 25 НК РФ. (п. 1 ст. 221 НК РФ).

Доходы, облагаемые по ставке 13%, ИП может уменьшить также за счет любых налоговых вычетов, применяемых физлицами: стандартных, имущественных, социальных, инвестиционных, вычетов при переносе убытков на будущее (ст. 218-220.2 НК РФ). Для этого о них следует заявить в декларации 3-НДФЛ, приложив необходимые подтверждающие документы.

spmag.ru

Порядок расчета и уплаты налога на прибыль для ИП на ОСНО

16 мая 2016

Просмотров: 2216

Налог на прибыль ИП на ОСНО равняется 13% от величины чистого дохода. Общая система налогообложения отличается от других режимов отчислений в бюджет. Поэтому порядок уплаты налога на прибыль индивидуальным предпринимателем имеет некоторые нюансы.

Суть общей системы налогообложения

Общий налоговый режим является основным, при регистрации он начинает действовать автоматически, переходить на него не требуется. Также, если ИП перестает удовлетворять условиям использования спецрежимов, его автоматически переводят на общий.

На ОСНО существует самая тяжелая налоговая нагрузка для ИП. Он обязан платить все налоги, сдавать декларации по НДС и по прибыли, вести бухгалтерию, сдавать отчеты. Никаких упрощений и поблажек для ИП не существует.

В отличие от упрощенной системы при ОСНО бизнесмену приходится платить множество налогов:

- налог на доходы физических лиц — 13%;

- налог на добавленную стоимость — 10%;

- налог на имущество физических лиц — 2%;

- страховые взносы в Фонд социального страхования и в Пенсионный фонд на себя и на наемных работников, если таковые имеются;

- другие необязательные фискальные платежи (на транспорт, на землю).

Чтобы вести такую сложную бухгалтерию, предпринимателю потребуется иметь своего штатного бухгалтера и использовать специализированную программу электронного учета.

Но у общей системы есть и свои положительные качества: не существует никаких ограничений (в объемах выручки, капитала и количестве наемных работников), которые возникают при специальных режимах. Общую систему используют, если:

- предпринимателю для ведения бизнеса нужно быть плательщиком НДС;

- ИП не подпадает под условия применения спецрежимов;

- у бизнесмена имеются льготы по налогу на прибыль, потому что он осуществляет особый вид деятельности.

Если предприниматель занимается одновременно несколькими зарегистрированными видами деятельности, то к каждому варианту бизнеса может применяться своя система налогообложения: общая, единого вмененного дохода, патент.

Вернуться к оглавлению

Расчет НДФЛ для индивидуального предпринимателя

ИП на ОСНО платит налог на прибыль от предпринимательской деятельности не как юридическое, а как физическое лицо. Если бизнесмен является резидентом РФ, то НДФЛ для него составляет 13%. Для нерезидента налог на прибыль составляет 30%. Доказательством того, что ИП приходится резидентом, является проживание в РФ сроком 183 дня подряд без выезда в течение 12 месяцев.

Налог на прибыль у ИП на ОСНО уплачивается в размере 13% от суммы прибыли (чистого дохода), полученной в предыдущем отчетном периоде. Размер прибыли равняется сумме доходов от предпринимательской деятельности за вычетом суммы расходов на осуществление предпринимательства.

Налог на прибыль у ИП на ОСНО уплачивается в размере 13% от суммы прибыли (чистого дохода), полученной в предыдущем отчетном периоде. Размер прибыли равняется сумме доходов от предпринимательской деятельности за вычетом суммы расходов на осуществление предпринимательства.

К доходам относятся: выручка от реализации, доход от сдачи в аренду помещения, другие внереализационные доходы. К расходам относятся: затраты на производство и реализацию (материалы, оборудование, зарплата работников) и внереализационные затраты (наем в аренду помещения, проценты банку за кредит на осуществление бизнеса, коммунальные платежи).

Чем больше расходы, тем меньше, соответственно, база налогообложения. Поэтому предпринимателю нужно предоставлять в фискальные органы доказательства реальности и необходимости осуществленных затрат:

- вложения должны быть экономически обоснованными, то есть приносить прибыль;

- любые расходы должны быть документально подтверждены (актами, счетами, накладными, банковскими выписками, договорами).

Если у бизнесмена нет расходов или документального их подтверждения, то, согласно законодательству, он имеет право уменьшить на 20% сумму доходов, подлежащих налогообложению.

Предприниматель обязан сдавать в налоговые органы декларацию о полученной в предыдущем году прибыли. Этот отчет сдается по форме 3-НДФЛ до 30 апреля текущего года.

Вернуться к оглавлению

Авансовые платежи по налогу на прибыль при ОСНО

При общей системе налогообложения индивидуальный предприниматель обязан ежеквартально вносить в бюджет авансовые платежи по налогу на прибыль, которые рассчитываются исходя из объемов планируемых доходов.

Авансовые платежи берутся из фактических данных, указанных в Книге доходов и расходов. Чистый доход за предыдущий период служит базой для планирования будущей прибыли. Платежи авансом рассчитываются в соответствии с гл. 23 Налогового Кодекса РФ.

Налоговая служба самостоятельно рассчитывает размер налогового аванса, отталкиваясь от тех данных, которые ИП предоставил в декларации. Для внесения фискального платежа налоговая инспекция должна прислать бизнесмену уведомление с суммой, подлежащей оплате. В случае неуплаты в установленные сроки налогового аванса на сумму долга будет начисляться пеня.

Ежеквартальные налоговые платежи должны осуществляться в срок:

- До 15 июля.

- До 15 октября.

- До 15 января.

Бизнесмен обязан до 15 июля оплатить налог на прибыль от предпринимательской деятельности за весь год. Ежеквартальные авансовые платежи, внесенные ранее, вычитаются из общей суммы годового налога. Если при сравнении ежеквартальных платежей и годового налога возникает переплата, то разница зачисляется в счет будущих платежей.

В случае если предприниматель ожидает в отчетном периоде изменение доходов более чем на 50% по сравнению с предыдущим, то он обязан подать в фискальную службу налоговую декларацию по форме 4-НДФЛ.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...

Загрузка... Похожие статьи

moeip.ru