Содержание

Заявление от физического лица на налоговый вычет

О форме заполнения заявления физического лица о применении налоговых вычетов с учетом правок

Заявление на вычет представляет собой документ, который необходим только в некоторых случаях. Сам же налоговый вычет является определенной суммой денежных средств, вычитаемой из налоговой базы* того или иного лица.

Nurkassa: форма заявления физического лица на вычет в 2022 году

*Подробнее о налоговой базе, а также о налоговой ставке можно узнать здесь https://prosklad.kz/blog/nalogovaya-stavka

О применении налоговых вычетов

Доходы любого гражданина Республики Казахстан облагаются налогом. Сотрудники различных компаний и организаций получают «на руки» зарплату с учетом тех самых выплат. Например, ставка индивидуального подоходного налога (ИПН) приравнивается к 10%.

Однако, чтобы сократить размер взносов было внесено понятие налоговых вычетов. Они призваны сокращать налоговую базу сотрудника, в результате чего 10% налога удерживается не со всей суммы ЗП, а только с оставшейся разницы между заработной платой и вычетом.

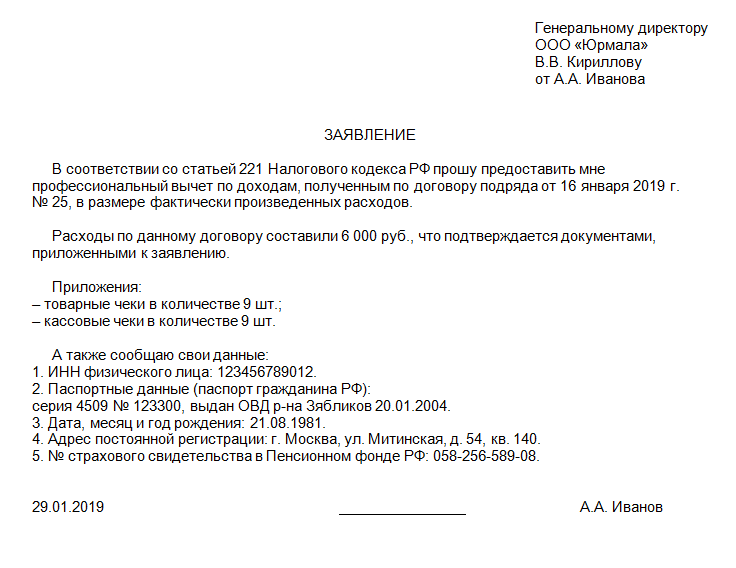

Так, по ИПН на каждое физлицо приходится по 9 вычетов (их число по желанию можно сократить). Именно для них сотрудник составляет заявление на применение стандартного вычета (кроме взносов на обязательное социальное медицинское страхование и пенсионных отчислений).

Заявление для налоговых вычетов — это …

Данный тип заявления от физического лица относится к ряду подтверждающих документов, на основании которых агент применяет налоговые вычеты. В соответствии с установленными правилами на территории Республики Казахстан такое заявление подается единожды. И только при смене агента процедура заполнения и отправки этого документа повторяется. Тем не менее, некоторые компании каждый год просят своих сотрудников заполнять бумаги.

Отметим также, что строгую форму заполнения заявление имело вплоть до 2020 года. После внесения изменений в положения Налогового Кодекса РК, оно приобрело свободный характер, поэтому для его оформления не требуется использовать установленный образцы. В случае, если вам предстоит впервые столкнутся с таким заявлением, вы можете изучить его *старую форму, перейдя по ссылке https://online.zakon.kz/Document/?doc_id=33574055&pos=3;-106#pos=3;-106

В случае, если вам предстоит впервые столкнутся с таким заявлением, вы можете изучить его *старую форму, перейдя по ссылке https://online.zakon.kz/Document/?doc_id=33574055&pos=3;-106#pos=3;-106

*Старая форма была введена в использование 1 февраля 2018 года. Вместе с ней был утвержден и образец заполнения справки. Ее агент предоставляет физическому лицу после перечисления дохода.

ИПН, МРП и МЗП

Как известно, условной единицей расчета вычета по ИПН в 2022 году стал МРП. В связи с чем возникает вполне логичный вопрос о необходимости составления нового заявления. В его заполнении нет необходимости, если в первом использовалась формулировка «стандартные налоговые вычеты» и не был указан размер вычета. В противном случае следует посоветоваться со специалистом и уточнить все подробности.

Желаем роста доходов, ваши Nurkassa!

Надо ли ежегодно подавать заявление на стандартный вычет

Надо ли ежегодно подавать заявление на стандартный вычет — БУХ. 1С, сайт в помощь бухгалтеру

1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

06.08.2020

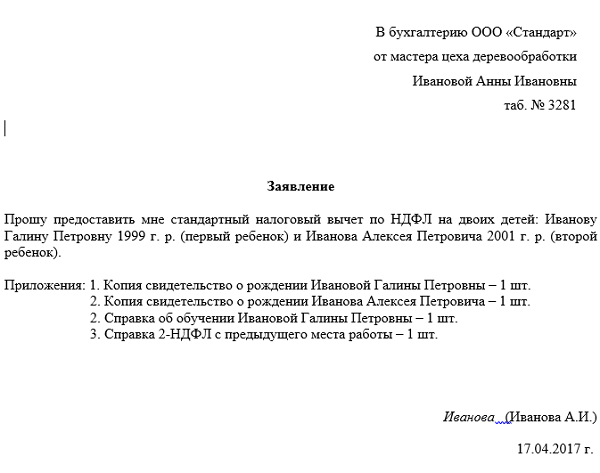

Минфин пояснил, должен ли работник для получения стандартного налогового вычета ежегодно подавать работодателю заявление и представлять справку из образовательной организации, где обучается его ребенок.

В письме от 21.07.2020 № 03-04-05/63596 ведомство напоминает, что стандартный налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Для предоставления стандартного налогового вычета на ребенка требуется письменное заявление от родителя ребенка и документы, подтверждающие его право на налоговый вычет.

При этом НК РФ не содержит требований о ежегодном представлении заявления для получения стандартного налогового вычета на ребенка.

Это значит, что если налогоплательщика право на получение стандартного вычета на ребенка не прекратилось, то независимо от окончания налогового периода повторного представления заявления не требуется.

Вместе с тем если в заявлении указано, что работник просит предоставить налоговый вычет на ребенка только в определенном году, то для получения такого вычета в следующем году ему необходимо представить новое заявление.

Одним из подтверждающих документов для предоставления стандартного вычета на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте от 18 до 24 лет является справка из организации, осуществляющей образовательную деятельность, в которой указаны период и форма обучения ребенка.

Соответственно, при решении вопроса о периодичности представления справки следует исходить из того, что налоговый вычет предоставляется за период обучения ребенка (детей) в организации, осуществляющей образовательную деятельность.

Это значит, что если в справке указан весь период обучения ребенка, то ежегодное представление такого документа также не требуется.

Темы:

стандартный налоговый вычет, документальное оформление, налоговый вычет по ндфл, права работников, вычет на обучение

Рубрика:

Документальное оформление

, Налог на доходы физических лиц (НДФЛ)

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Минтруд изменит формы заявлений для подтверждения основного вида деятельности

ФНС объяснила, как платить НДФЛ и сдавать расчеты 6-НДФЛ в 2023 году

Работодатели в полном объеме смогут учитывать в расходах материальную помощь для мобилизованных граждан

Минтруд изменит форму заявления о предоставлении социальных услуг

Вакцинация сотрудников от гриппа: НДФЛ, страховые взносы и списание расходов

Опросы

Годовая премия в 2023 году

Ожидаете ли вы выплаты годовой премии в 2023 году?

Да, у нас годовую премию должны выплатить.

Нет, в нашей организации премии по итогам 2022 года выплачивать не будут.

У нас вообще премии работникам не выплачиваются.

Мероприятия

23 ноября 2022 года — Технология массовой подготовки пользователей информационной системы на «1С:Предприятие. Облачная подсистема Фреш» | 1C:Лекторий: 17 ноября 2022 года (четверг, начало в 12:00) — Раздельный учет по налогу на прибыль в «1С:ERP» и «1С:КА» 1C:Лекторий: 22 ноября 2022 года (вторник, начало в 12:00, все желающие) — ПБУ 2/2008 «Учет договоров строительного подряда» в программе «1С:ERP УСО» |

Все мероприятия

DLGF: Формы вычетов

DLGF: Формы вычетов

Закрыть меню

Чтобы получить доступ ко всем формам Департамента финансов местного самоуправления, посетите онлайн-каталог государственных форм ЗДЕСЬ.

Льготы по налогу на имущество в штате Индиана — форма штата 51781

форма штата Название формы 90723 54013

(Форма HC10) Вычеты Homestead Заявление о налоге на недвижимость Homestead / Дополнительный вычет 54890 Вычеты Homestead. Заявление об ипотеке или договорной задолженности для вычета из оценочной стоимости 43708 Старше 65 Вычет

Over 65 Circuit Breaker CreditApplication for Senior Citizen Property Tax Benefits 43710 Blind/Disabled Deduction Application for Blind or Disabled Person’s Deduction from Assessed Valuation 12662 Disabled Veteran Deductions Application на налоговый вычет для ветеранов-инвалидов, ветеранов Первой мировой войны и оставшихся в живых супругов некоторых ветеранов 49568

(форма 322)Вычет за реабилитированное жилое имущество Заявление на вычет из оценки реабилитированного имущества 49567

(Форма 322А)Вычет за реабилитированное имущество Заявление на вычет из оценочной стоимости реабилитированных сооружений старше 50 лет 18865

(Форма SES/WPD)Экологические вычеты Заявление о вычете оценочной стоимости (относится к системе солнечной энергии/ветровой, геотермальной или гидроэлектрической энергии) 45651 Fertilizer Storage Deduction Statement for Deduction of Assessed Valuation (Fertilizer and Pesticide Storage Improvements) 53812 Model Residence Deduction Application for Model Residence Deduction 54861 Residence в Инвентаризационный вычет Заявление на проживание В Инвентарный вычет 52500

(Форма RE-CCP)Здание, построенное из продуктов сгорания угля Вычет Заявление о вычете оценочной стоимости Здание, построенное из продуктов сгорания угля 53179

(Форма 322/VBD).0015

18379

(Form 322/RE)Real Property Tax Abatement Deduction Economic Revitalization Area Abatement for Real Property Return to Top

State Form Form Title 09284

(Форма 136)Недвижимость

ЛьготыЗаявление на освобождение от налога на имущество 49585

(Форма 120)Уведомление о принятии решения по заявке на освобождение 54173

(Форма 136-CO/U)Смена владельца

Освобожденного имуществаУведомление об изменении права собственности на освобожденное имущество Вернуться к началу

Узнайте об освобождении от уплаты налога на проживание в усадьбе

Что такое льгота, связанная с освобождением от уплаты налога на проживание в усадьбе?

The Homestead Exemption — это полное освобождение от налогов на первые 50 000 долларов справедливой рыночной стоимости вашего законного проживания для домовладельцев старше 65 лет, полностью и навсегда нетрудоспособных или слепых.

В 2007 г. был принят закон, который полностью освобождает школы от налогов на деятельность всех законных резиденций, занимаемых владельцами, которые соответствуют требованиям раздела 12-43-220(c) Свода законов штата Южная Каролина. Кредит на освобождение от приусадебных участков по-прежнему освобождает от всех оставшихся налогов на первые 50 000 долларов стоимости для всех целей, кроме налогов на деятельность школы (которые уже освобождены в соответствии с описанным выше законодательством 2007 года).

Если вы считаете, что можете претендовать на освобождение от участия в программе Homestead Exemption, прочтите приведенную ниже общую информацию и обратитесь в офис аудитора округа, чтобы подать заявление.

Имею ли я право на освобождение от участия в усадьбе?

Чтобы претендовать на освобождение от участия в усадьбе, утверждения 1, 2 и 3 должны быть верны.

- Вы имеете полное право собственности на ваше основное законное место жительства

или пожизненное имущество до вашего основного законного места жительства

или вы являетесь бенефициаром траста, который имеет право на ваше основное законное место жительства.

- По состоянию на 31 декабря, предшествующего налоговому году освобождения, вы проживали в Южной Каролине в качестве своего постоянного дома и законного места жительства в течение полного календарного года.

- По состоянию на 31 декабря, предшествующего налоговому году освобождения, вы

должен быть одним из следующих :

a. не моложе 65 лет или

b. признан полностью и навсегда нетрудоспособным органом штата или федеральным агентством, имеющим право сделать такое заявление, или

c. юридически слепой, что подтверждено лицензированным офтальмологом.

Где я могу подать заявление на освобождение от участия в усадьбе?

Обратитесь в офис аудитора округа в вашем округе для получения информации и помощи в подаче заявления.

Какие документы необходимы для подтверждения соответствия требованиям при подаче заявления?

Хотя это не полный список, ниже приведены некоторые распространенные документы, используемые в качестве подтверждения права на участие при подаче заявления в связи с возрастом, инвалидностью или слепотой:

- Если вы подаете заявление в связи с возрастом, ваше свидетельство о рождении или водительские права Южной Каролины .

- Если вы подаете заявление в связи с инвалидностью, вам необходимо будет предоставить документы от государственного или федерального агентства, подтверждающие инвалидность. Лицо, заявляющее о полной и постоянной нетрудоспособности, но не классифицированное ни одним из органов, может обратиться в государственное агентство профессиональной реабилитации.

- Если вы подаете заявление в связи со слепотой, вам необходимо будет предоставить документы от лицензированного офтальмолога.

- Если вы являетесь получателем дохода траста, вам также необходимо будет предоставить копию трастового соглашения.

Нужно ли мне ежегодно повторно подавать заявление?

Нет, только в случае смерти законного владельца или переезда на новое место жительства.

Получает ли оставшийся в живых супруг пособие по программе Homestead Exemption?

Оставшийся в живых супруг квалифицированного или потенциально отвечающего критериям получателя Homestead может получать пособие в качестве пережившего супруга, если покойный имел право на освобождение от участия в Homestead на момент смерти и оставшийся в живых супруг отвечает всем следующим условиям:

- Получение полного платного простого титула

или пожизненное имущество

или вы являетесь бенефициаром траста, который имеет право на ваше законное место жительства, в течение девяти месяцев после смерти соответствующего супруга, - оставшийся в живых супруг живет в доме в качестве своего основного законного места жительства и

- остается холостым .

0015

0015