Содержание

НДФЛ 2022 году: размер

Рассмотрим, какие изменения готовит нам 2022 год по налогу на доходы физических лиц. Это будут как уже очевидные изменения, так и только возможные, которые существуют на уровне внесенных в парламент законопроектов. В частности в обзоре объединенная зарплатная отчетность, снижение ставки НДФЛ, налогообложение IT-отрасли и криптовалют.

- Налог на доходы физических лиц

- Ставки НДФЛ: есть и будет

- НДФЛ расчет

- Изменение налоговой социальной льготы 2022

- Объединенная отчетность НДФЛ 2022 – будет ежемесячно

- Изменения в НДФЛ под кодом «5600»

- Увеличение НДФЛ местным бюджетам 2022

- Первое представление декларации об имущественном положении по новой форме

- Налогообложение криптовалют НДФЛ 2022

- Налогообложение IT-специалистов в НДФЛ 2022

- Уменьшение НДФЛ 2022: возможно ли

⚡️ До 4 декабря пересчитайте среднюю и доплатите работникам средства

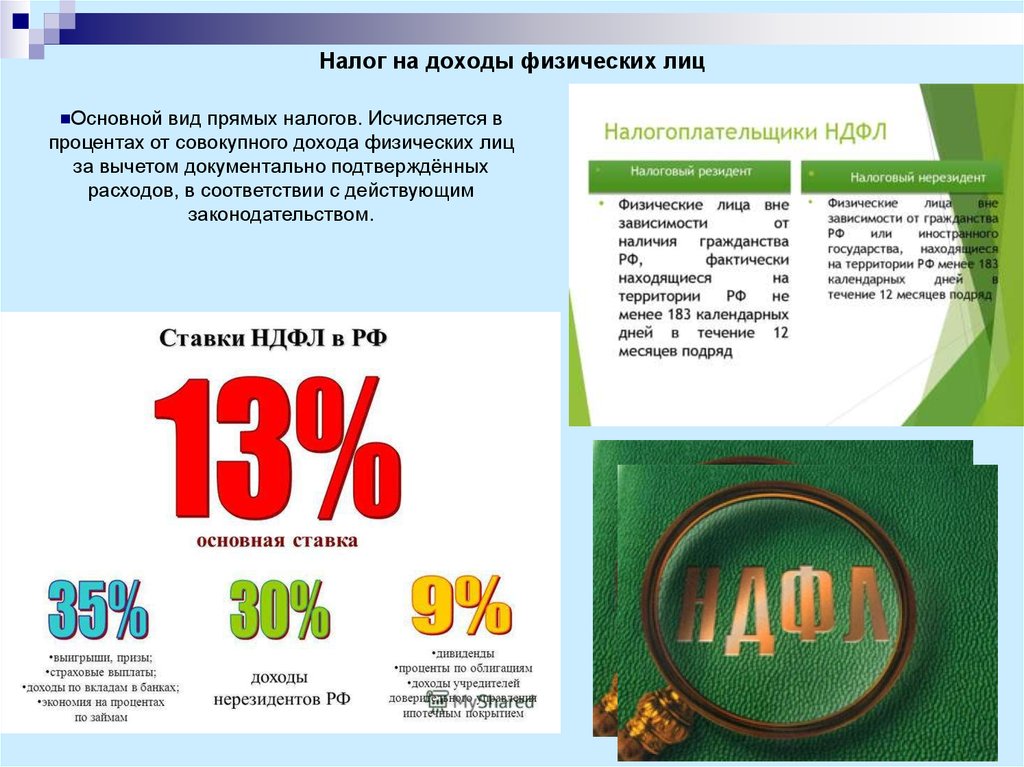

Налог на доходы физических лиц

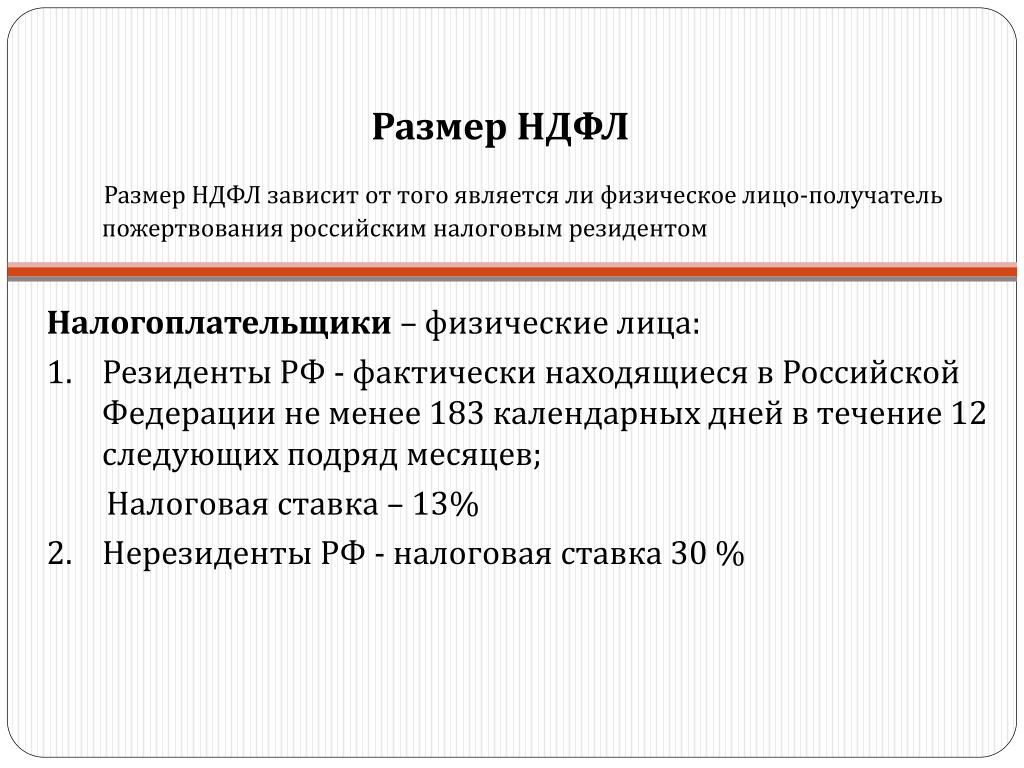

Сначала давайте вспомним, что НДФЛ – это один из общегосударственных налогов. Регулирует налогообложение НДФЛ раздел IV НКУ.

Регулирует налогообложение НДФЛ раздел IV НКУ.

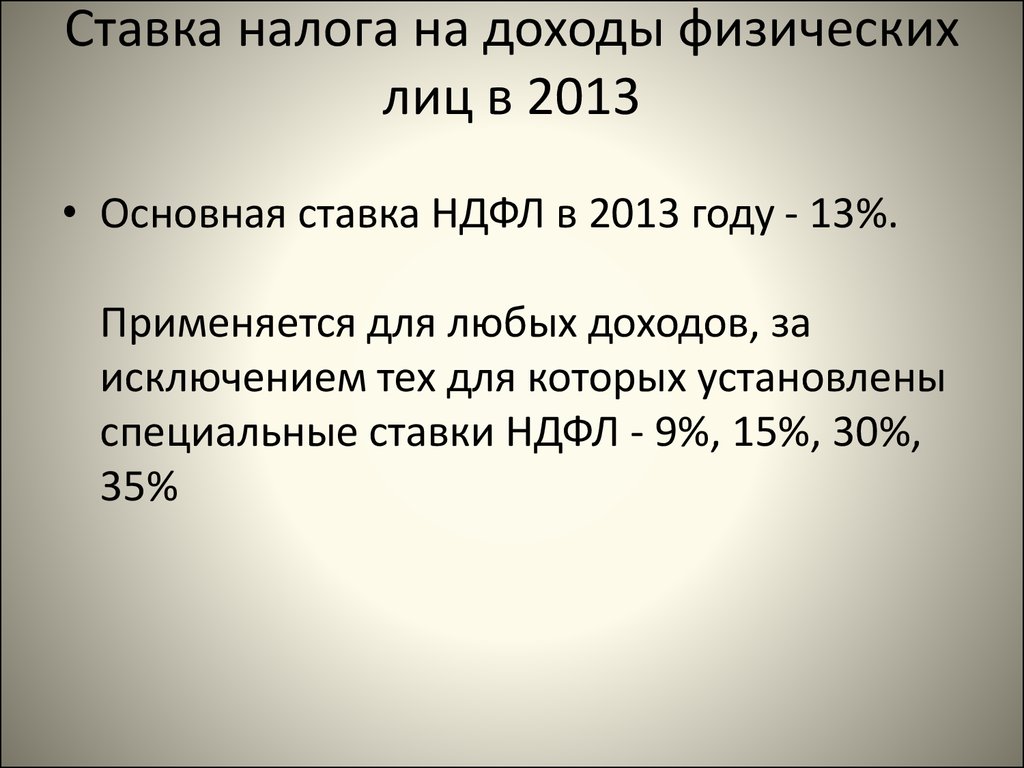

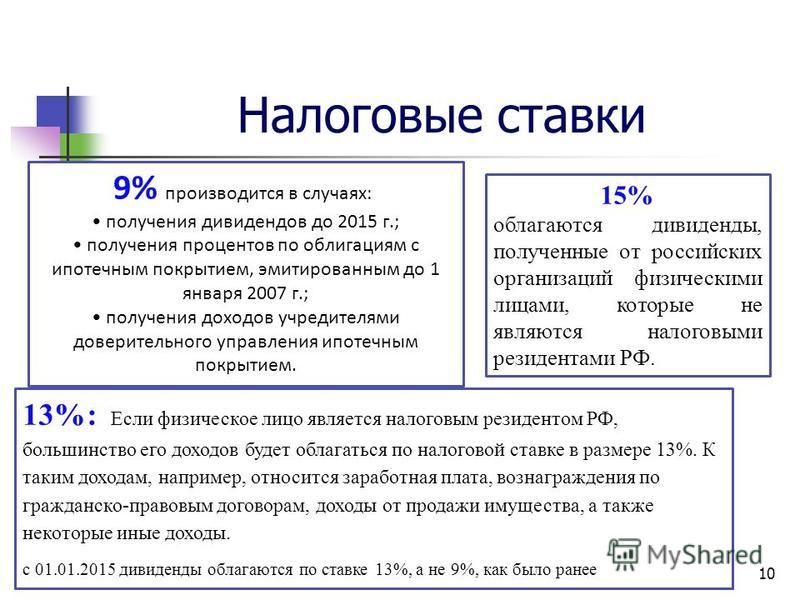

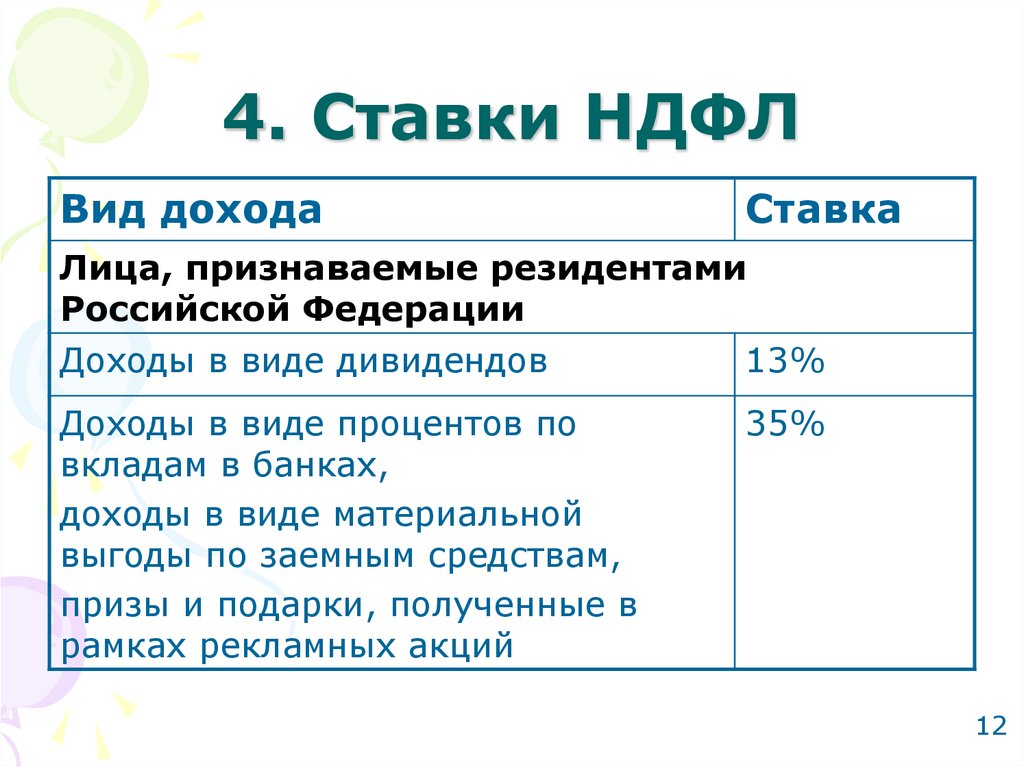

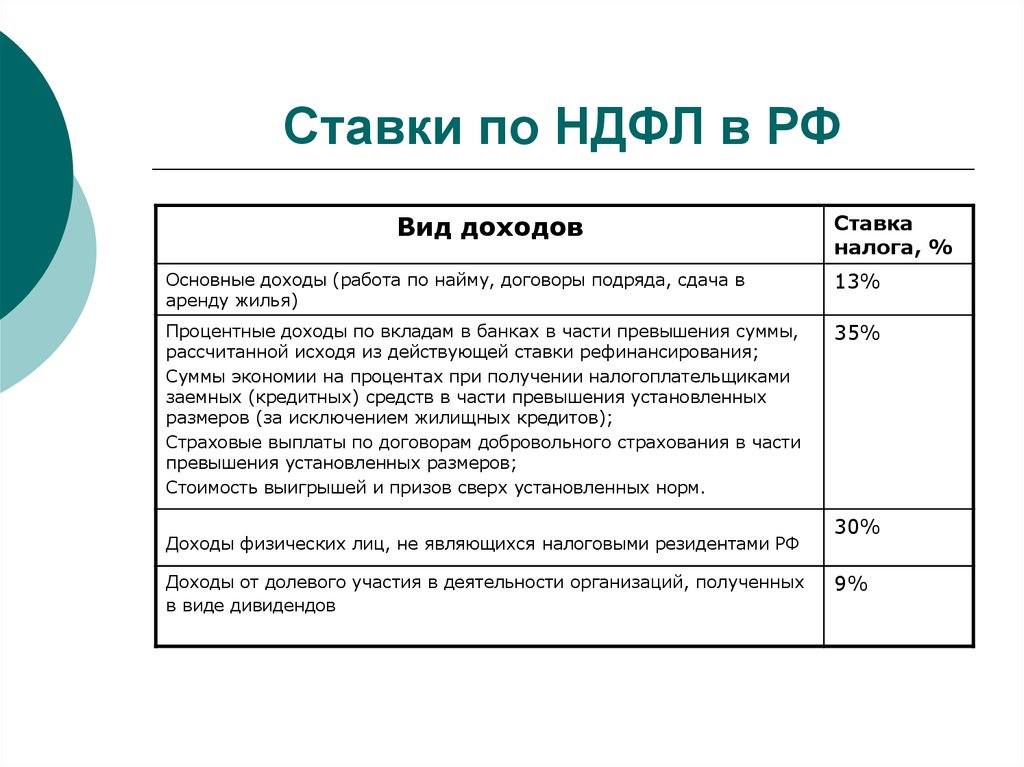

Ставки НДФЛ: есть и будет

Сперва о тех ставках НДФЛ, которые существуют сейчас. Есть проект о снижении базовой ставки 18% и изменениях в налогообложении продажи третьего и следующего объекта недвижимости за год (см. ниже). Однако, если парламентарии этих изменений в Налоговый кодекс (далее – НК) не внесут, то все останутся как есть.

Внимание: продажа третьей квартиры/другой недвижимости за год, вероятно, в 2022 году будет облагаться налогом по более высокой ставке и по прибыли.

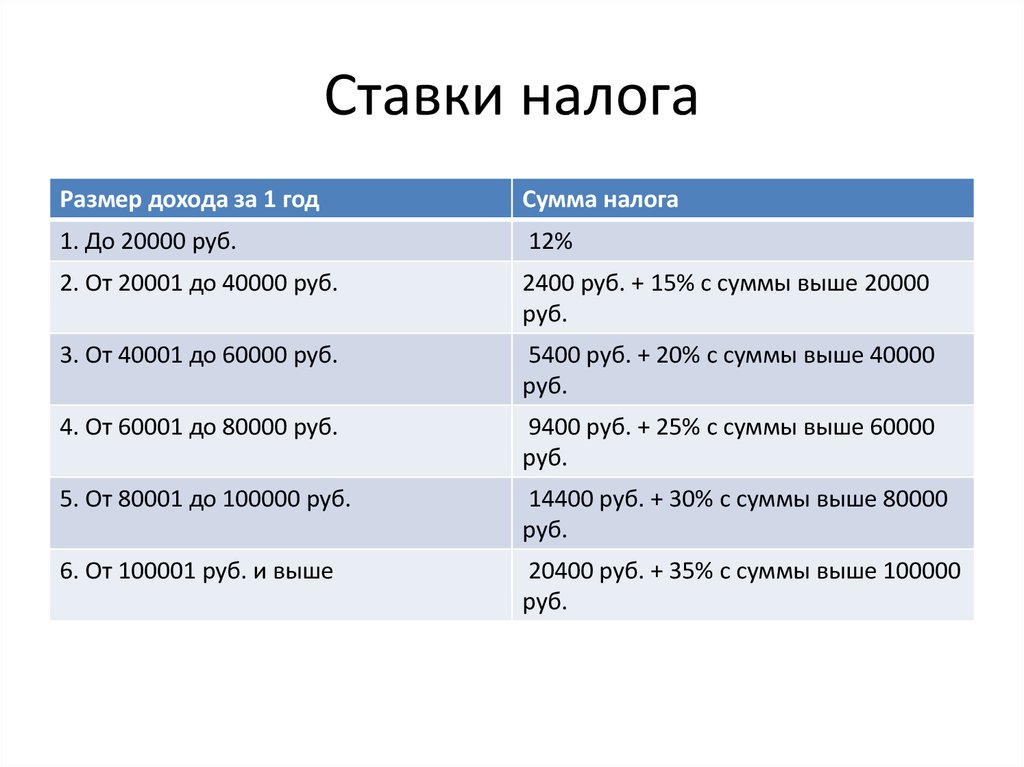

СУЩЕСТВУЮЩИЕ СТАВКИ НДФЛ 2021 | |||

18% | 9% | 5% | 0%** |

основная ставка, зарплата, вознаграждение по гражданско-правовым договорам | дивиденды нерезидентам, субъектам, которые неплательщики налога на прибыль, в т. | продажа второго и следующего объекта недвижимости за год, второго и следующего автомобиля за год, наследство, подарки | наследство от близких родственников, подарки от жены/мужа, продажа первого объекта недвижимости за год, продажа первого автомобиля за год |

* от лиц, не входящих в 1-й или второй круг родства; ** 0% – это означает, что НДФЛ не уплачивается, но задекларировать такие доходы нужно | |||

Подробнее о существующей сейчас системе НДФЛ, применении данных ставки налога – читайте в материале НДФЛ в 2021 году.

Таких изменений в Порядок № 100 мы не ожидали. Знали, что они будут, но надеялись, что чиновники доработают предыдущие коррективы. И имеем конечное решение Кабмина, и менять его уже никто не будет! Поэтому эмоции в сторону, берем карандаш, бумагу, калькулятор.

Как применить на практике ✍

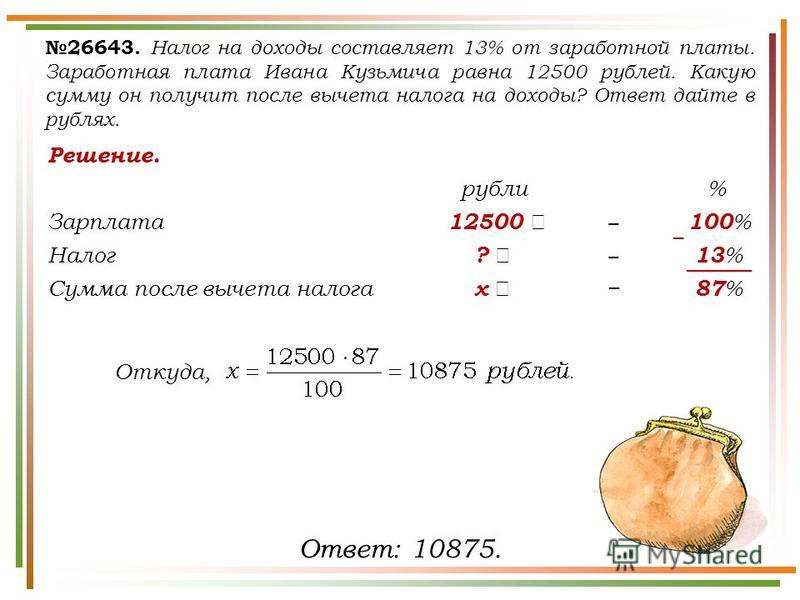

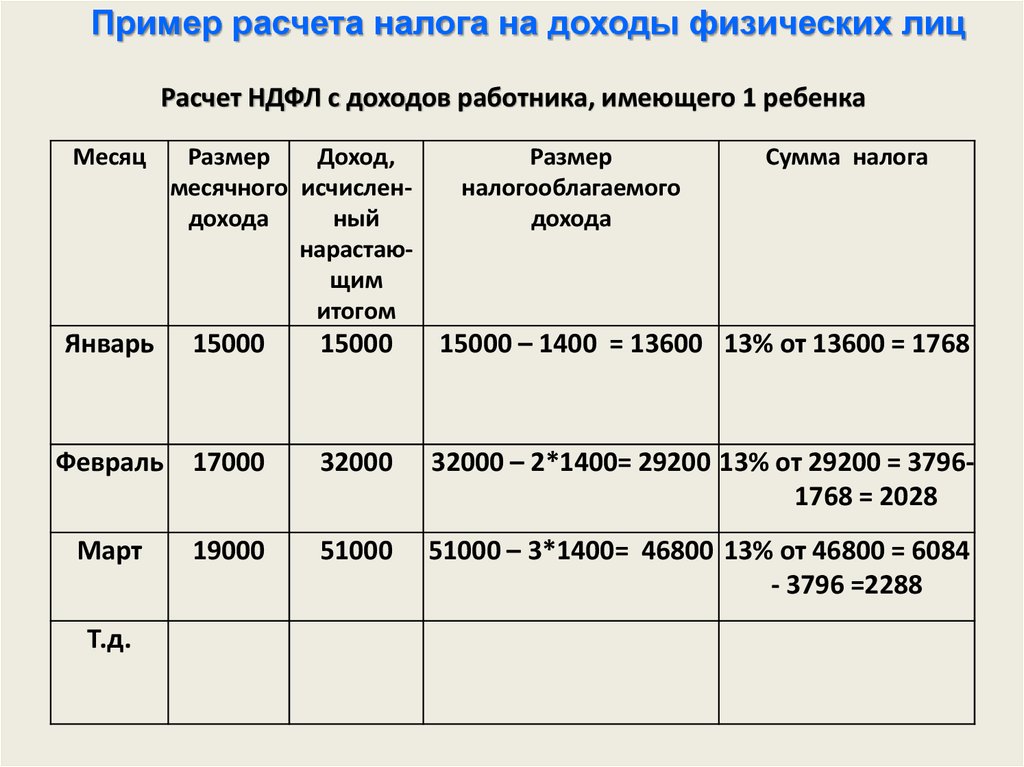

НДФЛ расчет

В ст. 168 НКУ изобретаем порядок начисления, удержания и уплаты (перечисления) НДФЛ в бюджет.

168 НКУ изобретаем порядок начисления, удержания и уплаты (перечисления) НДФЛ в бюджет.

Ниже продемонстрируем, как выглядит НДФЛ формула.

Изменение налоговой социальной льготы 2022

Из-за роста прожиточного минимума 2022, очевидно, что с ним вырастет налоговая социальная льгота (НСЛ). Напоминаем, что это сумма, на которую уменьшаются зарплаты граждан, которые попадают до предела применения НСЛ. В основном, это очень малые зарплаты или зарплаты работников, которые имеют 2-х и более детей в возрасте до 18 лет (лимит зарплаты и НСЛ умножаем на количество детей).

Внимание: НСЛ традиционно увеличится из-за роста прожиточного минимума на 1 января.

НАЛОГОВАЯ СОЦИАЛЬНАЯ ЛЬГОТА (НСЛ) при налогообложении зарплаты | |||

Лимит зарплаты на НСЛ | размер НСЛ | ||

Базовая | 150% | Двойная | |

2022 год | |||

3470 грн (=2481×1,4 ≈3470**) | 1240,50 грн | 1860,75 грн | 2481 грн |

2021 год | |||

3180 грн | 1135 грн | 1702,50 грн | 2270 грн |

* в основу расчета положен ожидаемый на 1 января 2022 года прожиточный минимум трудоспособного лица 2481 грн (данные по проекту Закона О госбюджете 2022) ** округление осуществляется до ближайших 10 грн, а не обычным арифметическим правилом | |||

Объединенная отчетность НДФЛ 2022 – будет ежемесячно

Налоговый расчет сумм дохода (он же — объединенный отчет по ЕСВ, НДФЛ и военному сбору) с 01 января 2022 г. станет ежемесячным налоговым отчетом, а не ежеквартальным, как он есть сейчас. Под это уже готов законопроект № 6120, который внесет соответствующие изменения в НК. Подавать отчет следует в течение 20 к. дней после окончания отчетного месяца, как это когда-то было для Отчет по ЕСВ.

станет ежемесячным налоговым отчетом, а не ежеквартальным, как он есть сейчас. Под это уже готов законопроект № 6120, который внесет соответствующие изменения в НК. Подавать отчет следует в течение 20 к. дней после окончания отчетного месяца, как это когда-то было для Отчет по ЕСВ.

Напоминаем, что с 01 января 2021 г. объединили прежний Отчет по ЕСВ (ежемесячный) с Налоговым расчетом по форме 1ДФ (ежеквартальным). Идея заключалась в уменьшении количества отчетов. Однако на практике проблемы получил Пенсионный фонд Украины (ПФУ). Он и совместный представительный орган (СПО) объединений профсоюзов инициировали пересмотр отчетного периода по следующим причинам:

- задержка данных относительно страхового стажа, начисленной зарплаты, которые подаются в ПФУ. Как следствие, ПФУ не имеет своевременной информации о страховом стаже при назначении пенсии, не может оперативно посчитать среднюю заработную плату в стране. Откладывается выход на пенсию работников на пару месяцев, когда у ПФУ не хватает данных по страховому стажу, но фактически они его уже получили;

- задержка данных влияет также и на другие социальные выплаты, в которых используются данные о страховом стаже.

Это в частности больничные, выплаты по безработице, несчастного случая на производстве;

Это в частности больничные, выплаты по безработице, несчастного случая на производстве; - существуют сложности в анализе поступлений ПФУ, что влияет на его наполнение.

Будут ли выдавать врачи бумажные больничные и дальше, сколько статусов будет иметь электронный листок нетрудоспособности, решил ли Минздрав проблемы с исправлением ошибок в электронной больничных и информированием о его выдаче неосновных работодателей? Обо всем этом и не только — в комментарии эксперта к приказу МЗ.

✍ «Улучшение» в э-больничных 7 новаций от Минздрава

Довольно очевидные проблемы, но бухгалтерам придется снова с начала года привыкать к обновленной в очередной раз отчетности.

Внимание: месячный отчетный период для Объединенного отчета по ЕСВ и НДФЛ/ВС нужен, чтобы устранить информативную проблему ПФУ при начислении пенсий, больничных и других социальных выплат.

Изменения в НДФЛ под кодом «5600»

Масштабные налоговые изменения в 2022 году не обойдут и НДФЛ. Данные изменения по законопроекту № 5600 вполне вероятны, а именно:

Данные изменения по законопроекту № 5600 вполне вероятны, а именно:

- обложить ставкой 18% продажу третью и последующую продажу недвижимости физлицом. Сейчас для такой продажи действует ставка 5%. Для второй продажи останется существующая ставка – 5%. Однако на 2-е чтение законопроекта было внесено существенное уточнение – налог по ставке 18% будет рассчитываться не от дохода, а от прибыли физлица, то есть от разницы между ценой продажи и ценой приобретения такой недвижимости;

- распространить право включить расходы на помощь медучреждениям в налоговую скидку по НДФЛ за 2021 и 2022 годы;

- ввести ставку 0% для продажи земельных участков сельскохозяйственного назначения, доставшиеся физлицам от бывших колхозов, приватизации, выделении в натуре собственника пая, а также унаследованных земельных участков.

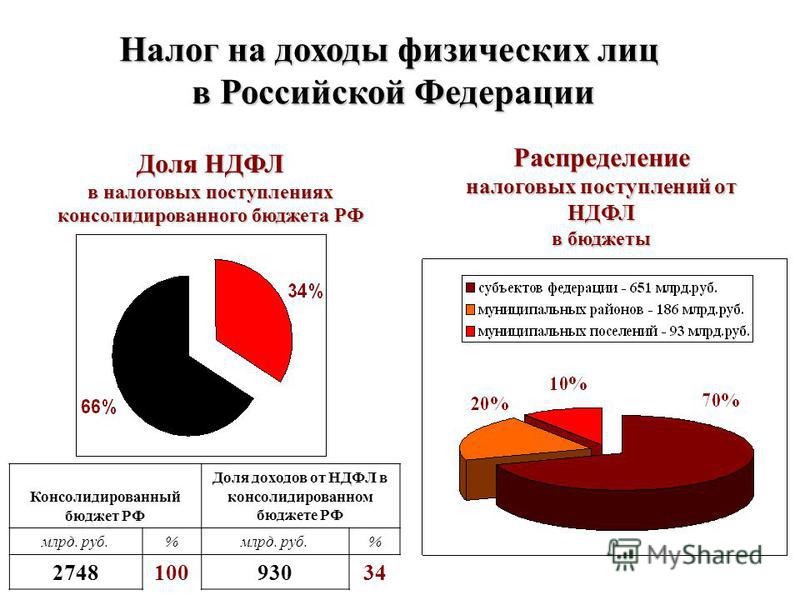

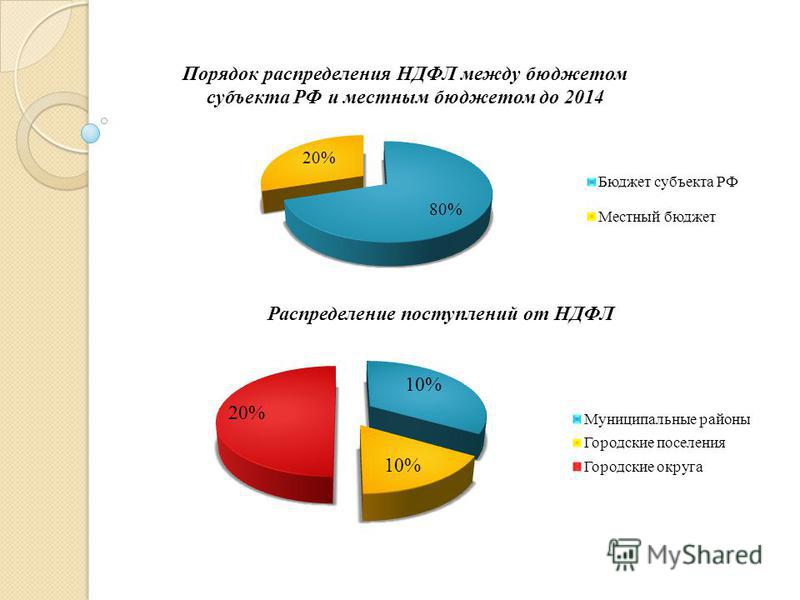

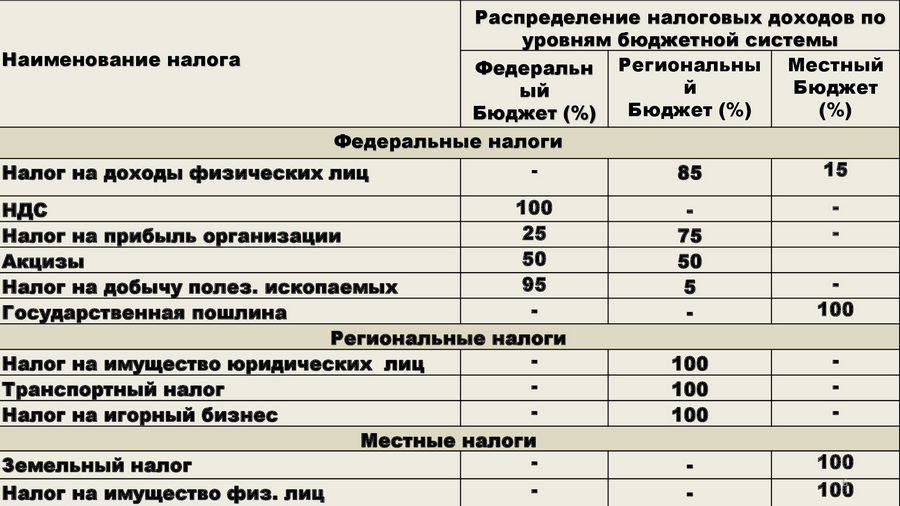

Увеличение НДФЛ местным бюджетам 2022

Собранный НДФЛ на сегодняшний день распределяется между государственным и местными бюджетами. Так, в бюджеты сельских, поселковых, городских территориальных общин сейчас получают 60% (пп. «1» ч. 1 ст. 64 Бюджетного кодекса). Законопроектами № 5066 и № 5066-1 предусматривается увеличение доли местных бюджетов до 64%, то есть они получат дополнительные 4%. Правительство объясняет необходимостью обеспечения неизменности коммунальных тарифов. Это примерно должно обеспечить дополнительные 11 млрд грн в местные бюджеты.

Так, в бюджеты сельских, поселковых, городских территориальных общин сейчас получают 60% (пп. «1» ч. 1 ст. 64 Бюджетного кодекса). Законопроектами № 5066 и № 5066-1 предусматривается увеличение доли местных бюджетов до 64%, то есть они получат дополнительные 4%. Правительство объясняет необходимостью обеспечения неизменности коммунальных тарифов. Это примерно должно обеспечить дополнительные 11 млрд грн в местные бюджеты.

Кроме того, есть законопроект № 6117 об увеличении части НДФЛ, что остается м. Киеву с нынешних 40% до 50%.

Внимание: местные бюджеты должны получить дополнительные 4% поступлений по НДФЛ в 2022 году, а г. Киев, возможно, – 10%.

Однако есть и проект с противоположным следствием – об уменьшении ставки НДФЛ (см. о нем в конце этого обзора).

Коллега, Высшая школа Главбуха дарит курс «Как работать с электронными больничными» к базовой программе «Зарплата: расчеты, отчетность, проверки».

ЗАБРАТЬ КУРС ПО ЭЛЕКТРОННЫМ БОЛЬНИЧНЫМ

Первое представление декларации об имущественном положении по новой форме

При отчетности за 2021 год в 2022 году впервые будет подана обновленная единая форма декларации об имущественном состоянии и доходах, которая содержит не только данные об НДФЛ и военном сборе, как было ранее, но и по единому социальному взносу (ЕСВ). Касается данное нововведение физлиц-предпринимателей общей системы налогообложения.

Касается данное нововведение физлиц-предпринимателей общей системы налогообложения.

Новая форма декларации есть в приказе Минфина от 17.12.2020 г. № 783. Также разъяснения ГУ ГНС в Ивано-Франковской области по этому поводу.

Внимание: с 01 января 2022 года применяется новая форма декларации об имущественном состоянии и дохода подаем.

Налогообложение криптовалют НДФЛ 2022

На сегодняшний день принят Закон «О виртуальных активах» от 08.09.2021 г. № 1719, на который 5 октября 2021 года наложено вето Президента с замечаниями. Однако данный закон рано или поздно заработает. За п. 1 раздела VI Заключительных и переходных положений этого закона он должен вступить в силу не ранее принятия изменений в НК относительно налогообложения криптовалют и других виртуальных активов. Сейчас есть только разъяснения от ГНС в 103.02 о налогообложении криптовалют. За ним:

- вся выручка от продажи криптовалюты – налогооблагаемый доход физлица;

- ставка 18% и 1,5% военный сбор.

Однако прямых норм по налогообложению криптовалют пока в НК нет. Скорее всего, они будут приняты в 2022 году.

Внимание: вероятно, в 2022 году заработает Закон о виртуальных валютах и появятся правила их налогообложения.

Налогообложение IT-специалистов в НДФЛ 2022

Еще 14.08.2021 г. заработал Закон «О стимулировании развития цифровой экономики в Украине» от 15.07.2021 г. № 1667. Также с ним связан принятый в первом чтении законопроект № 5376 «О внесении изменений в Налоговый кодекс Украины относительно стимулирования развития цифровой экономики в Украине». За ним с запуском в начале 2022 года специального правового режима для IT-индустрии «Дія City» ожидается:

- НДФЛ 18% — снижается до 5%. Военный сбор остается – 1,5%;

- НДФЛ 0% — реализация физлицом доли в компании, являющейся резидентом «Дія City». Условие-владение долей более 1 года;

- НДФЛ 0% — налогообложение дивидендов, начисленных компанией, которая является резидентом «Дія City».

Условие — выплата не чаще 1 раз в 2 года;

Условие — выплата не чаще 1 раз в 2 года; - налоговая скидка по НДФЛ для физлица, осуществившего инвестиции в украинский стартап в течение года.

Внимание: вероятно, в 2022 году заработает специальный правовой режим налогообложения IT-отрасли «Дія City».

Электронный листок нетрудоспособности является не меньшим основанием для освобождения от работы, оплаты первых 5 дней болезни, назначения материального обеспечения, как и его бумажная версия.

6 шагов оплаты больничных по электронным больничным листам

Уменьшение НДФЛ 2022: возможно ли

Напоследок рассмотрим возможность уменьшения НДФЛ. Напоследок, так как такой шаг представляется маловероятным. Сейчас на рассмотрении парламентариев существует зарегистрированный законопроект № 4102 снижение ставки «зарплатного» НДФЛ с нынешних 18% до 17%. В пояснительной записке приведена цель мероприятия – увеличить покупательную способность граждан и вывод зарплаты «из тени».

Однако следствием такого снижения ставки НДФЛ будет:

- потеря государственный и местные бюджеты поступлений от налога в размере более 8 млрд грн. Так, если уточненный план поступлений НДФЛ на 2021 год по сводному государственным бюджетом Украины – 218.7 млрд грн (по данным сайта Open Budget). Примерно 65% из данной суммы составляет зарплатный НДФЛ, то есть 142.1 млрд грн. Снижение ставки НДФЛ с 18% до 17% примерно снизит поступления НДФЛ на 5,56% (=17×100%/18). Это примерно 7.9 млрд грн. Учитывая, что минимальная зарплата в 2022 году вырастет, то и вырастет база налогообложения, а потери будут еще больше – свыше 8 млрд грн;

- более чувственный удар по местным бюджетам и местному самоуправлению. Как уже упоминалось, 60% поступлений по НДФЛ зачисляется в местные бюджеты (в бюджет г. Киева – 40%), а все остальное – уже в государственный бюджет. При этом дело здесь еще и не в процентах распределения налога – местные бюджеты больше всего зависят от НДФЛ, который составляет около 63% всех их налоговых поступлений.

Особенно это касается поселковых бюджетов, бюджетов объединенных территориальных общин(ОТО), где очень мало разнообразия налоговых источников пополнения. Это в основном НДФЛ с зарплат бюджетников, земельный налог и единый налог 4 группы.

Особенно это касается поселковых бюджетов, бюджетов объединенных территориальных общин(ОТО), где очень мало разнообразия налоговых источников пополнения. Это в основном НДФЛ с зарплат бюджетников, земельный налог и единый налог 4 группы.

Из-за ситуации с коммунальными тарифами и дополнительного перераспределения в пользу местных бюджетов НДФЛ (см. выше) снижение базовой ставки НДФЛ усматривается как маловероятное в 2022 году.

Внимание: снижение ставки НДФЛ с 18% до 17% приведено к потерям поступлений в государственный и местный бюджеты на сумму более 8 млрд грн.

Кроме того, увеличение покупательной способности граждан довольно-таки надуманное основание. В таблице ниже приведены цифры на сколько вырастет зарплата «чистыми» при уменьшении ставки налога – на 65 грн у работников с минимальными зарплатами. Очевидно, что такой шаг будет малочувствителен для работников со средними и высокими зарплатами. В отношении работников с зарплатой на уровне минимальной – логично было бы увеличить порог на получение налоговой социальной льготы (НСЛ) по НДФЛ и саму НСЛ (см. о ней ниже).

о ней ниже).

- ✒️ Приложение Д5 Налогового расчета по НДФЛ и ЕСВ

- ✒️ Приложение Д1 к Налоговому расчету по НДФЛ и ЕСВ

- ✒️ Приложение 4ДФ к Налоговому расчету по НДФЛ и ЕСВ

- ✒️ Приложение Д6 Налогового расчета по НДФЛ и ЕСВ

Внимание: существенного влияния вероятного уменьшения НДФЛ до 17% ни на покупательную способность, ни на «теневую» зарплату не будет.

КАК РАСТЕТ ПОКУПАТЕЛЬНАЯ СПОСОБНОСТЬ ГРАЖДАН при снижении НДФЛ | |||

Размер зарплаты («грязными») | зарплата «чистыми» при разных ставках НДФЛ: | Увеличение количества денег, остающихся у работника после вычета налогов1 | |

ставка 18% | ставка 17% | ||

6500 грн2 | 5232,50 | 5297,50 | 65,00 |

13997 грн3 | 11267,59 | 11407,56 | 139,97 |

1 – имеются в виду НДФЛ и военный сбор 1,5%. 2 – минимальная зарплата на декабрь 2021 и, вероятно январь-сентябрь 2022; 3 – средняя зарплата в августе 2021 (по данным Госстата) | |||

Статті за темою

Объединенный отчет по ЕСВ и НДФЛ/ВС

Как работнику выдать справку о доходах

Декларация об имущественном состоянии и доходах 2022

Особенности обложения НДФЛ дохода в виде процентов на текущий или депозитный банковский счет

Особенности обложения НДФЛ дохода в виде процентов на текущий или депозитный банковский счет

Изменения в: пп.пп. 165.1.41, 170.4.1, 170.4.2 НКУ.

Основание: п.п. 5, 8 р. I Закона № 1166.

Вступают в силу: 01.07.2014 г.

Для данного вида дохода установлена особая процедура обложения НДФЛ.

Напомним!

В соответствии с абз. 6 п. 1 р. XIX «Переходные положения» НКУ, на период до 01.01.2015 г. было отсрочено налогообложение процентов на текущий или депозитный (вкладной) банковский счет, вклад (депозитный) в небанковские финансовые учреждения или на депозитный (сберегательный) сертификат. То есть данные доходы не включали в общий месячный (годовой) налогооблагаемый доход.

С 01.04.2014 г. в соответствии с изменениями, внесенными Законом № 1166, настоящая норма НКУ отменена. То есть теперь на данные доходы будут распространяться все нормы, предусмотренные р. IV НКУ:

- с 01.04.2014 г. проценты на текущий или депозитный (вкладный) банковский счет облагаются по ставке 5% НДФЛ;

- начиная с 01.07.2014 г. заработают изменения в НКУ касательно налогообложения процентов по депозитам, внесенные Законом № 1166, и данные доходы будут облагать по прогрессивной шкале.

Можем лишь предположить, какие усилия придется приложить гражданам Украины и насколько нужно быть подкованным в законодательных нормах для того, чтобы правильно задекларировать свои доходы за 2014 год, просчитав в Декларации проценты по депозитам, которые:

- с 1 января по 31 марта 2014 года вообще не подлежали налогообложению;

- с 1 апреля по 30 июня 2014 года облагаются НДФЛ по ставке 5%;

- с 1 июля 2014 года будут облагаться по прогрессивной шкале ставок НДФЛ, в сумме, превышающей за год 17 прожиточных минимумов для трудоспособного лица.

Для банков мы также усматриваем проблему с налогообложением процентов по депозитам с 01.04.2014 г. по 01.07.2014 г. Ведь в указанный период проценты по депозитам, согласно п. 167.2 НКУ, подлежат обложению НДФЛ по ставке 5%. Банк, выполняя функции налогового агента, в соответствии с пп.пп. 170.4.1, 170.4.2 НКУ обязан:

- уплатить сумму НДФЛ, удержанного в течение отчетного налогового месяца из таких начисленных (выплаченных) процентов налогоплательщику;

- отразить в налоговом расчете сумму данных начисленных (уплаченных) доходов и общую сумму удержанного с них налога.

В то же время в НКУ остается норма, по которой информация об отдельном банковском вкладном (депозитном) или текущем счете физического лица, сумме начисленных на него процентов, а также сведениях касательно такого физического лица — вкладчика банком не предоставляется (пп. 170.4.2 НКУ).

Поэтому, каким образом банки теперь будут выполнять предписание пп. 170.4.2 НКУ, который в одночасье требует подавать в орган Миндоходов форму № 1ДФ и запрещает это делать — вопрос риторический.

170.4.2 НКУ, который в одночасье требует подавать в орган Миндоходов форму № 1ДФ и запрещает это делать — вопрос риторический.

Обложение НДФЛ процентов с 01.07.2014 г. (по прогрессивной шкале ставок НДФЛ) будет осуществляться несколько иначе.

С 1 июля в общий месячный (годовой) налогооблагаемый доход согласно пп. 164.2.8 НКУ включают сумму процентов, превышающую 17 прожиточных минимумов для трудоспособного лица, установленных законом на 1 января отчетного налогового года (в 2014 году — 20706,00 грн) в год.

Таким образом, именно к сумме превышения применяется прогрессивная шкала обложения НДФЛ 15% — 25% (см. таблицу в комментарии «Прогрессивная шкала обложения НДФЛ для доходов в форме процентов, дивидендов, роялти и инвестиционной прибыли» газеты «Интерактивная бухгалтерия»).

При этом банк, выполняя функции налогового агента, не будет осуществлять удержания и перечисления НДФЛ с суммы дохода в форме процентов. Данный налог физлицо будет рассчитывать и уплачивать по результатам предоставленной годовой налоговой декларации самостоятельно (пп. 170.4.1 НКУ). А банк должен будет только подавать форму № 1ДФ (пп. 170.4.2 НКУ).

Данный налог физлицо будет рассчитывать и уплачивать по результатам предоставленной годовой налоговой декларации самостоятельно (пп. 170.4.1 НКУ). А банк должен будет только подавать форму № 1ДФ (пп. 170.4.2 НКУ).

Проще говоря, несмотря на то что в среднем депозитные ставки в Украине составляют около 20% годовых, лица, которые владеют депозитом в размере, превышающем примерно 100000 грн, уже попадают в категории лиц, которые должны задекларировать доходы и уплатить НДФЛ с процентов по депозитам. Сделать это будет не так просто, поскольку очень часто граждане Украины хранят денежные средства в разных банках частями, поэтому им в конце года придется пройтись по всем банкам, собрать справки о полученных доходах и с помощью этих справок вычислить НДФЛ. При этом, если у таких лиц есть еще и валютные депозиты — все усложняется. Ведь пока неизвестно, по какому курсу и на какую дату следует пересчитать доход от процентов в гривне. Касательно этого, как только система заработает, будем ждать разъяснений от налоговиков.

В заключение отметим: согласно пп. 165.1.41 НКУ, в общий месячный (годовой) налогооблагаемый доход не включается доход в виде процентов на текущие банковские счета, по которым в пользу физических лиц осуществляется исключительно выплата:

- заработной платы;

- стипендий;

- пенсий;

- социальной помощи и прочих предусмотренных законом социальных выплат.

Начиная с 01.07.2014 г. из приведенного перечня исключат заработную плату. Поэтому, в случае если зарплатным проектом предусмотрено начисление процентов на остаток денежных средств на зарплатные счета, полученные доходы также подлежат обложению НДФЛ (при условии, если суммарно размер процентов превысит 17 прожиточных минимумов).

Что такое скорректированный валовой доход (AGI)?

2 минуты чтения

Опубликовано 02 ноября 2021 г.

Логотип Bankrate

Как эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей Наблюдательной комиссии

Логотип банка

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Что такое скорректированный валовой доход? Определение

Скорректированный валовой доход, или AGI, представляет собой ваш общий валовой доход (до вычета налогов) за вычетом определенных налоговых вычетов и других корректировок. Валовой доход включает такие виды доходов, как заработная плата, дивиденды, алименты, государственные пособия, пенсионные выплаты, прирост капитала и доход из любого другого источника. Скорректированный валовой доход рассчитывается путем вычитания таких вычетов и корректировок, как уплаченные алименты, взносы в пенсионный план, проценты по студенческому кредиту и взносы по медицинскому страхованию.

Скорректированный валовой доход рассчитывается путем вычитания таких вычетов и корректировок, как уплаченные алименты, взносы в пенсионный план, проценты по студенческому кредиту и взносы по медицинскому страхованию.

Как найти скорректированный валовой доход в налоговой декларации

AGI каждого человека уникален. Например, AGI в вашей налоговой декларации по форме 1040 можно найти на видном месте в строке 11.

Как рассчитать скорректированный валовой доход

Просто сложите свои доходы, чтобы получить общий валовой доход, затем вычтите любые корректировки и выше — линейные налоговые вычеты. IRS предоставляет подробные инструкции о том, как заполнить налоговую декларацию (Приложение 1 к форме 1040), и любая служба подготовки налогов может помочь вам в этом процессе.

Налоговые калькуляторы доступны в Интернете, чтобы облегчить вам расчет вычетов. Существует также несколько дополнительных налоговых вычетов, которые следует учитывать при расчете вашего AGI, что может помочь вам максимизировать прибыль или минимизировать сумму, которую вы должны.

Однако некоторые налоговые вычеты имеют ограничения. Например, проценты по студенческой ссуде ограничены 2500 долларами, а расходы преподавателей ограничены 250 долларами.

Как ваш скорректированный валовой доход влияет на вас

Ваш AGI является основой для ваших налогов, а не вашего валового дохода, поскольку он представляет собой ваш фактический доход. Ваш AGI также определяет, как вы имеете право на определенные налоговые вычеты и налоговые льготы.

Некоторые налоговые льготы и вычеты могут принести вам больше пользы, если ваш скорректированный валовой доход ниже. Если, например, ваши наличные медицинские и стоматологические счета превышают 7,5 процента вашего AGI в год, вы можете вычесть сумму, превышающую 7,5 процента вашего AGI. Чем ниже ваш AGI и чем выше ваши медицинские и стоматологические расходы, тем больше вы можете вычесть эти расходы.

Ваш скорректированный валовой доход также используется для налоговой декларации штата, поэтому вам необходимо сначала заполнить федеральную налоговую декларацию. После того, как вы подали федеральную декларацию и получили свой AGI, вы можете легко подать налоговую декларацию штата.

После того, как вы подали федеральную декларацию и получили свой AGI, вы можете легко подать налоговую декларацию штата.

Модифицированный скорректированный валовой доход

Модифицированный скорректированный валовой доход (MAGI) — это, по сути, ваш AGI после учета определенных налоговых вычетов или штрафов или определенных дополнений к доходу.

MAGI используется для различных налоговых кредитов и вычетов. Модифицированный скорректированный валовой доход может немного увеличить ваш доход, например, заработанный за границей доход, проценты по студенческому кредиту, вычеты IRA и необлагаемые налогом проценты, полученные от необлагаемых налогом облигаций, таких как муниципальные облигации.

Расчет вашего MAGI также будет зависеть от того, какие налоговые льготы и вычеты вы рассматриваете, поэтому вам следует тщательно выполнять каждый вычет. IRS предоставляет инструкции на своем веб-сайте для расчета MAGI в определенных формах, таких как форма 89.60, который используется для расчета налога на чистый инвестиционный доход.

Для пенсионеров MAGI имеет большое значение, поскольку он определяет страховые взносы Medicare. Вообще говоря, чем выше ваш MAGI, тем выше страховой взнос, который вы будете платить за Medicare. Это определяется путем оглядывания назад на два налоговых года.

Подробнее:

- Что такое чистая прибыль?

- Валовая прибыль по сравнению с чистой прибылью

- Налоговые льготы и налоговые вычеты

Ставка налога на доходы физических лиц в США — данные за 2022 год

Ставка подоходного налога с населения в США составляет 37 процентов. источник: Служба внутренних доходов

Ставка подоходного налога с физических лиц в Соединенных Штатах в среднем составляла 36,74 процента с 2004 по 2022 год, достигнув рекордно высокого уровня в 39,60 процента в 2013 году и рекордно низкого уровня в 35 процентов в 2005 году. Ставка налога на доходы физических лиц в штатах — фактические значения, исторические данные, прогноз, график, статистика, экономический календарь и новости.

Ставка подоходного налога с физических лиц в США — значения, исторические данные и графики — последний раз обновлялись в ноябре 2022 года.

Ставка подоходного налога с физических лиц в США — значения, исторические данные и графики — последний раз обновлялись в ноябре 2022 года.

Ожидается, что к концу 2022 года ставка подоходного налога с населения в США достигнет 37,00%, согласно глобальным макромоделям Trading Economics и ожиданиям аналитиков. Согласно нашим эконометрическим моделям, в долгосрочной перспективе ставка налога на доходы физических лиц в США, по прогнозам, будет составлять около 37,00% в 2023 году и 35,00% в 2024 году.

- 10 лет

- 25 лет

- 50 лет

- МАКС

Диаграмма

Сравнить

Экспорт

API

Встроить

Участники Trading Economics могут просматривать, загружать и сравнивать данные почти из 200 стран, включая более 20 миллионов экономических показателей, обменные курсы, доходность государственных облигаций, фондовые индексы и цены на товары.

Интерфейс прикладного программирования (API) Trading Economics обеспечивает прямой доступ к нашим данным. Это позволяет клиентам API загружать миллионы строк исторических данных, запрашивать наш экономический календарь в режиме реального времени, подписываться на обновления и получать котировки валют, товаров, акций и облигаций.

Функции API

Документация

Заинтересованы? Нажмите здесь, чтобы связаться с нами

Вставьте этот код на свой сайт

источник: tradingeconomics.com

высота

Предварительный просмотр

| Связанные | Последний | Предыдущий | Блок | Ссылка |

|---|---|---|---|---|

Ставка корпоративного налога | 21. 00 00 | 21.00 | процент | Декабрь 2022 |

Ставка налога на доходы физических лиц | 37.00 | 37.00 | процент | Декабрь 2022 |

Ставка налога с продаж | 0,00 | 0,00 | процент | Декабрь 2022 |

Ставка социального страхования | 15. 30 30 | 15.30 | процент | Декабрь 2022 |

Ставка социального обеспечения для компаний | 7,65 | 7,65 | процент | Декабрь 2022 |

Ставка социального обеспечения для сотрудников | 7,65 | 7,65 | процент | Декабрь 2022 |

Ставка подоходного налога с физических лиц в США

Ставка подоходного налога с физических лиц в Соединенных Штатах относится к верхней предельной ставке федерального налога, применяемой к налогооблагаемому доходу свыше 406 751 долл. США для одного заявителя. Физические лица также могут облагаться дополнительными государственными налогами. Доходы от ставки налога на доходы физических лиц являются важным источником дохода для правительства Соединенных Штатов.

США для одного заявителя. Физические лица также могут облагаться дополнительными государственными налогами. Доходы от ставки налога на доходы физических лиц являются важным источником дохода для правительства Соединенных Штатов.

| Фактический | Предыдущий | Самый высокий | Самый низкий | Даты | Блок | Частота | ||

|---|---|---|---|---|---|---|---|---|

37.

|

ч. единоналожникам

ч. единоналожникам Это в частности больничные, выплаты по безработице, несчастного случая на производстве;

Это в частности больничные, выплаты по безработице, несчастного случая на производстве;

Условие — выплата не чаще 1 раз в 2 года;

Условие — выплата не чаще 1 раз в 2 года; Особенно это касается поселковых бюджетов, бюджетов объединенных территориальных общин(ОТО), где очень мало разнообразия налоговых источников пополнения. Это в основном НДФЛ с зарплат бюджетников, земельный налог и единый налог 4 группы.

Особенно это касается поселковых бюджетов, бюджетов объединенных территориальных общин(ОТО), где очень мало разнообразия налоговых источников пополнения. Это в основном НДФЛ с зарплат бюджетников, земельный налог и единый налог 4 группы. Например, 5232,50 = 6500 – 6500 × 0,18 – 6500 × 0,015;

Например, 5232,50 = 6500 – 6500 × 0,18 – 6500 × 0,015;