Содержание

Страница не найдена

Больничный: как оплачивается и как рассчитать

Пишут, что повестку о частичной мобилизации могут прислать через госуслуги: как на самом деле

Правила въезда в Таиланд для россиян в 2022 году

Как алкоголь влияет на психику и мозг: 6 выводов ученых

Всем интересно

См. все

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

Дневники трат

Инвестиции для начинающих

Финансовая подушка

Льготы от государства

Как снять квартиру

Как погасить кредит

См. все

все

Что будет, если не явиться по повестке в период частичной мобилизации?

Работа, ипотека и семья: вопросы, о которых стоит подумать из-за частичной мобилизации

Как пересечь границу России по земле и какая обстановка на погранпунктах

«Думала о том, что уже не выдерживаю»: как я похудела на 20 кг за 5 месяцев

Транспортный налог 2022: сроки и способы оплаты

Как женщина пришла в банк за вкладом в 37 000 $, а ей ответили, что денег нет

Могут ли мобилизовать в армию без военного билета?

В «Телеграме» распространяют «списки частичной мобилизации»: почему не стоит им верить

Правительство США откроет прием заявок на участие в лотерее грин-карт

Как женщина полгода перечисляла племяннику деньги, а потом решила их вернуть

226725+00:00″ itemprop=»datePublished»>26.10.22

Как должна приходить повестка на мобилизацию

Как пользоваться нейросетью для генерации рисунков Midjourney: правильно составляем запрос

Лучшее за полгода

См. все

Пишут, что повестку о частичной мобилизации могут прислать через госуслуги: как на самом деле

Транспортный налог 2022: сроки и способы оплаты

Как пересечь границу России по земле и какая обстановка на погранпунктах

511117+00:00″ itemprop=»datePublished»>25.09.22

Бронь и сохранение рабочих мест: трудовые гарантии для мобилизованных

Что такое гипотиреоз и как я с ним живу уже 3 года

15 хороших российских марок верхней одежды

Частичная мобилизация в России: как будет проходить, кто подпадает, кого не призовут

Правила въезда в Таиланд для россиян в 2022 году

Студентам и аспирантам дали отсрочку от мобилизации: кто имеет на нее право

Студенты, ИТ-специалисты, многодетные родители: кто может получить отсрочку от мобилизации

Могут ли мобилизовать в армию без военного билета?

Работа, ипотека и семья: вопросы, о которых стоит подумать из-за частичной мобилизации

Как я перестала удалять волосы на теле и сколько на этом экономлю

122909+00:00″ itemprop=»datePublished»>16.06.22

Можно ли уехать из России после объявления о частичной мобилизации

Как женщина пришла в банк за вкладом в 37 000 $, а ей ответили, что денег нет

Как теперь заказывать товары в Россию из-за рубежа: 4 доступных способа

Как я получил две банковские карты в Казахстане

Как должна приходить повестка на мобилизацию

Как пользоваться нейросетью для генерации рисунков Midjourney: правильно составляем запрос

Правительство США откроет прием заявок на участие в лотерее грин-карт

Как стать почетным донором крови

Больничный: как оплачивается и как рассчитать

В «Телеграме» распространяют «списки частичной мобилизации»: почему не стоит им верить

Как правильно посадить и спилить дерево на своем участке

В России началась частичная мобилизация

Курсы помогут

См. все

Озеленить дом

Победить выгорание

Выбрать квартиру

Улучшить жизнь с помощью «Экселя»

677780+00:00″ itemprop=»datePublished»>28.01.21

Заработать на акциях

Начать инвестировать

Разобраться в благотворительности

Путешествовать безопасно

Зарабатывать на кредитке

Не прогадать с ипотекой

Защититься от мошенников

Не разориться на здоровье

Сортировать мусор

Рулить тачкой

Завести собаку

Быть самозанятым

Жить в России

113850+00:00″ itemprop=»datePublished»>14.08.20

НДС — nalog-nalog.ru

НДС всегда вызывал и продолжает вызывать много вопросов у бухгалтеров при отражении его в учете и составлении декларации по этому налогу. В специальном разделе нашего сайта собраны статьи, которые помогут вам разобраться со сложными ситуациями.

Подробнее

Все материалы

Новости

Статьи

Счет-фактура с и без НДС в 2021-2022 годах

31 окт 2022

Можно ли использовать факсимиле на счетах-фактурах?

Факсимиле на счетах-фактурах может лишить покупателя налогового вычета. В нашей статье мы расскажем, как избежать этой неприятности, что предпринять, чтобы факсимиле не усложняло коммерсанту жизнь, а также иные интересные подробности об использовании этого знака.

В нашей статье мы расскажем, как избежать этой неприятности, что предпринять, чтобы факсимиле не усложняло коммерсанту жизнь, а также иные интересные подробности об использовании этого знака.

Что является объектом налогообложения по НДС?

28 окт 2022

НДС на обеды для сотрудников: начислять или нет

Раздельный учет НДС в 2021-2022 годах

28 окт 2022

Какой порядок распределения входного НДС?

Распределение входного НДС производится на основании пропорции облагаемых и необлагаемых налогом операций. При этом входной НДС может быть либо принят к вычету, либо включен в стоимость товаров, работ или услуг (абз. 4 п. 4 ст. 170 НК РФ). В статье подробно рассмотрены основные положения, связанные с распределением входного НДС.

Какие льготы по НДС предусмотрены в 2021-2022 годах?

27 окт 2022

Льготы для общепита по НДС и страховым взносам с 2022 года: как получить, использовать, отказаться

Счет-фактура с и без НДС в 2021-2022 годах

25 окт 2022

Как оформить корректировочный счет-фактуру, если корректировок несколько?

Порядок восстановления НДС, ранее принятого к вычету

25 окт 2022

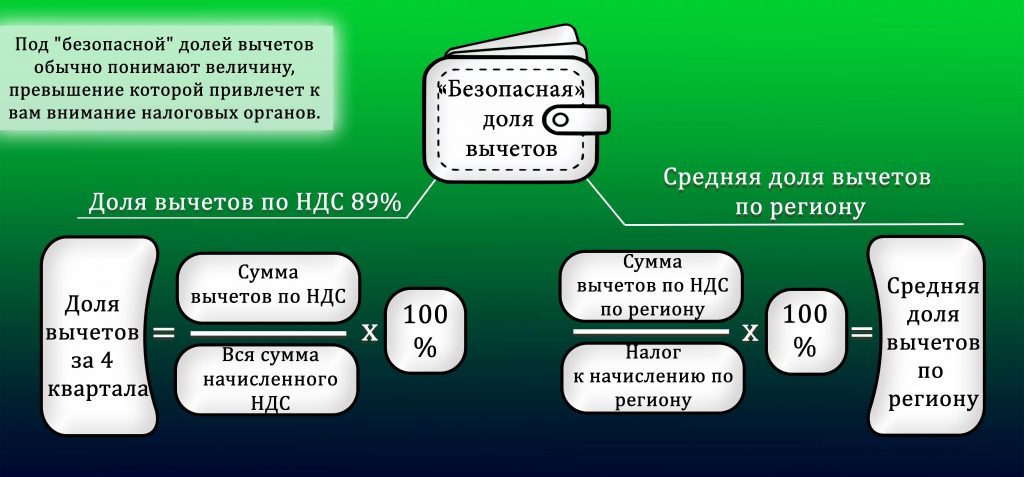

Какова безопасная доля вычетов по НДС в вашем регионе в 2021-2022 годах

Безопасная доля вычетов по НДС в общем случае составляет — 89%. В нашей статье вы найдете полную таблицу с последними данными о безопасной доле вычета по регионам, а также за предыдущие периоды 2021 года. И узнаете, как эти цифры использовать.

В нашей статье вы найдете полную таблицу с последними данными о безопасной доле вычета по регионам, а также за предыдущие периоды 2021 года. И узнаете, как эти цифры использовать.

Порядок восстановления НДС, ранее принятого к вычету

25 окт 2022

Безопасная доля вычетов по НДС за 3 квартал 2022 года: новые данные

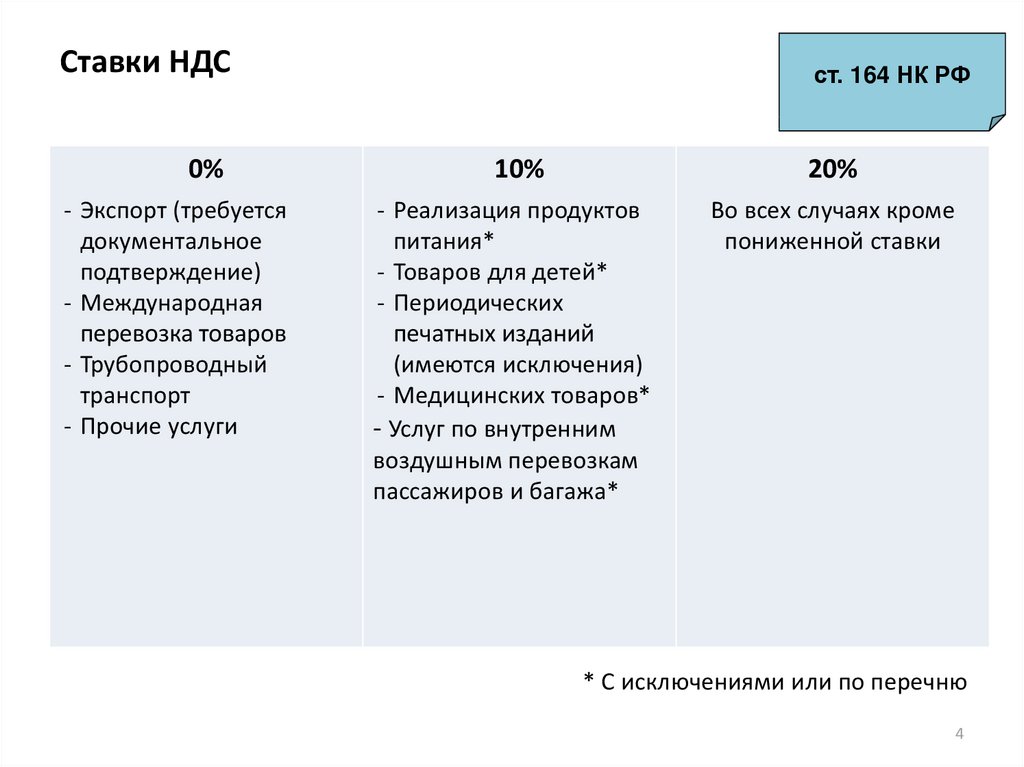

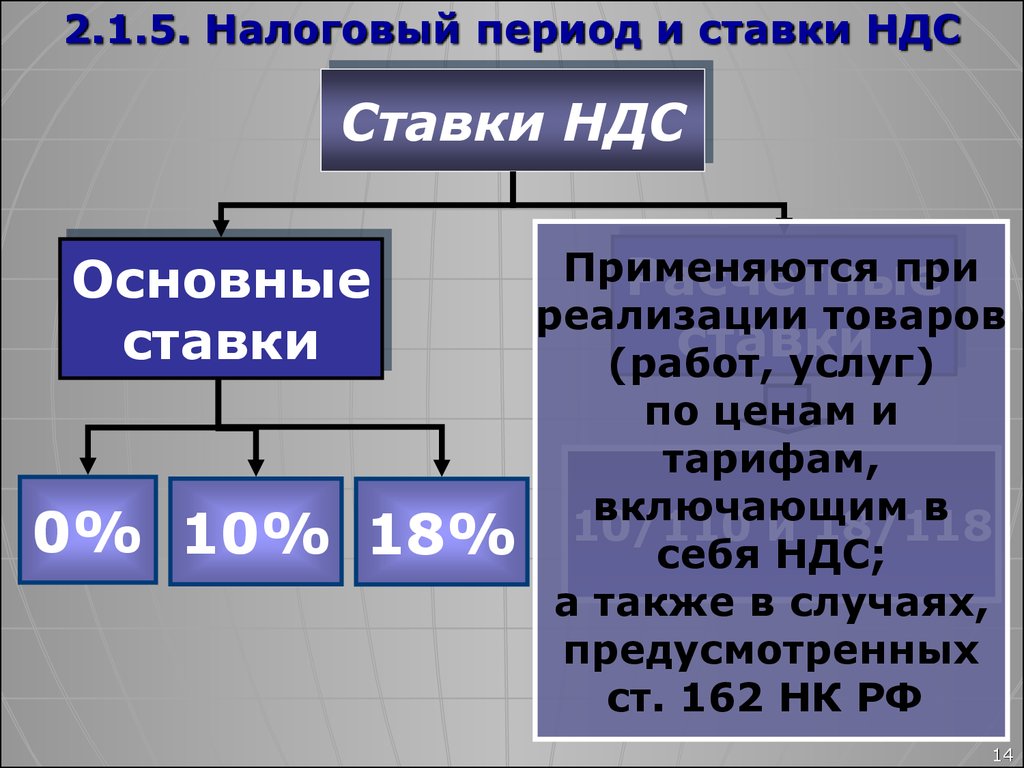

Налоговые ставки по НДС в 2021-2022 годах в России

25 окт 2022

Льготы по НДС для туриндустрии: условия применения, новые коды для заполнения декларации

Счет-фактура с и без НДС в 2021-2022 годах

24 окт 2022

Код страны происхождения товара в счете-фактуре

Страна происхождения товара в счете-фактуре является расшифровкой производителя продукции, товаров и прочих изделий. Данный обзор поможет при заполнении разделов счета-фактуры контрагентом, реализующим импортные товары.

Книга покупок и НДС в 2021-2022 годах

24 окт 2022

Бланк книги покупок 2022 — 2023: форма и образец заполнения

Бланк книги покупок нужен для регистрации документов, на основании которых применяется налоговый вычет по НДС. Сведения из книги включаются в НДС-декларацию, поэтому заполнению бланка книги покупок стоит уделять особое внимание. Рассмотрим нюансы заполнения книги покупок в 2022 — 2023 годах, приведем актуальный бланк и образец заполнения.

1

2

3

4

. ..

..

98

99

Плательщики НДС

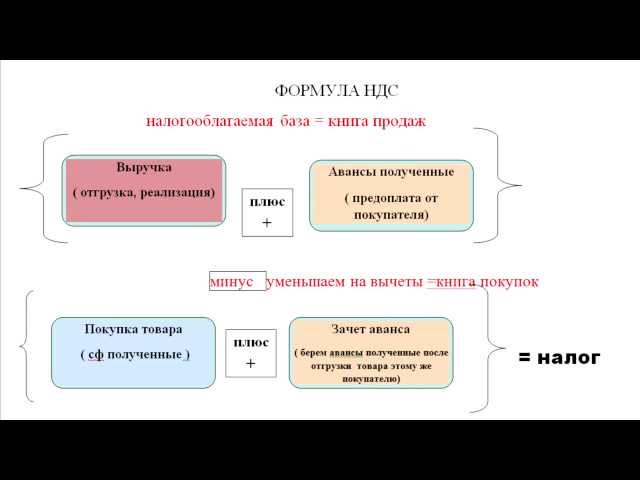

Как посчитать НДС к уплате

Как вычислить НДС к начислению

Документальное оформление НДС к начислению

Как рассчитать вычет по НДС

Регистрация исходящих и входящих счетов-фактур

Как высчитать НДС к восстановлению

Экспорт и импорт

Налоговый агент

Налоговая декларация по НДС

Уплата НДС (КБК и другие реквизиты)

НДС в 2019-2020 годах

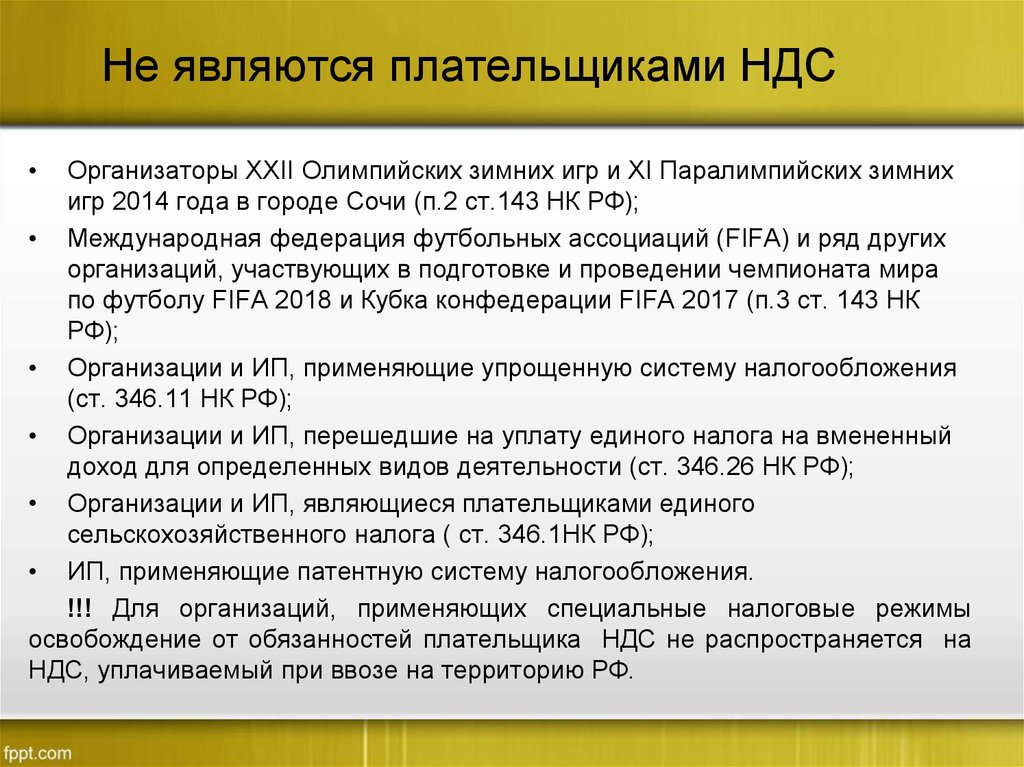

Плательщики НДС

Основное, с чего нужно начать изучение НДС — это понять: является ли организация плательщиком налога. Перечень плательщиков и тех, кому НДС платить не нужно, прописан в ст. 143 НК РФ. Разобраться в правовых тонкостях вам поможет рубрика «Плательщики (НДС)». Некоторые хозяйствующие субъекты вообще освобождены от уплаты НДС (ст. 145 НК РФ). Найти их перечень и другую полезную информацию, касающуюся данной ситуации, можно в рубрике «Освобождение от НДС».

Перечень плательщиков и тех, кому НДС платить не нужно, прописан в ст. 143 НК РФ. Разобраться в правовых тонкостях вам поможет рубрика «Плательщики (НДС)». Некоторые хозяйствующие субъекты вообще освобождены от уплаты НДС (ст. 145 НК РФ). Найти их перечень и другую полезную информацию, касающуюся данной ситуации, можно в рубрике «Освобождение от НДС».

Как посчитать НДС к уплате

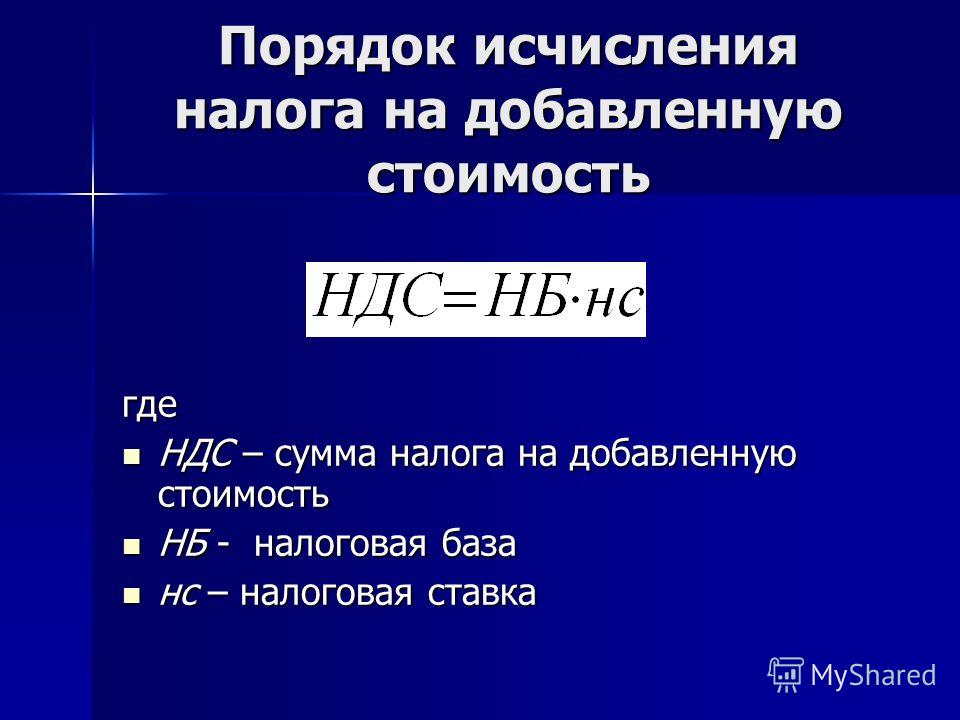

НДС к уплате в бюджет вычисляется как разница между начисленной суммой налога и суммой НДС к вычету. Каждая составляющая этой простой формулы расчета НДС определяется с учетом различных правил, установленных нормативными актами.

НДС к начислению формируется исходя из налогооблагаемой базы, умноженной на ставку налога. НДС к вычету — это сумма НДС, предъявленная поставщиками товарно-материальных ценностей, работ, услуг на основании выставленных ими счетов-фактур.

Кроме того, на сумму НДС к уплате могут повлиять и такие факторы, как восстановление налога, исполнение функций налогового агента, экспортные и импортные операции.

Как вычислить НДС к начислению

Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

В этом вам помогут соответствующие рубрики раздела «НДС» нашего сайта:

- «НДС: объект налогообложения». В этой рубрике представлены статьи, которые помогут разобраться с тем, какие хозяйственные операции облагаются НДС. Здесь подробно рассмотрены ст. 146 и 148 НК РФ, а также есть полный перечень того, что подпадает под налогообложение указанным налогом.

- «Налоговая база (НДС)». После определения объекта налогообложения нужно посчитать его величину в денежном выражении — это и будет налогооблагаемая база.

В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

В данном вопросе нужно также обратить внимание и на момент определения налоговой базы. - «Ставка (НДС)». В статьях этой рубрики много полезной информации, которая поможет вам правильно выбрать ставку НДС в зависимости от вида реализуемых материальных ценностей, работ, услуг. Здесь же можно найти материалы про ставки 0%, 10%, 18% и расчетные ставки.

- «Льготы по НДС». Ст. 149 НК РФ позволяет не облагать НДС некоторые хозяйственные операции. И даже не выставлять счет-фактуру по таким сделкам. Статьи представленной рубрики помогут вам понять, как получить льготы по НДС, нужно ли ими пользоваться или лучше отказаться от их применения.

Документальное оформление НДС к начислению

Сумма НДС формируется в разрезе каждой хозяйственной операции, связанной с реализацией. Сюда попадают и те операции, которые нормативные акты приравнивают к реализации (например, безвозмездная передача). Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Чтобы не допустить ошибок при оформлении счетов-фактур, обратитесь к рубрике «Счет-фактура». С 2015 года наравне со счетом-фактурой применяется и УПД (счет-фактура и накладная в одном документе) — этому новшеству посвящена рубрика «Универсальный передаточный документ (УПД)».

Информация обо всех исходящих счетах-фактурах должна собираться в книге продаж. Правильному составлению этого регистра посвящены материалы рубрики «Книга продаж».

Как рассчитать вычет по НДС

Вычет по НДС уменьшает сумму налога к уплате. Если организация приобрела товары, работы или услуги, получила счет-фактуру с выделенной в ней суммой НДС, то она может принять этот НДС к вычету. Это общий порядок. Но из всех правил есть исключения.

Но из всех правил есть исключения.

НК определяет условия, при которых входной НДС можно принимать к вычету, а также условия, при которых этого делать нельзя. Более подробно описание таких условий, а также способы их определения и применения описаны в рубрике «Вычет (НДС)».

Когда некоторые виды деятельности организации попадают под налогообложение НДС, а некоторые — нет, то в таком случае необходим раздельный учет затрат по каждому виду деятельности, а это в свою очередь влияет на принятие НДС к вычету. Подробнее об этом — в рубрике «Раздельный учет (НДС)».

Все входящие счета-фактуры должны быть отражены в книге покупок. С правилами и нюансами заполнения этого сводного документа можно ознакомиться в рубрике «Книга покупок».

Регистрация исходящих и входящих счетов-фактур

По правилам, установленным постановлением Правительства от 26. 12.2012 № 1137, все исходящие и входящие счета-фактуры должны быть зарегистрированы в специальном журнале (в случае если для налогоплательщика установлена такая обязанность). Материалы рубрики «Журнал счетов-фактур» помогут избежать ошибок при формировании этого документа.

12.2012 № 1137, все исходящие и входящие счета-фактуры должны быть зарегистрированы в специальном журнале (в случае если для налогоплательщика установлена такая обязанность). Материалы рубрики «Журнал счетов-фактур» помогут избежать ошибок при формировании этого документа.

Как высчитать НДС к восстановлению

Если НДС ранее был принят к вычету, то при наступлении определенных событий (п. 3 ст. 170 НК РФ) его нужно восстановить. За счет этой операции сумма НДС к уплате в текущем налоговом периоде увеличится. В материалах рубрики «Восстановление НДС» перечислены подобные хозяйственные ситуации. Здесь же можно узнать о том, как правильно отразить в учете восстановление НДС и в какой строке налоговой декларации показывать осуществленные по восстановлению операции.

Экспорт и импорт

Операции, связанные с взаимодействием с зарубежными партнерами, для налогообложения НДС выделяются обособленно.

Правильно поступать с НДС при импорте товаров, работ, услуг поможет подборка статей в рубрике «НДС при импорте».

За помощью по корректному отражению НДС при реализации на экспорт обращайтесь в нашу рубрику «НДС при экспорте».

Налоговый агент

Ситуация, когда организация выступает в роли налогового агента, заключается в том, что она выплачивает НДС за другую организацию. Подробнее о том, когда фирма должна принять на себя обязанности налогового агента, можно узнать из рубрики «Налоговый агент (НДС)». Кроме того, здесь расположены материалы, которые помогут правильно начислить НДС и отразить его в налоговой декларации.

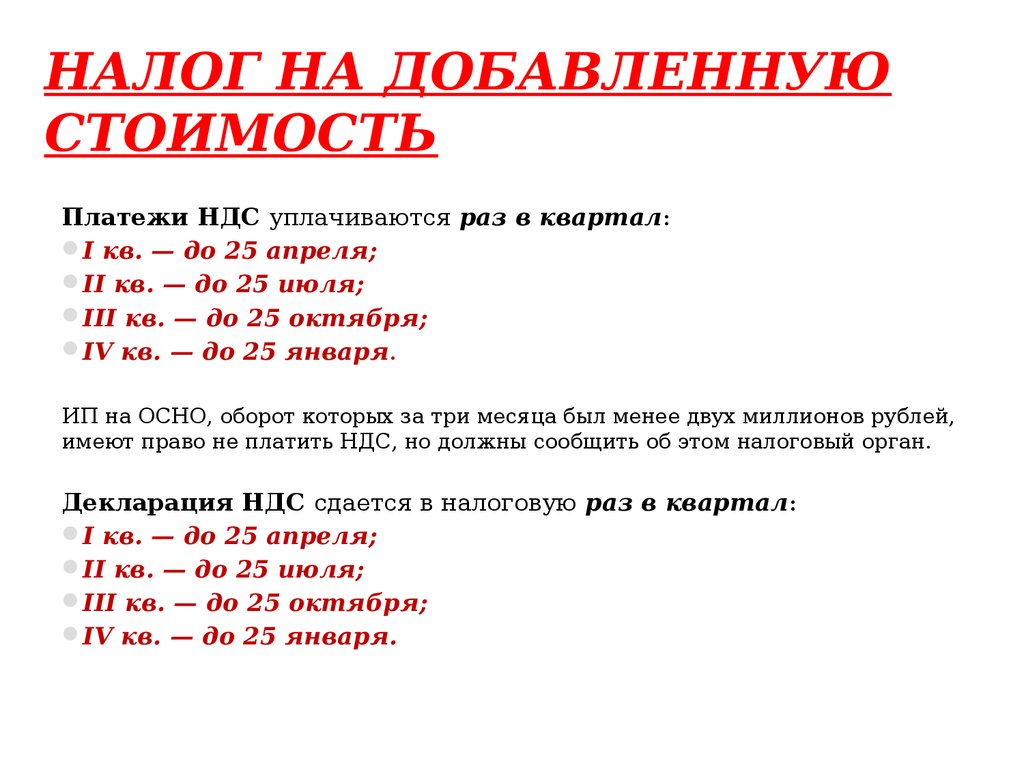

Налоговая декларация по НДС

В налоговой декларации по НДС отражается вся информация, связанная с расчетом налога к уплате. В ее соответствующих разделах нужно заполнить сумму НДС к начислению и к вычету. Есть в ней и отдельный раздел для налоговых агентов, разделы, связанные с экспортом и импортом, а также по операциям, не подлежащим налогообложению. Правильное формирование такого документа позволит избежать вопросов и дополнительных проверок со стороны налоговых органов.

Есть в ней и отдельный раздел для налоговых агентов, разделы, связанные с экспортом и импортом, а также по операциям, не подлежащим налогообложению. Правильное формирование такого документа позволит избежать вопросов и дополнительных проверок со стороны налоговых органов.

Рубрика «Декларация НДС 2016-2017» полностью посвящена порядку составления этого важного документа. В ней на конкретных примерах даны пояснения о том, как правильно заполнить декларацию. Здесь же вы найдете статьи, посвященные сдаче декларации через интернет.

Если после формирования декларации окажется, что сумма вычетов превышает сумму НДС к начислению, то, согласно ст. 176 НК РФ, сумму превышения можно возместить. Как правильно оформить документы для возмещения налога и как вести себя с налоговыми органами в такой ситуации, расскажет наша рубрика «Возмещение НДС».

Уплата НДС (КБК и другие реквизиты)

После составления налоговой декларации и определения суммы к уплате нужно заплатить НДС в бюджет. Для этого надо правильно заполнить платежное поручение и перечислить налог в установленный законодательством срок.

Для этого надо правильно заполнить платежное поручение и перечислить налог в установленный законодательством срок.

Материалы рубрики «Уплата НДС» помогут определиться со сроками уплаты налога, реквизитами платежного поручения, такими как КБК по НДС, очередность платежа. Кроме того, здесь представлен образец уже заполненного платежного поручения. В рубрике рассмотрен и такой вопрос, как ответственность за несвоевременную уплату налога, расчет и уплата пени.

НДС в 2019-2020 годах

Все основные правила, касающиеся НДС и существенные для применения этого налога, представлены в материалах рубрики «НДС 2019-2020». Здесь описаны все последние изменения законодательства, имеющие отношение к этому налогу, и приведены обзоры рассмотрения споров по нему арбитражными судами.

НДС является достаточно сложным налогом и для понимания, и для расчета. Новшества, вносимые в НК, очень часто требуют разъяснений. Письма Минфина и ФНС, которые поясняют, как применять ту или иную статью НК, порой противоречат друг другу.

Новшества, вносимые в НК, очень часто требуют разъяснений. Письма Минфина и ФНС, которые поясняют, как применять ту или иную статью НК, порой противоречат друг другу.

В материалах, представленных на нашем сайте, в разделе «НДС» проводится анализ статей НК с точки зрения их практического применения, рассматриваются разъяснения финансовых ведомств и решения арбитражных судов. Это позволяет представить ситуацию в целом и принять правильное решение.

Налог на добавленную стоимость (НДС) Определение

Что такое налог на добавленную стоимость (НДС)?

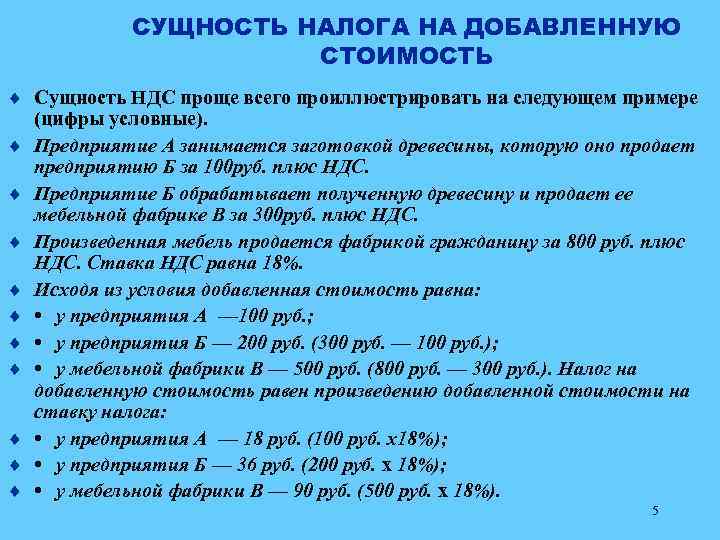

Налог на добавленную стоимость (НДС) — это налог на потребление товаров и услуг, который взимается на каждом этапе цепочки поставок, где создается добавленная стоимость, от первоначального производства до точки продажи. Сумма НДС, которую платит пользователь, основана на стоимости продукта за вычетом любых затрат на материалы в продукте, которые уже облагались налогом на предыдущем этапе.

Ключевые выводы

- Налог на добавленную стоимость, или НДС, добавляется к продукту в каждой точке цепочки поставок, где к нему добавляется стоимость.

- Сторонники НДС утверждают, что они увеличивают государственные доходы, не наказывая богатых, взимая с них больше через подоходный налог. Критики говорят, что НДС возлагает чрезмерное экономическое бремя на налогоплательщиков с низкими доходами.

- Хотя многие промышленно развитые страны имеют НДС, Соединенные Штаты не входят в их число.

Понимание налога на добавленную стоимость (НДС)

НДС основан на потреблении, а не на доходах. В отличие от прогрессивного подоходного налога, который взимает больше налогов с богатых, НДС взимается одинаково с каждой покупки. Более 160 стран используют систему НДС. Чаще всего встречается в Европейском Союзе (ЕС). Тем не менее, это не без противоречий.

Защитники говорят, что НДС увеличивает государственные доходы, не взимая дополнительных сборов с богатых налогоплательщиков, как это делают налоги на прибыль. Он также считается более простым и стандартизированным, чем традиционный налог с продаж, с меньшим количеством проблем с соблюдением требований.

Критики утверждают, что НДС, по сути, является регрессивным налогом, который возлагает чрезмерное экономическое бремя на потребителей с низкими доходами, одновременно увеличивая бюрократическую нагрузку на предприятия. Как критики, так и сторонники НДС обычно утверждают, что это альтернатива подоходному налогу. Это не обязательно так, потому что во многих странах есть как подоходный налог, так и НДС.

Как работает НДС

НДС взимается с валовой прибыли на каждом этапе производства, распределения и продажи товара. Налог исчисляется и взимается на каждом этапе. Это отличается от системы налога с продаж, в которой налог начисляется и уплачивается только потребителем в самом конце цепочки поставок.

Скажем, например, конфета под названием Dulce производится и продается в воображаемой стране Alexia. Alexia имеет 10 % НДС.

Вот как будет работать НДС:

- Производитель Дульсе покупает сырье за 2 доллара плюс НДС в размере 20 центов, подлежащий уплате правительству Алексии, на общую сумму 2,20 доллара.

- Затем производитель продает Dulce розничному продавцу за 5 долларов плюс НДС в размере 50 центов, что в сумме составляет 5,50 долларов. Производитель отдает Alexia только 30 центов, что составляет общую сумму НДС на данный момент за вычетом предшествующего НДС, взимаемого поставщиком сырья. Обратите внимание, что 30 центов также равны 10 % валовой прибыли производителя в размере 3 долларов США.

- Наконец, розничный продавец продает Dulce потребителям за 10 долларов плюс НДС в размере 1 доллара, что в сумме составляет 11 долларов. Продавец отдает Alexia 50 центов, что составляет общую сумму НДС на данный момент (1 доллар США) за вычетом предыдущих 50 центов НДС, взимаемых производителем. 50 центов также представляют собой 10% валовой прибыли ритейлера на Dulce.

История налога на добавленную стоимость

НДС был в значительной степени европейским детищем. Он был введен французским налоговым органом Морисом Лоре в 1954 году, хотя идея налогообложения каждого этапа производственного процесса, как говорят, впервые была предложена столетием ранее в Германии.

Подавляющее большинство промышленно развитых стран, входящих в Организацию экономического сотрудничества и развития (ОЭСР), имеют систему НДС. Соединенные Штаты остаются заметным исключением.

Согласно одному исследованию Международного валютного фонда (МВФ), любая страна, которая переходит на НДС, сначала ощущает негативное влияние сокращения налоговых поступлений. Однако в долгосрочной перспективе исследование пришло к выводу, что введение НДС в большинстве случаев увеличило государственные доходы и оказалось эффективным.

НДС получил негативную окраску в некоторых частях мира, что даже нанесло политический ущерб его сторонникам. На Филиппинах, например, сенатор Ральф Ректо, главный сторонник НДС в начале 2000-х годов, был лишен должности избирателями, когда баллотировался на переизбрание. Однако в годы, последовавшие за его введением, население в конце концов приняло этот налог. В итоге Ректо вернулся в Сенат, где стал сторонником расширения НДС.

НДС часто делится на стандартную и пониженную ставки, причем последняя обычно применяется к товарам и услугам, считающимся предметами первой необходимости.

НДС и налог с продаж

Основное различие между НДС и налогом с продаж заключается в том, что налог с продаж уплачивается только один раз: в начальной точке продажи. Это означает, что только розничный покупатель платит налог с продаж.

Вместо этого НДС взимается несколько раз в процессе производства готовой продукции. Каждый раз, когда добавляется стоимость или производится продажа, налог на добавленную стоимость взимается и перечисляется правительству.

НДС и налоги с продаж могут принести примерно одинаковую сумму дохода. Различия заключаются в моменте, когда деньги выплачиваются и кем.

Вот пример, который предполагает (опять же) НДС в размере 10%:

- Фермер продает пшеницу пекарю за 30 центов. Пекарь платит 33 цента; дополнительные 3 цента представляют собой НДС, который фермер отправляет правительству.

- Пекарь использует пшеницу для выпечки хлеба и продает буханку в местный супермаркет за 70 центов. Супермаркет платит 77 центов, включая НДС 7 центов.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер. - Наконец, супермаркет продает буханку хлеба покупателю за 1 доллар. Из 1,10 доллара, уплаченных покупателем, или базовой цены плюс НДС, супермаркет отправляет 3 цента правительству.

Как и в случае с традиционным 10-процентным налогом с продаж, правительство получает 10 центов с продажи в 1 доллар. НДС отличается тем, что он уплачивается на разных этапах цепочки поставок; фермер платит 3 цента, пекарь — 4 цента, а супермаркет — 3 цента.

Однако НДС предлагает преимущества по сравнению с национальным налогом с продаж. Отследить намного проще. Точный налог, взимаемый на каждом этапе производства, известен.

При налоге с продаж вся сумма выдается после продажи, что затрудняет распределение по конкретным этапам производства. Кроме того, поскольку НДС облагается только каждой добавленной стоимостью, а не продажей самого продукта, обеспечивается гарантия того, что один и тот же продукт не облагается двойным налогом.

Особые указания: НДС и США

В Соединенных Штатах было много споров о замене существующей системы подоходного налога федеральным НДС. Защитники утверждают, что это увеличит государственные доходы, поможет финансировать основные социальные услуги и сократит дефицит федерального бюджета. Совсем недавно за введение НДС выступал кандидат в президенты 2020 года Эндрю Ян.

В 1992 году Бюджетное управление Конгресса (CBO) провело экономическое исследование по внедрению НДС. В то время CBO пришел к выводу, что НДС добавит годовой доход всего на 150 миллиардов долларов, или менее 3% национального производства. Если скорректировать эти цифры до долларов 2022 года, получится примерно 297 миллиардов долларов.

Используя эти приближения, можно подсчитать, что НДС может увеличить государственные доходы на сумму от 250 до 500 миллиардов долларов. Конечно, эти цифры не учитывают всех внешних воздействий системы НДС. НДС изменит структуру производства в Соединенных Штатах, поскольку не все фирмы будут в равной степени способны покрывать возросшие затраты на производство.

Также неизвестно, послужит ли дополнительный доход предлогом для того, чтобы занять больше денег или снизить налоги в других областях (потенциально делая бюджет с НДС нейтральным).

Институт государственной политики Бейкера при Университете Райса совместно с Ernst & Young провел макроэкономический анализ НДС в 2010 году. Основные выводы заключались в том, что НДС сократит розничные расходы на 2,5 триллиона долларов в течение 10 лет, экономика может потерять до 850 000 рабочих мест только за первый год, а НДС будет иметь «значительные эффекты перераспределения», которые нанесут ущерб нынешним работникам.

Три года спустя в отчете Brookings Institution за 2013 год Уильям Гейл и Бенджамин Харрис предложили ввести НДС, чтобы помочь решить финансовые проблемы страны, возникшие в результате Великой рецессии. Они подсчитали, что 5-процентный НДС может сократить дефицит на 1,6 триллиона долларов в течение 10 лет и увеличить доходы, не искажая возможности сбережений и инвестиций.

Плюсы и минусы налога на добавленную стоимость (НДС)

В дополнение к фискальным аргументам сторонники НДС в Соединенных Штатах предполагают, что замена нынешней системы подоходного налога федеральным НДС будет иметь другие положительные эффекты.

Минусы

НДС создает более высокие расходы для бизнеса.

Может способствовать уклонению от уплаты налогов.

Перенесенные расходы ведут к повышению цен, что особенно обременительно для потребителей с низкими доходами.

Pro: закрытие налоговых лазеек

Сторонники утверждают, что НДС не только значительно упростит сложный федеральный налоговый кодекс и повысит эффективность Налоговой службы (IRS), но и значительно затруднит уклонение от уплаты налогов.

НДС будет собирать доход со всех товаров, проданных в Соединенных Штатах, включая покупки в Интернете.

Pro: более сильный стимул зарабатывать

Если НДС заменяет подоходный налог в США, он устраняет препятствующие успеху жалобы, предъявляемые к прогрессивным налоговым системам: граждане получают больше денег, которые они зарабатывают, и облагаются налогом только при покупке товаров.

Это изменение не только дает более сильный стимул к заработку; это также поощряет сбережения и препятствует легкомысленным тратам (по крайней мере, теоретически).

Против: более высокие затраты для предприятий

Потенциальные недостатки НДС включают увеличение затрат для владельцев бизнеса по всей производственной цепочке. Поскольку НДС рассчитывается на каждом этапе процесса продажи, бухгалтерский учет сам по себе приводит к увеличению нагрузки на компанию, которая затем перекладывает дополнительные расходы на потребителя.

Это становится более сложным, когда транзакции являются не только локальными, но и международными. В разных странах могут быть разные интерпретации расчета налога. Это не только добавляет еще один уровень бюрократии, но также может привести к ненужным задержкам транзакций.

Con: поощрение уклонения от уплаты налогов

Хотя система НДС может быть проще в обслуживании, ее внедрение обходится дороже. Уклонение от уплаты налогов может продолжаться и даже стать широко распространенным, если широкая общественность не поддержит его искренне.

В частности, малые предприятия могут уклоняться от уплаты НДС, спрашивая своих клиентов, требуется ли им квитанция, добавляя, что цена приобретенного продукта или услуги ниже, если не выдается официальная квитанция.

Con: конфликты между государственными и местными органами власти

В Соединенных Штатах федеральный НДС также может вызвать конфликты с правительствами штатов и местными органами власти по всей стране, которые в настоящее время устанавливают свои собственные налоги с продаж.

Против: более высокие цены

Критики отмечают, что потребители обычно платят более высокие цены с учетом НДС. Хотя НДС теоретически распределяет налоговое бремя на добавленную стоимость товара по мере его продвижения по цепочке поставок от сырья до конечного продукта, на практике повышенные затраты обычно перекладываются на потребителя.

Что делает налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) представляет собой фиксированный налог, взимаемый с товара. В некоторых отношениях он похож на налог с продаж, за исключением того, что в случае налога с продаж вся сумма, причитающаяся правительству, уплачивается потребителем в точке продажи. При НДС части суммы налога уплачиваются разными сторонами сделки.

В некоторых отношениях он похож на налог с продаж, за исключением того, что в случае налога с продаж вся сумма, причитающаяся правительству, уплачивается потребителем в точке продажи. При НДС части суммы налога уплачиваются разными сторонами сделки.

Есть ли в США налог на добавленную стоимость (НДС)?

Нет, в США нет НДС. Федеральное правительство собирает деньги в основном через систему подоходного налога. Штаты и местные органы власти устанавливают и собирают свои собственные налоги с продаж. Местные органы власти в основном полагаются на налоги на недвижимость.

Кому выгоден НДС, а кому нет?

Более состоятельные потребители могли бы в конечном счете выйти вперед, если бы НДС заменил подоходный налог. Как и в случае с другими фиксированными налогами, воздействие НДС в меньшей степени ощутят на себе богатые и в большей — бедные, которые тратят большую часть своего дохода на предметы первой необходимости.

Короче говоря, потребители с более низкими доходами будут платить гораздо более высокую долю своих доходов в виде налогов с системой НДС, согласно таким критикам, как Центр налоговой политики.

Можно ли исправить негативное влияние НДС на людей с низкими доходами?

Да, в какой-то степени. Правительство может исключить некоторые основные товары для дома, продукты питания или лекарства из НДС или установить значительно более низкую ставку НДС. Он также может предоставлять скидки или кредиты гражданам с низким доходом, чтобы компенсировать последствия налога.

Взимается ли в США НДС?

Единственной крупной экономикой без НДС являются Соединенные Штаты. Это связано с тем, что каждый штат в США имеет свой собственный режим налогообложения с продаж (при этом некоторые города или округа дополнительно взимают налог с продаж), а не федеральный налог с продаж. Система НДС в США потребует согласия и тесной координации между всеми 50 штатами, чтобы ее ввести в действие, что вряд ли произойдет.

Итог

Налог на добавленную стоимость, или НДС, является распространенной формой налога на потребление, который взимается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем. Более 170 стран мира, включая все страны Европейского Союза, взимают НДС с товаров и услуг. Эта система отличается от налога с продаж (который существует в Соединенных Штатах) тем, что налог с продаж уплачивается потребителем только один раз в точке продажи.

Более 170 стран мира, включая все страны Европейского Союза, взимают НДС с товаров и услуг. Эта система отличается от налога с продаж (который существует в Соединенных Штатах) тем, что налог с продаж уплачивается потребителем только один раз в точке продажи.

Что такое НДС?

Налог на добавленную стоимость или НДС в Европейском союзе представляет собой общий налог на потребление на широкой основе, начисляемый на добавленную стоимость товаров и услуг. Это применимо более или менее ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в Европейском Союзе. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются клиентам за границей, обычно не облагаются НДС. И наоборот, импорт облагается налогом, чтобы система оставалась справедливой для производителей ЕС, чтобы они могли на равных конкурировать на европейском рынке с поставщиками, расположенными за пределами Союза.

Налог на добавленную стоимость

- общий налог , который в принципе применяется ко всей коммерческой деятельности, связанной с производством и распределением товаров и предоставлением услуг.

Однако, если годовой оборот этого лица меньше определенного предела (порога), который различается в зависимости от государства-члена, лицо не обязано начислять НДС на свои продажи.

Однако, если годовой оборот этого лица меньше определенного предела (порога), который различается в зависимости от государства-члена, лицо не обязано начислять НДС на свои продажи. - a налог на потребление , потому что в конечном итоге его несет конечный потребитель. Это не плата за бизнес.

- взимается в процентах от цены, что означает, что фактическое налоговое бремя видно на каждом этапе цепочки производства и распределения.

- собрано дробно , посредством системы частичных платежей, при которой налогообязанные лица (т. е. предприятия, зарегистрированные для уплаты НДС) вычитают из собранного ими НДС сумму налога, которую они уплатили другим налогообязанным лицам при покупках для своей коммерческой деятельности. Этот механизм гарантирует, что налог будет нейтральным независимо от того, сколько транзакций задействовано.

- выплачивается налоговым органам продавцом товаров, который является «налогоплательщиком», но фактически уплачивается покупателем продавцу как часть цены.

Таким образом, это косвенный налог.

Таким образом, это косвенный налог.

Почему все страны ЕС используют НДС?

- В то время, когда было создано Европейское Сообщество, первые шесть стран ЕС использовали различные формы косвенного налогообложения, большинство из которых были каскадными налогами. Это были многоступенчатых налога, каждый из которых взимался с фактической стоимости продукции на каждой стадии производственного процесса, что делало невозможным определение реальной суммы налога, фактически включенной в конечную цену конкретного продукта. Как следствие, всегда существовал риск того, что страны ЕС преднамеренно или случайно будут субсидировать свой экспорт, завышая налоги, возмещаемые при экспорте.

- Было очевидно, что для того, чтобы когда-либо существовал эффективный единый рынок в Европе, требовалась нейтральная и прозрачная система налога с оборота , которая обеспечивала налоговую нейтральность и позволяла возвращать точную сумму налога в момент экспорт.

Как поясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно не облагается налогом.

Как поясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно не облагается налогом.

Как взимается плата?

НДС, подлежащий уплате при любой продаже, представляет собой процент от продажной цены, но из этой суммы налогоплательщик имеет право вычесть весь налог, уже уплаченный на предыдущем этапе. Таким образом, избегается двойное налогообложение, и налог уплачивается только с добавленной стоимости на каждом этапе производства и распределения. Таким образом, поскольку окончательная цена продукта равна сумме добавленной стоимости на каждом предыдущем этапе, окончательный уплаченный НДС складывается из суммы НДС, уплаченного на каждом этапе.

Зарегистрированным торговцам НДС присваивается номер, и они должны указывать НДС, взимаемый с клиентов в счетах-фактурах. Таким образом, клиент, если он является зарегистрированным торговцем, знает, сколько он может вычесть в свою очередь, а потребитель знает, сколько налога он заплатил за конечный продукт. Таким образом, правильный НДС уплачивается поэтапно, и в определенной степени система является самоконтролируемой.

Таким образом, правильный НДС уплачивается поэтапно, и в определенной степени система является самоконтролируемой.

Пример Стадия 1

Стадия 2

180 евро (оплачивает плавильщик) + 160 евро (оплачивает шахте) + 40 евро (оплачивается поставщиком шахте) + 20 евро (оплачивается поставщиком плавильному заводу) = 400 евро или правильная сумма НДС при продаже на сумму 2000 евро. |

Ставки НДС

Законодательство ЕС требует только, чтобы стандартная ставка НДС была не менее 15%, а сниженная ставка не менее 5% (только для поставок товаров и услуг, указанных в исчерпывающем списке).

Фактические применяемые ставки различаются в зависимости от стран ЕС и для определенных типов продуктов. Кроме того, некоторые страны ЕС сохранили другие ставки для определенных продуктов.

Наиболее надежным источником информации о текущих ставках НДС для определенного продукта в конкретной стране ЕС является орган по НДС этой страны. Обзор различных ставок, применяемых во всех странах ЕС, представлен в информационном документе ЕС.

Подробнее о ставках НДС

Какова роль Комиссии в применении системы НДС ЕС?

Комиссия несет ответственность за обеспечение правильного применения Директивы по НДС. Каждое государство-член несет ответственность за перенос этих положений в национальное законодательство и их правильное применение на своей территории. Роль Комиссии как «Стража договоров» заключается в обеспечении соответствия национального законодательства и общей практики законодательству ЕС.

Как страны ЕС применяют НДС?

Страны ЕС применяют общие правила, установленные в Директиве по НДС, в своем национальном законодательстве.

В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер.

Пекарь отправляет 4 цента правительству; остальные 3 цента заплатил фермер. Однако, если годовой оборот этого лица меньше определенного предела (порога), который различается в зависимости от государства-члена, лицо не обязано начислять НДС на свои продажи.

Однако, если годовой оборот этого лица меньше определенного предела (порога), который различается в зависимости от государства-члена, лицо не обязано начислять НДС на свои продажи. Таким образом, это косвенный налог.

Таким образом, это косвенный налог. Как поясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно не облагается налогом.

Как поясняется в разделе НДС на импорт и экспорт, НДС позволяет быть уверенным в том, что экспорт полностью и прозрачно не облагается налогом. д. Таким образом, когда плавильный завод продает сталь на 2000 евро, он берет 2400 евро, включая 400 евро НДС. Плавильный завод вычитает 220 евро, уже выплаченные за его производственные ресурсы, и платит 180 евро в казну. Казначейство получает эти 180 евро от плавильного завода плюс 160 евро от шахты, плюс 40 евро, уплаченные поставщиком инструментов для шахты, плюс 20 евро, уплаченные плавильному заводу поставщиком мебели/канцтоваров.

д. Таким образом, когда плавильный завод продает сталь на 2000 евро, он берет 2400 евро, включая 400 евро НДС. Плавильный завод вычитает 220 евро, уже выплаченные за его производственные ресурсы, и платит 180 евро в казну. Казначейство получает эти 180 евро от плавильного завода плюс 160 евро от шахты, плюс 40 евро, уплаченные поставщиком инструментов для шахты, плюс 20 евро, уплаченные плавильному заводу поставщиком мебели/канцтоваров.