Как вернуть переплату по налогу в 2018 году? Советы юриста. В личном кабинете ип появилась переплата по налогу

Как вернуть переплату по налогу в 2018 году? Советы юриста

Рассказываем, как самостоятельно вернуть налоговую переплату.

Что такое налоговая переплата?

В первую очередь разберемся с терминами: что в российском законодательстве понимается под налоговой переплатой? Для ответа на этот вопрос нам необходимо обратиться к Налоговому кодексу Российской Федерации: ст. 78 НК РФ указывает, что суммой излишне уплаченного налога признается сумма, которая уплачена налогоплательщиком при отсутствии у него обязанности по ее уплате.

Что делать, если у вас обнаружена такая переплата? На сегодняшний день суммы излишне уплаченного налога можно использовать следующими способами:

- Зачесть в счет погашения налоговой задолженности, пени, штрафов;

- Зачесть в счет уплаты предстоящих налоговых платежей;

- Вернуть на банковский счет налогоплательщика.

Возврат налоговой переплаты в 2018 году: основные особенности

К основным особенностям процедуры возврата переплаты налога можно отнести следующее:

- Налогоплательщик вправе рассчитывать на возврат налоговой переплаты только в том случае, если у него отсутствует недоимка и/или задолженность по пеням и штрафам.

- Возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика;

- Налоговый орган обязан сообщить налогоплательщику о факте налоговой переплаты в течение 10 рабочих дней со дня обнаружения такого факта;

- Сумма излишне уплаченного налога должна быть возвращена на основании письменного заявления налогоплательщика;

- Заявление о возврате суммы излишне уплаченного налога может быть подано в течение 3 лет со дня уплаты указанной суммы;

- Возврат налоговой переплаты должен быть произведен в течение 30 дней с момента регистрации заявления налогоплательщика в налоговом органе.

Как может возникнуть переплата по налогу?

От переплат по налогам не застрахован никто — такая проблема может возникнуть как у физического лица, так и у индивидуального предпринимателя или организации. Почему так происходит? Исходя из практики, можно сказать, что налоговые переплаты чаще всего возникают в следующих случаях:

- Налоговый орган ошибочно взыскал излишнюю сумму налога;

- Налогоплательщик ошибся в сумме платежа при уплате налога;

- Авансовые платежи, уплаченные налогоплательщиком в течение года, превысили сумму налога по итогам года.

Как можно выявить переплату по налогу?

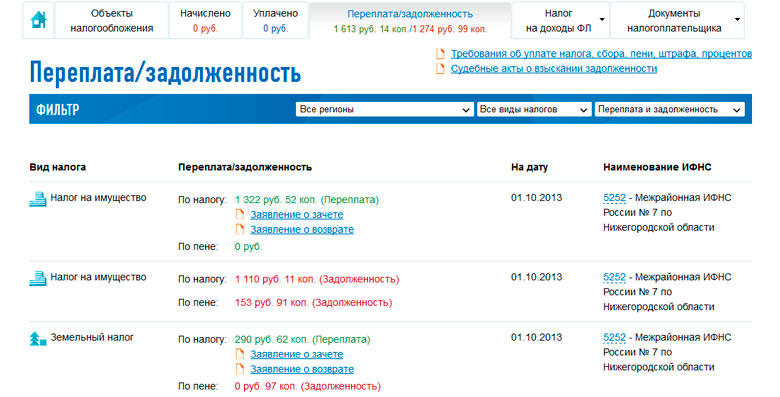

Как узнать о налоговой переплате? Необходимые сведения вы можете найти в Личном кабинете налогоплательщика на официальном сайте Федеральной налоговой службы.

Во вкладке «Переплата/Задолженность» будет указана вся информация как о ваших долгах, так и об излишне уплаченных суммах.

Порядок возврата налоговой переплаты в 2018 году

Если вы хотите самостоятельно вернуть переплату по налогу, рекомендуем придерживаться следующего алгоритма:

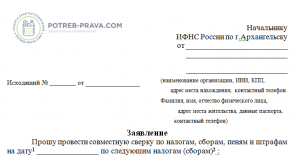

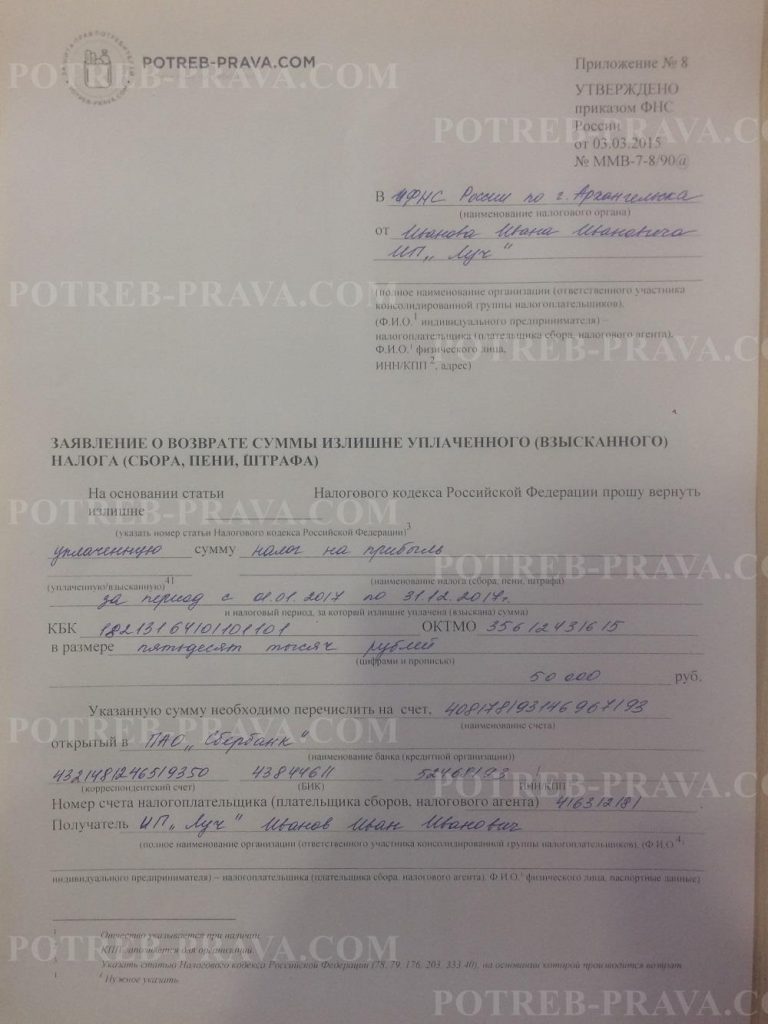

Шаг первый: подготовьте заявление о возврате суммы излишне уплаченного налога

При составлении заявления не забудьте указать следующую информацию:

- Наименование налогового органа;

- Сведения о заявителе: ФИО и место жительства физического лица или индивидуального предпринимателя, наименование и место нахождения организации;

- Сумма излишне уплаченного налога;

- Наименование налога;

- Данные счета, на который необходимо перечислить сумму излишне уплаченного налога;

- Дата составления заявления.

Скачать пустой бланк заявления о возврате налоговой переплаты

Скачать образец заявления о возврате налоговой переплаты

Шаг второй: подготовьте необходимые документы

На этом этапе от вас потребуется собрать все документы, которые могут подтвердить факт налоговой переплаты (точный перечень документов зависит от конкретной ситуации).

Шаг третий: обратитесь в налоговый орган

По общему правилу заявление о возврате налоговой переплаты подается в налоговый орган по месту жительства налогоплательщика.

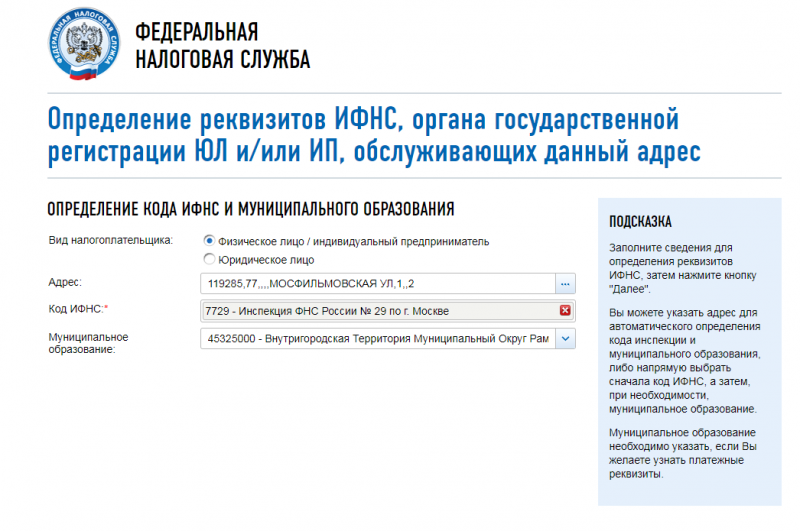

Если вы не знаете, к какой именно налоговой инспекции прикреплен ваш домашний адрес, рекомендуем воспользоваться сервисом «Определение реквизитов ИФНС» на сайте Федеральной налоговой службы.

Шаг четвертый: дождитесь решения налогового органа

Далее вам остается только ждать, пока налоговый орган проверит данные и примет решение о возврате суммы излишне уплаченного налога.

Обратите внимание! Указанные выше рекомендации не являются исчерпывающими, поскольку каждый случай уникален и требует персонального подхода. Если вам нужна дополнительная консультация, вы можете получить бесплатную правовую помощь на нашем сайте.

Читайте также:

Любите соц. сети? Приходите в нашу группу ВКонтакте!

Есть вопросы? Обратитесь за бесплатной консультацией к нашим юристам!

www.centersoveta.ru

Как вернуть переплату при закрытии ИП по законодательству РФ?

5/5 (6)Ранее я работал как индивидуальный предприниматель на протяжении нескольких лет. Буквально не так давно я оформил закрытие ИП.

Налоги мной постоянно выплачивались. До момента закрытия, бухгалтер помог мне подсчитать мою задолженность перед государством.

Все что был должен, я добросовестно выплатил. Однако зайдя в личный кабинет ИП, доступ на который есть на nalog.ru, я заметил, что у меня имеется переплата.

Видимо, государственные службы, проведя свои расчеты, решили, что некоторые суммы были выплачены сверх положенного.

Подскажите, как я могу быть уверен в том, что какие-либо налоговые претензии ко мне отсутствуют, и я не услышу о них позже?

Если и правда я выплатил больше положенного, есть ли у меня возможность вернуть переплату?

Антон Б.

Антон, вы можете легко заказать сверку с налоговой службой. Исходя из ее результатов, будет видно, имела ли место переплата или же налоговой службой была допущена ошибка при внесении данных на сайте.

В случае реальной переплаты составьте заявление в ФНС и оформите возврат. Возврат налога будет выполнен на указанные вами в заявлении реквизиты. Получить налоговый излишек можно и воспользовавшись дебетовой картой.

ЧИТАЙТЕ ТАКЖЕ: Как получить налоговый вычет на лечение?

Заказывается сверка через ФНС с помощью отдельной системы, обеспечивающей документооборот. Можно также использовать и персональный кабинет плательщика налога. В данном случае нужно будет посетить отделение ввиду закрытия ИП.

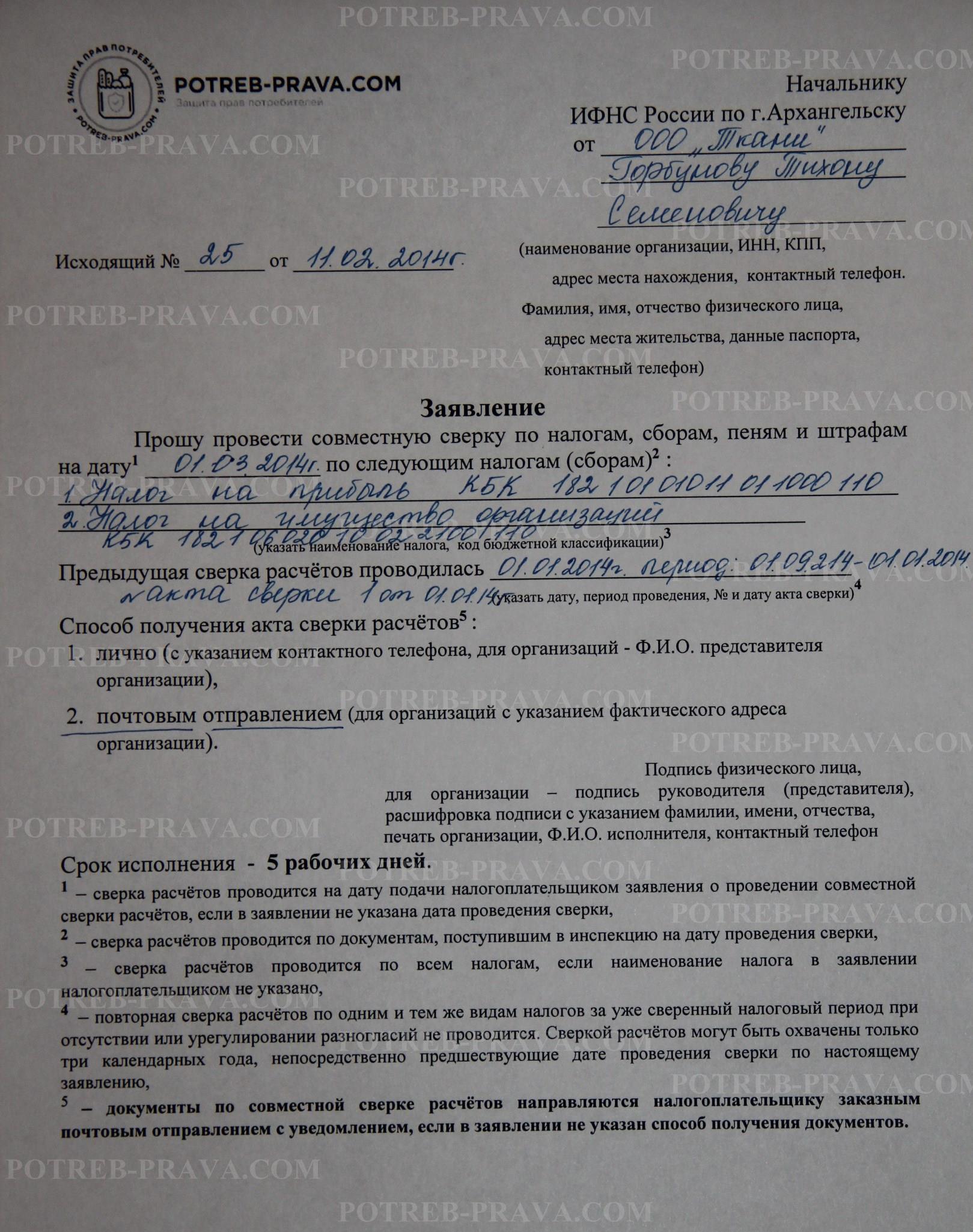

Для проведения сверки налоговых выплат заполните и распечатайте два экземпляра

Скачать бланк заявления на сверку по налогам бесплатно в формате word

документа. Один из них передайте в руки ответственного инспектора. Второй используйте для подтверждения факта принятия документа, на нем сделают отметку. При себе обязательно имейте паспорт.

Для подготовки акта налоговой службе выделяется 5 суток. Документ передадут почтой или же сообщат о его готовности для передачи на руки. Иногда результаты сверки получают в день обращения.

Если переплаты и долги отсутствуют – переживать незачем. Есть задолженность – не страшно, она будет числиться за вами, как за физлицом. Переплата – тем более переживать не нужно, ее можно свободно вернуть себе на счет.

Возьмите в госслужбе готовую сверку и составьте отдельное заявление для возврата переплаченной суммы. Если результаты сверки определят факт переплаты, пишите, и все будет возвращено.

ВНИМАНИЕ! Посмотрите заполненный образец заявления на сверку по налогам:

ЧИТАЙТЕ ТАКЖЕ: Налоговый вычет на детей в 2018 году.

Заявление подобного рода подается на протяжении 3-х лет со дня внесения переплаты. При переплате в 2017 г. и закрытии ИП в 2018 г., возврат избыточной суммы можно оформить до 2020 г.

Скачать бланк заявления о возврате суммы излишне уплаченного налога бесплатно в формате word

Заявление следует сначала заполнить и потом подготовить два его экземпляра. Подаются они в адрес ФНС в месте, где вы зарегистрированы постоянно. Один отдайте в налоговую службу, на втором попросите инспектора проставить отметку о принятии. Отказать вам не могут.

На протяжении 10 суток налоговой службой рассматривается заявление. Она должна принять решение о возмещении переплаты. Как только соответствующее решение будет принято, ФНС перечислит излишне выплаченную сумму на протяжении месяца. На практике – срок будет больше.

ВНИМАНИЕ! Посмотрите заполненный образец заявления о возврате излишне уплаченного налога:

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Оплата в фонды

Начиная с 2017 г., все фондовые фиксированные выплаты (по социальному и пенсионному страхованию) вносятся в налоговой службе.

ЧИТАЙТЕ ТАКЖЕ: Как написать жалобу в Прокуратуру?

Однако если переплата сделана до 2017 г., за возвратом переплаченной суммы придется обращаться непосредственно к фонду.

В случае согласия последнего и удостоверения факта переплаты, фонд перешлет сведения в ближайшую к месту вашего проживания ФНС. Только тогда возвратом денег может заняться ФНС.

Посмотрите видео. Как самостоятельно составить заявление для возврата излишне уплаченного НДФЛ:

Оцените статью

potreb-prava.com

Как вернуть переплату по налогам? Зачет или возврат переплаты. Письмо на возврат переплаты по налогу

Предприниматели при осуществлении своей деятельности платят налоги. Часто бывают ситуации переплаты. Внесение большего размера платежа возникает и у физических лиц. Связано это с разными причинами. Необходимо знать, как вернуть переплату по налогам.

Что платят физические лица?

Гражданами РФ оплачиваются следующие сборы:

- НДФЛ. Отчисления, которые взимаются с частных лиц, поступают в Федеральный бюджет. Его берут за разные доходы. К примеру, за зарплату взимается НДФЛ с работодателей. Платят его граждане РФ, иностранные лица и лица без гражданства.

- На имущество. Этот налог считается местным. Его взимают за квартиры, дома, другое жилье, постройки, транспорт, исключая авто и мотоциклы. Оплата осуществляется каждый год.

- Транспортный. Плательщиками считаются собственники транспорта. Налог вносится перед ТО, для расчета следует знать мощность и МРОТ.

- На дарение. При получении имущества в дар нужно оплачивать налог. Но это будет лишь в том случае, если цена наследуемого имущества равна свыше 850 МРОТ и больше 80 МРОТ при подаренном.

- Земельный. Налог взимается за сельскохозяйственные угодья, участок, который был получен частным лицом для подсобного хозяйства, постройки жилья.

Что оплачивает ИП?

Предпринимателям нужно вносить следующие платежи:

- УСН. Чтобы работать по данной системе, ИП нужно соблюдать ограничения по занятым лицам. Существуют требования по остаточной стоимости и размеру дохода.

- ЕНВД. В НК РФ представлен перечень видов деятельности, когда предприниматель может вести свою деятельность по данной системе.

- ОСНО. Если у ИП большой оборот, то применяется эта система.

- ПСН. Если ИП работает по тем видам деятельности, которые входят в патентную систему, то можно перейти на нее.

ООО оплачивают ЕВНД, ЕСХН, ОСНО, УСН. При внесении любого платежа может появиться переплата, которую можно вернуть или зачесть в счет другого сбора.

Возможен ли возврат?

Если обнаружена переплата по платежам, то сначала нужно понять, по какой причине это произошло. Обычно данное явление возникает в следующих случаях:

- Ошибка при расчете налогов.

- Если авансовых платежей по результатам за год больше, по сравнению с годовой декларацией.

- Пользование льготами по налогу, когда вместе осуществляется оплата и его снятие на основе решения ИФНС.

Переплата возвращается тогда, когда с данным фактом согласна налоговая служба. В НК РФ говорится, что ИФНС обязана в срок 10 дней с даты обнаружения излишек оповестить плательщика об этом для принятия решения. Но такое случается редко.

Налогоплательщик тоже может подать заявление на возврат переплаты по налогам. Но прежде ему нужно выполнить сверку с ИФНС по расчетам. Это может и не выполняться, тогда инспекторы при появлении вопросов запросят документы о факте излишек. Возврат переплаты по налогам возможен лишь в том случае, если в даты переплаты не прошло 3 лет.

Если данное явление произошло из-за налоговых органов, то возврат осуществляется в течение месяца с момента обнаружения или с даты действия судебного решения. Но в последней ситуации ИФНС может использовать время в течение 3 месяцев для проверки и принятия решения.

Когда не осуществляется возврат?

Бывают и такие случаи, когда ИФНС отказывает в возврате переплаты. Часто причиной этого является пропуск налогоплательщиком сроков исковой давности – 3 года, если это возникло по вине предприятия. А 1 месяц предоставляется для тех случаев, когда вина на инспекции.

В этом случае роль имеет доказательство времени выявления факта. Если плательщик может предоставить их, то с помощью суда получится вернуть излишки. Отказ следует и при наличии недоимок у предприятия перед бюджетом. Поскольку тогда ИФНС все равно проводит безакцептный порядок зачета.

Возврат или зачет?

Прежде чем ознакомиться, как вернуть переплату по налогам, следует узнать, какие действия возможны в этом случае. Ведь каждый из документов оформляется по-разному. Кроме возврата, переплату по налогу, можно зачесть в имеющиеся обязательства перед бюджетом. Но при этом есть ограничение. Его выполняют лишь по налогам в пределах одного бюджета. Решение по возврату или зачету принимается обычно лишь налогоплательщиками. Каждый должен решать сам, что лучше из этих процедур.

Специалисты налоговых органов обычно выбирают зачет, поскольку тогда не требуется возвращать деньги. Поэтому данный процесс проходит быстрее, к тому же нужно меньше документов. Значение имеет и то, в каком статусе произошел излишек. Если при переплате налоговым агентам, то суммы не учитываются, они могут быть только возвращены.

Выявление

Обнаружить переплату могут как налоговые органы, так и сам плательщик. Второй вариант является самым распространенным. По некоторым налогам оплачиваются авансовые платежи за месяц или за квартал. Поэтому излишки по данным налогам получится определить после составления годового отчета.

Во многих декларациях нужны указания по отчету суммы авансовых платежей и сумм годового налога. Поэтому в отчете фиксируют переплаты. Данная ситуация возникает и тогда, если требуется уточнение отчета, по которому из-за льготы или по иной причине снижается сумма обязательства перед бюджетом.

Нередко во время зачисления налогов допускаются неточности в платежных поручениях. Поэтому обнаружить переплату, если деньги зачислены не туда, можно, регулярно выполняя сверки с бюджетом. Определить, есть ли излишек, можно следующими способами:

- Инспектор звонит или направляет письмо. В этом случае нужно записать, откуда был звонок, какого налога касается дело и какая переплата. Нередко требуется предоставление дополнительных бумаг для проверки.

- С помощью личного кабинета на официальном ресурсе налоговой. Если у компании или ИП присутствует квалифицированная ЭЦП, то получится бесплатно зайти в личный кабинет налогоплательщика. Таким образом можно следить за недоплатами и переплаченными суммами.

Как бы ни было выявлено нарушение, нужно знать, как вернуть переплату по налогам. Эта процедура оформляться по общепринятым правилам.

Процедура возврата

Если учреждением или ИП обнаружены уплаченные излишки, то их можно вернуть или зачесть в счет другого платежа. Как вернуть переплату по налогам? Если организацией принимается решение о возврате на расчетный счет, то требуется написать заявление. Его составляют по форме КНД 1150058.

Заявление по возврату денежных средств на банковский счет подобно декларации. В нем необходимо написать наименование фирмы, сумму переплаты, КБК по налогу, реквизиты счета. После заполнения, заявление можно передать:

- В бумажной форме лично плательщиком или представителем на основе доверенности.

- Почтой с уведомлением о получении.

- В электронной форме, но тогда нужна электронная цифровая подпись.

Процедура возврата делится на следующие этапы:

- Определение переплаты. Делается это по акту сверки по налогам. По данному документу получится выявить, по какому платежи и в каком размере есть излишки.

- Составление заявления. В нем фиксируется информация об учреждении, сумма и реквизиты счета.

- Передача заявления любым удобным способом.

- Спустя 10 дней получить результаты. Если пришел отказ, то требуется подготовка документов для суда.

- На протяжении месяца происходит перечисление средств.

- Если при истечении времени зачисления не было, нужно написать жалобу в вышестоящий орган и приготовить бумаги для суда.

Зачет налога

Вместо переплаты по налогам юридического лица может быть выполнен его зачет. Сделать это можно:

- Для будущей оплаты этого же сбора.

- Для оплаты задолженности по другому налогу.

С выполнением зачета переплаты по налогам нужно выполнить правило – зачесть платеж лишь в пределах бюджета данного уровня. Получается, что переплата по федеральному налогу зачитывается лишь на другой федеральный. ФНС может самостоятельно выполнять зачет с недоплатой по иному сбору. Разрешения компании тогда не нужно.

Для выполнения зачета требуется подать заявление по форме КНД 1150057. Это осуществляется 3 способами:

- Лично или с помощью представителя.

- Почтой.

- 3С помощью интернета.

Выполнить зачет разрешено в течение 3 лет с даты переплаты.

Сроки зачета

Если компания желает выполнить зачет излишек, то требуется подача заявления в ФНС. Сотрудники налоговой обязаны за 10 дней рассмотреть документ и потом в течение 5 дней оповестить о решении. Если они сами приняли решение о зачете, то делается это в течение 10 дней с момента выявления. За 5 дней орган должен оповестить о решении.

Если сумма больше по сравнению с недоплатой, то налоговой выполняется зачет, то за месяц остаток зачисляется на расчетный счет. В случае нарушения данного срока плательщику положены проценты.

Расчет

Для расчета суммы сбора нужно использовать калькулятор налога. Например, с его помощью можно рассчитать транспортный сбор. На официальном сайте налоговой есть такие калькуляторы. Необходимо ввести:

- Год автомобиля.

- Вид.

- Число месяцев владения.

- Мощность двигателя.

Нужно нажать на кнопку «Далее». Калькулятор налога позволяет рассчитать точный платеж, который надо обязательно вносить всем автомобилистам.

Ошибочное списание налога

Налоговая имеет право без разрешения плательщика снимать с него неуплаченные налоги, штрафы, пени. Нередко данные действия происходят ошибочно, например, в орган не приходило платежное поручение или плательщик ошибся и обозначил не те реквизиты. В этом случае налоговая должно возвращать незаконно уделенные суммы.

Если у компании есть долги по налогам, то из данного платежа часть может расходоваться на их оплату. А остальные средства возвращаются. Для возврата требуется подать заявление в ФНС, которое пишется в свободной форме. В нем излагают обстоятельства, к нему прилагают подтверждающую бумагу, указывают банковские реквизиты.

Заявление следует подать в течении 1 месяца с даты незаконного списания. Если данный период будет пропущен, то возврат возможен лишь по решению суда. На это предоставляется 3 года. Обрабатывается заявление 10 дней. Затем 1 месяц предоставляется для возврата суммы на расчетный счет.

Составление заявления

Чтобы отправить письмо на возврат переплаты по налогу, необходимо составить заявление. Если плательщик обращаться в фискальную службу, то заявление рассматривается ФНС. Составлять документ нужно внимательно. Необходимо указать причину, из-за которой нужен возврат. Переплата по налогу на прибыль или по другому платежу осуществляется одинаково. В заявлении нужно указать следующие реквизиты:

- Название отделения ФНС.

- Адрес нахождения органа.

- Наименование организации, ФИО заявителя или ИП.

- Основание.

- КБК и дата внесения платежа.

- ОКТМО и оплаченная сумма.

- Размер средств, который должен быть возвращен.

- Реквизиты счета, куда нужно отправить сбор.

В конце ставится дата и подпись заявителя. Если плательщик - физическое лицо, то нужно зафиксировать ИНН плательщика. Обозначая причину, нужно ссылаться на подтверждение об оплате и документе. Именно так составляется заявление при переплате по транспортному налогу и прочим платежам.

Если налоговая не возвращает деньги – что делать?

Налоговой может затягиваться срок обработки заявления и процедура возврата. Тогда не нужно тянуть время, следует действовать активно. Для начала необходимо проверить, все ли в документе указано верно. Если в налоговой отказываются принимать заявление, то отправлять его нужно почтой заказным письмом или через интернет. В последнем случае должна быть квалифицированная ЭЦП.

Во время разговора с сотрудником ФНС нужно упомянуть о том, что НК устанавливается срок возврата налога на протяжении месяца с даты получения заявления. Если после данного периода налоговой не были предприняты какие-либо действия, следует писать жалобы. Выполнять это следует только письменно, с отправкой почтой. По закону, ответ тоже должен быть письменный. Звонить и устно решать вопрос не следует. Данные обращения не фиксируются, к тому же сказать могут все что годно, а во время суда это не получится зафиксировать в деле.

Если сроки прошли, а возврата не было, следует составлять заявление для суда. В нем фиксируются требования возврата не только излишек, но и процентов за несвоевременность. Как показывает практика, обычно все дела решаются в сторону плательщика. Судом принимается сторона налоговая только при нарушениях в оформлении документации.

Документы

При переплате по налогу на имущество или по другому платежу следует подготовить некоторые документы:

- Паспорт.

- Платежные бумаги.

- Реквизиты счета.

- ИНН.

- Свидетельство о регистрации.

- Налоговая декларация.

- Документы, подтверждающие необходимость оплаты налога.

Никакие остальные бумаги не нужны. К указанным документам прилагаются копии. Точные сведения о бумагах, которые нужны во время проверки правильности уплаты налогов, нужно узнавать в ФНС. Там подскажут информацию по всем платежам.

Сроки для физических лиц

В этом случае действуют те же сроки, что и с организациями. В какую ФНС обращаться? Заявка подается в тот орган, который ведет налоговый учет организации или гражданина. Другими словами, все налоговые учреждения, в которых зарегистрирован плательщик, должны принимать заявления. Поэтому обратиться можно в:

- По месту учета компании.

- ФНС учета головного отделения фирмы.

Физическим лицам нужно обращаться в службу по месту регистрации или временной прописки. Если лицо не зарегистрировано на налоговом учете, оно не может требовать через ФНС возврата средств.

Проценты за несвоевременность

Учреждения имеют право на получение суммы переплаты с процентами, если средства не были возвращены в срок. Тогда инспекторы принимают решение о возврате и направляют поручение в управление Казначейства России (п. 8 ст. 78 НК РФ). А инспекторами только контролируется правильность расчета процентов, если присутствует ошибка. Для получения процентов организации не нужно дополнительно обращаться в инспекцию. По заявлению происходит расчет процентов за задержку.

Таким образом, возврат переплаты по налогам полностью контролируется законом. Плательщики имеют право подать заявление на перечисление средств или зачет их в счет других сборов. А за просрочку положена выплата компенсации.

fb.ru

Как вернуть переплату по налогам | ФНС

52 Нижегородская областьДата публикации: 05.09.2014 15:01

В Управление ФНС России по Нижегородской области поступают многочисленные обращения граждан по вопросам имеющейся переплаты по налогам, пеням и штрафам.В связи с этим хочется еще раз напомнить, что в случае возникновения переплаты налогоплательщики могут воспользоваться правом на своевременный зачет или возврат излишне уплаченной (излишне взысканной) суммы налогов, пеней и штрафов.

Для этого необходимо обратиться с письменным заявлением (заявлением, представленным в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) в инспекцию по месту своего учета.Сумму излишне уплаченного (взысканного) налога можно:• направить на погашение имеющейся недоимки соответствующего вида налога или задолженности по соответствующим пеням и штрафам, т.е. переплату по федеральным налогам можно зачесть в счет погашения задолженности по федеральным налогам, по региональным налогам – в счет погашения задолженности по региональным налогам, по местным налогам – в счет погашения задолженности по местным налогам; • зачесть в счет предстоящих платежей по этому или иным налогам соответствующего вида; • вернуть на расчетный счет.

Кроме того, обращаем внимание, что заявление о зачете или возврате суммы излишне уплаченного налога может быть направлено в налоговый орган в течение трех лет со дня уплаты указанной суммы.

Дополнительно к этому сообщаем, что по конкретным вопросам, связанным с вопросами учета объектов и начислением налогов, с целью оперативного получения ответов, рекомендуется обращаться в налоговый орган по месту учета налогоплательщика.

Если обращение направляется через интернет-сервис «Обратиться в ФНС России», то в поле «Обратиться в» следует выбрать территориальную налоговую инспекцию, в которой у налогоплательщика имеется переплата по налогам, пеням или штрафам.www.nalog.ru

заказ сверки с налоговой, необходимые документы, сроки — вопросы от читателей Т—Ж

Несколько лет я работал как ИП, но недавно закрылся. Все налоги регулярно платил, перед завершением деятельности мой бухгалтер посчитал, сколько я должен государству, и эти налоги я тоже заплатил. Но сейчас в личном кабинете ИП на nalog.ru я вижу переплату.

Похоже, государство считает, что я ему заплатил слишком много.

Скажите, пожалуйста, как убедиться, что со стороны государства ко мне нет каких-либо налоговых претензий и они не появятся в будущем?

Если действительно окажется, что я заплатил слишком много, можно ли вернуть лишние деньги?

Андрей А.

Андрей, закажите сверку с налоговой: из сверки сразу станет понятно — это вы переплатили или на сайте налоговой ошибка. Если окажется, что есть переплата, то напишите заявление в ФНС, чтобы вернуть деньги. Налог вернут на реквизиты, которые вы укажете в заявлении, в том числе его можно будет получить на обычную дебетовую карту.

Ася Челован

специалист Тинькофф-бизнеса

Сверку можно заказать в ФНС, через систему документооборота или в личном кабинете налогоплательщика.

В вашем случае придется ехать в отделение, потому что ИП уже закрыт.

Заполните и распечатайте в двух экземплярах заявление о сверке налогов, сборов, пеней и штрафов. Один экземпляр отдайте инспектору, на втором попросите поставить отметку, что заявление принято. Не забудьте взять с собой паспорт.

Заявление о сверке налогов, сборов, пеней и штрафов

ФНС составляет акт в течение 5 дней. Документ отправят по почте или пригласят забрать лично. Бывает, что сверку отдают в тот же день.

Если никаких долгов и переплат нет — расслабьтесь. Если у вас задолженность, то она останется на вас как на физлице. Если переплата — имеете право как физлицо ее вернуть.

Получите сверку с налоговой и напишите заявление в ФНС на возврат переплатыЕсли по сверке выходит, что вы переплатили — пишите заявление на возврат. Это заявление можно подать в течение трех лет после возникновения переплаты. Если вы переплатили в 2016 году, а закрыли ИП в 2017 году, то заявить о переплате можно до 2019 года.

Заявление о возврате суммы излишне уплаченного налога

Заполняете заявление, печатаете в двух экземплярах и подаете в ФНС по месту постоянной регистрации. Один экземпляр отдаете, на втором просите инспектора поставить отметку.

В течение 10 дней налоговая должна рассмотреть заявление и принять решение, возмещать ли вам переплату. После решения о возмещении ФНС должна перечислить сумму в течение 1 месяца. Но, скорее всего, будет дольше.

Переплата в фонды. С 2017 года фиксированные взносы в фонды — пенсионный и социального страхования — платят в ФНС.

Но чтобы вернуть переплату за период до 2017 года, заявление нужно подать в фонд. Если фонд соглашается с тем, что деньги вам нужно вернуть, он передает данные в ФНС по месту регистрации. Возвращает переплату уже ФНС.

Если у вас есть вопрос о бизнесе, налогах, кассах и ИП, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru