Налогоплательщикам - физическим лицам направлены налоговые уведомления на уплату имущественных налогов за 2016 год. Сроки направления налоговых уведомлений

Что делать, если налоговое уведомление пришло позже установленного срока и налоговая инспекция начислила пени?

Земельный и транспортный налог, а также налог на имущество физических лиц граждане уплачивают на основании налогового уведомления. Кроме того, по уведомлению уплачивается НДФЛ с доходов, полученных начиная с 2016 г., если налоговый агент не смог удержать налог и представил сообщение об этом в налоговый орган. До получения налогоплательщиком налогового уведомления у него не возникает обязанность по уплате данных налогов, а также ему не могут быть начислены пени за их несвоевременную уплату (ст. 52, п. 4 ст. 57, п. 1 ст. 75, п. 6 ст. 228, п. 3 ст. 363, п. 4 ст. 397, п. 2 ст. 409 НК РФ; ч. 8 ст. 4 Закона от 29.12.2015 N 396-ФЗ).

Вместе с тем законодательством установлен срок уплаты указанных налогов — не позднее 1 декабря года, следующего за истекшим налоговым периодом — календарным годом. Исключением является уплата НДФЛ в указанных случаях в отношении доходов за 2016 г.: налог необходимо уплатить не позднее 01.12.2018. Учитывая, что эта дата приходится на субботу, заплатить налог можно не позднее понедельника 03.12.2018 (п. 7 ст. 6.1, ст. 216, п. п. 6, 7 ст. 228, п. 1 ст. 360, п. 1 ст. 363, п. 1 ст. 393, п. 1 ст. 397, ст. 405, п. 1 ст. 409 НК РФ).

Примечание. За налоговые периоды ранее 2015 г. имущественные налоги следовало уплачивать не позднее 1 октября года, следующего за истекшим налоговым периодом (Письмо ФНС России от 11.01.2016 N БС-4-11/48@).

Если налоговое уведомление пришло вам позже установленного срока и налоговая инспекция начислила пени за неуплату налога, рекомендуем действовать, придерживаясь следующего алгоритма.

Шаг 1. Уплатите только сумму налога, указанную в налоговом уведомлении

Уплатить налог нужно в течение месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в самом уведомлении (п. 6 ст. 58 НК РФ). Для этого можно воспользоваться интернет-сервисом «Заплати налоги»: «Личный кабинет налогоплательщика» и «Уплата налогов физических лиц» на сайте ФНС России.

Шаг 2. Обратитесь в налоговый орган, направивший вам налоговое уведомление, с заявлением о списании суммы излишне начисленных пеней

Налоговый орган должен направить вам налоговое уведомление не позднее 30 рабочих дней до наступления срока уплаты налога (п. 6 ст. 6.1, п. 2 ст. 52 НК РФ).

В связи с этим в заявлении обязательно укажите на факт несвоевременного направления уведомления. В доказательство приложите подтверждающие документы (их копии): конверт либо уведомление о вручении заказного письма с датой поступления корреспонденции в ваш адрес.

Обратиться с письменным заявлением вы можете лично или через своего уполномоченного представителя непосредственно в налоговый орган, а также в электронной форме через личный кабинет на сайте ФНС России. Также заявление можно направить почтой.

Обратите внимание!

Ответ на обращение, поступившее в налоговый орган в форме электронного документа, направляется в форме электронного документа по адресу электронной почты, указанному в обращении, или в письменной форме по почтовому адресу, указанному в обращении (ч. 4 ст. 10 Закона от 02.05.2006 N 59-ФЗ).

Шаг 3. Если налоговый орган не списал пени, обратитесь с жалобой в вышестоящий налоговый орган и затем при необходимости в суд

Обжаловать можно как действия (бездействие) налогового органа по начислению (отказу в списании) пеней, так и требование об уплате пеней, если оно направлялось вам (ст. ст. 69, 70 НК РФ).

При этом обратиться в суд можно только после обращения в вышестоящий налоговый орган (УФНС). Срок для подачи жалобы в УФНС — год. Срок обращения в суд — три месяца со дня, когда вам стало известно о нарушении ваших прав, т.е. получения отказа УФНС в удовлетворении вашего требования (п. п. 1 — 3 ст. 138, п. п. 1, 2 ст. 139 НК РФ; ч. 1 ст. 219 КАС РФ).

Связанные вопросы

Что делать, если не пришло уведомление на уплату налога? >>>

Какие пени и штрафы взимаются за неуплату в срок налогов по налоговому уведомлению? >>>

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы — www.nalog.ru

zakonius.ru

Интернет-сервис "Сроки направления налоговых уведомлений" поможет узнать, когда придет налоговое уведомление | ФНС

56 Оренбургская областьДата публикации: 10.07.2013 07:43

Более 1,1 млн. единых налоговых уведомлений по имущественным налогам будет направлено налогоплательщикам Оренбургской области.

Все владельцы земельных участков, жилых домов, квартир, дач, гаражей, а также автомобилей, мотоциклов и других видов транспортных средств по которым исчислен налог, получат единые налоговые уведомления и квитанции для уплаты налога.

Интернет-сервис «Сроки направления налоговых уведомлений» поможет узнать о запланированных сроках направления налоговых уведомлений на уплату налога на имущество физических лиц, земельного и транспортного налогов в конкретной налоговой инспекции.

Воспользоваться данным сервисом легко: нужно заполнить два обязательных поля, указав регион и налоговую инспекцию по месту нахождения принадлежавшего имущества. Интернет-сервис «Сроки направления налоговых уведомлений» позволяет налогоплательщикам заранее спланировать свои расходы и своевременно исполнить обязанность по уплате соответствующих налогов.

Напоминаем, что налоговое уведомление состоит из трёх разделов: раздел 1 - расчёт (перерасчёт) транспортного налога; раздел 2 - расчёт (перерасчёт) земельного налога; раздел 3 - расчёт (перерасчёт) налога на имущество физических лиц.

Обращаем внимание налогоплательщиков на то, что к налоговым уведомлениям прилагается форма заявления, которую можно заполнить в случае несогласия с информацией, содержащейся в налоговом уведомлении, и направить в налоговый орган, который указан в уведомлении. В подтверждение позиции налогоплательщика к заявлению могут быть приложены копии необходимых дополнительных документов.

Налоговый орган в течение 30 дней проверит указанную информацию и сообщит налогоплательщику о принятом решении. В случае подтверждения информации налогоплательщик получит новое уведомление.

www.nalog.ru

Налогоплательщикам - физическим лицам направлены налоговые уведомления на уплату имущественных налогов за 2016 год | ФНС

73 Ульяновская областьДата публикации: 16.08.2017 15:35

В июле текущего года началась массовая рассылка налогоплательщикам - физическим лицам налоговых уведомлений на уплату имущественных налогов (транспортного и земельного налогов, налога на имущество физических лиц) за 2016 год. Напоминаем, что срок уплаты названных налогов – не позднее 01.12.2017.

Обращаем внимание на то, что в налоговых уведомлениях одновременно с начислениями налогов за 2016 год может содержаться информация о перерасчетах за 2014 и 2015 годы. Право налоговых органов на перерасчет налогов предусмотрено пунктом 2 статьи 52 Налогового кодекса РФ: налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Расчет либо перерасчет налогов за предыдущие налоговые периоды может быть произведен налоговым органом по разным причинам, например, предоставление регистрирующим органом уточненных сведений о характеристиках объекта и (или) зарегистрированных правах, заявление налогоплательщиком права на налоговую льготу, изменением законодательства, выявлением ошибки в ранее произведенном расчете.

По результатам перерасчетов ранее начисленные суммы налога (за 2014, 2015 годы) и пеней обнулились и сформировались новые налоговые уведомления с указанием нового срока уплаты 01.12.2017 года без указания ранее оплаченных сумм. Ранее оплаченные суммы отразились в переплате и будут автоматически зачтены после наступления срока оплаты налога, то есть после 01.12.2017.

Обращаем внимание налогоплательщиков на то, что в случае, если ранее налог за 2014, 2015 годы уплачивался и в полученном налоговом уведомлении содержится перерасчет налога (при этом к уплате отражена сумма налога в полном объеме), то необходимо уплатить налог с учетом ранее уплаченных сумм.

www.nalog.ru

срок исполнения и выставления, платежка, оспаривание

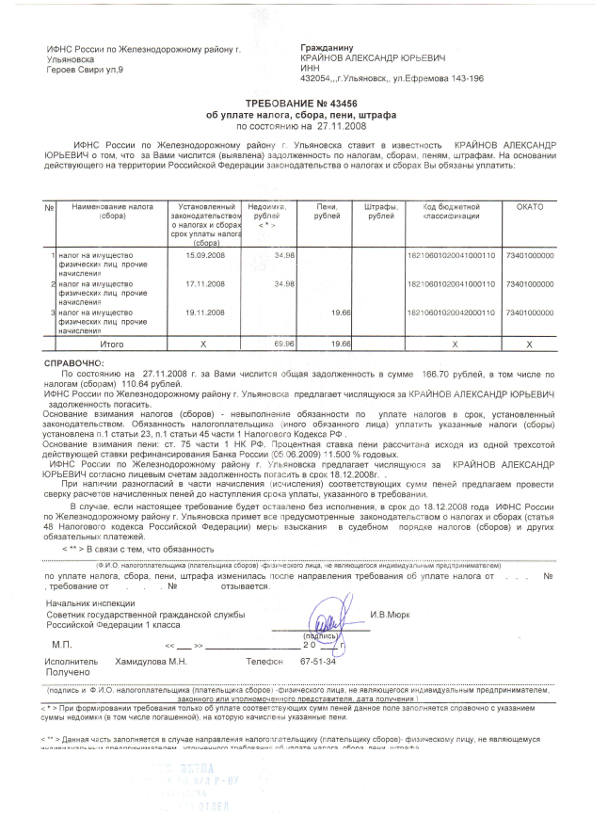

Статьи 44 и 45 Налогового кодекса РФ регулируют обязанности по уплате налогов налогоплательщиками. Если оплата поступает не полностью, это будет являться основанием для отправки налогоплательщику налоговыми органами требования об уплате задолженности по налогу.

Данное положение указано в 69 статье Налогового кодекса. Руководствуясь этой статьёй инспектор налоговой службы направляет письменное уведомление о пропуске сроков по уплате задолжавшему налогоплательщику. Такое требование одинаково касается как граждан, так и юридических лиц.

Требование направляется по месту жительства налогоплательщика в виде письменного извещения по почте. Оно должно в себе содержать следующие данные:

- факты, дающие основания для направления требования;

- содержание самого требования, поясняющее какую сумму и в какие сроки следует оплатить задолжавшему лицу;

- данные о местоположении налогоплательщика;

- информация о налоговом органе, направившем это требование.

Содержание статьи

Порядок направления

Основания для направления требования возникают при проверке налоговым органом и обнаружении у конкретного лица задолженности по налоговым отчислениям либо пропуске сроков уплаты.

Основания для направления требования возникают при проверке налоговым органом и обнаружении у конкретного лица задолженности по налоговым отчислениям либо пропуске сроков уплаты.

Можно выделить два основных положения, руководствуясь которыми, налоговые органы направляют требование задолжавшему лицу:

- Если лицо не исполнило либо ненадлежаще исполнило обязанности, связанные с уплатой налогов.

- При вступлении в силу законного решения в отношении лица, которое нарушило налоговое законодательство.

Сам порядок регулируется пунктами 5 и 6 статьи 69. По ним налоговые органы имеют право выбрать вид в каком будет представлено извещение задолжавшему налогоплательщику. К таким видам относятся:

- Личное вручение под расписку физическому лицу или представителю юридического лица, если это организация.

- Заказным письмом по почте. Такое требование будет считаться полученным после 6 дней со дня его отправки налоговыми органами.

- Отправка электронной версии письма по сети интернет.

Наиболее распространённым способом извещения о задолженности является отправка заказного письма по месту регистрации физического или юридического лица.

Документы для скачивания (бесплатно)

Для упрощения процедуры, а также сокращения сроков получения извещения, налогоплательщикам представляется возможность зарегистрироваться на сайте налоговой службы nalog.ru и завести личный кабинет. Это позволит оперативно получать всю информацию, которая касается уплаты налогов.

Сроки

Сроки, в течение которых налоговым органам необходимо направить извещения налогоплательщикам, регулируются статьями 70, 101.3 и 101.4 Налогового кодекса.

Сроки, в течение которых налоговым органам необходимо направить извещения налогоплательщикам, регулируются статьями 70, 101.3 и 101.4 Налогового кодекса.

В них указан общий срок направления требования об уплате выявленной задолженности по результатам проверки. Он фактически исчисляется со дня обнаружения неуплаты и не может быть более трех месяцев.

В случае, если задолженность, образовавшаяся из-за неуплаты, будет выявлена в результате выездных или камеральных проверок, то извещение согласно статье 101.3 будет направлено в течение 10 дней. Тот же срок будет относиться к случаям, когда лицо будет привлечено к ответственности за нарушение налогового законодательства.

Если извещение будет направляться задолжавшему лицу при помощи средств для телекоммуникационных связей, то срок будет составлять 90 дней.

В пункте 4 статьи 69 прописаны минимальные сроки исполнения требований, которые должны устанавливать работники налоговой службы, направляя извещения для добровольной оплаты выявленной задолженности. По общему правилу срок уплаты составляет 10 календарных дней с момента получения требования.

Если уведомление направляется по телекоммуникационным каналам связи, тогда срок для физических лиц будет составлять 30 дней, для юридических лиц — 20 дней.

После оплаты задолженности в отмеченный срок, обязательство будет считаться исполненным.

Способы обеспечения исполнения обязанностей

Способами обеспечения являются правовые действия, направленные на то, чтобы стимулировать налогоплательщика оплатить образовавшуюся у него задолженность. В случае если лицо такую возможность игнорирует, то налоговые органы могут взыскать задолженность в принудительном порядке.

Способами обеспечения являются правовые действия, направленные на то, чтобы стимулировать налогоплательщика оплатить образовавшуюся у него задолженность. В случае если лицо такую возможность игнорирует, то налоговые органы могут взыскать задолженность в принудительном порядке.

Все эти действия по обеспечению исполнения обязанностей делятся на две группы:

- Ограничение.

- Общее применение.

К первой группе относятся такие действия, как:

- поручительство за налогоплательщика;

- внесение в залог имущества налогоплательщика.

Такие способы применяются, если задолжавшее лицо получило от налоговой службы отсрочку по уплате, рассрочку или налоговый кредит. Имущество либо поручительство будет считаться обеспечением исполнения данного налогового обязательства.

Ко второй группе относятся следующие действия:

- ограничение операций по счёту в банке задолжавшего лица;

- пеня;

- наложение ареста на имущество налогоплательщика.

Налоговая служба прибегает к таким методам исполнения обязательств в случаях, когда лицо не исполняет указанных требований. Наложение ареста на имущество налогоплательщика наступает только в случае, если на его банковских счетах, попавших под ограничения, отсутствует необходимая сумма для уплаты задолженности перед налоговой службой.

Налогоплательщик может использовать меру по залогу своего имущества для изменения сроков уплаты задолженности. В таких случаях, он может предоставить любое имущество в соответствии с Гражданским кодексом, на которое может устанавливаться залог.

Что делать, если пришло требование из налоговой, можно узнать из данного видео.

Уплата недоимки по страховым взносам

Как и Налоговая служба, так и Фонд социального страхования вправе требовать с неплательщика погашения образовавшейся у него задолженности. С 2017 года уплата страховых взносов попала в поле деятельности налоговых органов.

Контроль за осуществлением страховых взносов от несчастного случая остался в ведении у фонда соц. страхования. Все действия по своевременной оплате теперь регулируются 34 главой Налогового кодекса. Все эти меры касаются организаций и индивидуальных предпринимателей, которые согласно Российскому законодательству обязаны отчислять положенные страховые взносы.

Порядок направления требования у фонда такой же, как и у налоговой службы. В течение 90 дней со дня обнаружения в ходе проверки задолженности по уплате, плательщику направляется письменное извещение с требованием уплатить образовавшуюся задолженность. Он, в свою очередь, в течение 10 календарных дней со дня получения требования обязан закрыть задолженность перед фондом.

Если это не произошло и сроки уплаты были пропущены, то ФСС выносит решение, на основание которого происходит принудительное взыскание денежных средств задолжавшей организации через её банковские счета.

Если на банковских счетах не будет хватать средств для погашения задолженности, фонд имеет право наложить арест на имущество организации в целях дальнейшей реализации и покрытия суммы задолженности.

Пропуск сроков страховых выплат и отказ от уплаты задолженности несет не только материальный ущерб организации. Репутация при возникновении такой ситуации тоже значительно страдает. В дальнейшем велика вероятность получения отказа от банков на получение кредита.

Обжалование

В случае, если налогоплательщик не согласен с полученным извещением о требовании по уплате налога, он может в течение одного года со дня получения подать письменную жалобу в налоговую инспекцию.

В случае, если налогоплательщик не согласен с полученным извещением о требовании по уплате налога, он может в течение одного года со дня получения подать письменную жалобу в налоговую инспекцию.

Процедура обжалования проходит в основном в досудебном порядке. Если разногласия не были решены, то налогоплательщик вправе обратиться с иском в суд для дальнейшего разбирательства.

Если от Налоговой службы, находящейся в регионе, где была подана жалоба, пришёл отказ, то плательщик может обжаловать его в вышестоящем органе, подав апелляционную жалобу. Вышестоящий орган обязан рассмотреть поданную жалобу в течение 30 дней. Если для вынесения решения будет необходимо сделать запрос на получение документов от региональной службы, то процесс может быть продлён ещё до 15 дней.

На основании полученных данных вышестоящий налоговый орган либо принимает жалобы, либо отменяет её. Помимо этого, может быть вынесено решение по изменению содержания жалобы или выдвинуто новое решение по требованию или его отмене.

Недостатки оформления

Недостатки при оформлении требования по уплате налога к налогоплательщику являются нарушением правил, которые будут являться основанием для подачи жалобы и изменением решения. К таким нарушениям правил оформления и доставки извещения можно отнести:

- отсутствие уведомлений со стороны налоговых органов о наличии задолженности у налогоплательщика, а также о начале процесса принудительного исполнения обязательств к нему;

- отсутствие минимального срока, который должен назначать налоговый орган для добровольного погашения задолженности плательщиком;

- нарушение условий по порядку вручения извещения с требованием.

Все перечисленные нарушения имеют весомое основание для обращения с письменной подачей жалобы в региональную налоговую инспекцию. Если одно из правил было нарушено, то будет принято решение, по которому условия требования будут изменены либо оно будет отменено вовсе.

Чем грозит просрочка по налогам? Узнайте из выпуска новостей.

znaybiz.ru

Интернет-сервис "Сроки направления налоговых уведомлений" поможет узнать, когда придет налоговое уведомление | ФНС

56 Оренбургская областьДата публикации: 10.07.2013 07:43

Более 1,1 млн. единых налоговых уведомлений по имущественным налогам будет направлено налогоплательщикам Оренбургской области.

Все владельцы земельных участков, жилых домов, квартир, дач, гаражей, а также автомобилей, мотоциклов и других видов транспортных средств по которым исчислен налог, получат единые налоговые уведомления и квитанции для уплаты налога.

Интернет-сервис «Сроки направления налоговых уведомлений» поможет узнать о запланированных сроках направления налоговых уведомлений на уплату налога на имущество физических лиц, земельного и транспортного налогов в конкретной налоговой инспекции.

Воспользоваться данным сервисом легко: нужно заполнить два обязательных поля, указав регион и налоговую инспекцию по месту нахождения принадлежавшего имущества. Интернет-сервис «Сроки направления налоговых уведомлений» позволяет налогоплательщикам заранее спланировать свои расходы и своевременно исполнить обязанность по уплате соответствующих налогов.

Напоминаем, что налоговое уведомление состоит из трёх разделов: раздел 1 - расчёт (перерасчёт) транспортного налога; раздел 2 - расчёт (перерасчёт) земельного налога; раздел 3 - расчёт (перерасчёт) налога на имущество физических лиц.

Обращаем внимание налогоплательщиков на то, что к налоговым уведомлениям прилагается форма заявления, которую можно заполнить в случае несогласия с информацией, содержащейся в налоговом уведомлении, и направить в налоговый орган, который указан в уведомлении. В подтверждение позиции налогоплательщика к заявлению могут быть приложены копии необходимых дополнительных документов.

Налоговый орган в течение 30 дней проверит указанную информацию и сообщит налогоплательщику о принятом решении. В случае подтверждения информации налогоплательщик получит новое уведомление.

data.nalog.ru

Налоговые уведомления на уплату имущественных налогов граждане получат вовремя | ФНС

33 Владимирская областьДата публикации: 03.08.2016 09:00

В связи с часто поступающими вопросами от физических лиц - плательщиков имущественных налогов (транспортного, земельного и налога на имущество) об отсутствии налоговых уведомлений в привычные для граждан сроки Управление сообщает следующее.

Срок уплаты имущественных налогов физическими лицами в 2016 году 1 декабря. Поэтому рассылка налоговых уведомлений на уплату имущественных налогов физическим лицам будет производиться позднее. С текущего года изменился порядок формирования налоговых уведомлений на уплату имущественных налогов физическим лицам. Теперь уведомление будет сводным (СНУ – сводное налоговое уведомление) и содержать данные о принадлежащем имуществе физическому лицу в стране. Таким образом, плательщик получит одно налоговое уведомление на все свое имущество. До 2016 года физические лица, имеющие имущество на разных территориях, получали несколько уведомлений – по одному уведомлению от каждого налогового органа, на территории которого расположена собственность.

ФНС России утвержден план мероприятий по подготовке и осуществлению массового расчета имущественных налогов физических лиц за 2015 год, формирования и направления сводных налоговых уведомлений (СНУ) на массовую печать (План), согласно которому расчет с учетом кадастровой стоимости объектов будет осуществлен в период с 15.09.2016 по 15.10.2016. В связи с тем, что на территории Владимирской области исчисление местных налогов (земельного налога и налога на имущество физических лиц) в текущем году производится исходя из кадастровой стоимости объектов, то направление налоговых уведомлений на их уплату будет осуществляться в указанный период.

Управление также обращает внимание, что, в соответствии с Федеральным законом от 01.05.2016 №130-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации», физические лица, получившие доступ к личному кабинету налогоплательщика, получат от налогового органа уведомления исключительно в электронной форме через сервис «Личный кабинет налогоплательщика для физических лиц» (сервис), а не на бумажном носителе по почте.

Все уведомления на уплату имущественных налогов будут отражены в разделе «Документы налогоплательщика» сервиса сразу после формирования СНУ в налоговом органе. Подключенные к сервису налогоплательщики должны будут самостоятельно отслеживать процесс отражения СНУ и распечатывать их при необходимости для уплаты налогов.

Граждане, привыкшие получать уведомления и иные документы на бумаге по почте, могут отказаться от их получения через сервис. Для этого в разделе «Профиль» или «Документы налогоплательщика»-«Электронный документооборот» достаточно направить в налоговый орган уведомление о необходимости получения документов на бумажном носителе, подписанное усиленной неквалифицированной электронной подписью.Получить подпись можно непосредственно в сервисе в разделе «Профиль» по ссылке «Получение сертификата ключа проверки электронной подписи».

Уважаемые налогоплательщики! Для получения СНУ по почте в текущем году рекомендуется подать соответствующее уведомление до 1 сентября 2016 года.

www.nalog.ru

В 2016 году изменился порядок направления налоговых уведомлений на уплату имущественных налогов налогоплательщикам - физическим лицам | ФНС

43 Кировская областьДата публикации: 14.07.2016 15:55

В 2016 году срок уплаты налогоплательщиками – физическими лицами транспортного, земельного налогов и налога на имущество физических лиц продлен до 1 декабря (в 2015 году был 1 октября).

Впервые сводное налоговое уведомление будет сформировано по всем объектам налогообложения на территории Российской Федерации, независимо от места нахождения объектов налогообложения и места жительства налогоплательщика.

Пользователи "Личного кабинета налогоплательщика для физических лиц" в текущем году получат налоговые уведомления в электронной форме. В настоящее время в Кировской области такой формой взаимодействия с налоговыми органами пользуются порядка 200 тыс. кировчан или 1/3 налогоплательщиков – физических лиц.

С июня 2016 года вступил в силу Федеральный закон от 01.05.2016 № 130-ФЗ "О внесении изменений в часть первую Налогового кодекса Российской Федерации", который устанавливает новый порядок получения физическими лицами документов от налоговых органов, а также передачи сведений в налоговые органы. В соответствии с этими изменениями физические лица, получившие доступ к "Личному кабинету налогоплательщика", получают документы от налогового органа в электронной форме через сервис ФНС России. На бумажном носителе по почте такие документы направляться не будут. Это значит, что налоговые уведомления за 2015 год пользователи должны отслеживать в своем "Личном кабинете".

Если есть необходимость получать все налоговые документы (уведомления, требования на уплату налогов и другие) в бумажном виде, то до 1 сентября 2016 года пользователям "Личного кабинета для физических лиц" необходимо направить уведомление об этом в любой налоговый орган, подписав его электронной подписью.

Усиленную неквалифицированную электронную подпись можно получить бесплатно, не посещая Удостоверяющий центр, непосредственно из "Личного кабинета налогоплательщика для физических лиц" в разделе "Профиль" по ссылке "Получение сертификата ключа проверки электронной подписи". Информация о начале рассылки налоговых уведомлений будет размещена на сайте ФНС России www.nalog.ru дополнительно.

www.nalog.ru