Содержание

Какова процедура и порядок проверки кассы у ИП и какие штрафы за нарушения?

Вопрос:

Какова процедура и порядок проверки кассы у ИП и какие штрафы за нарушения?

Ответ:

Согласно статье 6 Закона РК «О бухгалтерском учете и финансовой отчетности — Бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации об операциях и событиях индивидуальных предпринимателей и организаций, регламентированную Законом Республики Казахстан о бухгалтерском учете и финансовой отчетности, а также учетной политикой.

Учетная политика представляет собой конкретные принципы, основы, положения, правила и практику, принятые к применению индивидуальным предпринимателем или организацией для ведения бухгалтерского учета и составления финансовой отчетности в соответствии с требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, международными или национальными стандартами, международным стандартом для малого и среднего бизнеса и типовым планом счетов бухгалтерского учета, исходя из их потребностей и особенностей деятельности.

Порядок ведения аналитического учета операций и событий устанавливается индивидуальным предпринимателем или должностными лицами юридического лица (далее — руководство), которые в соответствии с законодательными актами Республики Казахстан и учредительными документами осуществляют текущее руководство и ведение дел, исходя из потребностей индивидуального предпринимателя или организации.

Таким образом при учете операций в кассе необходимо руководствоваться учетной политикой организации, составленной на основании требований МСФО или НСФО.

Согласно статье 7 Закона РК «О бухгалтерском учете и финансовой отчетности» —

Бухгалтерская документация включает в себя первичные документы, регистры бухгалтерского учета, финансовую отчетность и учетную политику.

Бухгалтерские записи производятся на основании первичных документов.

Формы или требования к первичным документам, применяемым для оформления операций или событий, утверждаются уполномоченным органом и (или) Национальным Банком Республики Казахстан в соответствии с законодательством Республики Казахстан.

Первичные документы должны быть составлены в момент совершения операции или события либо непосредственно после их окончания.

Информация, содержащаяся в принятых к учету первичных документах, накапливается и систематизируется в регистрах бухгалтерского учета.

Данные регистров бухгалтерского учета в сгруппированном виде переносятся в финансовую отчетность.

При составлении первичных документов и регистров бухгалтерского учета на электронных носителях индивидуальные предприниматели и организации должны изготовить копии таких документов на бумажных носителях для других участников операций, а также по требованию государственных органов, которым такое право требования предоставлено в соответствии с законодательством Республики Казахстан.

Внесение исправлений в кассовые и банковские первичные документы не допускается. В остальные первичные документы исправления могут вноситься лишь по согласованию с участниками операций, что должно быть подтверждено подписями тех же лиц, которые подписали документы с указанием даты внесения исправлений.

Учет денежных средств регулируется Законом Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года, Законом Республики Казахстан «О валютном регулировании», «Правилами проведения валютных операций в Республике Казахстан», которые утверждены Постановлением Национального банка и другими нормативными и законодательными актами, а также документами учетной политики предприятия.

Кроме Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года, действуют стандарты бухгалтерского учета, а для ряда предприятий — Международные стандарты финансовой отчетности, призванные обеспечить единый подход и принципы к формированию информационного обеспечения пользователей финансовой отчетности.

Указанные стандарты предусматривают право предприятия самостоятельно определять конкретные формы и методы организации учета и контроля, исходя из организационно-правовой формы хозяйствования, отраслевых особенностей, специфики сферы и характера деятельности и т. д.

д.

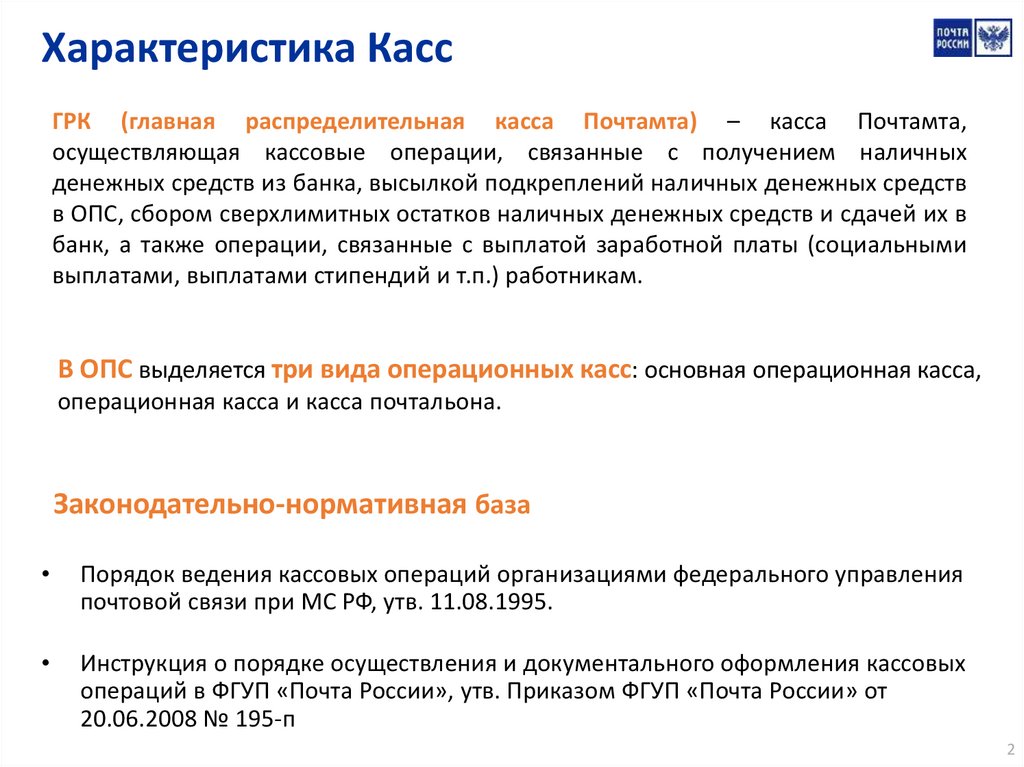

Кассовые операции — прием, хранение и выдача наличных денег. Указанные процедуры урегулированы нормами финансового права и представляют специальный правовой институт.

К правилам ведения кассовых операций на предприятии относятся:

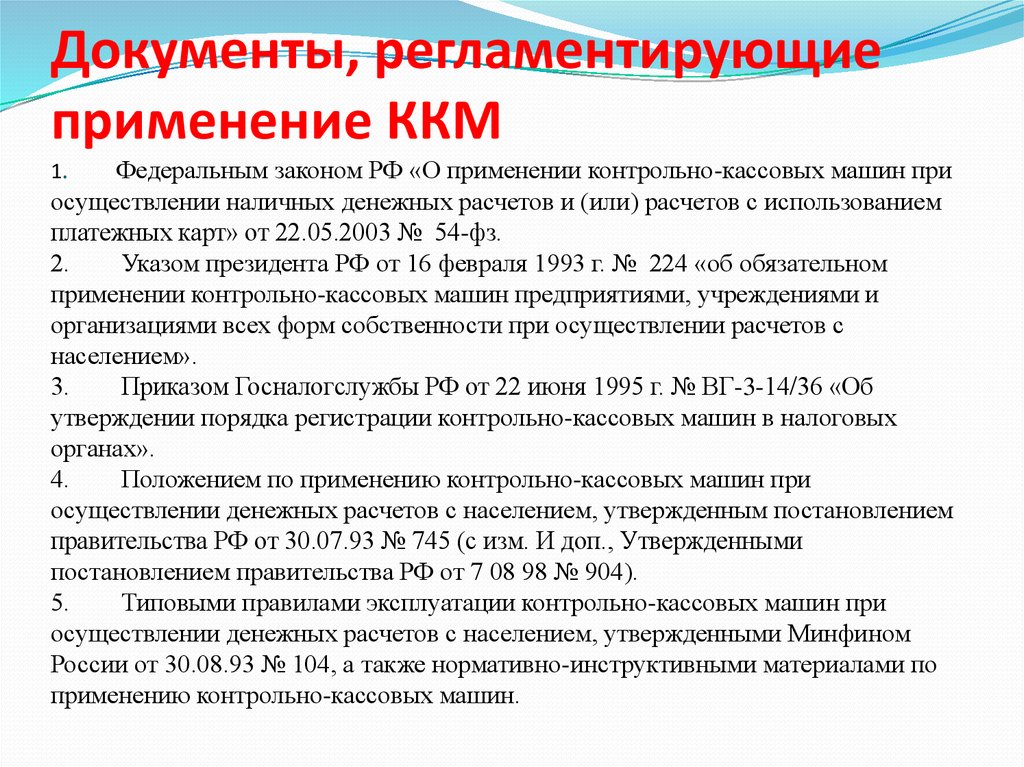

- порядок применения контрольно-кассовых машин;

- порядок оформления материальной ответственности кассира;

- организационно-правовые процедуры обеспечения сохранности денежных средств работы кассы.

В целях защиты населения от приобретения недоброкачественных товаров (услуг) и предотвращения сокрытия доходов от налогообложения, в соответствии с Постановлением правительства Республики Казахстан утверждены Правила применения контрольно-кассовых машин с фискальной памятью и он-лайн передачей данных, согласно которым налогоплательщики (все юридические лица независимо от форм собственности) обязаны проводить денежные расчеты с потребителями, осуществляемые при торговых операциях или оказании услуг, посредством наличных денег, платежных банковских карточек, чеков с обязательным применением контрольно-кассовых машин и выдачей контрольного чека на руки потребителю.

Рассмотренные выше задачи учета кассовых операций предприятия решаются при ведении бухгалтерского учета посредством использования различных способов и приемов, совокупность которых называется методом бухгалтерского учета, который включает отдельные элементы: документация, инвентаризация, счета, двойная запись, баланс, отчетность, оценка и калькуляция. Использование каждого из элементов оговорено в соответствующих положениях, инструкциях, разработанных и утверждаемых в установленном законодательством порядке.

Таким образом, учет денежных средств ИП\предприятия должен обеспечить документальное оформление и отражение на счетах бухгалтерского учета кассовых операций, что предусмотрено учетной политикой КОМПАНИИ.

При проведении тематических налоговых проверок (рейдовые) налоговые органы рассматривают следующие вопросы:

- постановка налогоплательщиков на регистрационный учет;

- наличие контрольно-кассовой машины с фискальной памятью;

- наличие регистрирующих документов и иных разрешительных документов;

- соблюдение порядка применения контрольно-кассовых машин.

Необходимо знать, что в случае отказа налогоплательщика в подписи на экземпляре предписания органа налоговой службы, то мы руководствуемся п. 5 ст. 149 Налогового кодекса и составляем акт об отказе в подписи с привлечением не менее двух понятых. В соответствии с положениями п. 6 ст. 149 Налогового кодекса и п. 8 ст. 38 Закона РК «О частном предпринимательстве», отказ от получения предписания не является основанием для отмены налоговой проверки. При этом в связи с невыполнением законных требований органов налоговой службы и их должностных лиц налогоплательщик подлежит привлечению к административной ответственности в соответствии со ст. 219 КоАП РК.

Как показала практика, после проведения налоговыми органами тематических проверок по соблюдению кассовой дисциплины, налогоплательщики продолжают нарушать порядок применения контрольно-кассовых машин.

В связи с этим у налоговых органов возникает необходимость в проведении повторных налоговых проверок по кассовой дисциплине, при этом, в соответствии со ст. 145 и 146 Налогового кодекса и ст. 37-39 Закона РК «О частном предпринимательстве», в которых не предусмотрена периодичность проведения налоговых проверок. Кроме того, помимо вышеуказанных проверок, в отношении налогоплательщиков, допускающих повторные нарушения, возможно в последующем проведение хронометражных обследований для установления фактического дохода.

145 и 146 Налогового кодекса и ст. 37-39 Закона РК «О частном предпринимательстве», в которых не предусмотрена периодичность проведения налоговых проверок. Кроме того, помимо вышеуказанных проверок, в отношении налогоплательщиков, допускающих повторные нарушения, возможно в последующем проведение хронометражных обследований для установления фактического дохода.

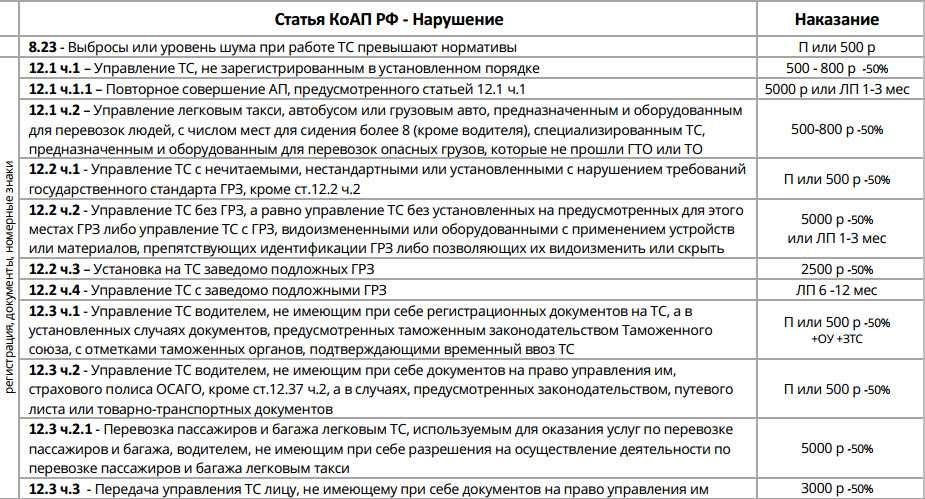

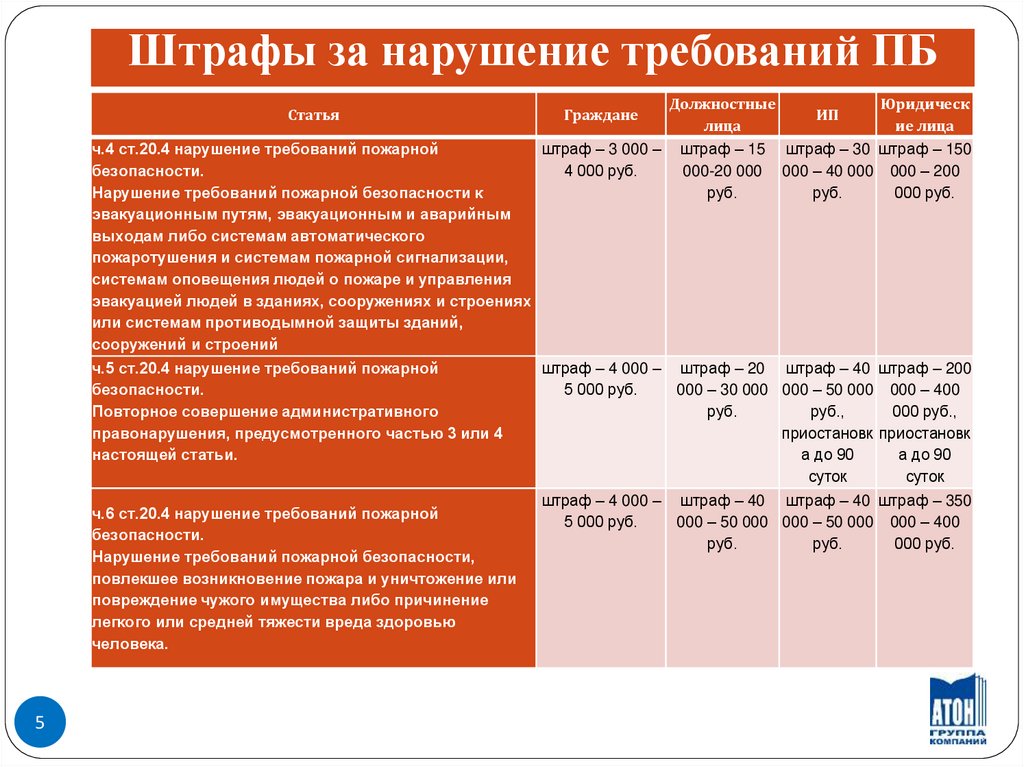

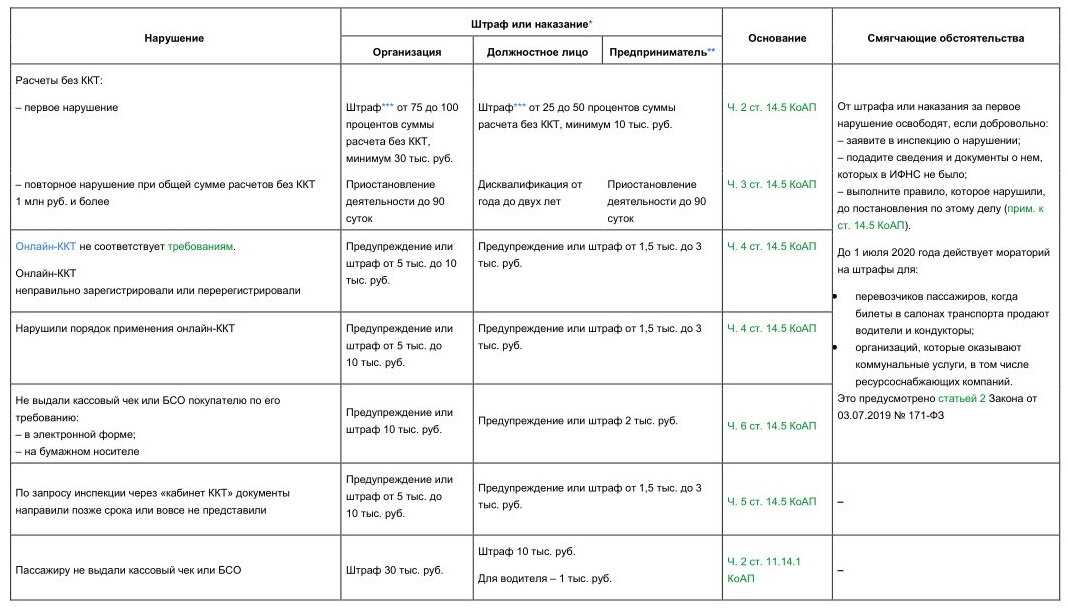

При выявлении нарушений составляются следующие административные материалы по следующим видам нарушения:

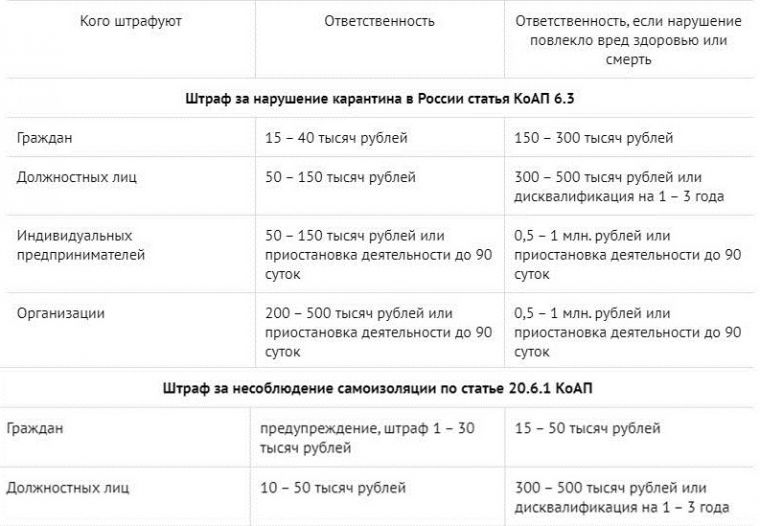

Административная ответственность, предусмотренная ст. 215 КоАП РК: за нарушение правил работы с наличными деньгами и порядка применения контрольно-кассовых машин налагается административный штраф в размере 15 МРП, а при повторном выявлении нарушении — 30 МРП, а также применяются следующие статьи при выявлении нарушений по ККМ:

В случае выявления нарушений пп. 3) п. 1 ст. 650 Налогового кодекса, заполнения книги учета наличных денег (книга кассира-операциониста) — налагается штраф в соответствии с п. 1 ст. 208 КоАП РК, несоблюдения требований по составлению учетной документации в размере:

- 25 МРП на должностных лиц и индивидуальных предпринимателей;

- 50 МРП на юридических лиц, являющихся субъектами малого-среднего предпринимательства;

- 75 МРП на юридических лиц, являющихся субъектами крупного предпринимательства.

Действия, предусмотренные п. 1 ст. 208 КоАП РК, совершенное повторно в течение года после наложения административного взыскания в соответствии с п. 2 ст. 208 КоАП РК, влекут штраф в размере:

Действия, предусмотренные п. 1 ст. 208 КоАП РК, совершенное повторно в течение года после наложения административного взыскания в соответствии с п. 2 ст. 208 КоАП РК, влекут штраф в размере: - 35 МРП на индивидуальных предпринимателей;

- 60 МРП на юридических лиц, являющихся субъектами малого-среднего предпринимательства;

- 90 МРП на юридических лиц, являющихся субъектами крупного предпринимательства.

Как видите, при повторном выявлении нарушений сумма административного штрафа увеличивается практически в два раза. Наша цель состоит не в запугивании суммами штрафов, а в том, чтобы индивидуальные предприниматели поняли, что им целесообразнее выбивать фискальные чеки, тем самым выполнять свои обязанности как налогоплательщика, нежели платить административный штраф.

Вывод: Процедура проверки ведения кассовых операций зависит от метода организации учета и контроля, исходя из организационно-правовой формы хозяйствования, отраслевых особенностей, специфики, сферы и характера деятельности и т. д. Правила соблюдения кассовой дисциплины распространяются на всех налогоплательщиков не зависимо от форм собственности.

д. Правила соблюдения кассовой дисциплины распространяются на всех налогоплательщиков не зависимо от форм собственности.

Уважаемые пользователи! Информация в ответе соответствует нормам законодательства Республики Казахстан, действовавшим на момент (дату) публикации.

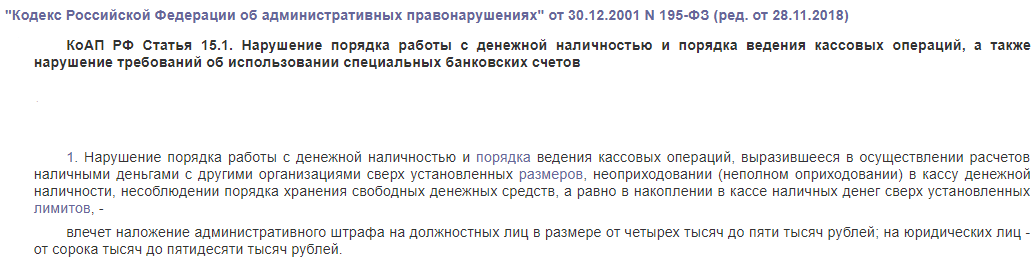

Штрафы за нарушения при работе с наличными отменили, но санкции остались

Утратил силу указ президента «О применении штрафных санкций за нарушение норм по регулированию обращения наличности». Как следствие, фискальные органы не имеют права применять к предпринимателям финансовые санкции за такие виды нарушений:

- превышение лимитов остатка наличности в кассах;

- неоприходование, неполное и/или несвоевременное оприходование наличности в кассах;

- превышение сроков использования выданной под отчет наличности, а также выдача наличных средств под отчет без полной отчетности относительно ранее выданных средств;

- проведение наличных расчетов без представления получателем средств платежного документа (товарного или кассового чека, квитанции к приходному ордеру и т.

п) в подтверждение уплаты денежных средств покупателем;

п) в подтверждение уплаты денежных средств покупателем; - расходование наличности из выручки от реализации и других кассовых поступлений на выплаты, связанные с оплатой труда при наличии налоговой задолженности, а также использование полученных в банке наличных средств не по целевому назначению (санкции фактически не применялись).

Отмена этого указа имеет действительно особое значение для налогоплательщиков, о чем свидетельствует статистика. В 2018 году подразделения контроля за наличным оборотом провели 16,9 тысяч проверок, выявив нарушения в 100% случаев! Общая сумма примененных санкций составила чуть менее 1 миллиарда гривен.

Присоединяйтесь к нам в соцсетях!

Что дает отмена штрафов налогоплательщикам? После утраты в силы этим указом налоговые органы не смогут применять финансовые санкции за соответствующие правонарушения. Более того, даже если правонарушение совершено, когда штрафы были действующими, но решение о применении санкций принято после утраты силы указа, то применение санкций будет незаконным. Это распространяется и на случаи, когда ДФС в акте проверки зафиксировала соответствующие правонарушения, но налоговые уведомление-решение приняла после потери в силы указом. В противном случае предприниматель может обжаловать решение о применении санкций в суд.

Это распространяется и на случаи, когда ДФС в акте проверки зафиксировала соответствующие правонарушения, но налоговые уведомление-решение приняла после потери в силы указом. В противном случае предприниматель может обжаловать решение о применении санкций в суд.

Вместе с тем, отмена упомянутого указа не является основанием обжаловать налоговые уведомления, принятые до утраты силы этим актом, или подавать заявление о пересмотре уже принятых судебных решений по вновь открывшимся обстоятельствам. Закон прямо предусматривает, что пересмотр судебных решений по нововыявленным обстоятельствам в случае принятия нормативно-правовых актов, которыми отменены другие нормативно-правовые акты, действовавшие на момент рассмотрения дела, не допускается, кроме случаев, когда они смягчают или отменяют ответственность, но только физического лица. Учитывая это, юридические лица и физические лица – предприниматели такой возможности не имеют.

Подписывайтесь на нас в Google News!

В то же время, несмотря на отмену штрафов за нарушение кассовой дисциплины, на должностных лиц субъектов хозяйствования могут быть наложены административные взыскания, установленные Кодексом Украины об административных правонарушениях. Речь идет прежде всего о нарушении порядка проведения наличных расчетов, в том числе превышение предельных сумм расчетов наличными деньгами (статья 163 – 15 Кодекса Украины об административных правонарушениях). Опасность заключается в том, что норма статьи 163 – 15 недостаточно конкретно сформулирована, а потому существует риск, что налоговые органы будут привлекать к административной ответственности не только за нарушения во время приема/передачи наличных денег при проведении расчетов, но и за любые другие нарушения наличных расчетов, считаем безосновательным.

Речь идет прежде всего о нарушении порядка проведения наличных расчетов, в том числе превышение предельных сумм расчетов наличными деньгами (статья 163 – 15 Кодекса Украины об административных правонарушениях). Опасность заключается в том, что норма статьи 163 – 15 недостаточно конкретно сформулирована, а потому существует риск, что налоговые органы будут привлекать к административной ответственности не только за нарушения во время приема/передачи наличных денег при проведении расчетов, но и за любые другие нарушения наличных расчетов, считаем безосновательным.

Это означает, что несмотря на отмену штрафов за нарушение кассовой дисциплины, фискальные органы имеют достаточно средств для того, чтобы применить к субъекту предпринимательской деятельности санкции. Более того, не следует забывать об установленных разделом IV Закона Украины «О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг» финансовые санкции за целый ряд правонарушений в сфере использования РРО (например, непроведение расчетных операций через регистраторы расчетных операций с фискальным режимом работы). Речь идет о санкциях, которые могут стать серьезной проблемой для предпринимателя, ведь за некоторые правонарушения закон предусматривает штраф в размере 100% стоимости проданных товаров.

Речь идет о санкциях, которые могут стать серьезной проблемой для предпринимателя, ведь за некоторые правонарушения закон предусматривает штраф в размере 100% стоимости проданных товаров.

Поблагодарить 🎉

У вас есть интересная колонка для The Page?

Пишите нам: [email protected]

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Пресс-релиз — 10 октября 2018 г.: DFS оштрафовала Mashreqbank и его нью-йоркский филиал на 40 млн долларов США за нарушение законов Нью-Йорка о борьбе с отмыванием денег и ведении учета

Пресс-релиз

10 октября 2018 г.

709-1691

Проверки DFS выявили многочисленные недостатки в соблюдении Банком законов о борьбе с отмыванием денег и правил Управления по контролю за иностранными активами

Банк должен нанять стороннего консультанта для устранения недостатков в соблюдении требований и проверки клиринговой деятельности

Суперинтендант финансовых служб Мария Т. Вулло сегодня объявила, что Департамент финансовых услуг оштрафовал Mashreqbank PSC из Объединенных Арабских Эмиратов и его филиал в Нью-Йорке на 40 миллионов долларов США за нарушение Закона США о банковской тайне (BSA) и борьбы с отмыванием денег ( AML) в клиринговых операциях нью-йоркского филиала в долларах США. В соответствии с приказом о согласии, объявленным сегодня, Mashreqbank также должен немедленно нанять стороннего консультанта по соблюдению требований для надзора и устранения недостатков в функции соответствия филиала, включая соблюдение требований BSA / AML, федеральных законов о санкциях, а также законов и правил Нью-Йорка. Банк также должен нанять стороннего «осмотрительного консультанта» для проведения проверки деятельности филиала по клирингу транзакций за период с апреля 2016 года по сентябрь 2016 года, а также для принятия других мер по исправлению положения. Приказ о согласии основан на проверках DFS и Федерального резервного банка Нью-Йорка (FRBNY).

Вулло сегодня объявила, что Департамент финансовых услуг оштрафовал Mashreqbank PSC из Объединенных Арабских Эмиратов и его филиал в Нью-Йорке на 40 миллионов долларов США за нарушение Закона США о банковской тайне (BSA) и борьбы с отмыванием денег ( AML) в клиринговых операциях нью-йоркского филиала в долларах США. В соответствии с приказом о согласии, объявленным сегодня, Mashreqbank также должен немедленно нанять стороннего консультанта по соблюдению требований для надзора и устранения недостатков в функции соответствия филиала, включая соблюдение требований BSA / AML, федеральных законов о санкциях, а также законов и правил Нью-Йорка. Банк также должен нанять стороннего «осмотрительного консультанта» для проведения проверки деятельности филиала по клирингу транзакций за период с апреля 2016 года по сентябрь 2016 года, а также для принятия других мер по исправлению положения. Приказ о согласии основан на проверках DFS и Федерального резервного банка Нью-Йорка (FRBNY).

«Mashreqbank не полностью соблюдал важнейшие нью-йоркские и федеральные законы о банках, направленные на борьбу с международным отмыванием денег, финансированием терроризма и другими связанными угрозами, не обеспечив надлежащего надзора за транзакциями клиентов в регионах с высоким уровнем риска», — сказал суперинтендант Вулло. . «DFS высоко ценит активное сотрудничество Mashreqbank в решении этого вопроса. В соответствии с этим приказом о согласии банк несет ответственность за обеспечение бдительности в отношении отмывания денег и другой незаконной деятельности, чтобы гарантировать, что наша финансовая система остается в целости и сохранности».

. «DFS высоко ценит активное сотрудничество Mashreqbank в решении этого вопроса. В соответствии с этим приказом о согласии банк несет ответственность за обеспечение бдительности в отношении отмывания денег и другой незаконной деятельности, чтобы гарантировать, что наша финансовая система остается в целости и сохранности».

Mashreqbank — старейший и крупнейший частный банк в ОАЭ, а его филиал в Нью-Йорке — единственный в США. Филиал в Нью-Йорке предлагает корреспондентские банковские услуги и услуги по торговому финансированию, а также оказывает клиринговые услуги в долларах США клиентам, находящимся в Юго-Восточной Азии, на Ближнем Востоке и в Северной Африке — регионах, которые представляют высокий риск в связи с финансовыми операциями. Филиал занимался значительным объемом клиринговой деятельности в долларах США для иностранных клиентов в юрисдикциях с высоким уровнем риска. Например, в 2016 году филиал обработал более 1,2 млн транзакций в долларах США на общую сумму более 367 млрд долларов США. В 2017 году филиал обработал более 1 миллиона транзакций в долларах США на общую сумму более 350 млрд долларов США.

В 2017 году филиал обработал более 1 миллиона транзакций в долларах США на общую сумму более 350 млрд долларов США.

DFS признает активное сотрудничество Mashreqbank в этом вопросе, в том числе демонстрацию приверженности устранению выявленных недостатков и созданию эффективной и устойчивой инфраструктуры соответствия BSA/AML и OFAC. Среди прочих факторов, DFS придал большое значение похвальному поведению Mashreqbank, описанному в Приказе о согласии, когда он согласился с условиями и средствами судебной защиты, включая сумму наложенного гражданского денежного штрафа.

В 2016 году DFS провела проверку безопасности и надежности операций филиала в Нью-Йорке и обнаружила, что филиал не смог выполнить свои обязательства по достаточному улучшению своей функции соблюдения требований. После этой проверки эксперты DFS поставили филиалу низкую общую оценку, тогда как двумя годами ранее филиал в Нью-Йорке получил удовлетворительную оценку по результатам проверки безопасности и надежности. Это понижение было вызвано в основном недостатками Закона Нью-Йоркского отделения о банковской тайне и программы по борьбе с отмыванием денег («BSA/AML»), а также некоторыми недостатками, выявленными в его программе и политиках, разработанных для полного соответствия положениям OFAC. На момент проведения проверки в 2016 году политикам BSA/AML и OFAC филиала не хватало подробностей, нюансов или сложности, и они лишь цитировали стандартные формулировки из применимых нормативных актов.

Это понижение было вызвано в основном недостатками Закона Нью-Йоркского отделения о банковской тайне и программы по борьбе с отмыванием денег («BSA/AML»), а также некоторыми недостатками, выявленными в его программе и политиках, разработанных для полного соответствия положениям OFAC. На момент проведения проверки в 2016 году политикам BSA/AML и OFAC филиала не хватало подробностей, нюансов или сложности, и они лишь цитировали стандартные формулировки из применимых нормативных актов.

Впоследствии, в ноябре и декабре 2017 года, эксперты DFS вместе с экспертами из FRBNY провели совместное обследование. Эксперты обнаружили, что в записях, касающихся конкретных предупреждений и распоряжений, по-прежнему отсутствует подробная информация, что затрудняет для экспертов оценку адекватности расследований, проводимых персоналом, отвечающим за соблюдение требований. Обоснование предупреждений о закрытии также не содержало важной информации.

Кроме того, проверка показала, что каждое оповещение о мониторинге транзакций проверяется только один раз одним проверяющим, который затем определяет, следует ли закрыть оповещение или передать его на более высокий уровень, но без надлежащей проверки качества. Программа OFAC филиала также страдала некоторыми недостатками в важных аспектах ведения документации. Филиал вел неадекватную документацию, касающуюся его распоряжения предупреждениями и делами OFAC, а сотрудники подразделения по соблюдению требований не смогли должным образом обосновать свое обоснование отказа от конкретных предупреждений и дел.

Программа OFAC филиала также страдала некоторыми недостатками в важных аспектах ведения документации. Филиал вел неадекватную документацию, касающуюся его распоряжения предупреждениями и делами OFAC, а сотрудники подразделения по соблюдению требований не смогли должным образом обосновать свое обоснование отказа от конкретных предупреждений и дел.

Совместная проверка также показала, что головной офис банка не смог обеспечить достаточный надзор за сторонним аудитором, нанятым для проведения аудита отделения в области ПОД/ФБ в 2017 году, и для оценки работы отделения по исправлению положения. Проверка 2017 года выявила дополнительные недостатки и присвоила нью-йоркскому отделению еще один низкий балл за второй последовательный цикл проверки, который последовал за более ранними неудачами отделения в полном устранении проблем с соблюдением требований.

В соответствии с приказом о согласии, объявленным сегодня, Mashreqbank также должен предоставить в DFS следующее:

- Письменная пересмотренная программа соответствия BSA/AML для филиала в Нью-Йорке, приемлемая для DFS;

- Письменная программа для разумного обеспечения выявления и своевременного, точного и полного сообщения нью-йоркским отделением обо всех известных или предполагаемых нарушениях закона или подозрительных операциях правоохранительным и надзорным органам, как того требуют применимые законы и правила о сообщении о подозрительной деятельности.

;

; - Письменная расширенная программа комплексной проверки клиентов, приемлемая для DFS;

- Письменный план усиления надзора со стороны руководства банка и Нью-Йоркского филиала за соблюдением филиалом требований BSA/AML, законов и постановлений штата Нью-Йорк, а также постановлений, изданных OFAC.

Mashreqbank должен привлечь независимого стороннего консультанта, выбранного DFS для надзора и устранения недостатков в функции соответствия филиала, включая соблюдение требований BSA / AML, федеральных законов о санкциях, а также законов и правил Нью-Йорка.

Копию приказа о согласии можно найти здесь.

###

Нарушения и правоприменение HIPAA | Американская медицинская ассоциация

Управление по гражданским правам (OCR) Министерства здравоохранения и социальных служб США (HHS) отвечает за соблюдение правил конфиденциальности и безопасности HIPAA.

OCR обеспечивает соблюдение правил конфиденциальности и безопасности несколькими способами:

- расследование поданных жалоб

- Проведение обзоров соответствия для определения того, соблюдают ли субъекты, на которые распространяются требования

- Проведение образовательных и просветительских мероприятий для обеспечения соблюдения требований правил

OCR просматривает собранную информацию. В некоторых случаях он может установить, что застрахованное лицо не нарушило требования Правил конфиденциальности и безопасности. В случае несоблюдения OCR попытается разрешить дело с застрахованной организацией, получив:

В некоторых случаях он может установить, что застрахованное лицо не нарушило требования Правил конфиденциальности и безопасности. В случае несоблюдения OCR попытается разрешить дело с застрахованной организацией, получив:

- Добровольное соблюдение

- Корректирующее действие и/или

- Соглашение о разрешении

Несоблюдение требований HIPAA также может привести к гражданской и уголовной ответственности. Если в жалобе описывается действие, которое может являться нарушением уголовного положения HIPAA, OCR может направить жалобу в Министерство юстиции (DOJ) для расследования.

В случае несоблюдения требований, когда субъект, на который распространяется действие, не может удовлетворительным образом решить вопрос, OCR может принять решение о наложении гражданских денежных штрафов (CMP) на субъект, на который распространяется действие закона.

CMP за нарушения HIPAA определяются на основе многоуровневой структуры гражданских штрафов. Секретарь HHS имеет право по своему усмотрению определять размер штрафа в зависимости от характера и степени нарушения, а также характера и степени вреда, причиненного в результате нарушения. Секретарю запрещается налагать гражданско-правовые санкции (за исключением случаев умышленной небрежности), если нарушение устранено в течение 30 дней (этот срок может быть продлен по усмотрению HHS).

Секретарю запрещается налагать гражданско-правовые санкции (за исключением случаев умышленной небрежности), если нарушение устранено в течение 30 дней (этот срок может быть продлен по усмотрению HHS).

Нарушение HIPAA: неизвестно

Диапазон штрафных санкций: 100–50 000 долларов США за нарушение, с ежегодным максимумом 25 000 долларов США за повторные нарушения

Нарушение HIPAA: Уважительная причина

Размер штрафа: 1 000–50 000 долларов США за нарушение, с годовым максимумом 100 000 долларов США за повторные нарушения

Нарушение HIPAA: умышленное пренебрежение, но нарушение устраняется в течение установленного периода времени.

Диапазон штрафов: от 10 000 до 50 000 долларов за нарушение, с ежегодным максимумом в 250 000 долларов за повторные нарушения

Нарушение HIPAA: Умышленное пренебрежение и не исправление в течение требуемого периода времени

Размер штрафа: 50 000 долларов США за нарушение, но не более 1,5 миллиона долларов в год.

Уголовные нарушения HIPAA рассматриваются Министерством юстиции. Как и в случае с гражданскими санкциями HIPAA, уголовные правонарушения различаются по степени тяжести.

Как и в случае с гражданскими санкциями HIPAA, уголовные правонарушения различаются по степени тяжести.

Подпадающие под действие организации и определенные физические лица, как описано ниже, которые «сознательно» получают или раскрывают информацию, позволяющую установить личность, в нарушение Правил административного упрощения, подлежат штрафу в размере до 50 000 долларов США, а также тюремному заключению на срок до 1 года.

Правонарушения, совершенные под ложным предлогом, могут быть увеличены до штрафа в размере 100 000 долларов США с лишением свободы на срок до 5 лет.

Наконец, правонарушения, совершенные с намерением продать, передать или использовать индивидуально идентифицируемую медицинскую информацию для получения коммерческой выгоды, личной выгоды или злонамеренного причинения вреда, наказываются штрафом в размере 250 000 долларов США и тюремным заключением на срок до 10 лет.

Уголовное наказание за нарушение HIPAA напрямую применимо к организациям, на которые распространяется действие закона (CE), в том числе:

- Медицинские планы

- Информационные центры здравоохранения

- Поставщики медицинских услуг, которые передают заявления в электронной форме

- Спонсоры карт рецептурных препаратов Medicare

Физические лица, такие как директора, сотрудники или должностные лица CE (если CE не является физическим лицом), также могут нести прямую уголовную ответственность в соответствии с HIPAA в соответствии с «уголовной ответственностью юридических лиц». Если лицо из CE не несет прямой ответственности в соответствии с HIPAA, его все же можно обвинить в сговоре или пособничестве и подстрекательстве.

Если лицо из CE не несет прямой ответственности в соответствии с HIPAA, его все же можно обвинить в сговоре или пособничестве и подстрекательстве.

Министерство юстиции интерпретировало «заведомо» элемент статута HIPAA об уголовной ответственности как требующий только знания действий, составляющих правонарушение. Конкретные знания о действии, нарушающем закон HIPAA, не требуются.

HHS имеет право исключить из участия в Medicare любое CE, которое не соответствовало стандартам транзакции и набора кодов до 16 октября 2003 г. (если было получено продление и CE не малое) (68 FR 48805).

- Обеспечение соблюдения HIPAA

- Соответствие правилам безопасности HIPAA

- Лучшие советы для врачей (PDF)

Этот ресурс предоставляется только в информационных и справочных целях и не должен рассматриваться как юридическая консультация Американской медицинской ассоциации. Конкретные юридические вопросы, касающиеся этой информации, должны решаться собственным адвокатом.

Действия, предусмотренные п. 1 ст. 208 КоАП РК, совершенное повторно в течение года после наложения административного взыскания в соответствии с п. 2 ст. 208 КоАП РК, влекут штраф в размере:

Действия, предусмотренные п. 1 ст. 208 КоАП РК, совершенное повторно в течение года после наложения административного взыскания в соответствии с п. 2 ст. 208 КоАП РК, влекут штраф в размере: п) в подтверждение уплаты денежных средств покупателем;

п) в подтверждение уплаты денежных средств покупателем; ;

;