Я хочу узнать, обязан ли я сообщить об открытии расчетного счета в банке. Регистрация в налоговой расчетного счета

Я хочу узнать, обязан ли я сообщить об открытии расчетного счета в банке | ФНС

«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»,которым в статью 23 Налогового кодекса Российской Федерации (далее – Кодекс) внесены изменения, отменяющие обязанности налогоплательщиков – индивидуальных предпринимателей, управляющих товарищей (участников договоров инвестиционного товарищества, ответственных за ведение налогового учета) сообщать в налоговые органы об открытии (закрытии), счетов в банках, лицевых счетов, а также о возникновении или прекращении права использовать корпоративные электронные средства платежа для переводов электронных денежных средств.

В соответствии с пунктом 11 указанного закона также утратила силу статья 118 Кодекса.

Налогоплательщики – индивидуальные предприниматели обязаны сообщать в налоговый орган по месту жительства индивидуального предпринимателя - о своем участии в российских организациях (за исключением случаев участия в хозяйственных товариществах и обществах с ограниченной ответственностью) в случае, если доля прямого участия превышает 10 процентов,- в срок не позднее одного месяца со дня начала такого участия.

Счета за пределами территории РФ

^К началу страницы

В соответствии с ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон № 173-ФЗ) резиденты обязаны уведомлять налоговые органы об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации.

Переводы резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

^К началу страницы

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Форма уведомления утверждена приказомФНС России от 21.09.2010 № ММВ-7-6/457@ «Об утверждении форм уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации», зарегистрированным в Минюсте России 18.10.2010, регистрационный номер 18746.Рекомендуемые форматы утверждены приказом ФНС России от 14.11.2013 № ММВ-7-14/502@ «Об утверждении рекомендуемых форматов представления в электронной форме уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации» (с учетом изменений, внесенных приказом ФНС России от 20.12.2013 № ММВ-7-14/630@)

Способы подачи документов

^К началу страницы

- Непосредственно через инспекцию. Перейти Для того, что бы узнать Адрес и платежные реквизиты Вашей инспекции можно воспользоваться сервисом

- По почте с уведомлением о вручении

- Онлайн с использованием электронной подписи

«Налогоплательщик ЮЛ» - программное средство в части автоматизации процесса подготовки налогоплательщиком форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы.

www.nalog.ru

Уведомление об открытии счёта в банке за рубежом | ФНС

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

^К началу страницы

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Форма уведомления утверждена приказомФНС России от 21.09.2010 № ММВ-7-6/457@ «Об утверждении форм уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации», зарегистрированным в Минюсте России 18.10.2010, регистрационный номер 18746.Рекомендуемые форматы утверждены приказом ФНС России от 14.11.2013 № ММВ-7-14/502@ «Об утверждении рекомендуемых форматов представления в электронной форме уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации» (с учетом изменений, внесенных приказом ФНС России от 20.12.2013 № ММВ-7-14/630@)

Способы подачи документов

^К началу страницы

- Непосредственно через инспекцию. Перейти Для того, что бы узнать Адрес и платежные реквизиты Вашей инспекции можно воспользоваться сервисом

- По почте с уведомлением о вручении

- Онлайн с использованием электронной подписи

«Налогоплательщик ЮЛ» - программное средство в части автоматизации процесса подготовки налогоплательщиком форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы.

www.nalog.ru

Банковские счета | ФНС | 77 город Москва

Счета в РФ

^К началу страницы

Банки открывают счета организациям, индивидуальным предпринимателям и предоставляют им право использовать корпоративные электронные средства платежа для переводов электронных денежных средств только при предъявлении свидетельства о постановке на учет в налоговом органе.

Банк сообщает в налоговый орган по месту своего нахождения информацию об открытии или о закрытии счета, вклада (депозита), об изменении реквизитов счета, вклада (депозита) организации, индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем, о предоставлении права или прекращении права организации, индивидуального предпринимателя использовать корпоративные электронные средства платежа для переводов электронных денежных средств, а также об изменении реквизитов корпоративного электронного средства платежа в электронной форме в течение трех дней со дня соответствующего события.

Порядок сообщения банком указанных сведений устанавливается Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Формы и форматы сообщений устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Счета за пределами территории РФ

^К началу страницы

В соответствии с ч. 2 ст. 12 и ч. 10 ст. 28 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон № 173-ФЗ) резиденты обязаны уведомлять налоговые органы об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации.

Переводы резидентами средств на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, со своих счетов (с вкладов) в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов).

Порядок уведомления о счетах (ЮЛ, ИП, ФЛ)

^К началу страницы

Резидент уведомляет налоговый орган по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Форма уведомления утверждена приказомФНС России от 21.09.2010 № ММВ-7-6/457@ «Об утверждении форм уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации», зарегистрированным в Минюсте России 18.10.2010, регистрационный номер 18746.Рекомендуемые форматы утверждены приказом ФНС России от 14.11.2013 № ММВ-7-14/502@ «Об утверждении рекомендуемых форматов представления в электронной форме уведомлений об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации» (с учетом изменений, внесенных приказом ФНС России от 20.12.2013 № ММВ-7-14/630@)

Способы подачи документов

^К началу страницы

- Непосредственно через инспекцию. Перейти Для того, что бы узнать Адрес и платежные реквизиты Вашей инспекции можно воспользоваться сервисом

- По почте с уведомлением о вручении

- Онлайн с использованием электронной подписи

«Налогоплательщик ЮЛ» - программное средство в части автоматизации процесса подготовки налогоплательщиком форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы.

Информация для иностранных организаций финансового рынка, расположенных за пределами территории Российской Федерации

^К началу страницы

В соответствии с положениями статьи 6 Федерального закона от 28.06.2014 № 173-ФЗ «Об особенностях осуществления финансовых операций с иностранными гражданами и юридическими лицами, о внесении изменений в Кодекс Российской Федерации об административных правонарушениях и признании утратившими силу отдельных положений законодательных актов Российской Федерации» иностранные организации финансового рынка, расположенные за пределами территории Российской Федерации, обязаны сообщать о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации. Сообщать необходимо ежегодно в срок до 30 сентября года, следующего за годом, в течение которого указанные счета (вклады) были открыты.

Формы указанных сообщений утверждены приказом Федеральной налоговой службы от 09.11.2015 № ММВ-7-14/501@ «Об утверждении форм сообщений иностранными организациями финансового рынка, расположенными за пределами территории Российской Федерации, о реквизитах открытых у них счетов (вкладов) граждан Российской Федерации и юридических лиц, которые прямо или косвенно контролируются гражданами Российской Федерации» (зарегистрирован в Министерстве юстиции Российской Федерации 02.12.2015, регистрационный номер 39937).

Способ подачи документов

- На бумажном носителе

Сообщение направляется в Федеральную налоговую службу по адресу:ул.Неглинная, 23, Москва, 127381.

Представление взыскателю сведений о банковских счетах должника

^К началу страницы

Пунктом 8 статьи 69 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон № 229-ФЗ) предусмотрено, что если сведений о наличии у должника имущества не имеется, то судебный пристав-исполнитель запрашивает эти сведения у налоговых органов, иных органов и организаций, исходя из размера задолженности, определяемого в соответствии с частью 2 указанной статьи. Взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в налоговый орган с заявлением о представлении этих сведений.

Обратиться за получением указанных сведений взыскатель может в любой территориальный налоговый орган, в том числе в ИФНС России (либо УФНС России) по месту своего нахождения.

Перейти Информация о налоговых органах размещена на настоящем сайте ФНС России, электронный сервис Адреса и платежные реквизиты вашей инспекцииПри обращении в налоговый орган с запросом о получении информации о счетах должника для подтверждения своих прав на получение указанной информации необходимо одновременно предъявить подлинник или заверенную в установленном законодательством Российской Федерации порядке (нотариусом или судом, выдавшем взыскателю исполнительный лист) копию исполнительного листа с неистекшим сроком предъявления к исполнению.

В случае представления в налоговый орган копии исполнительного листа, заверенной уполномоченным должностным лицом организации, являющейся взыскателем, одновременно предъявляется подлинник исполнительного листа.

Надлежаще оформленный запрос может быть направлен по почте (при необходимости получения подтверждения о получении адресатом – заказным письмом с уведомлением), либо предъявлен в налоговый орган лично (через уполномоченного представителя – по доверенности).

При предъявлении взыскателем лично в налоговый орган подлинника исполнительного лица налоговый орган после документального фиксирования факта его наличия возвращает подлинник исполнительного листа взыскателю.

Согласно пункту 10 статьи 69 Закона № 229-ФЗ налоговые органы представляют запрошенные сведения в течение семи дней со дня получения запроса.

Представление заявителю сведенийо его банковских счетах

^К началу страницы

Заявителю - гражданину (физическому лицу), организации сведения о его (ее) банковских счетах могут быть предоставлены налоговыми органами на основании положений Федерального закона от 27.07.2006 № 149-ФЗ «Об информатизации, информационных технологиях и о защите информации» (далее – Закон № 149-ФЗ). В соответствии с пунктами 2 и 3 статьи 8 Закона № 149-ФЗ:

- гражданин (физическое лицо) имеет право на получение от государственных органов, органов местного самоуправления, их должностных лиц в порядке, установленном законодательством Российской Федерации, информации, непосредственно затрагивающей его права и свободы;

- организация имеет право на получение от государственных органов, органов местного самоуправления информации, непосредственно касающейся прав и обязанностей этой организации, а также информации, необходимой в связи с взаимодействием с указанными органами при осуществлении этой организацией своей уставной деятельности.

При этом статьей 6 Федерального Закона № 149-ФЗ установлено, что обладатель информации, в данном случае Федеральная налоговая служба, которая осуществляет полномочия обладателя информации от имени Российской Федерации, вправе разрешать или ограничивать доступ к информации, определять порядок и условия такого доступа, а также при осуществлении своих прав обязана соблюдать права и законные интересы иных лиц, ограничивать доступ к информации, если такая обязанность установлена федеральными законами.

В силу положений статьи 84 и статьи 102 Налогового кодекса Российской Федерации сведения о налогоплательщике с момента постановки на учет в налоговом органе являются налоговой тайной, которая не подлежит разглашению налоговыми органами, их должностными лицами, за исключением случаев, предусмотренных федеральным законом.

Порядок доступа к конфиденциальной информации налоговых органов (далее – Порядок) утвержден приказом МНС России от 03.03.2003 № БГ-3-28/96 «Об утверждении порядка доступа к конфиденциальной информации налоговых органов» (зарегистрирован в Минюсте России 26.03.2003, регистрационный № 4334) (далее – приказ № БГ-3-28/96).

В соответствии с пунктом 11 Порядка запрос о предоставлении конфиденциальной информации (далее - запрос) оформляется и направляется в письменном виде на бланках установленной формы фельдсвязью, почтовыми отправлениями, курьерами, нарочными или в электронном виде по телекоммуникационным каналам связи с реквизитами, позволяющими идентифицировать факт обращения пользователя в налоговый орган. Подпись должностного лица, имеющего право направлять запросы в налоговые органы, подтверждается печатью канцелярии пользователя.

При направлении запросов по телекоммуникационным каналам связи подпись заявителя подтверждается электронной цифровой подписью.

Гражданин для получения сведений о своих банковских счетах вправе лично обратиться с запросом, составленным в произвольной форме, предъявив документ, удостоверяющий личность; подать заявление, через сервис «Личный кабинет налогоплательщика для физических лиц» (раздел: «обращение в свободной форме») или направить запрос по телекоммуникационным каналам связи, подписанный своей усиленной квалифицированной электронной подписью, отвечающей требованиям Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Запросы, по форме и содержанию не отвечающие требованиям Порядка, исполнению не подлежат.

Обратиться за получением сведений о своих банковских счетах заявитель может в любой территориальный налоговый орган, в том числе по месту своего нахождения (жительства (пребывания)).

При обращении с запросом заявителю необходимо принять во внимание тот факт, что сведения о счетах (вкладах) физических лиц представляются банками в налоговые органы в соответствии с пунктом 1 статьи 86 Налогового кодекса Российской Федерации (в редакции Федерального закона от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям») с 1 июля 2014 года. Информацией о ранее открытых физическими лицами счетах в банках (если такие счета не закрывались либо по ним не было изменений) налоговые органы не располагают. Также налоговые органы не располагают информацией о движении денежных средств по счетам. Такую информацию заявитель может запросить у банка, в котором открыт счет.

data.nalog.ru

нормы закона и условия в банках

Рассмотрим сроки открытия расчетного счета ООО после регистрации в налоговой. Узнаем, нужно ли открывать счет при регистрации фирмы и как можно ускорить этот процесс. В статье вы найдете особенности и пошаговую инструкцию по открытию расчетного счета.

Когда ООО необходимо открыть расчетный счет?

Деятельность организаций неразрывно связана с ведением безналичных расчетов, для этого они открывают в банках специальные расчетные счета. При регистрации ООО не потребуется никаких документов, подтверждающих наличие счета: владельцам и руководителю бизнеса предоставлено право самостоятельно решать, когда открыть счет в банке.

ООО может существовать без расчетного счета вполне легально, а вот работать у него не получится по следующим причинам:

1

В отличие от частных предпринимателей, юридические лица могут платить налоги только безналичными платежами. Даже при внесении наличных руководителем организации налоговая будет считать, что ООО не уплатила платежи, а внесенная сумма повиснет в невыясненных платежах физ. лиц. Важно учитывать, что оплатить взносы и налоги за сотрудников при отсутствии расчетного счета тоже невозможно.

2

Большинство предприятий не будут работать за наличный расчет с организацией. В законодательстве установлено ограничение на максимальную сумму расчетов наличкой в рамках одного договора, да и она требует ведения дополнительного учета и соблюдения кассовой дисциплины.

Срок, в течение которого ООО должно открыть расчетный счет после регистрации в налоговой службе, не установлен. Но фактически без него вы вправе только сдавать нулевые отчеты. Можно, конечно, попробовать поработать за наличный расчет с населением, но в этом случае не получится заплатить налоги, и от налоговой инспекции последуют различные штрафы.

Сколько по времени открывается расчетный счет

Учитывая, что работа организации без расчетного счета фактически невозможна, то нужно позаботиться о его открытии после регистрации фирмы в ИФНС. Законодательство не ограничивает сроки открытия счета с момента регистрации компании. Но нужно учитывать, что эта процедура не моментальная. Решать, в какой срок открыть счет после регистрации в налоговой, руководитель ООО может самостоятельно, ведь это входит в его полномочия.

Некоторое время назад расчетный счет в банке открывался в течение суток, а отдельные кредитные учреждения сокращали время открытия до 1 часа. Но законодательство и инструкции ЦБ РФ изменились, в результате финансовые организации существенно ужесточили проверку компании перед открытием расчетного счета.

Фактически срок открытия расчетного счета сильно зависит от того, в течение какого времени служба безопасности банка проведет необходимые проверки. Это может существенно затормозить начало реальной работы организации, ведь перед проведением безналичных платежей ООО должно открыть счет в банке.

Следуя некоторым рекомендациям, можно открыть счет при регистрации ООО значительно быстрее и начать работать без лишних задержек:

1

Заранее выберите подходящий банк. Предложений на рынке довольно много, но у каждого есть как преимущества, так и недостатки. Иногда на сравнение тарифов и условий уходит довольно много времени, лучше это делать до похода в банк, чтобы в дальнейшем не пришлось слишком сильно торопиться. Стоит поговорить с менеджером кредитной организации и уточнить сроки открытия, список необходимых документов и ответы на разные вопросы.

Выбрать выгодный банк

2

Пакет документов лучше собрать перед визитом в банк. Это не только избавит от необходимости готовить недостающие документы, но и существенно ускорит процесс проверки службой безопасности и оформление договора.

3

Указывайте только достоверную информацию в анкете. Проверить информацию из анкет для сотрудников финансового учреждения не составляет труда, а ложные сведения сразу дадут повод усомниться в надежности клиента, и банк может просто отказать в открытии.

4

Узнайте заранее о наличии услуги по срочному открытию. В некоторых банках можно существенно ускорить процедуру открытия счета, воспользовавшись соответствующей платной услугой. Если счет нужен очень срочно, например, для заключения выгодного контракта, то можно и переплатить.

5

Рассмотрите предложения дистанционных банков. Ориентированные на работу через удаленные каналы обслуживания кредитные организации открывают счета быстрее, да и тратить время на визит в отделение банка в этом случае не надо, т. к. все бумаги менеджер привезет к вам в офис.

Стандартно все процедуры по открытию счета занимают от 1 до 5 рабочих дней, и большинство организаций этот срок вполне устраивает. Лишь некоторые банки могут затягивать проверки на 10-15 дней, но это уже должно насторожить потенциального клиента.

Особенности открытия расчетного счета

Процедура открытия расчетного счета организации довольно простая, а менеджеры банка всегда могут помочь с решением возникающих вопросов.

Рассмотри по шагам, как открыть счет для ООО:

- Выбрать подходящий банк с учетом всех требований и действующих тарифов.

- Подготовить и передать пакет документов вместе с заявлением представителю кредитной организации.

- Дождаться одобрения службы безопасности и подготовки документов.

- Подписать необходимые бумаги и подключить интернет-банкинг.

Уведомлять налоговую службу, ПФР или ФСС об открытии счета организации не надо. Это обязанность банка, он отправит все необходимые документы сразу после подписания договора и открытия счета.

rko-bank.ru

Что делать после регистрации ИП: органы, налоги, расчетный счет

Часто предприниматели все силы бросают на регистрацию в ФНС, наивно полагая, что дальше можно спокойно приступать к работе. На самом деле, это только первый этап оформления бизнеса. Ниже рассмотрим, что делать после регистрации ИП, чтобы исключить проблемы в будущем.

Что нужно сразу после регистрации ИП?

Как только процесс оформления предпринимателя в налоговой инспекции пройден, информация из ФНС автоматически передается в Пенсионный Фонд РФ. Раньше новоиспеченный ИП должен был лично передавать документы для рассмотрения, но сейчас процедура упрощена.

Но здесь имеется особенность. Регистрация в ПФР не обязательна для субъектов, которые не планируют использовать труд наемных работников. В ситуации, когда предпринимательская деятельность будет вестись с привлечением других людей, потребуется лично прийти в Пенсионный Фонд и зарегистрироваться в качестве работодателя. Такая процедура должна быть пройдена в течение тридцати суток.

Таким же образом стоит действовать и в случае с ФСС. Если сотрудников нет, процедура оповещения производится автоматически. Если же такие имеются, нужно после регистрации ИП явиться для постановки на учет. Регистрация в роли работодателя должна быть произведена в течение десяти суток.

Читайте также — Заказать печать для ИП: где, как и зачем?

Что делать после регистрации ИП: первые шаги

Как только рассмотренная работа выполнена, стоит выбрать подходящую форму выплаты налогов. Сегодня на выбор ИП предлагается пять вариантов:

- ЕНВД.

- ЕСХН.

- ПСН.

- ОСНО.

- УСН.

При определении подходящий формы стоит ориентироваться на несколько критериев — вид деятельности, планируемый объем прибыли, наличие работников и прочие. Если ничего не указать при регистрации, работа автоматически ведется на ОСНО, но при желании несложно «переключиться» на другой режим выплаты налогов.

Отдельное внимание уделяется УСН, ведь с момента регистрации у ИП имеется всего месяц для перехода. Если же не успеть в этот срок, придется ожидать завершения года. Если решение о переходе на «упрощенку» принято, требуется передать в ФНС заявление по установленной форме. Для других форм налогообложения переход может быть осуществлен, когда это будет удобно.

Печать и расчетный счет

По законодательству ИП вправе работать без печати. В таких случаях при оформлении документов на месте, где должна быть такая отметка, проставляется б/п (означает «без печати»). При этом многие специалисты уверены, что после регистрации ИП печать все-таки нужно сделать. Причин несколько:

- Повышается авторитет предпринимателя.

- Снижается риск мошеннических сделок с документами.

Заказать печать можно в любой компании, которая занимается этими вопросами.

Следующий этап — открытие расчетного счета. Предварительно требуется побывать в Росстате и оформить на ИП письмо с кодами и информацией по статистике. Некоторые финансовые учреждения требуют такие данные при оформлении р/с.

Далее можно направляться в банк. Сразу стоит отметиться, что открытие р/с — прерогатива (не обязательство) ИП. Если в процессе деятельности клиентами являются только частные лица, в таком аккаунте нет потребности. Если же планируется работа с компаниями, производящими оплату по безналу, без р/с не обойтись. После оформления аккаунта уведомлять кого-либо не нужно — банки самостоятельно оповещают ФНС и ПФР.

Далее можно направляться в банк. Сразу стоит отметиться, что открытие р/с — прерогатива (не обязательство) ИП. Если в процессе деятельности клиентами являются только частные лица, в таком аккаунте нет потребности. Если же планируется работа с компаниями, производящими оплату по безналу, без р/с не обойтись. После оформления аккаунта уведомлять кого-либо не нужно — банки самостоятельно оповещают ФНС и ПФР.

Касса и ее учет

Теперь разберем, что делать после регистрации ИП дальше. Здесь все зависит от выбранного режима выплаты налогов. Так, в ряде случаев может потребоваться покупка ККТ (если по-простому, кассы). Такой аппарат обязателен при выборе следующих режимов:

- Общая форма.

- «Упрощенка».

- Единый сельхозналог.

В этих случаях требуется постановка ККТ на учет.

В завершение требуется отправиться в Роспотребнадзор и зарегистрировать ИП там. Заблаговременно стоит уточнить, какие документы нужно предоставить для прохождения процедуры.

Итоги

Теперь вы знаете, что делать после завершения процедуры регистрации ИП. Главное — не затягивать с этими процедурами, чтобы впоследствии спокойно приступить к работе.

raschetniy-schet.ru

Регистрация в налоговой инспекции, открытие банковского счета

Территориальные налоговые органы осуществляют постановку предпринимателя на учет в налоговом органе по месту жительства. При этом выдается Свидетельство о постановке на учет в налоговом органе. Если гражданин не имел на момент начала предпринимательской деятельности идентификационный номер налогоплательщика (ИНН), одновременно ему дается этот номерНесмотря на то, что частные нотариусы и адвокаты, учредившие адвокатские кабинеты, отнесены налоговым законодательством к индивидуальным предпринимателям (ст. 11 Налогового кодекса РФ), на них не распространяется процедура государственной регистрации.

Регистрация в других организацияхПосле регистрации граждан в качестве индивидуального предпринимателя налоговые органы направляют сведения о нем в территориальные органы статистики, которые должны в недельный срок присвоить предпринимателю коды, сообщить об этом налоговикам для внесения сведений в ЕГРИП.Помимо классификатора ОКВЭД для классификации предпринимателей им присваивается код ОКПО, который содержит 10 знаков. Этот код по своей сути является порядковым номером и остается неизменным на протяжении всей деятельности предпринимателя.

Также регистрирующий орган должен направить сведения, содержащиеся в ЕГРИП, в государственные внебюджетные фонды для регистрации их в качестве страхователей.От Пенсионного фонда и Фонда медицинского страхования предприниматели получают свидетельства о постановке на учет, регистрация в них обязательна (№ 167_ФЗ «Об обязательном пенсионном страховании», Закон РФ № 1499_1 «О медицинском страховании граждан в Российской Федерации») и должна быть осуществлена в пятидневный срок. Регистрационный номер в ПФР, ФСС и ФОМС предприниматель должен указывать во всех документах, которые касаются расчетов с этими фондами.

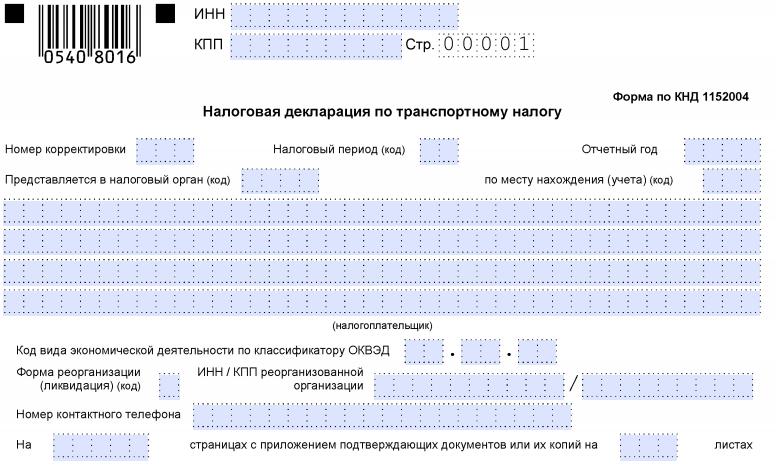

Открытие счетовИндивидуальный предприниматель, прошедший государственную регистрацию, может открыть в банке расчетный(текущий) и иные счета по договору банковского счета. На основании пункта 1 статьи 86 Налогового кодекса РФ банки открывают счета индивидуальным предпринимателям только при предъявлении свидетельства о постановке на учет в налоговом органе.

Для открытия банковского счета этого необходимо предъявить в банк:– заявление на открытие счета, подписанное ПБОЮЛ;– копию свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя;– копию свидетельства о постановке на учет в налоговом органе;– приказ о назначении главного бухгалтера, если данное должностное лицо будет иметь право подписи платежных документов;– нотариально заверенная карточка с образцом подписи и оттиском печати. Бланк карточки выдается работником банка, в котором предприниматель открывает расчетный счет.

Сведения о банковских счетах индивидуальных предпринимателей представляются в налоговый орган банками не позднее пяти дней со дня открытия текущих (расчетных) счетов.Однако одновременно и сам гражданин должен самостоятельно письменно сообщить в налоговый орган по месту жительства об открытии счетов в десятидневный срок (пункт 2 статьи 23 Налогового кодекса РФ) на специальном бланке. За нарушение указанного срока статьей 118 Налогового кодекса РФ предусмотрена ответственность в виде взыскания штрафа (обратите внимание — ответственность предусмотрена лишь за нарушение срока, установленного Налоговым кодексом РФ, а не за нарушение формы такого сообщения). Требование статьи 86 НК РФ о сообщении банками и индивидуальными предпринимателями, налоговым органам об открытии счетов не распространяется на депозитные и ссудные счета.

Лицензирование, сертификация и другие требованияВ ряде случаев предпринимателю для осуществления деятельности необходимо специальное разрешение — лицензии. Перечень видов деятельности, для которых необходимо лицензирование, определяется Законом. За рассмотрение заявления о выдаче лицензии, а также за ее представление и выдачу взимается лицензионный сбор.Срок действия лицензии не может быть менее пяти лет. По истечении этого времени срок действия лицензии может быть продлен по заявлению лицензиата.Лицо, занимающееся лицензируемой деятельностью, без специального разрешения может быть привлечено к административной и уголовной ответственности.

Помимо лицензирования может возникнуть необходимость сертификации продукции и услуг.Сертификация – форма осуществляемого органом по сертификации подтверждения соответствия объектов требованиям технических регламентов, положениям стандартов или условиям договоров; сертификат соответствия – документ, удостоверяющий соответствие объекта требованиям технических регламентов, положениям стандартов или условиям договоров.Подтверждение соответствия на территории России может иметь как добровольный, так и обязательный характер.Услуга сертификации является платной и достаточно хлопотной (необходимо предоставлять большое количество документов). Для её проведения можно обращаться в любой аккредитованный орган по сертификации.

При работе с некоторыми видами продукции (например, пищевая промышленность), проводится санитарно-эпидемиологическая экспертиза. Перечень продукции, подлежащей санитарно_эпидемиологической экспертизе, устанавливает приказ Роспотребнадзора от 19 июля 2007 г. № 224 «О санитарно_эпидемиологических экспертизах, обследованиях, исследованиях, испытаниях и токсикологических, гигиенических и иных видах оценок».

Для выполнения отдельных видов работ является обязательным регулярное прохождение медицинских осмотров (в соответствии со статьей 34 Закона № 52_ФЗ) в целях предупреждения возникновения и распространения инфекционных заболеваний, массовых неинфекционных заболеваний (отравлений) и профессиональных заболеваний.Результаты медицинских осмотров вносятся в личные медицинские книжки и учитываются лечебно-профилактическими организациями государственной и муниципальной систем здравоохранения, а также органами государственного санитарно-эпидемиологического надзора.

Контрольно-кассовая техникаИндивидуальный предприниматель может вести расчеты с контрагентами, как в безналичной, так и в наличной форме.Для приема наличных денег за проданные товары, работы, услуги предприниматель должен иметь контрольно-кассовую технику (ККТ) — выдать покупателю кассовый чек. ККТ в обязательном порядке регистрируется налоговым инспектором.В соответствии с пунктом 2 статьи 2 № 54-ФЗ индивидуальные предприниматели могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.В законе говорится, что в силу специфики своей деятельности предприниматели могут не применять контрольно-кассовую технику. Это относится к случаям мелкорозничной торговли (например газетами вразнос), деятельности по обеспечению питанием учащихся школ во время учебных занятий; реализации религиозных предметов и услуг и т.п.

free-mama.ru