Содержание

Скажи НЕТ «серой» зарплате

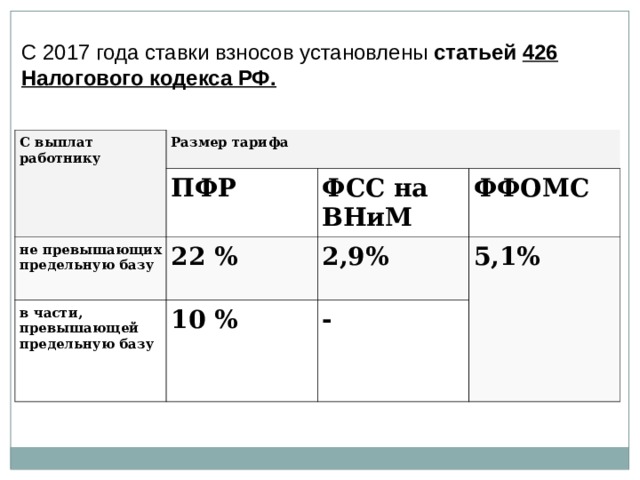

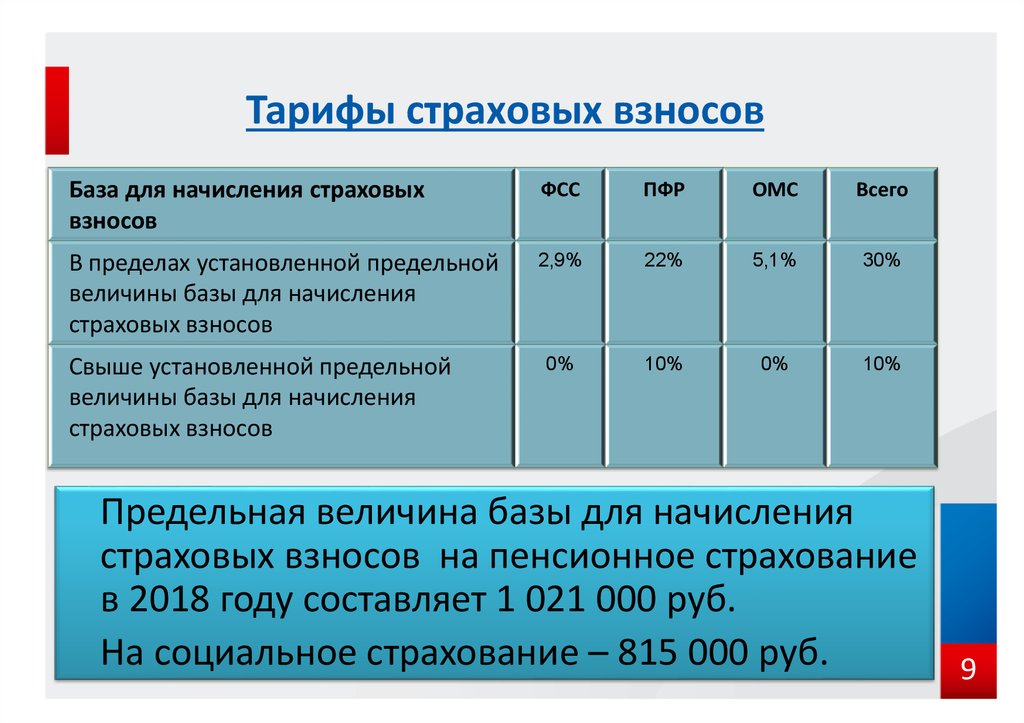

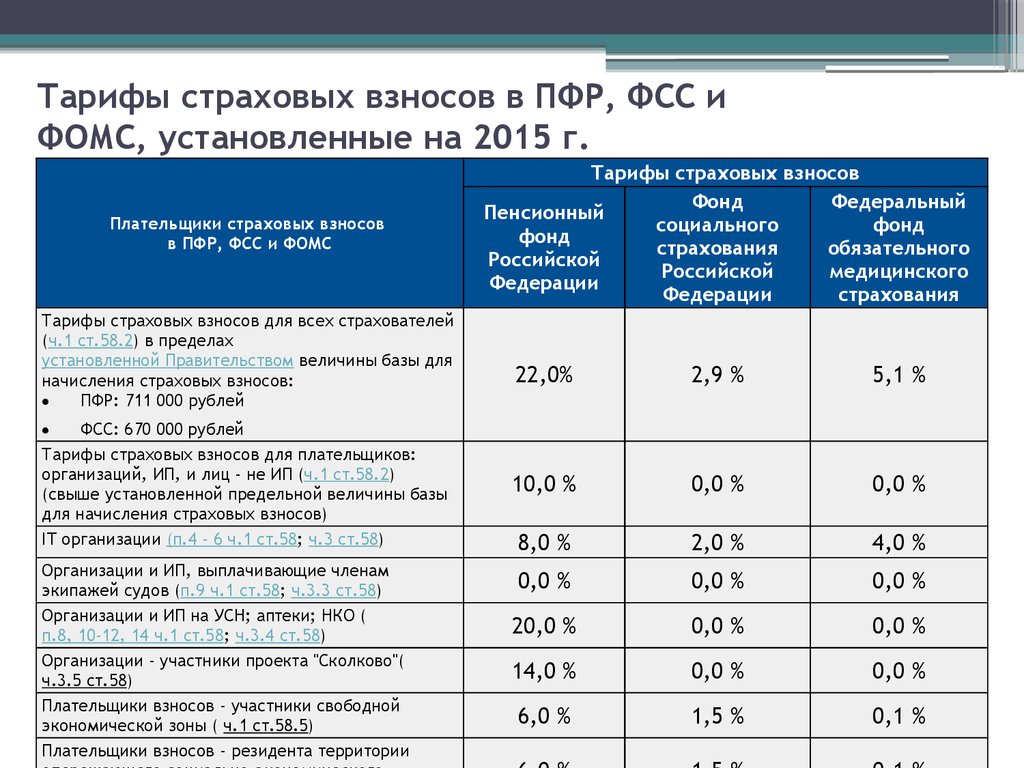

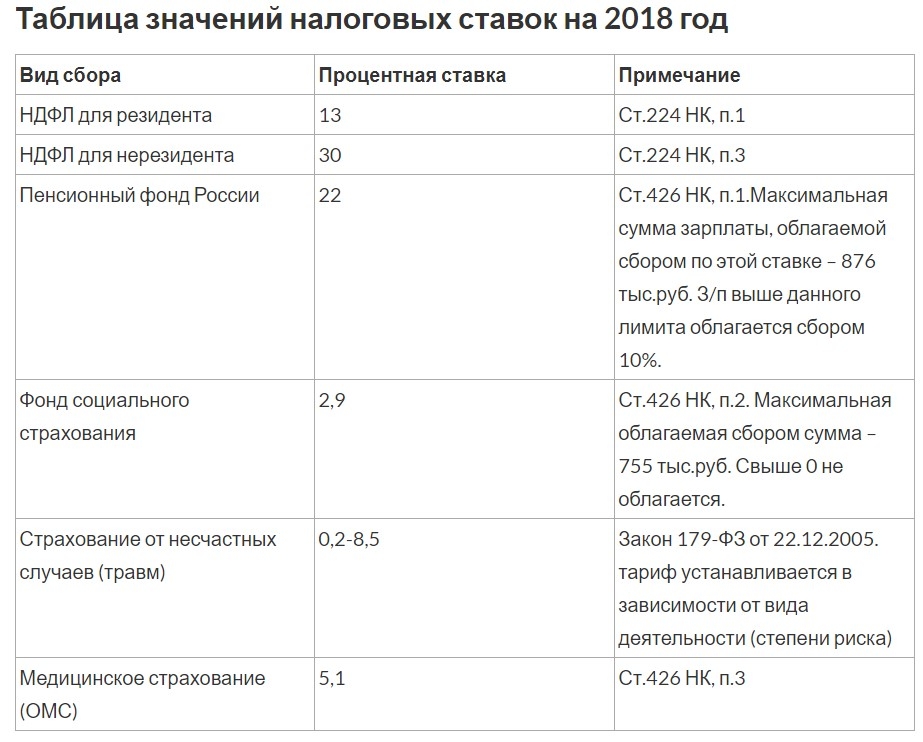

Заработная плата для соискателей служит важным критерием при выборе рабочего места, а для работодателей является самой расходной частью бюджета предприятия. Помимо 13% НДФЛ, удерживаемых с работника, со стороны работодателя идут значительные выплаты во внебюджетные фонды. Практически каждый третий руководитель в стране применяет разные схемы «оптимизации», чтобы уменьшить налоговое бремя и чаще всего эти схемы носят незаконный характер.

«Серые» заработные платы служат усредненным вариантом между легальными расчетами и деньгами в конверте. «Серый» цвет приписывают таким выплатам, которые состоят из двух частей. Первая – наименьшая проводится по всем документам, чаще всего указана в трудовом договоре, с неё идут все отчисления, вторая самая значительная выдается наличными на руки.

Преимущество подобных выплат для сотрудников одно — их размер. Обычно молчаливое согласие на использование практики двойных стандартов окупается круглой суммой денег, получаемых в конверте. Работодателям удается сэкономить на налоговых выплатах. Однако применение подобных механизмов, несмотря на их распространенность и долговечность, сопряжено с постоянными рисками.

Работодателям удается сэкономить на налоговых выплатах. Однако применение подобных механизмов, несмотря на их распространенность и долговечность, сопряжено с постоянными рисками.

Недостатки получения «серых» заработных плат для работников:

— при трудовых спорах, конфликтных ситуациях, финансовых трудностях размер поощрений работодатель может значительно снизить размер заработной платы;

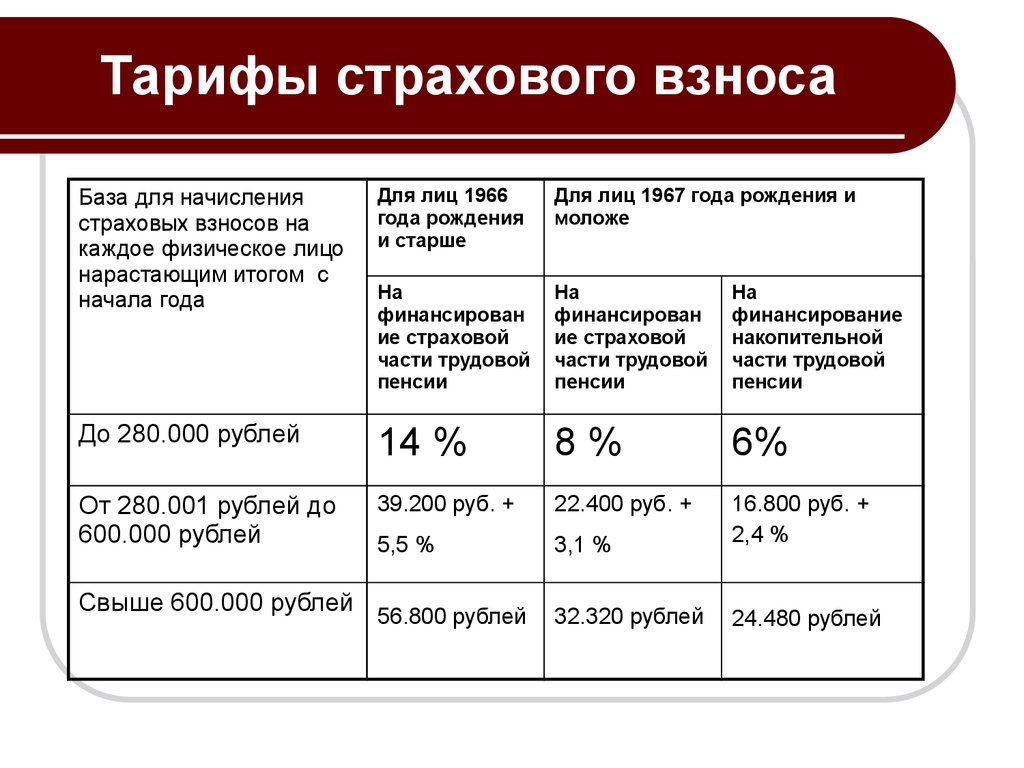

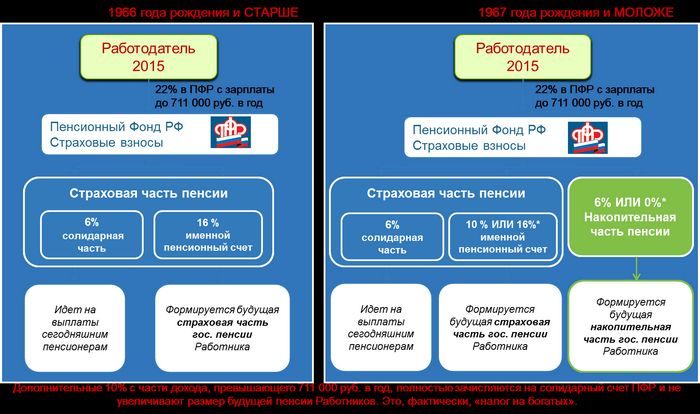

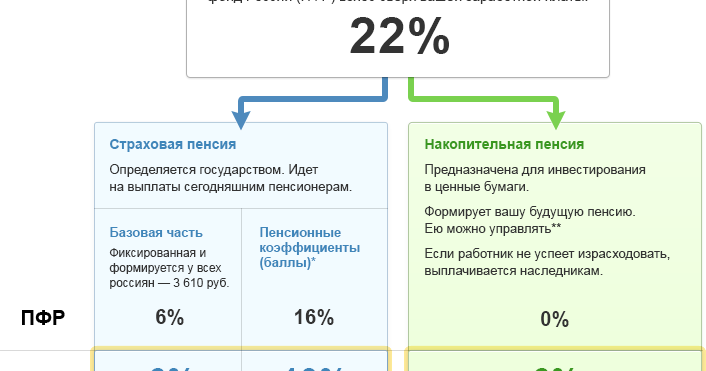

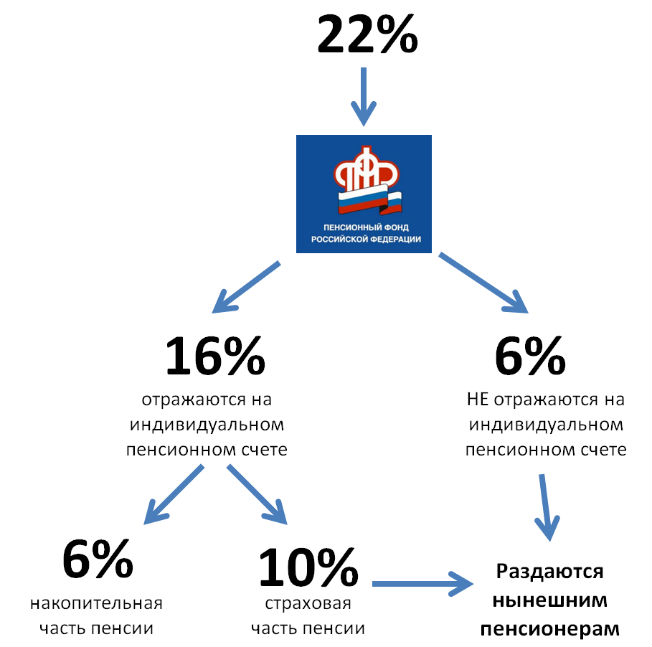

— минимальные отчисления в Пенсионный фонд Российской Федерации, которые впоследствии используются для назначения пенсии, поскольку учитываются исчисленные и уплаченные страховые взносы только с официальной заработной платы;

— при увольнении, отпуске, в том числе декретном, больничном расчетные деньги выдаются в соответствие с официальным заработком;

— претендуя на кредит, в документах будет указана только белая часть заработной платы.

Для руководителей и предпринимателей махинации с заработной платой чреваты проверками, если нарушения обнаружат, штрафами и даже уголовной ответственностью. Причем наказание по статье 199 УК РФ предусмотрено также для пособников (главного бухгалтера, кадровиков, ведущих учётную документацию), способствующих уклонению отуплаты налоговых выплат.

Причем наказание по статье 199 УК РФ предусмотрено также для пособников (главного бухгалтера, кадровиков, ведущих учётную документацию), способствующих уклонению отуплаты налоговых выплат.

Конечно доказать факт «серых» заработных плат в суде зачастую не просто сложно, а невозможно, Ведь, получая стабильную и регулярную заработную плату, работник не задумывается, придется ли ему когда-нибудь доказывать, что часть суммы он получал неофициально. В суде устных показаний бывает недостаточно.

Помните, что каждый работающий гражданин имеет возможность отслеживать отчисления на будущую пенсию в режиме онлайн, используя электронный сервис на официальном сайте Пенсионного фонда «Личный кабинет гражданина» либо на Едином портале государственных услуг.

Кроме того, по требованию сотрудника работодатель обязан предоставлять информацию об уплаченных страховых взносах.

В настоящее время сообщить о фактах неформальной занятости (устройства на работу без оформления трудового договора), выплаты заработной платы «в конверте» вы можете, позвонив по «телефонам доверия», которые работают во всех территориальных органах Пенсионного фонда Российской Федерации Ямало-Ненецкого автономного округа http://www. pfrf.ru/branches/yanao/info/~gragzdanam/.

pfrf.ru/branches/yanao/info/~gragzdanam/.

Зарплата в конверте – старость без пенсии!

Администрация

Шерегешского городского поселения

Версия для слабовидящих

Интернет-приемная

Старая версия сайта

Карта сайта

Главная »

Новости »

Зарплата в конверте – старость без пенсии!

Кузбассовцам следует помнить, что неофициальная заработная плата, так называемая «серая зарплата», влечет за собой не только нарушение действующего законодательства, но и лишает работников важных социальных гарантий, в частности, права на достойное пенсионное обеспечение с наступлением пенсионного возраста.

Работодатель, выплачивающий зарплату в неофициальной форме или в «конверте», лишает не только своих сотрудников достойной пенсии в будущем, но и влияет на пенсии нынешних пенсионеров, поскольку от «серой» зарплаты не производятся отчисления в Пенсионный фонд. Сегодня часть страховых взносов идет на выплату пенсий старшему поколению.

Сегодня часть страховых взносов идет на выплату пенсий старшему поколению.

Также от суммы страховых взносов, которую уплачивает работодатель за конкретного работника в Пенсионный фонд, напрямую зависит будущая пенсия граждан. Уплата страховых взносов с заниженной суммы заработной платы или неуплата взносов вовсе приводит к уменьшению размера пенсии. Таким образом, все то, что выплачивается неофициально на руки, при назначении пенсии учитываться не будет.

Особенно важно получать официальную «белую» зарплату сегодня, так как в соответствии с действующим порядком формирования пенсионных прав, основные факторы, влияющие на величину будущей пенсии – размер заработной платы, длительность стажа и возраст обращения за назначением страховой пенсии.

Кроме того, теперь при назначении пенсии используется «индивидуальный пенсионный коэффициент». Для того чтобы получить право на назначение страховой пенсии по старости, необходимо будет иметь 30 и более пенсионных коэффициентов. Если работник получает небольшую заработную плату, например, по сумме равную минимальному размеру оплаты труда, а остальное в «конверте» то, чтобы получить 30 коэффициентов работодатель должен отчислять страховые взносы в ПФР в течение 30 лет.

Очень часто встречаются случаи, когда только к выходу на пенсию работник узнает, что работодатель не уплачивал страховые взносы в ПФР. Чтобы избежать подобной ситуации напомним, что контролировать состояние индивидуального лицевого счета и сумму перечисленных работодателем страховых взносов можно в «Личном кабинете гражданина» на сайте ПФР. Данную информацию в режиме он-лайн можно получить, пройдя регистрацию на портале госуслуг, и подтвердив свою учетную запись в Клиентской службе территориального органа ПФР.

Также граждане имеют право по закону один раз в год получить от своего работодателя копию индивидуальных сведений, предоставляемых на них в Пенсионный фонд, и таким образом контролировать формирование своей будущей пенсии. Запрашивать выписку о состоянии индивидуального лицевого счета можно и в ПФР.

- ← Об изменении реквизитов для получени я сведений из ЕГРН

- Следующая запись →

Что такое пенсия? Как это работает, налогообложение и виды планов

Что такое пенсионный план?

Пенсионный план — это пособие для сотрудников, которое обязывает работодателя делать регулярные взносы в денежный фонд, который откладывается для финансирования выплат, производимых правомочным работникам после их выхода на пенсию.

Традиционные пенсионные планы становятся все более редкими в частном секторе США. Они были в значительной степени заменены пенсионными пособиями, которые менее затратны для работодателей, такими как план пенсионных сбережений 401 (k).

Тем не менее, согласно переписи населения США 2021 года, существует более 6000 пенсионных систем государственного сектора, которые управляют портфельными активами на сумму 4,5 триллиона долларов для 14,7 миллионов работающих членов. Кроме того, по данным Бюро статистики труда, примерно 15% частных служащих в США сегодня охвачены планом с установленными выплатами.

Key Takeaways

- Пенсионный план — это пенсионный план, который требует от работодателя внесения взносов в общий фонд, предназначенный для будущих пособий работника.

- Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

- План с установленными выплатами гарантирует установленную ежемесячную выплату на всю жизнь (или единовременную выплату при выходе на пенсию).

- План с установленными взносами создает инвестиционный счет, который растет на протяжении всех лет работы сотрудника. Остаток доступен работнику при выходе на пенсию.

- Пенсионные фонды в основном финансируются работодателем, тогда как планы 401k в основном финансируются работником.

Пенсионный план

Понимание пенсионных планов

Пенсионный план требует взносов со стороны работодателя и может разрешать дополнительные взносы со стороны работника. Взносы работников вычитаются из заработной платы. Работодатель также может уравнять часть годовых взносов работника до определенного процента или суммы в долларах. Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

План с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник будет получать определенный ежемесячный платеж после выхода на пенсию и пожизненно, независимо от эффективности основного инвестиционного пула. Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Таким образом, работодатель несет ответственность за конкретный поток пенсионных выплат пенсионеру в долларовом эквиваленте, который обычно определяется по формуле, основанной на заработке и стаже работы.

Если активов на счете пенсионного плана недостаточно для выплаты всех причитающихся пособий, компания несет ответственность за оставшуюся часть платежа. Пенсионные планы с установленными выплатами, спонсируемые работодателем, датируются 1870-ми годами. Компания American Express создала первые пенсионный план в 1875 году. На пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора.

План с установленными взносами

В плане с установленными взносами работодатель обязуется вносить определенный взнос за каждого работника, на которого распространяется действие плана. Это может соответствовать взносам, сделанным работниками. Окончательная выгода, полученная работником, зависит от инвестиционной эффективности плана. Ответственность компании заканчивается, когда израсходованы все взносы.

Ответственность компании заканчивается, когда израсходованы все взносы.

План 401 (k) на самом деле является типом пенсионного плана с установленными взносами, хотя термин «пенсионный план» обычно используется для обозначения традиционного плана с установленными выплатами. План с установленными взносами намного дешевле для компании, а долгосрочные затраты трудно точно оценить. Они также поставили компанию на крючок за восполнение любой нехватки в фонде.

По этой причине все больше частных компаний переходят на план с установленными взносами. Самыми известными планами с установленными взносами являются план 401 (k) и его эквивалент для некоммерческих сотрудников — план 403 (b).

Варианты

Некоторые компании предлагают оба типа планов. Они даже позволяют участникам переводить балансы 401 (k) в планы с установленными выплатами. Существует еще один вариант — пенсионный план с выплатой по мере использования. Созданные работодателем, они могут полностью финансироваться работником, который может выбрать отчисления из заработной платы или единовременные взносы (что обычно не допускается в планах 401 (k)). В остальном они аналогичны планам 401 (k), за исключением того, что они редко предлагают соответствие компании.

В остальном они аналогичны планам 401 (k), за исключением того, что они редко предлагают соответствие компании.

Пенсионный план с выплатой по мере использования отличается от формулы финансирования с выплатой по мере использования. В последнем случае взносы текущих работников используются для финансирования нынешних бенефициаров. Социальное обеспечение является примером программы с оплатой по мере использования.

План с установленными выплатами

Указывает, сколько именно пенсионного дохода получает сотрудник после выхода на пенсию

Взносы работодателя часто не ограничиваются 25% заработной платы

Годовой взнос часто не имеет долларового лимита

Административные расходы часто выше

План с установленными взносами

Указывает, сколько именно каждая сторона должна внести в план, чтобы получить неизвестную сумму при выходе на пенсию

Взносы работодателя часто ограничиваются 25% заработной платы

Годовой взнос часто имеет долларовый лимит на человека

Административные расходы часто ниже

Пенсионные планы: факторинг в ERISA

Закон об обеспечении пенсионных доходов сотрудников от 1974 года (ERISA) — это федеральный закон, который был разработан для защиты пенсионных активов инвесторов. Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Закон устанавливает правила, которым должны следовать доверенные лица пенсионных планов для защиты активов работников частного сектора.

Компании, предоставляющие пенсионные планы, называются спонсорами планов (фидуциариями), и ERISA требует, чтобы каждая компания предоставляла определенный уровень информации сотрудникам, имеющим на это право. Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и сумме в долларах любых взносов работников, которые сопоставляются с компанией.

Работники также должны понимать, что такое наделение правами, которое относится к количеству времени, которое требуется им, чтобы начать накапливать и зарабатывать право на пенсионные активы. Распределение основано на количестве лет службы и других факторах.

Пенсионные планы: вестинг

Регистрация в плане с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя наделение правами может быть немедленным или растянутым на целых семь лет. Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

Уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий.

В планах с установленными взносами взносы отдельных лиц переходят на 100%, как только они выплачиваются. Если ваш работодатель уплачивает эти взносы или предоставляет вам акции компании как часть пакета льгот, он может установить график, в соответствии с которым определенный процент передается вам каждый год, пока вы не «полностью наделены».

Однако тот факт, что пенсионные взносы полностью закреплены, не означает, что вам разрешено снимать средства.

Условия предоставления прав варьируются от работодателя к работодателю. Свяжитесь со своим отделом кадров, чтобы узнать, каковы ваши текущие условия наделения правами.

Облагаются ли пенсионные планы налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям Кодекса внутренних доходов 401(a) и Закона о пенсионном обеспечении работников от 1974 года (ERISA). Это дает им льготный налоговый статус как для работодателей, так и для работников.

Взносы, которые сотрудники вносят в план, «вычитаются» из их зарплаты, то есть вычитаются из валового дохода сотрудника. Это эффективно снижает налогооблагаемый доход работника и сумму, которую он должен Налоговому управлению США в налоговый день. Средства, размещенные на пенсионном счете, затем растут по ставке отложенного налога, что означает, что средства не облагаются налогом, пока они остаются на счете.

Оба типа планов позволяют работнику отсрочить налогообложение доходов по пенсионному плану до тех пор, пока не начнутся изъятия. Этот налоговый режим позволяет работнику реинвестировать доход в виде дивидендов, процентный доход и прирост капитала, что обеспечивает гораздо более высокую норму прибыли за годы до выхода на пенсию.

После выхода на пенсию, когда владелец счета начинает снимать средства с квалифицированного пенсионного плана, уплачивается федеральный подоходный налог. Некоторые штаты также будут облагать налогом деньги.

Если вы внесли деньги в долларах после уплаты налогов, ваша пенсия или аннуитетные выплаты будут облагаться налогом лишь частично. Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Частично облагаемые налогом квалифицированные пенсии облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Да. Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают свои льготы, а это означает, что после определенного момента работникам больше не будут начисляться более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, работники, на которых распространяется действие пенсионного плана, почти всегда получают кредит за любую квалифицированную работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану.

При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение оставшихся лет его или ее службы.

Пенсионный план и пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, профсоюзов или других организаций, его обычно называют пенсионным фондом.

Управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды могут контролировать огромные суммы капитала и являются одними из крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль по их инвестиционным портфелям откладывается или освобождается от налогообложения.

Пенсионный фонд предоставляет фиксированное, заранее установленное пособие для сотрудников после выхода на пенсию, помогая работникам планировать свои будущие расходы. Работодатель делает большую часть взносов и не может задним числом уменьшить пенсионные выплаты.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать из своих налогов больше, чем с планом с установленными взносами.

Пенсионный фонд помогает субсидировать ранний выход на пенсию для продвижения определенных бизнес-стратегий. Однако пенсионный план является более сложным и дорогостоящим в создании и обслуживании, чем другие пенсионные планы. Сотрудники не имеют никакого контроля над инвестиционными решениями. Кроме того, акцизный налог применяется, если требование о минимальном взносе не выполняется или если в план вносятся избыточные взносы.

Выплата работника зависит от итоговой заработной платы и стажа работы в компании. Никаких кредитов или досрочного снятия средств из пенсионного фонда не предусмотрено. Распределение в процессе обслуживания не разрешено участнику в возрасте до 59 лет.1/2. Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Пенсионные планы и 401(k)

Пенсионный план и 401 (k) могут быть использованы для инвестирования денег на пенсию. Однако у каждого транспортного средства есть свои сильные и слабые стороны.

В то время как пенсионный план часто в основном финансируется работодателем, 401 (k) часто в основном финансируется работником. Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

Сотрудники могут выбирать суммы взносов в 401 (k) с потенциальными согласованными средствами от работодателей на основе лимитов взносов IRS. 401 (k) — это тип плана с установленными взносами, в то время как пенсия может быть планом с установленными взносами.

В соответствии с планом 401 (k) инвесторы часто имеют больший контроль над своим пенсионным планом, включая то, на какие инвестиции направляются их пенсионные сбережения, а также размер вклада в пенсионное обеспечение. С другой стороны, пенсионные планы больше подходят для инвесторов, которым нужен гарантированный фиксированный доход на всю жизнь.

Еще одним ключевым отличием пенсионного плана от 401(k) является переносимость. Когда сотрудник покидает компанию, он может забрать с собой свою форму 401(k), переведя остаток на индивидуальный пенсионный счет (IRA). В качестве альтернативы, когда сотрудник увольняется из компании, в которой он имеет законное пенсионное пособие, сотрудник должен отслеживать свое пенсионное пособие после того, как он покинул компанию. Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Затем, когда человек готов выйти на пенсию, он должен подать заявление на получение пенсионных пособий.

Пенсионные планы

Риск возлагается на работодателя в связи с обеспечением и управлением фондами

Установленный доход гарантирован на всю жизнь

Работодатели имеют больший контроль над инвестициями и стратегией

Может иметь более длительный период перехода прав

Не может быть немедленно сохранен или переведен на другой пенсионный счет при увольнении из компании

401 (к) Планы

Риск возлагается на сотрудника в связи с надзором и управлением средствами

Никаких гарантий каких-либо льгот/стабильного дохода

Сотрудники имеют больший контроль над инвестициями и стратегией

Может иметь более короткий период перехода прав

Может быть немедленно сохранен и переведен на другой пенсионный счет при увольнении из компании

Ежемесячная рента или единовременная выплата?

Когда дело доходит до распределения по плану с установленными выплатами, у вас обычно есть два варианта: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или единовременное распределение.

Некоторые планы позволяют участникам делать и то, и другое; то есть они могут взять часть денег единовременно, а остальные использовать для периодических платежей. В любом случае, скорее всего, будет установлен крайний срок для принятия решения, и решение будет окончательным. Есть несколько вещей, которые следует учитывать при выборе между ежемесячной рентой и единовременной выплатой.

Аннуитет

Ежемесячные аннуитетные платежи обычно предлагаются на выбор: единовременная рента для пенсионера — только пожизненная или совместная рента по случаю потери кормильца для пенсионера и супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются до тех пор, пока переживший супруг не скончается.

Некоторые люди решают взять единственную пожизненную ренту. Когда работник умирает, выплата пенсии прекращается, но пережившему супругу выплачивается крупное не облагаемое налогом пособие в связи со смертью, которое можно инвестировать.

Могут ли в пенсионном фонде когда-нибудь закончиться деньги? Теоретически да. Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, Корпорация гарантирования пенсионных пособий (PBGC) может выплачивать часть вашего ежемесячного аннуитета до установленного законом предела.

На 2022 год максимальная ежемесячная гарантия PBGC для пожизненной ренты для 65-летнего пенсионера составляет 6 204,55 доллара. Между тем, максимальная ежемесячная гарантия PGBC для совместной и 50%-й ренты в связи с потерей кормильца для 65-летнего пенсионера составляет 5 584,10 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы могли бы получить по первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции. Если нет, сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от уровня инфляции в то время.

Паушальная сумма

Если вы берете единовременную выплату, вы избегаете потенциальной (хотя и маловероятной) опасности банкротства вашего пенсионного плана. Кроме того, вы можете инвестировать деньги, заставляя их работать на вас и, возможно, получая более высокую процентную ставку. Если после вашей смерти остались деньги, вы можете передать их как часть своего имущества.

С другой стороны, нет гарантированного пожизненного дохода. Это зависит от вас, чтобы деньги оставались последними.

И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно обложена налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем из государственного сектора, ваша единовременная выплата может быть равна только вашим взносам. Для работодателя из частного сектора единовременная сумма обычно представляет собой текущую стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных аннуитетных платежей, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременную выплату для самостоятельной покупки немедленной ренты, которая могла бы обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако в качестве индивидуального покупателя ваш поток доходов, вероятно, будет не таким большим, как в случае с аннуитетом из первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег: паушальная сумма или аннуитет?

С помощью всего лишь нескольких предположений и небольшого математического упражнения вы можете определить, какой выбор приносит наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременного платежа. Чтобы выяснить, что лучше с финансовой точки зрения, вам нужно оценить текущую стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте о том, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору ставки дисконтирования было бы предположить, что получатель единовременной суммы инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% акций и 40% облигаций. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов x 10 лет). Возьми аннуитет.

Однако на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Используя ставку дисконтирования 7,40%, рассчитанную выше, аннуитетные платежи стоят 68 955,33 доллара при дисконтировании до настоящего времени, тогда как сегодня единовременный платеж составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, в этом случае Сара получит единовременный платеж.

В этом упрощенном примере не учитываются поправки на инфляцию или налоги, а средние исторические значения не гарантируют будущих доходов.

В Интернете есть финансовые калькуляторы, которые помогут принять решение о том, брать ли единовременную выплату или ежемесячные выплаты; в противном случае финансовый консультант может помочь принять решение.

Другие решающие факторы

Существуют и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсий. Эти переменные включают в себя:

- Ваш возраст

- Ваше текущее состояние здоровья и предполагаемая продолжительность жизни

- Ваше текущее финансовое положение

- Прогнозируемый доход от единовременной инвестиции

- Ваша устойчивость к риску

- Защита от инфляции

- Соображения по планированию недвижимости

Как работает пенсия?

Пенсионные планы с установленными выплатами осуществляются работодателем, гарантирующим определенную сумму пенсий, если сотрудник работает в компании в течение определенного периода времени. Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Как работодатель, так и работник обычно делают взносы в пенсионный план, хотя работодатель является администратором пенсионного плана, который управляет фондом. Когда работник выходит на пенсию (независимо от того, работает он в той же компании или нет), он может подать заявление на получение пенсионных пособий с установленными выплатами.

Сколько времени нужно, чтобы получить право на участие в пенсионном плане?

Разные организации будут иметь разные графики льгот, в том числе, когда сотрудники наделены полномочиями. Распределение прав может быть немедленным, но оно может происходить частично из года в год на срок до семи лет работы. Если вы внесете деньги в план, они будут вашими, если вы уйдете. Если ваш работодатель пинает деньги, они не все ваши, пока вы полностью не наделены полномочиями.

Пенсия лучше, чем 401k?

Пенсионный план является лучшим средством выхода на пенсию для людей, которые предпочитают иметь гарантированную, определенную сумму пособий при выходе на пенсию. Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Хотя работники, как правило, имеют меньший контроль над своими деньгами и жертвуют потенциалом увеличения доходов в рамках пенсионного плана, обычно это более безопасный вариант, и получаемые работником пособия выплачиваются им пожизненно.

Кто получает пенсию?

Чтобы получить пенсию, сотрудник должен работать в компании, которая предлагает пенсионный план. Это может быть частная компания, хотя большинство пенсионных планов в настоящее время предлагаются государственными учреждениями и агентствами. Кроме того, люди часто должны выполнять требования о наделении правами, работая в компании в течение определенного периода времени, чтобы получить право на получение пособий по пенсионному плану.

Практический результат

Пенсионный план — это средство выхода на пенсию, которое предлагает работникам возможность получать определенные пособия при выходе на пенсию. Различные компании могут иметь разные функции в рамках своего пенсионного плана, но работодатели часто финансируют большинство пенсионных планов, гарантируя сотрудникам определенные пенсионные выплаты в зависимости от их стажа работы и заработной платы. В отличие от плана с установленными взносами, такого как 401 (k), пенсионные планы часто представляют собой планы с установленными выплатами, когда работник может получать фиксированную выплату пожизненно после выхода на пенсию.

В отличие от плана с установленными взносами, такого как 401 (k), пенсионные планы часто представляют собой планы с установленными выплатами, когда работник может получать фиксированную выплату пожизненно после выхода на пенсию.

Как работают пенсионные отчисления

Доля

Электронная почта

Вы когда-нибудь задумывались, куда идут взносы, уплачиваемые в государственный пенсионный фонд? Если вы государственный служащий, вы ежемесячно делаете отчисления из своей зарплаты. Если вы являетесь налогоплательщиком, государственные работодатели, которых вы поддерживаете, также вносят периодические или ежегодные взносы.

Выплата пособий, заработанных в этом году: нормальная стоимость

Чтобы убедиться, что в пенсионном плане достаточно денег для выплаты обещанных пособий, актуарии оценивают общую стоимость заработанных пенсий, делая обоснованные предположения о том, как долго люди будут работать, какова будет их зарплата, как долго они проживут и другие факторы. Затем они используют предположение о том, сколько заработают взносы в пенсионный фонд, когда они будут инвестированы.

Затем они используют предположение о том, сколько заработают взносы в пенсионный фонд, когда они будут инвестированы.

На основании этой информации актуарии рекомендуют сумму, которую следует перечислить в пенсионный фонд за пособия, полученные в этом году. Этот вклад известен как «нормальная стоимость». Таким образом, пенсионные планы не похожи на социальное обеспечение. Они не используют взносы активных работников для выплаты пенсионных пособий. Вместо этого пенсионные планы финансируют выплаты заранее с нормальными затратами и доходами от инвестиций.

Заполнение дефицита пенсионного финансирования: выплаты по пенсионным долгам

Пенсионные планы предназначены для сбора взносов от активных работников, инвестирования этих денег для получения дохода и использования объединенных активов для выплаты обещанных пособий. Если схема пенсионного обеспечения работает, активы будут равны оценочной стоимости обещанных пособий.

Когда стоимость активов падает ниже стоимости обещанных пособий, такой дефицит статуса финансирования называется «необеспеченным обязательством». Этот дефицит представляет собой деньги, которые должны пенсионному фонду от соответствующего правительства штата или местного самоуправления. Работодатели вносят в фонд платежи по пенсионному долгу, что-то вроде выплаты по ипотеке, до тех пор, пока стоимость активов и обещанные пособия не сравняются.

Этот дефицит представляет собой деньги, которые должны пенсионному фонду от соответствующего правительства штата или местного самоуправления. Работодатели вносят в фонд платежи по пенсионному долгу, что-то вроде выплаты по ипотеке, до тех пор, пока стоимость активов и обещанные пособия не сравняются.

Разделение взносов

Взносы наемных работников сначала относятся к обычным затратам. Они почти всегда меньше обычной стоимости (иначе пенсия не была бы большой выгодой). Оставшаяся нормальная стоимость оплачивается за счет взносов работодателей. Любые оставшиеся взносы работодателя направляются на погашение пенсионной задолженности.

Как показано на инфографике выше, взносы работников и работодателей сводятся к общей сумме обязательных взносов посредством нормальных затрат, которые создаются с использованием ряда актуарных допущений. Выплаты пенсионного долга покрываются взносами работодателей.[1] Общая сумма взносов работников и работодателей должна равняться актуарно установленной ставке взносов. Некоторые штаты не всегда платят по этой ставке, что подрывает устойчивость пенсионных фондов.

Некоторые штаты не всегда платят по этой ставке, что подрывает устойчивость пенсионных фондов.

___________________________________

[1] Есть несколько исключений из правила, что работодатели оплачивают все необеспеченные обязательства, то есть пенсионные долги, платежи. Например, пенсионные системы в Аризоне и пенсионные планы учителей в Мичигане и Огайо. Как правило, это редкие экземпляры.

Поделиться

Электронная почта

Исследования РСР

24 июня 2021 г.

Представляем национальный отчет о государственных пенсионных пособиях

Институт Equable 24 июня выпустил первое издание отчета «Национальный ландшафт государственных пенсионных пособий», основного отчета о качестве […]

Подробнее

Новости

30 марта 2020 г.