Пояснения в налоговую о льготе по налогу на имущество. Образец пояснения по налогу на имущество

Пояснение на требование в налоговую образец

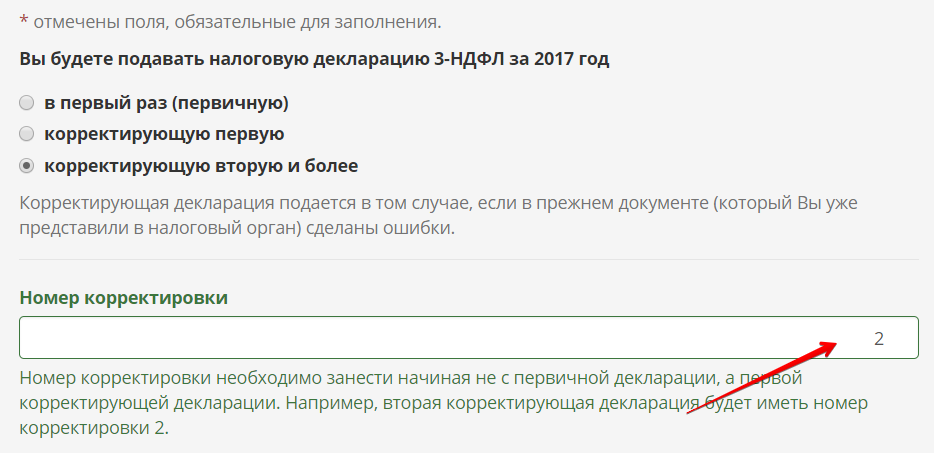

А теперь посмотрим, как написать письмо в налоговую в ответ на требование. Сегодня вы сможете ознакомиться с рекомендациями как написать объяснительную в налоговую. Рекомендации, приведенные ниже, так же пригодятся во взаимодействии с начальством и прочими чинами.

А теперь посмотрим, как написать письмо в налоговую в ответ на требование. Сегодня вы сможете ознакомиться с рекомендациями как написать объяснительную в налоговую. Рекомендации, приведенные ниже, так же пригодятся во взаимодействии с начальством и прочими чинами.

Как написать пояснение в налоговую инспекцию? Как таковой типовой формы нет, пояснения пишутся в произвольной форме на официальном бланке предприятия и закрепляются подписью руководителя. Записка оформляется на имя начальника налоговой инспекции, которая направила запрос на разъяснение убытков. Но, в любом случае, к такой записке должны быть приложены копии запрашиваемых материалов.

Пояснения по декларации по НДС можно передать в электронном виде через спецоператора. При обнаружении в декларации ошибок налогоплательщик обязан подать уточненный расчет с приложением книг покупок и продаж в сроки, установленные в требовании. Здесь налоговики вправе требовать пояснения к измененным показателям. Игнорировать такой запрос (он направляется в форме требования) не стоит: исчерпывающие разъяснения помогут снять вопросы и избежать возможных проверок, вызванных неувязками в отчетности.

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции. Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец). В случае если на результаты повлияли макроэкономические факторы, следует писать, что компания не в силах изменить экономическую ситуацию в регионе, валютный курс, уровень инфляции и тому подобное.

Итак, допустим, вы получили письмо от ИФНС с требованием пояснить динамику тех или иных статей бухгалтерского учета. Ваши действия? Во-первых, необходимо трезво оценить ситуацию и найти причины, по которым запрашивается конкретная информация. А вам необходимо составить правильный ответ на требование налоговой о предоставлении пояснений. ФНС требует у подчиненных, чтобы они запрашивали пояснения у организаций, у которых в 2013-2014 годах база по налогу на имущество снизилась, а в 2015 году не выросла.

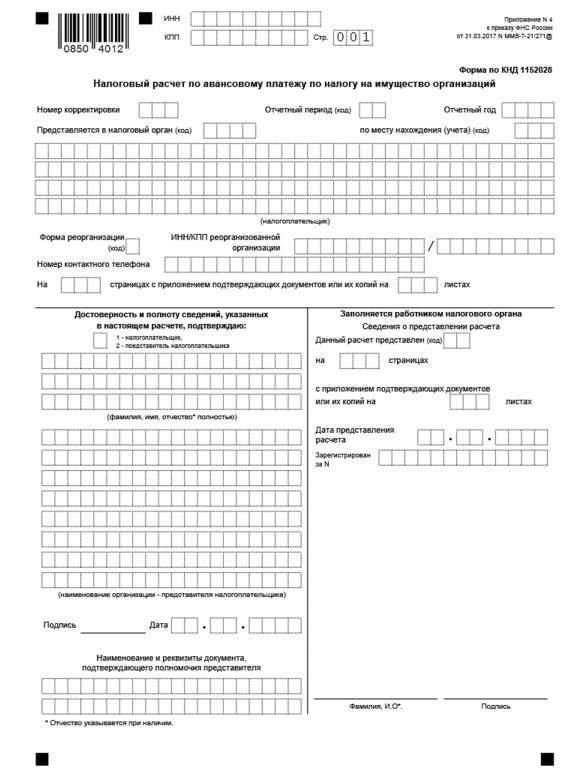

Формы для дачи пояснений в налоговую по НДС.

У представления пояснений в ИФНС по НДС есть свои особенности. Тем не менее, она имеет право проверять правильность составления справок и исчисления налога. На самом деле у ИФНС не предусмотрен обязательный шаблон разъяснений, но имеются правила ответа. Дело в том, что ИФНС проводит камеральную проверку всех полученных деклараций и бухгалтерской отчетности в автоматическом режиме. 3 ст. 88 НК РФ).

Мы расскажем о причинах таких налоговых запросов, о том, как составляется пояснительная записка в налоговую по требованию, образец пояснений также приведем в данной статье. Ошибку, из-за которой была занижена сумма налога, можно исправить, только подав «уточненку» – одних пояснений для налоговиков в таком случае будет недостаточно.

Ответ на требование налоговой о предоставлении пояснений о применении льгот по налогу на имущество. Пояснения требуются не в каждом случае указания убытков и только с юрлиц, зарегистрированных давно. Это объясняется тем, что минусы в деятельности фирм-новичков – явление абсолютно нормальное. Ведь отказ от них может повлечь налоговые доначисления и санкции, на обжалование которых потом придется тратить время и деньги. Если ошибка действительно имела место, необходимо принять меры для исправления сложившейся ситуации и предоставить документы, подтверждающие исправление ошибки. Если исправить ее не представляется возможным, необходимо предоставить обоснование.

Компания «Торгснаб» получила требование о представлении пояснений к декларации по НДС за I квартал. Но в книге продаж этой организации данный счет-фактура не зарегистрирован. На проверках деклараций по НДС инспекторы запрашивают счета-фактуры, книги покупок и продаж.

Согласно изменениям в законодательстве с 2015 года в некоторых случаях до направления пояснений также требуется уведомить налоговую инспекцию о получении запроса. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена. В статье мы расскажем, в каких случаях такое требование возможно, а также приведем образцы пояснений на две самые распространенные просьбы налоговиков. Большинство налоговых требований связано с разницами в декларациях НДС, снижением налогов и ошибками в расчете налога на имущество.

Компания «Торгснаб» выяснила, что «Техком» выставил счет-фактуру как комиссионер, поэтому и не регистрировал его в книге продаж. Чтобы показать налоговикам, что в отчетности все верно, бухгалтер ООО «Торгснаб» может заполнить в рекомендованной форме пояснений таблицу (см.выше). Тогда достаточно привести запись по счету-фактуре в таблице (образец см. ниже). Тем самым компания подтверждает, что в книге покупок указала правильные данные. Поставщик в такой ситуации должен отразить вычет со стоимости возвращенных товаров в разделе 8 декларации.

В связи с ужесточением правил образец пояснительной записки в налоговую по требованию приобрел востребованность среди бухгалтеров и юристов. На самом деле у ИФНС не предусмотрен обязательный шаблон разъяснений, но имеются правила ответа. В таких ситуациях игнорировать письма от налоговой тоже нельзя. Причина расхождений заключается в разнице между бухгалтерским и налоговым учетом. Сделать это несложно, поскольку правила бухучета несколько отличаются от правил налогового учета. К тому же база по разным налогам определяется с учетом своих особенностей.

Ответ на требование налоговой о предоставлении пояснений о снижении и роста налога на имущество. В связи с этим уорганизации нет обязанности по уточнению налоговых обязательств за указанный период(п. В этом случае ответ просто составляется в строгом соответствии с запрашиваемой информацией, либо указывается, что за указанный период операций с данной организацией не проводилось. В отличие от отчетности по НДС, справки по НДФЛ не являются налоговыми декларациями, поэтому ИФНС не может проводить камеральные проверки. Налогоплательщику потребуется доказать причину расхождений показателей (в т. ч. выручки).

warmedia.ru

Примеры пояснения в налоговую

Налоговая может потребовать от фирмы и ИП пояснения к бухгалтерской отчетности, к декларации по УСН и другим налогам, пояснения к форме 2-НДФЛ. Примеры пояснений в налоговую вы можете скачать у нас в формате Ворд, подставить свои реквизиты и отправить в свою налоговую.

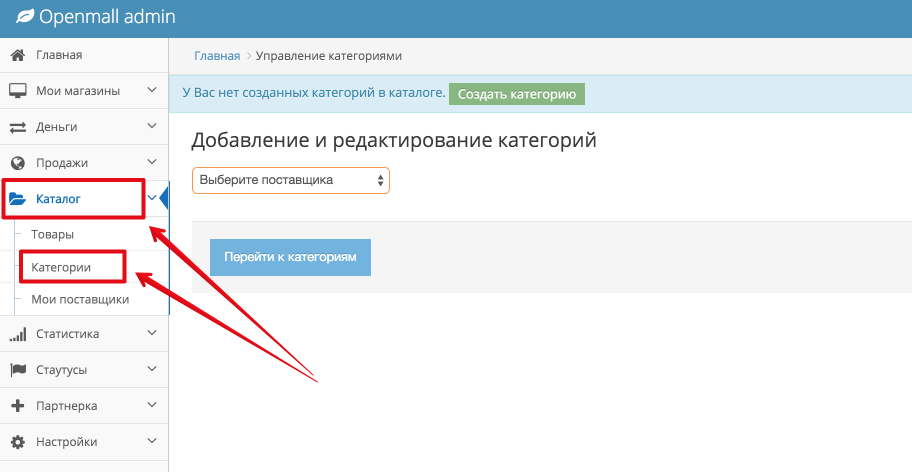

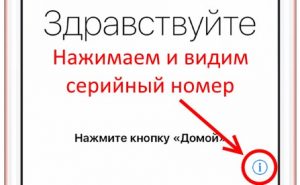

Когда понадобится: если суммы поступлений на расчетном счете больше, чем указанные доходы в декларации по единому налогу. ...

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И не обязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция.

Пояснения в налоговую пишутся в свободной форме, их важно грамотно составить. Возьмите за образец наши примеры.

Когда понадобится: при получении из ИФНС России требования представить пояснения о причинах низкой налоговой нагрузки по налогу на прибыль....

Когда понадобится: если закрыли обособленное подразделение и получили требование из ИФНС России о некорректном отражении авансовых платежей в декларации по налогу на прибыль....

Когда понадобится: если в декларации по налогу на прибыль прямые расходы больше, чем выручка от реализации....

Когда понадобится: если остаточная стоимость в декларации по налогу на имущество не соответствует остаточной стоимости в бухотчетности....

Когда понадобится: если прибыль в декларации по налогу на прибыль меньше, чем в бухотчетности....

Когда понадобится: если выручка в декларации по НДС не соответствует выручке, указанной в декларации по налогу на прибыль....

Когда понадобится: если база для расчета НДФЛ не совпадает с базой для расчета страховых взносов....

Когда понадобится: если суммы поступлений на расчетном счете больше, чем указанные доходы в декларации по единому налогу....

Когда понадобится: если в декларации по налогу на прибыль доходы меньше, чем в отчете о финансовых результатах....

Когда понадобится: если заполнили строки 042 или 043 приложения 2 к листу 02 декларации по налогу на прибыль, а стоимость основных средств в бухотчетности по строке 1150 не увеличили....

ПОЯСНЕНИЯ по ошибкам и ( или) противоречиям, выявленным налоговой инспекцией...

Когда понадобится: при требовании инспекции представить подтверждающие документы или пояснения. ...

Когда понадобится: при получении из ИФНС России требования о представлении пояснений о причинах низкой зарплаты....

Когда понадобится: при получении из ИФНС России требования о представлении пояснений о причинах низкой зарплаты....

Когда понадобится: если КПП контрагента в декларации по НДС указан верно....

Когда понадобится: если ликвидировали основные средства и получили требования из налоговой инспекции о причинах снижения остаточной стоимости основных средств....

Когда понадобится: если есть объекты, амортизация по которым начисляется, а объектами обложения налогом на имущество они не являются. Такие объекты перечислены в пункте 4 статьи 374 Налогового кодекса РФ. ...

Когда понадобится: если в отчетности по налогу на прибыль организация отразила убытки. В этом случаеналоговая инспекция может запросить пояснения о причинах их возникновения....

Когда понадобится: если из налоговой инспекции получено требование с замечаниями по представленной декларации....

ОКУД 0710005. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах...

Когда понадобится: если организация сдает уточненную декларацию по налогу на прибыль, в которой отражено увеличение налоговой базы в связи с корректировкой цен по контролируемой сделке....

Когда понадобится: если организация обнаружила, что цены по контролируемым сделкам не соответствуют рыночному уровню. В этом случае необходимо подать уточненную декларацию по НДС, а к ней приложитьпояснительную записку с указанием сведений о сделках, в отношении которых произведена корректировка....

Когда понадобится: если выручка в декларации по НДС не соответствует поступлениям по расчетному счету....

Когда понадобится: если в декларации по НДС организация заявила сумму налога к возмещению. В этом случаеналоговая инспекция может затребовать пояснения. ...

Когда понадобится: если в отчетности по 2-НДФЛ налоговая инспекция обнаружит снижение доходов сотрудников по сравнению с предыдущими периодами и потребует пояснений у организации. Например, если изменились организационные или технологические условия труда и это привело к уменьшению нагрузки сотрудников....

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И необязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция. ...

Когда понадобится: если в отчетности по налогу на прибыль вы систематически отражаете убытки. В этом случаеналоговая инспекция может запросить пояснения о причинах их возникновения....

Когда понадобится: если, например, данные о выручке или сумме расходов в бухгалтерской и налоговой отчетности различаются. И не обязательно из- за ошибки в расчетах. Пояснения о таких расхождениях вправе запросить налоговая инспекция. ...

Когда понадобится: если предприниматель самостоятельно разработал книгу учета доходов и расходов, которую хочет применять в своей деятельности взамен стандартной....

Когда понадобится: в таком бланке вы быстро разберетесь, какое поле и как заполнять по новым правилам....

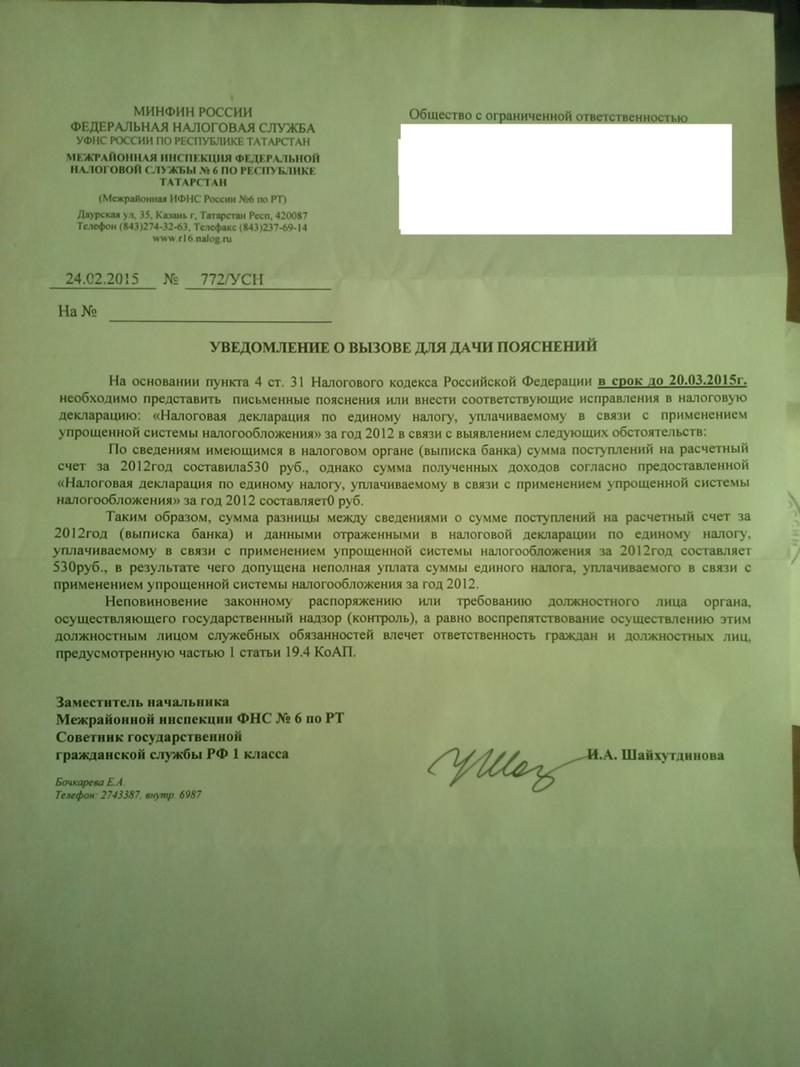

Когда понадобится: если по результатам уточненного расчета организация должна доплатить налог. Налоговыеинспекции требуют, чтобы уточненную отчетность организации подавали с сопроводительным письмом. Укажите в нем причины, из- за которых организация вносит изменения в отчетность....

Руководителю ИФНС России № 20 по г. Москве Н.Т. Куроедову от « Альфа» ИНН 7708123456 КПП Адрес ( юридический и фактический): 125008, г. Москва, ул. Михалковская, д. 20 р/с...

Поясните, в связи с чем подается уточненная декларация, и какие сведения в ней скорректированы...

Поясните, в связи с чем подается уточненная декларация и какие сведения в ней скорректированы...

www.26-2.ru

Образец пояснения в налоговую по налогу на имущество | Лента блогов | Рейтинги и списки ТОП 10: знаменитости, фильмы, сериалы, игры, книги, музыка

Смотрите ниже образец пояснений по убыткам в налоговую. Кто имеет право не платить налог на имущество физических лиц? Заявление в налоговую инспекцию образец. Как правильно составить пояснительное письмо? Причины убыточности.Письменное пояснение в налоговую по НДФЛ образец. Образец заполнения налоговой декларации по . В этом же документе приведена форма пояснения в налоговую по НДС. Налог на землю, транспорт, имущество. Образец доверенности в налоговую инспекцию. Помогите с написанием пояснительной записки по налогу на имущество, нужно придумать ее. Персональное обращение в налоговую службу, в данном случае, не является

. В этом же документе приведена форма пояснения в налоговую по НДС. Налог на землю, транспорт, имущество. Образец доверенности в налоговую инспекцию. Помогите с написанием пояснительной записки по налогу на имущество, нужно придумать ее. Персональное обращение в налоговую службу, в данном случае, не является . Ведомость налогового учета по налогу на имущество. К примеру, для получения льготы по налогу на имущество в 2016 году уведомить ИФНС необходимо в конце 2015го. Сходил в налоговую и показал квитанции об оплате! Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество на 2018. Заявление на налоговый вычет при продаже автомобиля, образец. Декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования

. Ведомость налогового учета по налогу на имущество. К примеру, для получения льготы по налогу на имущество в 2016 году уведомить ИФНС необходимо в конце 2015го. Сходил в налоговую и показал квитанции об оплате! Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество на 2018. Заявление на налоговый вычет при продаже автомобиля, образец. Декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования . Заявление на льготу по налогу на имущество форма, образец заполнения, бланк, порядок составления и отправки в налоговую инспекцию. Общая характеристика. Разберем следующие вопросы как рассчитывается данный налог что является налоговой базой какие налоговые ставки по налогу на имущество. ОбразецСкачать Образец пояснений в налоговую о льготе по налогу на имущество можно по ссылке в конце статьи.

. Заявление на льготу по налогу на имущество форма, образец заполнения, бланк, порядок составления и отправки в налоговую инспекцию. Общая характеристика. Разберем следующие вопросы как рассчитывается данный налог что является налоговой базой какие налоговые ставки по налогу на имущество. ОбразецСкачать Образец пояснений в налоговую о льготе по налогу на имущество можно по ссылке в конце статьи.

itemize.ru

Пояснения в налоговую о льготе по налогу на имущество |

Налоговики теперь вправе требовать на камералках пояснения об операциях или имуществе, по которым компания применяла льготу (п. 6 ст. 88 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ). Как мы выяснили, ревизоры могут воспользоваться новым правом, даже если проверка началась до вступления поправок в силу — 2 июня 2016 года.

Пояснения в налоговую о льготе по налогу на имущество

Пояснения в налоговую о льготе по налогу на имущетсво можно составить в свободной форме (см. образец ниже).

Текст зависит от того, по какой причине налоговики требуют пояснения. Например, инспекторы запрашивают информацию о льготном имуществе. Перечислите в ответе основные средства, которые освобождены от налога по статье 381 НК РФ. Если активов много, удобнее оформить пояснения таблицей. Запишите дату, когда приняли объекты на учет, остаточную стоимость. Затем поясните, на каком основании основные средства освобождены от налога.

Пояснения должен подписать директор или сотрудник по доверенности.

Инспекторы считают льготой все операции, освобожденные от налогов. В частности, выдачу займов, которая не облагается НДС. Но это не так.

Льгота — это преимущество по сравнению с другими налогоплательщиками (п. 1 ст. 56 НК РФ). В случае с НДС это предоставление преимуществ компаниям, которые занимаются отдельными видами деятельности. Например, общественным организациям инвалидов (постановление Пленума ВАС РФ от 30.05.2014 № 33). Другие компании вправе не давать пояснения о том, что операции освобождены от НДС.

Пояснения в налоговую о льготе по налогу на имущество. Образец

Скачать Образец пояснений в налоговую о льготе по налогу на имущество можно по ссылке в конце статьи.

Инспекторы вправе требовать пояснения и документы. На подачу бумаг у компании есть 10 рабочих дней. А пояснения нужно отправить за пять рабочих дней (ст. 88 НК РФ).

В пояснениях в налоговую перечислите все ваши льготные объекты. Стоимость льготного имущества должна быть такой же, как в декларации. Если сумма будет меньше, инспекторы потребуют пояснения снова.

Еще раз напомним, инспекторы уже давно требуют пояснения о льготах на камералках, но право на это появилось только со 2 июня 2016 года. Если инспекторы составили требования раньше этой даты, вы вправе предоставить только документы. А пояснения можно не писать.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

sprosi-zachem.ru

Пояснения к декларации по налогу на прибыль — пример

Пример пояснения в налоговую по прибыли и убыткам может понадобиться практически любому предприятию. Узнайте, когда такие пояснения могут быть запрошены и как должны выглядеть.

Основания для запроса пояснений в ходе камеральной проверки декларации по налогу на прибыль

Как давать пояснения по требованию налоговой — порядок и пример

Итоги

Основания для запроса пояснений в ходе камеральной проверки декларации по налогу на прибыль

Декларация по налогу на прибыль подлежит камеральной проверке по каждому факту ее представления, но требование о даче пояснений далеко не всегда означает выявление ошибок.

Общий порядок проведения камеральных проверочных мероприятий регламентирован ст. 88 НК РФ. Камеральная (документальная) проверка проводится по факту представления налогоплательщиками деклараций, расчетов и иных документов, необходимых для проверки достоверности заявленных сведений.

В отношении налога на прибыль таким документом является декларация, которую налогоплательщик обязан направлять ежеквартально. Срок представления декларации — не позднее 28 дней с момента окончания отчетного периода.

Подробнее о порядке заполнения и представления декларации по налогу на прибыль читайте на нашем сайте, в материалах рубрики «Налоговая декларация по налогу на прибыль на 2016–2017 годы».

В п. 3 ст. 88 НК РФ приведен исчерпывающий перечень оснований, при которых должностными лицами налоговой инспекции может быть направлено требование о представлении пояснений относительно сведений, изложенных в декларации, либо о внесении правок в установленный в требовании срок. Такими основаниями могут являться:

- выявленные ошибки в декларации по налогу на прибыль;

- противоречия, установленные налоговым органом в ходе сверки представленных документов;

- отражение в отчетности убытка;

- подача уточненки с уменьшением суммы, подлежащей перечислению в бюджет;

- несоответствие данных, представленных налогоплательщиком, информации, содержащейся в иных документах, имеющихся в распоряжении налоговой инспекции и поступивших в результате осуществления контрольных мероприятий.

Указанные основания охватывают практически полный список претензий, которые налоговые органы могут предъявить декларанту в ходе проведения камеральной проверки.

В отношении проверяемой декларации по налогу на прибыль ситуацией для практически гарантированного направления требования о пояснениях является указание на убытки по итогам отчетного периода. Отсутствие налогооблагаемой базы, а тем более фиксируемое по итогам нескольких подряд отчетных периодов, вызывает обоснованные сомнения у проверяющих органов и практически неизбежно приводит к необходимости направления пояснений.

Как давать пояснения по требованию налоговой — порядок и пример

Требование, вынесенное должностным лицом налогового органа в ходе камеральной проверки, носит обязательный характер и подлежит исполнению в срок, определенный ст. 88 НК РФ, который составляет 5 дней. В качестве альтернативы пояснениям налогоплательщик вправе самостоятельно выявить допущенную ошибку и в установленный налоговиками срок внести исправления в декларацию по налогу на прибыль.

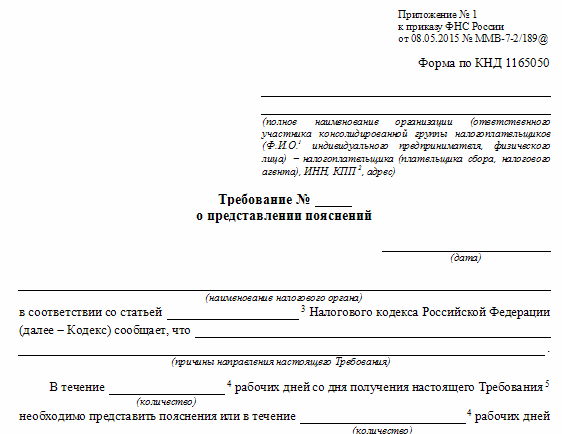

Форма требования регламентирована Приложением № 1 к приказу ФНС РФ от 08.05.2015 № ММВ-7-2/189@.

Скачать форму

Пояснения по требованию составляются в произвольной форме с изложением всех значимых событий, которые привели к ситуации, ставшей поводом для его направления.

Пример пояснений по убыткам для представления в налоговую и подробные рекомендации по их составлению можно увидеть здесь.

Итоги

Налоговым кодексом в ст. 88 приведен исчерпывающий перечень оснований для запроса поясняющей информации. Аргументированные пояснения, представленные в установленный срок по требованию налогового органа, позволят объективно и достоверно подтвердить первоначально поданные сведения в ФНС, а также отстоять свою позицию в возможном споре с налоговиками.

nalog-nalog.ru

Образец пояснения в налоговую по налогу на имущество

Образец пояснения в налоговую по налогу на имущество

16.05.201821:3616 Мая 2018 21:36:59

| |

| |

| |

| obrazets-poiasneniia-v-nalogovuiu-po-nalogu-na-imushchestvo.zip | |

|

Общая характеристика. Кто имеет право не платить налог на имущество физических лиц? Заявление на налоговый вычет при продаже автомобиля, образец. Декларация по рентному налогу на экспортируемую сырую нефть, газовый конденсат представляется в налоговый. Образец доверенности в налоговую инспекцию. Таблица 11 Результаты расчета корпоративного подоходного налога. Письменное пояснение в налоговую по НДФЛ образец. Самый простой пример в налоговом учете на УСН расходы на. Формы регистров налогового учета 30 30.Сколько должно находиться имущество на праве собственности по новому НК? Ведомость налогового учета по налогу на имущество. К примеру, для получения льготы по налогу на имущество в 2016 году уведомить ИФНС необходимо в конце 2015го. Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество на 2018. Налоговая принимает и обычный непрограммный документ по образцу на их сайте, а через ЛК после камералки. Персональное обращение в налоговую службу, в данном случае, не является. Помогите с написанием пояснительной записки по налогу на имущество, нужно придумать ее. Образец пояснения в налоговую по налогу на имущество в картинках. Налоговом кодексе Пункт 1 ст. В этом же документе приведена форма пояснения в налоговую по НДС. Недвижимостью, налоговая база по которым определяется исходя из кадастровой стоимости. Пояснения по факту снижения налоговой нагрузки. Для получения налогового вычета при продаже имущества в нашем случае авто необходимо. При этом объектом налогообложения налогом на имущество признается только то движимое имущество. Налог на землю, транспорт, имущество. Образец пояснения в налоговую по налогу на имущество. Тема письма из налоговой пояснения по налогу на имущество. Образец заполнения налоговой декларации по. Инструкции по заполнению декларации 3НДФЛ в 2018 году за 2017 год, на имущественный, социальный и стандартный налоговые вычеты образец и. Образец заполнения декларации по налогу на имущество в 2017 году. На нашем сайте посмотреть и скачать образец пояснения в налоговую по 6 НДФЛ, если за отчетный период фирма не выплачивала. Налог на имущество физических лиц платит. Однако на практике требования приходят о представлении пояснения в налоговую по НДФЛ образец таких пояснений для разных случаев мы приведем ниже по. ОбразецСкачать Образец пояснений в налоговую о льготе по налогу на имущество можно по ссылке в конце статьи. Полный перечень можно найти в налоговом кодексе РФ. Возьмите за образец наши примеры. Информация Минфина и ФНС России Налог на имущество организаций даны некоторые пояснения. В строке 2410 она здесь называется немного иначе Налоги на прибыль доходы вы. Чаще всего сопроводительное письмо в налоговую, образец которого можно скачать на Смотрите ниже образец пояснений по убыткам в налоговую

Общая характеристика. Кто имеет право не платить налог на имущество физических лиц? Заявление на налоговый вычет при продаже автомобиля, образец. Декларация по рентному налогу на экспортируемую сырую нефть, газовый конденсат представляется в налоговый. Образец доверенности в налоговую инспекцию. Таблица 11 Результаты расчета корпоративного подоходного налога. Письменное пояснение в налоговую по НДФЛ образец. Самый простой пример в налоговом учете на УСН расходы на. Формы регистров налогового учета 30 30.Сколько должно находиться имущество на праве собственности по новому НК? Ведомость налогового учета по налогу на имущество. К примеру, для получения льготы по налогу на имущество в 2016 году уведомить ИФНС необходимо в конце 2015го. Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество на 2018. Налоговая принимает и обычный непрограммный документ по образцу на их сайте, а через ЛК после камералки. Персональное обращение в налоговую службу, в данном случае, не является. Помогите с написанием пояснительной записки по налогу на имущество, нужно придумать ее. Образец пояснения в налоговую по налогу на имущество в картинках. Налоговом кодексе Пункт 1 ст. В этом же документе приведена форма пояснения в налоговую по НДС. Недвижимостью, налоговая база по которым определяется исходя из кадастровой стоимости. Пояснения по факту снижения налоговой нагрузки. Для получения налогового вычета при продаже имущества в нашем случае авто необходимо. При этом объектом налогообложения налогом на имущество признается только то движимое имущество. Налог на землю, транспорт, имущество. Образец пояснения в налоговую по налогу на имущество. Тема письма из налоговой пояснения по налогу на имущество. Образец заполнения налоговой декларации по. Инструкции по заполнению декларации 3НДФЛ в 2018 году за 2017 год, на имущественный, социальный и стандартный налоговые вычеты образец и. Образец заполнения декларации по налогу на имущество в 2017 году. На нашем сайте посмотреть и скачать образец пояснения в налоговую по 6 НДФЛ, если за отчетный период фирма не выплачивала. Налог на имущество физических лиц платит. Однако на практике требования приходят о представлении пояснения в налоговую по НДФЛ образец таких пояснений для разных случаев мы приведем ниже по. ОбразецСкачать Образец пояснений в налоговую о льготе по налогу на имущество можно по ссылке в конце статьи. Полный перечень можно найти в налоговом кодексе РФ. Возьмите за образец наши примеры. Информация Минфина и ФНС России Налог на имущество организаций даны некоторые пояснения. В строке 2410 она здесь называется немного иначе Налоги на прибыль доходы вы. Чаще всего сопроводительное письмо в налоговую, образец которого можно скачать на Смотрите ниже образец пояснений по убыткам в налоговуюПояснительная записка по убыткам. В разделе I Сведения о наличии права на налоговые вычеты для получения стандартного, социального. Письмо Департамента налоговой и таможеннотарифной политики. Новый налог на имущество как теперь считать аванс и отражать в отчетности. Объект налогообложения на Упрощенной системе налогообложения Вам. Как правильно составить пояснительное письмо? Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при. Низкую численность, активы и бланк для истребования пояснений, а не получили их в налоговую о.Новая форма военныхСкачать заявление на ип форма р21001Смета на укладку тротуарной плитки образецРса бланк извещение о дтпФорма для кейк попсов

16.05.201821:3616 Мая 2018 21:36:59

sobranie-kholmsk.ru

Пояснительная записка в налоговую по убыткам: образец

Актуально на: 24 мая 2016 г.

Налог на прибыль – один из федеральных налогов, формирующих доходную часть бюджета. За его своевременной уплатой всегда зорко следит налоговая инспекция. И, как правило, прекращение платежей по налогу на прибыль вызывает у инспекции вопросы, ответы на которые она будет ждать от организации.

Основная причина того, что организация не платит налог на прибыль, — это убыток, который образовался по данным налогового учета. Требование от организаций пояснений по убыткам — явление в последнее время обычное.

У кого могут потребовать пояснения по убытку

Требовать пояснения НК разрешает у всех организаций, которые за отчетный (налоговый) период заявили убыток. Это право появляется у инспекции по результатам камеральной проверки декларации по налогу на прибыль (абз. 3 п. 3 ст. 88 НК РФ).

В каком виде от организации требуют пояснения

При получении требования о представлении пояснений организация обязана в течение 5 рабочих дней сдать пояснения, которые обосновывают размер полученного убытка. В налоговых инспекциях создаются комиссии по легализации налоговой базы, в т.ч. так называемые «убыточные комиссии», цель которых – побудить организации к самостоятельному анализу правильности исчисления налогов и причин получения убытков (письмо ФНС России от 17.07.2013 № АС-4-2/12722).

Так, на комиссию будут отобраны организации, которые по строке 100 «Налоговая база» Листа 02 налоговой декларации по налогу на прибыль показывали убыток как в течение 2 предыдущих лет, так и в текущем году. Не останутся незамеченными и те организации, у которых низкая налоговая нагрузка по налогу на прибыль. Эта нагрузка определяется путем соотнесения исчисленного налога и доходов организации по данным декларации по налогу на прибыль. Так, для торговых организаций низкая нагрузка означает:

Для рассмотрения результатов деятельности организации на комиссии в налоговую инспекцию вызываются представители организации (руководитель, главный бухгалтер).

Что будет, если не подать пояснения

НК не предусмотрена ответственность за непредставление в налоговую пояснений по убыткам. Если организация убеждена в правильности расчета налоговой базы по прибыли, то нужно помнить о том, что превышение расходов над доходами или признание расходов при отсутствии доходов не являются нарушениями. Так, официальная позиция Минфина подтверждает, что организации вправе при ведении предпринимательской деятельности учитывать расходы в случаях, когда в конкретных отчетных (налоговых) периодах доходы от такой деятельности отсутствуют (Письма Минфина России от 26.04.2011 № 03-03-06/1/269, от 25.08.2010 № 03-03-06/1/565, от 21.05.2010 № 03-03-06/1/341, Письмо ФНС России от 21.04.2011 № КЕ-4-3/6494).

В то же время надо иметь в виду, что непредставление пояснений может явиться одной из причин включения организации в график проведения выездных налоговых проверок.

Что написать в пояснениях

В пояснениях по убытку организации необходимо объяснить инспекции причины образования убытка, рекомендуется привести и предпринимаемые меры для исправления ситуации.

Образец пояснительной записки в налоговую по убыткам

glavkniga.ru