Содержание

НДФЛ — федеральный или региональный налог?

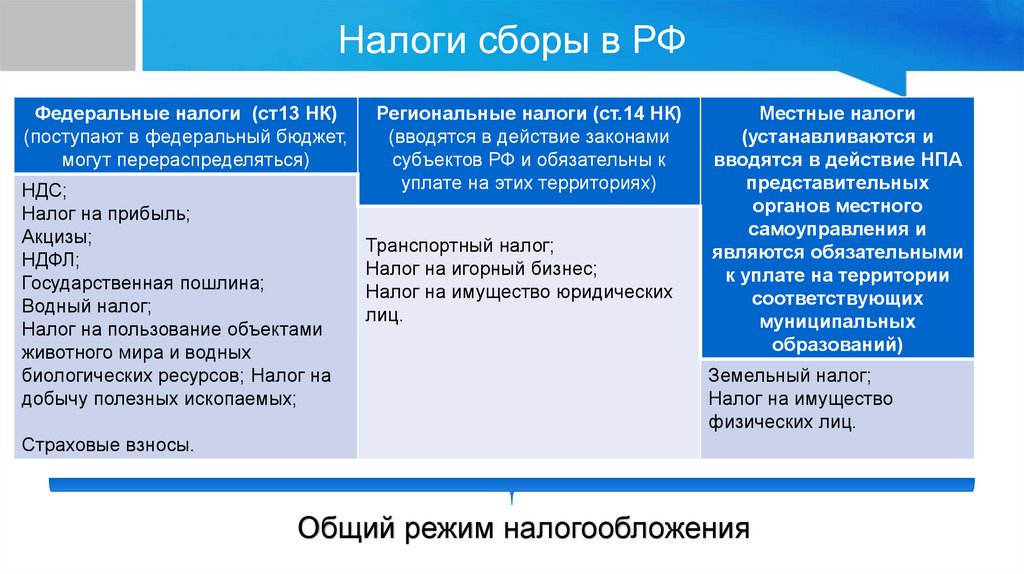

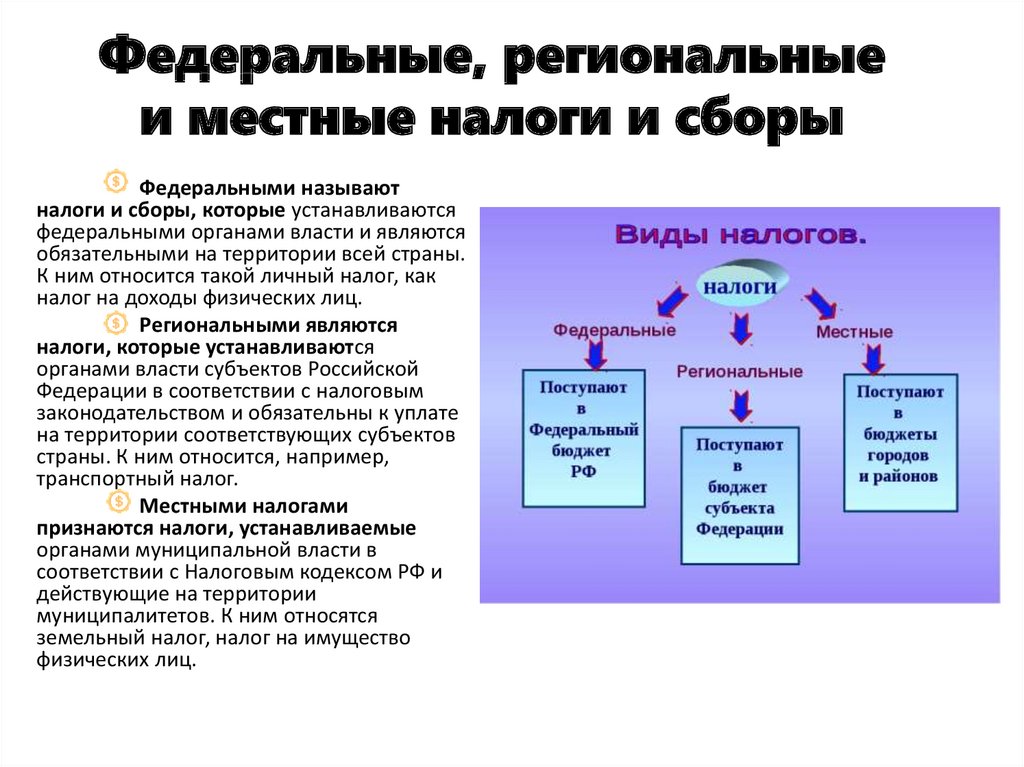

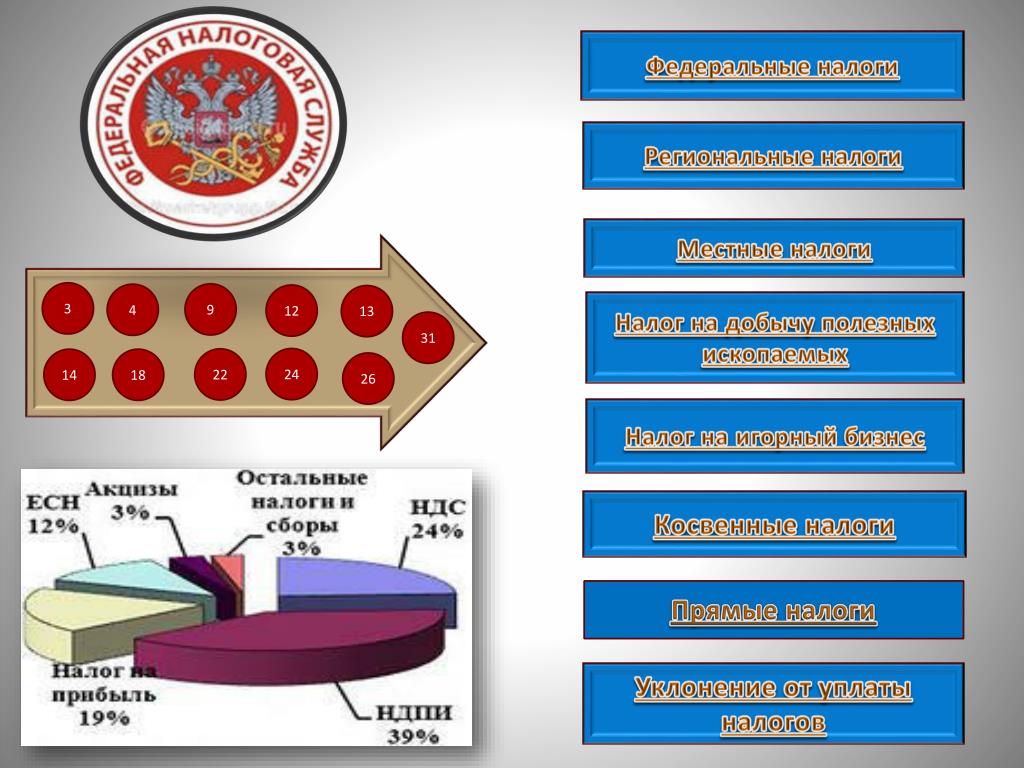

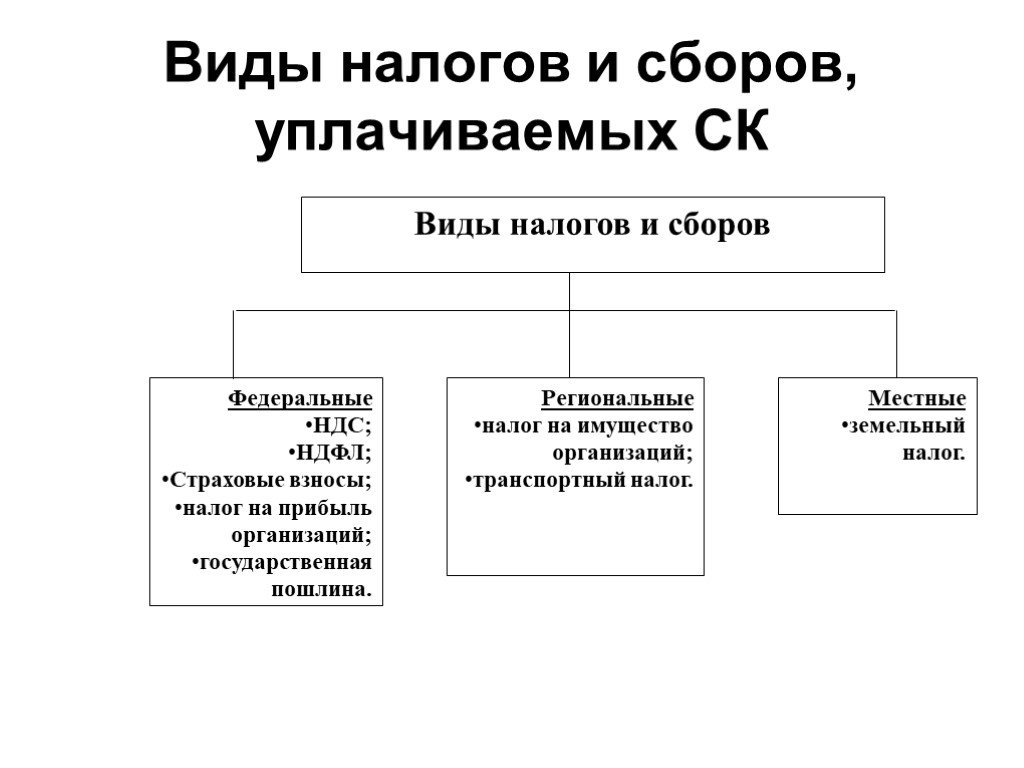

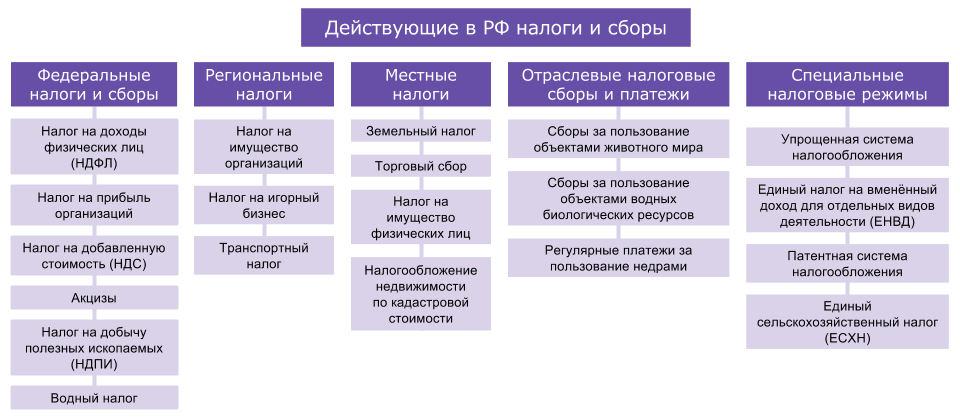

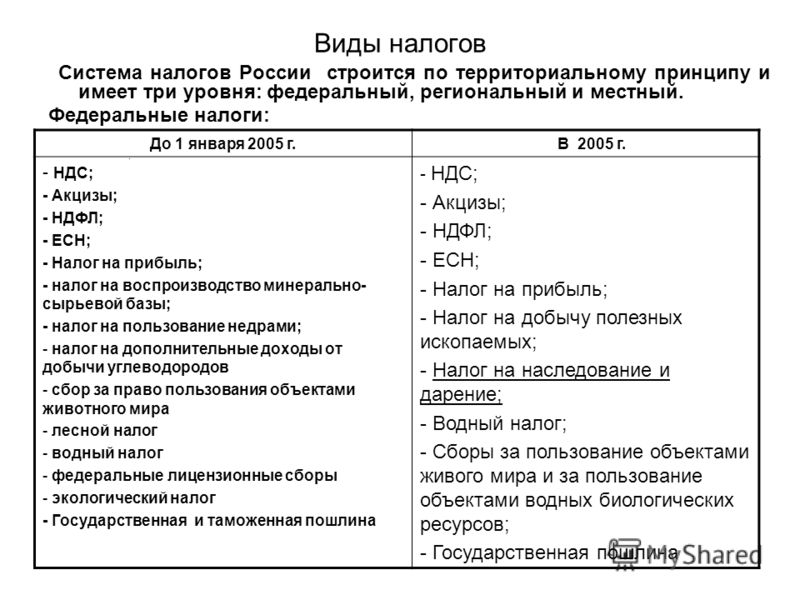

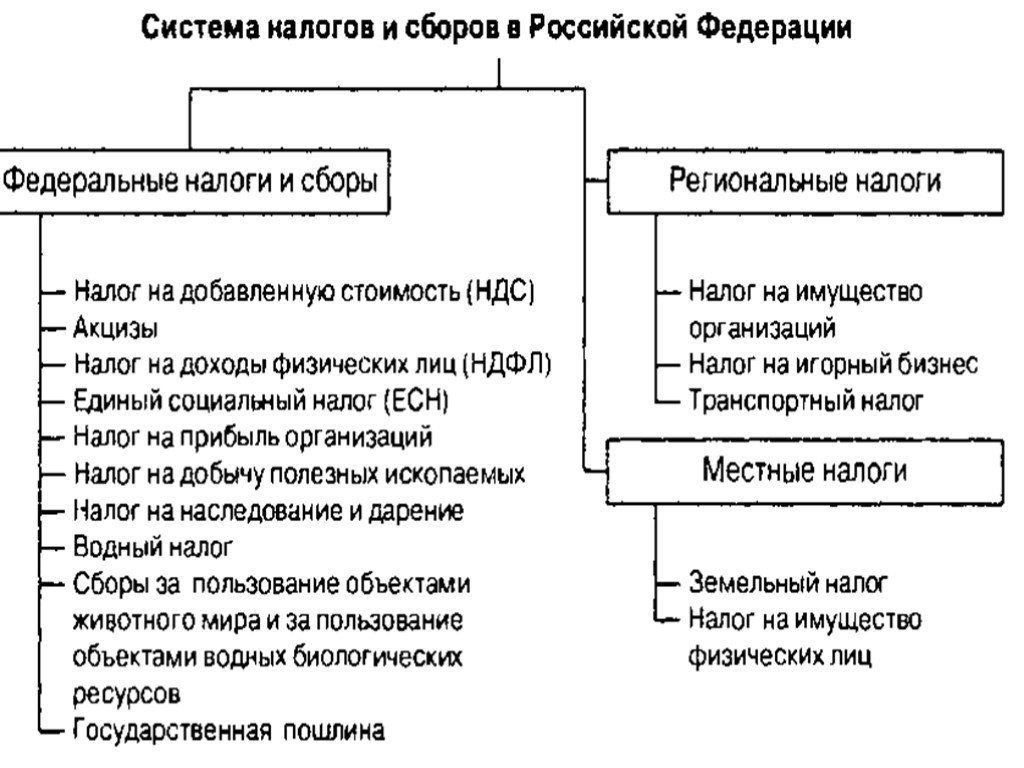

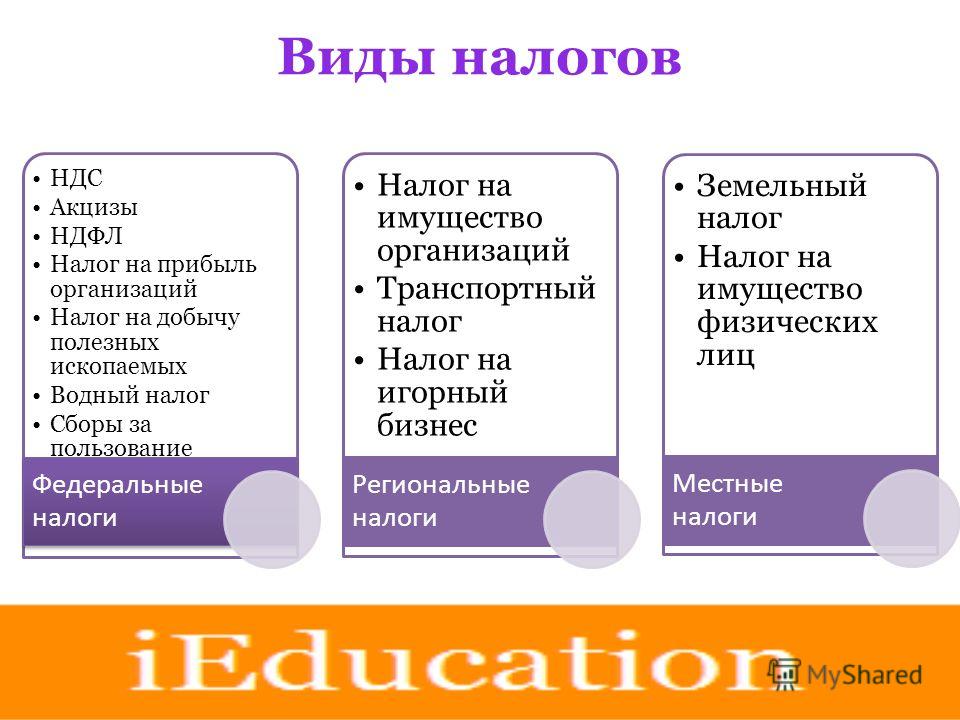

Все налоги, уплачиваемые на территории Российской Федерации, делятся на федеральные, региональные и местные. Распределение конкретных платежей между этими тремя категориями установлено в статьях 13-15 Налогового кодекса. Не исключение в этой связи и НДФЛ. Каким налогом, федеральным или региональным считается налог на доходы физлиц?

Федеральный налог и «адресная» уплата

Перечисление работодателем НДФЛ, удержанного из зарплат сотрудников, не зависит от адреса прописки конкретных физлиц – получателей дохода. Но в подавляющем большинстве случаев уплата производится исходя из территориальной принадлежности организованного рабочего места сотрудника. Например, компания с обособленным подразделением (ОП) будет уплачивать НДФЛ двумя отдельными перечислениями: в ИФНС по юридическому адресу за работников головного офиса и по месту регистрации ОП за работников данного подразделения. Такая же ситуация и у ИП, которые ведут несколько направлений деятельности, и по одному, скажем, по УСН, отчитываются перед собственной ИФНС по месту прописки, а по другому, переведенному на ЕНВД, состоят на учете в сторонней инспекции по месту осуществления такого бизнеса. В этом случае они также будут распределять НДФЛ за своих работников, занятых в разных направлениях деятельности, между разными ИФНС.

В этом случае они также будут распределять НДФЛ за своих работников, занятых в разных направлениях деятельности, между разными ИФНС.

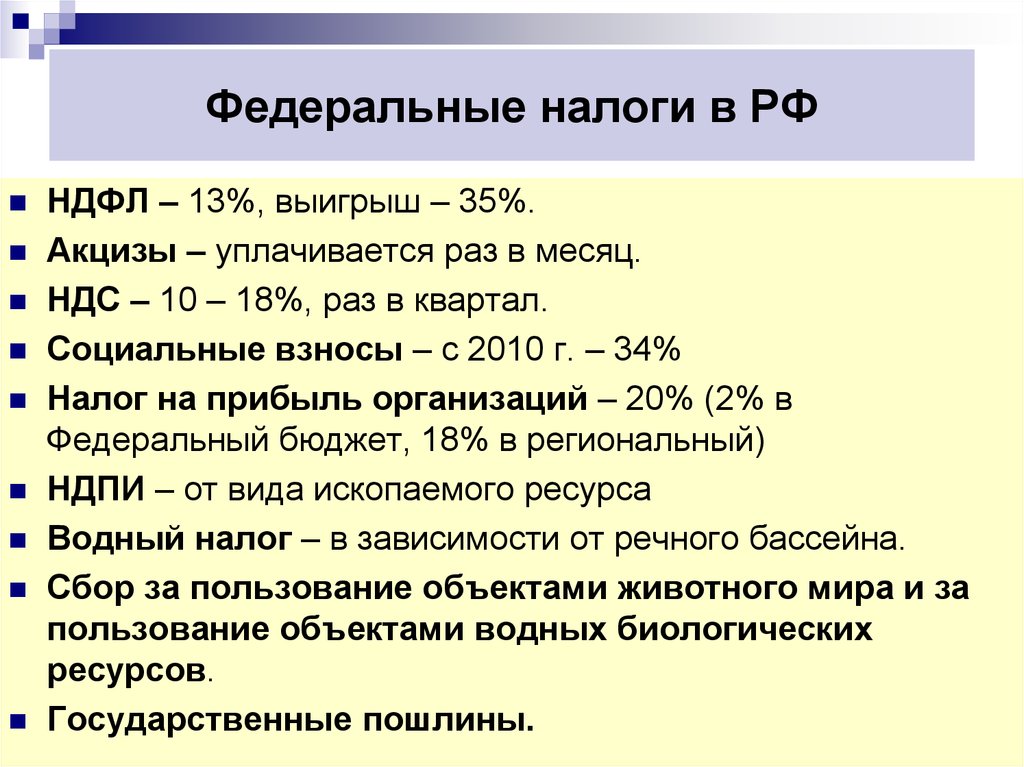

Однако, несмотря на такие «территориальные вариации», ответ на вопрос НДФЛ – какой, федеральный или региональный налог, однозначен — он является федеральным налогом. Это следует из упомянутой статьи 13 Налогового кодекса. А принцип его отнесения именно к федеральным налогам заключается в том, что уплата НДФЛ осуществляется на территории всей страны по одинаковым правилам, установленным Налоговым кодексом. В этом и есть отличие федеральных налогов от региональных и местных: принципы взимания последних лишь в самых общих чертах прописаны в главном налоговом документе страны, а власти на местах имеют право устанавливать конкретные особенности исчисления таких платежей на основании законов субъектов РФ или даже местных нормативных актов.

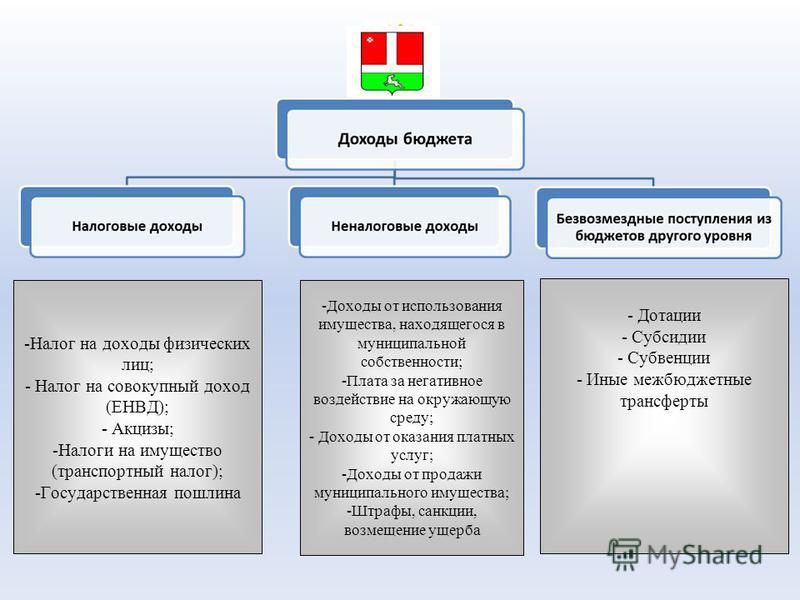

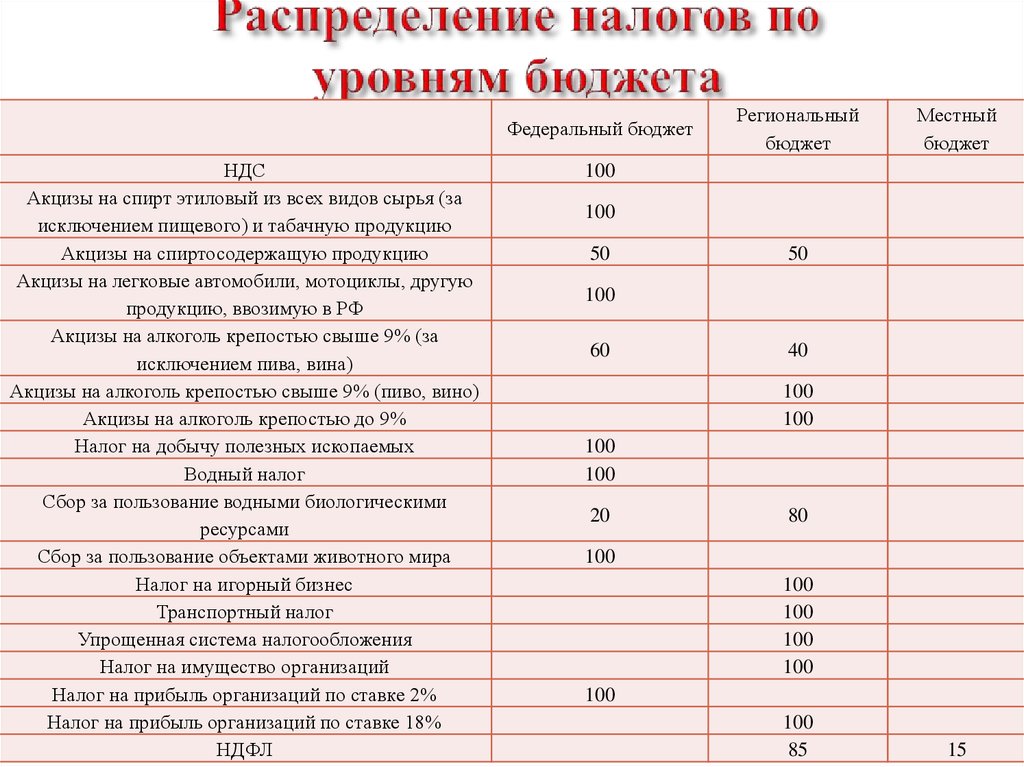

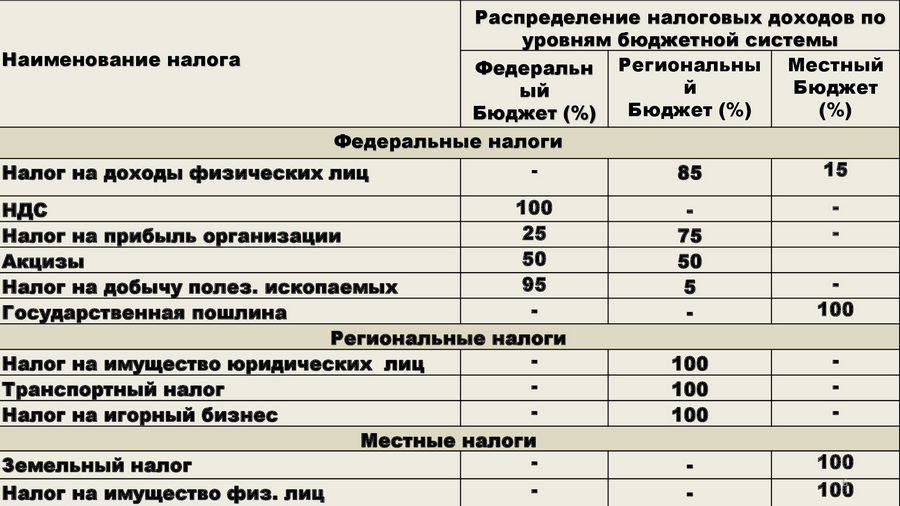

А вот дальнейшее распределение уплаченного НДФЛ на федеральный налог или региональный и местный регулируется уже Бюджетным кодексом. Так, его статьей 56 установлено, что доходы от НДФЛ полежат зачислению в бюджеты субъектов России по нормативу 85%. Оставшаяся часть распределяется между муниципальными образованиями разных видов, то есть между бюджетами муниципальных районов, городских округов и городских и сельских поселений.

Так, его статьей 56 установлено, что доходы от НДФЛ полежат зачислению в бюджеты субъектов России по нормативу 85%. Оставшаяся часть распределяется между муниципальными образованиями разных видов, то есть между бюджетами муниципальных районов, городских округов и городских и сельских поселений.

Можно ли зачесть НДФЛ в счет других налогов?

Однако вернемся к вопросу непосредственной уплаты НДФЛ. Если данный налог относится к федеральным, то возникает вопрос, можно ли суммы переплаты по нему зачесть в счет других платежей, либо же наоборот покроет ли переплата по другому федеральному налогу недоимку по НДФЛ.

Если речь идет об уплате НДФЛ налоговыми агентами, т.е. компаниями или ИП-работодателями, то, к сожалению, ответ на оба этих вопроса будет отрицательный. Связано это с тем, что НДФЛ, федеральный налог это или региональный, даже не так важно, по сути своей в принципе не относится к налогам юрлица или ИП. Это налог с доходов их работников. Причем из формулировок главы 23 Налогового кодекса следует, что в бюджет должна попадать именно та сумма НДФЛ, которая была удержана из конкретного дохода физического лица-налогоплательщика. Таким образом, в данном случае даже взаимные переплаты или недоимки по НДФЛ, относящиеся к одному работнику, но растянувшиеся, скажем, на пару-тройку месяцев, могут вызвать проблемы у работодателя. Ведь в этом случае он нарушает основное правило налогового агента: удержать налог при выплате конкретного дохода конкретному физлицу. Поэтому о взаимозачетах между НДФЛ и прочими налогами, которые этот работодатель уплачивает, речи идти, к сожалению, не может.

Таким образом, в данном случае даже взаимные переплаты или недоимки по НДФЛ, относящиеся к одному работнику, но растянувшиеся, скажем, на пару-тройку месяцев, могут вызвать проблемы у работодателя. Ведь в этом случае он нарушает основное правило налогового агента: удержать налог при выплате конкретного дохода конкретному физлицу. Поэтому о взаимозачетах между НДФЛ и прочими налогами, которые этот работодатель уплачивает, речи идти, к сожалению, не может.

Засчитывать переплаты и недоимки между налогом на доходы физлиц и прочими федеральными налогами может лишь индивидуальный предприниматель, который уплачивает НДФЛ за себя. В частности у такого ИП, работающего на общей системе налогообложения, есть еще обязанность уплаты НДС, который также относится к федеральным налогам. Вот между этими двумя налогами зачет переплаты вполне можно провести, подав в ИФНС по месту регистрации заявление по форме, утвержденной Приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90@. В этом же документе, кстати говоря, есть и бланк заявления на возврат переплаты по налогу.

В какой бюджет платится НДФЛ (подоходный налог)?

В какой бюджет платится НДФЛ — такой вопрос интересует как работодателей (налоговых агентов), удерживающих этот налог с выплачиваемых наемным работникам доходов, так и физлиц (в т. ч. ИП), у которых возникает обязанность по самостоятельной уплате налога по полученным ими доходам. В статье вы найдете исчерпывающий ответ на этот вопрос.

Кем и как осуществляется перечисление НДФЛ в бюджет?

Плательщиками подоходного налога, согласно ст. 207 НК РФ, признаются физлица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечисление НДФЛ в бюджет либо осуществляется ими самостоятельно при получении разовых или систематических поступлений, либо возлагается на налоговых агентов — источников выплаты постоянных доходов.

Правила начисления и уплаты подоходного налога отражены в гл. 23 НК РФ. Налоговые агенты уплачивают НДФЛ за работников не позднее дня, следующего за днем фактического получения ими доходов в виде зарплаты, и не позже последнего дня месяца, в котором выплачены отпускные и пособия по нетрудоспособности (п. 6 ст. 226 НК РФ).

6 ст. 226 НК РФ).

Подробнее об этих сроках читайте в статье «Когда перечислять подоходный налог с зарплаты?».

Какие реквизиты указывать в платежном поручении на уплату НДФЛ налоговому агенту, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Оплата налога индивидуальными предпринимателями и прочими физлицами производится в срок до 15 июля года, следующего за отчетным. Например, за 2021 год НДФЛ нужно заплатить до 15 июля 2022 года.

Куда идут налоги с зарплаты и куда платить НДФЛ за работников и по прочим обязательствам?

Большая часть поступлений подоходного налога пополняет бюджеты субъектов РФ, оставшаяся доля относится к доходам местных бюджетов (ст. 56 и 61 БК РФ).

Подоходный налог уплачивается единым платежом по соответствующему КБК. Далее казначейство на основании ОКТМО самостоятельно направляет суммы отчислений в соответствующие бюджеты.

КБК для уплаты НДФЛ в 2022 году:

- 18210102010011000110 — НДФЛ с доходов, выплаченных налоговым агентом.

- 18210102020011000110 — НДФЛ с доходов ИП, нотариусов, адвокатов.

- 18210102030011000110 — НДФЛ с доходов лиц, полученных по ст. 228 НК РФ.

- 18210102040011000110 — НДФЛ иностранных физических лиц, использующих патент в трудовой деятельности.

Иные коды по НДФЛ вы можете найти в нашей статье.

О КБК, применяемых при уплате других налогов, читайте в материале «Расшифровка КБК в 2022 году — 18210102010011000110 и др.».

НДФЛ — какой налог федеральный или региональный?

Налоговая система РФ выделяет 3 уровня бюджетов, в которые поступают налоговые платежи: федеральный, региональный и местный. Такое разграничение связано не с бюджетом, в который зачисляются платежи, а с уровнем власти, который их регламентирует.

Градация налогов утверждена ст. 13, 14 и 15 НК РФ. Согласно ст. 13 НК РФ налог на доходы физических лиц является федеральным налогом. То есть механизм его расчета един на территории всей страны и местные или региональные власти не могут на него повлиять. При этом НДФЛ зачисляется в региональный и местный бюджеты в соотношении 85% и 15% соответственно.

При этом НДФЛ зачисляется в региональный и местный бюджеты в соотношении 85% и 15% соответственно.

Еще больше информации о налоговой системе РФ читайте в статьях:

- «Принципы построения налоговой системы РФ»;

- «Федеральные, региональные и местные налоги»;

- «Куда платить НДФЛ с доходов «дистанционных работников».

Итоги

Вопрос, куда платить НДФЛ, и обязанность по уплате этого налога возникают как у налоговых агентов, так и у всех физлиц, самостоятельно уплачивающих этот налог. Подоходный налог чаще всего пополняет бюджет регионального уровня.

Италия — Физические лица — Налоги на доходы физических лиц

Основным подоходным налогом, взимаемым с физических лиц, является налог на доходы физических лиц (НДФЛ), также известный как Imposta sui redditi delle persone fisiche (IRPEF).

В Италии физические лица облагаются следующими подоходными налогами:

- Национальный подоходный налог.

- Региональный подоходный налог.

- Муниципальный подоходный налог.

Налоговое обязательство рассчитывается по прогрессивной ставке, и применимые налоговые ставки показаны ниже ( см. Национальный подоходный налог ).

Сфера налогообложения в Италии

Налоговый статус физического лица является отправной точкой для применения правильного налогообложения в Италии. Согласно итальянскому налоговому законодательству, как итальянские резиденты, так и физические лица-нерезиденты подлежат налогообложению в Италии, но на разной основе.

Физические лица, являющиеся налоговыми резидентами

Физические лица, являющиеся налоговыми резидентами, подлежат уплате итальянского личного (или национального) подоходного налога на свой доход, где бы он ни был получен (в соответствии с так называемым «всемирным принципом»). Таким образом, налоговые резиденты также облагаются налогом на иностранные доходы (например, полученные от недвижимости, принадлежащей за пределами Италии, иностранные дивиденды и проценты, иностранное вознаграждение и гонорар директора, а также другие иностранные доходы).

Таким образом, налоговые резиденты также облагаются налогом на иностранные доходы (например, полученные от недвижимости, принадлежащей за пределами Италии, иностранные дивиденды и проценты, иностранное вознаграждение и гонорар директора, а также другие иностранные доходы).

Физические лица, являющиеся налоговыми резидентами, также облагаются «налогом на богатство» в отношении недвижимости и финансовых вложений, принадлежащих за пределами Италии ( см. в разделе «Другие налоги» для получения дополнительной информации ).

Физические лица, являющиеся налоговыми резидентами, обязаны декларировать все свои иностранные инвестиции (финансовые и нет) для целей контроля через итальянскую налоговую декларацию.

Налоговый режим для физических лиц, не являющихся резидентами

Физические лица, которые меняют свое налоговое резидентство (дополнительную информацию см. в разделе Резиденция ) из-за рубежа в Италию могут быть избраны для применения плоского замещающего налога в фиксированной сумме 100 000 евро (евро) (далее «налоговый режим с неодомицием»).

Указанный налоговый режим также применяется к:

- подоходному налогу на иностранные инвестиции (иностранные проценты, дивиденды и прирост капитала), за исключением прироста капитала от квалифицированного участия, полученного в течение первых пяти лет

- налог на богатство на недвижимость и финансовые инвестиции, принадлежащие за пределами Италии, и

- через итальянскую налоговую декларацию (это означает, что физическое лицо не обязано декларировать свои иностранные инвестиции в итальянской налоговой декларации).

Обязательства по финансовому мониторингу

В дополнение к налогоплательщику, каждый член семьи может облагаться фиксированным замещающим налогом в размере 25 000 евро в размере более низкой фиксированной суммы в размере 25 000 евро.

Для того, чтобы иметь право на этот налоговый режим, необходимо выполнить выбор через ежегодную итальянскую налоговую декларацию. В любом случае рекомендуется обратиться за предварительным решением в налоговые органы Италии.

Чтобы выбрать такой режим, физическое лицо должно соответствовать нескольким требованиям, включая предыдущее налоговое резидентство не в Италии в течение не менее девяти лет в течение десяти финансовых лет, предшествующих переводу.

Указанный налоговый режим не суммируется с налоговым режимом для приезжих работников (s ee Новый налоговый режим для приезжих работников в разделе определения дохода) .

Физические лица-нерезиденты, не являющиеся налоговыми резидентами

Физические лица-нерезиденты, подлежащие налогообложению, облагаются НДФЛ (IRPEF) только в отношении «дохода, полученного» в Италии (т. е. дохода от трудовой деятельности, связанного с трудовой деятельностью, осуществляемой в Италии). Таким образом, иностранные доходы не имеют отношения к целям налогообложения в Италии.

Национальный подоходный налог

Национальный подоходный налог взимается по прогрессивной ставке со всех доходов, указанных ниже.

| Налогооблагаемый доход (евро) | Налог на превышение (%) | |

| Более | Не более | |

| 0 | 15 000 | 23 |

| 15 001 | 28 000 | 25 |

| 28 001 | 50 000 | 35 |

| 55 001 | 43 | |

Дополнительный налог на переменное вознаграждение в финансовом секторе

Переменное вознаграждение (например, бонус/опцион на акции/план поощрения), выплачиваемый исполнительному директору/менеджеру в финансовом секторе (т. е. банках, финансовых учреждениях и других компаниях, чья деятельность исключительно или главным образом для приобретения «холдингов», управляющих компаний, Società di Gestione del Risparmio [SGR] и Società di Intermediazione mobiliare [SIM]; финансовые посредники) облагается дополнительным налогом в размере 10%, как описано ниже.

е. банках, финансовых учреждениях и других компаниях, чья деятельность исключительно или главным образом для приобретения «холдингов», управляющих компаний, Società di Gestione del Risparmio [SGR] и Società di Intermediazione mobiliare [SIM]; финансовые посредники) облагается дополнительным налогом в размере 10%, как описано ниже.

В случае, если переменная компенсация выплачивается до 17 июля 2011 года, налогооблагаемой базой для дополнительного налога в размере 10% является переменная компенсация (ФГ «n») за вычетом трехкратного базового оклада (ФГ «n»).

В случае, если переменная компенсация выплачивается после 17 июля 2011 года, налогооблагаемой базой для дополнительного налога в размере 10% является переменная компенсация (ФГ «n») за вычетом базовой заработной платы (ФГ «n»)

В обоих случаях сравнение переменной/базовой компенсации должно применяться между переменной и базовой компенсацией в одном и том же финансовом году (независимо от года выплаты).

Фиксированный налог на бонус за производительность

Бонус за производительность состоит из переменного вознаграждения, выплачиваемого работнику в свете улучшения качества производства и/или производительности компании, если он применяется ко всему правомочному рабочая сила (или однородная их категория), основанная на объективных, справедливых, заранее определенных и имеющих материальную ценность критериях эффективности, обычно называемых «КПЭ» (например, экономия электроэнергии, рост выручки, увеличение прибыли, снижение производственных отходов, улучшение доставки время; реализация смарт-схемы работы).

Премия за производительность не может превышать 3 000 евро в год или, альтернативно, 4 000 евро в год в случае равного участия сотрудников в структуре компании.

Такая надбавка подлежит льготному налогообложению в размере 10% в качестве региональных и муниципальных отчислений, но не освобождается от отчислений на социальное обеспечение, уплачиваемых работодателем и работником.

Что касается права на получение льгот, то сотрудники, получившие годовое валовое вознаграждение в течение предыдущего года (включая потенциально предусмотренную схему переменного вознаграждения), превышающее 80 000 евро, не имеют права на получение вышеуказанной налоговой скидки.

Для обеспечения применения вышеупомянутых мер работодатель в обязательном порядке подписывает коллективный договор с профсоюзами/рабочими советами. В случае отсутствия союзов/рабочих советов возможно применение территориального коллективного договора (при наличии), подписанного наиболее представительными союзами (при наличии) на рассматриваемой территории.

Региональный подоходный налог

Региональный подоходный налог зависит от региона проживания. Региональная ставка налога на прибыль варьируется от 1,23% до 3,33%.

Муниципальный подоходный налог

Муниципальный подоходный налог зависит от муниципалитета проживания. Ставка муниципального подоходного налога колеблется от 0% до 0,9%. Муниципалитеты могут устанавливать прогрессивные налоговые ставки, применимые к уровню национального дохода.

Муниципалитеты могут устанавливать прогрессивные налоговые ставки, применимые к уровню национального дохода.

Государственный подоходный налог | Налоговый департамент | Финансовый отдел

Законы о подоходном налоге округов Колумбия, Мэриленд и Вирджиния (называемые территорией трех штатов) в чем-то параллельны, а в чем-то расходятся с федеральными законами. Вы можете ознакомиться с буклетами с инструкциями по налоговым декларациям штата, которые применимы к вам, и связаться со службой помощи налогоплательщикам штата для получения более подробной информации. В этом разделе будет представлен общий обзор государственных налогов.

Как правило, иностранные студенты, чей доход превышает допустимые стандартные вычеты и льготы для их штата проживания, могут быть обязаны подать декларацию о подоходном налоге штата. Конкретная информация, касающаяся налогообложения штатов в нашей зоне с тремя штатами, представлена ниже.

Проживание в штате и нерезидентство

Взимание подоходного налога в зоне трех штатов зависит от места проживания, а не от места (или источника) полученного дохода. Например, жители Мэриленда (MD) и Вирджинии (VA), работающие в DC, должны платить только налоги MD или VA.

Например, жители Мэриленда (MD) и Вирджинии (VA), работающие в DC, должны платить только налоги MD или VA.

Все три штата имеют одинаковое определение резидента. Два теста обычно определяют место жительства:

- фактическое место жительства (место жительства) и

- юридическое место жительства (место жительства)

.

Фактическое проживание

В соответствии с тестом на фактическое проживание, если вы просто живете в округе Колумбия (183 дня и более), в Вирджинии (более 183 дней) или в Мэриленде (более шести месяцев), то вы являетесь резидентом этого государства. «Просто жить» там — значит снимать квартиру, общежитие или временный дом. Большинство иностранных студентов будут претендовать на большую часть, если не на все время своего обучения в GW, как на резидентов штата, в котором они фактически живут.

В течение первого или последнего семестра в GW может быть возможно не соответствовать требованиям проживания в одном из трех местных штатов. Если это так и государственный налог удерживается из вашей зарплаты. Вы сможете вернуть деньги, подав иск о возмещении по декларации штата, в котором был удержан налог (т. е. округ Колумбия, штат Мэриленд или штат Вирджиния).

Если это так и государственный налог удерживается из вашей зарплаты. Вы сможете вернуть деньги, подав иск о возмещении по декларации штата, в котором был удержан налог (т. е. округ Колумбия, штат Мэриленд или штат Вирджиния).

Legal Residency

В соответствии с тестом на юридическое проживание иностранный студент будет считаться резидентом округа Колумбия, Мэриленда или Вирджинии, если он/она или член семьи имеет намерение проживать в штате постоянно или в течение длительного времени. основа. Примеры намерения включают: (a) вы договорились с местной компанией о начале работы в год выпуска; (б) у вас есть другие члены семьи в этом районе, и вы действительно верите, что останетесь там после выпуска; (c) у ваших родителей был дом в округе Колумбия или Вирджинии (в любое время в течение года) или в Мэриленде (на 31 декабря), и вы проживаете с ними или жили с ними до переезда в общежитие или квартиру, или; (d) если вы владеете или владели своим домом в одном из штатов. Если применима одна из этих ситуаций, вы являетесь законным (постоянным) резидентом соответствующего государства.

Требования к подаче документов

Все иностранные студенты-нерезиденты, имеющие статус F-1, J-1, M-1 или Q-1 и получающие любую форму оплаты из Соединенных Штатов, должны каждый подать годовую налоговую декларацию в IRS. Форма – это форма 1040-NR – декларация о подоходном налоге с иностранца, не являющегося резидентом США. Форма 1040-NR должна быть подана в IRS до 15 апреля следующего года, если полученный доход был получен за оказание услуг. Если деньги были получены только в виде стипендии, товарищества или стипендии, то возврат должен быть произведен 15 июня.0007

Однако, как только учащийся соответствует требованиям для получения статуса иностранца-резидента, он/она больше не должен подавать форму 1040-NR, за исключением случаев, когда это требуется в соответствии с требованиями подачи документов с двойным статусом иностранца (см. Публикацию IRS 519 (PDF)). Иностранцы-резиденты несут те же налоговые обязательства, что и граждане США, и должны подавать форму 1040.

Вы можете проконсультироваться с публикацией IRS 519 или со специалистом по налогам, чтобы определить, должны ли вы подавать декларацию и какую форму подавать.

Учащиеся, проживающие в округе Колумбия или Мэриленде, должны подать декларацию о подоходном налоге штата, как правило, до 15 апреля, всякий раз, когда они должны подать федеральную декларацию (или при запросе возмещения), даже если они являются резидентами штата только частично года. Требования к подаче заявок для жителей Вирджинии включают порог валового дохода, который может быть немного ниже федерального предела подачи. Подробности смотрите в инструкциях к форме VA Form 760. Декларации VA должны быть представлены 1 мая. У VA есть отдельная форма под названием 760PY для резидентов на неполный год, в то время как MD и DC задают вопросы о резидентстве на неполный год в своих основных налоговых формах (D-40 для DC и 502 для MD).

Как правило, такой же статус подачи документов, который был указан в вашей федеральной декларации, должен быть заявлен и в вашей налоговой декларации штата. Одно исключение из требований к статусу подачи, которое может иметь значение для иностранцев-нерезидентов, являющихся резидентами округа Колумбия, заключается в том, что, несмотря на то, что каждый супруг должен подать отдельную декларацию для федеральных целей, они могут подать совместную декларацию для целей округа Колумбия. Это, как минимум, позволит использовать дополнительную сумму личного освобождения для уменьшения рассчитанного налогового обязательства или увеличения причитающегося возмещения. Такое же количество личных освобождений, заявленных в федеральной декларации, также, как правило, должно быть заявлено в штате.

Одно исключение из требований к статусу подачи, которое может иметь значение для иностранцев-нерезидентов, являющихся резидентами округа Колумбия, заключается в том, что, несмотря на то, что каждый супруг должен подать отдельную декларацию для федеральных целей, они могут подать совместную декларацию для целей округа Колумбия. Это, как минимум, позволит использовать дополнительную сумму личного освобождения для уменьшения рассчитанного налогового обязательства или увеличения причитающегося возмещения. Такое же количество личных освобождений, заявленных в федеральной декларации, также, как правило, должно быть заявлено в штате.

Наконец, все доходы, указанные в федеральной декларации, должны быть указаны в декларации штата. Сюда входят налогооблагаемые выплаты.

Формы удержания налогов и свидетельства о нерезидентстве

Если вы являетесь резидентом округа Колумбия, Мэриленда или Вирджинии, вы должны подать форму удержания штата, чтобы уведомить Службу расчета заработной платы о правильной сумме налога штата, подлежащего удержанию из вашей компенсации. Без такой формы в файле университет обязан удерживать налоги в качестве холостого семейного положения, и ему разрешено нулевое личное освобождение от налогов в округе Колумбия, Вирджинии и Мэриленде.

Без такой формы в файле университет обязан удерживать налоги в качестве холостого семейного положения, и ему разрешено нулевое личное освобождение от налогов в округе Колумбия, Вирджинии и Мэриленде.

Чем больше количество личных льгот по освобождению от налогов, которые вы запрашиваете, тем меньше сумма удерживаемого налога. Это связано с тем, что каждое пособие уменьшает ваш доход, на основе которого рассчитывается удержанный налог. Тем не менее, вы должны заявить о количестве льгот, которое будет наиболее точно отражать ваши налоговые обязательства к концу года.

Формы удержания в трех штатах:

- Округ Колумбия, форма D-4

- Штат Мэриленд, форма MW 507

- Штат Вирджиния, форма VA-4

Иностранные учащиеся-нерезиденты не могут претендовать на статус «освобожденных» в своих формах D-4, MW 507 или VA-4.

Если учащийся добирается до кампуса или другого рабочего места GW в пределах округа Колумбия ИЗ-ЗА ПРЕДЕЛАМИ территории трех штатов, то он или она может подать форму округа Колумбия D-4-A, свидетельство о не проживании в округе Колумбия, чтобы избежать Удержание подоходного налога в ДК.