Содержание

НДФЛ исчисленный и удержанный: в чем разница

Содержание страницы

- Исчисленный и удержанный налог на доходы

- Когда показатели совпадают

- Когда налог удержан не полностью

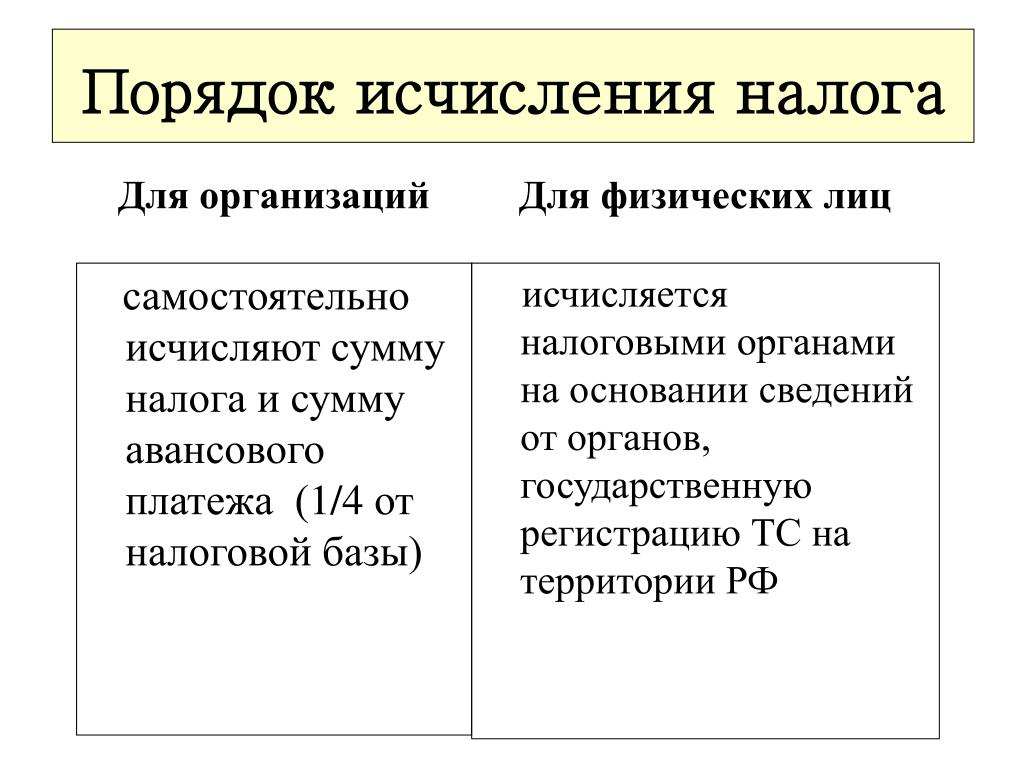

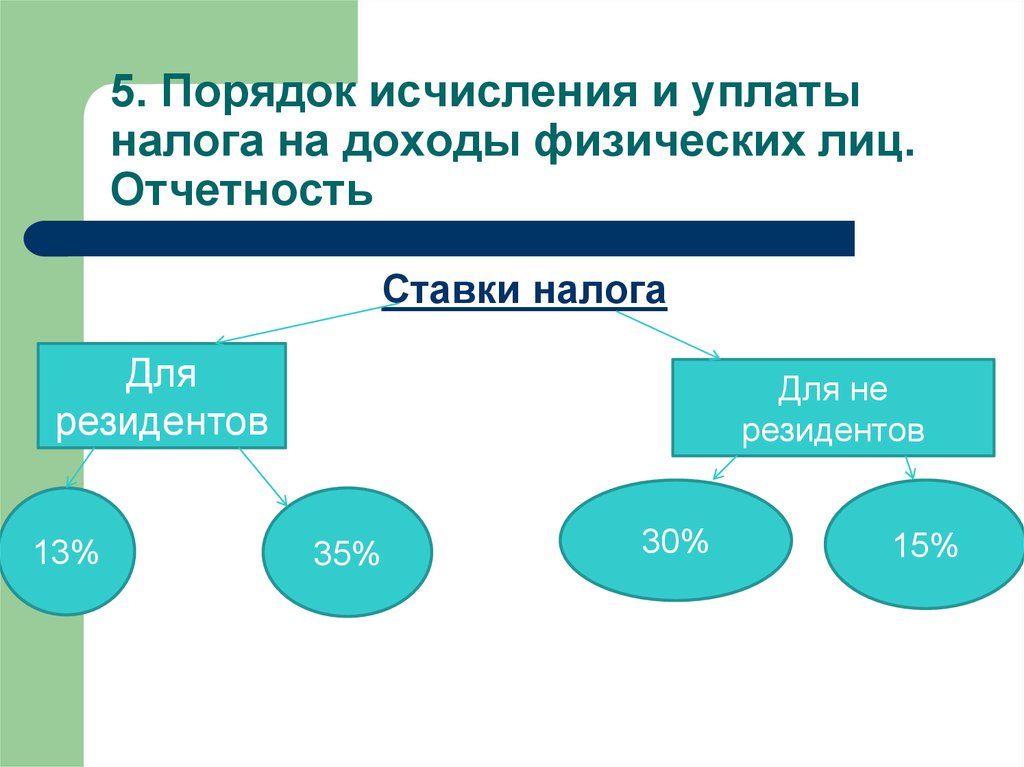

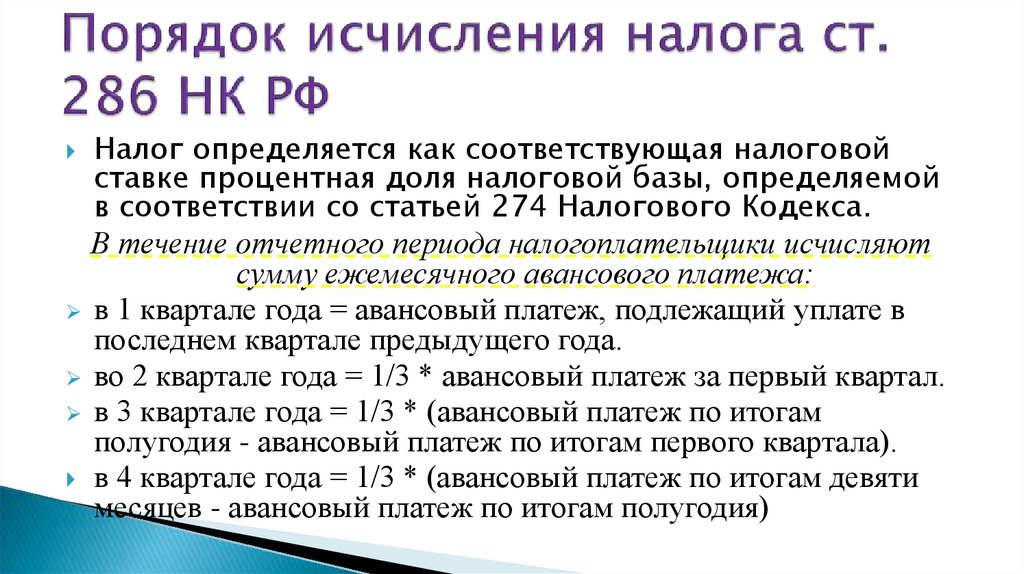

Работодатели – организации и ИП, использующие труд наемных работников, приобретают обязанность налогового агента по НДФЛ. Исчисление, удержание и перечисление налога должно производиться вовремя и в полном объеме, согласно нормам НК РФ. Между тем до сих пор многие бухгалтеры затрудняются определить, в чем различия между исчисленным и удержанным НДФЛ. Причина кроется в формулировках статей НК, согласно которым между исчисленным и удержанным налогами различий ничтожно мало.

Вместе с тем в отчетности по НДФЛ чаще всего показатели эти не равны между собой. Нюансы использования понятий «исчисленный налог» и «удержанный налог», заполнения налоговых отчетных форм рассматриваются в материале статьи.

Исчисленный и удержанный налог на доходы

Чтобы разобраться, в чем различия между двумя суммами НДФЛ, рассмотрим каждое понятие по отдельности.

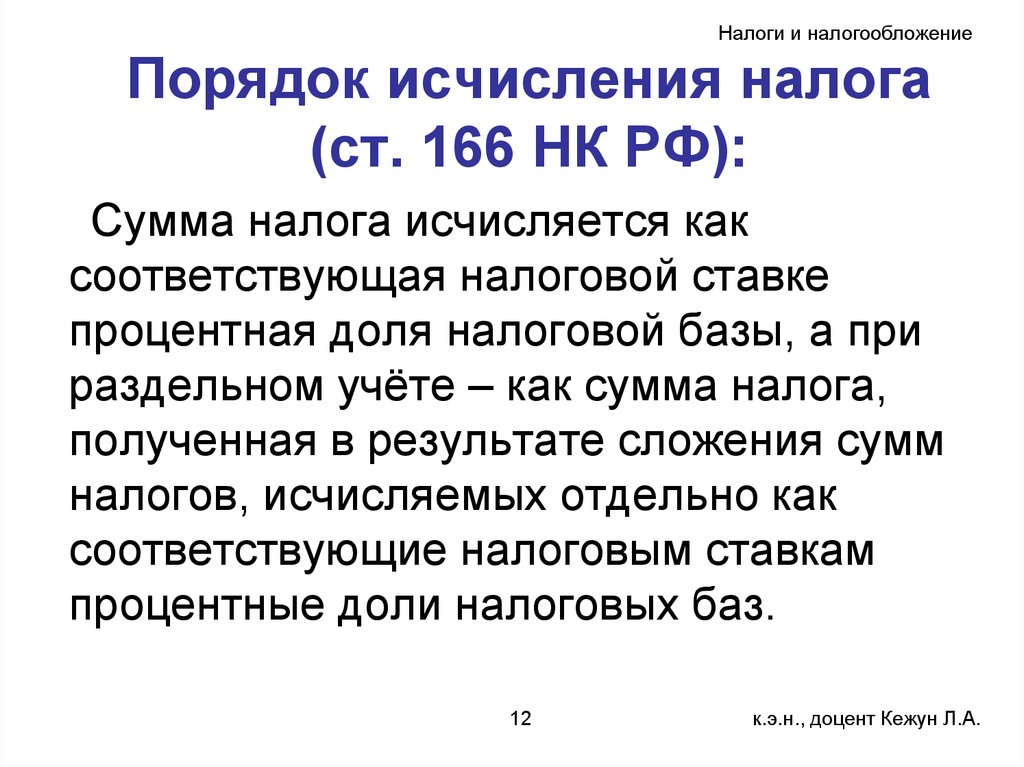

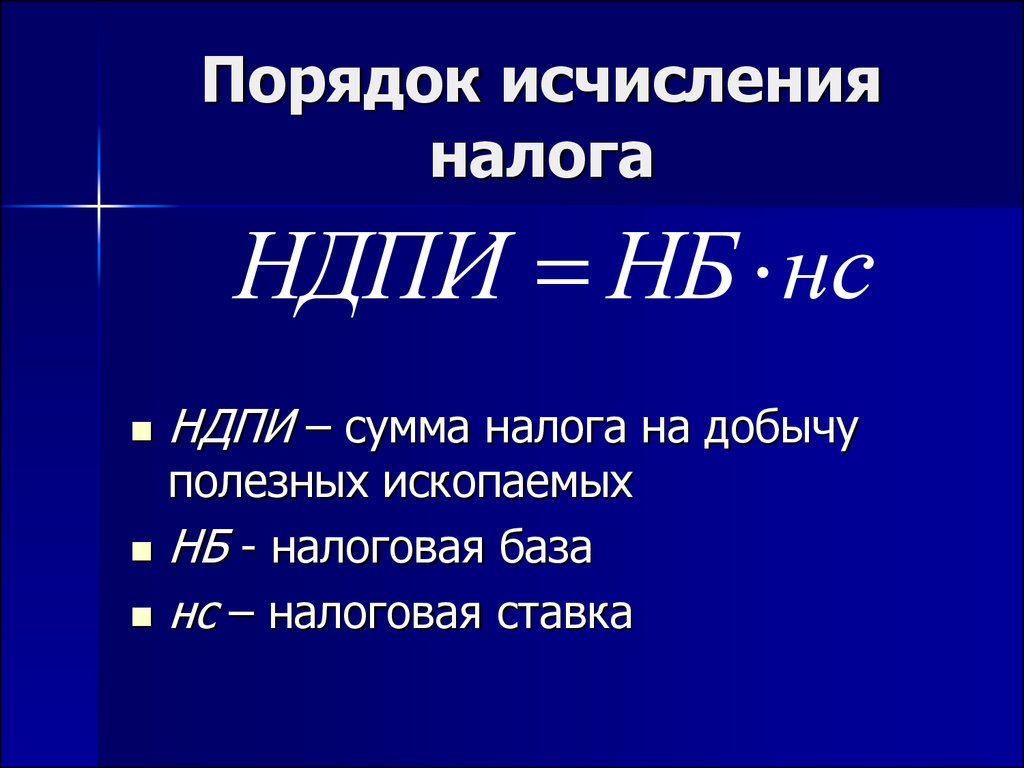

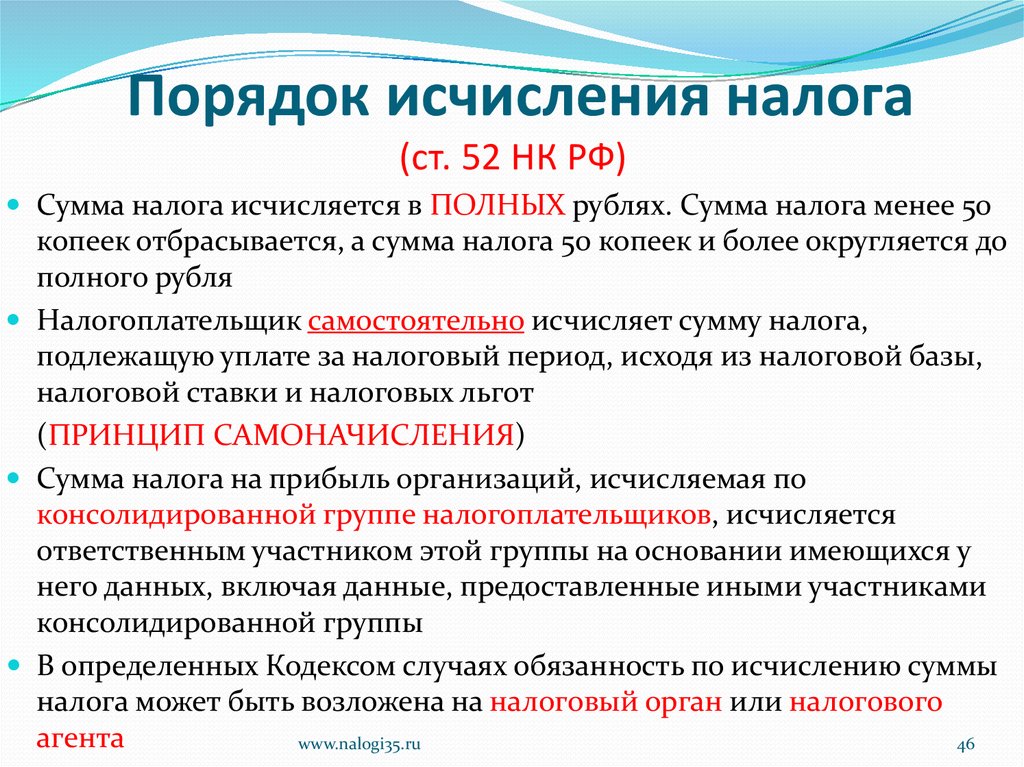

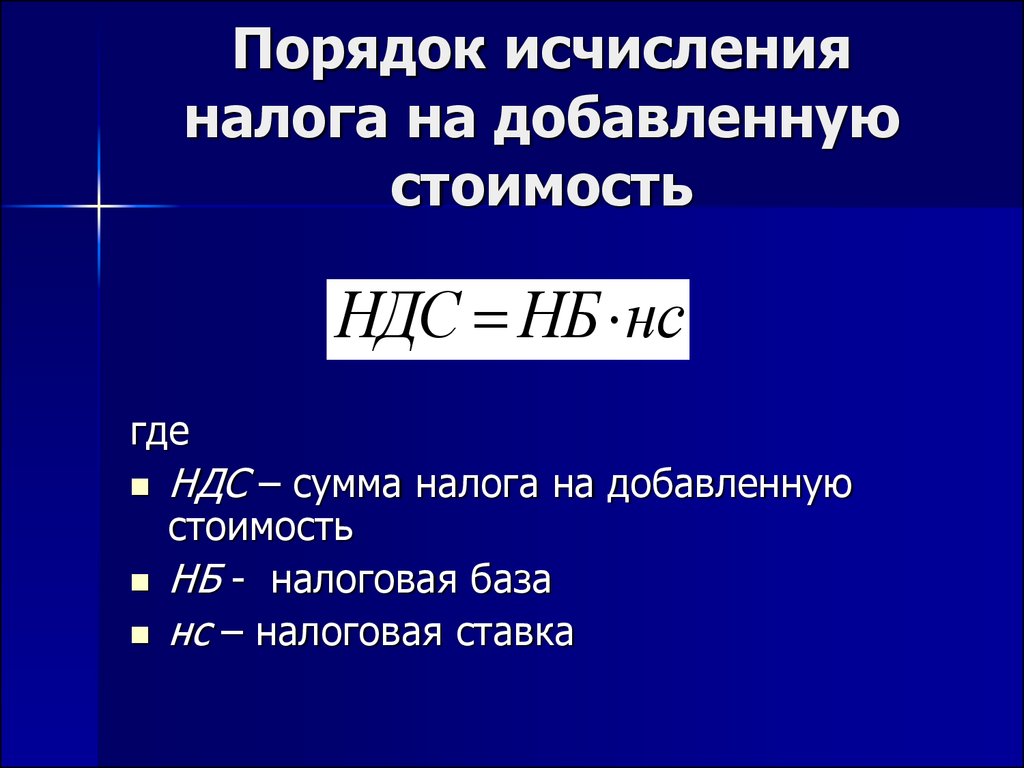

Исчисленный НДФЛ. Во исполнение обязанностей налогового агента работодатель, прежде чем выплатить сотруднику заработную плату, обязан произвести расчет налога на доходы с этой суммы. Налог рассчитывается с учетом вычетов и впоследствии перечисляется в государственный бюджет.

Удержанный НДФЛ. Исчислив налог, работодатель производит еще одну операцию – удерживает рассчитанную сумму из заработной платы сотрудника.

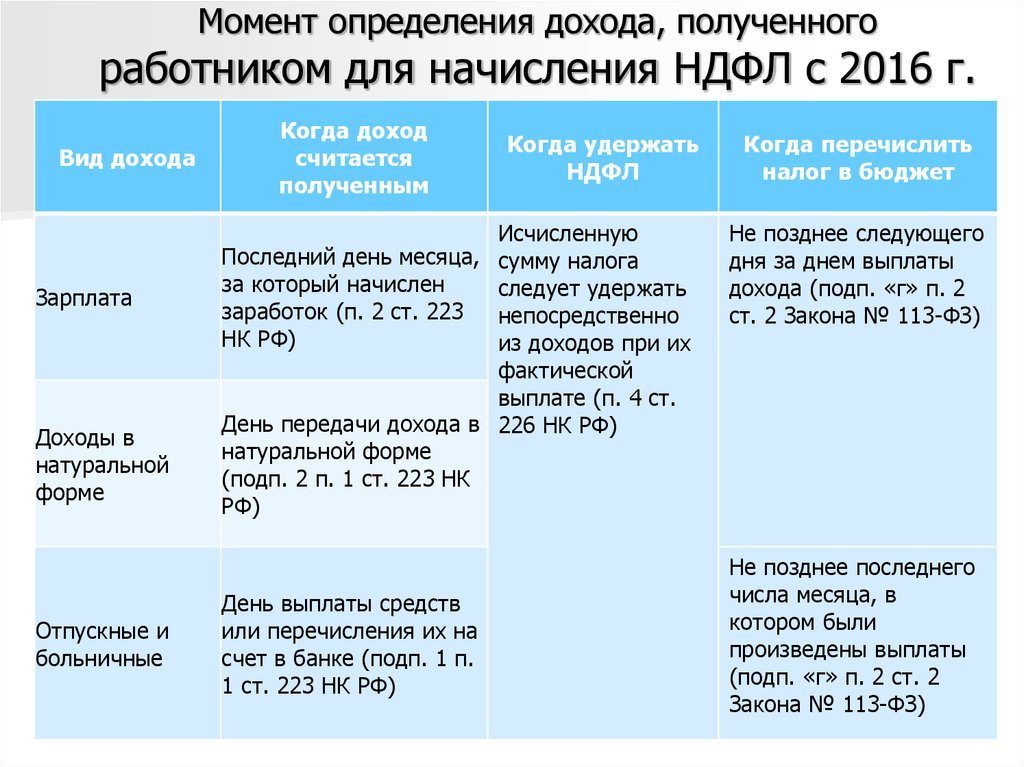

Исчисляют налог, согласно законодательству, в момент начисления заработной платы и приравненных к ней сумм, а удержанный налог представляет собой величину, остающуюся у работодателя с целью последующей передачи ее в бюджет. Удержать налог ранее даты фактического получения дохода физлицом невозможно.

Показатели связаны между собой: налог нужно сначала исчислить, затем удержать, после чего следует его перечисление.

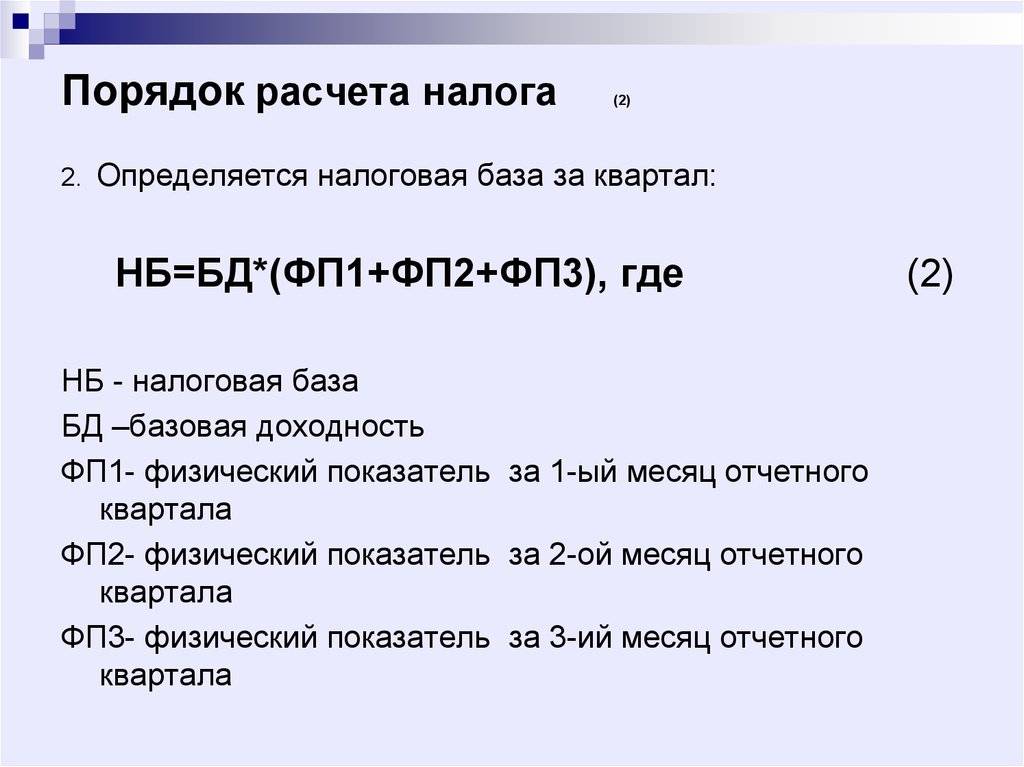

Действующее законодательство предусматривает исчисление налога не позднее последней даты месяца начисления дохода. Если исчисленный налог был удержан в один и тот же период, то показатели на конец этого периода совпадут. Однако так бывает далеко не всегда. Исчисленный и удержанный подоходный налоги отдельными строками отражаются в формах налоговой отчетности, данные которых подлежат сверке:

Если исчисленный налог был удержан в один и тот же период, то показатели на конец этого периода совпадут. Однако так бывает далеко не всегда. Исчисленный и удержанный подоходный налоги отдельными строками отражаются в формах налоговой отчетности, данные которых подлежат сверке:

- 2-НДФЛ;

- 6-НДФЛ.

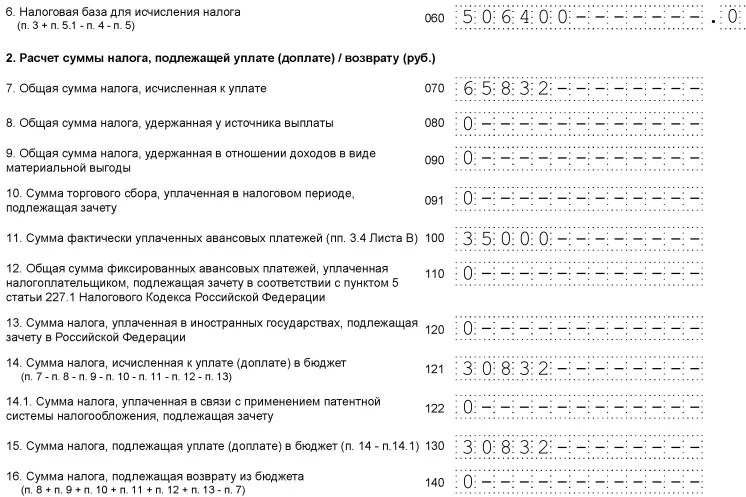

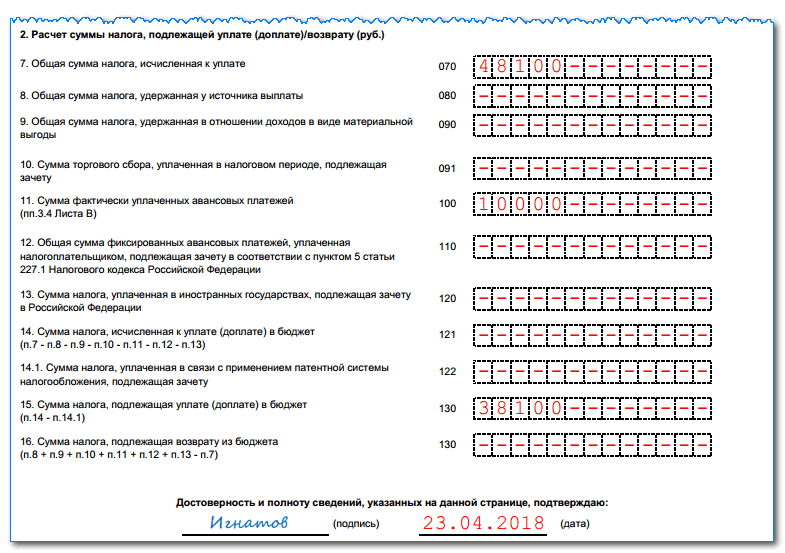

Разница между двумя значениями может возникать при отражении их в указанных формах по правилам налогового законодательства. Например: показатели по исчисленному и удержанному НДФЛ (стр. 040 и 070 ф. 6-НДФЛ) не равны между собой, если заработная плата, начисленная в отчетном квартале, выдавалась в следующем месяце, приходящемся на новый квартал. В квартальном отчете по строке удержания будет нулевое значение либо значение, меньшее исчисленного (разъяснения из письма налоговой службы №БС-4-11/8609 от 16/05/16 г.).

Обратите внимание, что контрольные соотношения для шестой формы не содержат обязательного равенства для строк 040 и 070 (письмо налоговой службы №БС-4-11/3852 от 10/03/16 г. ).

).

Кстати говоря! Перечисленный НДФЛ – это сумма, которая фактически была перечислена в госбюджет по итогам месяца.

Когда показатели совпадают

Совпадения исчисленного и удержанного НДФЛ наблюдаются в определенных случаях:

- Отпускные выплаты. По мнению налоговой службы (письмо ФНС №БС-4-11/13984@ от 01/08/16 г. и ряд других) суммы отпускных, которые начислялись, но не выплачивались, не включаются в отчетность по ф. 6-НДФЛ в периоде начисления. Они будут включены в расчет в периоде выплаты. Соответственно, в периоде выплаты отпускных сумм исчисленный и удержанный налоги по ним в форме 6-НДФЛ будут совпадать.

- Больничные выплаты в части, облагаемой налогом, отражаются аналогично отпускным, как и дивиденды: в периоде фактической выплаты. Исчисленный и удержанный налоги по суммам, выплаченным в определенном периоде, будут в отчетных формах идентичны.

- Отпускные могут быть получены сотрудником в виде компенсации, если отпуск он не использовал и написал заявление на увольнение.

В последний день работы он получит сумму компенсации. Исчисленный и удержанный налоги в форме 6-НДФЛ в периоде увольнения по этому сотруднику будут совпадать (Письмо ФНС №БС-3-11/2094@от 11/05/16 г.).

В последний день работы он получит сумму компенсации. Исчисленный и удержанный налоги в форме 6-НДФЛ в периоде увольнения по этому сотруднику будут совпадать (Письмо ФНС №БС-3-11/2094@от 11/05/16 г.). - Заработная плата получена работниками в том же периоде, что и начислена. Соответственно, исчисленный и удержанный НДФЛ по этому периоду будут совпадать (письмо налоговой службы от №БС-4-11/6420@ от 05/04/17 г.). Такая ситуация нередко возникает в последний рабочий день года, когда проводится начисление и выплата заработной платы. Заметим, что по рекомендации фискальных органов, уплату в бюджет таких сумм следует произвести в первый рабочий день следующего года (НК РФ ст. 6.1-7).

Когда налог удержан не полностью

Налоговый агент в определенных ситуациях не имеет возможности удержать налог у физлица. В этом случае организация извещает о невозможности исчислить и удержать налог гражданина и ФНС – до 1 марта следующего за получением дохода года.

Такой налог отражается по стр. 080 уже рассматриваемой нами шестой формы. Она используется, например, если налоговый агент сделал физлицу подарок, при этом других доходов в денежной форме у этого физлица нет. Эта строка заполняется также, если физлицо получило материальную выгоду, но денежных выплат в его адрес налоговый агент не осуществлял, либо они недостаточны для покрытия задолженности по налогу.

080 уже рассматриваемой нами шестой формы. Она используется, например, если налоговый агент сделал физлицу подарок, при этом других доходов в денежной форме у этого физлица нет. Эта строка заполняется также, если физлицо получило материальную выгоду, но денежных выплат в его адрес налоговый агент не осуществлял, либо они недостаточны для покрытия задолженности по налогу.

Нельзя включать в расчет по стр. 080 суммы «переходящего» НДФЛ с зарплаты, которая будет выплачена в месяце, следующем за отчетным. Этот неудержанный налог отразится в следующем отчетном периоде. Если ошибочная форма уже сдана, придется подавать уточненный расчет 6-НДФЛ.

Если у работодателя возможность исполнить обязанность налогового агента по НДФЛ была, налог не удержан и не перечислен в бюджет, на него может быть наложен штраф в размере 20% от неудержанной и неперечисленной суммы (НК РФ, ст. 123).

Итоги

- При расчете НДФЛ налоговый агент (работодатель) исчисляет НДФЛ с доходов сотрудников.

В момент получения сотрудниками доходов налог считается удержанным, а затем должен быть перечислен в бюджет.

В момент получения сотрудниками доходов налог считается удержанным, а затем должен быть перечислен в бюджет. - Для отражения показателей исчисленного и удержанного налогов на доходы предназначены строки с соответствующими наименованиями в формах 2 и 6-НДФЛ.

- Значения этих показателей при выплате доходов на следующий месяц после периода начисления не совпадают. Вместе с тем ряд доходных статей, облагаемых НДФЛ, предполагает, что суммы исчисленного и удержанного НДФЛ по ним совпадают. Это связано с особенностями установленного регламента отражения показателей в отчетных формах. К таким видам дохода относятся отпускные, больничные (в части, облагаемой НДФЛ) и пр.

- Если работодатель не имеет возможности удержать налог у физлица, он фиксирует такие суммы отдельной строкой в шестой форме по НДФЛ. «Переходящий», еще не удержанный НДФЛ с нормальной задолженности по оплате труда следующего за отчетным месяца, в ней не отражается.

Почему в справке 2-НДФЛ исчисленный налог не равен удержанному? – Учет без забот

- Опубликовано 23.

10.2014 17:36

10.2014 17:36 - Просмотров: 174068

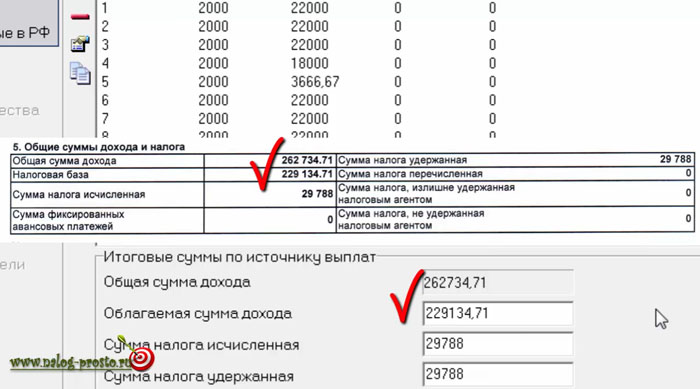

При формировании справок 2-НДФЛ для сотрудников или при подготовке годовой отчетности многие сталкиваются с такой ситуацией, когда по какому-то человеку сумма исчисленного налога не равна сумме удержанного. Иногда это правильное поведение программы, и суммы действительно должны отличаться, но чаще всего имеет место обычная ошибка, которая появляется из-за некорректных настроек программы или неправильного алгоритма ввода документов.

И первым делом мы поговорим именно о настройках программ 1С: Зарплата и управление персоналом 8, 1С: Комплексная автоматизация 8 и 1С: УПП.8.

Чтобы их проверить, на рабочем столе выбираем вкладку «Предприятие» и находим пункт «Параметры учета».

В открывшемся окне переходим на закладку «Расчет зарплаты» и обращаем внимание на галочку «При начислении НДФЛ принимать исчисленный налог к учету как удержанный».

По умолчанию, если вы самостоятельно не меняли настройки, то эта галочка не установлена. Это значит, что в графу «Исчислено» будут попадать суммы НДФЛ, которые рассчитывается при вводе документов начисления зарплаты, а вот в графу «Удержано» — только после проведения документов на выплату зарплаты. То есть несмотря на то, что зарплата начислена, НДФЛ посчитан и фигурирует в расчетный листках, удержанной эта сумма будет считаться только тогда, когда сотрудник получит свои деньги.

Это значит, что в графу «Исчислено» будут попадать суммы НДФЛ, которые рассчитывается при вводе документов начисления зарплаты, а вот в графу «Удержано» — только после проведения документов на выплату зарплаты. То есть несмотря на то, что зарплата начислена, НДФЛ посчитан и фигурирует в расчетный листках, удержанной эта сумма будет считаться только тогда, когда сотрудник получит свои деньги.

В общем то в теории, при регулярной выплате зарплаты, проблем возникать не должно. Вопросы могут появиться в случае задержек зарплаты, например, если на момент формирования отчетности зарплата за декабрь еще не выплачена. Тогда сумма будет считаться исчисленной, но не удержанной, и появятся расхождения. Или сотрудник может попросить справку 2-НДФЛ в тот момент, когда зарплата за месяц уже начислена, но документов на выплату еще в программе нет. В этом случае также будет временное расхождение в суммах исчисленного и удержанного налога.

Но это всё в теории. На практике же я очень часто вижу ситуации, когда при такой настройке суммы просто не совпадают по непонятным причинам. Возникает это из-за проблем с последовательностью проведения документов. Например, в организации некоторые сотрудники получают фиксированные оклады, и руководитель попросил выплатить им зарплату раньше, чем остальным. Бухгалтер решает сначала сделать платежку или расходник, т.к. сумму она уже знает, а потом начислить зарплату. В этом случае получится путаница, потому что на момент выплаты исчисленного НДФЛ еще нет и удерживать пока нечего. Еще часто проблемы с последовательностью ввода документов бывают при начислении отпускных, выплате авансов или при внесении изменений в документы начисления зарплаты уже после того, как документы на выплату сформированы. Решаться такие проблемы должны перепроведением документов в правильной последовательности, но далеко не все это делают своевременно. Причем самый идеальный вариант — сначала отменить проведение всех документов, а потом провести их снова — вообще сложно реализовать на практике.

Возникает это из-за проблем с последовательностью проведения документов. Например, в организации некоторые сотрудники получают фиксированные оклады, и руководитель попросил выплатить им зарплату раньше, чем остальным. Бухгалтер решает сначала сделать платежку или расходник, т.к. сумму она уже знает, а потом начислить зарплату. В этом случае получится путаница, потому что на момент выплаты исчисленного НДФЛ еще нет и удерживать пока нечего. Еще часто проблемы с последовательностью ввода документов бывают при начислении отпускных, выплате авансов или при внесении изменений в документы начисления зарплаты уже после того, как документы на выплату сформированы. Решаться такие проблемы должны перепроведением документов в правильной последовательности, но далеко не все это делают своевременно. Причем самый идеальный вариант — сначала отменить проведение всех документов, а потом провести их снова — вообще сложно реализовать на практике.

А вот в том случае, если галочка в настройках установлена, суммы НДФЛ будут считаться удержанными уже в момент начисления зарплаты. Такой вариант с меньшей вероятностью приведет к ошибкам, он проще и понятнее. Поэтому если в вашей организации не бывает больших задержек заработной платы, я бы рекомендовала делать именно такую настройку. Однако нужно помнить, что если Вы установите галочку не в начале года, то все документы за текущий год нужно будет перепровести, чтобы изменения распространились на них.

Такой вариант с меньшей вероятностью приведет к ошибкам, он проще и понятнее. Поэтому если в вашей организации не бывает больших задержек заработной платы, я бы рекомендовала делать именно такую настройку. Однако нужно помнить, что если Вы установите галочку не в начале года, то все документы за текущий год нужно будет перепровести, чтобы изменения распространились на них.

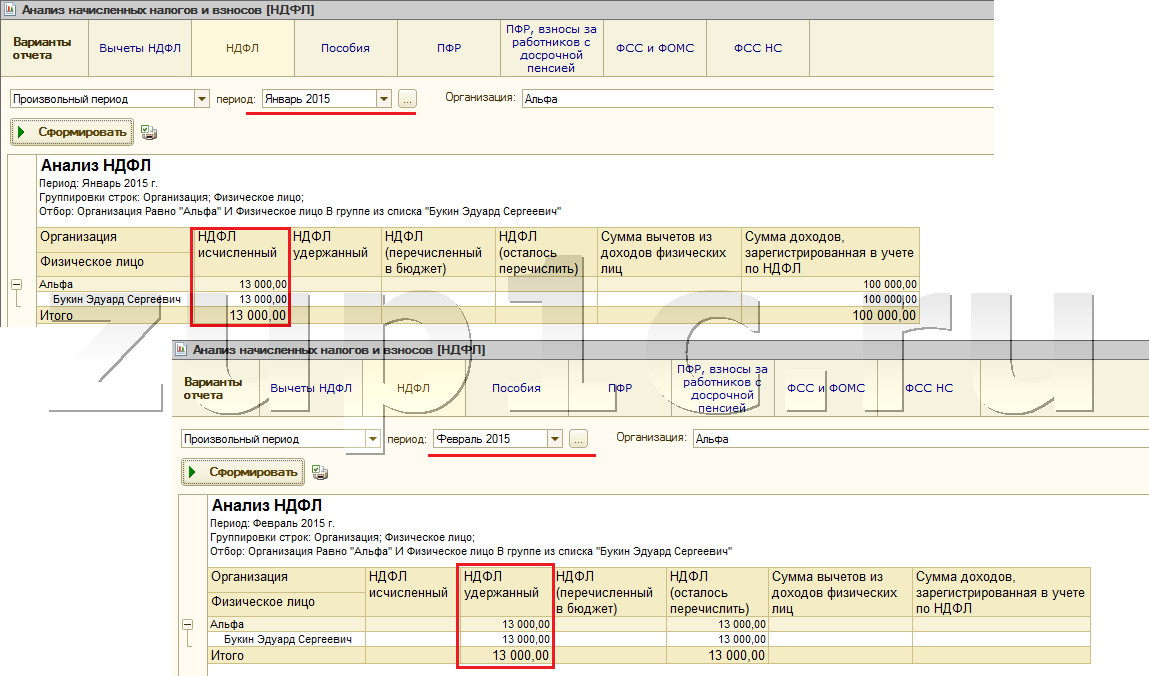

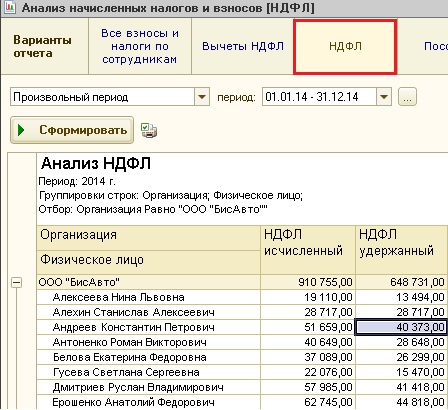

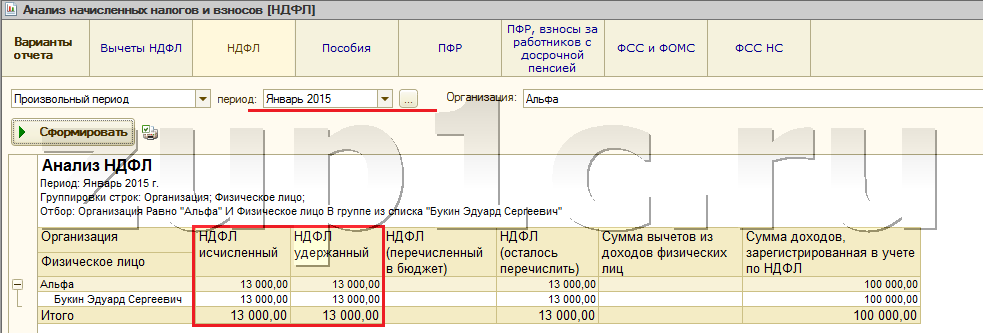

В том случае, если суммы после перепроведения всё равно не сходятся, найти причину можно с помощью отчета «Анализ начисленных налогов и взносов», который находится на вкладке «Налоги».

Выбираем пункт «НДФЛ» на верхней панели, указываем период и организацию.

Находим интересующего сотрудника и поочередно щелкаем левой кнопкой мыши на исчисленной и удержанной суммах, выбираем пункт расшифровки «Регистратор» и распечатываем каждый список. Сравнивая списки, можно понять, какой документ не отразился в сумме удержанного НДФЛ.

И еще несколько слов мне хотелось бы сказать об обратной ситуации — когда удержано налога больше, чем исчислено. В этом случае даже в расчетных листах появляется запись о том, что по сотруднику присутствует излишне удержанный НДФЛ. Возникает такая проблема обычно в том случае, когда сотруднику забыли применить вычеты, на которые он имел право, а потом сделали нужную настройку (об этом подробно рассказано в статье Как настроить стандартные вычеты по НДФЛ в 1С), и вычет был предоставлен сразу за несколько прошедших месяцев. Если такая ситуация происходит в конце года, то уже нет времени, чтобы зачесть этот НДФЛ в счет будущих периодов, и в справке появляется такое вполне объяснимое расхождение в суммах.

В этом случае даже в расчетных листах появляется запись о том, что по сотруднику присутствует излишне удержанный НДФЛ. Возникает такая проблема обычно в том случае, когда сотруднику забыли применить вычеты, на которые он имел право, а потом сделали нужную настройку (об этом подробно рассказано в статье Как настроить стандартные вычеты по НДФЛ в 1С), и вычет был предоставлен сразу за несколько прошедших месяцев. Если такая ситуация происходит в конце года, то уже нет времени, чтобы зачесть этот НДФЛ в счет будущих периодов, и в справке появляется такое вполне объяснимое расхождение в суммах.

Ну а в том случае, если на самом деле излишне удержан налог не был, а в программе просто ошибка, рекомендуется также перепровести документы начисления и выплаты зарплаты за расчетный год.

Если у вас остались вопросы, по работе с НДФЛ в программах 1С, то можно их задать в комментариях к статье.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Schwab MoneyWise: расчет налогов

reii

genlp

Навигация по вашему 1040.

Наши два цента

Наши два цента

Файл вовремя! Вы можете получить отсрочку, но с любой суммы, которая не будет выплачена до 15 апреля, будут начисляться проценты. Также предусмотрен штраф за несвоевременную подачу документов.

Любой человек с доходом свыше определенной суммы должен платить федеральный подоходный налог. Большинство штатов также взимают подоходный налог, а в некоторых местах также существуют местные подоходные налоги. Как мы обсуждали в разделе Подоходный налог, налоговые ставки зависят от суммы дохода и от того, подаете ли вы декларацию в одиночку или состоите в браке.

Расчет налогов и подача налоговой декларации иногда могут вызвать затруднения. Эта страница предназначена для того, чтобы помочь вам понять и заполнить индивидуальную налоговую декларацию с помощью формы IRS 1040. Если у вас сложная ситуация, вы можете проконсультироваться с налоговым консультантом.

Если у вас сложная ситуация, вы можете проконсультироваться с налоговым консультантом.

Вы не всегда должны перечислять свои вычеты.

Не всегда нужно перечислять свои отчисления.

Если ваши отчисления (не включая выплаты по студенческому кредиту) в сумме не превышают стандартные отчисления, детализирование не принесет вам дополнительной экономии на налогах. Другими словами: если вам нечего вычитать, не беспокойтесь об отслеживании утерянных квитанций — они вам не понадобятся.

Расчет ваших налогов

Что такое общий или валовой доход?

Что такое общий или валовой доход? [Строка 22]

Что такое общий или валовой доход? [Строка 22]

Ваш общий или валовой доход включает:

- Трудовой доход , который поступает от работы и может принимать форму заработной платы, оклада, чаевых, комиссионных и премий.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

- Незаработанный доход , полученный из источников, отличных от занятости, таких как дивиденды, проценты, прирост капитала или сберегательные облигации США. Большая часть незаработанного дохода облагается подоходным налогом.

Важно помнить

- Другими источниками налогооблагаемого дохода являются алименты, пособие по безработице, выигрыши в азартных играх или лотереях.

- Доход, который не облагается налогом (это называется исключением), включает в себя: подарок или наследство, алименты, поступления по страхованию жизни после смерти застрахованного, проценты по муниципальным облигациям (могут облагаться федеральным альтернативным минимальным налогом плюс налог штата на государственных облигаций), доход по нетрудоспособности, если вы заплатили премию долларами после уплаты налогов, а также некоторые дополнительные льготы для сотрудников.

- Если у вас есть акции, облигации или другие инвестиционные активы на налогооблагаемом счете, ваша прибыль или убыток известны как прирост капитала или убыток от капитала. В настоящее время прирост капитала облагается налогом по максимальной ставке 20 процентов, но только для людей, находящихся в самых высоких налоговых категориях. В противном случае долгосрочный прирост капитала облагается налогом по ставке 15% или 0%, в зависимости от вашей предельной налоговой категории.

СОВЕТ ДЛЯ РОДИТЕЛЕЙ:

Наконечник для родителей

Если вы являетесь родителем, налогооблагаемый доход вашего ребенка неразрывно связан с вашим. Получите информацию для подачи заявки на иждивенца и узнайте о налоге на детей.

Как рассчитать скорректированный валовой доход

Как рассчитать скорректированный валовой доход [строка 37]

Скорректированный валовой доход (AGI) является важной частью расчета налога. Чтобы получить свой AGI, вы можете вычесть определенные вычеты из своего дохода, чтобы уменьшить сумму дохода, который будет облагаться налогом.

Чтобы получить свой AGI, вы можете вычесть определенные вычеты из своего дохода, чтобы уменьшить сумму дохода, который будет облагаться налогом.

Некоторые примеры вычетов, которые помогают определить ваш AGI:

- Вычитаемые взносы IRA

- Взносы в пенсионный план Кео (самозанятых)

- Отчисления по медицинскому страхованию самозанятых

- Половина налога на самозанятость

- Алименты выплачены

- Квалифицированные расходы на переезд

- Штраф за досрочное снятие сбережений

- Расходы на квалифицированное высшее образование

- Расходы на обучение учителей до 250 долларов США

- Квалифицированный интерес к образованию

ПОЧЕМУ ВАШ AGI ВАЖЕН

Почему ваш AGI важен

Ваш AGI также определяет ваше право на некоторые другие вычеты и кредиты. Например, вы имеете право вносить вклад в IRA Roth, только если ваш AGI составляет менее 114 000 долларов США для одиночных регистраторов и менее 19 долларов США.1000, если вы женаты и подаете документы совместно.

Например, вы имеете право вносить вклад в IRA Roth, только если ваш AGI составляет менее 114 000 долларов США для одиночных регистраторов и менее 19 долларов США.1000, если вы женаты и подаете документы совместно.

Выбор стандартных или постатейных вычетов

Выбор стандартных или постатейных вычетов [Строка 40]

Как только вы узнаете свой AGI, у вас появится возможность еще больше снизить налогооблагаемый доход путем вычитания либо стандартного вычета, либо ваших постатейных вычетов — в зависимости от того, что больше.

Когда учитывать стандартный вычет

Если ваше финансовое положение является простым, стандартный вычет может быть лучшим и самым простым выбором. Стандартный вычет на 2014 год составляет 6 200 долларов США для лиц, подающих документы в одиночку, 12 400 долларов США для граждан, подающих совместную декларацию, и 9 100 долларов США для главы семьи.

Когда следует учитывать детализированные вычеты

Если вы платите много подоходного налога штата, заложили дом, много отдаете на благотворительность, оплатили большие медицинские счета или управляете большими инвестициями, возможно, вам лучше взять дополнительное время для перечисления ваших отчислений.

Примеры законных постатейных вычетов:

- Налоги на недвижимость

- Штатные и местные подоходные налоги (или государственные налоги с продаж, если в вашем штате нет подоходного налога)

- Определенные медицинские и стоматологические расходы, которые превышают 10 процентов от вашего AGI (или 7,5 процентов, если вам 65 лет и старше), включая ограниченную сумму страховых взносов, уплаченных за полисы долгосрочного ухода

- Проценты по ипотеке на первое и вторичное жилье (до максимального долга в размере 1 миллиона долларов США), плюс проценты по кредитам под залог собственного жилья (максимальный долг до 100 000 долларов США)

- Благотворительные взносы в освобожденные от налогов организации

- Ущерб от несчастных случаев и краж (см.

руководство IRS)

руководство IRS)

- Инвестиционные процентные расходы (например, маржинальные процентные расходы)

- Прочие расходы, в том числе расходы, связанные с ухудшением состояния здоровья лиц с инвалидностью, и убытки от азартных игр в размере выигрыша от азартных игр

- Кроме того, если совокупная сумма превышает 2 процента вашего AGI, можно перечислить следующее:

- Коммерческие расходы, не оплачиваемые вашим работодателем (например, профсоюзные или профессиональные взносы, неоплачиваемый проезд или униформа)

- Налоговые сборы

- Вознаграждение инвестиционного консультанта

- Коммерческие расходы, не оплачиваемые вашим работодателем (например, профсоюзные или профессиональные взносы, неоплачиваемый проезд или униформа)

ЧТО ВЫ НЕ МОЖЕТЕ ВЫЧИСЛИТЬ

Что нельзя вычесть

Имейте в виду, что вы не можете вычитать взносы на политические цели, проценты по кредитной карте или проценты по личному автокредиту.

На сколько личных льгот вы можете претендовать?

На сколько личных льгот вы можете претендовать?

На сколько личных льгот вы можете претендовать? [Строка 6d]

Личное освобождение — это сумма, которую вы можете вычесть из вашего AGI, которая определяется правительством и ежегодно индексируется с учетом инфляции. На 2014 год личное освобождение составляет 3950 долларов.

Вы можете потребовать три вида личных льгот:

- Для себя — вам разрешено одно исключение для себя.

- Для вашего супруга. Если вы состоите в браке и подаете совместную декларацию, вам разрешено два исключения: одно для вас и одно для вашего супруга.

- Для ваших иждивенцев — вам разрешено освобождение для каждого квалифицированного иждивенца, которым может быть ребенок или другой родственник.

ЧТО ТАКОЕ КВАЛИФИЦИРОВАННЫЙ ЗАВИСИМЫЙ?

Что такое квалифицированный иждивенец?

Ребенок соответствует требованиям на основании возраста, отношения к вам, места жительства и средств поддержки. Другой родственник может быть квалифицирован на основании отношения к вам, валового дохода родственника и суммы поддержки, которую вы оказываете. Для получения дополнительной информации перейдите на IRS.gov.

Другой родственник может быть квалифицирован на основании отношения к вам, валового дохода родственника и суммы поддержки, которую вы оказываете. Для получения дополнительной информации перейдите на IRS.gov.

Определение налогооблагаемого дохода

Определение налогооблагаемого дохода

Определение налогооблагаемого дохода [Строка 43]

Зная свой AGI, а также вычеты и освобождения, на которые вы имеете право, вы можете рассчитать свой налогооблагаемый доход и причитающийся налог. На веб-сайте IRS вы найдете советы по налогооблагаемому и необлагаемому налогом доходу, а также подробные налоговые таблицы (PDF)

Какая у вас ставка налога?

Вы платите пропорционально большую сумму налогов на более высокие суммы дохода. Это приводит к двум различным налоговым ставкам:

- Ваша предельная налоговая ставка это процент налога, который вы платите с последнего доллара налогооблагаемого дохода.

- Ваша средняя налоговая ставка это всего лишь средняя сумма, которую вы платите с учетом всех ваших доходов.

Например, если вы одиноки и ваш налогооблагаемый доход составляет 40 000 долларов США, ваша предельная ставка налога на прибыль составляет 25 процентов, но ваша средняя ставка налога, вероятно, будет немного ниже.

ВАША КОМБИНИРОВАННАЯ НАЛОГОВАЯ СТАВКА И ВАШ ИНВЕСТИЦИОННЫЙ ДОХОД

Ваша комбинированная налоговая ставка и доход от инвестиций

Есть еще одна налоговая ставка, которую вам нужно учитывать: ваша совокупная предельная налоговая ставка. Сюда входит ставка подоходного налога штата плюс ставка федерального подоходного налога. Итак, если вы платите 25 процентов федеральных налогов и 5 процентов государственных налогов, ваша общая ставка составляет 30 процентов. Это число особенно важно при расчете рентабельности инвестиций. Потому что, если инвестиции приносят 8 процентов, а ваша совокупная предельная ставка налога составляет 25 процентов, ваша норма прибыли на самом деле составляет 6 процентов.

Потому что, если инвестиции приносят 8 процентов, а ваша совокупная предельная ставка налога составляет 25 процентов, ваша норма прибыли на самом деле составляет 6 процентов.

Использование налоговых кредитов

Использование налоговых кредитов

Использование налоговых льгот [строки 47–54]

Налоговые льготы уменьшают налоги, которые вы должны по доллару за доллар. Кредит более ценен, чем вычет. Кредит на 100 долларов означает, что вы платите на 100 долларов меньше налогов. Вычет просто уменьшает ваш налогооблагаемый доход.

Существует ряд доступных налоговых льгот, в зависимости от вашего дохода и личного положения. Вот несколько примеров:

- Кредит на квалифицированные расходы на усыновление

- Кредит для квалифицированного ребенка в возрасте до 17 лет

- Кредит по уходу за детьми и иждивенцами

- Жилищный энергетический кредит

- Налоговый кредит на образование American Opportunity (ранее кредит Hope) для квалифицированных расходов в течение первых четырех лет обучения в колледже.

- Пожизненный зачет на обучение для покрытия расходов, связанных с улучшением профессиональных навыков и получением степени бакалавра, магистра или профессиональной степени. Узнайте больше на IRS.gov.

ЧАСТО ПРОПУСКАЕМЫЙ КРЕДИТ

Часто упускаемый кредит

Некоторые работающие лица и семьи с низким доходом имеют право на налоговый кредит на заработанный доход. Это ценное преимущество обеспечивает фактическое возмещение, а не просто кредит в счет причитающихся налогов. Вы можете узнать, соответствуете ли вы требованиям, посетив IRS.gov.

Как получить налоговую задолженность

Как прийти к уплате налога [строка 63]

Как рассчитать причитающийся налог [строка 63]

После того, как вы подсчитали свой налогооблагаемый доход, необходимо выполнить еще несколько шагов, чтобы получить фактический причитающийся налог.

- Вычтите любые платежи и/или кредиты из причитающихся налогов. [Строка 74]

- В строках 75 и 76 вы определите, должны ли вы платить налоги или получите возмещение.

Если вы получаете большой возврат средств, возможно, вы слишком много удержали из своей зарплаты. По сути, это означает, что вы даете правительству беспроцентный кредит. С другой стороны, если вы удержали слишком мало, с вас может быть взыскан штраф за недоплату.

Налоги с заработной платы 101.

Кто платит налоги FICA и Medicare?

- Дополнительные 12,4 процента вашего дохода (до 142 800 долларов США в 2021 году) будут перечисляться в фонд социального обеспечения, а 2,9 процента (без ограничений) будут выплачиваться Medicare от вашего имени.

Если вы являетесь наемным работником или наемным работником, ваш работодатель возьмет на себя половину этой вкладки (таким образом, вы будете платить 6,2 процента в фонд социального обеспечения и 1,45 процента в Medicare). Это означает, что в общей сложности будет удержано 7,65 процента вашей зарплаты, и ваш работодатель также заплатит 7,65 процента.

Это означает, что в общей сложности будет удержано 7,65 процента вашей зарплаты, и ваш работодатель также заплатит 7,65 процента.

ЧТО ЕСЛИ ВЫ САМОЗАнятЫЙ?

Что делать, если вы работаете не по найму

Если вы работаете не по найму, вы платите все 15,3% налогов FICA и Medicare. В этом случае вы можете вычесть половину этого налога из вашего валового дохода при расчете вашего AGI.

Какие записи вести

Уплачивать налоги будет намного проще, если вы будете вести правильные записи и обеспечивать их легкодоступность. Целесообразно хранить:

- Все ваши налоговые декларации за семь лет. Это включает в себя все подтверждающие документы, такие как формы, которые показывают ваш доход и подтверждают ваши отчисления: W-2, 1099s, погашенные чеки, квитанции на благотворительные взносы и т.

д.

д. - Все документы, подтверждающие право собственности на жилье, включая записи об улучшениях дома. (Это понадобится вам для расчета налоговой базы при продаже дома.)

- Записи об инвестициях, включая то, что вы заплатили и когда продали.

- Выписки по пенсионным счетам. В частности, вам нужно будет иметь записи об отчислениях после уплаты налогов.

Несколько слов о налоговых проверках

Несколько слов о налоговых проверках

Несмотря на то, что у Налогового управления США есть только три года для проверки вашей декларации, у них есть шесть лет, чтобы принять меры, если вы занижаете свой доход более чем на 25 процентов. Кроме того, если вы не подадите налоговую декларацию или подадите мошенническую налоговую декларацию, срок проведения расследования не ограничен.

(0316-0885)

2022 Калькулятор подоходного налога | EY Canada

Рассчитайте свой совокупный федеральный и провинциальный налоговый счет в каждой провинции и территории.

Калькулятор отражает известные курсы на 1 июня 2022 года.

Налогооблагаемый доход

| Провинция | Налог к уплате | Доход после уплаты налогов | Средняя налоговая ставка | Предельная налоговая ставка | Предельная ставка на прирост капитала | Предельная ставка по приемлемым дивидендам* | Предельная ставка по неприемлемым дивидендам* |

|---|---|---|---|---|---|---|---|

| Британская Колумбия г. до н.э. | |||||||

Альберта Альта. | |||||||

| Саскачеван Саск. | |||||||

| Манитоба Мужчина. | |||||||

| Онтарио Онтарио. | |||||||

Квебек Очередь. | |||||||

| Нью-Брансуик Н.Б. | |||||||

| Новая Шотландия Н.С. 1 | |||||||

| Остров Принца Эдуарда П.Е.И. | |||||||

Ньюфаундленд и Лабрадор Н. Л. Л. | |||||||

| Северо-Западные территории СЗТ | |||||||

| Юкон | |||||||

| Нунавут |

Эти расчеты не включают невозмещаемые налоговые кредиты, кроме основного личного налогового кредита. Провинциальные страховые взносы и другие сборы также не учитываются при расчете подлежащих уплате налогов. Чтобы определить стоимость других невозмещаемых налоговых льгот, которые могут быть доступны, а также получить дополнительную информацию о провинциальных страховых взносах и других сборах, см. отдельные прейскуранты.

Провинциальные страховые взносы и другие сборы также не учитываются при расчете подлежащих уплате налогов. Чтобы определить стоимость других невозмещаемых налоговых льгот, которые могут быть доступны, а также получить дополнительную информацию о провинциальных страховых взносах и других сборах, см. отдельные прейскуранты.

* Ставки применяются к фактической сумме налогооблагаемых дивидендов, полученных от налогооблагаемых канадских корпораций. Приемлемые дивиденды — это дивиденды, выплачиваемые государственными корпорациями и частными компаниями из прибыли, которая облагалась налогом по общей ставке корпоративного налога (дивиденды должны быть обозначены корпорацией-плательщиком как приемлемые дивиденды). Если налоговый кредит на дивиденды превышает федеральный и провинциальный налог, уплачиваемый с дивидендов, ставки не отражают стоимость избыточного кредита, который может быть использован для зачета налогов, уплачиваемых из других источников дохода.

В последний день работы он получит сумму компенсации. Исчисленный и удержанный налоги в форме 6-НДФЛ в периоде увольнения по этому сотруднику будут совпадать (Письмо ФНС №БС-3-11/2094@от 11/05/16 г.).

В последний день работы он получит сумму компенсации. Исчисленный и удержанный налоги в форме 6-НДФЛ в периоде увольнения по этому сотруднику будут совпадать (Письмо ФНС №БС-3-11/2094@от 11/05/16 г.). В момент получения сотрудниками доходов налог считается удержанным, а затем должен быть перечислен в бюджет.

В момент получения сотрудниками доходов налог считается удержанным, а затем должен быть перечислен в бюджет. 10.2014 17:36

10.2014 17:36 Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

руководство IRS)

руководство IRS)

д.

д.