НДФЛ с дохода, полученного ИП от услуг, не указанных в ЕГРИП, платит налоговый агент. Налоговый агент по ндфл ип

Налоговый агент по НДФЛ: кто является, обязанности и КБК

Налоговый агент по НДФЛ — лицо, являющееся источником выплаты доходов налогоплательщику (п. 1 ст. 226 НК РФ). Налоговые агенты по НДФЛ обязаны исчислять и удерживать налог с физических лиц — получателей доходов (п. 1 ст. 24 НК РФ). Кто является агентом, какие обязанности он выполняет, меры его ответственности и КБК для перечисления сумм НДФЛ — об этом в нашей статье.

Кто является налоговым агентом по НДФЛ?

Обязанности налогового агента – 230-я статья НК РФ

Ответственность налогового агента — пени и штраф за неуплату

КБК для перечисления сумм налога

Как сделать возврат излишне уплаченного НДФЛ налоговым агентом?

Итоги

Кто является налоговым агентом по НДФЛ?

Налоговыми агентами по НДФЛ признаются следующие лица (п. 1 ст. 226 НК РФ):

- российские организации;

- индивидуальные предприниматели;

- нотариусы и адвокаты, занимающиеся частной практикой или имеющие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Налоговой базой по НДФЛ признаются выплаты налогоплательщикам за счет средств налогового агента (п. 9 ст. 226 НК РФ, письма ФНС РФ от 06.02.2017 № ГД-4-8/2085@, Минфина от 15.12.2017 № 03-04-06/84250).

Если компания нанимает персонал по договору предоставления сотрудников, то функции налогового агента по НДФЛ остаются за организацией-исполнителем, поскольку непосредственные выплаты физическим лицам по трудовым договорам производит именно она (письмо Минфина России от 06.11.2008 № 03-03-06/8/618).

Не признаются налоговыми агентами физические лица, не зарегистрированные как индивидуальные предприниматели, совершающие выплаты в пользу физических лиц — наемных работников. В данном случае получатели денежных средств должны самостоятельно исчислить и уплатить НДФЛ (письмо Минфина России от 13.07.2010 № 03-04-05/3-390).

Перечень доходов, подлежащих налогообложению НДФЛ, представлен в п. 2 ст. 226 НК РФ.

Подробнее об особенностях начисления и удержания подоходного налога читайте в статье «Расчет НДФЛ (подоходного налога): порядок и формула».

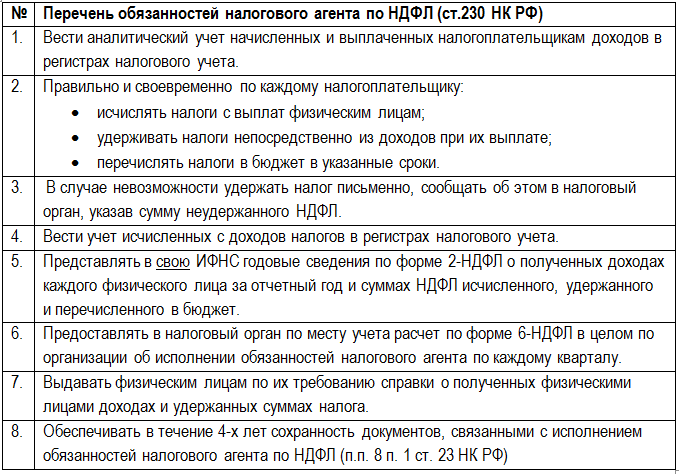

Обязанности налогового агента – 230-я статья НК РФ

Налоговое законодательство устанавливает, что должен делать налоговый агент по НДФЛ. Статья НК РФ под номером 230 содержит небольшой, но исчерпывающий список, из которого видны обязанности налогового агента по НДФЛ:

- исчислить налог с выплат физическим лицам;

- удержать налог;

- перечислить суммы налога в бюджет;

- в установленный срок отчитаться по исчисленному, удержанному и перечисленному в бюджет подоходному налогу по формам 2-НДФЛ и 6-НДФЛ.

Для реализации своих обязанностей налоговый агент должен иметь возможность удержать налог. Уплата сумм налога должна производиться исключительно с выплат физическим лицам. Уплачивать налоги из собственных средств налоговый агент не вправе. Также запрещено включать оговорки об оплате сумм налога за счет налогового агента по НДФЛ в условия трудового или гражданско-правового договора (п. 9 ст. 226 НК РФ, письмо Минфина России от 30.08.2012 № 03-04-06/9-263).

Однако ВС считает, что нельзя наказывать налогоплательщика за досрочную уплату подоходного налога (см. постановление от 21.12.2017 № 305-КГ17-15396).

Недавно Минфин разрешил засчитывать переплату по НДФЛ в счет будущих платежей по данному налогу, но с ограничениями. Подробнее читайте здесь.

Ответственность налогового агента – пени и штраф за неуплату

Обязанности налогового агента по НДФЛ в отношении перечисления сумм налога могут быть не выполнены или выполнены частично. Такие ситуации часто возникают, если доход выплачивается в натуральной форме или представляет собой материальную выгоду, полученную физическим лицом.

Об обязанностях налогового агента при выплате работнику дохода в натуральной форме читайте в материале «Физлицо получило натуральный доход? Исполните обязанности налогового агента».

См. также «Облагается ли материальная помощь сотруднику НДФЛ?».

Здесь необходимо проводить удержание с денежных выплат, причитающихся самому лицу либо третьему лицу по поручению получателя доходов. Размер удержания соответствует сумме задолженности по платежу и вновь начисленного налога, если он есть (абз. 2 п. 4 ст. 226 НК РФ).

Если выплаты должнику по НДФЛ не будут более производиться либо размера выплат недостаточно, чтобы покрыть задолженность, налоговому агенту по НДФЛ вменено в обязанность уведомить об этом налоговые органы и налогоплательщика. Сделать это следует в срок до 1 марта после окончания налогового периода (подп. 2 п. 3 ст. 24, п. 5 ст. 226 НК РФ). Отправка сообщения снимает с агента обязанность по удержанию сумм НДФЛ с данного лица. Обязанность по уплате налога переходит на самого налогоплательщика (письмо Минфина России от 12.03.2013 № 03-04-06/7337, письмо ФНС России от 02.12.2010 № ШС-37-3/16768@).

Отмечается также, что если налоговый агент не сообщил о невозможности удержать НДФЛ ни налоговой службе, ни налогоплательщику или не утратил такую возможность, то на размер недоимки налоговому агенту по НДФЛ могут быть начислены пени по результатам выездной налоговой проверки (письмо ФНС России от 22.11.2013 № БС-4-11/20951 и от 22.08.2014 № СА-4-7/16692). Сообщение о невозможности удержания налога необходимо отправить даже в случае пропуска срока его представления (письмо ФНС России от 16.07.2012 № ЕД-4-3/11637@). Для представления сообщения используется форма 2-НДФЛ с признаком 2.

Какую форму использовать для уведомления налогоплательщика о неудержанном НДФЛ, читайте здесь.

Лайфхак от специалистов нашего сайта см. в материале «[ЛАЙФХАК] Проверяем, надо ли сдавать 2-НДФЛ с признаком 2».

Налоговики помимо пеней вправе назначить штраф за неуплату НДФЛ налоговым агентом.Такую санкцию они могут применить не только за полное отсутствие перечислений налога, но даже за небольшую задержку.

Подробнее об ответственности этой категории налогоплательщиков и о том, когда назначается штраф за неуплату НДФЛ налоговым агентом, читайте в статье «Какая ответственность предусмотрена за неуплату НДФЛ».

КБК для перечисления сумм налога

В 2018 году действуют следующие КБК НДФЛ (приказ Минфина России «Об утверждении Указаний о порядке применения бюджетной классификации» от 01.07.2013 № 65н):

- 182 1 01 02010 01 1000 110 — код для перечисления НДФЛ с доходов, выплачиваемых налоговым агентом налогоплательщику. Исключением являются доходы, полученные в соответствии со ст. 227, 227.1, 228 НК РФ.

- 182 1 01 02020 01 1000 110 — код для перечисления НДФЛ, полученного физическим лицом — индивидуальным предпринимателем, нотариусом либо адвокатом или лицом, осуществляющим иную предпринимательскую деятельность по ст. 227 НК РФ.

- 182 1 01 02030 01 1000 110 — перечисление налога с доходов физических лиц, полученных по ст. 228 НК РФ.

- 182 1 01 02040 01 1000 110 — код для перечисления налога с доходов иностранных граждан, осуществляющих деятельность в соответствии с патентом. Платеж НДФЛ представляет собой в данном случае фиксированный авансовый платеж и совершается на основании ст. 227.1 НК РФ.

С нюансами при уплате НДФЛ можно ознакомиться в рубрике «Сроки и порядок уплаты НДФЛ в 2017-2018 годах».

Как сделать возврат излишне уплаченного НДФЛ налоговым агентом?

Если налоговый агент переплатил НДФЛ, то он, по сути, снизил таким действием доход физического лица. Пострадавший работник вправе обратиться к работодателю с заявлением о возврате переплаченной суммы налога. Налоговое законодательство в п. 7 ст. 78 НК РФ определяет, что срок исковой давности по таким делам – 3 года, в течение которых и можно писать заявление.

После получения письменного обращения сотрудника уже налоговый агент пишет заявление в свою ИФНС и прикладывает документы, способные подтвердить факт переплаты. Налоговики в течение 10 дней примут решение и сообщат о нем работодателю. Налоговому агенту предоставляется право выбрать один из двух путей погашения возникшей задолженности:

- Зачесть переплату в счет будущих платежей по НДФЛ.

- Перевести выявленную сумму переплаты на счет налогоплательщика.

Если вернуть налог через работодателя не представляется возможным, налогоплательщик вправе обратиться с заявлением на возврат налога напрямую в ФНС. Как составить заявление на возврат НДФЛ в таком случае, смотрите в нашей статье.

Итоги

У работодателя существуют обязанности налогового агента в отношении подоходного налога с выплат в пользу работников. Работодатель должен своевременно исчислить, удержать и перечислить в бюджет НДФЛ, а также отчитаться перед бюджетом по суммам подоходного налога. Невыполнение налоговым агентом своих обязанностей — повод для штрафа со стороны контролирующих органов.

nalog-nalog.ru

Налоговый агент по НДФЛ при аренде у физического лица

Рассмотрим какие обязательства возникают у налогового агента по НДФЛ при аренде у физического лица, а также в какую налоговую платить НДФЛ за физ. лицо сдающее помещение в аренду.

Обязательства арендатора как налогового агента по НДФЛ

Используя арендованное имущество для ведения своей деятельности, арендатор производит арендные платежи, несет денежные затраты. Так как в результате выбытия денежных средств происходит уменьшение благосостояния арендатора, у него возникают затраты по арендной плате. В силу же закона у организации возникают обязательства перед государством по учету расходов в регистрах налогового и бухгалтерского учета по нормам налогового и бухгалтерского законодательства соответственно.

Кроме этого, у арендатора, при выплате дохода в виде арендной платы физ.лицу, не являющимся предпринимателем, появляются обязательства налогового агента по НДФЛ в отношении этого физ.лица — арендодателя. То есть арендатору нужно исчислить НДФЛ с дохода в виде арендной платы, удержать налог при выплате дохода физ.лицу и перечислить его в бюджет (п. 2 ст. 226 НК РФ ст. 228 НК РФ).

Как это понимать? Обязательства по налогу возникают у физического лица, а нести ответственность за уплату налога будет предприятие?

Получите 267 видеоуроков по 1С бесплатно:

Дело в том, что особенностью уплаты НДФЛ является уплата налога через посредников (налоговых агентов) с большинства своих доходов. Государство определенными положениями гл. 23 НК РФ перепоручает предприятиям исчислять и перечислять в бюджет НДФЛ за другого налогоплательщика — физическое лицо. В терминологии налогового законодательства это означает, что предприятие признается налоговым агентом по НДФЛ.

Именно организация, признанная агентом будет заниматься всеми вопросами по расчету налога, удержанию при выплате дохода, уплате в бюджет. Перекладывать уплату НДФЛ с дохода в виде аренды на физ.лицо нельзя, даже если это будет прописано в договоре аренды. За разъяснениями можно обратиться к письму Минфина России от 09.03.2016 № 03-04-05/12891.

Именно поэтому в статье дана рекомендация о необходимости включения в договор аренды отдельного пункта о том, что в сумму аренды включен НДФЛ.

Необходимость исполнения обязанностей налогового агента у организации возникает в силу положений п. 1 и п. 2 ст. 226 НК РФ в результате выплаты физ.лицу, не являющимся индивидуальным предпринимателем дохода в виде выплат по аренде по договору аренды.

Так как российская организация явилась источником выплаты доходов физическому лицу — она должна выступить своего рода посредником между налогоплательщиком — физ.лицом, получившим доход и государством в лице налоговых органов, чтобы обеспечить поступление НДФЛ в бюджет в правильном объеме и в правильные сроки с выплаченного дохода.

Но этим функции налогового агента не ограничиваются.

Перечень обязательств организации-арендатора как налогового агента

Весь перечень обязательств, которые государство возлагает на налогового агента, содержатся в ст. 230 НК РФ. Приведем все обязательства организации-арендатора перед государством при выплате дохода в виде арендной платы:

Страховые взносы при аренде у физического лица

Согласно договору аренды арендатор несет расходы в виде арендной платы, а в силу закона №402-ФЗ и гл. 25 НК РФ несет обязательства перед государством отражать расход в регистрах бухгалтерского и налогового учета. Также арендатор признается налоговым агентом в отношении НДФЛ и призван исполнить обязанности налогового агента по НДФЛ, перечисленные в ст.230 НК РФ (см. таблицу выше).

Следует сказать, что арендная плата, выплачиваемая физическому лицу по договору аренды имущества, не влечет обязанности уплаты по страховым взносам в ПФР, ФСС, ФФОМС и ФСС по травматизму (п. 4. ст. 420 НК РФ, ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Более подробно об этом можно узнать из нашей статьи.

Общий вывод. Бухгалтеру необходимо понимание экономических последствий сделки для правильного отражения в учете доходов, расходов и обязательств перед партнером и бюджетной системой. Для этого предлагаем графическую иллюстрацию сказанного:

buhspravka46.ru

Налоговый агент по НДФЛ — СКБ Контур

Когда нужно удерживать НДФЛ

Компании и ИП, которые производят выплаты физлицам, признаются налоговыми агентами по НДФЛ. Они должны исчислять, удерживать и перечислять налог в бюджет (п. 1 ст. 24, п. 1, 2 ст. 226 НК РФ).

Налог не нужно удерживать, если:

- в соответствии с налоговым законодательством физическое лицо должно уплатить его самостоятельно;

- физлицо — получатель дохода является предпринимателем (адвокатом, нотариусом), и он получил указанный доход в результате предпринимательской деятельности (п. 2 ст. 226, ст. 227, п. 1 ст. 228 НК РФ).

Во всех остальных случаях НДФЛ из дохода физлица должна удержать организация (предприниматель). Причем условие о неудержании налога, которое компания включает в трудовой договор или договор гражданско-правового характера, является ничтожным (письма Минфина России от 28.12.2012 № 03-04-05/10-1452, от 25.04.2011 №03-04-05/3-292).

Резиденты и нерезиденты

Налоговый агент должен удержать налог как у резидентов РФ, так и у нерезидентов. В первом случае, под налогообложение подпадают доходы, полученные от источников в РФ и за границей. Во втором случае налог удерживается только из доходов, полученных в РФ (ст. 208, 209 НК РФ).

Добавим, что если у компании есть сотрудник — иностранный гражданин, имеющий патент на ведение трудовой деятельности в РФ, то при выплате ему дохода следует удерживать НДФЛ, учитывая налог, уплаченный при покупке патента (п. 2 ст. 226, ст. 227.1 НК РФ).

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

Попробовать бесплатноЕсли удержать НДФЛ нельзя

На практике организация (ИП) может столкнуться с ситуацией, когда удержать НДФЛ невозможно. Например, работник, получивший доход, уволился, или это единственный доход, полученный от компании.

В такой ситуации нужно уведомить о свершившемся налоговую инспекцию. Сообщение нужно представить не позднее 1 марта года, следующего за годом выплаты дохода (п. 5 ст. 226 НК РФ, письмо ФНС России от 19.10.2015 №БС-4-11/18217).

Кроме того, организация (ИП) должна поставить в известность и само физическое лицо (п. 5 ст. 226 НК РФ, письмо Минфина России от 12.03.2013 № 03-04-06/7337).

Если невозможность удержать НДФЛ связана с ценными бумагами, то срок подачи сообщения в налоговый орган может варьироваться. Так, если со дня окончания налогового периода, в котором не был удержан НДФЛ, прошел месяц, то сообщение в налоговую инспекцию следует отправить до 1 марта следующего года. Если же срок действия последнего договора, в рамках которого исчислен НДФЛ между компанией и налоговым агентом, истек, то о невозможности удержать НДФЛ налоговый орган нужно уведомить в течение месяца со дня окончания действия данного договора (п. 14 ст. 226.1 НК РФ).

Для извещения налоговой инспекции используется форма 2-НДФЛ (п. 2 приказа ФНС России от 30.10.2015 №ММВ-7-11/485, п. 1 Порядка, утв. приказом ФНС России от 16.09.2011 №ММВ-7-3/576).

Если после отправки в инспекцию сообщения о невозможности удержать НДФЛ у компании появится возможность удержать налог, делать этого не следует. Объясняется это тем, что после письменного извещения обязанность налогового агента по удержанию соответствующих сумм НДФЛ прекращается (письмо Минфина России от 12.03.2013 №03-04-06/7337).

kontur.ru

НДФЛ с дохода, полученного ИП от услуг, не указанных в ЕГРИП, платит налоговый агент

Минфин России в письме от 22 ноября 2017 г. №03-04-06/77155 рассмотрел вопрос о выполнении организацией функций налогового агента по НДФЛ при выплате ИП дохода по договору оказания услуг, которые не указаны в ЕГРИП.

Финансисты разъяснили, что согласно Федеральному закону от 08.08.2001N 129-ФЗ в ЕГРИП содержатся сведения о кодах по ОКВЭД ОК 029-2001, утвержденному Постановлением Госстандарта России от 06.11.2001 N 454-ст. Физлицо при регистрации в качестве ИП самостоятельно указывает виды экономической деятельности, которые он планирует осуществлять.

Кроме того, в обязанности предпринимателя входит внесение изменений в перечень видов экономической деятельности, которыми он планирует заниматься, и в виды деятельности, подлежащие исключению из ЕГРИП.

Согласно статье 226 НК РФ российские организации, от которых налогоплательщик получил доходы, выполняя функцию налогового агента, обязаны исчислить, удержать и уплатить в бюджет соответствующую сумму налога.

Однако следует учитывать, что индивидуальные предприниматели на основании пункта 1 статьи 227 НК РФ самостоятельно исчисляют и уплачивают НДФЛ, исходя из доходов, полученных от осуществления своей деятельности.

Следовательно, доходы от деятельности, указанной ИП при регистрации либо в результате внесения изменений в ЕГРИП, признаются доходами, полученными от осуществления предпринимательской деятельности, и в этом случае предприниматель самостоятельно исчисляет и уплачивает налог, даже если такой доход выплатила организация.

Если же ИП осуществляет деятельность вне рамок видов деятельности, указанных им при регистрации, то доходы, выплачиваемые ему организацией за оказание услуг, подлежат обложению НДФЛ у организации, как у налогового агента, вне зависимости от статуса физлица. В таком случае НДФЛ исчисляет, удерживает и перечисляет в бюджет налоговый агент.

spmag.ru

Является ли ИП налоговым агентом по НДФЛ

У нашего руководителя, зарегистрированного в качестве индивидуального предпринимателя (УСН 6%), в собственности имеется фермерское хозяйство, которое он использует в собственных целях: разведение скота, выращивание с/х культур, молочная продукция. Для помощи в ведении данного хозяйства, он привлекает наемный труд по гражданско-правовому договору. Вопрос: является ли в данном случае собственник хозяйства налоговым агентом по НДФЛ.

Индивидуальный предприниматель, выплачивающий вознаграждение по гражданско-правовому договору, является налоговым агентом (п. 1 ст. 226 НК РФ). Следовательно, ИП обязан исчислить, удержать у физического лица и уплатить сумму налога на доходы физических лиц в бюджет.

Обоснование данной позиции приведено ниже в материалах Системы Главбух»

1. Рекомендация: Как отразить в бухучете и при налогообложении вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг), заключенному с гражданином

НДФЛ

С выплат гражданам по гражданско-правовым договорам о выполнении работ (оказании услуг) удерживайте НДФЛ, поскольку в этом случае организация признается налоговым агентом (подп. 6 п. 1 ст. 208 НК РФ, ст. 226 НК РФ, письма Минфина России от 13 января 2014 г. № 03-04-06/360 и от 7 ноября 2011 г. № 03-04-06/3-298).*

И даже в том случае, если в гражданско-правовом договоре предусмотреть, что НДФЛ должен уплатить сам гражданин, от обязанностей налогового агента организация освобождена не будет, поскольку такие условия договора будут являться ничтожными (ст. 168 ГК РФ, письма Минфина России от 28 декабря 2012 г. № 03-04-05/10-1452 и от 25 апреля 2011 г. № 03-04-05/3-292).

Налог удержите с выплат как резидентам, так и нерезидентам. При этом НДФЛ с выплат по гражданско-правовому договору исполнителю-резиденту удержите, если он получил доход как из источников в РФ, так и из источников за пределами России. НДФЛ с выплат нерезидентам за выполнение работ (оказание услуг) нужно удерживать, только если гражданин получил доход из источников в РФ. Если же доход получен нерезидентом из источников за пределами России, НДФЛ не удерживайте. Такие правила установлены статьей 209Налогового кодекса РФ.

Налог не удерживайте также в случае, если договор заключен с предпринимателем, нотариусом или адвокатом. Предприниматели и нотариусы НДФЛ платят самостоятельно (п. 2 ст. 227 НК РФ). Адвокаты, учредившие адвокатский кабинет, НДФЛ также платят самостоятельно (п. 2 ст. 227 НК РФ). В остальных случаях с доходов адвокатов налог удерживают коллегии адвокатов, адвокатские бюро или юридические консультации (п. 1 ст. 226 НК РФ).

Перечислить НДФЛ в бюджет нужно по месту постановки организации на учет. Налог, удержанный с доходов сотрудников, заключивших гражданско-правовой договор с обособленным подразделением, перечислите по местонахождению этого обособленного подразделения. Такой вывод следует из пункта 7 статьи 226 Налогового кодекса РФ и подтвержден в письме Минфина России от 6 августа 2012 г. № 03-04-06/3-216.

С выплат резидентам за выполнение работ (оказание услуг) налог рассчитайте по ставке 13 процентов (п. 1 ст. 224 НК РФ).

С выплат нерезидентам НДФЛ удержите по ставке 30 процентов. Исключение составляют нерезиденты, которые признаютсявысококвалифицированными специалистами. Независимо от налогового статуса с их доходов налог удержите по ставке 13 процентов. Об этом говорится в пункте 3 статьи 224 Налогового кодекса РФ. При расчете НДФЛ резидентам учитывайте профессиональный налоговый вычет (п. 3 ст. 210 НК РФ). Нерезидентам вычет не предоставляйте (п. 4 ст. 210, п. 3 ст. 224 НК РФ).

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

2. Статья: Коммерсант заключил гражданско-правовой договор. Какие налоги ему следует заплатить?

Индивидуальный предприниматель, применяющий общую систему налогообложения, заключил гражданско-правовой договор с другим физическим лицом, не являющимся индивидуальным предпринимателем. Предметом данного договора является оказание услуг по созданию и продвижению сайта в сети Интернет. Какие налоги предпринимателю следует заплатить с выплат по указанному договору? (А.Н. Расстегаева, г. Солнечногорск, Московская область)

В соответствии с пунктом 1 статьи 209 НК РФ доходы, получаемые налоговыми резидентами от источников в РФ и (или) от источников за пределами РФ, признаются объектом налогообложения по НДФЛ. Согласно подпункту 6 пункта 1 статьи 208 НК РФ в целях применения главы 23 НК РФ вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу относится к доходам от источников в РФ.

В свою очередь индивидуальный предприниматель, выплачивающий такое вознаграждение, является налоговым агентом (п. 1 ст. 226 НК РФ). Следовательно, он обязан исчислить, удержать у физического лица и уплатить сумму налога на доходы физических лиц в бюджет.*

Порядок исчисления и уплаты страховых взносов в Пенсионный фонд РФ, ФСС РФ и ФФОМС установлен Федеральным законом от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ).

Согласно пункту 1 статьи 7 Закона № 212-ФЗ объектом обложения страховыми взносами в ПФР и ФФОМС признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа.

Таким образом, на выплаты, произведенные индивидуальным предпринимателем в пользу физического лица по гражданско-правовому договору, коммерсант должен начислить и уплатить страховые взносы в ПФР и ФФОМС.

А вот взносы в ФСС РФ на вознаграждения по гражданско-правовому договору начислять не нужно. Это прямо предусмотрено подпунктом 2 пункта 3 статьи 9 Закона № 212-ФЗ.

Кроме того, на выплаты, произведенные физическому лицу по гражданско-правовому договору, не следует начислять и взносы на случай травматизма. Об этом — статья 20.1 Федерального закона от 24.07.98 № 125-ФЗ.

ЖУРНАЛ «БУХГАЛТЕРИЯ ИП», № 3, МАРТ 2013

* Так выделена часть материала, которая поможет Вам принять правильное решение.

www.26-2.ru

Индивидуальные предприниматели. Налог на доходы физических лиц. Налоговые агенты. Индивидуальный предприниматель

ИНДИВИДУАЛЬНЫЙ ПРЕДПРИНИМАТЕЛЬ - НАЛОГОВЫЙ АГЕНТ ПО НДФЛ

При ведении бизнеса индивидуальный предприниматель может выступать не только налогоплательщиком, но и налоговым агентом по определенному налогу. Чаще всего таким налогом является налог на доходы физических лиц (далее - НДФЛ), поскольку предприниматели, равно как и юридические лица, активно используют труд наемных работников. При выплате доходов физическим лицам у индивидуального предпринимателя возникают обязанности налогового агента по НДФЛ. В чем они заключаются, Вы узнаете из статьи, предлагаемой Вашему вниманию. Вначале отметим, что на основании пункта 1 статьи 24 Налогового кодекса Российской Федерации (далее - НК РФ) налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации. Порядок исчисления и уплаты НДФЛ, как известно, определен главой 23 "Налог на доходы физических лиц" НК РФ, согласно которой его плательщиками признаются физические лица - резиденты Российской Федерации, а также физические лица, не являющиеся резидентами Российской Федерации, но получающие доходы от источников в Российской Федерации. Мы уже отметили, что индивидуальные предприниматели сегодня активно используют наемный труд, как по трудовым, так и по гражданско-правовым договорам, а любая работа требует оплаты. Если это трудовой договор, то коммерсант выплачивает своему работнику заработную плату, если же речь идет о труде в рамках гражданско-правового соглашения, то имеет место выплата вознаграждения по договору. И то, и другое в целях налогообложения рассматривается как доход физического лица, с которого последний обязан заплатить налог. Однако физические лица в большинстве своем сами этот налог не уплачивают, за них это делают налоговые агенты - субъекты, выплачивающие им доходы. Аналогичные разъяснения на этот счет содержатся в многочисленных письмах контролирующих органов, например, в Письмах Минфина России от 23.10.2012 г. N 03-04-08/8-362, от 07.09.2012 г. N 03-04-06/8-272, от 05.08.2011 г. N 03-04-06/3-179, ФНС России от 01.11.2010 г. N ШС-37-3/14584@ и в других. При наличии соответствующих обстоятельств налоговыми агентами по НДФЛ признаются не только организации, но и индивидуальные предприниматели. Как сказано в статье 226 НК РФ, индивидуальные предприниматели, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ в бюджет. Пунктом 2 статьи 226 НК РФ определено, что исчисление сумм и уплата НДФЛ производится коммерсантом в отношении всех доходов физического лица, источником которых является сам индивидуальный предприниматель, с зачетом ранее удержанных сумм налога, а в случаях и порядке, предусмотренных статьей 227.1 НК РФ, также с учетом уменьшения на суммы фиксированных авансовых платежей, уплаченных налогоплательщиком. Особенности исчисления и (или) уплаты налога по отдельным видам доходов устанавливаются статьями 214.3, 214.4, 214.5, 214.6, 214.7, 226.1, 227 и 228 НК РФ.

www.referent.ru

Налоговый агент по НДФЛ | ОКТАВИАН

Загрузка...

Загрузка...15 августа 2017

Налоговый Кодекс РФ дает определение понятия налогового агента. Согласно действующему законодательству, налоговым агентом является официальный представитель, который осуществляет посредническую деятельность между государством и физическим лицом. Как правило, НДФЛ агент — это организация, то есть юридическое лицо, либо индивидуальный предприниматель у которого есть работники. Налоговый агент по НДФЛ выполняет задачу по передаче налога на доходы физических лиц от физического лица в налоговую службу РФ.

Кто является налоговым агентом?

Граждане, которые осуществляют трудовую деятельность в формате наемного работника на конкретную организацию по трудовому договору напрямую сотрудничают с налоговым агентом. В этом случае обязанность по уплате НДФЛ ложиться на работодателя как налогового агента, ведь работодатель самостоятельно вычитает налоги из зарплаты сотрудника и перечисляет эти денежные средства за работника в бюджет. Организация, выступающая в роли работодателя в общественных отношениях из данного примера, является налоговым агентом.

Как происходит уплата налогов через работодателя?

Налоговый агент занимается расчетом заработной платы отдельно для каждого сотрудника. Для этого в организации есть отдел бухгалтерии. На основании размера оплаты труда за каждого сотрудника из суммы дохода вычитается 13%. Уплата НДФЛ налоговым агентом осуществляется путем удержания части заработной платы сотрудника.

Кроме того, юридическое лицо, выступающее в роли работодателя, дополнительно уплачивает сборы за каждого сотрудника во внебюджетные фонды, а именно в ПФР и ФСС. Сумма денежных средств, которую выплачивает работодатель на пенсионные накопления и социальные нужды, не вычитается из заработной платы сотрудника, как это происходит с удержанием НДФЛ налоговым агентом. Все взносы во внебюджетные фонды уплачиваются с расчетного счета юридического лица за каждого сотрудника сверху его заработной платы, а не путем вычета из нее. Согласно этому, денежные средства, уплаченные в виде НДФЛ налоговым агентом, идут строго в казну государства, а не в пенсионные и социальные накопления сотрудников, так как для этого существуют специальные сборы во внебюджетные фонды. НДФЛ и сборы во внебюджетные фонды в сумме формируют налоговое бремя граждан РФ.

Расчет НДФЛ налоговым агентом.

Сумма НДФЛ является разной для каждого гражданина. Так как официальный размер заработной платы у всех разный. Налог рассчитывается индивидуально для каждого. От суммы официальной заработной платы, включая все премии и надбавки, вычитается 13%, то есть НДФЛ в России равен 13% от суммы полученного дохода.

С каких доходов нужно уплачивать налог НДФЛ?

Налог на доходы физических лиц уплачивается гражданином самостоятельно или через налогового агента со всех доходов, которые получил гражданин. Это относится не только к заработной плате, но и к следующим видам доходов:

- средства, полученные от продажи недвижимости, которая находилась в праве собственности менее 3 лет или 5 лет, если имущество приобретено после 2016 года;

- средства или имущество, приобретенное по договору дарения при отсутствии близкой родственной связи;

- средства, вырученные от аренды недвижимости или земельного участка;

- средства, вырученные от выигрыша в розыгрыше или лотереи.

Права и обязанности налоговых агентов НДФЛ.

Ответственность по закону за уплату НДФЛ несет ни наемный работник, а работодатель, который является налоговым агентом. Самозанятые граждане обязаны уплачивать налоги самостоятельно путем подачи декларации 3-НДФЛ. Налоговый агент обязан не только своевременно уплачивать удержанные налоги, но и правильно их рассчитывать.

www.oktavian.org