Содержание

Сдача бухгалтерской и налоговой отчетности | Электронная отчетность в налоговую (ФНС) — Контур.Экстерн

Экстерн поможет подготовить и отправить всю необходимую отчетность в ФНС. Вы отчитаетесь в срок и без ошибок

Подключить Экстерн

Сдавайте все необходимые формы через интернет

Декларация по НДС Декларация по налогу на прибыль Декларация 3-НДФЛ Бухгалтерская отчетность Расчет по страховым взносам (РСВ) Форма 6-НДФЛ Декларация по УСН Декларация по ЕСХН Декларация по налогу на имущество организаций…

-

Декларация по НДС -

Декларация по налогу на прибыль -

Декларация 3-НДФЛ -

Бухгалтерская отчетность -

Расчет по страховым взносам (РСВ) -

Форма 6-НДФЛ -

Декларация по УСН -

Декларация по ЕСХН -

Декларация по налогу на имущество организаций -

И другие формы отчетности

Налоговая принимает только

в электронном виде

- Годовую бухгалтерскую (финансовую) отчетность

- Декларацию по НДС

- РСВ и 6-НДФЛ — если у вас более 10 сотрудников

Должны отчитываться

в ФНС только через

интернет

Организации и ИП, у которых среднесписочная численность за 2020 год превысила 100 человек

Налоговая отчетность из Экстерна — это удобно, быстро и корректно

До отправки Экстерн сверяет отчет по прибыли с прошлыми периодами и декларацией по НДС, а РСВ — с прошлыми периодами и 6-НДФЛ. Это помогает сократить количество отказов и требований ФНС.

Это помогает сократить количество отказов и требований ФНС.

Специальный модуль Экстерна позволяет отчитываться в ФНС и другие госорганы прямо из 1С. Из привычной учетной программы с помощью модуля вы сможете: формировать, проверять и сразу отправлять отчеты, следить за статусами отправки, работать с требованиями.

Причины, по которым отчет был не принят, часто описаны формальным языком и бывают непонятны даже опытному бухгалтеру. В Экстерне вы увидите комментарий эксперта, который поможет понять суть ошибки, а также подробную инструкцию, как ее исправить.

Поставьте напоминание, когда нужно ответить на требование, чтобы не пропустить срок. Оставляйте к требованиям комментарии и выделяйте их цветом, чтобы быстрее найти нужное. Платежные поручения по данным требования об уплате налога, сбора, пени, штрафа заполняются автоматически.

Удобный документооборот с ФНС

Передавайте и получайте от налоговой службы необходимые документы удаленно, не посещая инспекции.

Автоматическая сверка с налоговой

Каждую неделю Экстерн автоматически отправляет в инспекции ИОН-запросы. Вы получаете актуальную информацию по налогам, пеням и штрафам и смотрите выписки по операциям в удобном табличном формате.

Неформализованная переписка с ФНС

Отправляйте в инспекции запросы на разъяснения, получайте уведомления об изменении в законодательстве и проведении семинаров. К неформализованным письмам можно прикреплять файлы всех распространенных форматов.

Изменения

в ЕГРЮЛ/ЕГРИП

Из Экстерна вы можете отправить в налоговую заявление о внесении изменений в ЕГРЮЛ или об изменении сведений об ИП. Оплачивать госпошлину при подаче форм не нужно. Ответные документы также поступят в Экстерн.

Оплачивать госпошлину при подаче форм не нужно. Ответные документы также поступят в Экстерн.

Налоговые риски под контролем

Вы всегда будете в курсе важной информации и успеете вовремя отреагировать, чтобы избежать просрочек и штрафов. А также сможете заранее подготовиться к налоговыми проверкам.

Контроль рисков для бизнеса

Вы получите уведомление, если истекает срок сдачи отчетности или у ФНС есть информация о задолженности. А также узнаете о других событиях, которые могут повлечь блокировку расчетного счета или штраф.

Оценка вероятности проверки ФНС

Узнайте, насколько вероятна выездная налоговая проверка вашей организации. Сервис даст оценку по пятибалльной шкале на основании 12 критериев, утвержденных налоговой службой.

Контроль отчетности и требований с телефона

С помощью мобильного приложения Экстерна вы можете отслеживать статусы отчетов, узнавать о новых требованиях, письмах ФНС, ПФР и Росстата, ответах на запросы ИОН, ИОС.

Возможности для бухгалтерских фирм

Экстерн упростит работу с отчетами и требованиями ФНС за большое количество организаций на обслуживании.

Сроки и статусы отчетности, платежей, а также требования от налоговой по всем компаниям вы сможете отслеживать в наглядных онлайн-таблицах.

Доступ

к отчетности

Откройте вашим организациям доступ в Кабинет клиента. Они смогут контролировать статусы отчетов и состояние расчетов с бюджетом, следить за сроками отправки квитанций и ответов на требования.

Общение

с клиентами в чате

Принимайте первичку и консультируйте клиентов в чате Экстерна. Вся история переписки и отправленные друг другу файлы сохранятся. Вы будете реже отвлекаться на звонки и встречи.

Экстерн создан для того, чтобы упростить всю вашу отчетность. Не только налоговую

ПФР ФСС Росстат РПН ЦБ

Дополнительные инструменты

Справочно-правовая база, вебинары и курсы, финансовый анализ, сверка с контрагентами, проверка контрагентов на благонадежность.

Легкий переход с другой системы

При переходе с другой системы Экстерн сохранит структуру ваших организаций и перенесет архив документов.

Вы всё ещё думаете?

Просто попробуйте.

Оставьте заявку, и мы поможем вам подобрать подходящий тариф

Наш консультант свяжется с вами в течение трех рабочих часов и подберет подходящий тариф для вашей компании.

Мы настроим рабочее место и поможем перенести документооборот из другого сервиса.

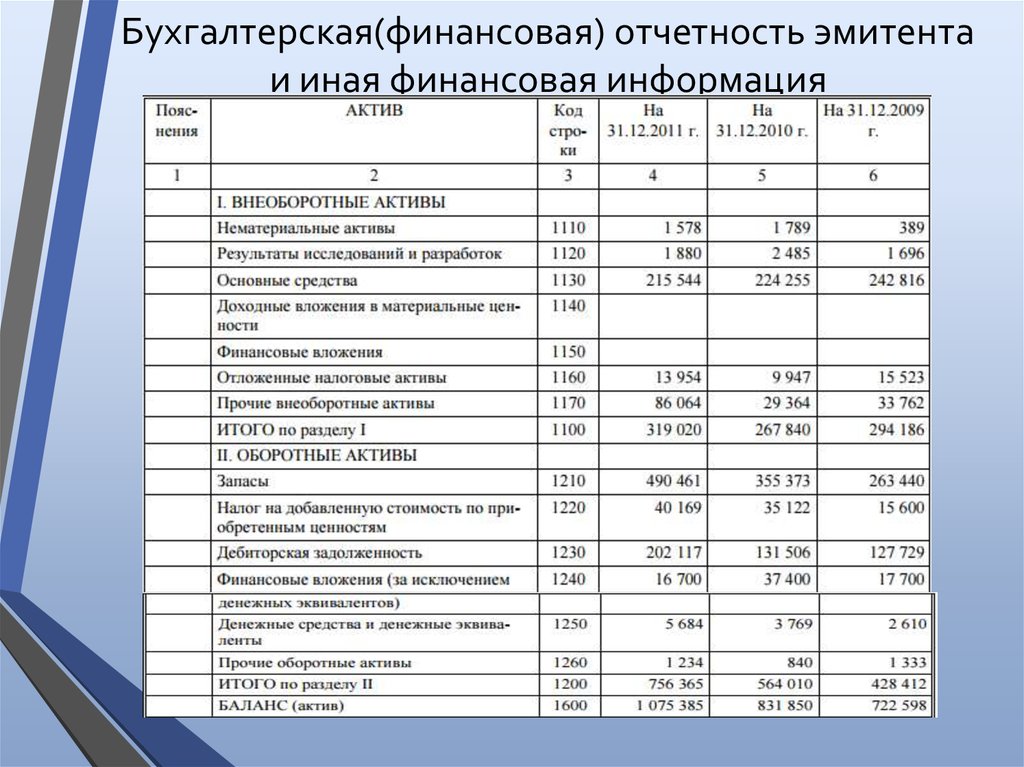

Бухгалтерская и налоговая отчетность за 9 месяцев 2010 года

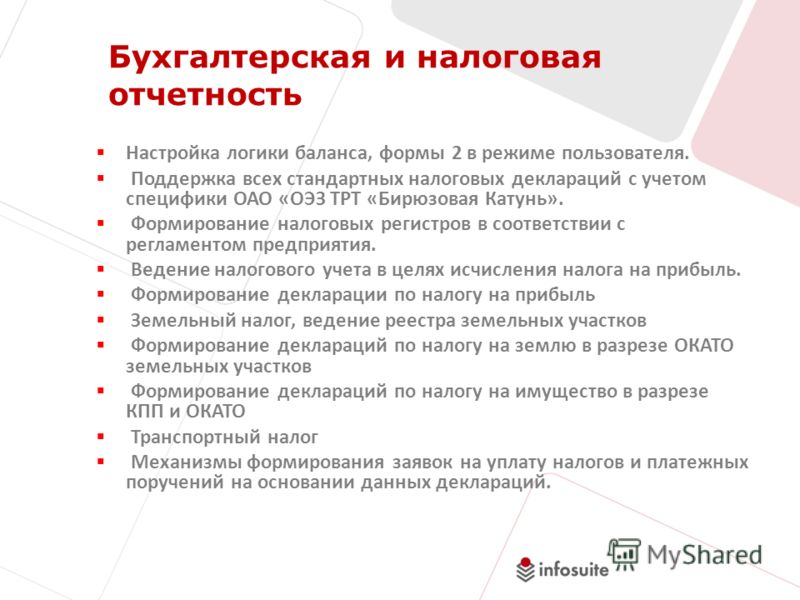

Предлагаем вашему вниманию справочную таблицу, посвященную отчетности за III квартал (9 месяцев) 2010 года. В данной таблице приведена справочная информация по сдаче налоговой и бухгалтерской отчетности (включенной в состав регламентированной отчетности программ системы «1С:Предприятие 8»), сгруппированная по срокам ее представления.

Содержание

- Бухгалтерская и налоговая отчетность за 9 месяцев 2010 года

Обращаем ваше внимание — перед составлением отчетности необходимо проверить актуальность установленного релиза вашей программы, чтобы быть уверенным, что сформированная отчетность соответствует текущему законодательству. С информацией о текущих релизах можно ознакомиться на сайте: http://www.1c.ru/rus/support/release/.

С информацией о текущих релизах можно ознакомиться на сайте: http://www.1c.ru/rus/support/release/.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

| |

|

|

|

|

|

Налоговый учет и отчетность | Эвелин Партнерс

Все предприятия нуждаются в эффективных процессах налогового учета, чтобы упростить налоговую отчетность, обеспечить соблюдение соответствующих стандартов бухгалтерского учета и согласовать налоговую стратегию группы. Налоговый учет и процессы отчетности имеют жизненно важное значение на протяжении всего цикла бухгалтерского учета, позволяя предприятиям планировать налоговые обязательства и управлять денежными потоками.

Налоговый учет и процессы отчетности имеют жизненно важное значение на протяжении всего цикла бухгалтерского учета, позволяя предприятиям планировать налоговые обязательства и управлять денежными потоками.

Расчет налогового учета обычно готовится в конце цикла финансовой отчетности, поэтому у предприятий остается мало времени для предоставления окончательных налоговых показателей до подписания аудита. Учитывая необходимость отчитываться в более короткие сроки, а также повышенные требования к контролю и соблюдению требований, с которыми сталкиваются крупные предприятия в отношении своих налоговых позиций, жизненно важно, чтобы предприятия имели надежные и всеобъемлющие процедуры налогового учета и отчетности. Для более крупных предприятий процесс налоговой отчетности станет частью их общих процессов старшего бухгалтера («SAO»). Подробнее о режиме SAO см. здесь.

Налоговый учет может быть сложным, особенно потому, что налоговые правила не всегда совпадают с порядком бухгалтерского учета. Как правило, основные направления налогового учета включают:

Как правило, основные направления налогового учета включают:

Это сложные области. Некоторые общие проблемы, с которыми мы сталкиваемся в связи с налоговым учетом и отчетностью для наших клиентов:

Как мы можем помочь

Наша команда специалистов по налогообложению оказывает поддержку целому ряду предприятий в области налогового учета и отчетности, добавляя ценность, рекомендуя области возможностей в ваших процессах и снижая области риска. Учитывая фактические и предполагаемые угрозы независимости аудита для крупных предприятий, все больше компаний обращаются за поддержкой в отношении их налоговых положений, которые мы предоставляем для проверки их существующему аудитору.

Мы можем поддержать ваш бизнес:

- Подготовка или проверка квартальных, промежуточных и годовых расчетов налоговых резервов

- Проверка счетов налогового баланса

- Консультирование по вопросам налогового воздействия новых стандартов бухгалтерского учета в соответствии с Международными стандартами финансовой отчетности (МСФО) и ОПБУ Великобритании (общепринятые принципы бухгалтерского учета)

- Консультирование по раскрытию информации о налогах в финансовой отчетности

- Анализ существующих процессов налогового учета и отчетности и рекомендации по улучшению для обеспечения эффективности и точности

- Предоставление индивидуального и предметного обучения ключевым понятиям налогового учета

- Предоставление технологических решений для улучшения интеграции данных и процессов

- Разработка и внедрение надежных технологических решений с аналитическими возможностями для замены устаревших систем налогового учета и/или ручных электронных таблиц

- Предоставление квалифицированных членов нашей команды на основе прикомандирования, чтобы помочь вам управлять налоговыми процессами

Часто задаваемые вопросы по налоговому учету и отчетности

Способ учета налога будет зависеть от стандарта бухгалтерского учета, в соответствии с которым бизнес готовит свою финансовую отчетность. В Великобритании это будут либо UK GAAP, либо IFRS. Как правило, группы, зарегистрированные в ЕС, должны составлять свою консолидированную финансовую отчетность с использованием МСФО. Принятый стандарт бухгалтерского учета также повлияет на раскрытие информации в финансовой отчетности.

В Великобритании это будут либо UK GAAP, либо IFRS. Как правило, группы, зарегистрированные в ЕС, должны составлять свою консолидированную финансовую отчетность с использованием МСФО. Принятый стандарт бухгалтерского учета также повлияет на раскрытие информации в финансовой отчетности.

Как правило, порядок налогообложения соответствует порядку бухгалтерского учета, если только в налоговом законодательстве нет конкретных преимущественных положений.

Отложенный налог является ключевым элементом налогового учета и может представлять собой сложную область. Это бухгалтерская концепция. Его цель состоит в том, чтобы признать влияние разницы во времени между учетным и налоговым учетом статей в финансовой отчетности.

Примеры временных разниц, которые приводят к возникновению отложенного налога, включают:

- Амортизация и амортизационные отчисления: амортизационные отчисления часто указываются в финансовых отчетах. Однако для целей налогообложения амортизация часто не допускается, и вместо нее требуются амортизационные отчисления, форма налоговой амортизации.

Обычно существует несоответствие суммы бухгалтерской амортизации по сравнению с налоговой амортизацией каждый год

Обычно существует несоответствие суммы бухгалтерской амортизации по сравнению с налоговой амортизацией каждый год - Пенсионные взносы работодателя: они учитываются по методу начисления, но учитываются для целей корпоративного налога только на платной основе. Если есть суммы, подлежащие уплате, но не выплаченные на конец года, возникает отложенный налоговый актив

.

Сроки представления налоговых номеров в финансовой отчетности согласованы с общим установленным законом процессом финансовой отчетности. Таким образом, соответствующий крайний срок для подачи годовой обязательной отчетности зависит от того, является ли бизнес публичной или частной компанией. Публичные компании должны подавать свою уставную отчетность через шесть месяцев после окончания года компании. Частные компании должны подавать отчетность через девять месяцев после окончания финансового года компании. Этот крайний срок отличается от крайнего срока подачи корпоративной налоговой декларации в HMRC, который обычно составляет 12 месяцев после окончания отчетного периода.

Некоторые предприятия также сообщают промежуточные результаты в середине года, что требует расчета налоговых оценок.

Степень, в которой ваш аудитор может предоставлять неаудиторские услуги, будет зависеть от размера вашего бизнеса.

Для крупных предприятий недавно произошли некоторые изменения в стандартах аудита, которые могут повлиять на объем неаудиторских услуг, включая налоговый учет и прикомандирование, которые может предоставлять ваш аудитор. Дополнительную информацию об этих ограничениях см. здесь.

Мы все чаще обнаруживаем, что более крупные предприятия предпочитают иметь отдельного поставщика аудиторских и неаудиторских услуг, даже если не существует ограничений, из-за предполагаемых проблем с независимостью и того, что многие советы директоров теперь считают передовой практикой.

Для малых предприятий аудитор обычно также может оказывать услуги по налоговому учету. Наши налоговые группы тесно сотрудничают с нашими коллегами по аудиту, чтобы обеспечить комплексное и комплексное обслуживание клиентов, где нет конфликтов независимости.

Определение, Типы, Против. Финансовый учет

Что такое налоговый учет?

Налоговый учет — это структура методов бухгалтерского учета, ориентированная на налоги, а не на внешний вид публичной финансовой отчетности. Налоговый учет регулируется Налоговым кодексом, который устанавливает конкретные правила, которым должны следовать компании и физические лица при подготовке своих налоговых деклараций.

Ключевые выводы

- Налоговый учет – это подсектор бухгалтерского учета, который занимается подготовкой налоговых деклараций и уплатой налогов.

- Налоговый учет используется физическими лицами, предприятиями, корпорациями и другими организациями.

- Налоговый учет для физического лица фокусируется на доходах, соответствующих вычетах, пожертвованиях и любых доходах или убытках от инвестиций.

- Для бизнеса налоговый учет является более сложным, с более тщательной проверкой того, как расходуются средства и что подлежит или не подлежит налогообложению.

Понимание налогового учета

Налоговый учет – это способ учета для целей налогообложения. Это применимо ко всем — физическим лицам, предприятиям, корпорациям и другим организациям. В налоговом учете должны участвовать даже те, кто освобожден от уплаты налогов. Цель налогового учета — иметь возможность отслеживать средства (входящие и исходящие средства), связанные с физическими и юридическими лицами.

Сравнение принципов налогового учета и финансового учета (GAAP)

В Соединенных Штатах есть два набора принципов, которые используются, когда дело доходит до бухгалтерского учета. Первый — это принципы налогового учета, а второй — финансовый учет или общепринятые принципы бухгалтерского учета (GAAP).

В соответствии с GAAP компании должны следовать общему набору принципов, стандартов и процедур бухгалтерского учета при составлении финансовой отчетности путем учета любых финансовых операций. Статьи баланса могут учитываться по-разному при подготовке финансовой отчетности и налоговой задолженности. Например, компании могут составлять свою финансовую отчетность, применяя метод «первым поступил — первым ушел» (FIFO) для учета своих запасов в финансовых целях, но они могут использовать подход «последний пришел — первый ушел» (LIFO) для налоговых целей. Последняя процедура уменьшает подлежащие уплате налоги за текущий год.

Например, компании могут составлять свою финансовую отчетность, применяя метод «первым поступил — первым ушел» (FIFO) для учета своих запасов в финансовых целях, но они могут использовать подход «последний пришел — первый ушел» (LIFO) для налоговых целей. Последняя процедура уменьшает подлежащие уплате налоги за текущий год.

В то время как бухгалтерский учет в определенной степени охватывает все финансовые операции, налоговый учет фокусируется исключительно на тех операциях, которые влияют на налоговое бремя организации, и на том, как эти элементы связаны с надлежащим расчетом налогов и подготовкой налоговых документов. Налоговый учет регулируется Налоговой службой (IRS), чтобы обеспечить соблюдение всех связанных налоговых законов специалистами по налоговому учету и отдельными налогоплательщиками. Налоговая служба также требует использования определенных документов и форм для надлежащего представления налоговой информации в соответствии с требованиями. в соответствии с законом.

Наем профессионального налогового бухгалтера необязателен для физического лица, но часто необходим для корпорации, поскольку налоги на бизнес сложнее, чем личные налоги.

Виды налогового учета

Налоговый учет для физического лица

Для налогоплательщика-физического лица налоговый учет фокусируется исключительно на таких статьях, как доход, квалификационные вычеты, прибыль или убытки от инвестиций и другие операции, которые влияют на налоговое бремя физического лица. Это ограничивает объем информации, необходимой физическому лицу для управления годовой налоговой декларацией, и, хотя физическое лицо может использовать налогового бухгалтера, это не является требованием закона.

Между тем, общий бухгалтерский учет будет включать в себя отслеживание всех средств, поступающих и выходящих из владения лиц, независимо от цели, включая личные расходы, которые не имеют налоговых последствий.

Налоговый учет для бизнеса

С точки зрения бизнеса в рамках процесса налогового учета необходимо анализировать больше информации. В то время как доходы компании или входящие средства должны отслеживаться так же, как и для отдельных лиц, существует дополнительный уровень сложности в отношении любых исходящих средств, направляемых на определенные деловые обязательства. Сюда могут входить средства, направляемые на конкретные деловые расходы, а также средства, направляемые акционерам.

В то время как доходы компании или входящие средства должны отслеживаться так же, как и для отдельных лиц, существует дополнительный уровень сложности в отношении любых исходящих средств, направляемых на определенные деловые обязательства. Сюда могут входить средства, направляемые на конкретные деловые расходы, а также средства, направляемые акционерам.

Хотя также не требуется, чтобы бизнес использовал налогового бухгалтера для выполнения этих обязанностей, это довольно распространено в более крупных организациях из-за сложности соответствующих записей.

Даже юридически освобожденные от налогов организации используют налоговый учет, поскольку они обязаны подавать годовые декларации.

Налоговый учет для освобожденной от налогов организации

Даже в тех случаях, когда организация освобождена от налогообложения, налоговый учет необходим. Это связано с тем, что большинство организаций должны подавать годовые отчеты. Они должны предоставлять информацию о любых поступающих средствах, таких как гранты или пожертвования, а также о том, как средства используются во время работы организации.

02.2010 № 19

02.2010 № 19

03.2005 № 32н (приложение 3, 4)

03.2005 № 32н (приложение 3, 4)

07.2010 № 69н (приложение № 1)

07.2010 № 69н (приложение № 1)

07.2007 № 62н

07.2007 № 62н

11.2008 № 322п

11.2008 № 322п

02.2006 № 31н

02.2006 № 31н

05.2008 № 54н (в ред. 16.12.2009)

05.2008 № 54н (в ред. 16.12.2009)

04.2004 № САЭ-3-23/286@

04.2004 № САЭ-3-23/286@

11.2009 № 894н

11.2009 № 894н

03.2006 № 48н (в ред. 19.12.2006)

03.2006 № 48н (в ред. 19.12.2006)

07.2003 № 67н

07.2003 № 67н

07.2003 № 67н

07.2003 № 67н

Обычно существует несоответствие суммы бухгалтерской амортизации по сравнению с налоговой амортизацией каждый год

Обычно существует несоответствие суммы бухгалтерской амортизации по сравнению с налоговой амортизацией каждый год