Содержание

Земельный налог для физических лиц – порядок расчёта и уплаты с 2020 года

Содержание

- Уплата земельного налога – фискальная обязанность владельцев земли

- Плательщики земельного налога

- Объект налогообложения

- Налоговая база

- Ставки земельного налога

- Правила расчёта земельного налога в 2020 году

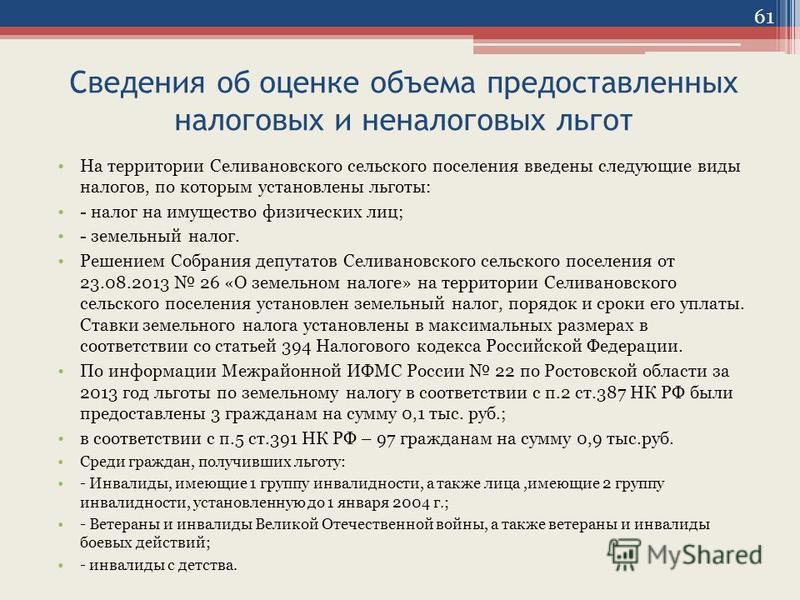

- Льготы по земельному налогу

- Вычет по налогу на имущество физлиц

- Порядок уплаты земельного налога

1. Уплата земельного налога – фискальная обязанность владельцев земли

Сбор налогов в государственную казну начался ещё в древнеримские времена. Деньги, как и записи о государственных долгах и обязательствах, налоговые документы, договоры аренды госимущества, финансовая отчётность магистратов, описи полей, письменные клятвы, решения народных собраний хранились в эрарии (казнохранилище).

При императоре Октавиане Августе доходы из имперских провинций собирались в фиск (латинское слово fiscus означает «корзина»). Денежные потоки стекались в этот единый финансовый центр Римской империи. Из него шли указания о порядке сбора налогов, чеканке монет, делались выплаты и пр.

Денежные потоки стекались в этот единый финансовый центр Римской империи. Из него шли указания о порядке сбора налогов, чеканке монет, делались выплаты и пр.

Цели и задачи фиска заложили историческую основу для формирования налогово-правовой системы в целом ряде государств. В России, например, ещё при Петре I, в 1911 году была учреждена тайная фискальная служба. Чиновники-фискалы служили интересам российской казны и заботились о её пополнении. В их обязанности входило также следить, не допускаются ли недобросовестные действия и злоупотребления при сборе налогов.

Налоги и сборы остаются главным источником доходов государственного бюджета России и бюджетов муниципальных образований. Они регулируются Налоговым кодексом РФ. В 2020 году в него внесены изменения, установленные федеральным законом № 63-ФЗ от 15.04.2019.

Среди современных фискальных обязательств граждан, определённых российским законодательством, особая роль отведена налогу на землю для физических лиц. Он направляется в муниципальный бюджет. Обновлённые правила и порядок уплаты земельного налога, в соответствии с его «иерархическим статусом», прописаны в нормативно-правовых актах местных властей.

Обновлённые правила и порядок уплаты земельного налога, в соответствии с его «иерархическим статусом», прописаны в нормативно-правовых актах местных властей.

С 1 января 2020 года физические и юридические лица всех регионов России будут оплачивать налог на землю по новым правилам. Налогооблагаемой базой стала кадастровая стоимость участка, действующая на 1 января отчётного периода.

Сведения о кадастровой стоимости земельных участков размещаются на официальном сайте Росреестра в сети Интернет.

2. Плательщики земельного налога

Обязанность по уплате земельного налога распространяется на всех граждан РФ и организации, в собственности которых есть земельные участки, используемые под производственные, коммерческие или бытовые нужды.

По Налоговому кодексу РФ (статья 388), физические лица становятся плательщиками земельного налога при следующих совокупных обстоятельствах:

- земельные наделы принадлежат гражданам на праве:

- собственности

- постоянного (бессрочного) пользования

- пожизненного наследуемого владения

- участки:

- зарегистрированы а ЕГРН

- признаны объектами налогообложения

Физические лица, пользующиеся участками на праве:

- безвозмездного пользования

- аренды

- безвозмездного срочного пользования

налогоплательщиками не являются.

3. Объект налогообложения

Объект налогообложения – земельные участки, расположенные в границах:

- муниципального образования

- городов федерального значения:

- Москвы

- Санкт-Петербурга

- Севастополя

на территории которых введён земельный налог.

Не признаются объектами налогообложения (статья 389 НК РФ):

- земельные участки:

- входящие в состав общего имущества многоквартирного дома

- изъятые из оборота

- из состава земель лесного фонда

- занятые водными объектами в составе водного фонда, находящимися в государственной собственности

- земли, ограниченные в обороте законодательством РФ и занятые:

- особо ценными объектами культурного наследия народов РФ

- объектами, включёнными в Список всемирного наследия

- историко-культурными заповедниками

- объектами археологического наследия

- музеями-заповедниками

4.

Налоговая база

Налоговая база

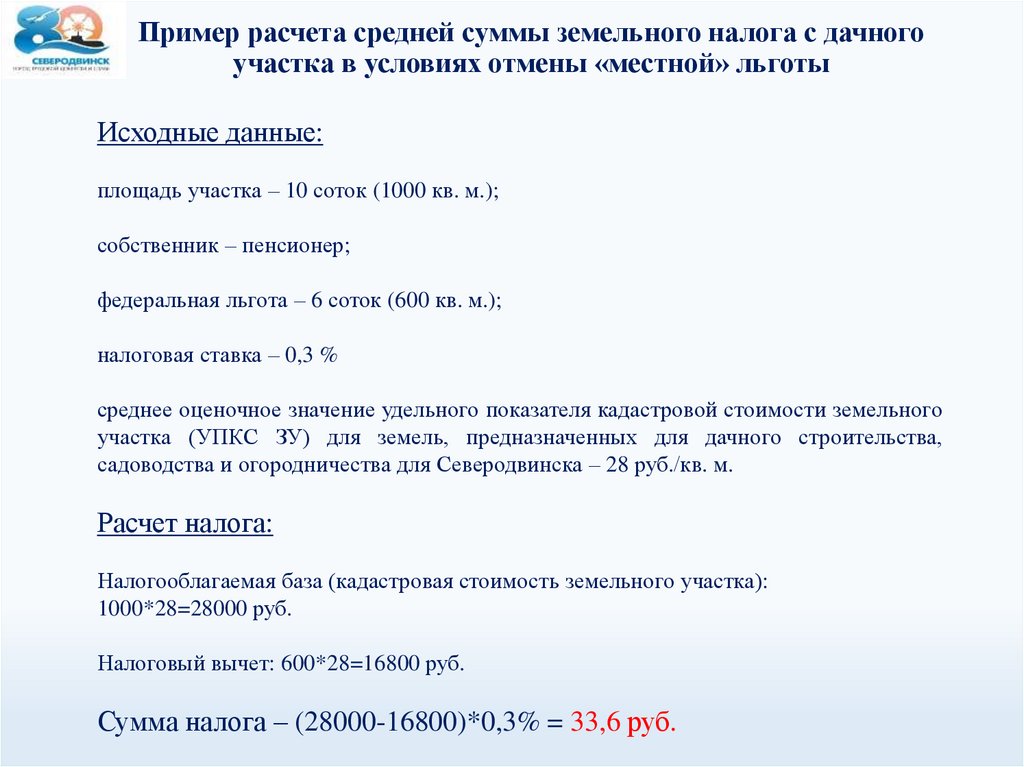

Для расчёта налога на землю используется кадастровая стоимость (КС) земельных участков, указанная в ЕГРН. Эта стоимость образует налоговую базу (статья 390 НК РФ).

В качестве величины КС налоговики при расчёте налога применяют то её значение, что актуально на 1 января года, являющегося налоговым периодом.

Кадастровая стоимость, изменённая в течение налогового периода, применяется со дня внесения сведений о ней в ЕГРН по основаниям, возникшим с 1 января 2019 года. Такой порядок применения КС установлен ФЗ № 63 от 15.04.2019.

Таким образом, в случаях, когда в течение налогового периода:

- произошло образование земельного участка

- изменились качественные и/или количественные характеристики ЗУ:

- площадь

- назначения

- разрешённое использование

- категории

- т.п.

при расчёте земельного налога новая кадастровая стоимость ЗУ применяется с даты учёта сведений о ней в ЕГРН.

В течение налогового периода КС может изменяться и по другим причинам:

- исправление технической ошибки в сведениях ЕГРН

- уменьшение КС в связи с исправлением ошибок, допущенных при определении кадастровой стоимости

- оспаривание КС и установление рыночной стоимости объекта налогообложения по решению комиссии при управлении Росреестра

- принятие судом соответствующего решения из-за недостоверности сведений, использованных при определении КС

В таких случаях с 1 января 2019 года для расчёта земельного налога изменённая кадастровая стоимость (как налоговая база) применяется в том же порядке, то есть со дня её учёта в ЕГРН.

Условие налогообложения для всех случаев изменения КС

В случаях, когда при изменении КС:

- произошло уменьшение кадастровой стоимости

- при перерасчёте земельного налога за предыдущие налоговые периоды (до 2020 года) сумма уплаченного налога оказалась больше той, что рассчитана по новой КС

перерасчёт и возврат денежных средств не производится (пункт 17 статьи 396 НК РФ).

Начиная с 2020 года, новые значения кадастровой стоимости, учтённые в ЕГРН, будут использоваться исключительно в следующих налоговых периодах.

5. Ставки земельного налога

Земельный налог – это прямой налог, то есть обязательный. Он взимается со стоимости имущества налогоплательщика, в том числе с кадастровой стоимости ЗУ.

Для прямых налогов законом устанавливается процент изъятия дохода в пользу соответствующего бюджета. Для ряда прямых налогов предусмотрены:

- льготы по оплате

- полное освобождение в некоторых случаях

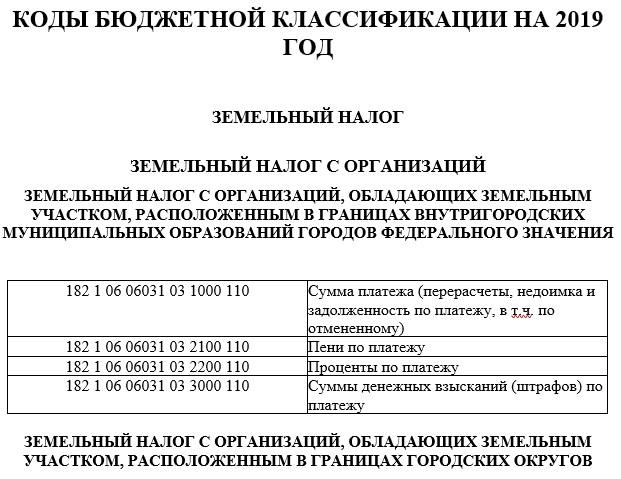

Земельный налог уплачивается владельцами ЗУ в местный бюджет, а городах федерального значения (Москва, Санкт-Петербург и Севастополь) – в их городские бюджеты.

Объект налогообложения – участки, расположенные на территории муниципального образования, в котором введён земельный налог.

Сумма земельного налога рассчитывается как произведение кадастровой стоимости земельных участков на ставку налога:

налог = кадастровая стоимость ЗУ х ставка налога

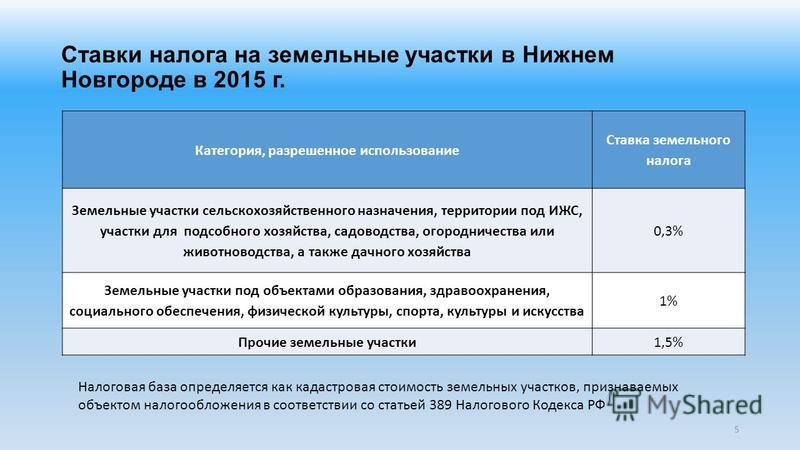

Ставки земельного налога устанавливаются не на федеральном уровне, а местными властями (статья 394 НК РФ).

Законами муниципальных образований определяются:

- земельный налог:

- только на территории муниципального образования

- ставки налога:

- в пределах ставок, установленных НК РФ

- дополнительные налоговые льготы:

- в дополнение к льготам, предусмотренным НК РФ

- порядок и сроки представления документов, подтверждающих право на уменьшение налоговой базы

- наличие или отсутствие отчётных периодов

- порядок и сроки уплаты налога и авансовых платежей:

- с учётом ограничений, предусмотренных НК РФ

Налоговые ставки, принятые в разных муниципалитетах:

- могут отличаться

- могут быть ниже максимальных ставок, установленных НК РФ

Для земельных налоговых ставок невозможно лишь одно – их превышение над базовыми значениями 0.3 % и 1.5% от кадастровой стоимости ЗУ (статья 394 НК РФ).

Налоговая ставка 0.3%

Ставка 0.3% применима для налогообложения в отношении земельных участков:

- из земель с/х назначения

- из земель в составе зон с/х использования в населённых пунктах

- для с/х производства, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (ЖКК):

- за исключением доли в праве на ЗУ, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры ЖКК

- не используемых в предпринимательской деятельности:

- для жилищного строительства

- для личного подсобного хозяйства

- для садоводства

- для огородничества

- ограниченных в обороте, используемых для обеспечения:

- обороны

- безопасности

- таможенных нужд

Примечание

С налогового периода 2020 года ставка земельного налога 0. 3% от кадастровой стоимости участков:

3% от кадастровой стоимости участков:

- для жилищного строительства

- для ЛПХ

- для садоводства

- для огородничества

распространяется на участки этой группы в только в том случае, если они не используются владельцами для предпринимательской деятельности.

Нарушение требования приведёт к увеличению земельного налога:

- для его расчёта будет использоваться ставка 1.5%

- повышенная ставка будет применяться с отчётного периода, когда местные власти установили факт нарушения

Возврат к минимальной ставке будет возможен после того, как налогоплательщик устранит нарушение.

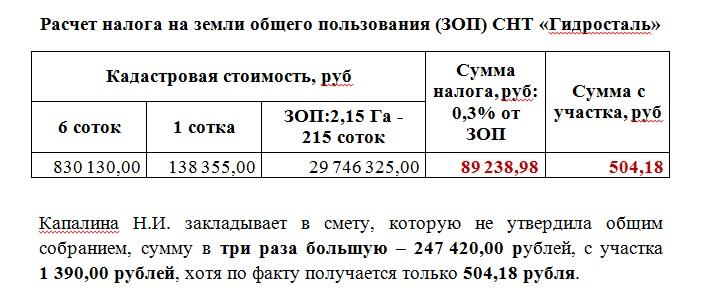

Налоги на земли общего назначения в СНТ/ОНТ

С 2020 года налогом по льготной ставке не более 0.3% от кадастровой стоимости будут облагаться земли общего назначения (ЗОН) в садоводческих и огороднических некоммерческих товариществах (подробнее здесь).

Главные условия:

- наличие утверждённой документацией по планировке территории

- ЗОН не должны использоваться в предпринимательской деятельности

К ЗОН относятся участки, находящиеся в собственности или постоянном (бессрочном) пользовании СНТ и ОНТ. Они заняты:

Они заняты:

- объектами товариществ

- проездами

- детскими и спортивными площадками

- стоянками

- т.п.

Налоговая ставка 1.5%

Ставка налога 1.5 % применяется для налогообложения в отношении всех других земельных участков.

6. Правила расчёта земельного налога в 2020 году

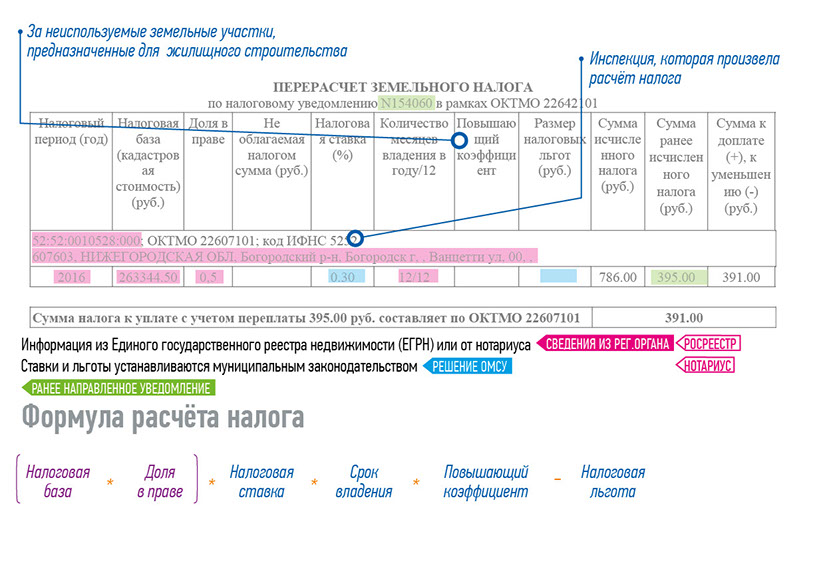

1. Новая формула расчёта земельного налога

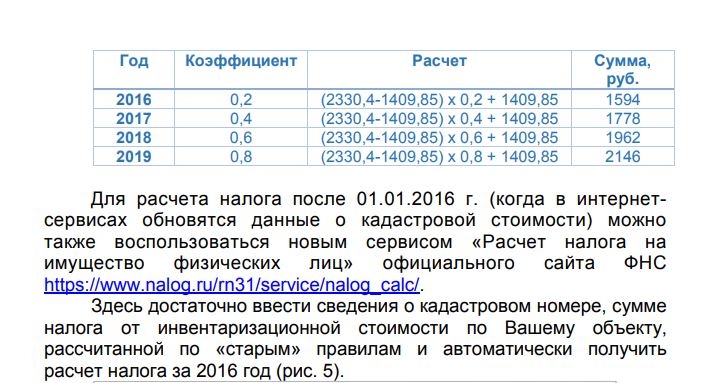

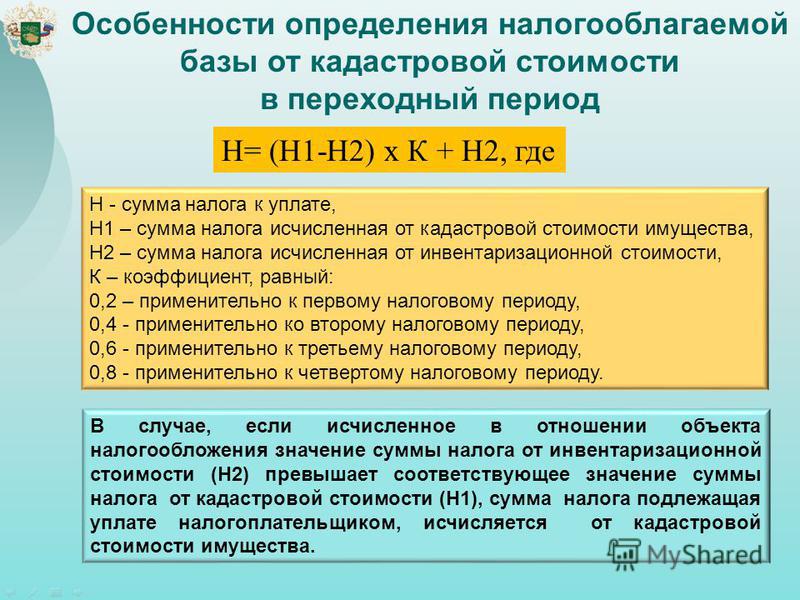

С 2020 года для расчёта земельного налога используется новая формула. Она учитывает положения федерального закона № 63-ФЗ от 15 апреля 2019 года, связанные с задачей снижения налоговой нагрузки.

Законодательные изменения действуют с момента публикации закона. Они распространяются на правоотношения, возникшие с налогового периода 2018 года.

- Ограничение роста земельного налога

Для участков жилищного строительства с налогового периода 2018 года введён коэффициент 1. 1:

1:

- ограничивает ежегодный рост земельного налога для физических лиц не более чем на 10% по сравнению с предшествующим годом

- позволят избежать существенного роста обязательств по уплате земельного налога от периода к периоду

- не применяется в случаях несвоевременного строительства:

- для расчёта земельного налога при затянувшейся застройке участков введены повышающие коэффициенты 2 или 4

- не применяется при расчёте налога для участков ИЖС

Налог не может расти более чем на 10% от показателей прошлого года.

В случае, когда рассчитанный налог за отчётный год окажется выше, чем в предыдущий период:

- налог уплачивается с коэффициентом 1.1 по отношению к сумме налога за предшествующий период

- коэффициент 1.1 учитывает налоговый ограничитель 10%:

- налог за отчётный период = налог за предыдущий период + 10% от налога за предыдущий период = (1 + 0.1) х налог за предыдущий период = 1.

1 х налог за предыдущий период

1 х налог за предыдущий период

- налог за отчётный период = налог за предыдущий период + 10% от налога за предыдущий период = (1 + 0.1) х налог за предыдущий период = 1.

- условия расчёта налога в обоих периодах должны быть сопоставимы:

- при сравнении этих сумм не учитываются изменения, произошедшие в предыдущем периоде в предоставлении льгот по налогу:

- качественные и /или количественные характеристики земельного участка

- возникновение права собственности на ЗУ не с начала налогового периода

- при сравнении этих сумм не учитываются изменения, произошедшие в предыдущем периоде в предоставлении льгот по налогу:

- Применение повышающих коэффициентов при расчёте земельного налога при несвоевременной застройке земельных участков

Для ЗУ, на которых ведётся затянувшееся жилищное строительство (несвоевременная застройка), для расчёта земельного налога используются повышающие коэффициенты (подпункты 15–17 статьи 396 НК РФ):

- коэффициенты 2 и 4 – для участков жилищного строительства

- коэффициент 2 – для участков ИЖС

2. Расчёт земельного налога на ЗУ при несвоевременном строительстве

«Наказание рублём» за нарушение сроков застройки земельных участков вполне логично:

- строительство объектов затягивается

- строящиеся объекты не регистрируются в ЕГРН

- имущественный налог на строящийся объект строительства не начисляется

- муниципальная казна не получает причитающийся доход

- недостача в бюджете частично восполняется за счёт увеличенных налогов на землю

Несвоевременное жилищное строительство (не ИЖС)

- Налог с применением повышающего коэффициента 2

налог = 2 х (налоговая база х ставка налога)

Расчёт двойного земельного налога выполняется в случае застройки ЗУ и регистрации объекта по истечении трёхлетнего срока строительства:

- отсчёт времени (трёх лет) начинается с даты государственной регистрации прав на ЗУ

- окончанием срока строительства считается дата регистрации в ЕГРН прав на построенный объект недвижимости

Если до истечения 3 лет собственник уложился в сроки:

- строительство завершено

- права на построенный объект недвижимости зарегистрировано в ЕГРН

сумма налога, уплаченного за трёхлетний период строительства и рассчитанного с использованием повышающего коэффициента 2, окажется больше суммы налога, исчисленной с учётом коэффициента 1.

Разница между суммами налогов признаётся суммой излишне уплаченного налога. Излишек. по усмотрению застройщика (налогоплательщика) или полежит зачёту, или возвращается налогоплательщику в установленном порядке.

- Налог с применением повышающего коэффициента 4

налог = 4 х налоговая база х ставка налога)

Расчёт четырёхкратного земельного налога выполняется в том случае, когда время строительства объекта превысило 3 года.

Расчёт налога начинается с момента, когда участок был зарегистрирован в ЕГРН.

Несвоевременное ндивидуальное жилищное строительство (ИЖС)

- Налог с применением повышающего коэффициента 2

В случае, когда собственник участка ИЖС, завершил возведение жилого дома в течение большего срока, чем положенные 10 лет, налог рассчитывается по формуле:

налог = 2 х налоговая база х ставка налога

Причина уплаты двойного земельного налога – невозможность взимания налога на имущество (объект строительства).

Сумма налога будет снижена лишь тогда, когда жилой дом будет построен и зарегистрирован. Сарай, летняя кухня, баня и незарегистрированное жилое строение спасением от двойного налогообложения не станут.

7. Льготы по земельному налогу

Федеральные льготы по земельному налогу и по налогу на имущество физических лиц сохранены в полном объёме. Категории граждан, имеющих право на льготы, перечислены в пункте 5 статьи 391 НК РФ.

Ряды льготников пополнили многодетные семьи. Они обладают правом на налоговый вычет в размере кадастровой стоимости 600 м2 площади земельного участка, имеющихся у них.

Уменьшение налоговой базы (налоговый вычет) для льготников всех категорий производится в отношении одного земельного участка:

- по выбору налогоплательщика

- независимо:

- от категории земель ЗУ

- вида разрешённого использования

- местоположения ЗУ пределах территории Российской Федерации

Для реализации налогового вычета нужно направить в любой налоговый орган уведомление о земельном участке, выбранном для льготного налогообложения.

Получить причитающуюся налоговую льготу претенденты смогут за периоды с 2018 года в беззаявительном порядке. Она предоставляется автоматически после оформления статуса:

- многодетной семьи

- инвалидности:

- детской

- 1 и 2 степени

- участников боевых действий

- пенсионера

- владельца хозяйственных построек площадью меньше 50 м2

Если налогоплательщик заметил, что в полученном налоговом уведомлении льгота не учтена, ему нужно направить в ИФНС заявление о несогласии с налогом.

После его рассмотрения налоговый орган направляет в ответ:

- или уведомление о предоставлении налоговой льготы

- или сообщение об отказе в предоставлении налоговой льготы

Заявление о предоставлении льготы подаётся только один раз. Далее льгота действует автоматически.

Описанный порядок утверждён Приказом ФНС России № ММВ-7-21/566@ от 12. 11.2019. Он вступает в силу с 3 февраля 2020 года.

11.2019. Он вступает в силу с 3 февраля 2020 года.

8. Вычет по налогу на имущество физлиц

1. Общие правила

Вычет по налогу на имущество физических лиц – это уменьшение на определённую величину кадастровой стоимости следующих объектов (пункты 3–5 статьи 403 НК РФ):

- квартира и часть жилого дома:

- на кадастровую стоимость 20 м2

- комната и часть квартиры

- на кадастровую стоимость 10 м2

- жилой дом:

- на кадастровую стоимость 50 м2

2. Дополнительный вычет по налогу на недвижимость многодетных семей

На лиц с тремя и более несовершеннолетними детьми будут распространяться как правила, приведенные выше, так и новые правила уменьшения облагаемой базы. Последние вступят в силу 15 апреля 2020 года (часть 6.1 статьи 3 федерального закона № 63-ФЗ).

Дополнительные вычеты

Дополнительно будет уменьшена налогооблагаемая база по следующим объектам:

- комната, квартира и часть квартиры

- на кадастровую стоимость 5 м2 в расчёте на каждого несовершеннолетнего ребенка

- жилой дом или его часть

- на кадастровую стоимость 7 м2 в расчёте на каждого ребёнка

Порядок получения вычета

Все категории льготников могут получить налоговый вычет только для одного из объектов каждого вида (пункт 6.1 статьи 403 НК РФ):

- квартиры

- части квартиры

- комнаты

- жилого дома

- части жилого дома

Это значит, что если гражданин владеет, например, 1 квартирой и 3 комнатами, то для получения вычета по налогу нужно указать:

- или только квартиру

- или одну комнату

Налоговый вычет предоставляется за периоды, начиная с 2018 года (часть 6 статьи 3 федерального закона № 63-ФЗ).

9. Порядок уплаты земельного налога

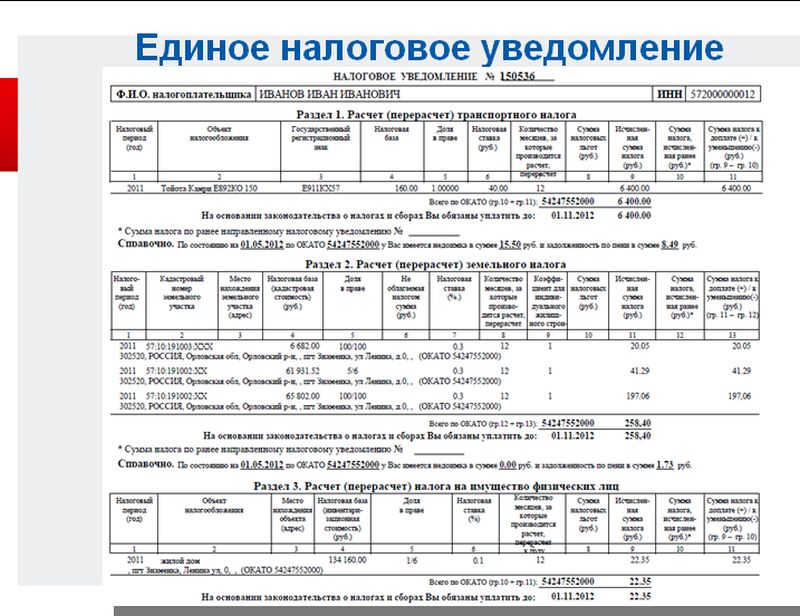

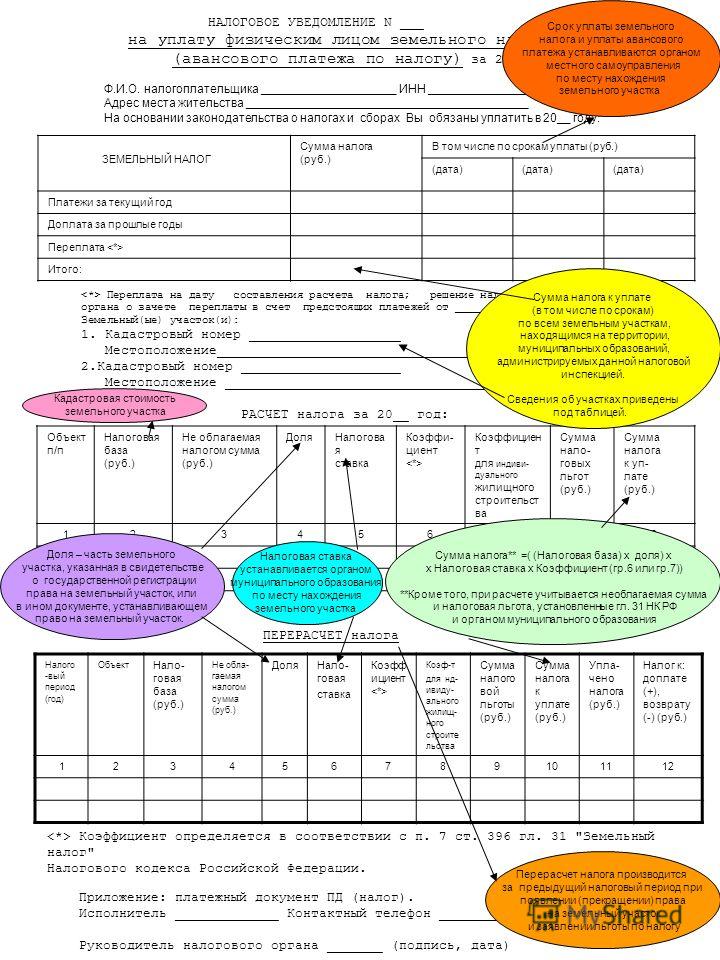

Физические лица уплачивают земельный налог на основании налогового уведомления. Оно вместе с квитанцией направляется ИФНС по адресу места жительства налогоплательщика.

Необходимости в самостоятельном расчёте земельного налога нет. Сумму налога будет рассчитывать налоговая инспекция (пункт 4 статьи 391 НК РФ).

Платёжный документ содержит:

- реквизиты для оплаты

- точную сумму налога

В случае, когда расчёт произведен с ошибками, налогоплательщик не несёт никакой административной ответственности. В этом случае нужно уточнить кадастровую стоимость земельного участка. Информация о ней содержится в выписке из ЕГРН, которую можно получить в Росреестре или МФЦ.

Если в налоговом уведомлении обнаружены неточности или недостоверная информация, необходимо отправить в ИФНС заявление с указанием в нём допущенных ошибок:

- недостоверная информация:

- об объекте налогообложения

- о самом налогоплательщике

- неточный адрес объекта

- неверно произведенные расчёты

- завышенная сумма налога

- неправильное указание доли в собственности

- т.

д.

д.

Заявление пишется на бланке. Искать его не придётся, так как он оправляется налоговой вместе с уведомлением.

После проверки и подтверждения сведений, указанных в заявлении, ИФНС:

- выполнит перерасчёт суммы налога

- направит новое уведомление в адрес налогоплательщика

Неполучения налогового уведомления ФНС

В случае, когда обладатель недвижимости не получил уведомления об уплате земельного или имущественного налогов за период владения участком или объектом недвижимости, необходимо:

- проявить инициативу

- самостоятельно сообщить налоговому органу о наличии недвижимости:

- это обязанность, установленная законом (пункт 2.1 статьи 23 НК РФ)

- приложить к сообщению копии правоустанавливающих документов на каждый объект недвижимого имущества

Налоговый орган можно выбрать по своему усмотрению. Сообщение представляется однократно. Срок подачи – до 31 декабря года, следующего за истекшим налоговым периодом (календарным годом).

Срок подачи – до 31 декабря года, следующего за истекшим налоговым периодом (календарным годом).

Сообщение можно направить Почтой России или передать при личном обращении в налоговую инспекцию. Попасть на приём удобно по онлайн-записи, воспользовавшись этим сервисом.

Направить сообщение можно также с помощью онлайн-сервисов:

- «Личный кабинет налогоплательщика»

- «Обратиться в ФНС России»

Если в налоговом органе отсутствовали сведения об участке, расчёт платежа будет произведен за тот год, в котором было подано сообщение.

В случае, когда уведомление об уплате земельного или имущественного налога владелец не получил по иным причинам:

- неверно указан адрес налогоплательщика

- уведомление было утеряно на почте

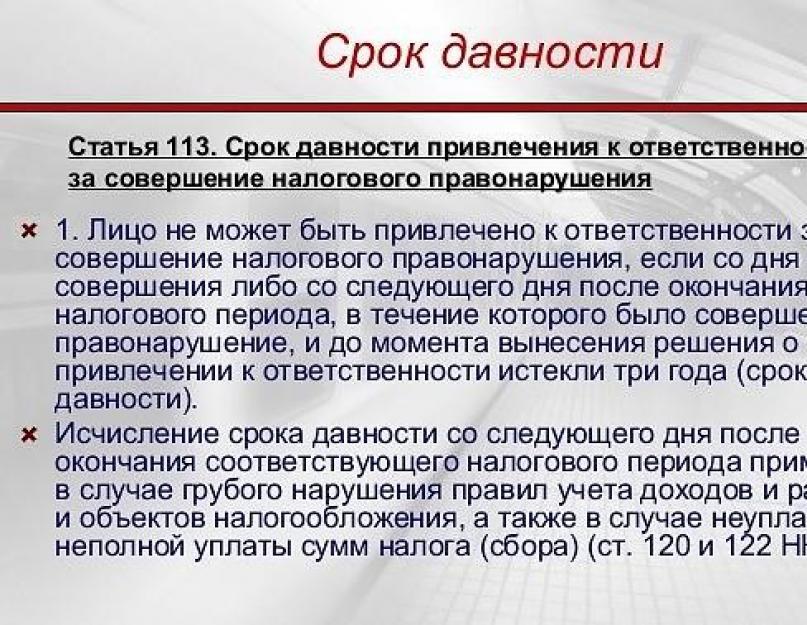

налог будет начислен за все 3 года.

За непредоставление сообщения о неполучении уведомления и сведений об объекте в установленный срок собственник будет привлечён к ответственности и оштрафован.

Размер штрафа составит 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение (пункт 3 статьи 129.1 НК РФ).

Срок уплаты земельного налога

Уплата налога производится не позднее 1 декабря года, следующего за истекшим налоговым периодом. Налогоплательщик уплачивает налог не более чем за 3 налоговых периода, предшествующих календарному году направления налогового уведомления.

Налоговые уведомления в 2020 году за 2019 год налогоплательщики получат в период с апреля по сентябрь.

Для всех регионов России установлен единый срок уплаты имущественных налогов за 2019 год – не позднее 1 декабря 2020 года.

Нарушение сроков уплаты земельного налога повлечёт начисление пени на сумму недоимки за каждый календарный день просрочки. Размер пени –1/300 от действующей ставки рефинансирования ЦБ РФ.

Налоговая инспекция может применить и другие меры:

- направить работодателю должника уведомление о взыскании задолженности за счёт заработной платы

- наложить на должника ограничение на выезд из РФ

Штраф с физических лиц за неуплату налогов не взыскивается.

Примечание

Местные власти сохраняют право назначить в регионе авансовые платежи Окончательная дата выплат за 2020 год при этом сдвигается, но не ранее, чем на 1 февраля 2021 года.

Полезные online сервисы

- Расчёт земельного налога и налога на имущество физических лиц – налоговый калькулятор

- Информация об установленных льготах по земельному налогу – эта страница сайта налоговой службы

- Кадастровая стоимость земельного участка:

- официальный сайт Росреестра

- публичная кадастровая карта – ПКК

- Запись на приём в налоговую инспекцию через онлайн-сервис

- Налоговая задолженность – сайт Госуслуги

- Сведения о должниках, дела которых находятся в исполнительном производстве – сайт федеральной службы судебных приставов (ФССП России)

Полезная информация

- Ознакомиться с особенностями с/х угодий, понятием о балле бонитета, режимом использования таких земель можно здесь

- С положениями грядущей «гаражной амнистии» 2021 – 2026 можно ознакомиться здесь

- Предоставление публичных земельных участков из земель с/х назначения для фермерства и ведения ЛПХ – здесь

- О новом подходе к комплексному развитию территорий поселений (КРТ) и достижению жилищного комфорта граждан – читать здесь

- «Дачная амнистия» 2021 – 2026: новые возможности – читать здесь

- Как получить участок от муниципалитета или государства – читать здесь

- Что такое обременение земельного участка можно узнать здесь

- Риски от установления красных линий на земельном участке – здесь

- Что такое «пятно застройки» земельного участка – читать здесь

- О порядке включения участков в границы населённых пунктов – читайте здесь

Земельный налог для ИП

⚡ Все статьи

/

⚡ Всё о налогах

Екатерина Григорьева

Предприниматели, вне зависимости от вида налогообложения, платят земельный налог по правилам, установленным для обычных физических лиц.

Содержание

Объект налогообложения

Налоговая ставка

Как и когда платить

Федеральные льготы

Особенности уплаты земельного налога на УСН

Объект налогообложения

Объектами налогообложения признаются земельные участки, которые находятся в:

- собственности;

- бессрочном пользовании;

- пожизненном наследуемом владении.

Соответственно, владельцам таких земель — неважно, просто физическим лицам или со статусом ИП — нужно платить налог.

Обязанность по уплате всегда лежит на собственнике. Если сдали участок в аренду — за земельный налог отвечаете вы. Когда ИП сам арендует участок, земельный налог — забота арендодателя.

Когда ИП сам арендует участок, земельный налог — забота арендодателя.

По ст. 389 НК РФ некоторые участки не признаются объектом налогообложения. Например, входящие в состав водного фонда или занятые ценными объектами культурного наследия.

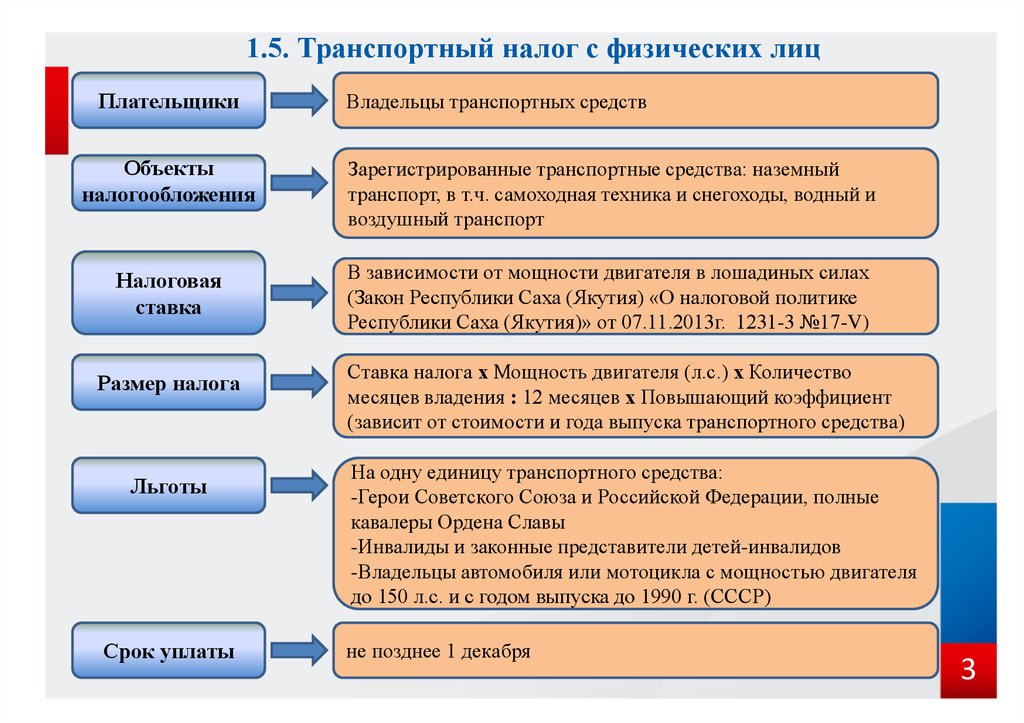

Налоговая ставка

Налог рассчитывается исходя из кадастровой стоимости участка:

- 0,3 % – для земель сельхозназначения, занятых жилищным фондом, инженерными сетями и другими коммуникациями, используемых для ведения личного хозяйства, а также земель общего назначения;

- 1,5 % – для всех остальных.

Это — максимальные показатели. Муниципальные власти сами определяют налоговую ставку — она может быть такая же или ниже, но никак не выше установленных значений.

Узнать точно, какая ставка действует в вашем регионе, можно на сайте ФНС в разделе со справочной информацией. Нужно обозначить вид налога (земельный), налоговый период, субъект РФ и муниципальное образование. Поиск выведет на документ, определяющий размер налога в данном регионе. Если кликнуть по вкладке «Подробнее», то высветятся категории земель и актуальные ставки. Так, для города Сочи в 2021 году участки, занятые торговыми объектами, облагаются по ставке 0,85 %, а участки под строительство школ и детских садов — 0,1 %.

Если кликнуть по вкладке «Подробнее», то высветятся категории земель и актуальные ставки. Так, для города Сочи в 2021 году участки, занятые торговыми объектами, облагаются по ставке 0,85 %, а участки под строительство школ и детских садов — 0,1 %.

Если вы владеете не всем участком, а долей, то должны платить пропорционально этой доле в общей долевой собственности. В случае нахождения земли в общей совместной собственности — в равных долях.

Как и когда платить

Предприниматели не должны сами исчислять земельный налог — это делают налоговики, а затем присылают на адрес регистрации ИП или в электронном виде соответствующее уведомление и заполненную квитанцию.

Платить можно любым удобным способом:

- на почте;

- через Госуслуги;

- в личном кабинете налогоплательщика на сайте ФНС;

- с мобильного телефона или электронного кошелька.

Главное, заплатить не позднее 1 декабря года, следующего за отчетным. Так, крайняя дата платежа за 2021 год — 1 декабря 2022 года.

Бывает, что сроки подходят, а уведомления все нет. Тогда ИП придется самому сообщить инспекции сведения о находящихся в его собственности или постоянном пользовании земельных участках. Для этого необходимо заполнить специальную форму и передать ее в ФНС — лично, заказным письмом, через ТКС или личный кабинет налогоплательщика.

🎁

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно.

Хочу попробовать

Федеральные льготы

От земельного налога полностью освобождены коренные народы Севера, Сибири и дальнего Востока в отношении земель, используемых для промысла, хозяйственной деятельности, сохранения культуры и обычаев.

Кроме того, есть возможность уменьшить кадастровую стоимость участка на 600 кв.м. площади, если ИП является:

- героем РФ или СССР;

- ветераном ВОВ и боевых действий;

- инвалидом I и II группы, инвалидом детства;

- ликвидатором Чернобыльской катастрофы или лицом, принимавшем участие в испытании ядерного оружия;

- пенсионером;

- многодетным.

Налогоплательщик обязан сам уведомить налоговую о положенной ему льготе. Для этого нужно заполнить и отправить в ФНС уведомление. Выбрать для налогового вычета можно только один из имеющихся участков. Если его площадь менее 600 кв.м., то уменьшить налог получится вплоть до нуля.

Если налоговая знает о положенной вам льготе, то учтет ее сама.

Особенности уплаты земельного налога на УСН

На УСН налог платится по общим для физических лиц правилам. Однако на УСН «Доходы минус расходы» можно учесть в расходы все затраты на приобретение участка, такие как:

- пошлины;

- оформление бумаг и справок;

- стоимость услуг нотариуса;

- стоимость бланка о кадастровой стоимости.

При этом стоимость самого участка отнести к расходам нельзя.

Статья актуальна на

Продолжайте читать

Все статьи

Бизнес оштрафовали из-за ошибки работника: можно ли с него спросить компенсацию

Авансовые платежи по НДФЛ для ИП на ОСНО в 2022 году

Когда пропадает право на ПСН, если патентов несколько

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Оценка налога на имущество | Департамент доходов штата Джорджия

Адвалорный налог

Как оценивается имущество?

Оценочная стоимость

Историческое имущество

Специальные программы оценки

Лесоматериалы

Оборудование, машины и приспособления

. Богатство определяется имуществом, которым владеет человек.

Богатство определяется имуществом, которым владеет человек.

Все недвижимое имущество и все личное имущество облагаются налогом, за исключением случаев, когда это имущество освобождено от налогообложения по закону. (OCGA 48-5-3) Недвижимость — это земля и вообще все, что возведено, выросло или прикреплено к земле; а личная собственность — это все, чем можно владеть, кроме недвижимости.

Налоги на имущество взимаются с владельца имущества 1 января и с самого имущества, если владелец неизвестен. (O.C.G.A. 48-5-9) Если не указано иное, декларации по налогу на имущество должны быть поданы в период с 1 января по 1 апреля в офис окружного налогового комиссара или в некоторых округах для получения деклараций назначен окружной налоговый инспектор. (O.C.G.A. 48-5-10, 48-5-18)

Недвижимое имущество облагается налогом в округе, где расположена земля, а движимое имущество облагается налогом в округе, где владелец имеет постоянное законное место жительства, если иное не предусмотрено законом . (OCGA 48-5-11)

(OCGA 48-5-11)

В большинстве округов налоги должны быть уплачены до 20 декабря, но это может варьироваться от округа к округу. Если на имущество не взимаются налоги, оно может быть обложено налогом и в конечном итоге продано, даже если имущество могло перейти из рук в руки в течение года. Деньги от налога на недвижимость, собранные местным правительством, используются для оплаты поддержки услуг, предоставляемых местным правительством и правительством штата.

Как оценивается недвижимость?

Намерение и цель законов этого штата состоят в том, чтобы все имущество и объекты налогообложения были возвращены по стоимости, которая была бы получена от продажи за наличные, но не принудительной продажи, имущества и предметов как такового имущества и предметов обычно продаются, за исключением случаев, предусмотренных в настоящей главе. (OCGA 48-5-1)

Оценочная стоимость

В Грузии недвижимость должна оцениваться в размере 40% от справедливой рыночной стоимости, если иное не установлено законом. (O.C.G.A. 48-5-7)

(O.C.G.A. 48-5-7)

Имущество оценивается на уровне округа Советом налоговых инспекторов. Уполномоченный по государственным доходам отвечает за изучение сводок округов в Грузии, чтобы определить, что имущество оценивается единообразно и одинаково как между округами, так и внутри них. (O.C.G.A. 48-5-340)

Налоговые накладные, полученные владельцами недвижимости из округов, будут включать как справедливую рыночную стоимость, так и оценочную стоимость собственности. Справедливая рыночная стоимость означает «сумму, которую знающий покупатель заплатит за недвижимость, а желающий продавец согласится за нее на расстоянии вытянутой руки, добросовестная продажа». (OCGA 48-5-2)

Владельцы собственности, которые не согласны с оценочной стоимостью в предложенной ими оценке, могут подать апелляцию в окружной совет по урегулированию, слушанию или арбитражу. (O.C.G.A. 48-5-311)

Историческое имущество

Историческое имущество, которое соответствует требованиям для внесения в реестр исторических мест штата Джорджия или Национальный реестр исторических мест, может претендовать на льготную оценку.

Преференциальная оценка распространяется на здание или сооружение, недвижимое имущество, на котором расположено здание или сооружение, и не более двух акров вокруг здания или сооружения. Недвижимое имущество, получившее льготную оценку, не может быть изменено в течение девяти лет. Недвижимость в рамках этой специальной программы должна быть сертифицирована Департаментом природных ресурсов как реабилитированная историческая собственность или историческая достопримечательность.

Восстановленное историческое имущество может претендовать на льготную оценку, если реабилитация:

- увеличила справедливую рыночную стоимость не менее чем на 50 процентов или,

- , если приносящая доход собственность, справедливая рыночная стоимость увеличилась не менее более чем на 100 процентов, или

- недвижимое имущество, которое в основном является жилым, но частично приносит доход, справедливая рыночная стоимость которого не увеличилась не менее чем на 75 процентов.

Достопримечательность Историческая собственность может претендовать на льготную оценку:

- , если недвижимость была сертифицирована местными органами власти как достопримечательность, и

- , если местные постановления распространяют льготную оценку на:

- материальную недвижимость, приносящую доход,

- недвижимое имущество, не приносящее доход, или

- сочетание недвижимого имущества, приносящее доход, и недвижимого имущества, не приносящее доход.

Специальные программы оценки

Владельцам собственности доступны и другие специальные программы оценки. К таким специальным программам относятся:

Льготная сельскохозяйственная собственность Добросовестная сельскохозяйственная собственность может оцениваться в размере 75 процентов от оценки другого имущества. Это означает, что этот тип собственности оценивается в 30 процентов от справедливой рыночной стоимости, а не в 40 процентов. Имущество, подпадающее под эту специальную оценку, должно сохраняться в его нынешнем использовании в течение десяти лет.

Имущество, подпадающее под эту специальную оценку, должно сохраняться в его нынешнем использовании в течение десяти лет.

Недвижимость для сохранения и использования Добросовестная сельскохозяйственная собственность может оцениваться по ее текущей стоимости использования, а не по справедливой рыночной стоимости. Имущество, подпадающее под эту специальную оценку, должно использоваться в текущем режиме в течение десяти лет.

Экологически чувствительное имущество Имущество может оцениваться по его текущей стоимости использования, а не по справедливой рыночной стоимости, если имущество поддерживается в его естественном состоянии и соответствует требованиям, установленным Департаментом природных ресурсов. Имущество, подпадающее под эту специальную оценку, должно использоваться в текущем режиме в течение десяти лет.

Собственность на лесные угодья Недвижимость, отвечающая требованиям, может быть оценена по ее текущей стоимости использования, а не по справедливой рыночной стоимости, если недвижимость в основном используется для добросовестного существования или коммерческого производства деревьев, древесины или других изделий из древесины и древесного волокна и исключает полную стоимость любой резиденции, расположенной на участке. Это 15-летнее ковенантное соглашение между налогоплательщиком и местным советом оценщиков ограничивается лесными массивами, состоящими из более чем 200 акров, когда они принадлежат физическому или физическим лицам или любому юридическому лицу, зарегистрированному для ведения бизнеса в Грузии.

Это 15-летнее ковенантное соглашение между налогоплательщиком и местным советом оценщиков ограничивается лесными массивами, состоящими из более чем 200 акров, когда они принадлежат физическому или физическим лицам или любому юридическому лицу, зарегистрированному для ведения бизнеса в Грузии.

Имущество заброшенного месторождения Имущество, которое соответствует требованиям для участия в Государственной программе повторного использования и реконструкции опасных участков и которое было определено как таковое Отделом охраны окружающей среды Министерства природных ресурсов, может иметь право на льготную оценку.

Эта специальная программа предусматривает преференциальную оценку окружающей и загрязненной собственности путем замораживания стоимости на срок до пятнадцати лет в качестве стимула для застройщиков очистить собственность и вернуть ее в налоговые ведомости. Это также позволяет правомочному владельцу возместить приемлемые расходы, связанные с очисткой этого типа собственности, за счет своих налоговых обязательств.

Жилая недвижимость переходного периода Недвижимость может оцениваться по ее текущей потребительной стоимости, а не по справедливой рыночной стоимости, когда она используется для жилых целей, но расположена в районе, который изменяется или разрабатывается для использования в иных целях, кроме жилых. .

Лесоматериалы

Лесоматериалы на корню не облагаются налогом до тех пор, пока они не будут проданы или заготовлены, после чего они облагаются налогом на основе 100 процентов их справедливой рыночной стоимости. Есть три типа продаж и урожая, которые облагаются налогом:

единовременная продажа, когда древесина продается по определенной цене независимо от объема,

продажа по цене за единицу, когда древесина продается или заготавливается по определенной цене за объем,

заготовка собственником, когда владелец земли заготавливает свою древесину и продает ее. это по объему.

Оборудование, машины и приспособления

Оборудование, машины и приспособления оцениваются по 40 процентам справедливой рыночной стоимости.

Налоговый инспектор может оценить оборудование, машины и приспособления действующего бизнеса, чтобы отразить справедливую рыночную стоимость бизнеса в целом. При отсутствии готового рынка для продажи оборудования, машин и принадлежностей справедливая рыночная стоимость может быть определена путем обращения к любой разумной, актуальной и полезной доступной информации.

Эта информация может включать, помимо прочего, первоначальную стоимость имущества, амортизацию или устаревание, а также любое увеличение стоимости по причине инфляции.

Налоговые инспекторы имеют доступ к любым общедоступным записям для получения информации.

(OCGA 48-5-2, O.C.G.A. 48-5-7, O.C.G.A. 48-5-7.1, O.C.G.A. 48-5-7.2, O.C.G.A. 48-5-7.3, O.C.G.A. 48-5-7.4, O.C.G.A. -7.6.)

История налогообложения собственности в США

Гленн В. Фишер, Государственный университет Уичито (почетный)

Налоги, основанные на владении имуществом, применялись в древности, но современный налог уходит своими корнями в феодальные обязательства, принадлежавшие британским и европейским королям или помещикам. В четырнадцатом и пятнадцатом веках британские налоговые инспекторы использовали право собственности или владение имуществом для оценки платежеспособности налогоплательщика. Со временем налог стал рассматриваться как налог на само имущество (90 145 in rem 90 146). В Соединенном Королевстве налог превратился в систему «ставки», основанной на годовой (арендной) стоимости имущества.

В четырнадцатом и пятнадцатом веках британские налоговые инспекторы использовали право собственности или владение имуществом для оценки платежеспособности налогоплательщика. Со временем налог стал рассматриваться как налог на само имущество (90 145 in rem 90 146). В Соединенном Королевстве налог превратился в систему «ставки», основанной на годовой (арендной) стоимости имущества.

Рост налога на имущество в Америке был тесно связан с экономическими и политическими условиями на границе. В докоммерческих сельскохозяйственных районах налог на имущество был реальным источником доходов местного правительства, а равное налогообложение богатства соответствовало преобладающей эгалитарной идеологии.

Налогообложение в американских колониях

Когда началась Война за независимость, в колониях была хорошо развитая налоговая система, которая делала возможной войну против ведущей военной державы мира. Структура налогов варьировалась от колонии к колонии, но широко использовались пять видов налогов. Подушные (подушные) налоги взимались по фиксированной ставке со всех взрослых мужчин, а иногда и с рабов. Налоги на имущество обычно представляли собой конкретные налоги, взимаемые по фиксированным ставкам с перечисленных предметов, но иногда предметы облагались налогом в соответствии со стоимостью. Факультетские налоги взимались с факультета или с доходности лиц, занимающихся определенными профессиями или обладающих определенными навыками. Тарифы (пошлины) взимались с товаров, ввозимых или вывозимых, а акцизы взимались с потребительских товаров, особенно спиртных напитков.

Подушные (подушные) налоги взимались по фиксированной ставке со всех взрослых мужчин, а иногда и с рабов. Налоги на имущество обычно представляли собой конкретные налоги, взимаемые по фиксированным ставкам с перечисленных предметов, но иногда предметы облагались налогом в соответствии со стоимостью. Факультетские налоги взимались с факультета или с доходности лиц, занимающихся определенными профессиями или обладающих определенными навыками. Тарифы (пошлины) взимались с товаров, ввозимых или вывозимых, а акцизы взимались с потребительских товаров, особенно спиртных напитков.

Во время войны ставки колониальных налогов увеличились в несколько раз, и налогообложение стало предметом жарких споров и некоторого насилия. Поселенцы вдали от рынков жаловались, что налогообложение земли в расчете на акр было несправедливым, и требовали, чтобы налогообложение собственности основывалось на стоимости. В южных колониях легкие земельные налоги и высокие подушные налоги благоприятствовали богатым землевладельцам. В некоторых случаях изменения в налоговой системе вызывали недовольство богатых. В Нью-Йорке богатые лидеры видели в налоге на сверхприбыль, взимавшемся с военных прибылей, опасный пример «уравнительной тенденции». Владельцы нематериального имущества в Нью-Джерси видели налог на нематериальное имущество в том же свете.

В некоторых случаях изменения в налоговой системе вызывали недовольство богатых. В Нью-Йорке богатые лидеры видели в налоге на сверхприбыль, взимавшемся с военных прибылей, опасный пример «уравнительной тенденции». Владельцы нематериального имущества в Нью-Джерси видели налог на нематериальное имущество в том же свете.

К концу войны стало очевидно, что концепция равенства, столь красноречиво провозглашенная в Декларации независимости, имеет далеко идущие последствия. Состоятельные лидеры и простые люди размышляли о значении равенства и задавались вопросом о его значении для налогообложения. Лидеры часто видели мало связи между независимостью, политическим равенством и налоговой системой, но многие простые люди видели возможность требовать перемен.

Конституционализация единообразия в девятнадцатом веке

В 1796 г. семь из пятнадцати штатов взимали единый подушный налог. Двенадцать облагали налогом часть или весь скот. Земля облагалась налогом различными способами, но только четыре штата облагали налогом массу имущества путем оценки. Ни одна конституция штата не требовала, чтобы налогообложение производилось по стоимости, и не требовала, чтобы ставки на все виды собственности были одинаковыми. В 1818 году Иллинойс принял первый пункт о единообразии. Миссури последовал за ним в 1820 году, а в 1834 году Теннесси заменил положение, требующее, чтобы земля облагалась налогом по единой сумме за акр, положением, согласно которому земля облагалась налогом в соответствии с ее стоимостью (9).0145 адвалорный). К концу столетия тридцать три штата включили положения о единообразии в новые конституции или внесли поправки в старые, включив в них требование об одинаковом налогообложении всего имущества по стоимости. Ряд других штатов принял законы о единообразии, требующие, чтобы вся собственность облагалась налогом. Таблица 1 суммирует эту историю.

Ни одна конституция штата не требовала, чтобы налогообложение производилось по стоимости, и не требовала, чтобы ставки на все виды собственности были одинаковыми. В 1818 году Иллинойс принял первый пункт о единообразии. Миссури последовал за ним в 1820 году, а в 1834 году Теннесси заменил положение, требующее, чтобы земля облагалась налогом по единой сумме за акр, положением, согласно которому земля облагалась налогом в соответствии с ее стоимостью (9).0145 адвалорный). К концу столетия тридцать три штата включили положения о единообразии в новые конституции или внесли поправки в старые, включив в них требование об одинаковом налогообложении всего имущества по стоимости. Ряд других штатов принял законы о единообразии, требующие, чтобы вся собственность облагалась налогом. Таблица 1 суммирует эту историю.

Таблица 1. Положения о единообразии девятнадцатого века

(первое появление в конституциях штатов)

Год | Положение об универсальности | |

Иллинойс | 1818 | Да |

Миссури | 1820 | № |

*Теннесси 1 | 1834 | Да 2 |

Арканзас | 1836 | № |

Флорида | 1838 | № |

* Луизиана | 1845 | № |

Техас | 1845 | Да |

Висконсин | 1848 | № |

Калифорния | 1849 | Да |

*Мичиган 3 | 1850 | № |

* Вирджиния | 1850 | Да 4 |

Индиана | 1851 | Да |

*Огайо | 1851 | Да |

Миннесота | 1857 | Да |

Канзас | 1859 | № |

Орегон | 1859 | Да |

Западная Вирджиния | 1863 | Да |

Невада | 1864 | Да 5 |

*Южная Каролина | 1865 | Да |

*Грузия | 1868 | № |

*Северная Каролина | 1868 | Да |

*Миссисипи | 1869 | Да |

* Мэн | 1875 | № |

*Небраска | 1875 | № |

* Нью-Джерси | 1875 | № |

Северная Дакота | 1889 | Да |

Южная Дакота | 1889 | Да |

Вашингтон | 1889 | Да |

Айдахо 6 | 1890 | Да |

Вайоминг | 1890 | № |

* Кентукки | 1891 | Да |

Юта | 1896 | Да |

*Обозначает поправку или пересмотренную конституцию.

1. Конституция Теннесси 1796 года включала уникальное положение, требующее единообразного налогообложения земли в расчете на 100 акров.

2. Одна тысяча долларов личного имущества и продуктов земли в руках первоначального производителя были освобождены в Теннесси.

3. Положение Мичигана требовало, чтобы законодательный орган установил единые правила налогообложения, за исключением имущества, облагаемого особыми налогами.

4. За исключением налогов на рабов.

5. Невада, освобожденная от требований о добыче полезных ископаемых.

6. Одно положение в Айдахо требует единообразия в отношении класса, другое, по-видимому, предписывает единообразное налогообложение.

Источник: Фишер (1996) 57

Политическая привлекательность единообразия была велика, особенно в новых штатах к западу от Аппалачей. Единый налог на все богатство, которым управляют избираемые на местном уровне чиновники, понравился приграничным поселенцам, многие из которых решительно поддерживали джексоновские идеи равенства и не доверяли как централизованному правительству, так и профессиональным администраторам.

Общий налог на имущество применялся ко всем богатствам — недвижимым и личным, материальным и нематериальным. Им управляли выборные местные чиновники, которые должны были определять рыночную стоимость собственности, рассчитывать налоговые ставки, необходимые для увеличения взимаемой суммы, рассчитывать налоги на каждую собственность, собирать налог и переводить выручку соответствующему правительству. Поскольку налог был единым и взимался со всего богатства, каждый налогоплательщик платил за государственные услуги, которыми он или она пользовались, точно пропорционально своему богатству.

Налоговая и административная система были хорошо адаптированы в качестве источника дохода для системы местного самоуправления, которая выросла в Соединенных Штатах. Как правило, штат делился на округа, на которые возлагалась большая ответственность за исполнение законов штата. Граждане могли свободно организовывать муниципалитеты, школьные округа и многие виды специальных округов для выполнения дополнительных функций. Результатом, особенно в государствах, образовавшихся после революции, было большое количество дублирующих друг друга правительств. Многие из них были в сельской местности без предприятий. Налоги с продаж или акцизные сборы не принесут дохода, а подоходные налоги невозможны.

Результатом, особенно в государствах, образовавшихся после революции, было большое количество дублирующих друг друга правительств. Многие из них были в сельской местности без предприятий. Налоги с продаж или акцизные сборы не принесут дохода, а подоходные налоги невозможны.

Налог на имущество, особенно налог на недвижимость, идеально подходил для такой ситуации. Недвижимость имела фиксированное местонахождение, была на виду, и ее стоимость была общеизвестна. Доход можно было легко распределить между государственной единицей, в которой находится имущество.

Неуплата общего налога на имущество

К началу ХХ века широкое распространение получила критика единого, всеобщего (общего) налога на имущество. Ведущий студент, изучающий налогообложение, назвал налог, в действии, — один из худших налогов, когда-либо использовавшихся цивилизованной нацией (Seligman, 1905).

Есть несколько причин неуплаты общего налога на имущество. Сторонники единообразия не смогли решить проблемы, возникающие из-за различий между собственностью как юридическим термином и богатством как экономическим понятием. В простой сельской экономике богатство состоит в основном из недвижимого имущества и материальной личной собственности — земли, зданий, машин и домашнего скота. В такой экономике богатство и собственность — одно и то же, и владение собственностью тесно связано с доходом или способностью платить налоги.

В простой сельской экономике богатство состоит в основном из недвижимого имущества и материальной личной собственности — земли, зданий, машин и домашнего скота. В такой экономике богатство и собственность — одно и то же, и владение собственностью тесно связано с доходом или способностью платить налоги.

В современной коммерческой экономике владение богатством и контроль над ним обеспечивается владением правами, которые могут быть подтверждены различными финансовыми и юридическими инструментами, такими как акции, облигации, векселя и закладные. Эти права могут давать гораздо меньше, чем 90 145 комиссий за простую 90 146 (абсолютную) собственность, и могут принадлежать миллионам людей, проживающих по всему миру. Местным администраторам налога на имущество не хватает юридических полномочий, навыков и ресурсов, необходимых для оценки и сбора налогов в таких сложных системах собственности.

Еще одна проблема возникла из-за неспособности или нежелания выборных местных заседателей оценить имущество соседа по полной стоимости. Оценщик, который оценивал имущество намного ниже его рыночной стоимости и редко менял стоимость, был гораздо популярнее и с большей вероятностью был переизбран. Наконец, растущее число наемных рабочих и специалистов, имевших значительный доход, но мало собственности, сделало собственность менее подходящей мерой способности платить налоги.

Оценщик, который оценивал имущество намного ниже его рыночной стоимости и редко менял стоимость, был гораздо популярнее и с большей вероятностью был переизбран. Наконец, растущее число наемных рабочих и специалистов, имевших значительный доход, но мало собственности, сделало собственность менее подходящей мерой способности платить налоги.

реформатора во главе с Национальной налоговой ассоциацией, основанной в 1907, предложил ввести государственные подоходные налоги и исключить нематериальное имущество и некоторые виды материального движимого имущества из базы налога на имущество. Они предложили, чтобы недвижимое имущество оценивали профессионально подготовленные оценщики. Некоторые выступали за классифицированный налог на имущество, при котором к разным классам недвижимого имущества применялись разные ставки налогообложения или налогообложения.

Однако, несмотря на свои недостатки, налог продолжал обеспечивать доход для одной из самых сложных систем местного самоуправления в мире. Местные органы власти включали округа, муниципалитеты нескольких классов, города или поселки и школьные округа. Были организованы специальные районы для обеспечения водой, ирригацией, дренажем, дорогами, парками, библиотеками, противопожарной защитой, медицинским обслуживанием, борьбой с сусликами и множеством других услуг. В некоторых штатах, особенно на Среднем Западе и Великих равнинах, нередко обнаруживалось, что имущество облагается налогом семью или восемью различными правительствами.

Местные органы власти включали округа, муниципалитеты нескольких классов, города или поселки и школьные округа. Были организованы специальные районы для обеспечения водой, ирригацией, дренажем, дорогами, парками, библиотеками, противопожарной защитой, медицинским обслуживанием, борьбой с сусликами и множеством других услуг. В некоторых штатах, особенно на Среднем Западе и Великих равнинах, нередко обнаруживалось, что имущество облагается налогом семью или восемью различными правительствами.

Совпадающие друг с другом правительства не создавали особых проблем для налогообложения недвижимости. Каждый участок собственности был закодирован налоговыми округами и применимыми налогами.

Реформирование налога на имущество в двадцатом веке

Усилия по реформированию налога на имущество варьировались от штата к штату, но обычно включали централизованную оценку имущества железных дорог и коммунальных служб, а также освобождение или классификацию некоторых форм собственности. Обычно нематериальные активы, такие как ипотечные кредиты, облагались налогом по более низким ставкам, но в некоторых штатах также классифицировались материальное личное имущество и недвижимость. В 1910 Монтана разделила имущество на шесть классов. Ставки оценки варьировались от 100 процентов чистой выручки от шахт до семи процентов для денег и кредитов. Закон Миннесоты 1913 года делил материальное имущество на четыре класса, каждый из которых оценивался по разным ставкам. Некоторые штаты заменили городских или поселковых заседателей окружными заседателями, а многие создали государственные агентства для надзора и обучения местных заседателей. Национальная ассоциация оценщиков (впоследствии Международная ассоциация оценщиков) была организована в 1919 г.34 для разработки более совершенных методов оценки, а также для обучения и сертификации оценщиков.

Обычно нематериальные активы, такие как ипотечные кредиты, облагались налогом по более низким ставкам, но в некоторых штатах также классифицировались материальное личное имущество и недвижимость. В 1910 Монтана разделила имущество на шесть классов. Ставки оценки варьировались от 100 процентов чистой выручки от шахт до семи процентов для денег и кредитов. Закон Миннесоты 1913 года делил материальное имущество на четыре класса, каждый из которых оценивался по разным ставкам. Некоторые штаты заменили городских или поселковых заседателей окружными заседателями, а многие создали государственные агентства для надзора и обучения местных заседателей. Национальная ассоциация оценщиков (впоследствии Международная ассоциация оценщиков) была организована в 1919 г.34 для разработки более совершенных методов оценки, а также для обучения и сертификации оценщиков.

Депрессия спустя годы после 1929 г. привела к широко распространенной неплатежеспособности по налогу на имущество, и в нескольких штатах налогоплательщики насильственно сопротивлялись продаже неуплаченного налога. Правительства штатов наложили дополнительные ограничения на ставки налога на имущество, а несколько штатов освободили от налогообложения жилье, занимаемое владельцем. Эти льготы по приусадебным участкам позже подверглись критике, поскольку они предоставили большую помощь богатым домовладельцам и непропорционально сократили доходы местных органов власти, чья налоговая база на имущество состояла в основном из жилой недвижимости.

Правительства штатов наложили дополнительные ограничения на ставки налога на имущество, а несколько штатов освободили от налогообложения жилье, занимаемое владельцем. Эти льготы по приусадебным участкам позже подверглись критике, поскольку они предоставили большую помощь богатым домовладельцам и непропорционально сократили доходы местных органов власти, чья налоговая база на имущество состояла в основном из жилой недвижимости.

После Второй мировой войны многие штаты заменили освобождение от налога на приусадебные участки финансируемыми государством «автоматическими выключателями», которые приносили пользу домовладельцам с низким и средним доходом, пожилым домовладельцам и инвалидам. Во многих штатах арендаторы были включены в положения, которые классифицировали часть арендных платежей как налоги на имущество. К 1991 году тридцать пять штатов имели те или иные автоматические выключатели (Консультативная комиссия по межправительственным отношениям, 1992, 126-31).

Сторонники общего налога на имущество считали, что единообразное и всеобщее налогообложение имущества приведет к ограничению налогов. Каждый должен был бы платить свою долю, и политическая игра по налогообложению кого-то другого за любимую программу была бы невозможной. Возможно, в этом аргументе была доля правды, но вскоре законодательные собрания штатов начали вводить дополнительные ограничения. Как правило, законы, разрешающие местным органам власти взимать налоги для определенных целей, таких как образование, строительство дорог или системы водоснабжения, определяли ставку, обычно указываемую в мельницах, долларах за сотню или долларов за тысячу оценочной стоимости, которая могла быть установлена для эта цель.

Каждый должен был бы платить свою долю, и политическая игра по налогообложению кого-то другого за любимую программу была бы невозможной. Возможно, в этом аргументе была доля правды, но вскоре законодательные собрания штатов начали вводить дополнительные ограничения. Как правило, законы, разрешающие местным органам власти взимать налоги для определенных целей, таких как образование, строительство дорог или системы водоснабжения, определяли ставку, обычно указываемую в мельницах, долларах за сотню или долларов за тысячу оценочной стоимости, которая могла быть установлена для эта цель.

Эти ограничения не предусматривали общего ограничения на налоги, взимаемые с конкретной собственности, поэтому законодательные собрания штатов и конституции штатов начали вводить ограничения, ограничивающие общую ставку или сумму, которые могут быть наложены единицей местного самоуправления. Часто они были сложными в управлении и имели множество непредвиденных последствий. Например, ограничение налога, который мог взиматься правительством определенного типа, иногда приводило к созданию дополнительных специальных округов.

Во время Второй мировой войны государственные и местные налоги были стабильными или уменьшились, поскольку программы расходов были урезаны из-за снижения потребностей или отсутствия строительных материалов или других ресурсов. Это изменилось в послевоенные годы, когда правительства расширили программы и воспользовались ростом стоимости собственности для увеличения налоговых сборов. Взносы выросли, ставки налогов выросли, а в газетах появились истории о домовладельцах, вынужденных продать свои дома из-за повышения налогов

Калифорнийское налоговое восстание

В течение нескольких лет страну захлестнула волна налоговых протестов, часто называемая налоговым бунтом. Почти каждый штат ввел какие-либо ограничения на налог на имущество, но наиболее широкое распространение получила Предложение 13 — поправка к конституции, принятая всеобщим голосованием в Калифорнии в 1978 году. Это оказалось самой успешной атакой на налог на имущество в американской истории. Поправка:

Поправка:

1. ограничение налога на имущество до одного процента от полной денежной стоимости

2. требуется оценка имущества по его стоимости на 1, 19 марта75 или в день, когда он переходит из рук в руки или построен после этой даты.

3. ограничение последующей корректировки стоимости до 2 процентов в год или уровня инфляции, в зависимости от того, что меньше.

4. Запрещено взимание налога с продаж или налога на сделки при продаже недвижимости.

5. требуется две трети голосов в каждой палате законодательного собрания для увеличения государственных налогов

и двумя третями голосов избирателей за увеличение или добавление новых местных налогов.

Эта поправка оказалась чрезвычайно сложной в применении. Это привело к сотням судебных дел, десяткам новых законов, многочисленным мнениям генеральных прокуроров и нескольким дополнительным поправкам к конституции Калифорнии. Одна из поправок позволяет передавать имущество наследникам без проведения новой оценки.

Фактически Предложение 13 заменило налог на имущество гибридным налогом, основанным на стоимости имущества в 1975 году или на дату его последней передачи лицу, не являющемуся членом семьи. Эти значения были изменены ежегодными корректировками, которые были намного меньше, чем увеличение рыночной стоимости имущества. Таким образом, он отдает предпочтение бизнесу или семье, которые остаются в одном и том же здании или доме в течение длительного периода времени.

Местное самоуправление в Калифорнии, похоже, ослабло, и произошло значительное увеличение сборов, сборов с пользователей и налогов на бизнес. Для предоставления услуг использовались различные способы, в том числе создание платных специальных районов.

Хотя Предложение 13 было наиболее далеко идущей и широко разрекламированной попыткой ограничить налог на имущество, это лишь одно из многих положений, пытавшихся ограничить налог на имущество. Некоторые из них являются общими ограничениями на ставки или суммы, которые могут взиматься. Другие предоставляют налоговые льготы определенным группам или предназначены для содействия экономическому развитию. Несколько других штатов приняли общие ограничения или замораживание налогов по образцу Предложения 13 и, кроме того, приняли большое количество положений, предоставляющих льготы определенным классам лиц или служащих в качестве экономических стимулов. К ним относятся положения, благоприятствующие сельскохозяйственным угодьям, освобождение или снижение налогообложения домов, занимаемых владельцами, положения в интересах бедных, ветеранов, инвалидов и пожилых людей. Экономические стимулы, включенные в законы о налоге на имущество, включают освобождение или более низкие ставки для определенного бизнеса или определенных видов бизнеса, освобождение от налога на имущество вновь созданных предприятий, налоговые льготы в зонах развития и целевое налогообложение расходов, приносящих пользу конкретному бизнесу (зоны предпринимательства). ).

Другие предоставляют налоговые льготы определенным группам или предназначены для содействия экономическому развитию. Несколько других штатов приняли общие ограничения или замораживание налогов по образцу Предложения 13 и, кроме того, приняли большое количество положений, предоставляющих льготы определенным классам лиц или служащих в качестве экономических стимулов. К ним относятся положения, благоприятствующие сельскохозяйственным угодьям, освобождение или снижение налогообложения домов, занимаемых владельцами, положения в интересах бедных, ветеранов, инвалидов и пожилых людей. Экономические стимулы, включенные в законы о налоге на имущество, включают освобождение или более низкие ставки для определенного бизнеса или определенных видов бизнеса, освобождение от налога на имущество вновь созданных предприятий, налоговые льготы в зонах развития и целевое налогообложение расходов, приносящих пользу конкретному бизнесу (зоны предпринимательства). ).

Налог на имущество сегодня

Во многих штатах методы оценки значительно улучшились. Массовая оценка с помощью компьютера (CAMA) сочетает в себе компьютерные технологии, статистические методы и теорию клапанов, чтобы сделать возможной достаточно точную оценку собственности. Увеличение государственной помощи школам, частично вызванное судебными решениями, требующими одинакового качества школ, усилило давление в пользу единообразия оценок в масштабах штата. Некоторые штаты теперь используют сложные статистические процедуры для измерения качества и равенства оценок в разных местах штата. Сегодня отклонения от единообразия связаны не столько с плохой оценкой, сколько с положением в законодательстве о налоге на имущество.

Массовая оценка с помощью компьютера (CAMA) сочетает в себе компьютерные технологии, статистические методы и теорию клапанов, чтобы сделать возможной достаточно точную оценку собственности. Увеличение государственной помощи школам, частично вызванное судебными решениями, требующими одинакового качества школ, усилило давление в пользу единообразия оценок в масштабах штата. Некоторые штаты теперь используют сложные статистические процедуры для измерения качества и равенства оценок в разных местах штата. Сегодня отклонения от единообразия связаны не столько с плохой оценкой, сколько с положением в законодательстве о налоге на имущество.

Налог на конкретное имущество может зависеть от того, кому оно принадлежит, для чего оно используется и когда оно было продано в последний раз. Для расчета налога администратору может потребоваться знать доход, возраст, состояние здоровья и прошлую военную службу владельца. По мере того, как налогоплательщики находят способы заставить сложную систему работать в свою пользу, возникает множество аномалий. Несколько тюков сена, собранных с участка застройки, могут квалифицировать его как сельскохозяйственные угодья и предпринимательские зоны, которые предназначены для стимулирования развития в бедных районах, могут содержать промышленные предприятия, но не людей — бедствующих или иных.

Несколько тюков сена, собранных с участка застройки, могут квалифицировать его как сельскохозяйственные угодья и предпринимательские зоны, которые предназначены для стимулирования развития в бедных районах, могут содержать промышленные предприятия, но не людей — бедствующих или иных.

Многочисленные специальные условия подпитывают спрос на другие специальные условия. По мере того как база сужается, ставка налога растет, и налогоплательщики узнают об особых преимуществах, которыми пользуются их соседи или конкуренты. Это может привести к требованиям об общих налоговых ограничениях или к поиску дополнительных исключений и специальных положений.

Налог на недвижимость как источник дохода в двадцатом веке

Во время переписи населения 1902 года налог на имущество обеспечивал сорок пять процентов общего дохода, получаемого правительствами штатов из их собственных источников. (исключая гранты от других правительств). Этот процент неуклонно снижался, приняв самое резкое падение между 1922 и 1942 г. , когда штаты приняли налоги с продаж и подоходный налог. Сегодня налоги на имущество являются незначительным источником государственных налоговых поступлений. (См. Таблицу 2.)

, когда штаты приняли налоги с продаж и подоходный налог. Сегодня налоги на имущество являются незначительным источником государственных налоговых поступлений. (См. Таблицу 2.)

На местном уровне картина совсем другая. Налог на имущество в процентах от общих доходов из собственных источников рос с 1902 по 1932 год, когда он обеспечивал 85,2 процента общих доходов местных органов власти из собственных источников. С того времени произошло значительное постепенное снижение важности местных налогов на недвижимость.

Снижение важности дохода от налога на имущество становится более драматичным, если принять во внимание увеличение федеральной и государственной помощи. В 19 финансовом году99 местные органы власти получили 228 миллиардов долларов дохода от налога на имущество и 328 миллиардов долларов помощи от правительства штата и федерального правительства. Если нынешние тенденции сохранятся, значение налога на имущество снизится, и правительства штатов и федеральное правительство возьмут на себя больше местных функций или расширят систему субсидий для местных органов власти. В любом случае правительство станет более централизованным.

В любом случае правительство станет более централизованным.

Таблица 2

Налоги на имущество как процент от общего дохода из собственных источников, отдельные годы

______________________________

Year State Local

______________________________

1902 45.3 78.2

1913 38.9 77.4

1922 30.9 83.9

1932 15.2 85.2

1942 6.2 80.8

1952 3.4 71.0

1962 2.7 69.0

1972 1.8 63.5

1982 1.5 48.0

1992 1,7 48,1

1999 1,8 44,6

_______________________________

Источник: Перепись правительств США, Историческая статистика государственных и местных финансов, 1902-1953; Перепись правительств США, Государственные финансы за (различные годы) ; и http://www.census.gov.

Ссылки

Адамс, Генри Картер. Налогообложение в США, 1789-1816 гг. Нью-Йорк: Берт Франклин, 1970 г. , первоначально опубликовано в 1884 г.

, первоначально опубликовано в 1884 г.

Консультативная комиссия по межправительственным отношениям. Основные черты финансового федерализма, , том 1, 1992 г.

Беккер, Роберт А. Революция, реформа и политика американского налогообложения. Батон-Руж: Издательство государственного университета Луизианы, 1980.

Эли, Ричард Т. Налогообложение в американских штатах и городах. Нью-Йорк: TY Crowell & Co, 1888.

Фишер, Гленн В. Худший налог? История налога на недвижимость в Америке. Лоуренс: University Press of Kansas, 1996.

Фишер, Гленн В. «Общий налог на недвижимость в девятнадцатом веке: поиск равенства». Журнал налога на имущество 6, вып. 2 ((1987): 99-117.

Дженсен, Йенс Питер. Налогообложение собственности в США. Чикаго: University of Chicago Press, 1931.

Seligman, ER Очерки налогообложения. Нью-Йорк: Macmillan Company, 1905 г., первоначально опубликовано в 1895 г.

1 х налог за предыдущий период

1 х налог за предыдущий период  д.

д.