Содержание

Заполнить НД по УСН | СБИС Помощь

Заполнить НД по УСН | СБИС Помощь

УчебникЖурналЗаполнить НД по УСН

Организации и ИП, которые используют упрощенную систему налогообложения, обязаны сдавать в налоговую инспекцию декларацию по УСН.

Срок сдачи

Отчет сдается ежегодно:

- организациями — не позднее 31 марта;

- ИП — не позднее 30 апреля.

Как сформировать

ONLINE.SBIS.RU

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «НД по УСН».

- Как заполнить по данным учета?

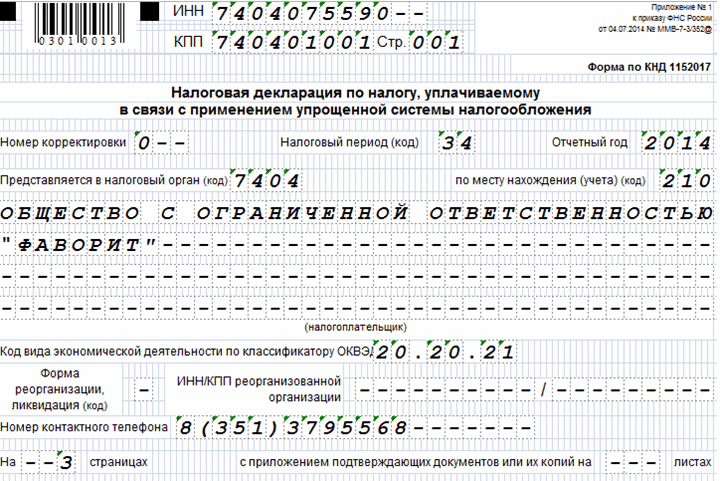

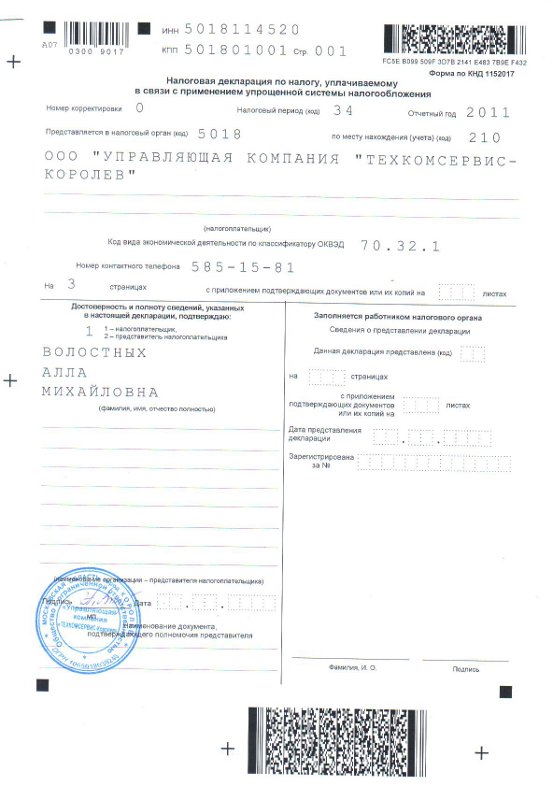

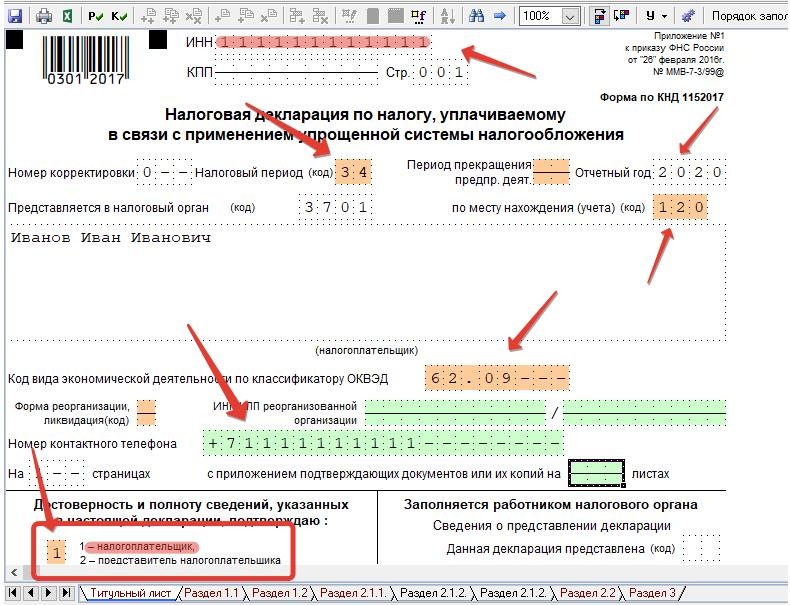

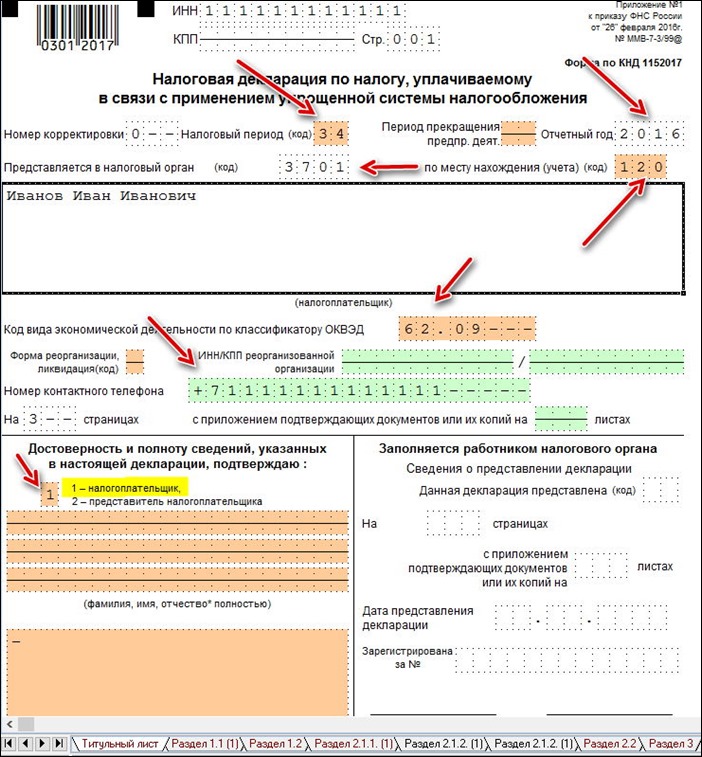

- На титульном листе проверьте, правильно ли указаны налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели. Это можно сделать так же, как в любом другом отчете, но мы рекомендуем воспользоваться мастером:

- Нажмите «Заполнить упрощенно».

- Выберите объект налогообложения и укажите ставку.

- Нажмите , заполните страховые взносы и выплаты.

- Укажите местонахождение (код ОКТМО) и ставку налога. Если они менялись в течение года, установите флаг «Адрес менялся в течение года» или «Менялась в течение года».

- Заполните данные о доходах и расходах нарастающим итогом.

Если организация платит торговый сбор, установите флаг «Являюсь плательщиком торгового сбора» и заполните доходы от этой деятельности.

Чтобы заполнить «Целевое использование имущества в рамках благотворительной деятельности», разверните блок, нажмите «+Поступление» и укажите данные.

- Нажмите «Заполнить» — указанные данные будут внесены в поля декларации.

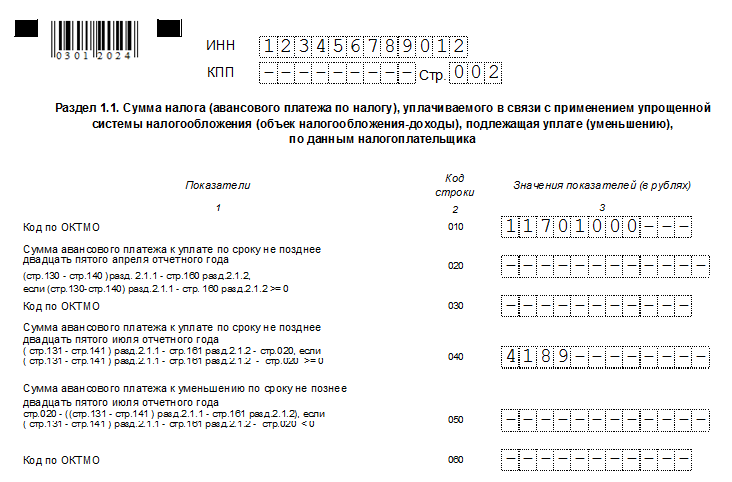

- Подробнее о формулах расчета и содержании каждого раздела

Лицензия, права и роли

- В разделе «ФНС» создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указаны налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели.

- Кликните «Проверить отчет». Если ошибок не найдено, отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Если требуется помощь по заполнению отчета, нажмите «Как заполнить».

Лицензия

- В разделе «Налоговая» создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указаны налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели.

- Кликните «Проверить». Если ошибок не найдено, отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Если требуется помощь по заполнению отчета, нажмите и выберите «Как заполнить».

Лицензия

Отчетность

НИ

УСН

Сроки сдачи

Заполнить отчет

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Какие декларации нужно сдать ИП в 3 квартале

«3 квартал декларация ИП» — набор слов в поисковике, означающий, что приближается к концу очередной квартал, а предприниматель еще не совсем в курсе, как ему отчитаться перед контролерами. Расскажем начинающим бизнесменам, как нужно действовать в рамках отчетной кампании.

Расскажем начинающим бизнесменам, как нужно действовать в рамках отчетной кампании.

Что такое налоговая декларация для ИП?

Для начала разберем, что это такое налоговая декларация.

Налоговая декларация представляет собой заявление налогоплательщика, составленное в письменной или электронной форме, об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога. Такое определение налоговой декларации дает нам ст. 80 НК РФ.

Физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, обязано в любом случае представлять налоговикам декларацию. А вот по какому налогу — это уже зависит от выбранного предпринимателем режима налогообложения. Периодичность представления также зависит от режима, точнее, от того, какой отчетный/налоговый период предусмотрен по конкретному налогу.

3 квартал — декларация для ИП на ОСН

Предприниматель, применяющий общий режим налогообложения, должен отчитываться перед налоговиками по двум налогам:

- НДФЛ — в рамках предпринимательской деятельности — декларация сдается один раз в год в срок до 30 апреля года, следующего за отчетным;

Внимание! «КонсультантПлюс» предупреждает

В течение года исчисляйте и уплачивайте авансовые платежи (п. п. 7, 8 ст. 227 НК РФ).

Расчет авансового платежа нужно делать по итогам I квартала, полугодия и девяти месяцев по следующей формуле:

Формулу расчета и новые правила уплаты авансов смотрите в К+. Пробный доступ к системе предоставляется бесплатно.

- НДС — отчет сдается ежеквартально по форме, которая была утверждена приказом от 29.10.2014 № ММВ-7-3/558@ (ред. от 24.12.2021).

Таким образом, в общих случаях за третий квартал предприниматели на ОСН представляют только одну декларацию по НДС в срок до 25 октября. Ведь для этого налога установлен налоговый период квартал. В указанный же срок нужно успеть заплатить и налог, начисленный к уплате в бюджет.

Ведь для этого налога установлен налоговый период квартал. В указанный же срок нужно успеть заплатить и налог, начисленный к уплате в бюджет.

Об основных правилах по оформлению декларации по НДС читайте здесь.

Как отчитываются за 3 кв. ИП-спецрежимники?

К спецрежимам Налоговым кодексом отнесены следующие режимы налогообложения:

- УСН;

- ЕСХН;

- патент.

Важно! «КонсультантПлюс» предупреждает

Предприниматели на УСН сдают:

декларацию по УСН. По общему правилу ИП сдают ее не позднее 30 апреля следующего года, если продолжают применять УСН (п. 1 ст. 346.19, пп. 2 п. 1 ст. 346.23 НК РФ). Специальные сроки действуют, если вы…(подробнее смотрите в К+). Получите пробный онлайн доступ к К+ бесплатно.

При ЕСХН также имеются нюансы. Если ИП подает уведомление о прекращении сельхоздеятельности, то не позднее 25-го числа месяца, следующего за месяцем прекращения такой деятельности, ему нужно представить заключительную декларацию налоговикам. Таким образом, в течение 3 кв. декларации ИП по ЕСХН могут быть сданы 25 июля, 25 августа, 25 сентября в случае, если сельхоздеятельность предпринимателей прекратилась в июне, июле и августе соответственно. Если какая-то из этих дат выпадет на выходной, отчитаться нужно будет в первый же после него рабочий день.

Таким образом, в течение 3 кв. декларации ИП по ЕСХН могут быть сданы 25 июля, 25 августа, 25 сентября в случае, если сельхоздеятельность предпринимателей прекратилась в июне, июле и августе соответственно. Если какая-то из этих дат выпадет на выходной, отчитаться нужно будет в первый же после него рабочий день.

В какие сроки отчитываться прекратившему деятельность ИП обсуждаем на форуме.

При патенте предприниматели и вовсе освобождены от сдачи отчетности касаемо самого патента.

Единая упрощенная декларация за 3 квартал — кому можно сдать?

Среди многообразия форм отчетности существует так называемая единая упрощенная декларация (утв. приказом Минфина России от 10.07.2007 № 62н), предназначенная для тех лиц, которые в течение отчетного периода не вели хозяйственную деятельность и по расчетному счету и кассе которых не проходили денежные потоки.

Фактически ЕУД за третий квартал может сдать лишь предприниматель на ОСН, если в этом периоде он не вел хозяйственную деятельность и у него отсутствовали движения денежных средств по кассе и по расчетному счету. Да и в целом по году востребованной она остается именно при общем режиме. Поясним причины:

Да и в целом по году востребованной она остается именно при общем режиме. Поясним причины:

- Декларация по НДС налогоплательщиками должна представляться только в электронном виде. ЕУД, которая фактически в третьем квартале заменит у общережимников НДС-декларацию, может быть подана и на бумаге, ведь Налоговый кодекс не содержит условия об обязательности представления единой упрощенной декларации в электронной форме. Поэтому если нет технической или финансовой возможности отправить НДС-декларацию по ТКС через спецоператора связи, на помощь придет ЕУД, которую можно занести налоговикам лично до 20 октября, потратив немного своего времени.

- Предприниматели-упрощенцы и ИП на ЕСХН в третьем квартале не отчитываются вовсе. Да и за год сдавать ЕУД им невыгодно из-за сроков: конечный срок сдачи ЕУД — 20 января года, следующего за отчетным, в то время как декларации по УСН и ЕСХН в общих случаях сдаются весной.

Отчет об операциях с прослеживаемыми товарами

Такой отчет — новинка 3-го квартала 2022 года. Сдают его ИП, которые совершают операции с товарами, подлежащими прослеживаемости. Срок сдачи такого отчета — 25.10.2022. Далее — не позднее 25 числа месяца, следующего за отчетным кварталом.

Сдают его ИП, которые совершают операции с товарами, подлежащими прослеживаемости. Срок сдачи такого отчета — 25.10.2022. Далее — не позднее 25 числа месяца, следующего за отчетным кварталом.

Как оформлять документы и подавать отчетность при совершении операций с товарами, подлежащими прослеживаемости, подробно разъяснили эксперты КонсультантПлюс. Оформите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Третий квартал — декларация для ИП по имущественным налогам

По имущественным налогам, таким как транспортный, налог на имущество, земельный, предприниматели не сдают никаких деклараций и расчетов. Связано это с тем, что налоговые органы присылают уведомления на оплату с расчетами по этим налогам всем физическим лицам независимо от наличия предпринимательского статуса.

ВАЖНО! ИП-работодатели сдают зарплатные отчеты в общем порядке.

Итоги

В статье мы рассказали, об особенностях отчетной кампании за третий квартал для ИП на общем режиме и на специальных режимах, объяснили, что такое единая упрощенная декларация и кто имеет право отчитаться по ней, а также пояснили, почему предпринимателям не нужно сдавать декларации по имущественным налогам. Надеемся, что новичку в предпринимательской сфере наша статья поможет не ошибиться в выборе декларации, соответствующей его режиму налогообложения.

Надеемся, что новичку в предпринимательской сфере наша статья поможет не ошибиться в выборе декларации, соответствующей его режиму налогообложения.

Какую налоговую форму использовать?

Peter Cade/Getty Images

Заполнять налоговую форму так же весело, как платить налоги дяде Сэму. Сложность задачи возрастает по мере того, как усложняется ваша налоговая жизнь.

Вот почему вам следует использовать самую простую форму налоговой декларации, особенно если вы все еще заполняете формы вручную.

Но выбирайте внимательно. Существует три формы подоходного налога с физических лиц — 1040, 1040A и 1040EZ — каждая из которых предназначена для перечисления соответствующей суммы ваших денег в IRS. Однако различия в формах могут стоить вам, если вы не обращаете внимания.

EZ — самая короткая и простая форма, форма 1040A — немного сложнее, а длинная форма 1040 — самая подробная и потенциально сложная. Но даже если ваша налоговая жизнь проста и прямолинейна, возможно, стоит изучить две другие формы. Почему? Как правило, чем длиннее форма, тем больше возможностей для налоговых льгот.

Почему? Как правило, чем длиннее форма, тем больше возможностей для налоговых льгот.

ПОИСК ПО СТАВКЕ: Покупка ипотечного кредита? Сравните ипотечные ставки сегодня на Bankrate.com.

Здравоохранение и лимиты EZ

Если вы ранее подавали форму 1040EZ, но приобрели медицинскую страховку через государственную или федеральную биржу Закона о доступном медицинском обслуживании, известную как рынок, вы больше не можете подавать эту простейшую форму.

Когда физические лица приобретают полис через биржу, у них есть возможность получить авансовый платеж в виде налогового кредита на страховой взнос. Этот налоговый кредит помогает покрыть некоторые расходы на страхование. Однако сумма авансового кредита должна быть учтена, когда получатель полиса подает свою налоговую декларацию.

Если сумма аванса слишком мала, налогоплательщик получит доплату. Однако, если был выплачен слишком большой авансовый кредит, налогоплательщик должен компенсировать разницу либо путем уплаты причитающегося налога, либо путем удержания суммы из ожидаемого возмещения.

Такие расчеты производятся по форме 8962, которую можно подать только с формой 1040A или 1040. Если вы получили авансовые платежи по налоговому кредиту, вы должны заполнить одну из этих более длинных форм вместо формы 1040EZ.

Даже если вы не получили страховой кредит заранее, но получили медицинское обслуживание через обмен и хотите потребовать его при подаче заявления, вы должны заполнить форму 1040A или 1040.

Во что вам может обойтись EZ

Даже если вы можете файл 1040EZ, возможно, это не лучший ход.

Возьмем дело налогоплательщика 2016 года Джо П. Налогоплательщика. Джо закончил колледж в прошлом году и получил свою первую работу на полный рабочий день, заработав 40 000 долларов. Он холост, сдает квартиру и не имеет дохода от инвестиций. Идеальный фильтр 1040EZ, верно? Конечно, если вы дядя Сэм, потому что Джо будет переплачивать налоги, используя краткую форму.

Почему? Форма 1040EZ не предлагает Джо некоторые ценные налоговые льготы, указанные в двух других декларациях.

У Джо есть кредит на обучение. Заполнив форму 1040A, он может вычесть из своего дохода проценты в размере 2500 долларов, которые он заплатил по этому долгу. Он не может сделать это с самой короткой формой. Джо также начал планировать свой выход на пенсию, положив максимум 5500 долларов на традиционный индивидуальный пенсионный счет. Поскольку его новый работодатель не предлагает пенсионный план компании, вычитаемый взнос Джо в IRA может еще больше уменьшить его налогооблагаемый доход, но только в том случае, если он подаст более длинную форму.

Выбрав 1040A, а не 1040EZ, Джо неожиданно стал платить налоги всего с 32 000 долларов вместо полной зарплаты в 40 000 долларов. И он попал в более низкую налоговую категорию — 15-процентную вместо 25-процентной — даже до того, как он еще больше уменьшит свой налогооблагаемый доход, воспользовавшись личным освобождением, которое разрешено каждому налогоплательщику, и его стандартной суммой вычета.

Джо также получит возможность уменьшить свой фактический счет, если подаст более длинную форму 1040A. Если бы Джо прошел курс повышения квалификации и работодатель не возместил расходы, он мог бы претендовать на налоговый кредит на обучение в течение всей жизни; он также доступен в длинной форме 1040. Лучшая налоговая новость для Джо заключается в том, что кредит позволяет вам уменьшить в долларах сумму, которую вы должны IRS. Но единственная налоговая скидка, указанная в 1040EZ, — это налоговая скидка на заработанный доход, доступная только для налогоплательщиков с низким доходом.

Если бы Джо прошел курс повышения квалификации и работодатель не возместил расходы, он мог бы претендовать на налоговый кредит на обучение в течение всей жизни; он также доступен в длинной форме 1040. Лучшая налоговая новость для Джо заключается в том, что кредит позволяет вам уменьшить в долларах сумму, которую вы должны IRS. Но единственная налоговая скидка, указанная в 1040EZ, — это налоговая скидка на заработанный доход, доступная только для налогоплательщиков с низким доходом.

Таким образом, решение подать форму 1040A вместо 1040EZ значительно сэкономит Джо. А в длинной форме 1040 можно найти еще больше возможностей для экономии налогов. Они могут не относиться к Джо, но они могут сократить ваш налоговый счет — если вы потратите время на просмотр каждой из форм. Вот основные руководящие принципы для трех индивидуальных налоговых деклараций.

Форма 1040EZ

Простейшей формой IRS является форма 1040EZ. И с тех пор, как IRS удвоил лимит заработка для тех, кто ее использует, EZ стала доступна еще большему количеству налогоплательщиков.

Вы можете подать декларацию 1040EZ, если:

- Ваш статус подачи: холост или женат, подаете совместную декларацию.

- Вам меньше 65 лет. Ваш супруг(а) также должен соответствовать возрастным требованиям, если вы подаете совместную налоговую декларацию. Если вам или вашему супругу исполнилось 65 лет 1 января, то для целей подачи считается, что вам исполнилось 65 лет в прошлом году, и поэтому вы не можете подавать эту форму.

- Вы (или ваш супруг, если вы подаете заявление совместно) не были официально слепыми в течение последнего налогового года.

- У вас нет иждивенцев.

- Ваш процентный доход составляет менее 1500 долларов США.

- Ваш доход или совокупный доход заявителей, подающих совместную декларацию, составляет менее 100 000 долларов США.

Одностраничный бланк 1040EZ привлекателен, но он ограничивает количество способов сэкономить на налоговом счете.

Как уже упоминалось, эта самая короткая личная декларация ограничивает подателей заявлений только одним зачетом: зачетом по налогу на заработанный доход, или EITC, налоговой льготой, предназначенной для помощи людям, которые не зарабатывают много денег.

Вам также необходимо ознакомиться с двумя другими налоговыми декларациями, чтобы воспользоваться дополнительными корректировками дохода и налоговыми скидками.

ПОИСК ПО СТАВКЕ: Ищете высокодоходный сберегательный счет? Сравните курсы на Bankrate.com уже сегодня!

Форма 1040A

Форма 1040A является следующим шагом вверх по лестнице налоговых форм. Как и в случае с формой 1040EZ, лимит заработка для лиц, желающих использовать форму 1040A, увеличился, поэтому больше налогоплательщиков смогут ее использовать.

Лица, выбравшие форму 1040A, могут подать заявление, используя любой из пяти доступных вариантов статуса подачи: холостой, женатый, подающий вместе или по отдельности, вдова или вдовец или глава семьи. Люди, которые подают форму 1040A, также могут претендовать, помимо EITC, на несколько налоговых льгот — на ребенка, дополнительного ребенка, образование, уход за иждивенцами, пожилых людей или инвалидов, а также на пенсионные сбережения — которые недоступны в EZ.

Вы также можете подать форму 1040A, если:

- Ваш налогооблагаемый доход или совокупный доход ниже 100 000 долларов США.

- У вас есть выплаты по приросту капитала, но нет других доходов или убытков от прироста капитала.

- Вы не перечисляете отчисления.

Форма 1040A также дает вам возможность потребовать несколько корректировок дохода. Эти статьи иногда называют вычетами над строкой, потому что вы требуете их непосредственно перед нижней строкой формы, той, где вы вводите свой скорректированный валовой доход. При уменьшении общего валового дохода ваш налогооблагаемый доход будет ниже, и ваш налоговый счет также должен быть меньше.

Корректировки, разрешенные в форме 1040A, включают расходы на преподавателей, определенные взносы IRA, проценты по студенческой ссуде, а также некоторые расходы на обучение в колледже и сборы.

Форма 1040

Наконец, выберите форму 1040, если ваши доходы больше, вы перечисляете отчисления по пунктам или у вас есть более сложные инвестиции и другие доходы, о которых необходимо сообщить. Обычно это означает, что необходимо также заполнить дополнительные налоговые документы.

Обычно это означает, что необходимо также заполнить дополнительные налоговые документы.

Дополнительные документы также связаны со многими налоговыми кредитами, которые отображаются только в длинной форме 1040. Однако дополнительная работа компенсируется дополнительной экономией, которую эти кредиты, например, на налоги, которые вы заплатили за другую страну или тот, который помогает покрыть некоторые расходы на внедрение, может производить для 1040 пользователей.

Самая длинная налоговая декларация также предлагает более дюжины дополнительных вычетов, которые вы можете указать непосредственно в самой форме (по сравнению с четырьмя корректировками в форме 1040A). Это позволяет вам уменьшить валовой доход, тем самым уменьшая сумму дохода, который в конечном итоге облагается налогом. Корректировки включают, среди прочего, льготы по выплате алиментов, которые вы уплатили, налоги на самозанятость, которые вы заплатили, или понесенные вами расходы на переезд.

Эти вычеты из дохода находятся в нижней части первой страницы формы 1040, что означает, что вам не нужно возиться с Приложением А и его ограничениями на детализацию. Однако вам придется заполнить дополнительную форму или график, чтобы претендовать на пару таких перерывов.

Однако вам придется заполнить дополнительную форму или график, чтобы претендовать на пару таких перерывов.

Вам следует подать форму 1040, если:

- Ваш доход или совокупный доход лиц, подающих совместную декларацию, превышает 100 000 долларов США.

- Вы перечисляете отчисления.

- У вас есть доход от самозанятости.

- Вы получили доход от продажи имущества.

Имейте в виду, что только то, что вы получили определенную форму подоходного налога в прошлом, не означает, что вы должны ее использовать. Если ваша ситуация изменилась — скажем, теперь у вас достаточно отчислений, чтобы оправдать перечисление, — заполните другую форму.

Это могут быть налоговые деньги в вашем кармане.

ПОИСК ПО СТАВКЕ: Увеличьте свой пенсионный доход с помощью лестницы компакт-дисков. Сравните ставки компакт-дисков сегодня.

13 самых распространенных налоговых форм

Вам не нужно тратить ни секунды на размышления о формах, которые вам потребуются для подачи налоговой декларации. Вот краткий ресурс, который поможет вам ознакомиться с формами, которые вы можете получить до и во время налогового периода.

Вот краткий ресурс, который поможет вам ознакомиться с формами, которые вы можете получить до и во время налогового периода.

1. Форма 1040, Декларация о подоходном налоге с физических лиц в США

Если вы когда-нибудь задумывались о том, как IRS рассчитывает ваши подоходные налоги, эта универсальная форма поможет вам раскрыть все скрытые сокровища. Форма 1040 — это место, где вы объявляете свой статус подачи, принимаете стандартные вычеты, требуете прибыльных кредитов и определяете, сколько вы должны IRS. Это ваша отправная точка для понимания основ налоговой декларации.

2. Форма 1040-SR, Налоговая декларация США для пожилых людей

Это специальная налоговая форма, которую пожилые люди могут использовать в качестве альтернативы форме 1040. Налогоплательщики в возрасте 65 лет и старше получат улучшенную читабельность и меньше сложностей с Форма 1040-СР. Пожилые люди смогут легко документировать общие источники дохода, такие как социальное обеспечение, распределения IRA, аннуитеты и доход от инвестиций.

3. Форма W-2, Отчет о заработной плате и налогах

Крепко держитесь за форму W-2. Эта форма понадобится вам, чтобы определить, сколько вы заплатили налогов за год. Он также покажет, какой доход вы получили за год. Каждый работодатель, который удерживает доход, налог Medicare и социальное обеспечение в течение года, должен выдать вам форму W-2 до 31 января.

Источник изображения: Getty Images.

4. Форма W-4, Свидетельство работника об удержании налога

Эта форма используется для определения суммы федерального подоходного налога, которую работодатель должен удерживать из вашей зарплаты. Когда вы приступите к новой работе, вы, скорее всего, получите форму W-4 для заполнения. Также рекомендуется обновлять эту форму, когда происходят серьезные жизненные перемены, например, вступление в брак или рождение ребенка.

Налоговое управление сделало процесс заполнения формы W-4 менее громоздким, упростив его до пяти шагов.

5. Форма W-4P, Свидетельство об удержании пенсионных или аннуитетных платежей

Если вы получали пенсию или аннуитет, вам потребуется использовать эту форму, чтобы ориентироваться в различных правилах этих платежей. Это для иностранцев-резидентов, граждан США или их имений. Эта форма используется для определения суммы федерального подоходного налога, которая должна быть удержана из этих платежей.

Это для иностранцев-резидентов, граждан США или их имений. Эта форма используется для определения суммы федерального подоходного налога, которая должна быть удержана из этих платежей.

6. Форма 1099-MISC, Прочие доходы

Если в течение года вам было выплачено 600 долларов США или более от одного физического или юридического лица, вы, скорее всего, увидите эту форму. Копия этой формы будет предоставлена вам и IRS.

Эта форма используется для сообщения арендной платы, роялти и других доходов. До 2020 налогового года в эту форму включалась компенсация неработающим независимым подрядчикам. Теперь о доходах от самозанятости будет сообщаться в новой форме 1099-NEC.

7. Форма 1099-G, Определенные государственные платежи

Наиболее распространенным типом дохода, указанным в 1099-G, является пособие по безработице. Эта компенсация облагается налогом и должна быть включена в налоговую декларацию для расчета общего налогооблагаемого дохода за год.

Эта форма также содержит информацию о других государственных платежах, таких как государственные и местные налоги, удержанные из любых полученных государственных платежей, налогооблагаемые субсидии и платежи, полученные от Министерства сельского хозяйства.

8. Форма 1099-K, Платежные карты и сетевые транзакции третьих лиц

Лица, участвующие в транзакциях с организацией, осуществляющей расчеты по платежам (PSE), получат эту форму. Например, Uber и Lyft считаются сторонней сетью, которая упрощает транзакции от имени водителя.

Водители райдшеринга, заработавшие более 20 000 долларов и совершившие не менее 200 поездок, могут получить 1099-K за свою работу. Все зависит от штата, в котором вы живете.

9. 1099-INT, Процентный доход

Есть проценты? Обратите внимание на форму 1099-INT в своем банке, брокерской компании или другом финансовом учреждении, если вы заработали более 10 долларов в виде процентов за год. В этой форме будут указаны различные виды процентов, такие как проценты по сберегательным облигациям США и обязательствам казначейства, процентные доходы от банков и брокерских контор, а также не облагаемые налогом проценты.

10. Форма 1099-DIV, Дивиденды и выплаты

Дивиденды являются дополнительным источником дохода для инвесторов, и о них необходимо сообщать в IRS.