Содержание

Освобождение от налога на имущество ИП

⚡ Все статьи

/

⚡ Всё о налогах

Надежда Шорохова

Про спецрежимы часто пишут, что они освобождают от множества других налогов — в том числе от налога на имущество. Предприниматели поспешно радуются этой новости и не пытаются узнать больше. В статье мы расскажем, почему освобождение действует не всегда и что будет, если проигнорировать эти нюансы.

Содержание

Когда действует освобождение от налога

Как получить освобождение

Если ИП сдает в аренду квартиру

Если ИП временно не использует помещение в бизнесе

Когда действует освобождение от налога

По общему правилу ИП на УСН и патенте действительно освобождены от налога на имущество, которое используется в бизнесе ― п. 3 ст. 346.11, п. 10 ст. 346.43 НК РФ. Плательщики ЕСХН тоже, но с нюансами, о которых мы не будем говорить в этой статье ― п. 3 ст. 346.1 НК РФ.

3 ст. 346.11, п. 10 ст. 346.43 НК РФ. Плательщики ЕСХН тоже, но с нюансами, о которых мы не будем говорить в этой статье ― п. 3 ст. 346.1 НК РФ.

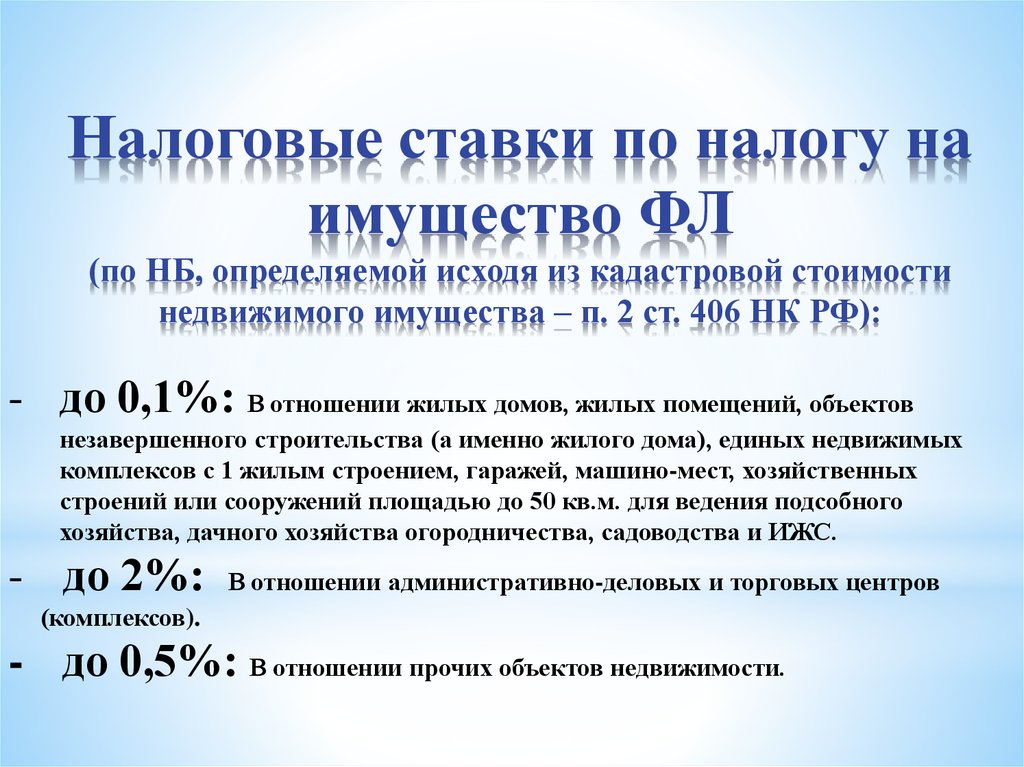

!

Но есть исключение: освобождение не действует, если налог считают по кадастровой стоимости. Каждый регион составляет перечень подобных объектов — помещений под офисы, торговые точки и бытовое обслуживание ― п. 7 ст. 378.2 НК РФ. Если владеете нежилым помещением, обязательно проверьте его в местном перечне.

Бывает, что помещение используется под склад, под производство или как гараж, но вдруг оказывается в перечне торгово-офисных помещений — явно по ошибке. Если ИП не согласен, он может обратиться в суд.

Правительство Москвы включило помещение в перечень, но собственница не согласилась и обратилась в суд. Суд установил, что спорное здание не предназначено для размещения торговых объектов, объектов общепита или бытового обслуживания — оно для размещения гаражей и автостоянок. Пункт перечня был признан недействующим.

Дело № N 5-АПА19-185

Иногда в перечень не включено помещение, но включено здание, в котором оно находится. В таком случае ИП тоже не получит освобождение от налога.

В таком случае ИП тоже не получит освобождение от налога.

Инспекция отказала ИП на УСН в освобождении от налога на имущество. ИП обратился в суд, где заявил, что помещения в перечне нет, поэтому он имеет право на льготу. Суд сказал: зато в перечень входит здание, а правомерность его включения в перечень надо оспаривать отдельно.

Дело № А27-29802/2018

И, конечно, по объектам, которые не используются в бизнесе, предприниматель должен платить налог в обычном порядке. Например, нельзя воспользоваться льготой, чтобы перестать платить налог за свою квартиру.

Как получить освобождение

В последних разъяснениях налоговая служба сообщила, что если ИП не представит заявление о предоставлении льготы, то инспекция может предоставить ее и без заявления, на основании сведений, которые у нее имеются ― п. 6 ст. 407 НК РФ, Письмо ФНС России от 11.05.2021 № БС-4-21/6433@.

Но вдруг налоговая не получит информацию из реестра или будет сомневаться, что имущество используется в бизнесе? Советуем подстраховаться и поступать, как раньше: отправлять в инспекцию заявление с подтверждающими документами. Это могли быть документы, в которых помещение фигурирует как место приема-отпуска товаров или трудовые договоры, в которых указано место работы сотрудника ― Письмо Минфина России от 26.04.2018 г. N 03-05-06-01/28324.

Это могли быть документы, в которых помещение фигурирует как место приема-отпуска товаров или трудовые договоры, в которых указано место работы сотрудника ― Письмо Минфина России от 26.04.2018 г. N 03-05-06-01/28324.

По заявлению ИП инспекция может сделать перерасчет налога и за предыдущие периоды. Перерасчет может быть сделан не более чем за 3 года, предшествующих году обращения и не ранее даты, когда у ИП возникло право на льготу ― Письмо ФНС России от 01.06.2020 № БС-4-21/8972@. То есть в 2021 году ИП может потребовать вернуть налог за 2020, 2019 и 2018 годы.

Если ИП сдает в аренду квартиру

Сдавать квартиру в аренду ИП может и как физлицо, и как предприниматель.

В первом случае с доходов от аренды квартиры придется платить 13% НДФЛ и освобождения от налога на имущество не будет. Чтобы инспекция расценила сдачу квартиры в аренду как предпринимательскую деятельность, у ИП должен быть код ОКВЭД 68.20.1 «Аренда и управление собственным или арендованным жилым недвижимым имуществом» ― Письмо Минфина России от 19. 12.2011 г. N 03-11-11/318.

12.2011 г. N 03-11-11/318.

Если сдавать квартиру как ИП, можно воспользоваться освобождением. Для этого советуем предоставить в инспекцию документы, которые подтвердят, что квартира используется в бизнесе, например, договор аренды и расписки о получении арендной платы ― Письмо ФНС России от 06.04.2020 № БС-4-21/5766@.

!

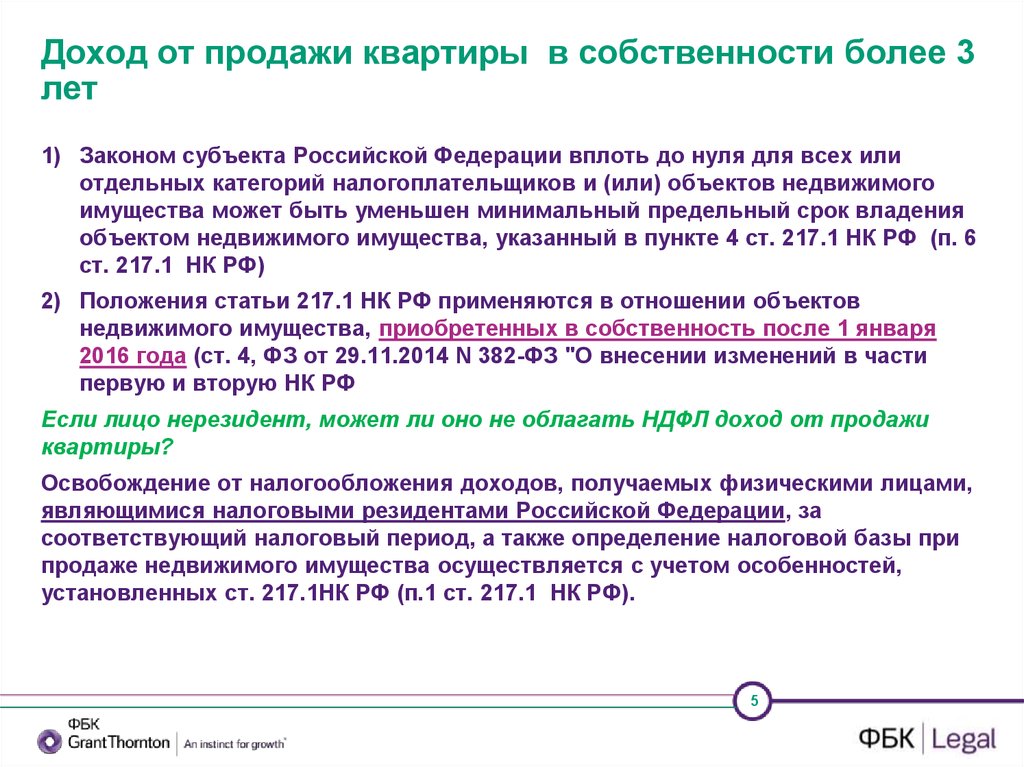

При выборе между двумя вариантами важно учесть нюанс. При получении освобождения от налога на имущество предприниматели теряют право на освобождение от НДФЛ при продаже квартиры. Эти две льготы несовместимы.

Весь полученный от продажи доход предприниматель должен будет умножить на свою обычную ставку, а если закроет бизнес — на 13% НДФЛ. После закрытия бизнеса льгота не вернётся: налоговая будет считать её необоснованной налоговой выгодой.

Если ИП временно не использует помещение в бизнесе

У ИП бывают периоды, когда имущество не используется в бизнесе. Например, старый договор аренды закончился, а новый пока не заключили, или в помещении ведется ремонт.

Освобождение от налога на имущество всё равно будет действовать. Потому что к предпринимательской деятельности относится не только получение доходов, но и весь подготовительный процесс: ремонт, найм новых сотрудников и поиск контрагентов. Хотя желательно сохранять документы на ремонтные работы — вдруг налоговую заинтересуют причины простоя и уменьшения налогооблагаемой базы вашего бизнеса ― Письмо Минфина РФ от 12.05.2014 № 03-11-11/22083.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Статья актуальна на

Продолжайте читать

Все статьи

Как самозанятому пробивать чеки

ОКТМО: что это такое и где его взять

Когда пропадает право на ПСН, если патентов несколько

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Налог на второе жилье 2020

Содержание

- 1 Ставка налога на недвижимость в 2020 год

- 2 Имущественный налог в 2020 году для физических лиц на второе жилье

- 3 Налог на недвижимость в 2020 году

- 4 Какой действует налог на вторую квартиру в собственности в 2020 году

- 5 Ставка налога на недвижимость в 2020 год

- 6 Имущественный налог в 2020 году для физических лиц на второе жилье

- 7 Налог на квартиру в 2020 году по кадастровой стоимости

- 8 Налог на недвижимость в 2020 году — существуют ли разъяснения, о которых умалчивают

- 9 Расчет налога на имущество, если несколько квартир в собственности

- 10 Законы РФ 2020

- 11 Налог на недвижимость в 2020 году

- 12 Платят ли пенсионеры налог на имущество в 2020 году — условия предоставления льготы или освобождения

- 13 Какие категории граждан Российской Федерации не будут платить налог на недвижимость в 2020 году

- 14 Налоговый вычет при покупке квартиры — основные изменения в 2020 году

- 15 Налог на недвижимость в России в 2020 году

Ставка налога на недвижимость в 2020 год

Система налогообложения объектов недвижимости в последнее время часто изменялась, потому что власти находятся в активном поиске новых источников пополнения бюджета, и налоги стали для них отличным выходом, однако на материальном положении граждан данный факт отразился крайне плохо. В связи с этим многие интересуются информацией о том, как изменится налог на недвижимость с 2020 года для пенсионеров и других категорий населения, и к чему стоит подготовиться россиянам в новом году.

В связи с этим многие интересуются информацией о том, как изменится налог на недвижимость с 2020 года для пенсионеров и других категорий населения, и к чему стоит подготовиться россиянам в новом году.

Имущественный налог в 2020 году для физических лиц на второе жилье

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

Налог на недвижимость в 2020 году

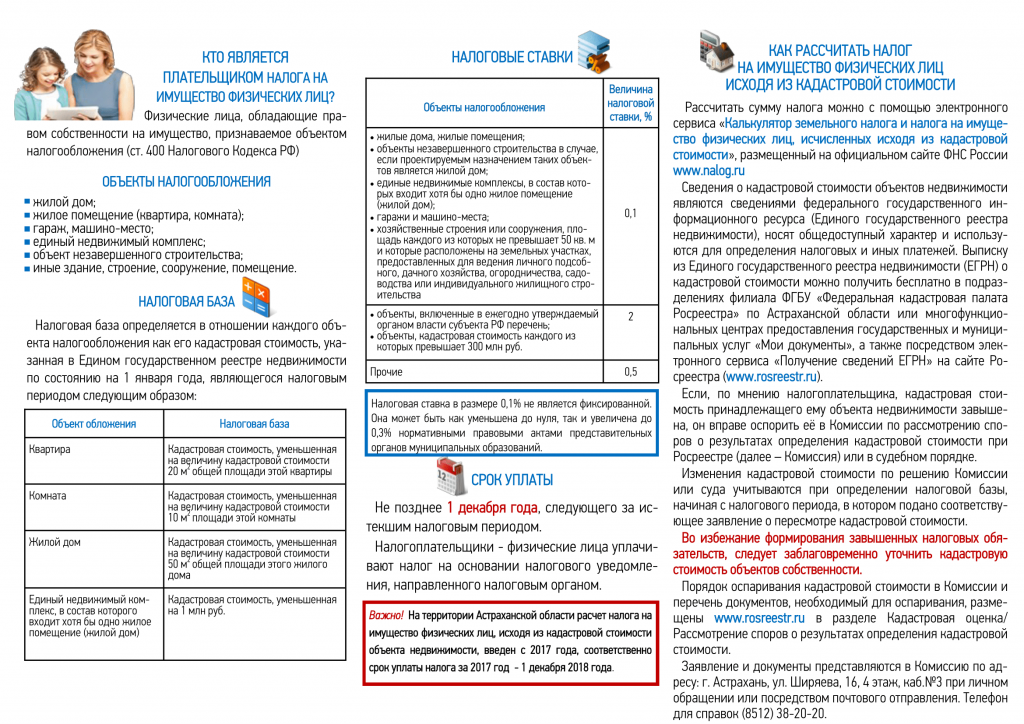

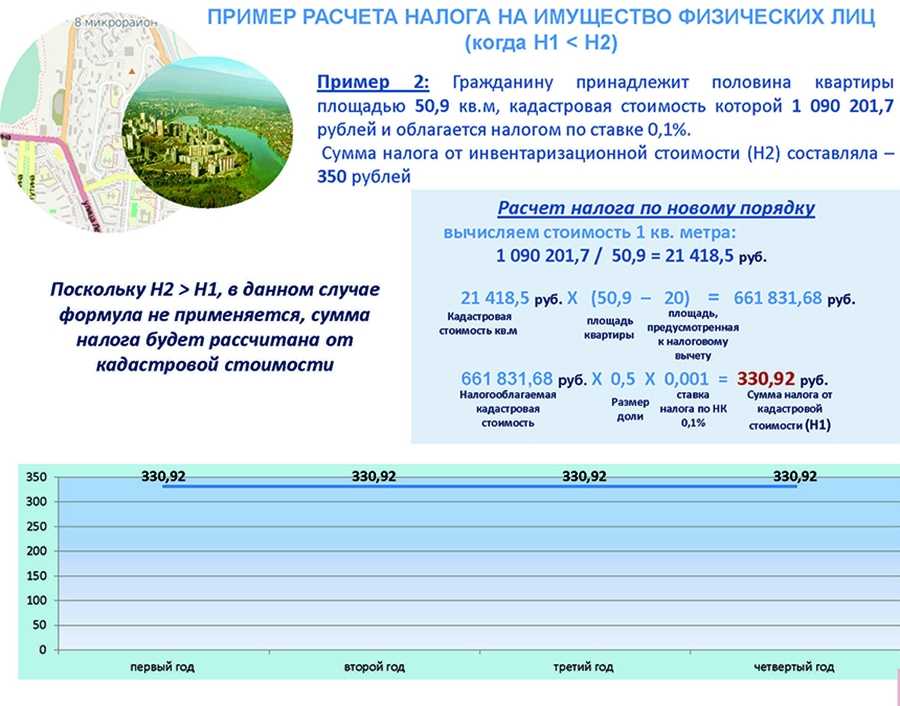

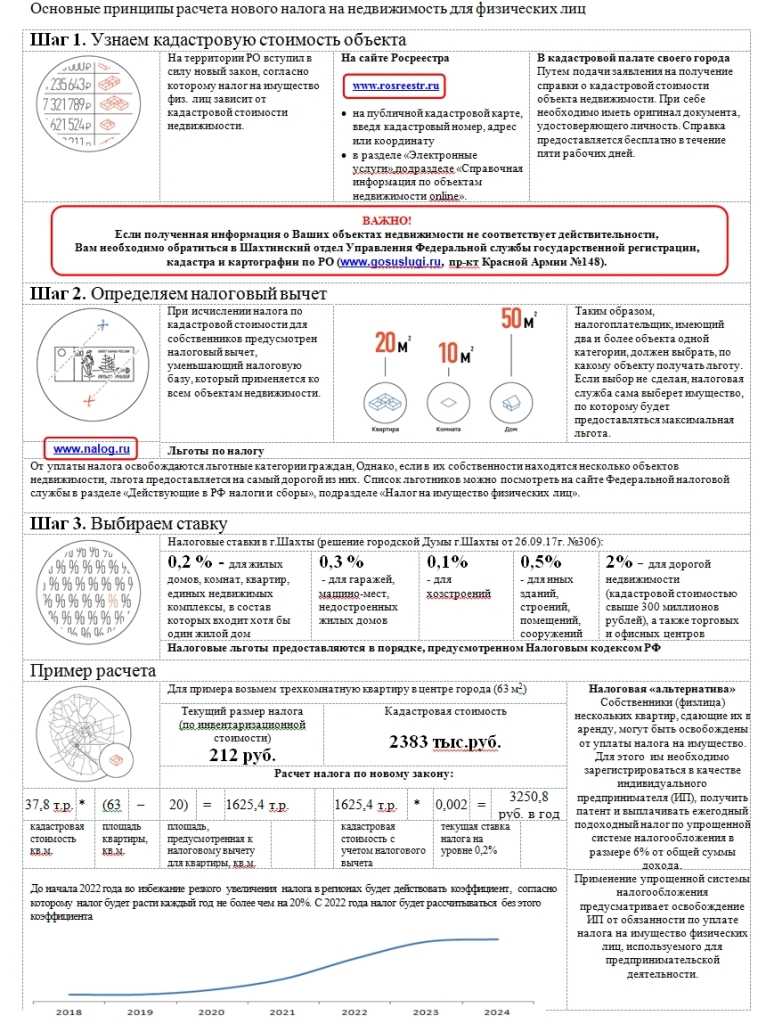

Правительство продолжает держать курс на реформирование российской системы налогообложения недвижимости. Главные изменения пришлись на 2020 год, когда власти изменили порядок расчета налога на жилье: если раньше они определялись на основании инвентаризационной оценки, то сейчас базой стала кадастровая оценка. При этом власти распределили введение новации на 5 лет переходного периода, чтобы и простые граждане, и рынок недвижимости приспособился к повышению налога.

Какой действует налог на вторую квартиру в собственности в 2020 году

Собственное жилье – мечта любого человека. Сегодня в условиях непростой мировой экономической ситуации все больше людей начинают понимать, что вкладывать сбережения стоит не в валюту, а в более надежные вещи. Одна из них – недвижимость. Никого не удивишь схемой, где собственник живет в одной квартире, а вторую сдает в аренду. Однако не все так просто, как кажется на первый взгляд.

Сегодня в условиях непростой мировой экономической ситуации все больше людей начинают понимать, что вкладывать сбережения стоит не в валюту, а в более надежные вещи. Одна из них – недвижимость. Никого не удивишь схемой, где собственник живет в одной квартире, а вторую сдает в аренду. Однако не все так просто, как кажется на первый взгляд.

Ставка налога на недвижимость в 2020 год

Для того, чтобы стоимость по кадастру пересмотрели, понадобится много сил, терпения и времени. Владелец пишет заявление для комиссии либо исковое заявление в судебную инстанцию, где указывает причину, по которой он хочет пересмотр. Нужно также нотариально заверить документ, свидетельствующий о правах заявителя на данную собственность. Справка по стоимости по кадастру получается в одном из филиалов ФГБУ. При подозрении на завышенную кадастровую стоимость предоставляют отчет независимой экспертизы в электронном виде. Могут попросить заключение экспертов.

Имущественный налог в 2020 году для физических лиц на второе жилье

Инвентаризационная и кадастровая стоимости объекта недвижимости отличается в разы. Во избежание многократного резкого роста платежей, государство утвердило сдерживающие коэффициенты. С их помощью, рост налогов будет не таким резким и обременительным для населения.

Во избежание многократного резкого роста платежей, государство утвердило сдерживающие коэффициенты. С их помощью, рост налогов будет не таким резким и обременительным для населения.

Налог на квартиру в 2020 году по кадастровой стоимости

Оплачивать рекомендуем через специальный электронный сервис федеральной налоговой службы.

Налог на недвижимость в 2020 году — существуют ли разъяснения, о которых умалчивают

Дело в том, что кадастровую стоимость определяло сравнительно небольшое количество экспертов, которые, разумеется, не ходили и не оценивали своими глазами, что происходит с квартирой и домом, в котором она расположена, сколько такое жилье может стоить на рынке. В ход шли очень приблизительные оценки и чуть ли не объявления о продаже жилья в интернете. В результате порой стоимость была завышена относительно рыночной цены изначально. Стоит учесть также, что оценка производилась до падения цен на рынке недвижимости, так что, когда цены на рынке стали заметно ниже, на этом фоне кадастровая стоимость оказалась еще более безумной.

Расчет налога на имущество, если несколько квартир в собственности

Владение жилплощадью подразумевает ежегодное отчисление в налоговый орган определенной суммы, которая до 2020 исчислялась на основании старой инвентаризационной стоимости жилья. С 2020 года граждане получат новые квитанции на оплату, в которых будет отражено значение, увеличенное на 20% между разницей предыдущей и новой ставки. Ежегодное двадцати процентное увеличение будет происходить вплоть до 2020 года, когда будет применяться новая ставка по налогообложению в полном объеме на недвижимое имущество, включая налог на вторую квартиру в собственности. Для квартир будут применяться следующие ставки:

Законы РФ 2020

Округа: Ямало-Ненецкий, Чукотский.

Налог на недвижимость в 2020 году

Увеличение налоговых поступлений в результате перехода на новый принцип расчета имущественного налога позволяет снизить дефицит региональных бюджетов, что стало особенно актуальным после начала экономического кризиса. Многие регионы продолжают находиться на грани дефолта и вынуждены искать дополнительные источники финансирования собственных расходов. Кроме того, поэтапный переход позволяет постепенно адаптироваться к новым платежкам, подчеркивают чиновники.

Многие регионы продолжают находиться на грани дефолта и вынуждены искать дополнительные источники финансирования собственных расходов. Кроме того, поэтапный переход позволяет постепенно адаптироваться к новым платежкам, подчеркивают чиновники.

Платят ли пенсионеры налог на имущество в 2020 году — условия предоставления льготы или освобождения

Обратиться с заявлением, чтобы не платить имущественные начисления, необходимо до 1 ноября 2020 года следует лицам:

Какие категории граждан Российской Федерации не будут платить налог на недвижимость в 2020 году

Тульская область попала в список регионов, которые в 2020 году получат государственные жилищные сертификаты в рамках реализации мероприятия «Выполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством» и госпрограммы «Обеспечение.

Налоговый вычет при покупке квартиры — основные изменения в 2020 году

- Подготовить документы по списку, о котором шла речь.

- Предоставить документы в отделение Федеральной налоговой службы Российской Федерации (ФНС РФ) вместе с заявлением на выдачу документа, являющегося доказательством права на налоговый вычет при приобретении жилья.

- Дождаться принятия решения и, если заявка одобрена, то –

- Взять уведомление о налоговом вычете при приобретении жилья.

- Отдать уведомление о налоговом вычете при приобретении жилья в бухгалтерию по месту работы (если вы работаете в нескольких местах, то и право на эту льготу есть в нескольких местах).

Налог на недвижимость в России в 2020 году

Если после вычитания указанного метража из общего метража недвижимости будет получен нулевой итог, то налоговый сбор не взимается. Уплаты налогов также избегают лица, которые продают недвижимость по меньшей цене, чем выложили при ее покупке. Кроме того, местные административные органы власти имеют право составить и утвердить дополнительный список льгот.

Основные налоговые вычеты для владельцев вторичного жилья

Если вы подумываете о покупке второго дома для отпуска, получения дохода от аренды или возможного проживания на пенсии, с финансовой точки зрения имеет смысл воспользоваться всеми доступными налоговыми льготами. В конце концов, вы можете значительно снизить стоимость владения вторым домом, потребовав налоговых вычетов по процентам по ипотеке, налогам на имущество и расходам на аренду.

В конце концов, вы можете значительно снизить стоимость владения вторым домом, потребовав налоговых вычетов по процентам по ипотеке, налогам на имущество и расходам на аренду.

Закон о снижении налогов и занятости (TCJA) изменил принцип действия налоговых льгот, например, уменьшил вычет процентов по ипотеке. Тем не менее, даже с этими изменениями существуют полезные налоговые льготы, которые могут помочь сделать владение вторым домом более доступным. Вот краткое изложение.

Ключевые выводы

- Закон о снижении налогов и занятости изменил принцип действия многих налоговых льгот.

- К вычету процентов по ипотеке применяются разные правила в зависимости от того, считается ли ваш второй дом личным жильем или сдаваемым в аренду имуществом.

- Вы можете вычесть проценты по кредитам на приобретение жилья, но только в том случае, если вы используете средства для покупки, строительства или существенного улучшения дома.

- Если дом считается сдаваемым в аренду имуществом, вы можете вычесть расходы, связанные с владением и эксплуатацией имущества.

Вычет процентов по ипотеке

Вычет процентов по ипотечным кредитам уже давно хвалят как способ сделать владение домом более доступным. Однако TCJA, вступивший в силу в декабре 2017 года, изменил сумму, которую вы можете сэкономить за счет вычета процентов по ипотеке как для основного жилья, так и для второго дома.

Если второй дом считается личным местом жительства, вы должны заполнить форму 1040 или 1040-SR и перечислить вычеты в Приложении A, чтобы потребовать вычет процентов по ипотеке. Кроме того, ипотека должна быть обеспеченным долгом на квалифицированный дом, в котором у вас есть доля собственности.

В большинстве случаев лица, подающие документы в одиночку, и те, кто состоит в браке, подавшие совместную заявку, могут вычесть все свои проценты по ипотечному кредиту на сумму до 750 000 долларов США по ипотечному кредиту. Это правило распространяется на любое личное место жительства, будь то ваш первый или второй дом. Предыдущий лимит составлял 1 миллион долларов ипотечного долга, который по-прежнему применяется к жилищным кредитам, взятым до 16 декабря 2017 года.

Различные налоговые правила применяются к вычету процентов по ипотеке в зависимости от того, считается ли ваш второй дом личным жильем или сдаваемым в аренду имуществом. При аренде также играет роль количество дней, на которые вы арендуете недвижимость, а не живете в ней самостоятельно.

Налоговые льготы для владельцев второго дома

Вычет процентов по ипотеке — личное место жительства

Если ваша вторая собственность считается личным местом жительства, вы можете вычесть проценты по ипотеке так же, как и в отношении основного дома, — до 750 000 долларов США, если вы одиноки или состоите в браке, подающем совместную заявку. Лимит составляет 375 000 долларов США, если вы состоите в браке и подаете документы отдельно.

Чтобы претендовать на вычет, ипотека должна быть обеспеченным долгом на принадлежащий вам дом, отвечающий требованиям, и вы должны перечислить свои вычеты, заполнив Приложение А. Согласно IRS, дом считается «квалифицированным», если он является вашим основным домом или вторым. дом. Дом может быть домом, кондоминиумом, кооперативом, передвижным домом, трейлером, лодкой или аналогичным имуществом, если в нем есть основные жилые помещения (например, спальные места, кухня и туалет).

дом. Дом может быть домом, кондоминиумом, кооперативом, передвижным домом, трейлером, лодкой или аналогичным имуществом, если в нем есть основные жилые помещения (например, спальные места, кухня и туалет).

Лимит процентов по ипотечным кредитам в размере 1 миллиона долларов вернется в 2025 году, когда истечет срок действия TCJA, если только законодатели не примут меры для сохранения закона в силе.

Вычет процентов по ипотеке — арендованное имущество

Правила усложняются, если вы сдаете недвижимость в аренду на часть или весь год. Что важно, так это разбивка между личным и арендным использованием. Если IRS рассматривает дом как инвестиционную собственность, вы не можете требовать вычета процентов по ипотеке, но вы можете вычесть проценты по ипотеке как коммерческие расходы, чтобы снизить доход от аренды.

Ваше использование имущества подпадает под одну из трех категорий:

Используй часто, арендуй редко

Вам не нужно сообщать о доходах от аренды в Налоговую службу (IRS), если вы арендуете свой дом на 14 дней или менее в течение налогового года.

Дом считается личным местом жительства, поэтому вы не можете вычесть связанные с арендой расходы, такие как реклама и коммунальные услуги. Однако вы можете вычесть проценты по ипотеке и налоги на недвижимость, как и в случае с любым домом. И когда вы продаете недвижимость, она будет рассматриваться как личное жилье, а не как инвестиционная недвижимость.

Это правило действует, даже если вы арендуете свой дом за 10 000 долларов за ночь. В разделе 280A(g) Налогового кодекса говорится, что деньги не нужно включать в ваш валовой доход, если вы арендовали дом менее 15 дней в году.

Редко пользуюсь, часто сдаю в аренду

Ваш дом считается сдаваемым в аренду имуществом, а не личным жильем, если:

- Вы сдаете его в аренду более чем на 14 дней в году

- Вы используете дом не более чем на 14 дней или 10% дней аренды

Поскольку дом считается бизнесом, вы можете вычесть расходы на аренду, включая проценты по ипотеке, налоги на имущество, расходы на страхование, комиссионные сборы за управление недвижимостью, коммунальные услуги и амортизацию имущества. Тем не менее, вы должны сообщать о любом доходе от собственности как о доходе от аренды, и этот доход будет облагаться налогом как обычный доход в соответствии с вашей налоговой группой.

Тем не менее, вы должны сообщать о любом доходе от собственности как о доходе от аренды, и этот доход будет облагаться налогом как обычный доход в соответствии с вашей налоговой группой.

Стоит отметить, что дни, потраченные на техническое обслуживание или ремонт имущества, не считаются днями личного использования. Таким образом, можно превысить 14-дневный лимит, если вы остаетесь в своей собственности для выполнения ремонта. Планируйте документировать свои действия по техническому обслуживанию, сохраняя квитанции, чтобы доказать, что вы не просто отдыхали в эти дни.

Если вы используете свой второй дом как для личных целей, так и для сдачи в аренду, вы, как правило, должны разделить свои общие расходы между личным использованием и арендой в зависимости от количества дней, в течение которых вы использовали его для каждой цели.

Использовать часть, взять напрокат

Ваш второй дом считается личным жильем, а не сдаваемым в аренду имуществом, если вы:

- Аренда более 14 дней в году

- Использование более 14 дней или 10% от общего числа дней аренды

Это означает, что вы можете вычитать проценты по ипотеке и налоги на недвижимость, как и в случае с любым домом. Вы можете вычесть расходы на аренду, но только до уровня дохода от аренды (например, вы не можете требовать возмещения убытков от аренды).

Вы можете вычесть расходы на аренду, но только до уровня дохода от аренды (например, вы не можете требовать возмещения убытков от аренды).

Вот краткий обзор различных сценариев:

| Правила аренды на 14 дней | |||

|---|---|---|---|

| Личное место жительства | Арендное имущество | Личная резиденция | |

| Статус аренды | Дней аренды ≤ 14 | Дней аренды > 14, личных дней ≤ 14 | Личные дни > 14 или 10% дней аренды |

| Подоходный налог с дохода от аренды? | № | Да | Да |

| Вычеты расходов на аренду? | № | Да | Да |

| Налоговые формы | Приложение А | Список E или C | Приложение A, E или C |

Если недвижимостью пользуется член вашей семьи (включая вашего супруга, братьев и сестер, родителей, бабушек и дедушек, детей и внуков), эти дни считаются личными днями, если вы не взимаете справедливую арендную плату во время этих семейных пребываний.

Вычет процентов по кредиту под залог собственного капитала

В дополнение к вычету процентов по ипотеке, вы можете списать проценты по кредиту под залог собственного дома. Однако TCJA изменил и эти правила.

Раньше вы могли брать кредит под залог дома и получать вычет процентов независимо от того, использовали ли вы вырученные средства для погашения кредитной карты, отпуска или покупки второго дома. Теперь вы можете вычесть проценты по долгу по собственному капиталу только в том случае, если вы используете средства «для покупки, строительства или существенного улучшения дома налогоплательщика, который обеспечивает кредит».

В соответствии с этими положениями, если вы хотите вычесть проценты по второму дому, вы должны иметь на него ипотечный кредит. Если вы взяли кредит под залог своего первого дома для финансирования покупки второго дома, вы не можете вычесть проценты. Как и в случае с ипотекой, вы можете вычесть проценты по долгу в размере до 750 000 долларов США, если вы одиноки или состоите в браке, подающем заявление вместе (375 000 долларов США, если вы состоите в браке и подаете заявление отдельно).

Предел вычета процентов по ипотеке распространяется на все ваши долги по ипотечным кредитам и домам. Если у вас уже есть ипотечная задолженность в размере 750 000 долларов США или более, вы не можете требовать вычета процентов по кредитам под залог недвижимости, превышающим эту сумму.

Вычет по налогу на имущество

Вы можете вычесть налоги на недвижимость со своего второго дома и, если уж на то пошло, с любой собственности, которой вы владеете. Однако TCJA также внес изменения, влияющие на эти вычеты.

Вы больше не можете вычесть всю сумму налога на недвижимость, которую вы заплатили за недвижимость, которой владеете. Теперь общая сумма государственного и местного налога (SALT), подлежащая вычету, включая налог на имущество и подоходный налог, ограничена 10 000 долларов США за налоговую декларацию или 5 000 долларов США, если вы состоите в браке и подаете декларацию отдельно. Многие люди, которые покупают второй дом, могут уже превысить этот предел со своим первым домом, поэтому они могут не увидеть дополнительных налоговых сбережений от своего второго дома.

Продажа вашего второго дома

Если вы продаете свое основное место жительства, вы можете исключить до 250 000 долларов США в виде прироста капитала из своего дохода или до 500 000 долларов США, если вы состоите в браке и подаете документы совместно. Однако это касается только продажи основного жилья. Когда вы продаете свой второй дом, вы должны платить налог на прирост капитала со всей своей прибыли.

Если вы сделаете второй дом своим основным домом, это потенциально может уменьшить потери от прироста капитала. Для этого вам нужно будет прожить во втором доме не менее двух лет из пяти, прежде чем продавать его. Это будет квалифицировать недвижимость как ваше основное место жительства. Кроме того, чтобы иметь право на исключение, вы не должны были использовать исключение прироста капитала при продаже другого дома в течение предыдущих двух лет.

1031 Обмен

Если вы владеете второй недвижимостью для деловых или инвестиционных целей, вы можете отсрочить налоги на прирост капитала в соответствии с обменом 1031. Известный как аналогичный обмен, он включает в себя продажу имущества и замену его аналогичным имуществом (оба свойства должны находиться в США). Когда вы продаете первоначальную собственность, вы должны найти новую собственность в течение 45 дней и приобрести ее в течение 180 дней. Затем прирост капитала откладывается до тех пор, пока заменяющая собственность не будет продана (хотя можно постоянно откладывать налоги с дальнейшими однородными обменами).

Известный как аналогичный обмен, он включает в себя продажу имущества и замену его аналогичным имуществом (оба свойства должны находиться в США). Когда вы продаете первоначальную собственность, вы должны найти новую собственность в течение 45 дней и приобрести ее в течение 180 дней. Затем прирост капитала откладывается до тех пор, пока заменяющая собственность не будет продана (хотя можно постоянно откладывать налоги с дальнейшими однородными обменами).

Вы должны выполнить несколько условий, чтобы претендовать на аналогичный обмен:

- Перед продажей вы должны владеть недвижимостью не менее двух лет.

- В каждый из двух 12-месячных периодов до продажи вы должны арендовать недвижимость не менее 14 дней.

- Ваше личное пользование недвижимостью не может превышать 14 дней или 10% дней аренды дома в зависимости от того, что больше.

Заменяющее свойство также должно соответствовать тем же условиям:

- Должен проводиться не менее двух лет после равноценного обмена.

- Его необходимо арендовать не менее чем на 14 дней в году.

- Период, используемый для личного пользования, не может превышать 14 дней или 10% дней аренды дома в зависимости от того, что больше.

Поскольку налоговое законодательство сложное и периодически меняется, рекомендуется проконсультироваться с квалифицированным специалистом по налогам на недвижимость, который может объяснить соответствующие налоговые последствия и законы и помочь вам определить наиболее благоприятную стратегию владения для вашей ситуации.

Облагается ли доход от аренды налогом как обычный доход?

Возможно. Если вы сдаете свой дом в аренду более чем на 14 дней в течение года, вы должны указать доход в своей налоговой декларации, а чистый доход облагается налогом как обычный доход. Если вы сдаете свой дом в аренду на 14 или менее дней, вам не нужно отчитываться или платить налоги с дохода.

Что произойдет, если вы не сообщите о доходах от аренды?

Если вы сдаете свой дом в аренду на срок более 14 дней, вы должны сообщить о доходах по вашим налогам. Если вы обязаны сообщать о доходах — а вы этого не делаете — вы совершите налоговое мошенничество, которое может привести к штрафам и даже тюремному заключению. IRS может обнаружить незарегистрированный доход от аренды посредством налоговых проверок, вызванных случайным отбором, компьютерной проверкой, сопоставлением записей и отчетами третьих сторон.

Если вы обязаны сообщать о доходах — а вы этого не делаете — вы совершите налоговое мошенничество, которое может привести к штрафам и даже тюремному заключению. IRS может обнаружить незарегистрированный доход от аренды посредством налоговых проверок, вызванных случайным отбором, компьютерной проверкой, сопоставлением записей и отчетами третьих сторон.

Вычитаются ли из налогооблагаемой базы расходы на вторичное жилье?

Да, но это зависит от того, как вы используете дом. Если дом считается личным местом жительства, вы, как правило, можете вычесть проценты по ипотеке по кредитам до 750 000 долларов США, а также до 10 000 долларов США в виде государственных и местных налогов (SALT). Если дом считается инвестиционной недвижимостью (согласно правилам IRS), вы можете вычесть расходы, связанные с владением, обслуживанием и эксплуатацией недвижимости.

Вычитаются ли проценты по кредиту под залог недвижимости?

Возможно. Вы можете вычесть проценты, которые вы платите по кредиту под залог дома или кредитной линии под залог дома (HELOC), только если вы используете деньги, чтобы «купить, построить или существенно улучшить свой дом». Если вы используете средства для оплаты, скажем, отпуска или обучения в колледже, вы не можете вычесть проценты.

Если вы используете средства для оплаты, скажем, отпуска или обучения в колледже, вы не можете вычесть проценты.

Практический результат

Если это возможно с финансовой точки зрения, владение вторым домом может стать отличной инвестицией для отпуска или сдачи в аренду, а также может стать подходящим основным домом во время выхода на пенсию. Тем не менее, владение любым домом сопряжено со значительным финансовым бременем, от ипотеки и налогов до обслуживания и ремонта. В ваших интересах узнать о налоговых последствиях владения вторым домом, прежде чем прыгать, и поработать с опытным специалистом по налогам, если вам нужны разъяснения или рекомендации.

Вы можете получить большие налоговые льготы, просто сдав комнату в своем доме или квартире

Коттедж для молодоженов

Источник: airbnb.com

Если вы вообще следите за налоговыми новостями, вы, вероятно, слышали о новой 20-процентной льготе для «сквозных» предприятий.

Возможно, вы задавались вопросом: как я могу войти?

Однако открытие бизнеса — да, даже если это просто «подработка» — может показаться трудоемким и сложным делом.

Но есть относительно безболезненный способ: Сдать свободную комнату в доме или квартире. На этот вычет могли претендовать арендодатели всех мастей.

У нас резко выросло количество хозяев Airbnb, которые стали ООО.

Miguel Centeno

Партнер Shared Economy CPA

«Если у вас есть жилье, вы пользуетесь активами, которые у вас уже есть, чтобы заняться бизнесом», — сказал Марк Лускомб, главный аналитик по федеральным налогам в Wolters Kluwer Tax. & Бухгалтерский учет.

Сквозные предприятия — это предприятия, которые не платят налог на прибыль. Вместо этого прибыль передается владельцу бизнеса, который сообщает об этом доходе в своих индивидуальных доходах.

Люди уже осознают эту возможность, сказал Мигель Сентено из Shared Economy CPA, фирмы, которая специализируется на налогоплательщиках, являющихся независимыми подрядчиками.

«Здесь выбивают наши двери», сказал Сентено. «У нас резко увеличилось количество хозяев Airbnb, которые стали ООО».

(ООО, или компания с ограниченной ответственностью, представляет собой бизнес-структуру, в которой владелец облагается налогом по своей индивидуальной ставке дохода, но при этом на него распространяется ограниченная ответственность корпорации).

Однако вам не нужно регистрироваться, чтобы претендовать на сквозной вычет, хотя Сентено говорит, что это дает некоторые дополнительные преимущества.

«Если кто-то поскользнется и упадет, в худшем случае они пойдут за вашим домом», — сказал он. «ООО — это завеса между бизнесом и вашим активом».

Все, что вам нужно сделать, чтобы соответствовать требованиям, — это сообщить обо всех ваших доходах и расходах от арендного бизнеса в Приложении C или Приложении E ваших налоговых форм (следите за указаниями IRS относительно того, какой из них). Ожидается, что IRS выпустит новую сквозную форму где-то в этом году.

Воспользоваться сквозным вычетом, став арендодателем, может быть особенно заманчиво для тех, кто ожидает более высокие налоги, благодаря новым сокращениям государственных, местных и имущественных налогов (10 000 долларов США), а также процентов по ипотечным кредитам (750 000 долларов США для домов). приобретено после 15 декабря 2017 г.).

приобретено после 15 декабря 2017 г.).

«Наличие Airbnb может помочь вам сохранить некоторые из этих вычетов, перенеся их на бизнес», — сказал Ласкомб, — потому что на бизнес не распространяются ограничения.

Хозяева Airbnb также зарабатывают в среднем больше денег, чем пользователи других платформ, по данным технологической финансовой компании Earnest.

А теперь может стать еще лучше.

«Это сквозное изменение является революционным», — сказал Стивен Фишман, автор «Руководства по налогам для краткосрочной аренды».

Вот несколько советов от экспертов по управлению арендным бизнесом.

1) Отслеживайте свои расходы

Изображения героев | Getty Images

Вам следует отделить финансы арендного бизнеса от личных, сказал Фишман.

«Очень хорошо иметь счет в банке для покрытия всех деловых расходов», — сказал он.

Fishman также рекомендует использовать специальное программное обеспечение для арендодателей, например Quicken или бесплатное приложение Hurdlr, которое поможет вам управлять всеми операциями по аренде жилья.

«Если вы что-то покупаете, вы можете просто использовать функцию ведения записей, чтобы классифицировать это в Интернете», — сказал он. «Поэтому, когда вы платите налоги, все в порядке».

Если вы используете Airbnb, вы можете получить доступ к истории транзакций, чтобы узнать о своих доходах. Вы можете экспортировать этот отчет в электронную таблицу для еще более четкого отчета.

2) Знайте, что подлежит вычету

Getty Images

Список расходов, которые вы можете вычесть, будучи арендодателем, длинный.

Некоторые из наиболее простых из них включают любые сборы, которые Airbnb взимает с вас, страховку дома или арендодателя, рекламу вашей собственности и подарки для гостей, такие как вино или цветы.

Другие вычеты более сложны. Например, если вы арендатор, вы не можете вычесть амортизацию имущества (когда вы списываете стоимость, которую актив потерял с течением времени).

Однако вы можете вычесть арендную плату или ее часть. Допустим, арендная плата за вашу квартиру составляет 2000 долларов в месяц. Если вы сдаете все помещение на 2 недели, вы можете вычесть 1000 долларов. Если вы сдаете в аренду только комнату, вам придется вычислить квадратные метры.

Допустим, арендная плата за вашу квартиру составляет 2000 долларов в месяц. Если вы сдаете все помещение на 2 недели, вы можете вычесть 1000 долларов. Если вы сдаете в аренду только комнату, вам придется вычислить квадратные метры.

Как уже упоминалось, вы также можете вычесть часть налогов на недвижимость и проценты по ипотечным кредитам, также используя уравнение, чтобы определить, какая часть вашей собственности была использована для бизнеса. На этой диаграмме из книги Фишмана показан пример такой разбивки.

3) Получите подходящую страховку

Вы должны уточнить у своей страховой компании о любых дополнительных мерах предосторожности, которые могут потребоваться вам в качестве арендодателя. В некоторых случаях требуется специальное одобрение. Хозяева также могут захотеть изучить страховку арендодателя.

Airbnb предлагает «Гарантию для хозяев» на сумму до 1 000 000 долларов США в качестве компенсации ущерба (ну, определенного ущерба).

4) Правила и рекомендации

Hill Street Studios | Смешать изображения | Getty Images

Если вы сами снимаете жилье, получите разрешение от своего арендодателя на субаренду вашего дома или квартиры.