Содержание

заказать сведения о контрагенте из ЕГРИП, онлайн

Часто задаваемые вопросы

Что такое должная осмотрительность?

Должная осмотрительность — это комплексная проверка деятельности контрагента, которая позволит исключить финансовые и репутационные риски от сотрудничества.

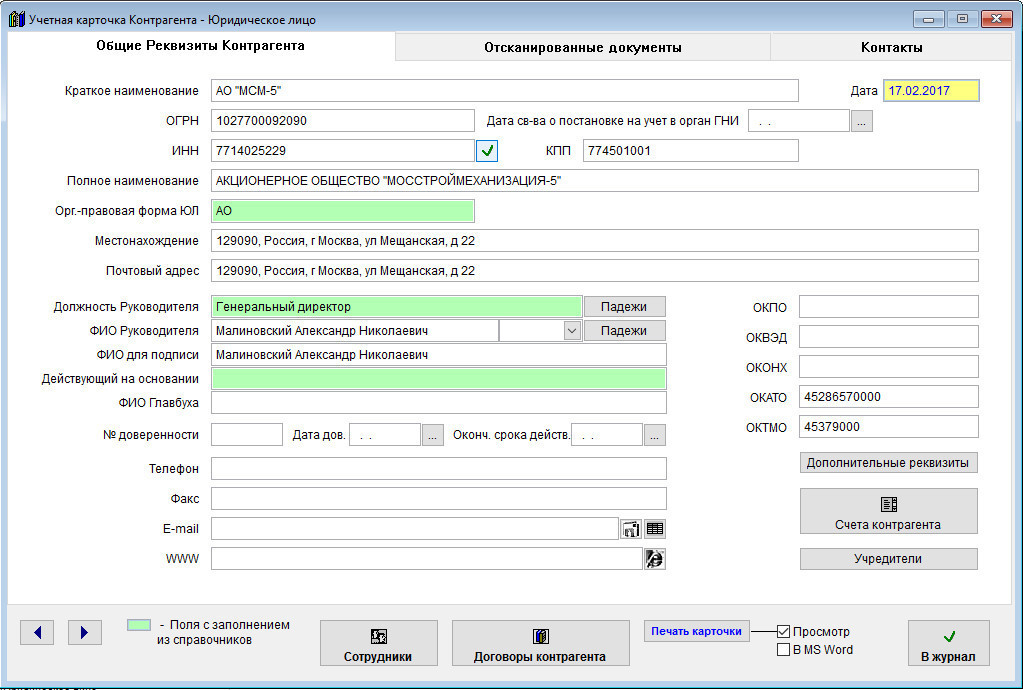

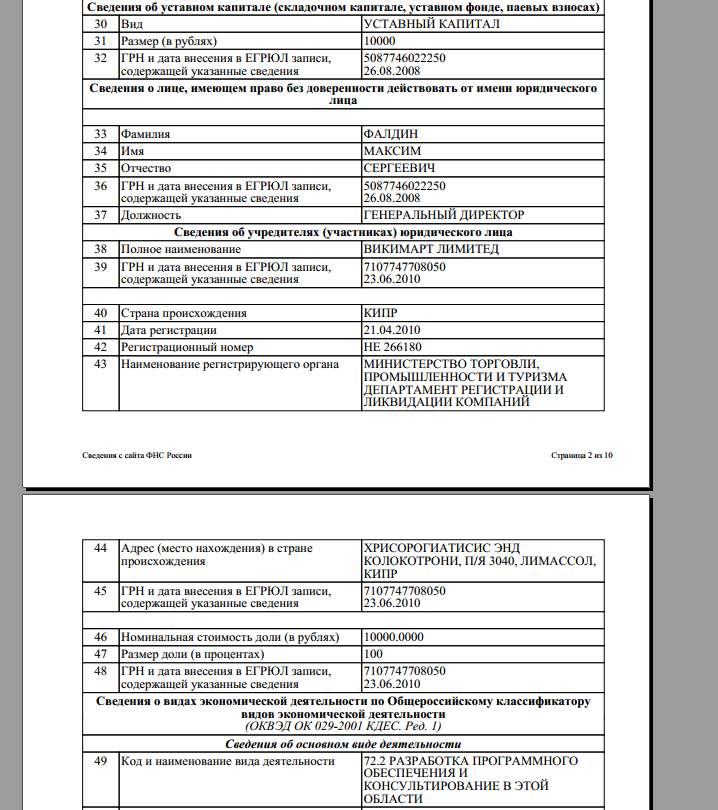

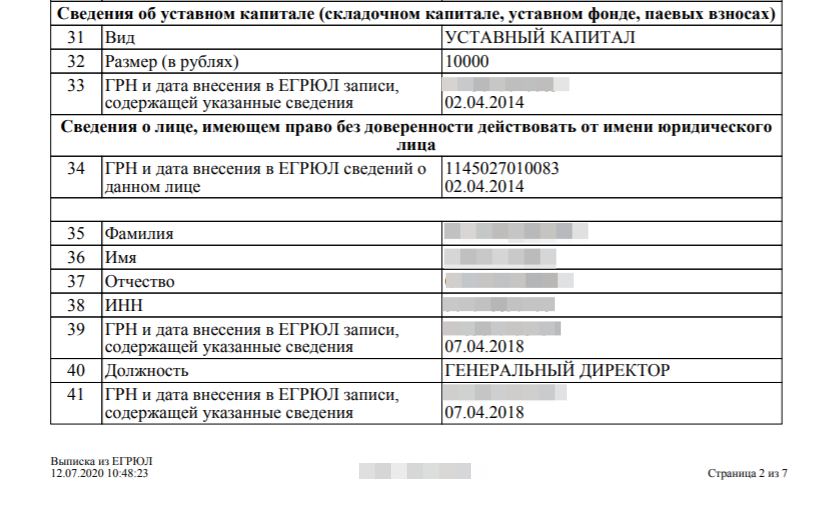

Проверка выписки из ЕГРЮЛ/ЕГРИП позволяет получить важные сведения: найти адрес регистрации юридического лица, изучить виды деятельности, наличие лицензий, проанализировать сведения о директоре и др.

ФНС обязывает участников рынка проверять контрагентов перед заключением сделки. Сотрудничество с недобросовестной компанией, по мнению ФНС, может заключаться с целью получения необоснованной налоговой выгоды. А значит, у службы есть причины для проверки компании.

Что содержит выписка ЕГРЮЛ/ЕГРИП, и зачем она нужна?

Выписка из реестра юридических или физических лиц содержит:

- реквизиты,

- данные о регистрации (дата, ОГРН, данные о регистрирующем органе),

- данные о постановке на учет в ФНС, ПФР, ФСС,

- контактные данные филиалов и определенных лиц (директора, учредителей)

- сведения о директоре/учредителях/предпринимателе,

- виды деятельности,

- форму собственности и статус (например, ликвидация),

- лицензии и др.

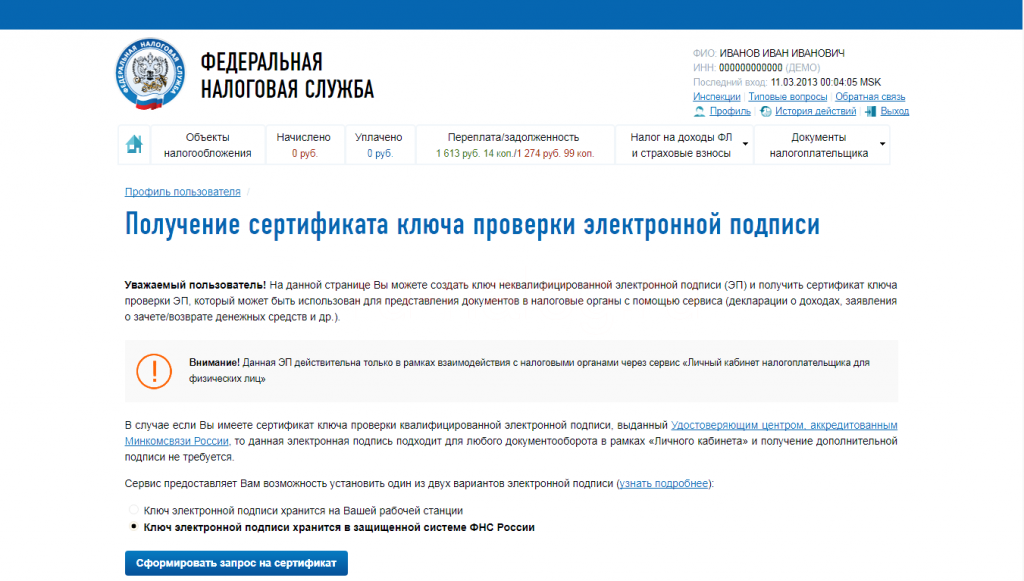

Это достоверный источник основных данных о компании или предпринимателе, который необходим для оценки надежности контрагента. Выписку оформляет ФНС, на ней есть печать службы и электронная подпись, поэтому она имеет юридическую силу.

Все значимые изменения в деятельности организации или ИП сразу же отражаются в выписке, поэтому срок ее действия составляет от 10 до 30 дней.

Что такое адрес массовой регистрации?

Адреса массовой регистрации юридических лиц — это фиктивные адреса, по которым регистрируются мошенники.

В выписке вы сможете проверить адрес регистрации юрлица или ИП. Если, кроме вашего контрагента, по юридическому адресу зарегистрировано много разных компаний или предпринимателей, сделку заключать нельзя.

Как при проверке контрагента в ЕГРЮЛ/ЕГРИП понять, что это фирма-однодневка?

Фирму-однодневку выявить непросто, но есть общие признаки:

- Массовость адреса.

- Номинальный директор — когда при проверке данных директора выясняется, что он занимает такую же должность в других компаниях.

- Дисквалификация директора за административное правонарушение.

- Низкая налоговая нагрузка по сравнению с компаниями этой же отрасли.

- Убытки в отчетности несколько отчетных периодов подряд.

- Рост расходов выше роста доходов или почти одинаковые показатели.

- Низкий уровень рентабельности.

- Нулевая отчетность или нарушения в отчетности.

- Мало сотрудников или штат отсутствует, зарплаты сильно ниже среднего.

- Данные в выписке ЕГРЮЛ/ЕГРИП отсутствуют или неточные и др.

Это неполный список признаков, мошенники придумывают новые схемы и ловко скрывают свою деятельность, поэтому подход к проверке контрагента должен быть комплексным.

По какой причине ИП могут исключить из ЕГРИП?

Если сам предприниматель не подавал заявление в ФНС по форме Р26001 об исключении из ЕГРИП, то налоговая может сделать это в принудительном порядке по таким причинам:

- Смерть индивидуального предпринимателя.

- Признание ИП банкротом.

- Арбитражный суд вынес постановление об исключении ИП из ЕГРИП.

- У индивидуального предпринимателя, который является иностранным гражданином, аннулировано разрешение на временное проживание или вид на жительство в России.

- Предприниматель не сдает налоговую отчетность более 15 месяцев и при этом имеет долги по налогам, сборам или взносам.

Как доказать, что компания проявила должную осмотрительность при выборе контрагента, если этого требует налоговая?

Сервис проверки контрагентов предоставляет возможность скачать отчет, в котором представлена вся информация о контрагенте. Так вы сможете доказать, что тщательно ознакомились с деятельностью компании перед сотрудничеством. Наличие отчета снимает с вас любые подозрения и позволяет избежать штрафов.

Я хочу быть в курсе изменений в выписке из ЕГРЮЛ моего контрагента. Это возможно?

Это возможно?

Да. Сервис предоставляет возможность мониторинга изменений данных компании. Вам нужно добавить контрагента в раздел «Избранное», и вы регулярно будете получать автоматические уведомления об изменениях по электронной почте. Таким образом, вы не пропустите важную информацию.

Проверка контрагента на сайте налоговой по ЕГРЮЛ в Калининграде, цена услуги юриста

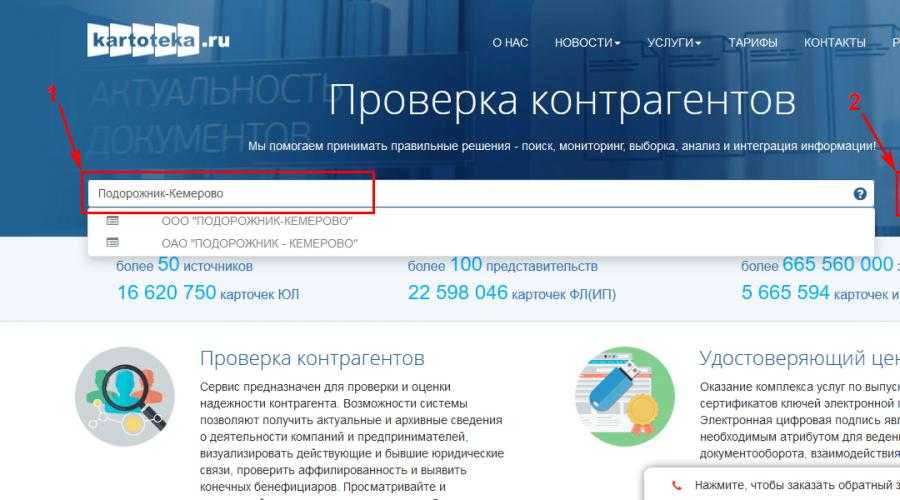

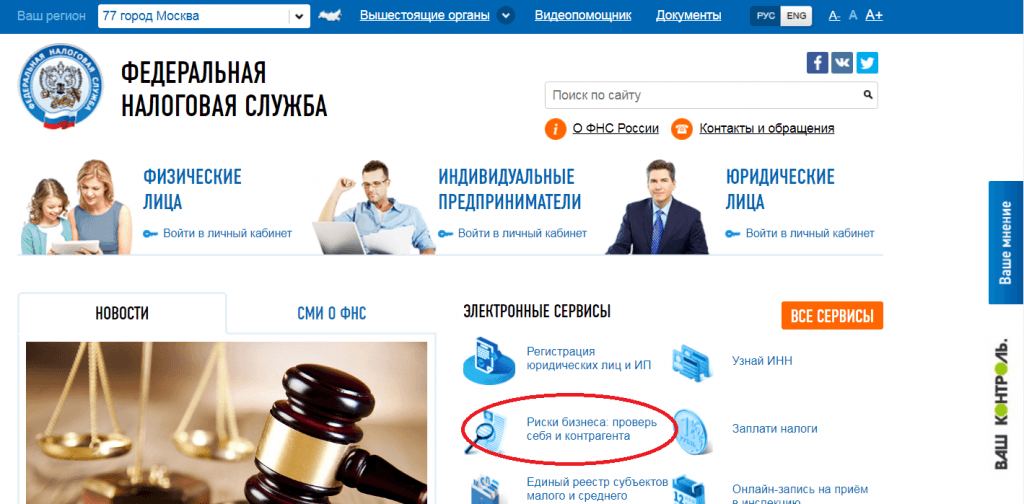

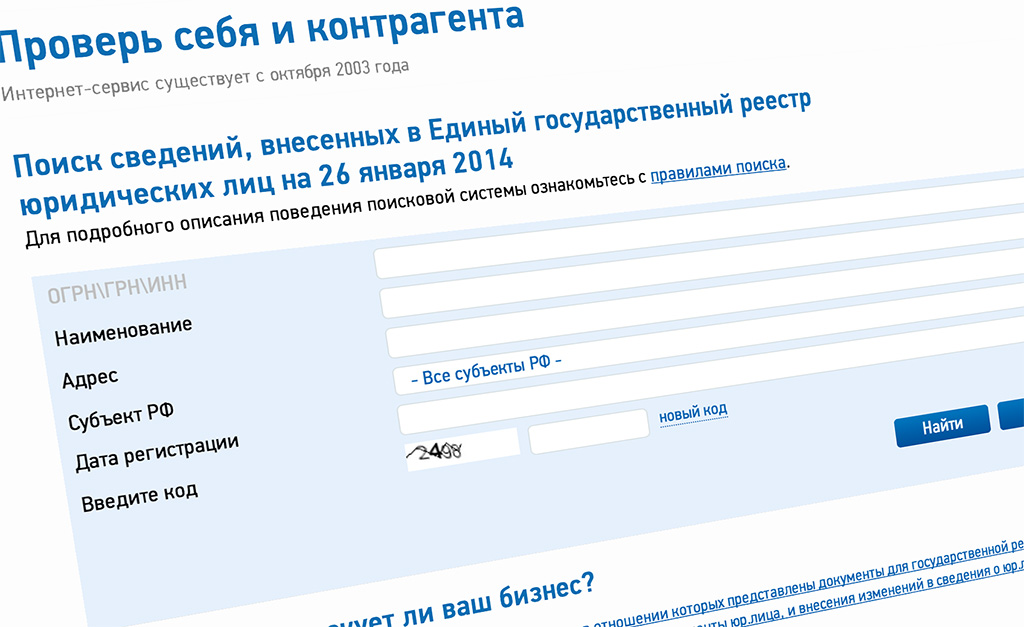

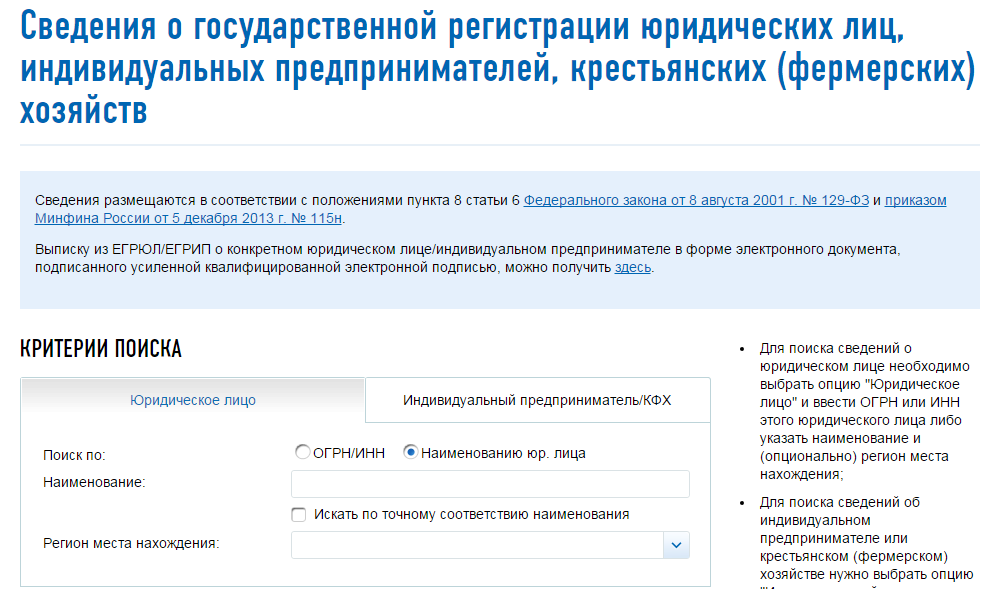

Сегодня является очень актуальным вопрос о всестороннем изучении потенциального партнера. По статистике, порядка 30% зарегистрированных юридических лиц — это фирмы-однодневки. Сотрудничество с такой компанией является заведомо проигрышным делом, с материальными убытками и потерей репутации. Поэтому необходимо знать, как обезопасить себя и не стать жертвой недобросовестных партнеров. Для этого существуют различные сервисы, которые позволяют провести проверку в режиме онлайн. Получение выписки из ЕГРЮЛ (на официальном сайте ФНС России) является одним из применяемых средств для анализа фирмы на благонадежность.

Цели и задачи изучения информации о юридическом лице по ФНС

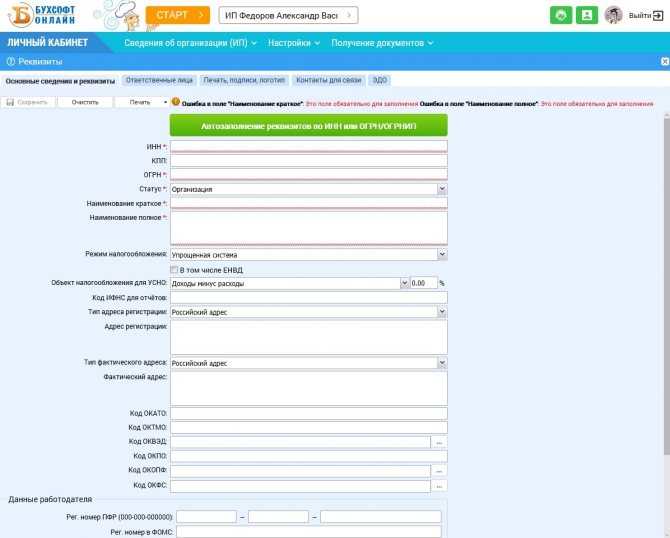

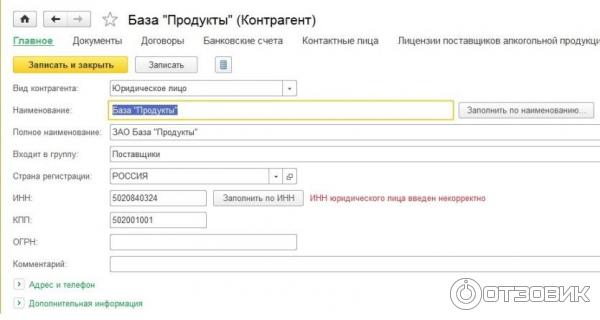

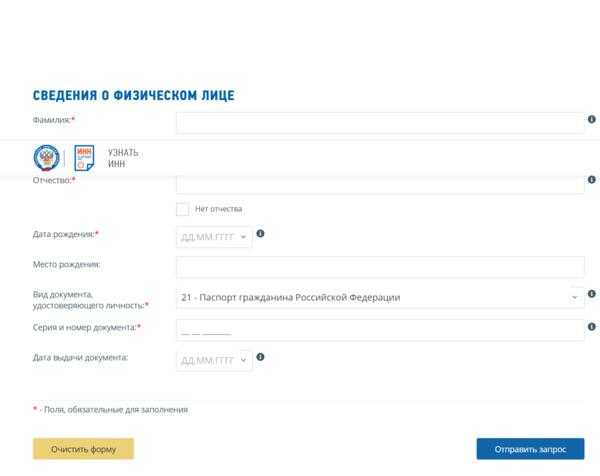

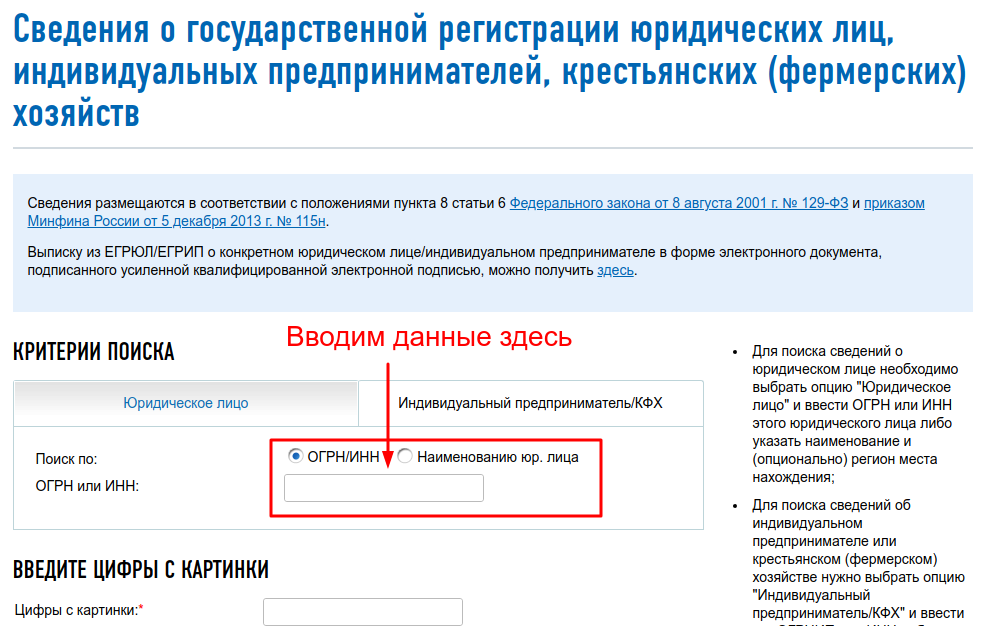

Итоговой целью является получение достоверной информации о потенциальном партнере и принятие решения о возможности начала сотрудничества. Первое, что необходимо — это узнать ИНН или ОГРН контрагента. Сделать это можно несколькими способами:

- спросить непосредственно у компании, проверить которую необходимо;

- поискать в интернете по названию или номеру телефона.

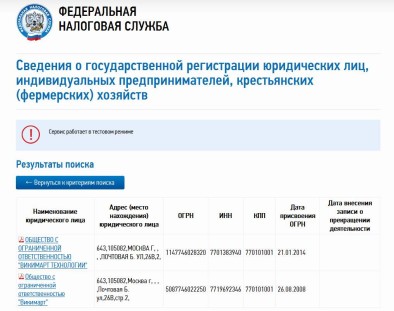

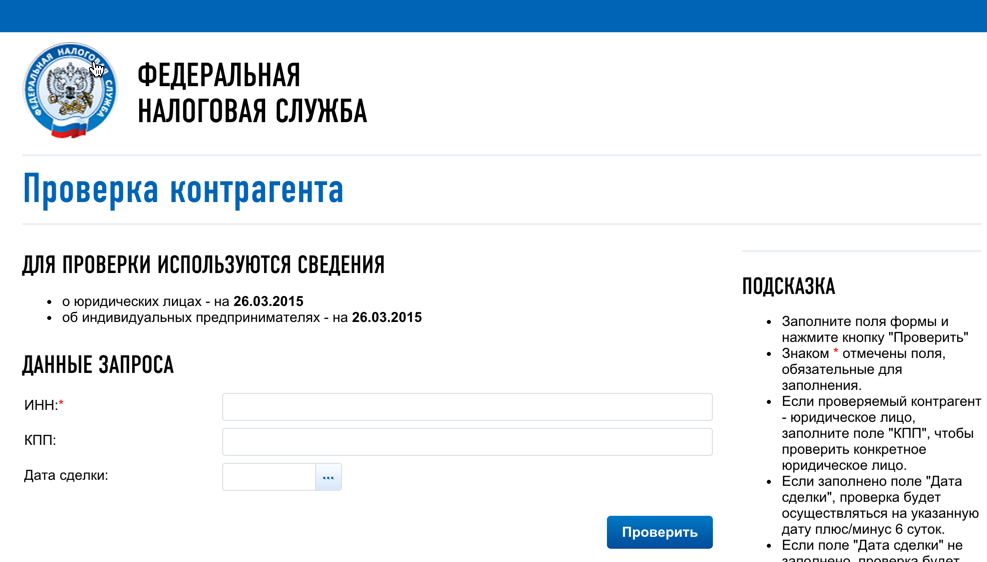

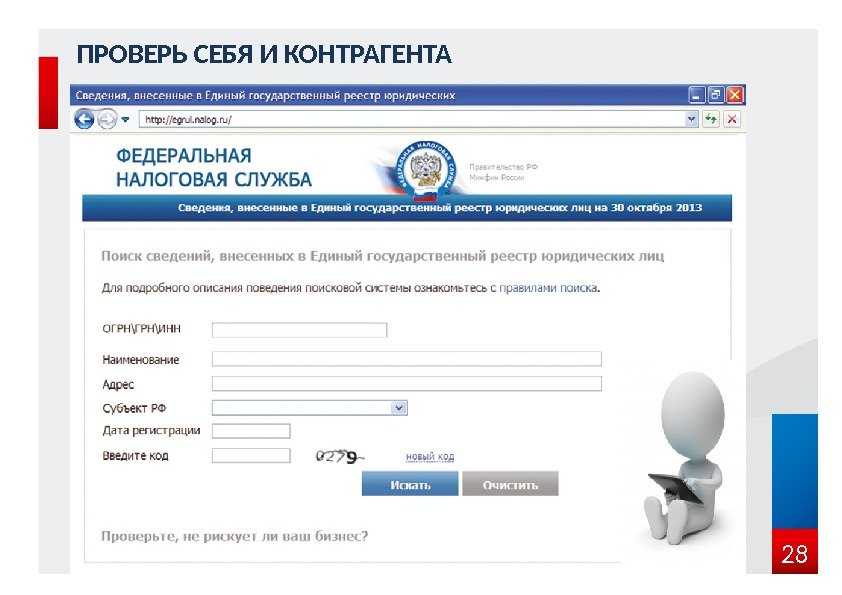

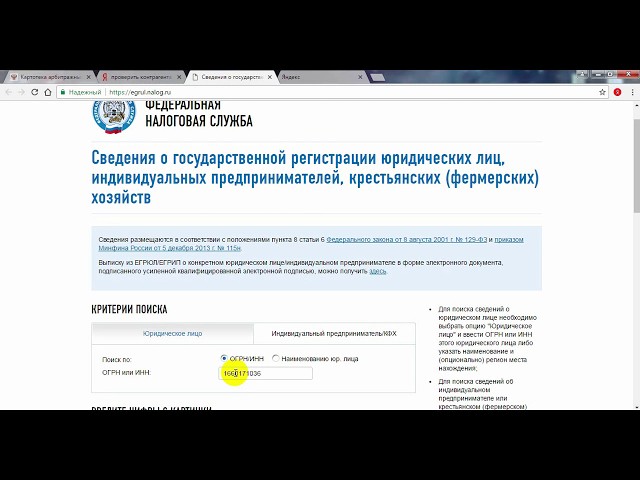

Проверка контрагента (выписка ЕГРЮЛ) после этого не займет много времени. Достаточно зайти на сайт ФНС и найти необходимую фирму по ИНН. Там же можно проверить подлинность документа, если выписка была предоставлена лично представителем фирмы.

ЕГРЮЛ. Налоговая проверка контрагента

Использование сервиса ФНС позволит вам получить следующую информацию:

- внесена ли компания в Единый государственный реестр юридических лиц;

- полное и краткое название;

- адрес, который был указан при регистрации;

- дата постановки на учет;

- данные об учредителях;

- информация обо всех видах деятельности;

- действующий статус.

ЕГРЮЛ проверка контрагента по ИНН может осуществляться с любого устройства, на котором есть доступ к сети Интернет. Получение электронной информации является бесплатным, однако если предстоит сделка на крупную сумму, то рекомендуем сделать запрос в налоговую для того, чтобы получить бумажную версию документа с печатью.

Неутешительная статистика

Особенно важной является изучение деятельности партнеров, если взглянуть на статистику по юридическим лицам за последние несколько лет: порядка 800 организаций становятся банкротами ежемесячно, 40 тыс. за этот же промежуток времени ликвидируются, около 20% ежегодно меняют свое наименование, ещё столько же меняет адреса.

80% компаний существуют не потому адресу, которые указывают в документах, поэтому необходимо знать фактических адрес, чтобы была возможность приехать, посмотреть на помещение, оборудование, условия труда и т.д. Все это может многое сказать о надежности партнера. Также следует обратить внимание на наличие в офисе (на производстве) необходимых средств для выполнения условий договора. Несмотря на риск убытков, далеко не все компании тщательно проверяют своих будущих партнеров, это может повлечь за собой серьезные последствия, вплоть до банкротства и ликвидации предприятия.

Также следует обратить внимание на наличие в офисе (на производстве) необходимых средств для выполнения условий договора. Несмотря на риск убытков, далеко не все компании тщательно проверяют своих будущих партнеров, это может повлечь за собой серьезные последствия, вплоть до банкротства и ликвидации предприятия.

ОБЯЗАТЕЛЬСТВО ПО ПРОВЕРКЕ ИНОСТРАННОГО КОНТРАГЕНТА

18.06.2021

В соответствии с пунктом 1 статьи 263 Налогового кодекса Республики Беларусь оффшорной пошлиной в том числе облагаются:

- перевод денежных средств резидента Республики Беларусь нерезиденту Республики Беларусь , зарегистрированному в оффшорной зоне , другому лицу по обязательству перед этим нерезидентом, или

- на счет , открытый в оффшорной зоне , если иное не предусмотрено настоящей статьей

НК РФ

Перечень оффшорных зон утвержден Указом Президента Республики Беларусь от 25 мая 2006 г. № 353. Данный перечень государств (территорий) с льготным налоговым режимом и/или в которых раскрытие и предоставление информации о финансовых операциях не предусмотрено включает ряд штатов США, а также, например, Черногорию, Монако и Лихтенштейн

Нередко в договорах, заключаемых белорусскими хозяйствующими субъектами с нерезидентами, или в счетах-фактурах (офертах), выставленных нерезидентами, иностранные контрагенты указывают в своих реквизитах реальное местонахождение своего офиса (центра экономической деятельности), которое может отличаться от места нахождения компании. зарегестрированный адрес. Бывают случаи, когда сведений о банковском счете иностранного контрагента недостаточно для определения местонахождения иностранного банка.

зарегестрированный адрес. Бывают случаи, когда сведений о банковском счете иностранного контрагента недостаточно для определения местонахождения иностранного банка.

При переводе белорусским хозяйствующим субъектом денежных средств в компанию, зарегистрированную в офшорной зоне, или на счет, открытый в офшорной зоне, резидент Беларуси перед таким переводом должен оплатить оффшорную пошлину в размере 15% от суммы перевода. В связи с тем, что Белорусские хозяйствующие субъекты признаются плательщиками оффшорной пошлины, соответственно обязанность по установлению места регистрации иностранного контрагента, а также места открытия банковского счета, на который перечисляются денежные средства, возлагается на белорусских резидентов — плательщики . Об этой обязанности белорусских резидентов говорится и в ответе Министерства по налогам и сборам Республики Беларусь на соответствующий запрос Ассоциации налогоплательщиков.

На основании изложенного обращаем Ваше особое внимание, что белорусских хозяйствующих субъектов обязаны установить юридически подтвержденные место регистрации иностранного контрагента и местонахождение иностранного банка, в котором этот контрагент имеет счет, ДО заключения договора с негосударственной организацией. -компания-резидент и, тем более, ДО перечисления денежных средств такому лицу.

-компания-резидент и, тем более, ДО перечисления денежных средств такому лицу.

Настоятельно рекомендуем белорусским субъектам хозяйствования при переговорах с потенциальными иностранными контрагентами в первую очередь запрашивать у таких потенциальных партнеров легализованные в установленном порядке выписки из торгового реестра страны регистрации компании (иной равнозначный документ), подтверждающие правоспособность. иностранного юридического лица, а также дополнительно: Certificate of Good Standing и Certificate of Incumbency. Эти документы, во-первых, юридически подтвердят действующий статус компании, во-вторых, покажут реальный юридический адрес вашего контрагента и, что немаловажно, подтвердят полномочия должностных лиц, имеющих право подписи тех или иных документов по сделке.

Разумеется, иностранный партнер имеет право отказать вам в предоставлении таких документов (важно проанализировать причину!), и в связи с этим вы обязаны проверять информацию о потенциальном иностранном партнере в любых других юридических путь.

В первую очередь, рекомендуем резидентам Беларуси самостоятельно и за свой счет заказать в бумажном формате легализованную выписку из соответствующего реестра компаний в отношении потенциального контрагента. Такая возможность существует практически в любой юрисдикции мира и позволит получить необходимую информацию, а также минимизировать многие риски, в том числе и налоговые.

Если такой возможности нет или время на принятие решения ограничено жесткими рамками, проверьте информацию об иностранном контрагенте, используя, например, следующие открытые интернет-ресурсы:

- США: https://sec.report

- ВЕЛИКОБРИТАНИЯ: https://find-and-update.company-information.service.gov.uk

- РОССИЯ: https://egrul.nalog.ru/index.html

- ВСЕМИРНЫХ РЕГИСТРОВ: https://ebra.be/worldwide-registers/

- ОТКРЫТЫЕ КОРПОРАТЫ: https://opencorporates.com

- САЙТ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ РОССИИ О ЗАРУБЕЖНЫХ РЕСУРСАХ: https://www.nalog.

gov.ru/rn77/about_fts/inttax/oppintevasion/obdig/?utm_source=facebook.com&utm_medium=social&utm_campaign=hotite-nayti-firmu -или-владельца-бизнеса&utm_content=24505640

gov.ru/rn77/about_fts/inttax/oppintevasion/obdig/?utm_source=facebook.com&utm_medium=social&utm_campaign=hotite-nayti-firmu -или-владельца-бизнеса&utm_content=24505640 - ОТКРЫТОЕ СОБСТВЕННОСТЬ: https://register.openownership.org

Для проверки информации о местонахождении иностранного банка или ЭМИ, в котором открыт счет у иностранного контрагента, используйте SWIFT/BIC-код финансового учреждения, который можно проверить на следующих интернет-ресурсах:

- https://wise.com/ru/swift-codes/bic-swift-code-checker,

а для проверки информации о номере счета вашего иностранного контрагента в формате IBAN воспользуйтесь следующим специализированным ресурсом, который работает в 75 странах, 34 из которых входят в SEPA:

- https://www.iban.ru

Обязательно сохраните данные в электронном виде, распечатайте и, при необходимости, нотариально заверите факт нахождения информации по определенному адресу в Интернете! Такие собранные вами доказательства правильности данных о контрагенте важны не только для формирования надежных и безопасных правоотношений с деловым партнером, но и для минимизации налоговых рисков в рамках заключенной с ним сделки.

ПОДГОТОВЛЕНО 15.06.2021

КОЛЛЕГИЯ Юридическая фирма

Игорь Стуканов, старший партнер, сертифицированный юрист

Тел.: +375 (29) 623-94-76

E-mail [email protected]

как выявить рискованного контрагента?-Публикация

Почти каждая компания, которая неаккуратно подходит к выбору контрагента, рискует столкнуться с однодневкой. Отношения с такой фирмой сопряжены с рядом рисков: экономических, налоговых и даже криминальных. На основе судебной практики и мнений практикующих юристов портал ГАРАНТ.РУ получил представление о том, как выявить недобросовестную фирму и не связываться с ней.

Что такое однодневка?

Несмотря на распространенность этого явления и обширную судебную практику, в российском законодательстве нет общего определения компании-однодневки. Однако его можно сформулировать, используя значительное количество признаков, на которые указывают суды и органы государственной власти в своих заключениях и разъяснениях.

Так, в частности, ФНС России считает, что в общем смысле однодневкой признается юридическое лицо, не являющееся фактически самостоятельным, созданное без цели ведения деятельности, которое, как как правило, не сдает налоговую отчетность и состоит на учете по адресу массовой регистрации (см., например, Письмо ФНС России от 24.07.2015 № ЕД-4-2/13005@). Агентство также называет широкий спектр признаков однодневки, на которые следует обращать внимание при выборе контрагента.

К ним относятся отсутствие личных контактов руководства компании-продавца и компании-покупателя, документальное подтверждение их полномочий, сведения о фактическом местонахождении контрагента, а также о местонахождении складов, производственных или торговых площадей. Налоговые органы также предлагают считать подозрительными следующие факты: отсутствие рекламы в СМИ, рекомендаций партнеров или иных лиц, отсутствие сайта контрагента и сведений о государственной регистрации контрагента в ЕГРЮЛ.

Наряду с этим ФНС России считает дополнительными признаками, в частности, включение в договоры условий, отличных от обычных и обычаев делового оборота, например длительные отсрочки платежей, поставку крупных партий товаров без предоплаты или гарантии платежа, расчеты через третьих лиц или векселями и многие другие (Приказ ФНС России от 30 мая 2007 г. № ММ-3-06/333@ «Об утверждении Концепции системы планирования Выездные налоговые проверки»). Логично предположить, что чем большему числу признаков соответствует сомнительная сущность, тем выше вероятность того, что это муха-однодневка.

№ ММ-3-06/333@ «Об утверждении Концепции системы планирования Выездные налоговые проверки»). Логично предположить, что чем большему числу признаков соответствует сомнительная сущность, тем выше вероятность того, что это муха-однодневка.

Суды, делая вывод о наличии у фирмы указанных признаков, опираются на несколько оснований. Для судов часто бывает достаточно ключевых признаков, на которые налоговая служба указывает в первую очередь, а именно «массового» адреса регистрации, «массового» руководителя или учредителя (определение Девятого арбитражного апелляционного суда № 09АП-28276/17 от 11.07.2017, определение Арбитражного суда Дальневосточного округа от 21.10.2016 № Ф03-4892/16 по делу № А73-11012/2015, определение Двадцатого арбитражного апелляционного суда № 20АП-7868 /16 от 02.06.2017, определение Арбитражного суда Московского округа от 26.06.2017 № Ф05-8423/17 по делу № А40-137528/2015).

При этом суды обращают внимание и на другие признаки, например, отсутствие основных средств, расчетных счетов и работников, привлеченных по договорам подряда (определение Шестнадцатого арбитражного апелляционного суда № 16АП-1141/15 от 16. 06.2015 ). Судьи также считают сомнительными компании, уплачивающие налоги в минимальном размере и не имеющие возможности поставить товар (Определение Верховного Суда РФ от 21 декабря 2016 г. № 301-КГ16-17102). Среди подозрительных признаков также названо отсутствие персонала, собственных или арендованных транспортных средств и помещений (Определение Верховного Суда РФ № 309-КГ16-2889 от 19.04.2016).

06.2015 ). Судьи также считают сомнительными компании, уплачивающие налоги в минимальном размере и не имеющие возможности поставить товар (Определение Верховного Суда РФ от 21 декабря 2016 г. № 301-КГ16-17102). Среди подозрительных признаков также названо отсутствие персонала, собственных или арендованных транспортных средств и помещений (Определение Верховного Суда РФ № 309-КГ16-2889 от 19.04.2016).

Впрочем, законодатель мог и не видеть смысла вводить определение однодневки именно потому, что практика выделяла слишком много различных признаков таких фирм, и попытка объединить их в одно лаконичное определение приведет к ограничительное толкование. Кроме того, практика обычно быстрее реагирует на изменения в бизнесе и способна быстрее распознавать новые признаки однодневок по мере их появления.

Чем опасен однодневник для добросовестного контрагента?

Общие риски

По оценке руководителя комитета по защите прав потребителей в сфере культуры и спорта Российского потребительского общества Екатерины Лариной, деятельность таких фирм, как правило, ориентирована на обналичивание или вывод средств в офшор. Деловой контакт с такой фирмой грозит рядом рисков, связанных с хозяйственной деятельностью.

Деловой контакт с такой фирмой грозит рядом рисков, связанных с хозяйственной деятельностью.

Так, Ирина Аношина, Начальник бухгалтерии БДО Юникон Аутсорсинг , называет следующие риски для случаев, когда однодневка является поставщиком:

- риск признания договора недействительным

- Непоставка товаров, оказание услуг, выполнение работ

- несоблюдение сроков исполнения договора

- низкое качество товаров, работ или услуг

- невозврат произведенного аванса

- поставка заложенных товаров, имущества

- риск потери репутации перед клиентом.

Кроме того, она также допустила, что компанию, сотрудничающую с однодневкой, могут обвинить в причастности к коррупции и отмыванию денег.

Кроме того, среди наиболее серьезных рисков, с которыми можно столкнуться в практической деятельности, Юрий Иванов, руководитель проектов Департамента налогообложения юридической фирмы VEGAS LEX, назвал невозможность выполнения гарантийных обязательств в отношении выполненных работ и поставленных товаров. Он добавил, что взаимодействие с такого рода фирмами несет в себе риск дальнейшей заинтересованности со стороны МВД России и Следственного комитета РФ как в налоговых, так и в иных преступлениях, т.е. незаконной банковской деятельности ( в основном за вывод денег), незаконная регистрация юридического лица, подлог и так далее. Такой интерес может ограничиваться запросом документов, считает эксперт. Однако если это приведет к обыскам, выемкам и допросам, то это фактически парализует деятельность компании на неопределенный срок.

Он добавил, что взаимодействие с такого рода фирмами несет в себе риск дальнейшей заинтересованности со стороны МВД России и Следственного комитета РФ как в налоговых, так и в иных преступлениях, т.е. незаконной банковской деятельности ( в основном за вывод денег), незаконная регистрация юридического лица, подлог и так далее. Такой интерес может ограничиваться запросом документов, считает эксперт. Однако если это приведет к обыскам, выемкам и допросам, то это фактически парализует деятельность компании на неопределенный срок.

Налоговые риски

Однако все эксперты, опрошенные порталом ГАРАНТ.РУ, отмечают, что взаимодействие с однодневкой может вызвать в основном налоговые риски. ФНС России разъясняет, что использование подставных лиц в хозяйственной деятельности является одним из наиболее распространенных способов получения необоснованной налоговой выгоды (информация ФНС России от 15 октября 2008 г. «Способы проведения финансовой и экономическая деятельность с высоким налоговым риском»).

Суть в том, что налогоплательщика подозревают в организации махинаций с целью получения необоснованной налоговой выгоды. В результате добросовестному контрагенту, по мнению экспертов, может быть отказано в принятии НДС к вычету по сделкам с данным лицом, доначислены суммы налога в отношении образовавшейся налоговой задолженности или сумма может быть исключить из расходов, что позволит дополнительно начислить налог на прибыль. Следственный комитет Российской Федерации и ФНС России считают, что пример совершенного налогового правонарушения, влекущего за собой привлечение к налоговой ответственности в виде штрафа в размере 40 % от суммы неуплаченных сумм (п. 3 ст. 122 НК РФ), представляет собой кумулятивное действие налогоплательщика, направленное на построение коррупционных, искусственных договорных отношений, симуляцию реальной экономической деятельности подставных лиц. Например, схема уклонения от уплаты налогов подразумевает искусственное «дробление» бизнеса для сохранения или получения статуса налогоплательщика по специальному налоговому режиму.

Важно то, что подставные лица, по мнению органов государственной власти, обычно используются с умыслом, а задача налоговых и следственных органов состоит в том, чтобы выявить и доказать это (Методические указания Следственного комитета России «О расследовании и доказывании Факты умышленной неуплаты или неполной уплаты сумм налога (причитающегося)».

Кстати, подход, согласно которому налогоплательщик, вступая в отношения с однодневками, действует умышленно и создает искусственную ситуацию, раскритиковал судья Конституционного Суда РФ Константин Арановский. , в контексте рассмотрения конкретного дела. В своем мнении на Определение Конституционного Суда Российской Федерации от 4 июля 2017 года № 1440-О он заявил, что бизнес делается и хозяйствующие субъекты регистрируются всегда с целью, не все в бизнесе дальновидно и успешно, но все является преднамеренным и в этом смысле преднамеренным. По его мнению, «создание искусственной ситуации также не содержит элементов правонарушения как в хозяйственных, так и в налоговых отношениях, поскольку речь идет о целенаправленной деятельности с целенаправленным вступлением в правоотношение, которое каким-либо образом создает «искусственная ситуация». При этом он отметил, что «разделение бизнеса», не говоря уже о формальном, и недобросовестность сами по себе не порождают совокупности признаков налогового правонарушения.

При этом он отметил, что «разделение бизнеса», не говоря уже о формальном, и недобросовестность сами по себе не порождают совокупности признаков налогового правонарушения.

Тем не менее, как заявил на организованной ИД «Коммерсантъ» конференции «Актуальные фискальные вопросы» Максим Хвалибов, начальник отдела налогов и сборов компании «Арконик», добросовестные предприятия страдают от правоотношений с «однодневками», поскольку в судах когда налогоплательщики оспаривают решения налоговых органов, часто «выигрывают» последние. Они, например, ссылаются на то, что в компании выстроен формальный документооборот и что реальных хозяйственных операций с ее контрагентами, имеющими признаки номинальной деятельности, не велось (Постановление Арбитражного суда Санкт-Петербурга и Ленинградской области от (А56-2331/2017 от 12.07.2017, Определение Арбитражного суда Самарской области от 12.05.2017 № А55-30226/2016).

В другом деле суд также встал на сторону налогового органа и постановил, что вычет НДС произведен в целях получения необоснованной налоговой выгоды, так как компания не проявила должной осмотрительности при выборе контрагентов. При этом налоговая инспекция выявила транзитный характер движения денежных средств, так как денежные средства обращались между одними и теми же лицами, имеющими признаки однодневки (Определение Арбитражного суда Пермского края от 26 мая № А50-4720/2017). 2017).

При этом налоговая инспекция выявила транзитный характер движения денежных средств, так как денежные средства обращались между одними и теми же лицами, имеющими признаки однодневки (Определение Арбитражного суда Пермского края от 26 мая № А50-4720/2017). 2017).

Однако в то же время ФНС России считает, что налогоплательщик подлежит привлечению к ответственности по совокупности обстоятельств. Разъяснено, например, что установление факта подписания документов от имени контрагентов лицами, отрицающими их подписание, не является безусловным и достаточным основанием для вывода о недобросовестности и осмотрительности налогоплательщика при совершении закрытие сделки со спорным контрагентом. В связи с этим Служба рекомендует налоговым органам учитывать в ходе проверок и другие факторы, а также специально исследовать вопросы о том, не отличался ли выбор контрагента от обычной хозяйственной деятельности или практики, установленной самим налогоплательщиком ( Письмо ФНС России № ЕД-5-9/547@ от 23. 03.2017 «Об установлении обстоятельств, связанных с получением необоснованной налоговой выгоды»).

03.2017 «Об установлении обстоятельств, связанных с получением необоснованной налоговой выгоды»).

Справедливо отметить, что иногда компаниям удается доказать, что они являются добросовестными налогоплательщиками, и суды отстаивают свою позицию, указывая на отсутствие злого умысла (Определение 8-го Арбитражного апелляционного суда по делу № А70-15635/ 2016 от 14 июля 2017 г.). Как правило, в подобных случаях судьи отмечают, что налоговые органы должны оценивать совокупность обстоятельств для признания налоговой выгоды необоснованной, а некоторые из них ссылаются на вышеуказанное письмо Федеральной антимонопольной службы Российской Федерации от 23 Март 2017 г. (Определение Арбитражного суда Приволжского округа по делу № А57-17335/2016 от 26.06.2017, Определение Арбитражного суда Нижегородской области по делу № А43-6538/2017 от 04.08.2017 Определение Арбитражного суда г. Москвы по делу № А40-224916-20-12-2017 от 9 августа 2017 г.).

Тем не менее, несмотря на определенную вероятность выиграть дело у налогового органа, в целом в отношения с однодневками лучше не вступать во избежание судебных разбирательств и связанных с ними расходов. Практикующие юристы рассказали, какие действия следует предпринять, чтобы заранее обезопасить себя от сомнительной фирмы.

Практикующие юристы рассказали, какие действия следует предпринять, чтобы заранее обезопасить себя от сомнительной фирмы.

Как добросовестной компании избежать контакта с фирмами-однодневками

Практикующие юристы рекомендуют компаниям заранее наводить справки о контрагенте. В первую очередь необходимо выяснить, есть ли у компании «массовый» руководитель и зарегистрирована ли она по «массовому» адресу.

Затем следует проверить, когда была зарегистрирована фирма (однодневки, как следует из названия, долго не «живут»), подает ли она налоговые декларации, есть ли у нее сотрудники и нет ли долгов. Так, Максим Хвалибов считает, что срок государственной регистрации надежного поставщика должен быть не менее одного года, сумма основных средств не менее 100 000 рублей и среднесписочная численность персонала не менее четырех человек.

Дмитрий Ястребов, главный научный консультант Capital Legal Services, кандидат юридических наук, подчеркивает, что также важно выяснить, есть ли у контрагента лицензия, если его деятельность подлежит лицензированию. Кроме того, если в договоре указано, что контрагент будет выполнять обязательства только своими силами, то, по мнению эксперта, будет также полезно получить от фирмы справку о том, что у нее достаточно производственных мощностей, торговых площадей, транспортных средств и других ресурсов. которые необходимы для выполнения своих обязательств.

Кроме того, если в договоре указано, что контрагент будет выполнять обязательства только своими силами, то, по мнению эксперта, будет также полезно получить от фирмы справку о том, что у нее достаточно производственных мощностей, торговых площадей, транспортных средств и других ресурсов. которые необходимы для выполнения своих обязательств.

Безусловно, для подтверждения иной информации о контрагенте необходимо запросить у общества соответствующие документы, в том числе годовую бухгалтерскую отчетность и устав, решение о назначении исполнительного органа, полномочия доверенности, выданной от имени организации, сведения об основных средствах и т. д. Также нелишним будет получить электронную выписку через ресурс ФНС России egrul.nalog.ru, это можно сделать самостоятельно, без по запросу контрагента и бесплатно.

Также рекомендуется проверять полномочия лиц, подписывающих документы. Анна Кондакова, ведущий юридический совет «Альта Виа», и Анастасия Числова, юридический совет той же компании, предлагают проверять полномочия не только на момент заключения сделки, но и на дату подписания документов, подтверждающих исполнение договора. Давид Капианидзе, руководитель налогового отдела юридической фирмы «БМС», советует назначать личные встречи с должностными лицами контрагента. Юрий Иванов считает полезным личное посещение офисов и производственных помещений контрагента. В целом, по оценке эксперта, формальный сбор правоустанавливающих документов и даже ограничения на взаимодействие с новыми фирмами сами по себе не смогут обеспечить эффективную борьбу с однодневками.

Давид Капианидзе, руководитель налогового отдела юридической фирмы «БМС», советует назначать личные встречи с должностными лицами контрагента. Юрий Иванов считает полезным личное посещение офисов и производственных помещений контрагента. В целом, по оценке эксперта, формальный сбор правоустанавливающих документов и даже ограничения на взаимодействие с новыми фирмами сами по себе не смогут обеспечить эффективную борьбу с однодневками.

Поэтому, наряду со сбором документов, специалисты рекомендуют изучить сайт контрагента, рекламу и рекомендации. Давид Капианидзе советует сохранять контактные данные лиц, непосредственно выполняющих работы, а если ваша компания использует пропускной режим, всегда сохранять заявки на пропуски для работников контрагента. При поставке товаров он считает важным получение документации, отражающей движение товара от продавца к покупателю, и отмечает, что при наличии складов необходимо получить товарно-транспортные накладные, подтверждающие, что товар были отгружены со склада продавца. Ирина Аношина даже рекомендует компаниям ввести регламент проверки контрагентов в рамках графика документооборота в компании.

Ирина Аношина даже рекомендует компаниям ввести регламент проверки контрагентов в рамках графика документооборота в компании.

Дмитрий Ястребов предлагает периодически проверять данные о судебных разбирательствах контрагента, например, каждый квартал или месяц. В частности, это можно сделать через Государственную автоматизированную систему «Юстиция» или Хозяйственное дело.

Иными словами, юристы советуют при взаимодействии с контрагентами иметь при себе как можно больше документов, которые будут свидетельствовать о добросовестности компании в случае возникновения спора. Однако наряду с этим важно предпринимать активные практические действия при сборе информации о фирме, чтобы быть уверенным, что она действительно может выполнить работу, оказать услугу или поставить товар.

Как правительство борется с ними?

Правительство борется с однодневками агрессивно и, по официальным данным, достаточно эффективно. В марте этого года ФНС России сообщила на своем официальном сайте, что количество фирм-однодневок сократилось в 2,5 раза с 1,8 млн в 2011 году до 700 тыс. в 2016 году. Сокращению, как считают в Службе, способствовала масштабная работа по чистке ЕГРЮЛ. В 2016 г. с учета было исключено 650 тыс. юридических лиц с признаками фиктивной организации, что в 3,5 раза выше, чем в 2015 г. При этом в 1 полугодии 2017 г. доля организаций с признаками неблагонадежности в Едином гос. Реестр юридических лиц сократился более чем на 20%. За шесть месяцев исключено более 230 тысяч неблагонадежных предприятий и сделано более 300 тысяч записей о недостоверности сведений о фирмах.

в 2016 году. Сокращению, как считают в Службе, способствовала масштабная работа по чистке ЕГРЮЛ. В 2016 г. с учета было исключено 650 тыс. юридических лиц с признаками фиктивной организации, что в 3,5 раза выше, чем в 2015 г. При этом в 1 полугодии 2017 г. доля организаций с признаками неблагонадежности в Едином гос. Реестр юридических лиц сократился более чем на 20%. За шесть месяцев исключено более 230 тысяч неблагонадежных предприятий и сделано более 300 тысяч записей о недостоверности сведений о фирмах.

Разумно предположить, что дальнейшая работа ФНС России с подозрительными компаниями будет подкреплена последними изменениями в законодательстве. С 1 сентября текущего года действует рабочий регламент. В нем говорится, что если юридическое лицо не исправит недостоверные сведения о себе, внесенные в ЕГРЮЛ, в связи с чем внесена запись о недостоверности таких сведений в ЕГРЮЛ, данное юридическое лицо будет исключено из реестра. Реестр (ст. 2 Федерального закона от 28 декабря 2016 г.

gov.ru/rn77/about_fts/inttax/oppintevasion/obdig/?utm_source=facebook.com&utm_medium=social&utm_campaign=hotite-nayti-firmu -или-владельца-бизнеса&utm_content=24505640

gov.ru/rn77/about_fts/inttax/oppintevasion/obdig/?utm_source=facebook.com&utm_medium=social&utm_campaign=hotite-nayti-firmu -или-владельца-бизнеса&utm_content=24505640