Содержание

При совмещении УСН и ЕНВД необходимо применять онлайн-кассу

Главная → Статьи → При совмещении УСН и ЕНВД необходимо применять онлайн-кассу

Организация совмещает УСН (торговая деятельность) и ЕНВД. Обязана ли организация с 01.02.2017 применять контрольно-кассовую технику в отношении деятельности, облагаемой ЕНВД? Одинаковы ли требования к сроку действия ключа фискального признака, который содержится в фискальном накопителе контрольно-кассовой техники, для организаций, применяющих УСН и ЕНВД?

Необходимость применения ККТ

Правила применения контрольно-кассовой техники (далее – ККТ) при осуществлении расчетов на территории РФ установлены Федеральным законом от 22.05.2003 № 54-ФЗ “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа” (далее – Закон № 54-ФЗ).

Федеральным законом от 03.07.2016 № 290-ФЗ (далее – Закон № 290-ФЗ) в Закон № 54-ФЗ внесены существенные изменения (в том числе изменилось наименование Закона № 54-ФЗ). Прежнее название Закона № 54-ФЗ – “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт”.

Прежнее название Закона № 54-ФЗ – “О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт”.

Изменения вступили в силу с 15.07.2016 (за исключением положений, для которых ст. 7 Закона № 290-ФЗ предусмотрен специальный порядок введения в действие).

В соответствии со ст. 1.2 новой редакции Закона № 54-ФЗ ККТ применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями (далее – ИП) при осуществлении ими расчетов, за исключением случаев, установленных Законом № 54-ФЗ. При этом в новой редакции ст. 2 Закона № 54-ФЗ перечислены определенные обстоятельства, при которых организации и ИП могут производить расчеты без применения ККТ.

До 1 июля 2018 года ИП, являющиеся налогоплательщиками, применяющими патентную систему налогообложения, а также организации и ИП, являющиеся налогоплательщиками ЕНВД, при осуществлении видов предпринимательской деятельности, установленных п. 2 ст. 346.26 НК РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до 15.07.2016) (ч. 7 ст. 7 Закона № 290-ФЗ). Соответствующие разъяснения представлены в письмах Минфина России от 29.07.2016 № 03-11-11/44811, ФНС России от 15.08.2016 № ЕД-3-20/3721@.

2 ст. 346.26 НК РФ, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Законом № 54-ФЗ (в редакции, действовавшей до 15.07.2016) (ч. 7 ст. 7 Закона № 290-ФЗ). Соответствующие разъяснения представлены в письмах Минфина России от 29.07.2016 № 03-11-11/44811, ФНС России от 15.08.2016 № ЕД-3-20/3721@.

Следовательно, организации, применяющие систему налогообложения в виде ЕНВД, вправе и после вступления в силу Закона № 290-ФЗ (но только до 01.07.2018) продолжать осуществлять наличные денежные расчеты без применения ККТ. Вместо чека ККТ они обязаны по требованию покупателя (клиента) оформить документ, подтверждающий прием от него денег за товар, работу или услугу.

Также до 1 июля 2018 года вправе не применять контрольно-кассовую технику организации и индивидуальные предприниматели в сфере услуг населению при условии выдачи ими бланков строгой отчетности в порядке, установленном Законом № 54-ФЗ.

Кроме того, до 1 июля 2018 года сохраняется право не применять контрольно-кассовую технику лицами, у которых такая обязанность отсутствовала до дня вступления в силу Закона № 54-ФЗ (письмо Минфина России от 30.06.2016 № 03-11-10/38206).

При этом в части операций, относящихся к УСН, организация обязана применять ККТ, так как нормами Закона № 54-ФЗ не предусмотрено освобождение от обязанности применения ККТ организациями, применяющими УСН, в том числе и при совмещении с деятельностью, переведенной на уплату ЕНВД (Вопрос: Можно пользоваться освобождением предпринимателям и организациям, совмещающим два налоговых режима – упрощенную систему и ЕНВД? (официальный сайт ФНС России, раздел “Часто задаваемые вопросы”, сентябрь 2016 г.)).

Таким образом, при совмещении деятельности, облагаемой ЕНВД и УСН, организация обязана применять ККТ в отношении операций, облагаемых в рамках УСН, а в отношении деятельности, облагаемой ЕНВД, организация может выбирать, следует ли ей применять ККТ или нет (смотрите также Информационное сообщение Федеральной налоговой службы от 29. 09.2009 “О применении контрольно-кассовой техники плательщиками единого налога на вмененный доход”; Вопрос: Индивидуальный предприниматель имеет магазин, площадью 10 кв. м, в котором осуществляет розничную торговлю запасными частями для автомашин и автомаслами и уплачивает ЕНВД. Обязательно ли применение контрольно-кассового аппарата? (Ответ УФНС РФ по Орловской области)).

09.2009 “О применении контрольно-кассовой техники плательщиками единого налога на вмененный доход”; Вопрос: Индивидуальный предприниматель имеет магазин, площадью 10 кв. м, в котором осуществляет розничную торговлю запасными частями для автомашин и автомаслами и уплачивает ЕНВД. Обязательно ли применение контрольно-кассового аппарата? (Ответ УФНС РФ по Орловской области)).

Фискальный накопитель

Фискальный накопитель – это программно-аппаратное шифровальное (криптографическое) средство защиты фискальных данных в опломбированном корпусе, содержащее ключи фискального признака, обеспечивающее возможность формирования фискальных признаков, запись фискальных данных в некорректируемом виде (с фискальными признаками), их энергонезависимое долговременное хранение, проверку фискальных признаков, расшифровывание и аутентификацию фискальных документов, подтверждающих факт получения оператором фискальных данных фискальных документов, переданных контрольно-кассовой техникой, направляемых в контрольно-кассовую технику оператором фискальных данных (далее – подтверждение оператора), а также обеспечивающее возможность шифрования фискальных документов в целях обеспечения конфиденциальности информации, передаваемой оператору фискальных данных (ст. 1.1 Закона № 54-ФЗ).

1.1 Закона № 54-ФЗ).

В силу п. 6 ст. 4.1 Закона № 54-ФЗ срок действия ключа фискального признака, который содержится в фискальном накопителе контрольно-кассовой техники, с помощью которой осуществляется передача фискальных документов в налоговые органы через оператора фискальных данных и которая используется пользователями при оказании услуг, а также пользователями, применяющими упрощенную систему налогообложения, систему налогообложения для сельскохозяйственных товаропроизводителей, пользователями, являющимися налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности, при осуществлении видов предпринимательской деятельности, установленных п. 2 ст. 346.26 НК РФ, пользователями, являющимися налогоплательщиками, применяющими патентную систему налогообложения при осуществлении видов предпринимательской деятельности, в отношении которых законами субъектов Российской Федерации предусмотрено применение патентной системы налогообложения, составляет не менее 36 месяцев со дня регистрации в налоговых органах контрольно-кассовой техники, в фискальном накопителе которой используется указанный ключ фискального признака.

Вместе с тем указанные выше пользователи при сезонном (временном) характере работы или одновременном применении режимов налогообложения, указанных выше, и общей системы налогообложения или применении контрольно-кассовой техники, не осуществляющей передачи фискальных документов в налоговые органы через оператора фискальных данных, а также по иным основаниям, устанавливаемым Правительством Российской Федерации, вправе использовать фискальный накопитель, срок действия ключа фискального признака которого составляет не менее 13 месяцев.

Как видим, требования к сроку действия ключа фискального признака одинаковы для субъектов УСН и ЕНВД. Следовательно, одинаковы и требования, предъявляемые к ККТ.

По информации производителей кассовой техники переход на новую технологию не потребует замены действующего парка кассовых аппаратов. Достаточно будет определенной однократной модернизации с учетом особенностей применяемых моделей (Вопрос: Придется ли покупать новую ККТ? Может есть возможность модернизировать старый кассовый аппарат? (официальный сайт ФНС России, раздел “Часто задаваемые вопросы”, сентябрь 2016 г. )).

)).

Ответ подготовил: Молчанов Валерий, эксперт службы Правового консалтинга ГАРАНТ, профессиональный бухгалтер

Ответ прошел контроль качества

| Необходимо передавать фискальные данные в ИФНС? Компания Электронный Экспресс является оператором фискальных данных и входит в реестр ОФД ФНС России. Подключить кассу к ОФД >> |

Единый налог на вмененный доход (ЕНВД) в 2021 году для ИП и ООО

Статья больше не актуальна

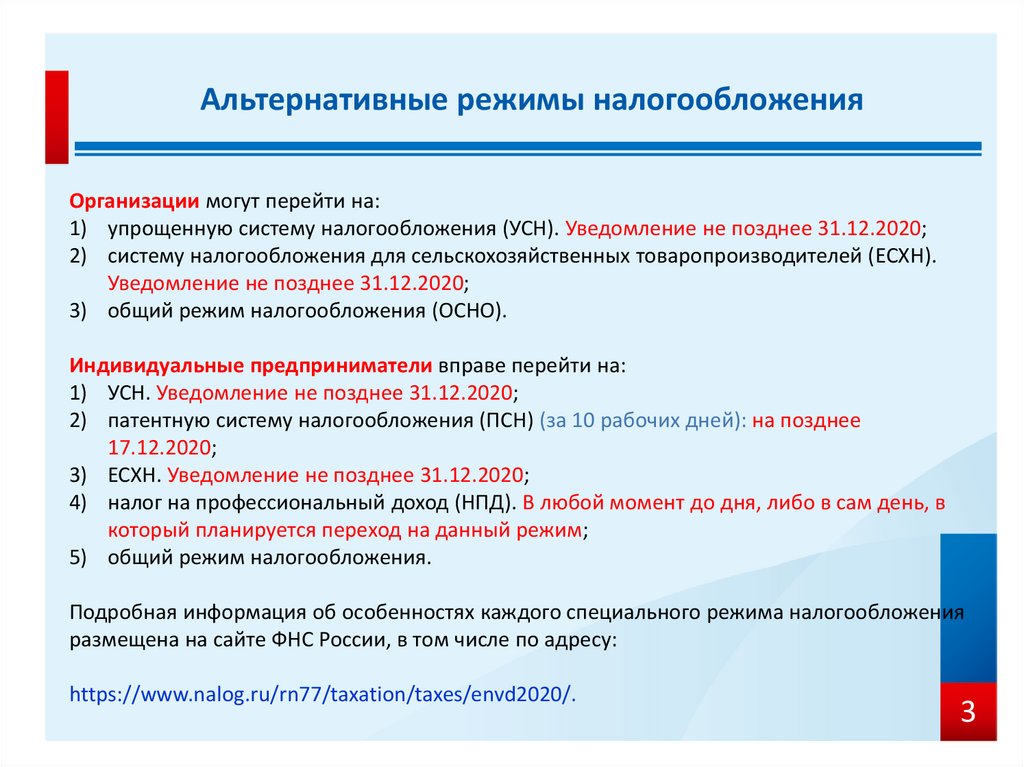

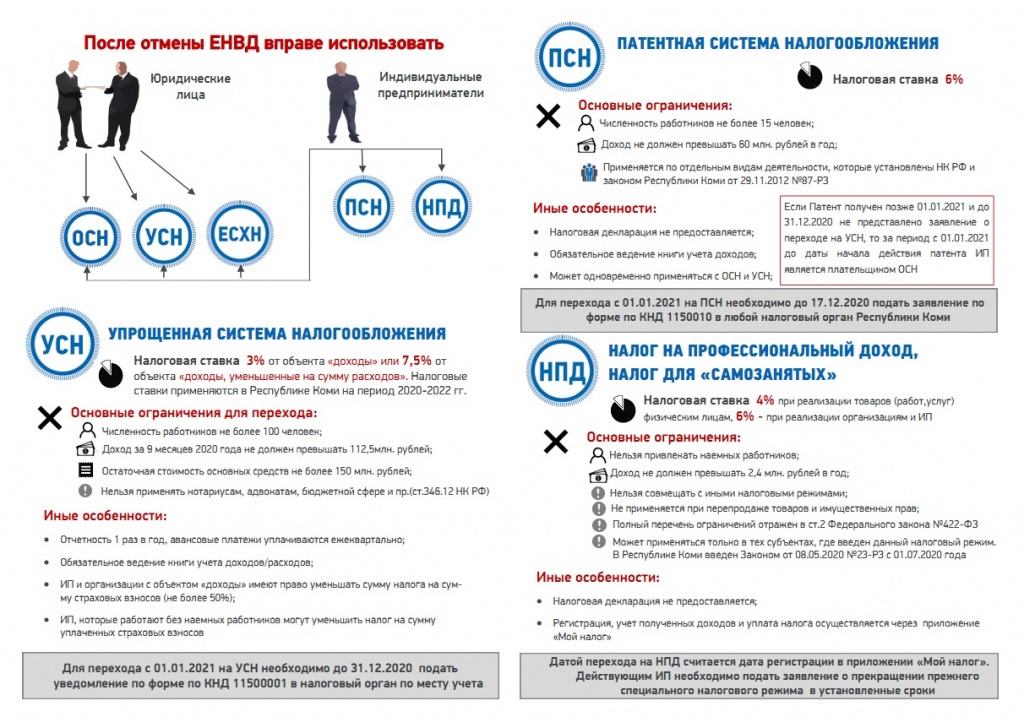

С 2021 года в России больше нет единого налога на вмененный доход. Предпринимателям нужно использовать другие системы налогообложения.

Сниматься с учета после отмены ЕНВД не нужно, все произойдет само собой. По умолчанию окажетесь на общей системе, но после ЕНВД приятного в этом мало.

Можно оформить переход на упрощенку, патент или налог для самозанятых. Для кафе с большими расходами может подойти УСН «Доходы минус расходы», а для парикмахерской — патент. Если нет работников, стоит присмотреться к налогу на профессиональный доход. На какой налоговый режим перейти с ЕНВД, мы подробно рассказали в отдельном разборе.

Если нет работников, стоит присмотреться к налогу на профессиональный доход. На какой налоговый режим перейти с ЕНВД, мы подробно рассказали в отдельном разборе.

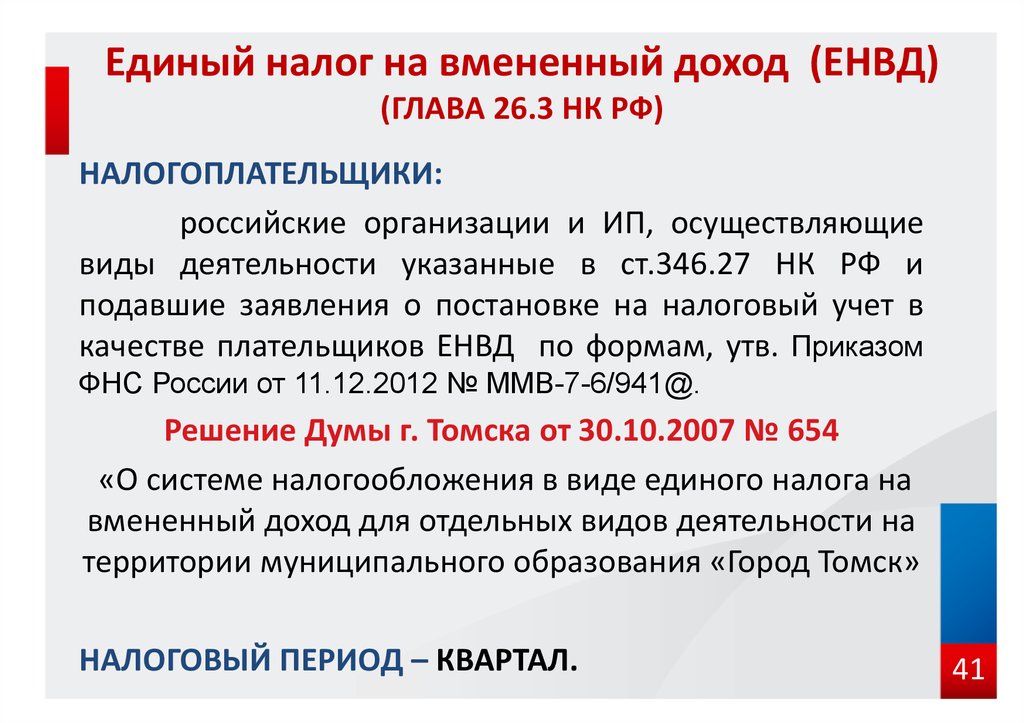

ЕНВД — единый налог на вмененный доход. Это специальный налоговый режим: компании или ИП платили налог не с фактического дохода, а с предполагаемого государством в этой сфере.

Диана Дёмина

разобралась с ЕНВД

Профиль автора

Антон Дыбов

эксперт по налогообложению

От других налогов они освобождались.

ЕНВД действовал для определенных сфер бизнеса, например для розницы, общепита, бытовых услуг.

С 1 января 2021 года вмененку отменили. Статья рассказывает о работе на этом спецрежиме в 2020 году.

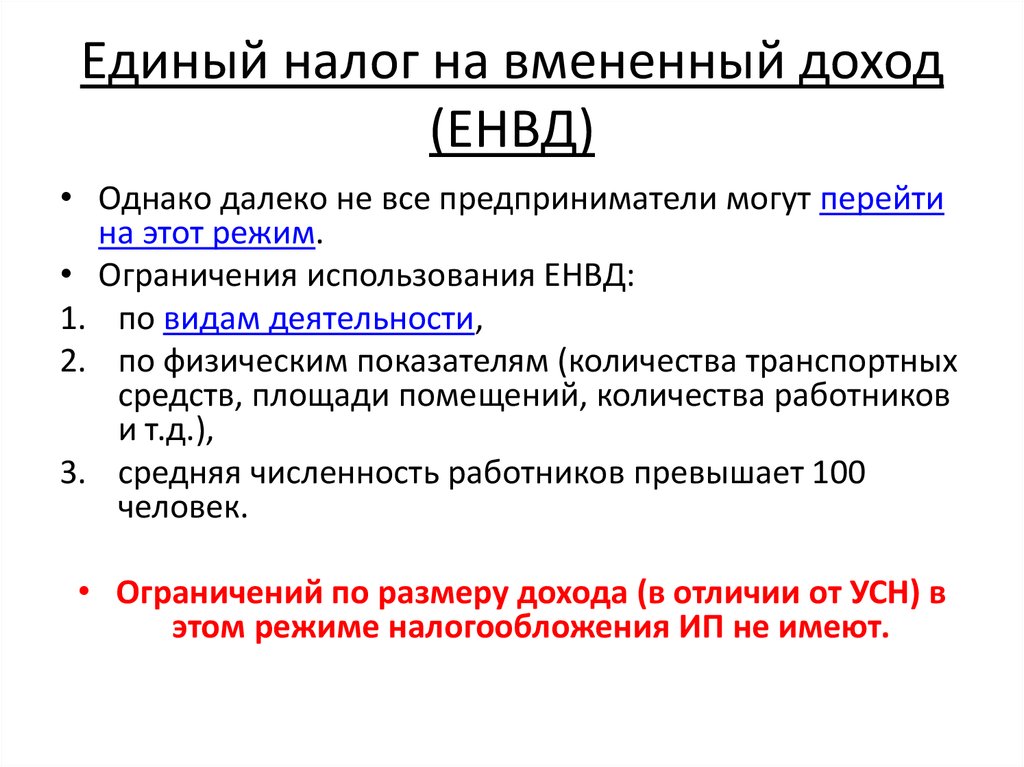

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

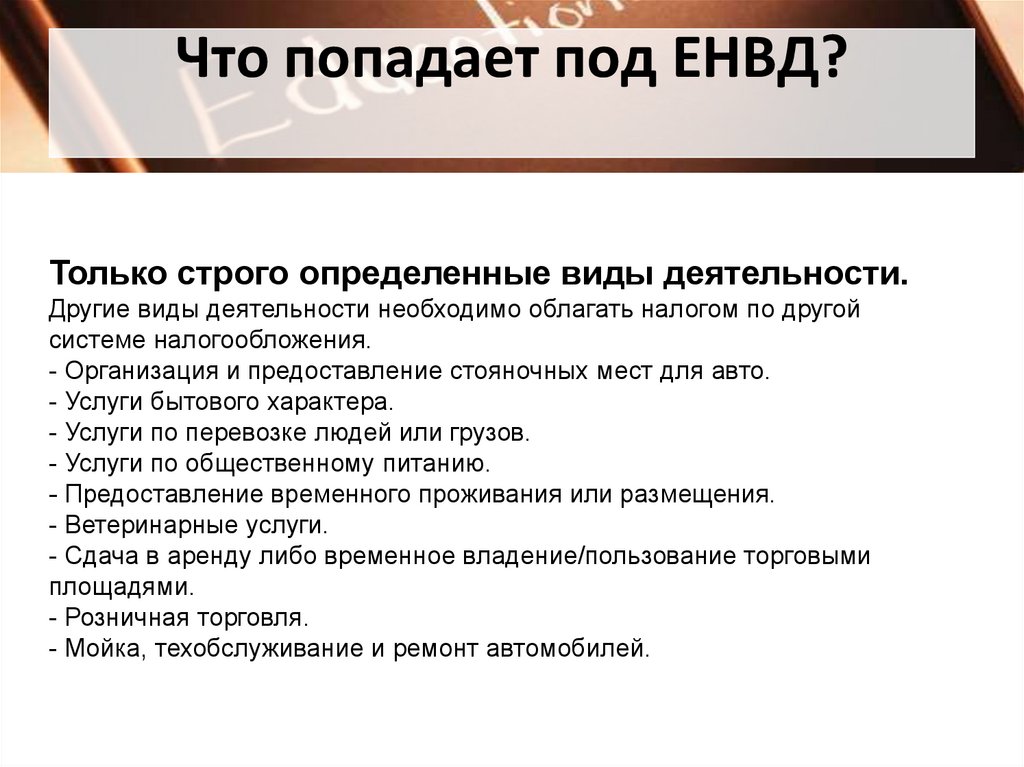

Виды деятельности

На ЕНВД могут работать компании и ИП в рознице, общепите и бытовых услугах. Вот расширенный список:

Все сферы деятельности для ЕНВД

- Ветеринарные услуги.

- Услуги по ремонту, техобслуживанию и мойке автомототранспортных средств.

- Услуги автостоянок.

- Услуги по перевозке пассажиров и грузов (не больше 20 единиц транспорта).

- Розничная торговля (торговый зал не может превышать 150 м2).

- Общественное питание (зона обслуживания не может превышать 150 м2).

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Гостиничные услуги.

- Бытовые услуги.

- Услуги по сдаче в аренду торговых мест и точек питания без залов для обслуживания посетителей.

- Услуги по сдаче в аренду земельных участков под размещение объектов торговли или общепита.

Если работаете в одной из этих сфер, можно переходить на ЕНВД.

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

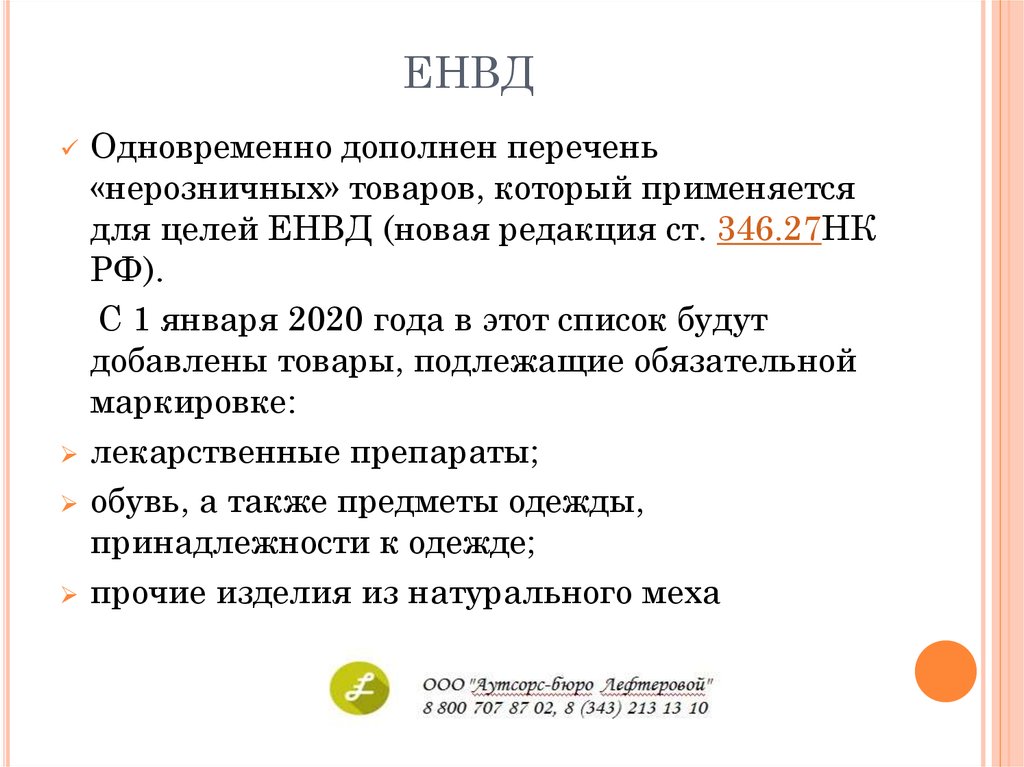

С начала 2020 года нельзя применять ЕНВД, если продаете в розницу лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

абз. 12 ст. 346.27 НК РФ

подп. 38 п. 2 и подп. 1 п. 3 ст. 346.43 НК РФ

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой. Вдруг какой-то регион тоже запретит ЕНВД.

- Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВД

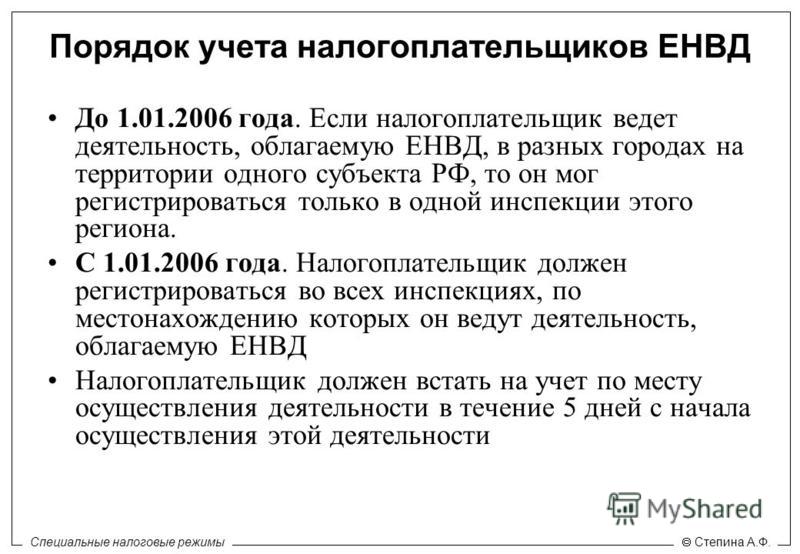

Чтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИП

Расчет налога по ЕНВД

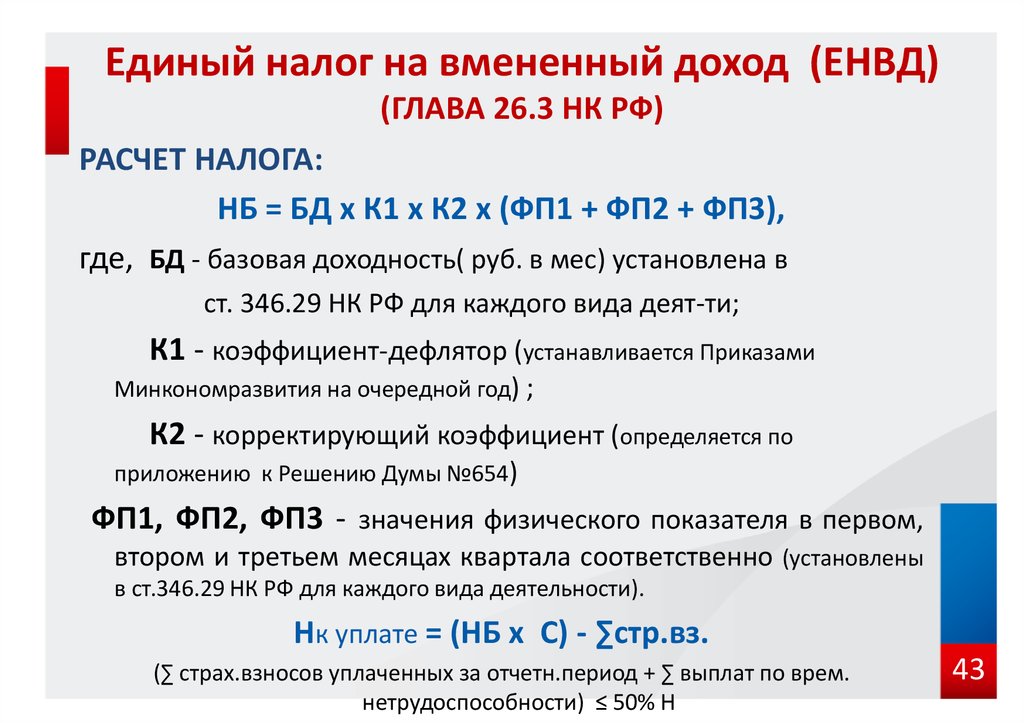

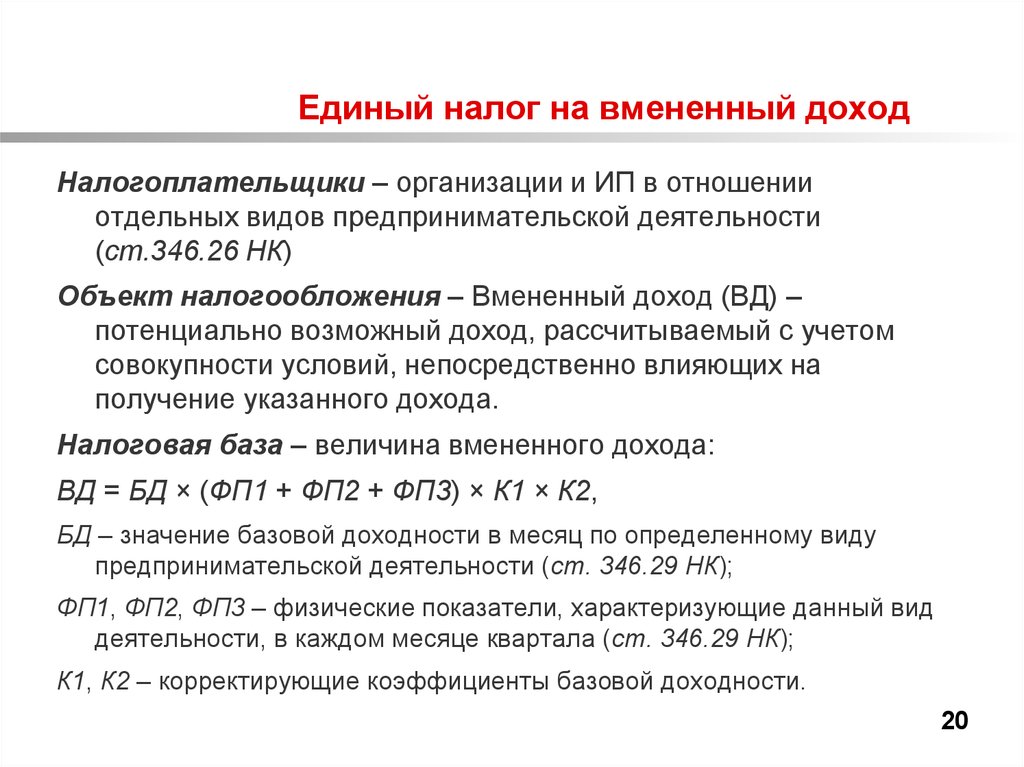

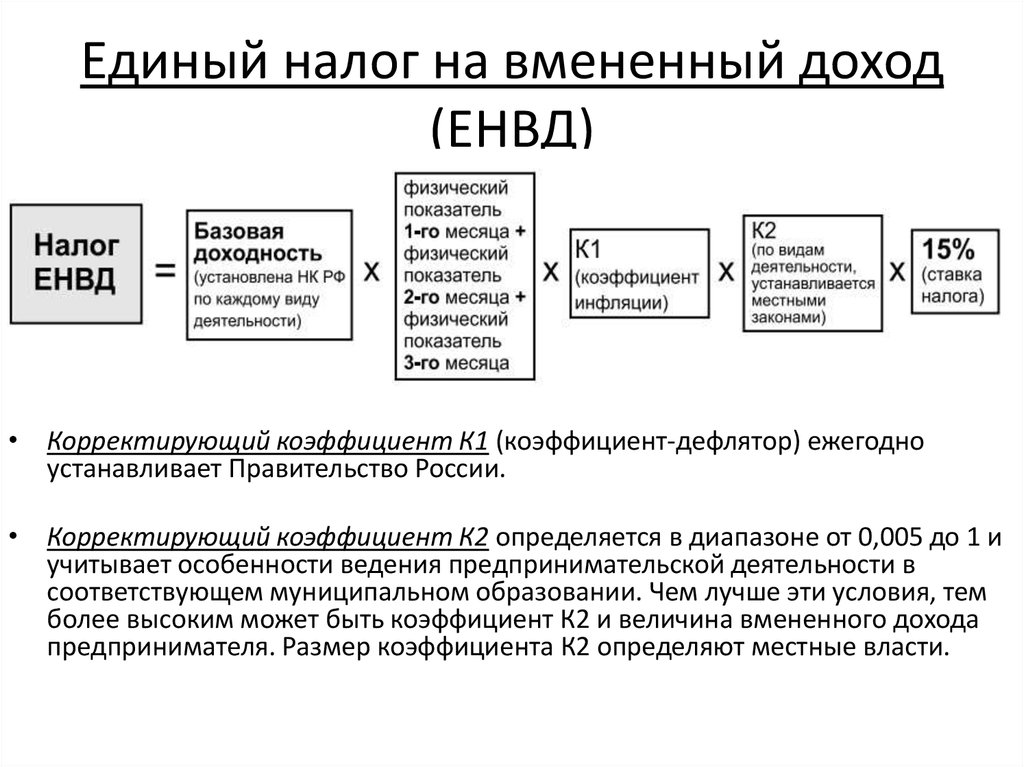

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Государство предполагает, сколько предприниматель зарабатывает в этой сфере в расчете на одного сотрудника, машину, торговое место или квадратный метр в месяц. Это физический показатель.

Это физический показатель.

Физические показатели и базовая доходность разных видов деятельности

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Об установлении коэффициента К1 для ЕНВД на 2020 год

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

Налоговая ставка для ЕНВД

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Как уменьшить налог по ЕНВД

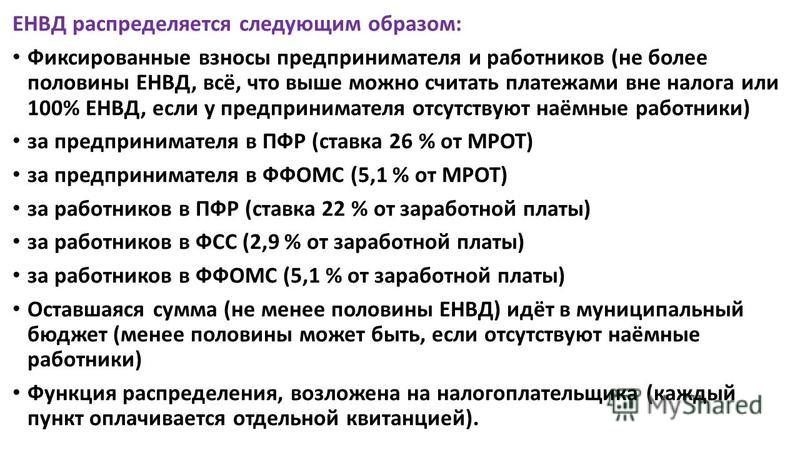

Сумму налога по ЕНВД можно уменьшить:

- На страховые взносы за сотрудников и за себя.

- На больничные за первые три дня болезни сотрудника.

- На вычет по кассе.

Если ИП работает один, можно уменьшить сумму ЕНВД до нуля. С сотрудниками — только вполовину. При расчете ЕНВД за квартал учитывают страховые взносы, которые заплатили в том же квартале.

ИП работает без сотрудников и платит 40 874 Р взносов за себя. Взносы он платит равными частями четыре раза в год, за каждый квартал получается 10 218,5 Р. За первый квартал уже оплатил. Допустим, сумма ЕНВД за первый квартал вышла 10 220 Р. Он может вычесть из общей суммы уплаченные страховые взносы:

10 220 Р — 10 218,5 Р = 1,5 Р

Округляем до 2 Р — столько ИП должен оплатить по ЕНВД за первый квартал.

Сроки уплаты ЕНВД

ЕНВД платят каждый квартал, до 25-го числа:

- первый квартал — не позднее 25 апреля;

- второй квартал — не позднее 25 июля;

- третий квартал — не позднее 25 октября;

- четвертый квартал — не позднее 25 января следующего года.

Если крайний срок уплаты налога выпадает на праздничный или выходной день, он переносится на следующий рабочий день. К примеру, за четвертый квартал 2019 года налог можно оплатить до 27 января 2020 года, потому что 25 января — это суббота.

Если не вовремя заплатить правильно посчитанный ЕНВД, то начислят пени. Штрафа не будет.

Налоговый учет и отчетность по ЕНВД

Компании или ИП на ЕНВД не обязаны вести налоговый учет. Даже записывать доходы не нужно, потому что они никак не влияют на расчет налога.

Единственное, что нужно на ЕНВД, — каждый квартал сдавать декларацию, до 20-го числа:

Форма и порядок заполнения декларации по ЕНВД

- первый квартал — не позднее 20 апреля;

- второй квартал — не позднее 20 июля;

- третий квартал — не позднее 20 октября;

- четвертый квартал — не позднее 20 января следующего года.

Если не сдать декларацию по ЕНВД, но сам налог заплатить в срок, штраф — 1000 Р. Если не сдать декларацию и не заплатить налог, штраф — 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 Р.

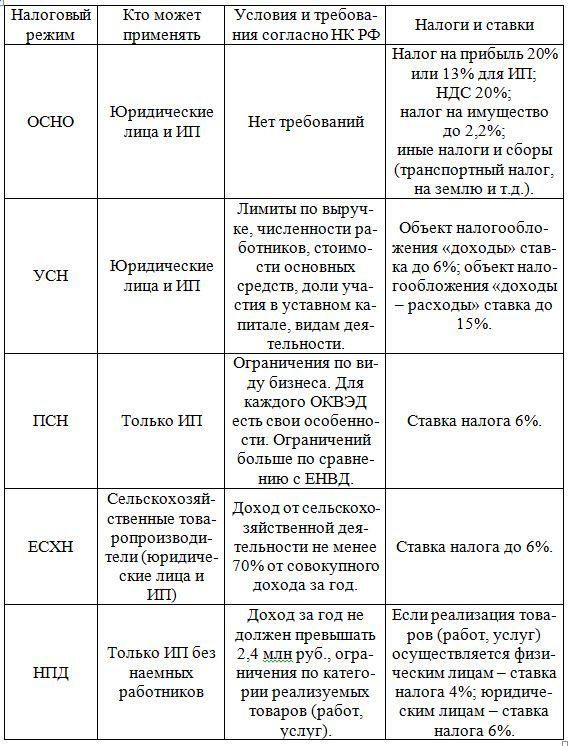

Совмещение с другими налоговыми режимами

ЕНВД применяют к отдельным видам деятельности, поэтому этот налоговый режим можно совмещать с ОСН, УСН и патентом. Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Компания «Здоровая грядка» занимается розничной и оптовой торговлей овощами. Розничная торговля подпадает под ЕНВД, а оптовая — нет. Значит, платить налоги с оптовой торговли нужно по другой налоговой схеме, например по УСН.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности.

Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

Утрата права на ЕНВД

Если компания или ИП перестает соответствовать требованиям, право на ЕНВД теряется. Например, средняя численность сотрудников превысила 100 человек — с этого момента работать на ЕНВД нельзя. Придется подавать уведомление в налоговую и переходить на другую систему налогообложения.

Как снять компанию или ИП с ЕНВД

Чтобы перестать платить вмененку, нужно подать в налоговую заявление в двух экземплярах. На это есть пять дней с момента, когда компания перестала работать по ЕНВД или потеряла на него право.

Форма ЕНВД-3 — для организаций

Форма ЕНВД-4 — для ИП

В течение пяти рабочих дней после получения заявления налоговая выдаст уведомление. Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Если подать уведомление в налоговую позже срока, компанию или ИП снимут с учета в последний день месяца, когда подали заявление. Проще говоря, если опоздать, то конкретный день подачи заявления уже не так важен: будь то 5 или 15 мая — с учета все равно снимут только 31 мая.

Как перейти с ЕНВД на другой налоговый режим

Есть несколько случаев, когда компания или ИП переходит с ЕНВД на другой налоговый режим.

Теряет право ЕНВД. В этом случае компания или ИП автоматически переходит на общую систему налогообложения до конца года.

Больше не работает по вмененному виду деятельности. ООО может перейти на упрощенку с первого числа месяца, в котором снялась с учета по единому налогу. ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

Патентная система налогообложения

Хочет перейти на другую систему налогообложения. На общую систему можно перейти автоматически при снятии с учета по ЕНВД. На УСН — только с 1 января следующего года.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения.

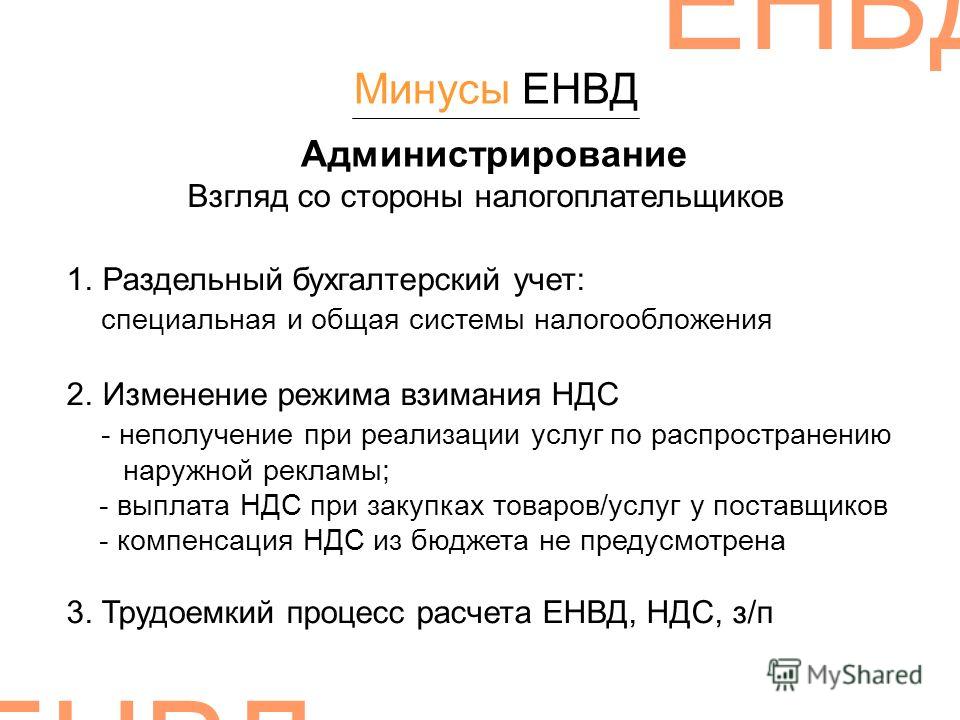

Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности. Платить все равно придется по полной.

- Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

Должность преподавателя – Программа экологического дизайна

Организация

Университет Колорадо – Боулдер

Должностная инструкция

Программа экологического дизайна (ENVD) в CU-Boulder опирается на свои сильные стороны в новаторском начальном образовании в области экологического дизайна. Мы нанимаем людей, которые рады вырастить новое поколение профессионалов в области экологического дизайна, включая архитекторов, ландшафтных архитекторов, городских дизайнеров и градостроителей. Уже более 50 лет наш факультет прокладывает новые пути в междисциплинарном дизайн-мышлении. Объединяя преподавателей, сотрудников, студентов и аспирантов, выпускников и профессионалов, сообщество ENVD стремится повышать свои ранги на уровне инструкторов/старших инструкторов и продвигать свою репутацию в продвижении новых подходов к обучению экологическому дизайну.

Успешные кандидаты должны быть энергичными, приверженными высшему образованию и иметь квалификацию для обучения студентов в различных областях, включая студии, большие лекции и семинары. В частности, Программа ищет опытных, разносторонних и междисциплинарных специалистов для преподавания одного или нескольких из следующих курсов:

- Основные курсы студии — студии для второкурсников и младших классов под руководством координатора, специализирующиеся на масштабных проектах (ENVD 2120) , проекты масштабнее здания (ENVD 2130) и проекты масштаба города и систем (ENVD 3100). Курсы в студии знакомят студентов с последовательностью исследований, которые приводят к развитию концепций, критической оценке и контексту дизайна.

- Курсы по дизайну с привлечением сообщества/общественных услуг, потенциально в партнерстве со спонсирующими клиентами. (т. е. практика),

- Архитектурная студия верхнего уровня для младших или старших классов

- Большие лекции по одной или нескольким из следующих областей (человеческое поведение и дизайн, материалы и методы, планирование территории)

Другие возможности обучения могут возникнуть в зависимости от амбиций и потребностей Программы, а также набора навыков и талантов отдельных лиц.

Служба. Назначение включает в себя работу в Программе экологического дизайна и университета (например, диссертационные комитеты, другие программные комитеты, набор студентов и т. д.). Это важный аспект должности, состоящий из не менее 20% контракта и ежегодной оценки заслуг.

Эти должности относятся к уровню инструктора или старшего инструктора и представляют собой обычные девятимесячные посты без постоянного пребывания в должности (80 % преподавания, 20 % услуг для штатных должностей). Ожидаются назначения на три года. Полная заработная плата для этих должностей будет соизмерима с опытом и будет варьироваться от середины 60 до 70 с полными льготами. В исключительных обстоятельствах могут быть доступны должности с частичной занятостью, которые будут распределяться пропорционально с полными льготами.

Ожидается, что успешные кандидаты будут доступны для начала 15 августа 2017 г.

Для получения дополнительной информации о программе посетите: http://www.colorado.edu/envd/

Университет Колорадо является работодателем с равными возможностями, приверженным созданию разнообразной рабочей силы. Мы приветствуем заявки от женщин, представителей расовых и этнических меньшинств, лиц с ограниченными возможностями и ветеранов. Альтернативные форматы этого объявления могут быть предоставлены по запросу для лиц с ограниченными возможностями, связавшись с координатором ADA по адресу [email protected].

Мы приветствуем заявки от женщин, представителей расовых и этнических меньшинств, лиц с ограниченными возможностями и ветеранов. Альтернативные форматы этого объявления могут быть предоставлены по запросу для лиц с ограниченными возможностями, связавшись с координатором ADA по адресу [email protected].

Университет Колорадо является одним из крупнейших работодателей в округе Боулдер и предлагает вдохновляющую среду для получения высшего образования и отличные преимущества. Узнайте больше об Университете Колорадо, посетив https://www.cu.edu/cu-careers.

Квалификация

Минимальная квалификация:

Степень магистра или выше в области дизайна, такой как архитектура, ландшафтная архитектура или городской дизайн.

Предпочтительная квалификация (отсутствие предпочтительной квалификации не является дисквалификацией):

- Многолетний профессиональный опыт работы в сфере дизайна (например, архитектор, градостроитель, ландшафтный архитектор и т.

д.)

д.) - Универсальность и опыт в широком круге вопросов, связанных с проектированием окружающей среды

- Опыт работы инструктором в университете

- Опыт работы в качестве основного инструктора в большом лекционном классе

- Способность преподавать 4 -й -й год студийные курсы по архитектуре или ландшафтной архитектуре

- Лицензия или соответствующие профессиональные полномочия в области архитектуры, ландшафтной архитектуры или планирования.

Особые инструкции для заявителей:

Рассмотрение начнется 21 марта 2017 г. Для полного рассмотрения просьба подать заявку до этой даты.

Заявки принимаются до тех пор, пока вакансия не будет заполнена.

Инструкции по материалам заявки:

Эта должность дает все преимущества, и ожидается, что заявитель будет преподавать шесть курсов в течение учебного года в рамках Программы экологического дизайна. Чтобы подать заявку, отправьте материалы, перечисленные ниже, в эту публикацию на www. cu.edu/cu-careers со следующим соглашением об именах «LastName_FirstName_NameofDocument», т. е. Smith_John_CV:

cu.edu/cu-careers со следующим соглашением об именах «LastName_FirstName_NameofDocument», т. е. Smith_John_CV:

1. Текущие биографические данные,

2. Сопроводительное письмо с описанием того, как вы повысите качество обучения и обслуживания в рамках нашей Программы, основанной на принципах экологического дизайна. Например, такое письмо может сформулировать вашу философию образования и подчеркнуть вашу эффективность в обучении экологическому дизайну.

3. Контактная информация для трех рекомендаций, которых могут попросить предоставить рекомендательные письма по приглашению.

4. Портфолио (педагогическое или другое) с примерами преподавательской, профессиональной и/или академической работы приветствуется.

5. Программа соответствующих курсов, которые вы преподавали ранее, если таковые имеются.

Финалисты и смогут принести на собеседование портфолио своих работ.

Прямая ссылка: https://cu.taleo.net/careersection/2/jobdetail.

д.)

д.)