Нужно ли сдавать нулевую СЗВ-М в 2017 году. Надо ли ип без работников сдавать сзв м

ИП без работников и СЗВ-М в 2018 году

Нужно ли сдавать СЗВ-М для ИП без работников в 2018 году? И есть ли какие-то изменения для предпринимателей с работниками? Ответы – в нашей консультации плюс образец заполнения отчета.

ИП без сотрудников: СЗВ-М

Любой бизнесмен вправе вести своё дело сам или привлекать наемный персонал. С такими лицами закон разрешает заключать, как трудовые, так и гражданско-правовые соглашения.

Законом не установлено, что ИП без работников сдает СЗВ-М. Такое правило действует и в 2018 году. На то есть две причины:

- у бизнесмена нет работников, а также исполнителей, подрядчиков и т.п.;

- коммерсант не зарегистрирован в качестве страхователя в системе ПФР.

При одновременном соблюдении названных условий форма СЗВ-М для ИП без работников теряет всякий смысл, поскольку показывать в ней – некого.

Сам по себе решается вопрос и с нулевой СЗВ-М у ИП, которые ведут бизнес сами по себе. Сотрудникам ПФР не нужны пустые бланки данного отчета, которые не несут в себе никакой полезной информации. Таким образом, для ИП нулевая СЗВ-М в 2018 году – вопрос закрытый.

Подавать нулевой отчет ИП только на самого себя – не нужно!

ИП с работниками: СЗВ-М

При наличии наемного персонала (даже хотя бы одного человека), нужно ли сдавать СЗВ-М ИП – не вызывает сомнений. Конечно, да. При этом страхователем бизнесмен становится, когда:

- есть наемные работники по трудовому договору;

- и/или делает выплаты и вознаграждения по гражданско-правовым соглашениям.

Обратите внимание: раньше нужно было самостоятельно зарегистрироваться во внебюджетных фондах в качестве страхователя-работодателя. На это закон давал 30 календарных дней со дня заключения ИП договора с первым из нанимаемых сотрудников. Что автоматически дает понимание, сдают ли ИП форму СЗВ-М. Но с 2017 года правила изменились. При госрегистрации соответствующая налоговая инспекция в течение трех рабочих дней сама сообщит в ПФР данные о бизнесмене из ЕГРИП (новая редакция ст. 11 Закона об ОПС № 167-ФЗ).

Мы разобрались, сдают ли ИП СЗВ-М. Теперь поговорим о заполнении этого отчета

Только от наличия заключенных трудовых и гражданско-правовых соглашений зависит, должны ли ИП сдавать СЗВ-М. Идут ли по ним выплаты, выполняются ли обязанности, ведет ли вообще ИП деятельность – значения не имеет.

Как заполнять СЗВ-М для ИП в 2018 году

По нашей информации образец заполнения для ИП формы СЗВ-М в 2018 году не претерпит серьезных изменений. Бланк и правила остались те же. Нужно учесть только некоторые особенности статуса ИП.

Так, нужно отметить, что отчет подает именно предприниматель. Для этого:

- в графе «Название (краткое)» нужно не забыть сделать пометку – «ИП»;

- в графе о должности – указать, что отчет подписывает именно ИП.

Весь наемный персонал ИП перечисляет в четвертом разделе отчета. При этом самого себя включать в СЗВ-М не нужно, поскольку сам с собой ИП трудовой договор не заключает! В остальном, принципиальных особенностей заполнения отчета ИП нет.

Подробнее об этом см. «СЗВ-М: заполняем сведения о застрахованных лицах».

Приведем образец заполненного отчета.

Далее вашему вниманию – образец заполнения СЗВ-М для ИП.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Сдают ли ИП СЗВ-М

Нужно ли ИП без работников сдавать СВЗ-М? Нужно сдать отчет если у ИП есть наемные работники? Есть ли особенности заполнения СЗВ-М для ИП? На эти и другие вопросы вы найдете ответы в данной статье.

Когда ИП обязан сдавать СЗВ-М

Сдавать форму СЗВ-М должны все страхователи, в том числе, индивидуальные предприниматели (ИП). При этом страхователем индивидуальный предприниматель становится:

- если у ИП есть наемные работники по трудовому договору;

- если ИП производит выплаты и вознаграждения по договорам гражданско-правового характера.

При этом имейте в виду, что если ИП заключил трудовые договоры с гражданами или выплачивает вознаграждения по гражданско-правовым договорам, он должен самостоятельно зарегистрироваться во внебюджетных фондах в качестве страхователя-работодателя (п. 1 ст. 11 Федерального закона от 15.12.2001 № 167-ФЗ). Зарегистрироваться в качестве страхователя в срок не позднее 30 календарных дней со дня заключения договора с первым из нанимаемых сотрудников.

Если же у ИП нет работников и (или) подрядчиков и в качестве страхователя он не зарегистрирован, то и сдавать СЗВ-М предпринимателю не нужно. ИП должны сдавать СЗВ-М только если являются страхователями-работодателями.

Как ИП заполнять СЗВ-М

В форму СЗВ-М индивидуальный предприниматель должен включать сведения обо всех сотрудниках, которые выполняют работу на основании трудовых или гражданско-правовых договоров. Они перечисляются в разделе 4 отчета СЗВ-М. При этом:

- если у ИП нет работников, то сам себя не он должен включать в раздел 4 СЗВ-М. ИП без работников сдавать СЗВ-М, в принципе, не должны;

- даже если ИП является работодателем, то самого себя он включать в СЗВ-М не должен, поскольку сам с собой он трудовой договора не заключает.

Подробнее об этом см. «СЗВ-М: заполняем сведения о застрахованных лицах».

СЗВ-М на ИП: образец

Если ИП заполняет СЗВ-М в то в разделе 1 нужно отметить, что отчет подается именно предпринимателем. Внизу формы в графе должность также нужно указать, что отчет подписывает ИП. В остальном, принципиальных особенностей заполнения отчета ИП нет. Приведем образец заполненного отчета.

Имейте в виду, что ИП без работников не обязаны сдавать нулевую СЗВ-М. Подразделениям ПФР не нужны пустые формы СЗВ-М, которые не несут в себе никакой полезной информации.

Подробнее об этом см. «Нулевая СЗВ-М: нужно ли её сдавать и как заполнить».

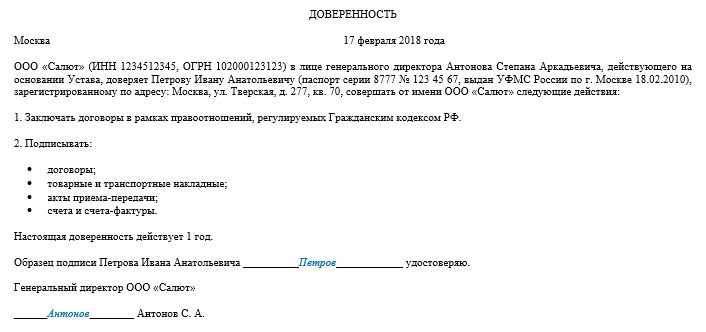

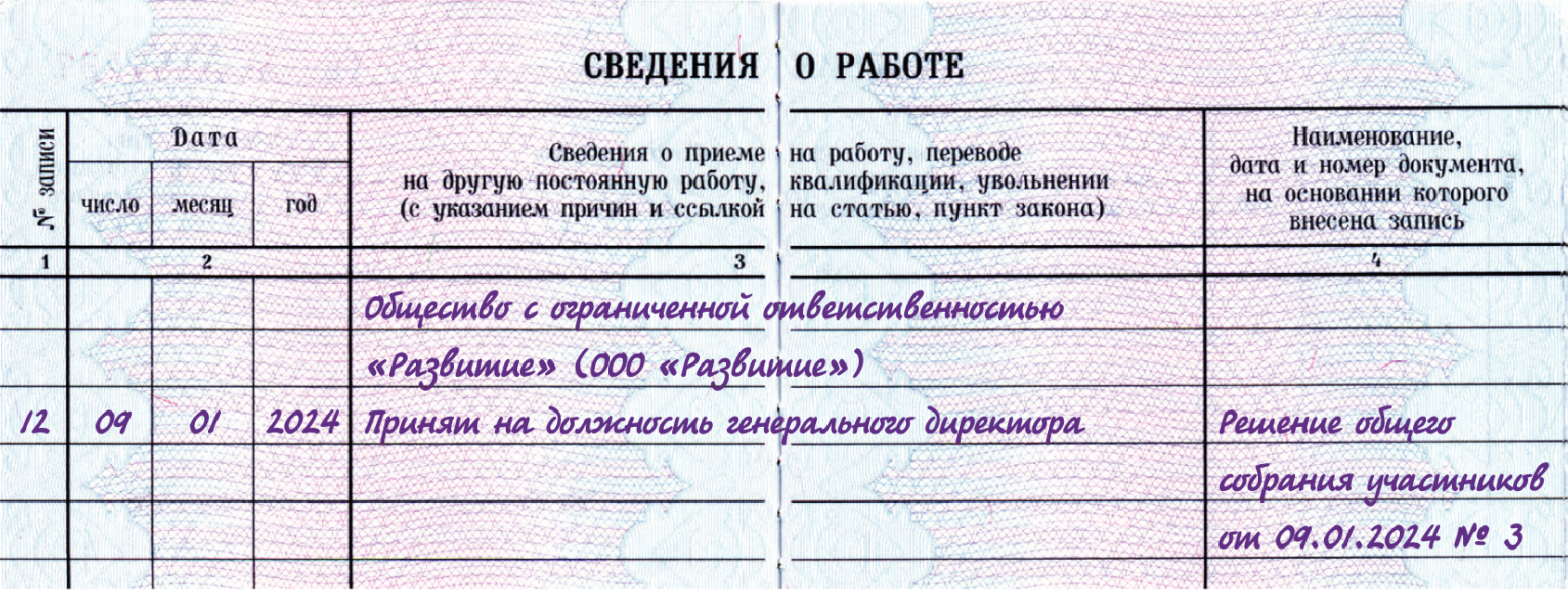

Кто может подписывать и сдавать отчет за ИП

Обязан ли ИП всегда сам подписывать отчет и лично сдавать его в подразделение ПФР? Нет, совсем не обязательно. ИП вправе представить отчетность через представителя. Однако полномочия должны быть оформлены нотариально удостоверенной доверенностью (ч. 9 ст. 5.1 Федерального закона от 24.07.2009 № 212-ФЗ).

На основании нотариально заверенной доверенности ИП вправе передать любые полномочия, связанные с ведением предпринимательской деятельности, как в полном объеме, так и в какой-то части. Так, на основании доверенности предприниматель вправе передать иному лицу (например, бухгалтеру) право на представление его интересов в определенных гос. учреждениях (налоговых органах, фондах и т.п.). На основании данной доверенности бухгалтер вправе сдавать и подписывать все формы отчетности. Пенсионный Фонд и форма СЗВ-М исключением не являются. То есть, представитель предпринимателя вправе на основании нотариально заверенной доверенности подписывать и сдавать отчетность (в том числе и ежемесячную форму СЗВ-М) в ПФР.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Сдают ли ИП отчет СЗВ-СТАЖ

Действительно ли ИП должны сдавать отчет СЗВ-СТАЖ? Как заполнять такой отчет, если у ИП нет работников, а пенсионные взносы он перечисляет только «за себя»? Ответим на эти вопросы и дадим рекомендации.

Отчет о стаже с 2017 года

С 1 января 2017 года взносы на обязательное пенсионное, социальное и медицинское страхование платят в налоговые инспекции. Но сведения о страховом стаже контролирует по-прежнему Пенсионный фонд РФ. Для отчетности по страховому стажу в территориальные подразделения ПФР нужно сдавать отчет по форме СЗВ-СТАЖ. Форма бланка этого отчета утверждена Постановлением Правления ПФР от 11.01.2017 № 3п.

Этот отчет сдается по итогам отчетного периода – года. Срок сдачи – не позднее 1 марта. Впервые сдать такой отчет за 2017 год нужно не позднее 1 марта 2018 года.

Кто должен отчитываться о периодах работы

Отчет по форме СЗВ-СТАЖ о сотрудниках должны передавать в территориальные органы ПФР:

- организации, в том числе иностранные, которые ведут деятельность в РФ, и их обособленные подразделения;

- индивидуальные предприниматели, адвокаты, нотариусы, частные детективы.

Они отчитываются перед органами ПФР по всем сотрудникам, выполняющим работу по трудовому или гражданско-правовому договору. Это следует из статьи 1, пункта 1 статьи 8 и статьи 15 Федерального закона от 1 апреля 1996 г. № 27-ФЗ. Также это предусмотрено пунктом 1.5 <Порядка заполнения СЗВ-СТАЖ>, утвержденного Постановлением Правления ПФР от 11.01.2017 № 3п.

Таким образом, чтобы у ИП возникла обязанность по заполнению и представлению стажевой отчетности, у бизнесмена должны быть работники в рамках трудовых отношений. Также нужно отчитываться, если с физическими лицами предприниматель заключал договоры гражданско-правового характера (например, на выполнение работ или оказание услуг). Существуют также и другие договоры, при заключении которых с физическими лицами ИП обязан будет сдавать отчет СЗВ-СТАЖ. Вот полный перечень таких договоров:

Если у ИП нет работников

Индивидуальные предприниматели, которые платят пенсионные взносы только на собственное страхование «за себя», сведения о стаже на самих себя в ПФР не подают. Они не должны заполнять отчет СЗВ-СТАЖ на самих себя. При этом какая-либо ответственность за непредставление таких сведений по статье 17 Федерального закона от 1 апреля 1996 г. № 27-ФЗ к ним не применяется. Это следует из статей 8 и 11 Ферерального закона от 1 апреля 1996 г. № 27-ФЗ, статьи 432 Налогового кодекса РФ. Таким образом, ИП без работников и подрядчиков не должны сдавать отчет СЗВ-СТАЖ, например, за 2017 год.

Однако если, допустим, в 2017 году имело место вступление в трудовые или гражданско-правовые отношения хотя бы на небольшой период, то отчет по форме СЗВ-СТАЖ за 2017 год индивидуальному предпринимателю нужно сдать за весь год. Даже если в этом же отчетном периоде трудовые или гражданско-правовые отношения были прекращены. Поэтому проверьте, не заключал ли ИП с «физиками» какие-либо договоры, например, на оказание услуг или выполнение работ.

Если же ИП, в принципе, являются страхователями по обязательному пенсионному страхованию, то они должны сдавать отчеты СЗВ-СТАЖ в общем порядке. Так, в частности, ИП может потребоваться сдавать отчетность о стаже при выходе сотрудников на пенсию. См. «Форма СЗВ-СТАЖ: как заполнить и сдать новую форму для годовой отчетности в ПФР».

Если ИП работает по трудовому договоруЕсли ИП работает по трудовому договору в сторонней организации, то это организация является для него страхователем. Соответственно, эта организация и должна сдавать на своего работника отчет о стаже.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Нулевая форма отчета СЗВ-М в 2017 году

Работодатели обязаны ежемесячно подавать в Пенсионный фонд отчет о застрахованных лицах. Но некоторые организации имеют единственного сотрудника – директора либо приостанавливают функционирование. Подают ли нулевую СЗВ-М в 2017 году в подобных ситуациях? Наша консультация поможет разобраться в этих вопросах.

Что означает «нулевой» отчет

СЗВ-М – это форма персонифицированного учета. Она предназначена для отражения данных о застрахованных сотрудниках организации (ИП). Примерно это обозначение расшифровывается так: Сведения о Застрахованных Входящие за Месяц. Оформлением этого отчёта занимается ответственное лицо, назначенное руководителем.

По общему правилу, если на предприятии отсутствуют работники, и при этом не подписано трудовое соглашение между руководителем и самой организацией, то такой ежемесячный отчёт СЗВ-М бухгалтеры называют «нулевым».

При каких условиях и кто сдает

Представлять в ПФР рассматриваемый документ обязаны юридические лица и индивидуальные предприниматели, которые заключили трудовой или гражданско-правовой договор с физическими лицами. При этом важно соблюдать два условия:

- Срок действия контракта не истек.

- Идёт отчисление страховых взносов.

СЗВ-М сдают ежемесячно в территориальный ПФР по месту регистрации предприятия как страхователя.

Подробнее об этом см. «Кто должен сдавать СЗВ-М в 2017 году».

Существует ли нулевая форма

Взять пустой образец нулевой СЗВ-М и сдать его в Пенсионный фонд невозможно, да и не и имеет смысла. Дело в том, что на законодательном уровне понятие «нулевой СЗВ-М» не регламентировано.

Если ознакомиться с содержанием этого документа, среди обязательных реквизитов можно увидеть:

- регистрационный номер в Пенсионном фонде;

- название организации;

- идентификационный налоговый номер;

- КПП;

- период, за который сдан отчет;

- тип формы.

Разумеется, первые 3 раздела невозможно оставить пустыми:

В 4-м разделе приводят список застрахованных физических лиц, с которыми заключен и действует трудовой либо гражданско-правовой договор. А также – персональную информацию по каждому: СНИЛС и ИНН. Пример показан далее:

Логично полагать, что фактически организация не может существовать без работников. Поэтому должна отражать информация минимум о генеральном директоре.

Нулевая форма: нужно ли сдавать

Экономические субъекты могут сталкиваться с ситуацией, когда нужно приостановить деятельность. В этом случае персонал трудовых функций не выполняет, а бухгалтерия не начисляет страховые взносы. Можно ли оставлять блок «Сведения о застрахованных лицах» пустым?

Однозначный ответ на этот вопрос долго отсутствовал, поскольку мнение Пенсионного фонда и его территориальных органов зачастую противоречило друг другу. Так, в 2016 году была допустима отправка в фонд СЗВ-М без блока сведений о застрахованных лицах:

Согласно другому мнению, представлять отчет нужно было только при наличии застрахованных лиц:

- Работающих по трудовому или гражданско-правовому договору.

- Получающих доходы от предприятия.

На сегодня, если деятельность компании временно приостановлена, работники продолжают быть застрахованными и подача формы СЗВ-М обязательна.

Сдают ли ИП нулевую форму

Бизнесмены подают рассматриваемую отчетность в Пенсионный фонд только тогда, когда выступают страхователями. Такое требование вытекает из п. 2.2 ст. 11 Закона № 27-ФЗ Как быть с нулевым отчетом на единственного учредителя – гендира

Для организации, учредителем которой выступает генеральный директор в единственном лице, не имеет значения наличие/отсутствие с ним договора. Согласно разъяснениям № 08-22/6356, представление отчетности в Пенсионный фонд обязательно.

Но всё равно имеет место спорная ситуация: ведь при указании директора-учредителя в СЗВ-М одновременно нужно отражать сведения о его стаже в расчёте по страховым взносам.

В июле 2016 года появились дополнительные разъяснения: если компания по определенным обстоятельствам не ведет финансово-хозяйственную деятельность, подавать нулевую СЗВ-М на генерального директора без договора не нужно. Хотя советуем здесь перестраховаться и всё же сдать такой отчёт.

Что случилось с нулевыми СЗВ-М

Вопрос о том, можно ли оставлять пустым раздел «Сведения о застрахованных лицах», долгое время не имел однозначного ответа. Компании всё же подавали нулевую СЗВ-М, где отражали информацию только о генеральном директоре. В прошлом году наметились подвижки по этому вопросу.

Согласно письму Минтруда от 7 июля 2016 года № 21-3/10/В-4587, которое подписал заместитель министра А.Н. Прудов, чиновники рассмотрели ситуацию, когда генеральный директор не заключает трудовой договор с организацией и не получает доходов:

По поводу нулевых форм было высказано следующее мнение:

На основании этих разъяснений, можно сделать такой вывод: когда генеральный директор он же учредитель и единственный работник не подписывал трудовой договор с предприятием и не получает денежных выплат, отчетность по застрахованным лицам организация не подает.

Центральный аппарат Пенсионного фонда отреагировал на позицию Министерства труда и изменил свое мнение. Согласно письму ПФР от 13.07.2016 № ЛЧ-08-26/9856, в подобных ситуациях отчет СЗВ-М представлять не нужно.

В связи с изменением позиции, ПФР направил своим территориальным подразделениям соответствующие рекомендации. Некоторые из них известили об изменении позиции юридические лица и ИП.

Как было сказано, на основании новых разъяснений страхователи освобождены от сдачи именно «нулевок». Это следует из письма ПФР от 13.07.2016 № ЛЧ-08-26/9856.

Также см. «Нулевая СЗВ-М: нужно ли её сдавать и как заполнить».

Каковы сроки сдачи «нулевой» СЗВ-М в 2017 году

Выше мы разобрали, что нулевая отчетность отменена. Страхователи должны представлять только СЗВ-М с наличием сведений о наемных работниках.

На основании изменений, которые произошли в подп. 2.2 ст. 11 Закона № 27-ФЗ, были установлены новые сроки сдачи СЗВ-М.

С 1 января 2017 года подавать документ нужно не позднее 15-го числа месяца, который следует за отчетным периодом. Если крайний день совпадает с выходным/праздником, то срок переходит на следующий рабочий день.

Ниже показаны сроки сдачи СЗВ-М в 2017 году:

Также см. «СЗВ-М в 2017 году: новые сроки сдачи исходных, корректирующих и уточненных отчетов».

Как действовать

Письма Минтруда и ПФР не дают однозначных ответов на спорны вопросы про отчётность по форме СЗВ-М. Поэтому мы рекомендуем страхователям при их возникновении обращаться за письменными ответами в подразделения Пенсионного фонда. Так вы минимизируете риск привлечения к ответственности за правонарушение.

Также см. «Штраф за несдачу СЗВ-М в 2017 году».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com