Содержание

как ставить и зачем нужны

Компании и ИП, которые перечисляют сотрудникам зарплату и другие выплаты физлицам, должны указывать в платежном поручении код дохода. Всего их пять.

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2020 года при перечислении денег физлицам в платежном поручении нужно указывать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов человека нельзя удерживать долги, которые он обязан выплатить по решению суда. Раньше было только три кода, а с 1 мая 2022 года — уже пять.

Указание Банка России от 25.03.2022 № 6104-У

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

- Из заработной платы при ее выплате. Для этого нужно отправить документ на работу должнику.

- Списать с банковских счетов должника, в том числе и с зарплатного счета. Для этого нужно отправить исполнительный лист в банк, где находятся счета должника.

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам, например алименты, пособия на ребенка, выплаты из-за чрезвычайных ситуаций и другие. Кроме того, иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные, выданные авансом на рабочие задачи и другое.

С каких доходов нельзя списать долг по исполнительному листу — ст. 101 закона 229-ФЗ

Если деньги на банковском счете человека обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки перечисляли со счета должника деньги, которые по закону не имели права трогать.

И возникали ситуации, когда банки перечисляли со счета должника деньги, которые по закону не имели права трогать.

Теперь благодаря кодам вида выплаты банк может отделить суммы, с которых нельзя списывать долги, от остальных денег, находящихся на счете должника.

В нашем примере так: если на счет Ирины поступит зарплата, банк удержит с нее взыскание, а вот с пособия на ребенка — нет.

Как определить код дохода

В реквизите 20 «Наз. пл.» платежного поручения при расчете с физлицами нужно проставить один из пяти кодов платежа. Он зависит от того, выплата периодическая или разовая. Для некоторых видов доходов ставить код не нужно.

Работодатель сам решает, какой это тип выплаты. Если деньги перечисляют каждый месяц, выплату можно назвать периодической, например алименты. К разовым переводам можно отнести материальную помощь в связи с чрезвычайной ситуацией.

Код 1. Цифру 1 ставят, когда перечисляют зарплату или другой доход, удержания из которого ограничены. Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

В таблице собрали примеры — сколько можно удерживать из зарплаты сотрудника по исполнительным документам.

| Сколько можно удержать из зарплаты | Пример |

|---|---|

| 50% — максимальный размер удержаний вне зависимости от количества исполнительных листов | Допустим, у Иванова зарплата 50 000 ₽. Если на Иванова в банк поступил исполнительный лист — например, по уплате ущерба другой компании, — ежемесячно банк имеет право удерживать не более 50% зарплаты, то есть максимум 25 000 ₽ |

| 70% — удержания из заработной платы при отбывании исправительных работ, взыскании алиментов, возмещении вреда, причиненного здоровью другого лица, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением | К примеру, на Иванова с окладом 50 000 ₽ поступил еще один исполнительный лист на уплату алиментов. Теперь банк будет взыскивать из его зарплаты сумму по двум исполнительным листам, но не более 70% — максимально 35 000 ₽ Теперь банк будет взыскивать из его зарплаты сумму по двум исполнительным листам, но не более 70% — максимально 35 000 ₽ |

Код 2 ставят для периодических выплат, с которых нельзя удерживать суммы по исполнительным документам. Например, алиментов.

Код 3 ставят для периодических выплат, с которых можно удерживать алименты и возмещение вреда в связи со смертью кормильца. Например, ежемесячное возмещение вреда, причиненного здоровью.

Код 4 используют для разовых выплат, с которых нельзя ничего удерживать. Например, с единовременной материальной помощи в связи с бракосочетанием.

Код 5 ставят, когда перечисляют разовые выплаты, с которых можно удерживать только алименты детям и возмещение вреда из-за смерти кормильца.

Код не проставляется. Поле остается пустым при переводе денег, которые не относятся к доходам, и потому с них нельзя списывать долги.

Например, сотруднику перечисляют подотчетные деньги, компенсируют расходы на покупку чего-либо для компании, возвращают или выдают заем.

Чтобы было понятнее, мы собрали выплаты в таблицу.

| Код | Вид выплаты | Пример выплаты |

|---|---|---|

| 1 | Выплаты, по которым есть ограничение размера удержания | Зарплата, аванс, премия, компенсация за неиспользованный отпуск, отпускные, оплата больничного, вознаграждение по договору ГПХ |

| 2 | Периодические выплаты, с которых нельзя ничего удерживать | Алименты, ежемесячная компенсация за использование личных инструментов в служебных целях |

| 3 | Периодические выплаты, с которых можно удерживать только алименты и возмещение вреда в связи со смертью кормильца | Ежемесячная выплата в счет возмещения вреда здоровью |

| 4 | Разовые выплаты, с которых нельзя ничего удерживать | Возмещение командировочных расходов, пособие на погребение |

| 5 | Разовые выплаты, с которых можно удерживать только алименты детям и возмещение вреда из-за смерти кормильца | Разовая выплата в счет возмещения вреда здоровью |

| Не ставится | В остальных случаях | Подотчетные деньги, возврат кредита или займа |

Как заполнять платежные поручения

Компании и ИП, которые платят людям, должны заполнять платежку по определенным правилам:

- вносить сумму взыскания в назначение платежа;

- указывать код дохода в поле 20 «Наз.

пл.»;

пл.»; - при выплате зарплаты нескольким сотрудникам оформлять одну платежку на всю сумму и к ней прикладывать реестр платежей.

Сумму взыскания — в назначение платежа. Если работодателю поступил исполнительный лист на сотрудника и деньги удержаны, сумму взыскания нужно указать в платежном поручении на перечисление зарплаты.

Обращение взыскания на заработную плату должника — ч. 3 ст. 98 закона № 229-ФЗ

Ее указывают в реквизите 24 «Назначение платежа» так:

Об указании в расчетном документе взысканной суммы — письмо Банка России от 27.02.2020 № ИН-05-45/10

- символ «//»;

- буквы «ВЗС», то есть взысканная сумма;

- символ «//»;

- сумма цифрами. Рубли отделяются от копеек дефисом «-». Если взысканная сумма в целых рублях, то после дефиса «-» указывается «00»;

- символ «//».

Например, сумма взыскания — 15 000 ₽. Запись будет выглядеть так: //ВЗС//15000-00//.

Код дохода — в поле 20. Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод человеку, нужно указывать код вида дохода в платежном поручении — в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод человеку, нужно указывать код вида дохода в платежном поручении — в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Платежка с удержанием долга из зарплаты сотрудника будет выглядеть так:

Loading…

Если не было удержаний по исполнительным листам, писать в «Назначении платежа» ничего не нужно, только проставить код дохода в поле 20

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

Loading…

Если удержаний по исполнительным листам не было, писать в «Назначении платежа» ничего не нужно

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Loading…

Пример реестра к общей платежке. Если удержаний не было, в столбце «Удержания» ничего указывать не надо

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений, на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом человека. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата не доход — например, пособие на погребение, — то проверяем ее в списке выплат, с которых нельзя списывать долги, — в ст. 101 закона № 229-ФЗ. Если такая выплата есть в списке, ставим код для банка. Если выплаты в списке нет — код не ставим.

Алгоритм такой:

Loading…

Если выплата — не доход человека и ее нет в ст. 101 закона № 229-ФЗ, код не ставим

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания арендует у человека небольшой склад и перечисляет ему арендную плату. Такая выплата — доход арендодателя. Значит, при перечислении денег нужно указать код 1.

Такая выплата — доход арендодателя. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего участника и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход участника-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, аванс на предстоящие расходы и возмещение уже понесенных работником затрат на покупку билетов и проживание.

Суточные и компенсация уже понесенных затрат — это не доход работника. Значит, смотрим ст. 101 закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 2, если сотрудник ездит в командировки регулярно, и 4, если время от времени.

А вот при перечислении сотруднику аванса на расходы в командировке, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания ежемесячно перечисляет компенсацию за это. По компенсации за использование личного автомобиля проставляют код 2.

Какие компенсации считать доходом работника — п. 4.2 мотивировочной части постановления Конституционного суда РФ от 01.02.2019 № 7-П

Если сотрудник пользуется своим смартфоном или ноутбуком для работы, а компания ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если указать неверный код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например взыщет долг с алиментов на ребенка. Ответственность за это будет на работодателе, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть два дня, если перевод в пределах одного региона, и пять дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

Расчеты с сотрудниками без бюрократии и комиссий — с зарплатным проектом Тинькофф

Loading…

Loading…

Loading…

Подключить бесплатно

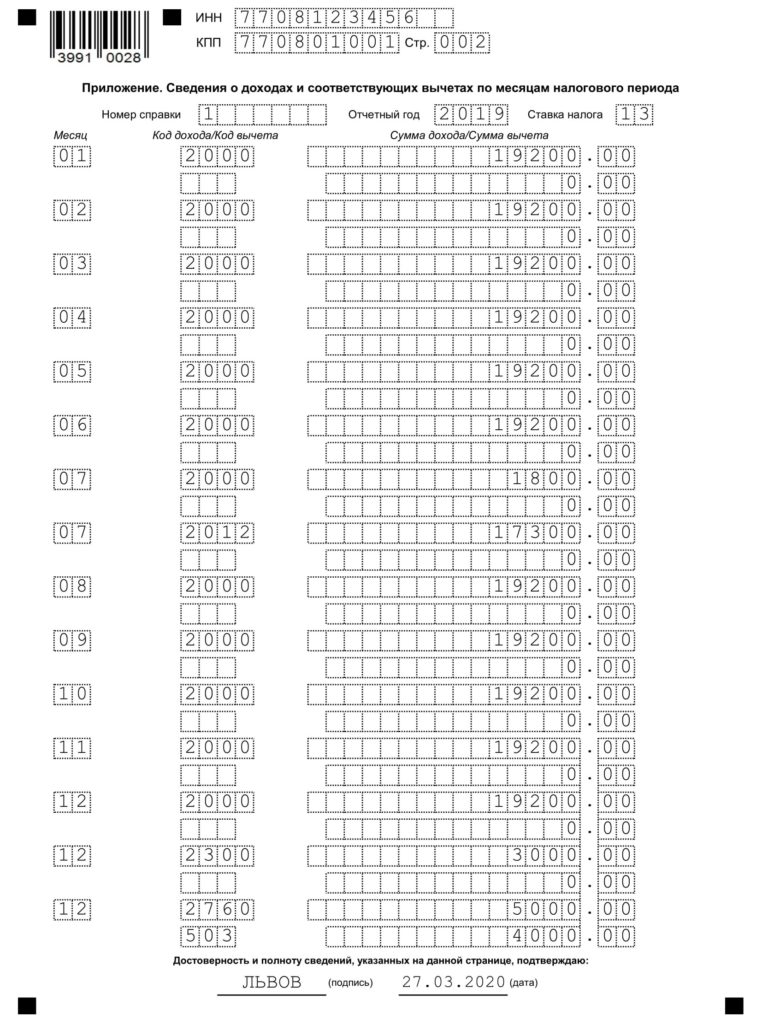

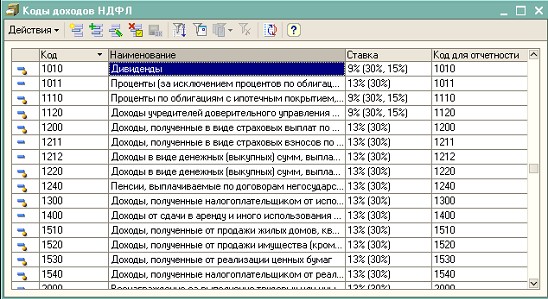

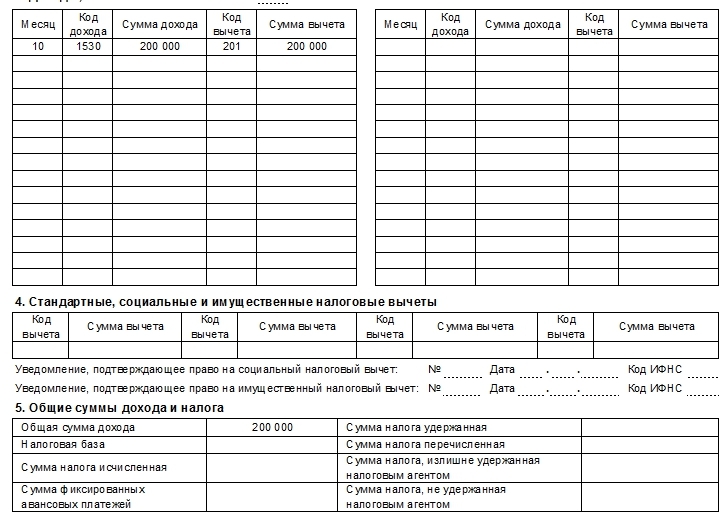

Новые коды доходов и вычетов для формы 2-НДФЛ вступили в силу

Лара Бодрова Новости

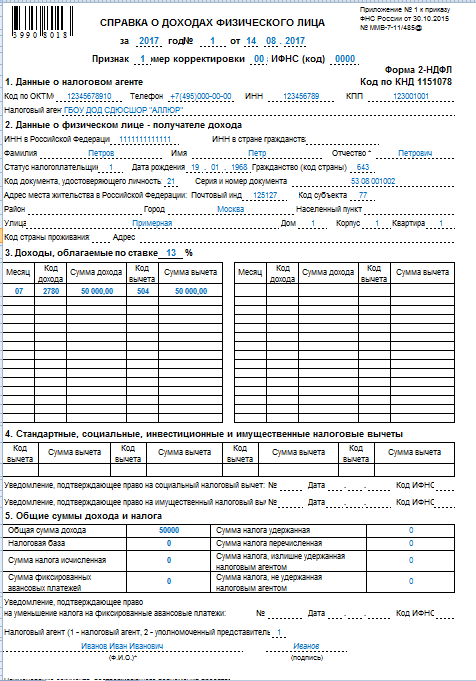

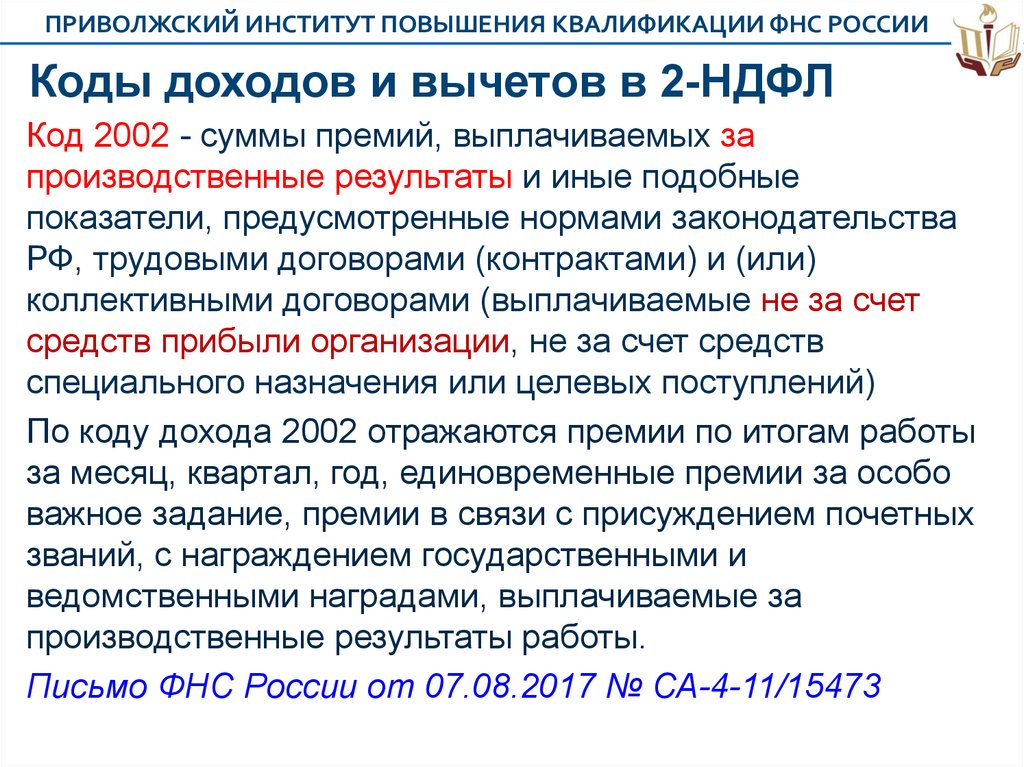

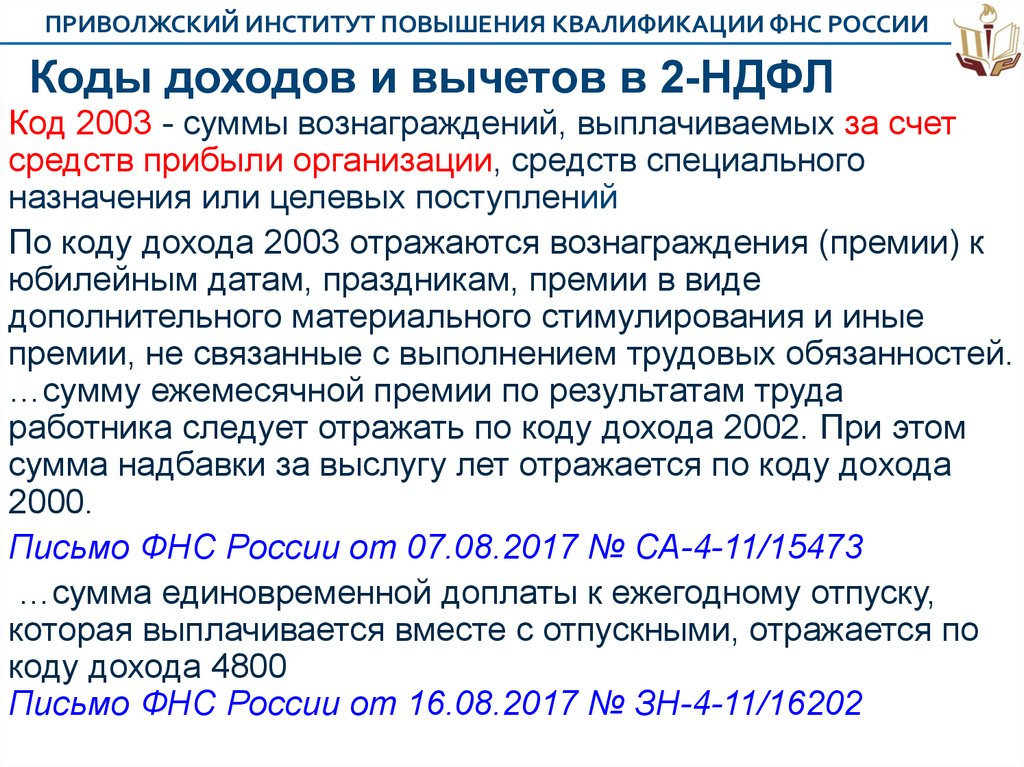

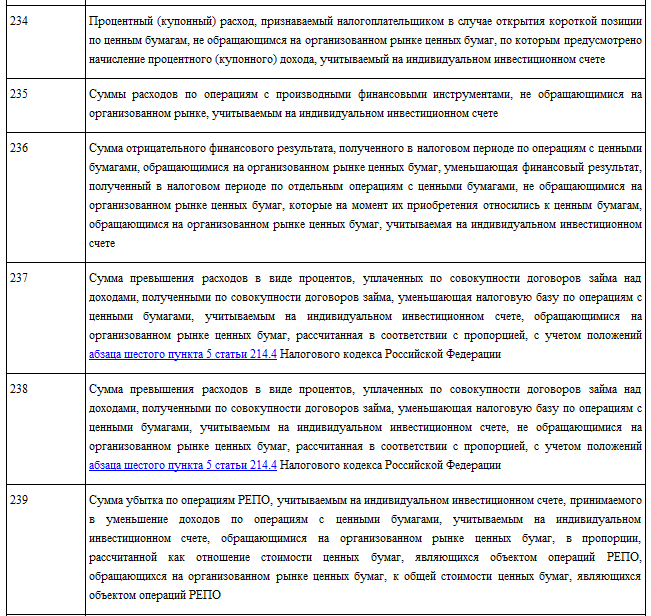

ФНС своим приказом от 24.10.2017 № ММВ-7-11/820@ утвердила дополнительные коды доходов и вычетов. Документ зарегистрирован в Министерстве юстиции и опубликован.

Обратите внимание, что новые коды следует применять при составлении справки 2-НДФЛ уже за 2017 год.

Документ ввел несколько новых кодов вида доходов, и один код вида вычетов. Познакомиться с ними можно в следующей таблице.

Познакомиться с ними можно в следующей таблице.

Коды доходов | |

2013 | Сумма компенсации за неиспользованный отпуск |

2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях; |

2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение В добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07. |

2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации |

3021 | Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

Код вычета | |

619 | Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете |

Убедитесь, что знаете правила заполнения личных данных работников в 2-НДФЛ.

2-НДФЛвычет НДФЛ

Владлена Владлена

НДС при получении субсидии из бюджета: учёт субсидий, включение в налоговую базу по НДС, принятие НДС к вычету по субсидированным расходам, восстановление НДС.

Подробнее

Владлена Владлена

Заработная плата за декабрь 2022 года будет выплачена в январе. Как отразить в отчётах НДФЛ с зарплаты за декабрь 2022 года? Инструкция ФНС.

Подробнее

Владлена Владлена

С 1 марта 2023 года будет применяться новый бланк отчёта о плате за негативное воздействие на окружающую среду. Форма декларации о плате за НВОС 2022 года.

Подробнее

Подача заявления на продление подоходного налога: как и когда в 2022 году

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Заполните форму IRS 4868, но помните, что получение продления не дает вам больше времени для фактической уплаты налогов.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Содержание

- Как подать налоговую отсрочку?

- Как долго длится налоговая отсрочка?

- Продление срока уплаты налога для иностранных налогоплательщиков и военнослужащих

- Не забудьте подать заявление до крайнего срока в октябре

Содержание

- Как подать заявление на продление налога?

- Как долго длится налоговая отсрочка?

- Продление срока уплаты налогов для иностранных налогоплательщиков и военнослужащих

- Не забудьте подать документы до октября

Крайний срок подачи федерального подоходного налога — 18 апреля 2022 г. Если вам нужно больше времени, вы можете получить автоматическое продление подоходного налога, заполнив Форма IRS 4868. Это дает вам срок до 17 октября 2022 года, чтобы подать налоговую декларацию.

Если вам нужно больше времени, вы можете получить автоматическое продление подоходного налога, заполнив Форма IRS 4868. Это дает вам срок до 17 октября 2022 года, чтобы подать налоговую декларацию.

Вот что можно и чего нельзя делать, когда речь идет о продлении налога.

Как подать налоговую отсрочку?

Вы можете получить налоговую отсрочку в электронном виде или по почте. Вам следует запросить продление до крайнего срока 18 апреля, чтобы избежать штрафа за несвоевременную подачу документов со стороны IRS.

Если вы не планируете использовать налоговое программное обеспечение или еще не решили, какое программное обеспечение использовать, рассмотрите возможность использования бесплатного файла IRS. Налоговое управление США сотрудничает с некоммерческой организацией Free File Alliance, чтобы предоставить людям, чей скорректированный валовой доход составляет менее 73 000 долларов США, доступ к бесплатному фирменному программному обеспечению для подготовки налоговых деклараций. Любой — даже люди с доходом выше порога — может подать заявку на продление онлайн.

Любой — даже люди с доходом выше порога — может подать заявку на продление онлайн.

Если вы планируете использовать налоговое программное обеспечение, убедитесь, что ваш провайдер поддерживает форму 4868 для налоговых расширений. Большинство делает. Вы можете просто следовать инструкциям программы и посмотреть, как таким образом подать налоговую декларацию в электронном виде. Когда вы отправите форму, IRS отправит вам электронное подтверждение.

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

|

Вы также можете подать заявление на продление налога, заполнив форму 4868 на бумаге и отправив ее обычной почтой (она занимает меньше страницы), но просто получите подтверждение того, что вы отправили ее по почте.

Как долго действует налоговая отсрочка?

Однако получение продления не дает вам больше времени для оплаты — оно только дает вам больше времени для подачи декларации. Если вы не можете подать налоговую декларацию до крайнего срока 18 апреля, вам необходимо рассчитать свой налоговый счет и уплатить как можно большую его часть на тот момент.

Все, что вы задолжали после установленного срока, подлежит начислению процентов и штрафу за просрочку платежа, даже если вы получите продление.

Вы можете получить перерыв в штрафе за просрочку платежа, если вы заплатили не менее 90% ваших фактических налоговых обязательств к крайнему сроку, а остальное вы платите при возврате.

Продление налогов для иностранных налогоплательщиков и военнослужащих

Некоторым людям вообще не нужно беспокоиться о подаче заявления на продление налогов.

Если вы являетесь гражданином или резидентом США, который жил и работал за пределами страны в крайний срок подачи налоговой декларации, вы можете автоматически получить два дополнительных месяца для подачи налоговой декларации и уплаты любой причитающейся суммы без необходимости запрашивать налоговую декларацию. расширение.

Люди, пострадавшие от определенных стихийных бедствий, также могут автоматически получить больше времени (время варьируется; проверьте список подходящих стихийных бедствий).

Некоторые военнослужащие также автоматически получают дополнительное время в зависимости от того, где они находятся и чем занимаются.

Не забудьте подать документы до октября. Вам все еще нужно подать окончательный отчет. Если вы не подадите заявку до 17 октября, штрафы могут быть ужесточены.

Об авторе: Тина Орем — специалист NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Читать дальше

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Налоговые льготы и налоговые вычеты

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Налоговые вычеты уменьшают ваш налогооблагаемый доход, а налоговые кредиты уменьшают ваш счет доллар за долларом.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Налоговые кредиты и налоговые вычеты могут быть самой приятной частью подготовки вашей налоговой декларации. Оба уменьшают ваш налоговый счет, но совершенно по-разному.

Налоговые кредиты напрямую уменьшают сумму налога, которую вы должны уплатить, давая вам сокращение налоговых обязательств в соотношении доллар к доллару. Например, налоговый кредит в размере 1000 долларов снижает ваш налоговый счет на соответствующую 1000 долларов.

Налоговые вычеты, с другой стороны, уменьшают долю вашего дохода, подлежащую налогообложению. Вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей группы федерального подоходного налога. Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов США сэкономит вам 220 долларов США.

Вы бы предпочли: | |||||

Налоговый вычет в 10 000 долларов? | |||||

Your AGI | $100,000 | $100,000 | |||

Less: tax deduction | ($10,000) | ||||

Taxable income | $90,000 | $100,000 | |||

Tax rate* | |||||

Calculated tax | $22,500 | $25,000 | |||

Less: tax credit | (10 000 долларов США) | ||||

Ваш налоговый счет | 22 500 долларов США | 9065 190 000 долларов США0053 | |||

Налоговая скидка

Некоторые налоговые льготы не подлежат возврату.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.Некоторые налоговые льготы подлежат возврату. Если вы имеете право на получение возмещаемых налоговых льгот, таких как налоговая скидка на заработанный доход или налоговая скидка на детей, сумма кредита выходит за рамки ваших налоговых обязательств и может привести к возврату чека.

Налоговое управление США устанавливает конкретные критерии, которым вы должны соответствовать, чтобы претендовать на получение как невозмещаемых, так и возмещаемых кредитов.

Большое решение о налоговых вычетах

Существует два типа стратегий налоговых вычетов: стандартные вычеты или детализированные.

Стандартный вычет

Стандартный вычет — это универсальное уменьшение суммы вашего дохода, облагаемого налогом. Вам не нужно ничего делать, чтобы претендовать на стандартный вычет или предоставлять какие-либо документы.

Вы можете запросить стандартный вычет по форме 1040. Сумма зависит от вашего статуса подачи.

Filing status

2021 tax year

2022 tax year

Single

$12,550

$12,950

Married, filing совместно

25 100 долл. США

$25,900

Married, filing separately

$12,550

$12,950

Head of household

$18,800

$19,400

Детализация

Детализация позволяет вам использовать такие вычеты, как проценты по ипотеке, медицинские расходы или благотворительные пожертвования.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.Как и в случае с налоговыми льготами, получение определенных вычетов требует соответствия определенным требованиям, основанным на вашем статусе подачи документов, текущих жизненных событиях и сумме вашего дохода, подлежащего налогообложению. Убедитесь, что вы соответствуете критериям IRS, чтобы претендовать на налоговые льготы и вычеты.

| |

|

пл.»;

пл.»; 02.1992 № 2300-1 «О защите прав потребителей»

02.1992 № 2300-1 «О защите прав потребителей»

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США. Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.

Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.