Как получить ключ электронной подписи для налоговой? Ключ электронной подписи фнс

В «Личном кабинете налогоплательщика для физических лиц» можно получить электронную подпись | ФНС

26 Ставропольский крайДата публикации: 06.07.2015 09:00

С 1 июля 2015 года налогоплательщики могут получать усиленную неквалифицированную подпись в «Личном кабинете налогоплательщика для физических лиц». Федеральный закон от 04.11.2014г. № 347-ФЗ законодательно закрепил понятие «личного кабинета налогоплательщика». Документы, переданные в службу физлицами в электронной форме через данный сервис и подписанные усиленной неквалифицированной электронной подписью, признаются равнозначными документам, представленным на бумаге.

Отличие такой подписи от квалифицированной в том, что квалифицированная подпись выдается удостоверяющими центрами, аккредитованными Минкомсвязи России, и применяется при взаимодействии с различными органами исполнительной власти, коммерческими организациями. А неквалифицированная подпись выдается бесплатно удостоверяющим центром ФНС России в «Личном кабинете налогоплательщика для физических лиц» и применяется только для взаимодействия со службой через личный кабинет.

Существует два варианта электронной подписи: «ключ электронной подписи хранится на компьютере пользователя» или «ключ электронной подписи хранится в «облаке» в защищенном хранилище ФНС России». В первом случае будет выпущен один сертификат, который в дальнейшем можно перенести на другой компьютер. Во втором случае изготавливается один сертификат, который будет доступен с любого устройства. В обоих случаях сертификат будет полноценным инструментом для ведения электронного документооборота через личный кабинет.

Если у налогоплательщика имеется квалифицированная электронная подпись, то получать неквалифицированную ему не нужно.

Применение усиленной неквалифицированной электронной подписи с 1 июля позволяет налогоплательщику – физическому лицу направлять через свой личный кабинет налоговую декларацию по налогу на доходы физических лиц по форме 3-НДФЛ с приложениями. В ближайшее время перечень документов, направляемых пользователем в налоговый орган через личный кабинет с применением усиленной неквалифицированной электронной подписи, будет расширен.

Более полная информация доступно изложена в видеоролике на сайте ФНС России www.nalog.ru в разделе «Видеоматериалы».

www.nalog.ru

Как получить ключ электронной подписи для налоговой?

Опубликовал: admin в Интернет 24.06.2018 158 Просмотров

Получить ключ электронной подписи для налоговой можно несколькими способами. И сам ключ электронной подписи может быть разным. Какой подойдет именно вам, где его получить, когда и как применять — на все эти вопросы ответим в предлагаемой статье.

Электронная подпись для налоговой и не только — что это такое?

Определение электронной подписи дается в п. 1 ст. 2 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ (далее — закон № 63-ФЗ). Согласно этому определению основная функция электронной подписи — идентификация лица, подписавшего электронный документ. Документы в электронной форме сегодня приобретают все большее распространение.

Отчетность в электронной форме обязаны представлять:

- все плательщики НДС;

- организации с численностью более 100 человек — в ФНС;

- работодатели с численностью работников от 25 человек — документы, содержащие сведения о доходах физлиц и НДФЛ, и отчеты в ПФР и ФСС.

Электронный отчет без наличия электронной подписи сдать нельзя, так как системы приема отчетов и деклараций не смогут идентифицировать подателя этих электронных документов.

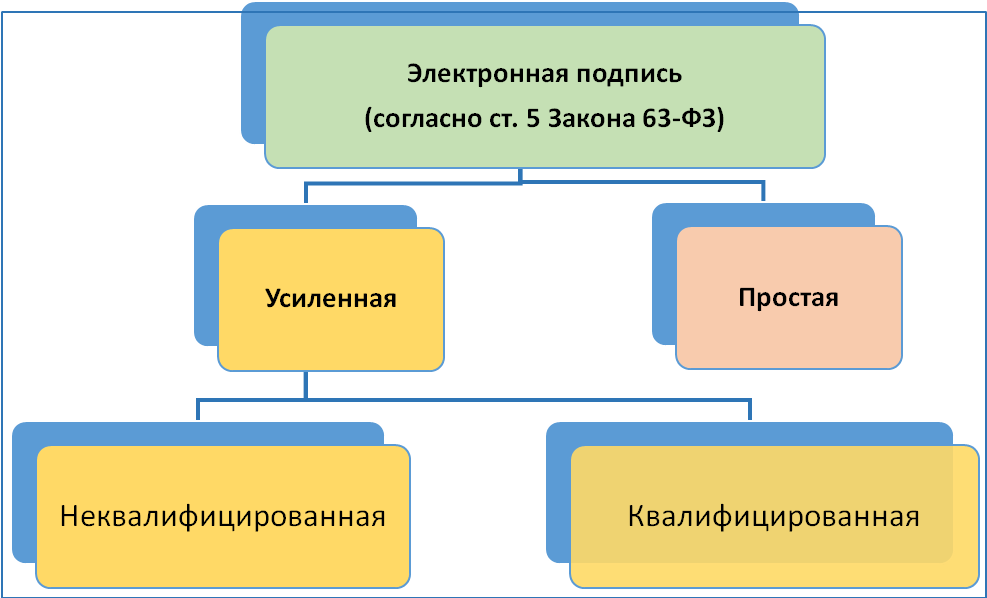

Закон № 63-ФЗ в ст. 5 выделяет такие виды электронных подписей:

Рисунок 1. Виды электронных подписей в соответствии со ст. 5 закона № 63-ФЗ

Простая подпись — это вид идентификации, формируемый с помощью пароля, кода или других средств.

Как сделать простую электронную подпись, можно узнать из статьи «Как сделать простую электронную подпись».

Усиленная электронная подпись (УЭП), как показано на рис. 1, делится на 2 вида:

Общими чертами этих 2 видов УЭП является то, что они формируются с применением криптографии (шифрования) для преобразования информации, вносимой на ключ, более точно идентифицируют лицо, которое подписало документ с помощью такой подписи, контролируют возможные изменения, внесенные в документы уже после их подписания. Еще одна общая черта для УЭП — это то, что они создаются с использованием специальных приспособлений для электронной подписи.

Квалифицированная усиленная электронная подпись дополнительно подтверждается квалифицированным сертификатом. В процессе ее создания и проверки используются специальные средства подтверждения подписи в соответствии с требованиями закона № 63-ФЗ в редакции закона «О внесении изменений…» от 30.12.2015 № 445-ФЗ.

Квалифицированную усиленную электронную подпись предоставляют сертификационные центры. Неквалифицированную усиленную электронную подпись можно получить без сертификационных центров, пройдя процедуру идентификации.

В чем отличие двух видов УЭП, подробнее можно узнать из статьи «Чем отличаются два основных типа электронных подписей?».

Что можно делать, имея электронную подпись:

- Первое преимущество владельцев электронной подписи — возможность зарегистрироваться на сайтах ФНС, ПФР, ФСС и стать пользователем личного кабинета на этих электронных ресурсах.

- Второе преимущество — можно оформить электронную подпись для участия в электронных торгах на площадках государственных торгов, а ключ от данной электронной подписи подойдет и для пользователей электронных ресурсов ФНС, ПФР, ФСС и сайта госуслуг.

Как управлять налогами через личный кабинет налогоплательщика — физического лица

Любой плательщик налогов может создать личный кабинет на сайте ФНС. Это можно сделать с помощью:

- Регистрационной карты, которую налогоплательщик может получить в любом территориальном отделении ФНС, работающем с физическими лицами. Где именно налогоплательщик состоит на учете, не играет никакой роли.

- Квалифицированной электронной подписи. Ключ и сертификат проверки КЭП выдают удостоверяющие центры, аккредитованные в Минкомсвязи РФ.

- Учетной записи в ЕСИА (единой системе идентификации и аутентификации). Учетную запись в ЕСИА можно получить в отделениях почты или МФЦ при получении государственных услуг.

Еще один способ получить полноценный доступ ко всем опциям сайта ФНС для налогоплательщиков — получить цифровую электронную подпись. Этот способ дает возможность взаимодействовать с ФНС и без открытия личного кабинета. Например, для подачи заявления в электронном виде на регистрацию предприятия или ИП или на внесение изменений в учредительные документы создание личного кабинета не является обязательным, а наличие цифровой электронной подписи необходимо.

Что можно делать в личном кабинете на сайте ФНС физическому лицу?

Что дает человеку личный кабинет на сайте ФНС:

- Налогоплательщик — пользователь личного кабинета всегда в курсе того, какой налог начислен, когда его необходимо оплатить. Физическое лицо — налогоплательщик может в режиме онлайн провести сверку с ФНС.

- Получает актуальные формы квитанций на оплату (с учетом территориальных особенностей).

- Имеет своевременную и полную информацию о ставках налогов, возможности оформления льгот.

- Имеет возможность подавать заявления в ФНС, получать ответы, письма, уточнения и разъяснения.

- Оплачивать налоги через специальную форму оплаты.

- Скачивать, заполнять, направлять декларацию 3-НДФЛ.

Аналогичные возможности предоставляют пользователям и личные кабинеты на сайтах ПФР и ФСС. На сайте ПФР пользователи могут рассчитать свою пенсию, внести или уточнить данные о своем стаже, обратиться за начислением пенсии, подать документы и прийти в ПФР уже только на этапе назначения пенсии и получения пенсионного удостоверения.

Что получает юрлицо, оформив в ФНС электронную подпись

Юридическим лицам оформление личного кабинета на сайте ФНС тоже выгодно, так как позволяет:

- Знать все о том, какие налоги начислены, сколько зачислено оплаты, делать сверки и получать сведения о существующих переплатах или недоимках.

- Получать и отправлять запросы и письма в ФНС.

- Получать консультации.

- Экономить время: обращаться в ФНС не выходя из офиса.

Личным кабинетом юридическое лицо может пользоваться, имея неквалифицированную электронную подпись.

Если предприятие оформило сертификат на пользование ключом электронной подписи, обладающей всеми признаками квалифицированной, то оно может сдавать отчетность через специальные ресурсы сайтов ФНС, ФСС и ПФР. Кроме того, есть возможность сдачи электронной отчетности через операторов электронной отчетности. Потребитель вправе самостоятельно выбрать самый удобный для себя способ.

Как сделать электронную подпись для налоговой инспекции

Электронную подпись для налоговой отчетности можно сделать в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи. Предварительно необходимо подготовить пакет документов. Максимальный пакет для юрлица включает:

- копию учредительного договора;

- копию устава;

- копию приказа о назначении директора;

- паспортные данные, СНИЛС и ИНН директора;

- копию свидетельства о регистрации юридического лица;

- копию свидетельства о постановке на налоговый учет;

- выписку из ЕГРЮЛ, полученную не позднее чем за полгода до обращения в удостоверяющий центр (иногда «срок свежести» выписки из ЕГРЮЛ может быть иным — уточните этот момент в том сертификационном центре, куда обратитесь за получением ключей и сертификата электронной подписи).

Конкретный удостоверяющий центр для формирования ключа подписи может затребовать не все документы. Состав пакета лучше заранее уточнить.

ИП может не только обратиться в удостоверяющий центр. У физических лиц есть возможность получения электронной подписи в территориальном отделении налоговой инспекции или через получение учетной записи ЕСИА в одном из почтовых отделений или в МФЦ.

Порядок обращения мало чем отличается от работы с удостоверяющим центром. Также необходимо подготовить копии учредительных документов и документов, удостоверяющих личность владельца подписи, и обратиться за получением электронной подписи. Удостоверяющий центр есть и в структуре ФНС России.

Как получить сертификат удостоверяющего центра ФНС России

Удостоверяющие центры ФНС России созданы для того, чтобы проводить сертификацию и автоматизацию обмена данными между государственными предприятиями, входящими в систему обмена электронной информацией.

В связи с этим физлицо, не являющееся должностным лицом госпредприятия, или юридическое лицо, не являющееся государственным предприятием, получить сертификат удостоверяющего центра ФНС России не могут.

Для государственных предприятий и должностных лиц, наделяемых правом электронной подписи, сертификация проводится в установленном регламентом порядке. Первый документ, с которым необходимо ознакомиться таким потенциальным заявителям, — Положение об инфраструктуре удостоверяющего центра Федеральной налоговой службы (Москва, 2013), которое можно скачать на сайте ФНС.

Электронная подпись для отчетности: как проверить актуальность на сайте налоговой

Обладатели сертификатов цифровой подписи могут проверить ее актуальность на сайте государственных услуг. Путь к проверке прост. Нужно войти на сайт по ссылке www.gosuslugi.ru/pgu/eds. Открывшийся сервис позволяет проверить подлинность (актуальность) сертификата и электронных документов цифровой подписи.

Для проверки в открывшейся форме выбирают тот сертификат или электронный документ, который необходимо проверить, набирают код подтверждения (антибот). После короткого времени ожидания система выдаст результат, является ли выбранный документ электронной подписи актуальным.

Как правило, если сертификат оформлен предприятием, имеющим лицензию Минкомсвязи, проблема проверки актуальности не возникает. При подключении к сервисам с использованием ключа электронной подписи в наименовании сертификата пользователь всегда видит срок действия своего ключа. За несколько недель любая система (торговая площадка или сервис ФНС) уведомляет пользователя, что время действия его сертификата подходит к концу, при каждом пользовании ключом. Задача пользователя — вовремя обратиться в свой удостоверяющий центр за продлением действия сертификата.

Так как проблема проверки актуальности электронных документов уже не стоит настолько остро, то сервис проверки остался только на старом сайте госуслуг. Но приведенная выше ссылка по состоянию на январь 2017 года является активной. Если необходимо провести проверку сертификата, это можно осуществить.

Для того чтобы стать обладателем ключа электронной подписи для налоговой, юрлицу можно получить сертификат электронной подписи в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи.

Физические лица могут получить регистрационную карту ФНС или оформить учетную запись ЕСИА. Для этого им придется сходить в ФНС или, для ЕСИА, в ближайшее почтовое отделение или МФЦ. Физическим лицам можно получить ключ и в удостоверяющем центре.

Приобретение сертификата ЭЦП в удостоверяющем центре, например, для участия в госторгах дает возможность владельцу такого ключа пользоваться сервисами ФНС, ПФР или ФСС, где требуется электронное удостоверение личности.

Часто сертификаты электронной подписи, приобретаемые в удостоверяющих центрах, предоставляют пользователю комплекс возможностей: открывают доступ к электронным сервисам специальных программ (например, ведение бухгалтерии онлайн), дают доступ к госторгам и сервисам ФНС, ПФР, ФСС или сайта госуслуг, где необходима электронная идентификация. Выбор в любом случае остается за пользователем.

Узнавайте первыми о важных налоговых изменениях

searchbar.ru

Как получить ключ электронной подписи для налоговой?

Получить ключ электронной подписи для налоговой можно несколькими способами. И сам ключ электронной подписи может быть разным. Какой подойдет именно вам, где его получить, когда и как применять — на все эти вопросы ответим в предлагаемой статье.

Электронная подпись для налоговой и не только — что это такое?

Как управлять налогами через личный кабинет налогоплательщика — физического лица

Что получает юрлицо, оформив в ФНС электронную подпись

Как сделать электронную подпись для налоговой инспекции

Как получить сертификат удостоверяющего центра ФНС России

Электронная подпись для отчетности: как проверить актуальность на сайте налоговой

Итоги

Электронная подпись для налоговой и не только — что это такое?

Определение электронной подписи дается в п. 1 ст. 2 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ (далее — закон № 63-ФЗ). Согласно этому определению основная функция электронной подписи — идентификация лица, подписавшего электронный документ. Документы в электронной форме сегодня приобретают все большее распространение.

Отчетность в электронной форме обязаны представлять:

- все плательщики НДС;

- организации с численностью более 100 человек — в ФНС;

- работодатели с численностью работников от 25 человек — документы, содержащие сведения о доходах физлиц и НДФЛ, и отчеты в ПФР и ФСС.

Электронный отчет без наличия электронной подписи сдать нельзя, так как системы приема отчетов и деклараций не смогут идентифицировать подателя этих электронных документов.

Закон № 63-ФЗ в ст. 5 выделяет такие виды электронных подписей:

Рисунок 1. Виды электронных подписей в соответствии со ст. 5 закона № 63-ФЗ

Простая подпись — это вид идентификации, формируемый с помощью пароля, кода или других средств.

Как сделать простую электронную подпись, можно узнать из статьи «Как сделать простую электронную подпись».

Усиленная электронная подпись (УЭП), как показано на рис. 1, делится на 2 вида:

- квалифицированную;

- неквалифицированную.

Общими чертами этих 2 видов УЭП является то, что они формируются с применением криптографии (шифрования) для преобразования информации, вносимой на ключ, более точно идентифицируют лицо, которое подписало документ с помощью такой подписи, контролируют возможные изменения, внесенные в документы уже после их подписания. Еще одна общая черта для УЭП — это то, что они создаются с использованием специальных приспособлений для электронной подписи.

Квалифицированная усиленная электронная подпись дополнительно подтверждается квалифицированным сертификатом. В процессе ее создания и проверки используются специальные средства подтверждения подписи в соответствии с требованиями закона № 63-ФЗ в редакции закона «О внесении изменений…» от 30.12.2015 № 445-ФЗ.

Квалифицированную усиленную электронную подпись предоставляют сертификационные центры. Неквалифицированную усиленную электронную подпись можно получить без сертификационных центров, пройдя процедуру идентификации.

В чем отличие двух видов УЭП, подробнее можно узнать из статьи «Чем отличаются два основных типа электронных подписей?».

Что можно делать, имея электронную подпись:

- Первое преимущество владельцев электронной подписи — возможность зарегистрироваться на сайтах ФНС, ПФР, ФСС и стать пользователем личного кабинета на этих электронных ресурсах.

- Второе преимущество — можно оформить электронную подпись для участия в электронных торгах на площадках государственных торгов, а ключ от данной электронной подписи подойдет и для пользователей электронных ресурсов ФНС, ПФР, ФСС и сайта госуслуг.

Как управлять налогами через личный кабинет налогоплательщика — физического лица

Любой плательщик налогов может создать личный кабинет на сайте ФНС. Это можно сделать с помощью:

- Регистрационной карты, которую налогоплательщик может получить в любом территориальном отделении ФНС, работающем с физическими лицами. Где именно налогоплательщик состоит на учете, не играет никакой роли.

- Квалифицированной электронной подписи. Ключ и сертификат проверки КЭП выдают удостоверяющие центры, аккредитованные в Минкомсвязи РФ.

- Учетной записи в ЕСИА (единой системе идентификации и аутентификации). Учетную запись в ЕСИА можно получить в отделениях почты или МФЦ при получении государственных услуг.

Еще один способ получить полноценный доступ ко всем опциям сайта ФНС для налогоплательщиков — получить цифровую электронную подпись. Этот способ дает возможность взаимодействовать с ФНС и без открытия личного кабинета. Например, для подачи заявления в электронном виде на регистрацию предприятия или ИП или на внесение изменений в учредительные документы создание личного кабинета не является обязательным, а наличие цифровой электронной подписи необходимо.

Что можно делать в личном кабинете на сайте ФНС физическому лицу?

Что дает человеку личный кабинет на сайте ФНС:

- Налогоплательщик — пользователь личного кабинета всегда в курсе того, какой налог начислен, когда его необходимо оплатить. Физическое лицо — налогоплательщик может в режиме онлайн провести сверку с ФНС.

- Получает актуальные формы квитанций на оплату (с учетом территориальных особенностей).

- Имеет своевременную и полную информацию о ставках налогов, возможности оформления льгот.

- Имеет возможность подавать заявления в ФНС, получать ответы, письма, уточнения и разъяснения.

- Оплачивать налоги через специальную форму оплаты.

- Скачивать, заполнять, направлять декларацию 3-НДФЛ.

Аналогичные возможности предоставляют пользователям и личные кабинеты на сайтах ПФР и ФСС. На сайте ПФР пользователи могут рассчитать свою пенсию, внести или уточнить данные о своем стаже, обратиться за начислением пенсии, подать документы и прийти в ПФР уже только на этапе назначения пенсии и получения пенсионного удостоверения.

Что получает юрлицо, оформив в ФНС электронную подпись

Юридическим лицам оформление личного кабинета на сайте ФНС тоже выгодно, так как позволяет:

- Знать все о том, какие налоги начислены, сколько зачислено оплаты, делать сверки и получать сведения о существующих переплатах или недоимках.

- Получать и отправлять запросы и письма в ФНС.

- Получать консультации.

- Экономить время: обращаться в ФНС не выходя из офиса.

Личным кабинетом юридическое лицо может пользоваться, имея неквалифицированную электронную подпись.

Если предприятие оформило сертификат на пользование ключом электронной подписи, обладающей всеми признаками квалифицированной, то оно может сдавать отчетность через специальные ресурсы сайтов ФНС, ФСС и ПФР. Кроме того, есть возможность сдачи электронной отчетности через операторов электронной отчетности. Потребитель вправе самостоятельно выбрать самый удобный для себя способ.

Как сделать электронную подпись для налоговой инспекции

Электронную подпись для налоговой отчетности можно сделать в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи. Предварительно необходимо подготовить пакет документов. Максимальный пакет для юрлица включает:

- копию учредительного договора;

- копию устава;

- копию приказа о назначении директора;

- паспортные данные, СНИЛС и ИНН директора;

- копию свидетельства о регистрации юридического лица;

- копию свидетельства о постановке на налоговый учет;

- выписку из ЕГРЮЛ, полученную не позднее чем за полгода до обращения в удостоверяющий центр (иногда «срок свежести» выписки из ЕГРЮЛ может быть иным — уточните этот момент в том сертификационном центре, куда обратитесь за получением ключей и сертификата электронной подписи).

Конкретный удостоверяющий центр для формирования ключа подписи может затребовать не все документы. Состав пакета лучше заранее уточнить.

ИП может не только обратиться в удостоверяющий центр. У физических лиц есть возможность получения электронной подписи в территориальном отделении налоговой инспекции или через получение учетной записи ЕСИА в одном из почтовых отделений или в МФЦ.

Порядок обращения мало чем отличается от работы с удостоверяющим центром. Также необходимо подготовить копии учредительных документов и документов, удостоверяющих личность владельца подписи, и обратиться за получением электронной подписи. Удостоверяющий центр есть и в структуре ФНС России.

Как получить сертификат удостоверяющего центра ФНС России

Удостоверяющие центры ФНС России созданы для того, чтобы проводить сертификацию и автоматизацию обмена данными между государственными предприятиями, входящими в систему обмена электронной информацией.

В связи с этим физлицо, не являющееся должностным лицом госпредприятия, или юридическое лицо, не являющееся государственным предприятием, получить сертификат удостоверяющего центра ФНС России не могут.

Для государственных предприятий и должностных лиц, наделяемых правом электронной подписи, сертификация проводится в установленном регламентом порядке. Первый документ, с которым необходимо ознакомиться таким потенциальным заявителям, — Положение об инфраструктуре удостоверяющего центра Федеральной налоговой службы (Москва, 2013), которое можно скачать на сайте ФНС.

Электронная подпись для отчетности: как проверить актуальность на сайте налоговой

Обладатели сертификатов цифровой подписи могут проверить ее актуальность на сайте государственных услуг. Путь к проверке прост. Нужно войти на сайт по ссылке www.gosuslugi.ru/pgu/eds. Открывшийся сервис позволяет проверить подлинность (актуальность) сертификата и электронных документов цифровой подписи.

Для проверки в открывшейся форме выбирают тот сертификат или электронный документ, который необходимо проверить, набирают код подтверждения (антибот). После короткого времени ожидания система выдаст результат, является ли выбранный документ электронной подписи актуальным.

Как правило, если сертификат оформлен предприятием, имеющим лицензию Минкомсвязи, проблема проверки актуальности не возникает. При подключении к сервисам с использованием ключа электронной подписи в наименовании сертификата пользователь всегда видит срок действия своего ключа. За несколько недель любая система (торговая площадка или сервис ФНС) уведомляет пользователя, что время действия его сертификата подходит к концу, при каждом пользовании ключом. Задача пользователя — вовремя обратиться в свой удостоверяющий центр за продлением действия сертификата.

Так как проблема проверки актуальности электронных документов уже не стоит настолько остро, то сервис проверки остался только на старом сайте госуслуг. Но приведенная выше ссылка по состоянию на январь 2017 года является активной. Если необходимо провести проверку сертификата, это можно осуществить.

Итоги

Для того чтобы стать обладателем ключа электронной подписи для налоговой, юрлицу можно получить сертификат электронной подписи в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи.

Физические лица могут получить регистрационную карту ФНС или оформить учетную запись ЕСИА. Для этого им придется сходить в ФНС или, для ЕСИА, в ближайшее почтовое отделение или МФЦ. Физическим лицам можно получить ключ и в удостоверяющем центре.

Приобретение сертификата ЭЦП в удостоверяющем центре, например, для участия в госторгах дает возможность владельцу такого ключа пользоваться сервисами ФНС, ПФР или ФСС, где требуется электронное удостоверение личности.

Часто сертификаты электронной подписи, приобретаемые в удостоверяющих центрах, предоставляют пользователю комплекс возможностей: открывают доступ к электронным сервисам специальных программ (например, ведение бухгалтерии онлайн), дают доступ к госторгам и сервисам ФНС, ПФР, ФСС или сайта госуслуг, где необходима электронная идентификация. Выбор в любом случае остается за пользователем.

nalog-nalog.ru

Заказать электронную подпись для ФНС

- Регистрация налогоплательщика.

- Сдача отчетности в электронном виде.

- Выпуск сертификата

Срок действия: 1 годПростое оформление: 1-3 дняСрочный выпуск: Забрать через 1 час

Стоимость: от 1 800 руб

Заказать

Многие предприятия и организации переходят на электронный документооборот, так как это очень удобно в работе с органами надзора и налоговой. Именно поэтому многих руководителей интересует вопрос, как получить ключ электронной подписи для налоговой.

ЭЦП физлица для налоговойСуществует 2 вида ЭЦП: обыкновенная, формируемая при помощи использования пароля, шифра и др. средств, и усиленная ЭП, которая подразделяется на квалифицированную и неквалифицированную. Последние 2 вида объединяет несколько критериев:

- Их формируют с использованием криптографии, требующейся для преобразования сведений, которые вносятся на ключ.

- Они способны точнее определить личность человека, подписавшего документы.

- С их помощью можно контролировать любые изменения в документе после его подписания.

Усиленная квалифицированная ЭЦП для налоговой должна дополнительно содержать подтвержденный квалифицированный сертификат. Согласно ФЗ «о внесении изменений» в период создания такой ЭЦП и ее проверки применяются определенные средства, которые являются обязательными для подтверждения данной подписи.

Чтобы ЭП полноценно работала, следует получить ключ ЭЦП. После его получения владельцу нужно установить на своем компьютере определенную программу, при помощи которой происходит генерация самой подписи.

Чтобы купить электронную подпись для налоговой, следует обратиться в УЦ. Он занимается производством и выдачей сертификата ключа, необходимого для проверки электронной подписи. Многие задаются вопросом - как сделать электронную подпись для налоговой, и какие документы требуется предоставить? Согласно требованиям, генерацией ключа ЭЦП занимаются сотрудники государственных органов. Делают они это непосредственно в уполномоченном центре, занимающемся сертификацией ключей. Генерация и получение сертификата ключа проверки электронной подписи для ФНС по доверенности строго запрещены. Любой сертификат выдается только в электронном формате при помощи размещения на специальном веб-сайте.

При необходимости специалисты УЦ всегда могут вас проконсультировать и подсказать пошагово, как получить ключ электронной подписи. Следует отметить, что любая отчетность или оцифрованное заявление, адресованное налоговой, требуется подписывать только электронной подписью квалифицированного типа.

Виды ЭЦПЭлектронная подпись для налоговой отчетности должна быть выдана тем УЦ, который обладает лицензией Минкомсвязи. Чтобы подать заявку на оформление ЭЦП требуется подготовить ряд документов. Если вас интересует вопрос о том, как сделать электронную подпись для налоговой инспекции и отправить в ФНС отчет в электронной форме, можно посетить сайт УЦ или обратиться за консультацией к специалистам организации.

Выдачей электронных цифровых подписей могут заниматься центры, которые создавались при центральном органе налоговой инспекции, а также негосударственные центры. Задаваясь вопросом, где получить ключ электронной подписи для налоговой, важно помнить, что стоит обращаться только в аккредитованные центры сертификации ключей.

elektronnayapodpis.ru

Приказ от 08.04.2013 № ММВ-7-4/142@ | ФНС

77 город МоскваДата публикации: 17.04.2013

Об утверждении Порядка применения квалифицированных сертификатов ключей проверки электронной подписи в информационных системах ФНС России

Дата документа: 08.04.2013 Вид документа: ПриказПринявший орган: ФНС России Номер: ММВ-7-4/142@ Тип ситуации:

Во исполнение требований Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи» и приказа ФСБ России от 27.12.2011 № 795, а также в целях унификации процесса информационного взаимодействия налоговых органов и хозяйствующих субъектов в электронном виде с использованием квалифицированной электронной подписи в рамках единого пространства доверия сертификатам ключей проверки электронной подписи (в соответствии с положениями статьи 23 Налогового кодекса Российской Федерации) приказываю:

1. Утвердить прилагаемый Порядок применения квалифицированных сертификатов ключей проверки электронной подписи в информационных системах ФНС России (далее – Порядок).2. Ввести в действие Порядок с 15.04.2013.3. ФГУП ГНИВЦ ФНС России (В.Б.Безруков) доработать программное обеспечение для приведения в соответствие с прилагаемым Порядком.4. Руководителям управлений ФНС России по субъектам Российской Федерации не позднее трех рабочих дней со дня издания настоящего приказа обеспечить доведение до всех участников информационного взаимодействия в электронном виде по телекоммуникационным каналам связи информацию о вводе в действие Порядка.5. Приказ ФНС России от 02.07.2009 № ММ-7-6/353@ «Об утверждении Требований к сертификату ключа подписи и списку отозванных сертификатов для обеспечения единого пространства доверия сертификатам ключей» действует до даты признания утратившим силу Федерального закона от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи» в соответствии с пунктом 2 статьи 19 Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».6. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы А.С.Петрушина.

Руководитель Федеральной

налоговой службы М.В.Мишустин

www.nalog.ru

Как получить ключ электронной подписи для налоговой — Информационный Центр

Как получить электронную подпись для налоговой?

Этот вопрос становится все более актуальным, особенно если учесть, какое распространение получает электронный документооборот.

Например, согласно сайту ФНС, сдавать электронную отчетность уже обязаны:

- предприятия, где, согласно документации, штат за прошлый календарный год превысил численность 100 сотрудников;

- организация, изначально зарегистрированная или прошедшая реорганизацию и указавшая количество сотрудников более 100;

- плательщики НДС.

Сама по себе электронная подпись – это особый способ идентификации при помощи шифрования с помощью паролей, ключей или иных инструментов.

Электронная подпись в широком смысле делится на 2 типа: простая и усиленная. Чтобы получить простую подпись, достаточно пароля или кода – Вы просто регистрируетесь в системе, для которой она будет использована, и подтверждаете подлинность предоставленной Вами информации (по этому принципу работает онлайн-банкинг).

Но если мы говорим о подаче электронных отчетов и деклараций в ФНС, для этой цели подойдет только усиленная электронная подпись, она также имеет две разновидности:

- квалифицированная;

- неквалифицированная.

Их главное различие с простой подписью в том, что при их создании используется надежное шифрование информации при помощи криптографии, что позволяет обеспечить более высокую точность идентификации и защитить любой подписанный таким образом документ от последующих несанкционированных изменений.

Механизм получения неквалифицированной электронной подписи не отличается большой сложностью для физических лиц – нужно просто пройти процедуру идентификации в Вашем Личном кабинете на сайте налоговой службы. По итогам Вы бесплатно получите сертификат. Но обращаем Ваше внимание на то, что его можно будет использовать только при документообороте с налоговыми органами.

Если же Вас интересует более широкий спектр возможностей применения электронной подписи (например, участие в электронных торгах, взаимодействие с исполнительными органами власти, государственными порталами, коммерческими организациями и так далее), то Вам необходимо получить сертификат квалифицированной электронной подписи.

Выдают сертификаты квалифицированной электронной подписи удостоверяющие центры, прошедшие аккредитацию Минкомсвязи России. ООО «Информационный центр» успешно прошел аккредитацию и рад предложить Вам выгодные условия для оперативного получения сертификата электронной подписи:

informcenter.ru

Электронная подпись в налоговой инспекции

В соответствии с требованиями отечественного законодательства, как индивидуальный предприниматель, так и юридическое лицо должны регулярно отправлять финансовую отчетность в соответствии с установленным графиком. Чтобы упростить процедуру сдачи, предусматривается применение эцп для ифнс. Необходимость использования электронной подписи возникает в случае, если компания решила отправить бухгалтерскую документацию через официальный сайт налоговой службы. На портале присутствует подробная инструкция, позволяющая понять, какой последовательности действий надо придерживаться.

Содержание статьи

Условия сдачи отчетности

Чтобы воспользоваться предоставленной государством возможностью, необходимо соблюдать как минимум два условия.

- Владельцем используется электронная подпись в налоговой инспекции, которая ранее была оформлена на территории удостоверяющего центра.

- Владелец имеет уникальный идентификатор, который выдается сотрудниками удостоверяющего центра после прохождения официальной регистрации на портале ИРУД.

На сайте nalog.ru доступна опция дистанционной сдачи отчетности. С помощью эцп налоговая убеждается в том, что отправка осуществляется руководителем компании или индивидуальным предпринимателем лично. Представленная разновидность услуги прошла официальную процедуру законодательного подтверждения, поэтому является очень востребованной. Налогоплательщику достаточно определиться с выбором удостоверяющего центра, получить ЭЦП и передать документы.

Чем отличается квалифицированная эцп от неквалифицированной?

Как оформить электронную подпись для ФНС?

Если для передачи отчетной документации требуется электронная подпись налогоплательщика как получить ее в таком случае? Изначально инициатор готовит пакет документов, список которых доступен на официальном сайте сертификатора. Перечень следующий:

- паспорт заказчика услуги, имеющего сертификат, либо стороннего лица, официально представляющего интересы первого. Обязательно требуется оригинал документа;

- копия СНИЛС от человека, который владеет сертификатом;

- если инициатор заинтересован в получении USB-носителя электронной цифровой подписи, параллельно необходимо оформить доверенность, удостоверяющую процедуру получения товарно-материальных ценностей;

- если в качестве владельца сертификата выступает не директор организации, а его сотрудник, параллельно оформляется доверенность на представителя, дающая возможность выступать хозяином сертификата;

- если получение сертификата ведется не владельцем лично, а его представителем, параллельно оформляется доверенность, позволяющая подавать на проверку документацию сотрудникам удостоверяющего центра.

Собрав указанный выше пакет документов, руководитель или его представитель отправляется в аккредитационный центр, и потом оформляется электронная подпись для сдачи налоговой отчетности.

Как правильно сдавать отчетность в ФНС?

Оформленная ранее электронная подпись для налоговой отчетности используется в обязательном порядке. Суть процедуры сводится к тому, что инициатор, выступающий в качестве руководителя, формирует файл транспортного контейнера. Он включает в себя декларацию, подписанную электронным способом. Данные шифруются с помощью открытого электронного ключа.

Некоторые руководители предпочитают передавать свои бухгалтерские дела на аутсорсинг. При использовании помощи со стороны профильных компаний последовательность действий будет следующей.

- Файл с декларацией передается сотрудникам аутсорсинговой компании.

- Скачивание программы «Налогоплательщик ЮЛ» на рабочий компьютер руководителя и ее установка.

- Генерирование файла транспортного контейнера.

- Прикрепление к отправленному файлу сертификата, включающего в себя открытый ключ подписи.

- Выполнение технических условий применения эцп для фнс, указанных на официальном сайте.

- Присоединение корневого сертификата, полученного от сотрудников удостоверяющего центра.

- Установка сертификата ключа.

Если все действия будут выполнены правильно, в конечном итоге руководителю отправляется выписка с эцп налоговой, где специалисты оповещают об успешном завершении процедуры.

В чем заключаются преимущества применения электронных подписей?

Оформленная ранее электронная подпись дает налогоплательщику возможность осуществлять отправку декларации о доходах. Предоставляется право подачи заявлений об обратном получении или зачислении денег, а также решения других вопросов посредством технических возможностей личного кабинета, доступного на официальном сайте налоговой службы.

В общей сложности, для фнс электронная подпись является единственным способом официального взаимодействия между государственным органом и предпринимателями/руководителями организаций. Суть сводится к получению возможности решения вопросов, связанных с электронной отчетностью, без привлечения помощи посредников. С другой стороны, право на использование услуг аутсорсинговых компаний не исчезает. Все, что нужно в случае с эцп для налоговой отчетности – заниматься оформлением и сдачей документов в установленном законодательством порядке, а также соблюдать официальные сроки.

Также необходимо помнить, что при использовании электронного метода подачи деклараций на получение ответа придется подождать. В соответствии с законодательством, сроки обработки полученных документов не должны составлять более шести дней. Сама же электронная подпись для налоговой должна быть приобретена заранее.

Таким образом, использование электронных цифровых подписей предотвращает необходимость выделения большого количества времени на посещение региональных представительств ФНС. Эффективность процедуры подтверждается положительными отзывами большого количества предпринимателей из различных городов России.

LawCount.ru

lawcount.ru

.jpg)