Как происходит постановка на учет ЕНВД в 2015–2016 годах? Как встать на учет енвд в 2018

Налогоплательщики, избравшие ЕНВД, должны встать на учет в инспекции в качестве плательщика ЕНВД | ФНС

54 Новосибирская областьДата публикации: 07.02.2013 14:29

В соответствии со статьей 346.28 Налогового кодекса Российской Федерации в редакции Федерального закона от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (действующей с 01.01.2013) организации и индивидуальные предприниматели, изъявившие желание в добровольном порядке перейти на уплату единого налога на вмененный доход (ЕНВД), обязаны встать на учет в качестве налогоплательщиков единого налога в налоговом органе.Организации или индивидуальные предприниматели, изъявившие желание перейти на уплату ЕНВД, подают в налоговые органы в течение пяти дней со дня начала применения системы налогообложения в виде ЕНВД заявление о постановке на учет в качестве налогоплательщика единого налога.

Таким образом, с 01.01.2013 налогоплательщиками единого налога являются организации и индивидуальные предприниматели, изъявившие желание применять систему налогообложения в виде ЕНВД и подавшие в налоговый орган заявления о постановке на учет в качестве налогоплательщиков указанного налога.Если организация (индивидуальный предприниматель) состоит на учете в налоговом органе в качестве налогоплательщика ЕНВД до вступления в силу Федерального закона от 25.06.2012 № 94-ФЗ и желает продолжить уплату этого налога, то повторной подачи этим лицом заявления о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД не требуется.

В то же время, если организацией (индивидуальным предпринимателем) применялась система налогообложения в виде ЕНВД, в том числе представлялись в налоговый орган налоговые декларации по ЕНВД, но не было подано заявление о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД, то при изъявлении этим лицом желания продолжить в 2013 году уплачивать единый налог следует подать заявление о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД, указав в заявлении дату начала применения системы налогообложения в виде ЕНВД, соответствующую дате начала первого налогового периода, за который представлялась в этот налоговый орган налоговая декларация по ЕНВД.Если указанной организацией (индивидуальным предпринимателем) заявление о постановке на учет в качестве налогоплательщика ЕНВД не будет подано в налоговый орган до представления в 2013 году налоговой декларации по ЕНВД за первый налоговый период, и налоговый орган не будет уведомлен о переходе этого лица на упрощенную систему налогообложения или патентную систему налогообложения, то этот налогоплательщик признается с 2013 года налогоплательщиком, применяющим общий режим налогообложения.

Таким образом, учитывая, что применение системы налогообложения в виде ЕНВД с 2013 года в добровольном порядке возможно только при подаче заявления о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД, налогоплательщики, не представившие такие заявления, и изъявившие желание продолжить в 2013 году уплачивать единый налог, должны до подачи декларации по ЕНВД за 1 квартал 2013 года (срок представления которой – не позднее 20 апреля 2013 года), представить в налоговый орган указанное заявление, с указанием в нём даты начала применения ЕНВД, соответствующей дате начала первого налогового периода (т.е. первое число квартала), за который представлялась в этот налоговый орган налоговая декларация по ЕНВД.

www.nalog.ru

Енвд как встать на учет

Переход на единый налог на вмененный доход (ЕНВД) при регистрации ИП

Это дает возможность обходиться без профессиональных бухгалтеров.- При отсутствии прибыли налог все равно придется заплатить. Понижающие коэффициенты его лишь немного скорректируют.

Как встать на учет в качестве плательщика ЕНВД

Например, перейти с УСН на любую систему налогообложения в течение года нельзя. Привожу цитату НК РФ Статья 346.13 п 3. «Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено настоящей статьей.» Если Вы добавили еще один вид деятельности в течение года, по которому не применяли, например, УСН, то Вы праве по этому виду деятельности подать заявление на применение ЕНВД в течение года (в течение 5-ти дней после начала деятельности на). Странная статья и странный у вас ответ,Наталия.Как встать на учет в ФНС в качестве плательщика ЕНВД (снятие с учета)

Подать заявление необходимо в течение пяти рабочих дней с момента, когда начал применять налоговый режим ЕНВД.В бланке заявления о постановке на учет прописывает дата начала применения ЕНВД, с этой даты и будет поставлен на учет организация или ИП в качестве налогоплательщика по единому налогу на вмененный доход. Организация или ИП должны осуществить снятие с учета в ФНС в случае, если перестали заниматься видом деятельности, в отношении которого применялся ЕНВД, либо организация или ИП решили перейти на другой налоговый режим.

Как встать на учет по енвд

а предприниматели — паспорт и заверенные копии свидетельств о присвоении ИНН и регистрации ИП.Для заверения документов достаточно надписи «копия верна», подписи с расшифровкой (фамилия и инициалы), должностью (индивидуальный предприниматель или первое лицо фирмы), даты и печати.

Обращаться к нотариусу необязательно.

В течение пяти дней налоговая должна выдать вам лично или направить

Как самостоятельно встать на ЕНВД

Не будем далеко отходить и возьмем те же города Владивосток и Тула. Только теперь наоборот (так будет понятнее) предприниматель или организация зарегистрирована в г.Тула и хочет начать бизнес по грузоперевозкам в г. Владивостоке. В данном случае предприниматель должен встать на учет ЕНВД по месту регистрации своего ИП или ООО, то есть не смотря на то что фактически работать придется в другом городе постановка на учет производится по месту регистрации самого предпринимателя.Как и для чего составляется заявление от ИП на ЕНВД?

Конечно, платить налоги необходимо, однако благодаря заложенным в законах Российской Федерации механизмам налоговую нагрузку можно существенно снизить. Одним из механизмов упрощения налоговой нагрузки является система ЕНВД.Заявление на ЕНВД следует подавать сразу при регистрации ИП.

Не существует единого мнения о том, какая именно система налогообложения лучше. так как каждая из них имеет свои плюсы и минусы.

Вы здесь

Однако на определенные виды деятельности в некоторых муниципальных районах есть ограничение по применению данного специального режима, в результате которого перейти на уплату налога не получится по месту нахождения организации.В результате можно использовать либо упрощенку. либо общую систему. Или же как вариант, зарегистрировать налогоплательщика по тому муниципальному образованию, в котором таких ограничений нет.

Постановка на учет при ЕНВД в 2018 годах (заявление)

2.2 ст. 346.26. В случае если все указанные ограничения соблюдены, налогоплательщик вправе перейти на ЕНВД, направив в течение 5 дней соответствующее заявление в налоговый орган. С какой даты необходимо отсчитывать эти дни и как правильно это сделать, расскажет материал «Постановка на учет в качестве плательщика ЕНВД» .В случае если у зарегистрированного плательщика ЕНВД возникла необходимость сменить налоговую инспекцию, прежняя ИФНС обязана передать в новую сальдо расчетов с вмененщиком.

Как встать на учет (сняться с учета) в качестве плательщика ЕНВД

122. Это быстро и бесплатно ! Например, организация зарегистрирована в муниципальном образовании, где в отношении перечисленных выше видов деятельности ЕНВД не применяется. Но возможность перейти на ЕНВД для таких направлений бизнеса есть на территории другого муниципального образования, где организация фактически и работает.Однако по такому месту ведения деятельности (в т. ч. через обособленное подразделение) организацию не поставят на учет в качестве плательщика ЕНВД, так как по месту регистрации данный режим не предусмотрен.

propuskspb.ru

Встать на учет енвд сроки

Если вид деятельности в рамках ЕНВД не привязан к определенной территории, например, реклама на автотранспорте, то заявление на учет ЕНВД подается в ИФНС по месту регистрации ИП или ООО. Способы перехода на ЕНВД В добровольном порядке переход можно выполнить только с начала календарного года. Если ИП или ООО не перешло на ЕНВД до 15 января 2018 года, то сделать это можно будет, только в 2019 году. Для того, начать работу на ЕНВД в 2018 году, необходимо подать заявление до 5 января 2018 года:

- для ИП по форме ЕНВД-2;

- для юридического лица по форме ЕНВД-1.

При добавлении нового вида деятельности, при котором возможно применять ЕНВД, можно совмещать ЕНВД и УСН.

Постановка на учет при енвд в 2017-2018 годах (заявление)

При ведении нескольких видов работ на территории одного городского образования будущему налогоплательщику нужно осуществить постановку на учет ЕНВД по каждому виду деятельности В случае ведения работы в границах одного города, но на территориях, оказавшихся в зоне контроля различных налоговых инспекций, заявление можно подавать только в одну из них. В данном случае новый вмененщик будет поставлен на учет в той налоговой, которую укажет первой. Для постановки на учет предприниматели подают в налоговую инспекцию заявление по форме ЕНВД-2, а юридические лица — ЕНВД-1. Сроки и порядок подачи заявления о переходе на ЕНВД Срок подачи заявления о переходе на ЕНВД ограничен 5 рабочими днями с даты начала применения этого СНР или с момента госрегистрации хозсубъекта. Формуляр подается в ФНС по месту учета одним из способов, указанных в п. 5.1 ст.

Как встать на учет в качестве плательщика енвд

До 2013 года предприниматели автоматически были плательщиками ЕНВД при соответствующих видах деятельности. С 2013 года переход на ЕНВД носит добровольный характер, и если ИП или ООО не попадает под ограничения в части его применения, то на свое усмотрение вправе его применять.

В нашем сегодняшнем материале мы выясним, как встать на учет в качестве плательщика ЕНВД в 2017 году. Порядок и правила поставки на учет ЕНВД ИП и ООО могут встать на учет в качестве плательщика ЕНВД только по месту осуществления деятельности в рамках ЕНВД.

Если у ИП или ООО несколько магазинов, расположенных в разных городах, или районах города, то встать на учет ЕНВД необходимо в районной ФНС по месту нахождения каждого из магазинов.

Как встать на учет в фнс в качестве плательщика енвд (снятие с учета)

Снятие с учета индивидуального предпринимателя при прекращении предпринимательской деятельности, подлежащей налогообложению ЕНВД, переходе на иной режим налогообложения, в том числе если налогоплательщиком были допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса Российской Федерации, осуществляется на основании заявления о снятии с учета в качестве налогоплательщика ЕНВД по форме № ЕНВД-4, представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом, или со дня перехода на иной режим налогообложения, или с последнего дня месяца налогового периода, в котором допущены нарушения установленных требований.

За нарушение срока постановки на учет плательщика енвд могут оштрафовать

Минфин разъяснил, как платить ЕНВД при переезде магазина в новое место 15.12.14 ФНС разъяснила, как передается информация о расчетах по ЕНВД при переходе плательщика в другую ИФНС 15.12.14 Постановка на учет в качестве плательщика ЕНВД 09.03.18 Форма ЕНВД-2: заявление о постановке на учет ИП (бланк) Комментариев (4) 14.10.16 ФНС рассказала, как встать на учет по ЕНВД 13.06.16 Как происходит постановка на учет ЕНВД в 2015–2016 годах? 11.05.16 Как заполнить заявление по форме ЕНВД 1 (бланк)? 01.02.16 Как получить уведомление о применении ЕНВД? Заявление о постановке на учет ЕНВД 2017-2018 годов (для организаций) Заявление на постановку на учет ЕНВД 2017-2018 годов (для ИП) Постановка на ЕНВД: порядок, сроки Заявление о постановке на учет ЕНВД 2017-2018 годов (для организаций) Для постановки на учет ЕНВД компаний предусмотрен документ ЕНВД-1. Он должен быть заполнен в 2 экземплярах.

Порядок и сроки постановки на учет при енвд

Заявление о постановке на учет Существуют типовые формы заявлений о постановке на учет в качестве налогоплательщиков единого налога на вмененный доход: форма ЕНВД-1 и ЕНВД-2. Форма заявления ЕНВД-1 используется для заполнения организациями (юридическими лицами).

Форма ЕНВД-2 заполняется ИП. Подать заявление необходимо в течение пяти рабочих дней с момента, когда начал применять налоговый режим ЕНВД. В бланке заявления о постановке на учет прописывает дата начала применения ЕНВД, с этой даты и будет поставлен на учет организация или ИП в качестве налогоплательщика по единому налогу на вмененный доход.

Снятие с учета в качестве плательщика ЕНВД Организация или ИП должны осуществить снятие с учета в ФНС в случае, если перестали заниматься видом деятельности, в отношении которого применялся ЕНВД, либо организация или ИП решили перейти на другой налоговый режим.

Как встать на учет в качестве плательщика енвд, что необходимо знать

Подписывайтесь на нашканал в Яндекс.Дзен! Подписаться на канал

- Не являются хозяйственными товариществами.

- Не реализуют собственную произведенную продукцию через торговые точки или объекты общепита при совмещении ЕСХН и ЕНВД и др.

Полный перечень ограничений применения ЕНВД приведен в схеме ниже: Сроки перехода на уплату вмененного налога Возможность перехода на уплату ЕНВД зависит от того, на каком налоговом режиме велась переводимая деятельность прежде и велась ли она ранее вообще. Сроки постановки на ЕНВД для переходящих на спецрежим с ОСНО законодательством не оговорены.

Эти налогоплательщики могут начать работать на вмененке в любое комфортное для них время. Дожидаться конца года или начала следующего месяца им не надо.

Поставить на учет по ЕНВД вид деятельности, который до этого велся на УСН, можно лишь только с нового календарного года.В настоящее время плательщики ЕНВД не обязаны сообщать в налоговый орган по месту постановки на учет о каких-либо изменениях в ранее сообщенных сведениях о видах и местах осуществления деятельности. Вместе с тем, налогоплательщик вправе сообщить налоговому органу о таких изменениях с использованием формы заявления о постановке на учет / заявления о снятии с учета. В настоящее время не установлена обязанность для налогоплательщиков ЕНВД по сообщению в налоговый орган по месту постановки на учет о каких-либо изменениях в ранее сообщенные сведения о видах деятельности и местах их осуществления. Вместе с тем, налогоплательщик вправе сообщить налоговому органу об указанных изменениях с использованием формы Заявления о постановке на учет (Заявления о снятии с учета).

Встать на учет енвд сроки

Индивидуальный предприниматель, изъявивший желание перейти на уплату ЕНВД, подает в течение пяти дней со дня начала применения указанной системы налогообложения заявление о постановке на учет по форме № ЕНВД-2 в налоговую инспекцию по месту осуществления предпринимательской деятельности. На это отводится 5 дней со дня начала применения этой системы налогообложения.

ВажноДля некоторых видов деятельности сделано исключение. Например, при осуществлении транспортных перевозок, а также развозной и разносной торговли нужно вставать на учет в налоговую инспекцию по месту жительства индивидуального предпринимателя.

Закон и порядок Специфика постановки на учет в налоговом органе индивидуального предпринимателя в качестве плательщика единого налога определена ст. 346.28 Налогового кодекса. Инфо В ЕНВД-1 необходимо указать следующие данные:- Общую информацию о плательщике (ИНН, КПП, наименование и пр.).

- Информацию о руководителе (или доверенном лице).

- Сведения о переходе на ЕНВД (дата перехода, вид деятельности).

Посмотреть бланк заявления на постановку на ЕНВД 2017-2018 годов можно в нашем материале. Поставив организацию на учет, налоговый орган направляет в ее адрес форму 1-3-Учет (подробности этой процедуры и бланки уведомления о постановке на учет ЕНВД – в материале «Как получить уведомление о применении ЕНВД?»).

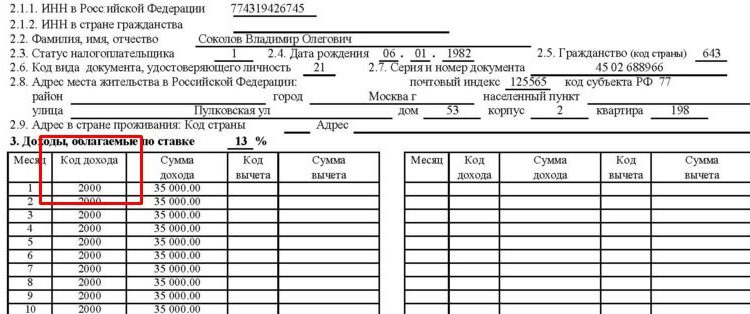

Заявление на постановку на ЕНВД 2017-2018 годов (для ИП) Для осуществления постановки на учет ЕНВД ИП необходимо заполнить бланк ЕНВД-2. В указанном документе ИП проставляет:- Свои данные (Ф.

Встать на учет енвд сроки 2017

О., адрес проживания и пр.).

- Информацию о ЕНВД (дата начала осуществления вмененной деятельности, вид деятельности).

Образец заполнения этой формы можно найти в материале «Форма ЕНВД-2: заявление о постановке на учет ИП (бланк)». Оформление заявления можно осуществить с помощью специализированных программных средств или вручную.

При этом важно не ошибиться в указании личных данных вмененщика и сведений о его деятельности. Заполнив заявление о постановке на учет, его нужно подать в ИФНС. Как это сделать, рассказано в публикации «ФНС рассказала, как встать на учет по ЕНВД». Постановка на ЕНВД: порядок, сроки Постановку на учет ЕНВД налогоплательщики осуществляют в добровольном порядке при условии выполнения положений ст.

2440453.ru

Как происходит постановка на учет ЕНВД в 2015–2016 годах?

Отправить на почту

Постановка на учет ЕНВД — 2015-2016 является одним из ключевых моментов, относительно которого у организаций и индивидуальных предпринимателей возникает ряд вопросов. Каковы особенности, сроки и порядок постановки на учет, рассматривается в данной статье.

Место постановки на учет ЕНВД

В соответствии с НК РФ (ст. 346.28) те, кто решил применять спецрежим ЕНВД, должны встать на учет в налоговой инспекции, на территории которой будет осуществляться деятельность.

Организации или предпринимателю нужно встать на учет в налоговую инспекцию по месту своего нахождения или регистрации, если они занимаются деятельностью, связанной:

- с рекламой на транспорте;

- транспортными услугами по перевозке пассажиров и грузов;

- розничной разносной торговлей,

Законодательством не предусмотрен порядок действий при постановке на учет, если у организации изменилось место нахождения, а у ИП — место жительства.

В таком случае плательщик налога должен по итогам отработанного периода подать декларацию в налоговую инспекцию, в которую он отчитывался ранее, и сняться там с учета. Затем необходимо встать на учет как плательщику единого налога на вмененный доход уже в новой налоговой инспекции. Такой позиции придерживается в своем письме от 21 августа 2013 года № НД-4-14/15178 ФНС России.

О том, что нового привнес во вмененный налог 2015 год, читайте в статье «ЕНВД: изменения 2015».

Ведение ЕНВД в разных муниципальных образованиях: особенности постановки на учет

Нередки случаи, когда деятельность с применением ЕНВД ведется сразу в нескольких муниципальных образованиях (муниципальных районах, городах федерального значения), где действует несколько налоговых инспекций.

Юридическим лицам следует подать заявление о постановке на учет в качестве плательщика ЕНВД в тот налоговый орган, на территории которого осуществляется деятельность на вмененке (ст. 346.28 НК РФ).

Поскольку городские округа и муниципальные районы представляют собой независимые муниципальные образования, виды деятельности, подпадающие под ЕНВД, и величина коэффициента К2 могут не совпадать (пп. 1, 3 ст. 346.26 НК РФ).

В такой ситуации у организаций и индивидуальных предпринимателей, осуществляющих деятельность на ЕНВД, возникает закономерный вопрос, к какому налоговому органу они будут относиться и каков порядок уплаты налога.

Исходя из ст. 346.28 НК РФ, можно сделать вывод, что на учет необходимо становиться по каждому месту, где осуществляется деятельность на ЕНВД.

Контролирующие органы придерживаются аналогичного мнения (письмо Минфина России от 29.09.2011 № 03-11-06/3/105, ФНС России от 05.02.2014 № ГД-4-3/1895), не принимая во внимание абз. 4 п. 2 ст. 346.28 НК РФ.

Если налогоплательщик все же будет руководствоваться только НК РФ и встанет на учет только в одну налоговую инспекцию, свою позицию придется убедительно аргументировать.

Стоит учесть, что если организация или ИП осуществляет деятельность с применением ЕНВД в одном муниципальном образовании, то в другом он может выбрать для той же самой деятельности иной вид налогообложения (письмо Минфина России от 01.07.2013 № 03-11-06/3/24980).

Если налогоплательщик ведет свою деятельность на вмененке через обособленные подразделения на территории разных муниципальных образований, которые обслуживаются в одной межрайонной налоговой инспекции, он должен подать заявление на постановку на учет в этой же налоговой инспекции (письма Минфина России от 29.05.2006 № 03-11-09/3/277, ФНС России от 05.02.2014 № ГД-4-3/1895).

Процедура постановки вмененщика на налоговый учет описана в статье «Постановка на учет в качестве плательщика ЕНВД».

ЕНВД в пределах одного городского округа

Несколько иной порядок постановки на учет в качестве налогоплательщиков ЕНВД предусмотрен для организаций и ИП, которые ведут деятельность в пределах одного городского округа, но на нескольких внутригородских территориях (например, на территории городов федерального значения Москвы и Санкт-Петербурга).

В этом случае на налоговой учет достаточно встать в одной налоговой службе.

Налогоплательщик в данном случае имеет право встать на учет в налоговом органе по тому месту осуществления деятельности ЕНВД, которое укажет в заявлении о постановке на учет в качестве плательщика ЕНВД.

Данное положение регулируется ст. 346.28 НК РФ. Минфин России в своем письме также подтверждает эту позицию (письма от 24.07.2013 № 03-11-11/29241, от 12.10.2010 № 03-11-11/268).

Распространен случай, когда у индивидуальных предпринимателей разное место жительства и место осуществления вмененной деятельности. В таком случае налогоплательщики обязаны встать на налоговый учет как плательщики ЕНВД в налоговые органы, расположенные либо по месту жительства, либо по месту ведения деятельности. Выбор зависит от вида деятельности (п. 2 ст. 346.28 НК РФ).

О том, каковы особенности ведения вмененной деятельности для индивидуальных предпринимателей, читайте в статье «ЕНВД в 2014–2015 годах для ИП: особенности вмененки».

Постановка на учет ЕНВД: сроки

Организации и индивидуальные предприниматели, которые выбрали для своей деятельности вмененку, обязаны подать в налоговые органы заявление о своем намерении встать на учет в качестве плательщика ЕНВД.

В НК РФ отмечено, что для подачи заявления отводится 5-дневный срок (с 1 января 2013 года). Отсчет начинается со дня начала фактического осуществления вмененной деятельности (п. 6 ст. 6.1, п. 3 ст. 346.28 НК РФ).

Переход на ЕНВД происходит по желанию юридического или физического лица с даты, указанной в заявлении (ст. 346.28 НК РФ). Так что день начала фактического осуществления вмененной деятельности не всегда будет являться днем формального перехода на единый налог на вмененный доход.

Датой постановки на налоговый учет будет считаться дата, указанная плательщиком ЕНВД в заявлении (п. 3 ст. 346.28 НК РФ).

О преимуществах и недостатках единого налога на вмененный доход читайте в статье «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Узнавайте первыми о важных налоговых изменениях

nanalog.ru