Корректирующие отчеты в ПФР: исправляем прошлогодние ошибки. Как сдать индивидуальные сведения без рсв

Корректировка индивидуальных сведений ПФР | Уроки 1С для начинающих и практикующих бухгалтеров

По результатам проверки сведений персонифицированного учета порой у организации возникает необходимость подавать корректировочные сведения за предыдущие периоды. Иногда корректируется только стаж, но возникает необходимость вносить корректировки за несколько периодов (например, для работниц, находящихся в отпуске по уходу за ребенком). В связи с этим нередко возникают сложности.

Рассмотрим следующую ситуацию.

Работница Иванова А.И. находилась в отпуске по уходу за ребенком, а затем в длительном отпуске без сохранения заработной платы. В программе 1С Зарплата и Управление Персоналом редакция 2.5 расчетчик ошибочно ввел другие данные, в результате проверки ошибку обнаружили, и ее необходимо скорректировать. Корректировать необходимо несколько периодов, начиная с 4 квартала 2013 года, заканчивая 4-м кварталом 2014 года.

Заполнение РСВ-1

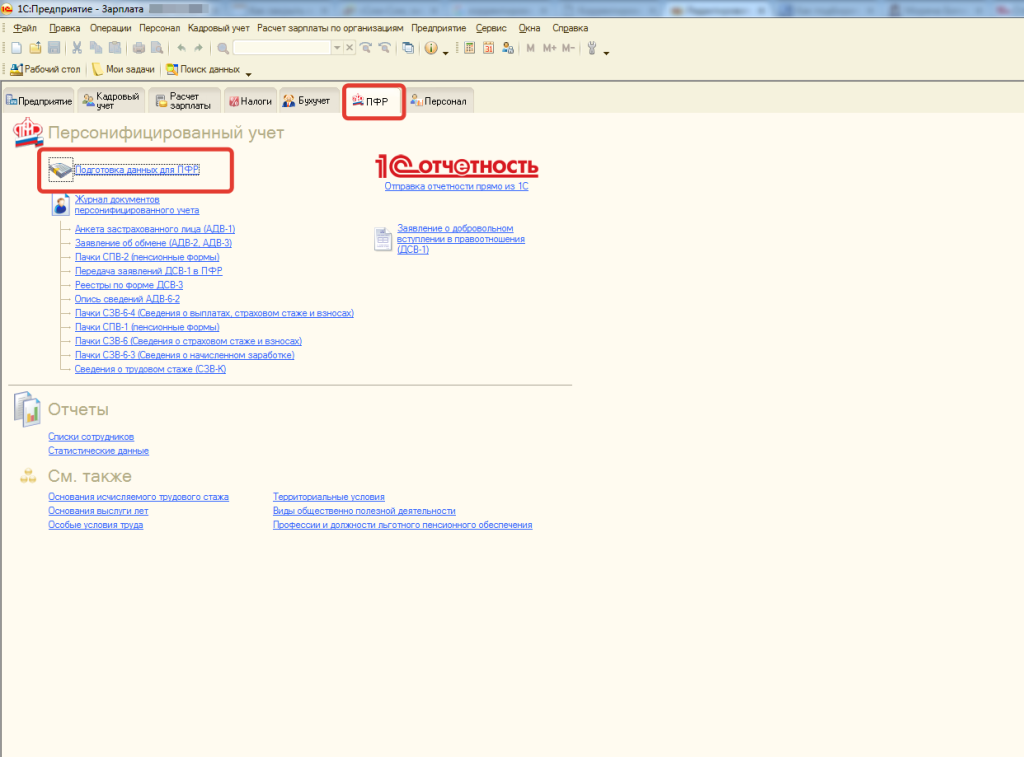

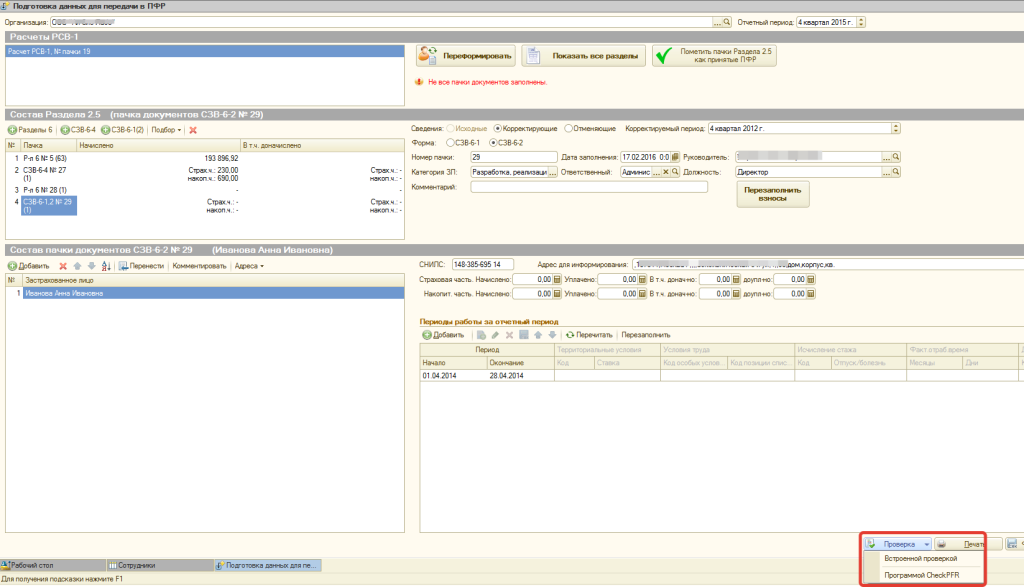

Напомню что заполнение расчета РСВ-1 и индивидуальных сведений следует выполнять только с помощью помощника «Подготовка данных для передачи в ПФР», который находится на закладке «ПФР» в левом верхнем углу:

Редактировать отдельно документы, например, пачки Раздела 6, не рекомендуется. Это следует делать только в том крайнем случае, когда по какой-либо причине отредактировать данные из меню помощника невозможно. Такие ситуации возникают крайне редко.

Подробно останавливаться на формировании отчета я не буду, напомню только, что перед заполнением нужно указать период, за который сдается текущий расчет РСВ-1, даже если Вам следует вместе с ним подать корректировочные сведения за прошлые периоды.

После того, как уже сформирован исходный (или корректировочный текущего периода) расчет и исходные сведения, после того как проверена их правильность и корректность, нужно будет добавить дополнительные пачки корректировочных сведений за предыдущий период.

Обратите внимание, если Вам нужно откорректировать индивидуальные сведения за текущий период, то создавать отдельные новые пачки с типом «Корректирующие» не нужно, корректировка текущего периода производится только в расчете РСВ-1 и тип меняется только там.

Корректировка сведений 2013 года.

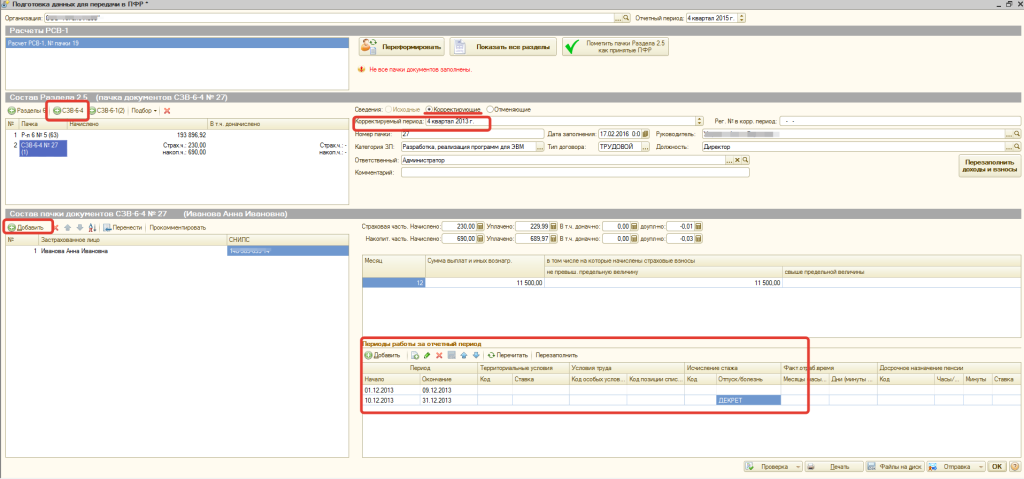

Корректируем 4й квартал 2013 года. Для этого необходимо добавить форму СЗВ 6-4:

Устанавливаем тип сведений для пачки: «корректирующие», а также корректируемый период — 4й квартал 2013 года. После этого в разделе «Состав пачки документов» добавляем сотрудника, которому требуется отредактировать данные. При этом разделы о начислениях и периодах работы автоматически заполняются данными по выбранному сотруднику. Здесь их необходимо откорректировать.

Корректировка сведений начиная с 2014 года.

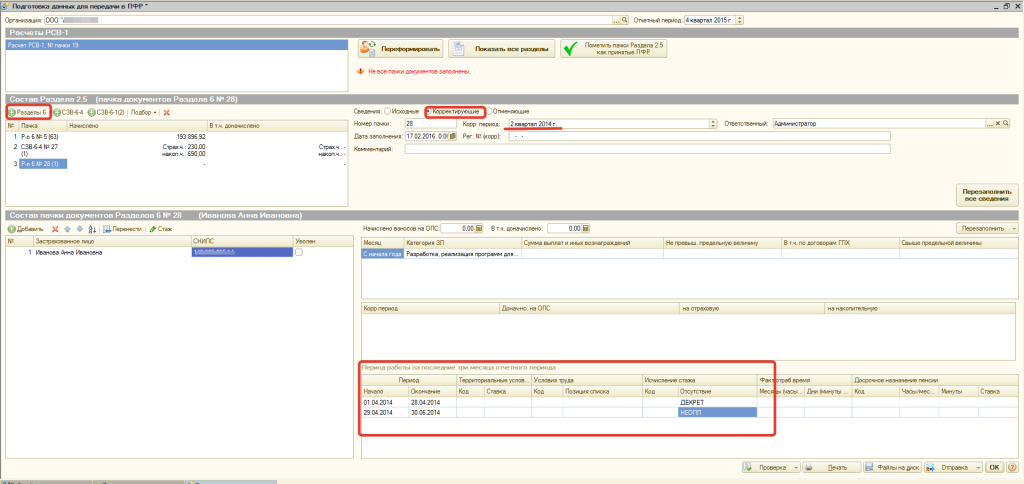

Корректировка сведений, начиная с 2014 года, производится уже по-другому: необходимо добавить пачку разделов 6 (при помощи соответствующей кнопки):

При выборе сотрудника, сведения которого подлежат корректировке, программа автоматически заполняет форму данными о начислениях, рассчитанных страховых взносах за период и записями о стаже за указанный период. Здесь нужно вносить необходимые изменения.

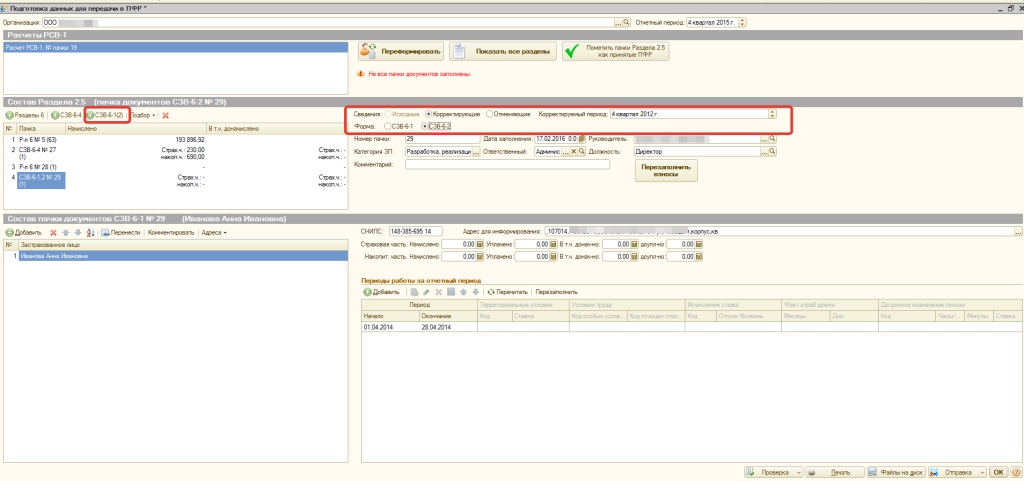

Корректировка сведений за 2012-й год и более ранние периоды.

Сведения за 2012-й и предыдущие годы корректируются формами СЗВ-6-1 иди СЗВ-6-2. Напомню, что Форма СЗВ-6-1 «Сведения о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица» представляется, в случае если в отчетном периоде необходимо указать отпуск без сохранения содержания и (или) получение пособия по временной нетрудоспособности и (или) работу застрахованного лица с необходимостью заполнения реквизитов «территориальные условия труда (код)», «особые условия труда (код)», «исчисление страхового стажа», «условия для досрочного назначения трудовой пенсии». (Постановление Правления ПФ РФ N 192п).

Для корректировки нажимаем на кнопку «Добавить форму СЗВ-6-1 или СЗВ-6-2», для всех вариантов далее выбираем период, который нужно корректировать, выбираем тип формы — СЗВ-6-1 или СЗВ-6-2, далее вносим корректировки аналогично предыдущим.

Проверка сведений.

После этого необходимо сохранить внесенные изменения и проверить данные расчета с помощью внутренней проверки выгрузки и он-лайн проверки в интернете (при условии, если Вас подключен сервис 1С-Отчетность для отправки отчетов в контролирующие органы прямо из 1С). Проверка в интернете осуществляется всегда актуальной версией программы CheckPFR, которую использует сам контролирующий орган при получении Вашего отчета.

Корректировка сведений уволенных сотрудников

Ошибка при проверке может возникнуть, когда подаются корректировочные сведения по уволенным ранее текущего периода сотрудникам. Для предотвращения этой ошибки необходимо будет добавить вручную уволенного сотрудника в исходные данные пачки разделов 6 с пустыми данными о доходах и периодах. Это необходимо для того, чтобы в исходных сведениях по данному сотруднику заполнился раздел 6.6 по корректировке, иначе проверяющая программа не пропустит сведения. Уволенного сотрудника можно добавить как в основную пачку Раздела 6, так и во вновь созданную вручную по кнопке «Добавить пачку Разделов 6».

Данные расчета РСВ-1 можно изменять в самом расчете после нажатия кнопки «Показать все разделы», данные индивидуальных сведений редактируются только из формы Помощника.

Следите за обновлениями сайта «Уроки 1С для начинающих и практикующих бухгалтеров»

Если статья Вам понравилась, Вы можете порекомендовать ее своим друзьям:

uroki1c.ru

Корректировка стажа в индивидуальных сведениях

Главная → Бухгалтерские консультации → Персонифицированный учет

Актуально на: 21 ноября 2016 г.

Индивидуальные сведения в рамках системы обязательного пенсионного страхования организации и ИП сдают в том или ином виде на застрахованных лиц с 1996 года (п. 1 ст. 20 Закона от 01.04.1996 N 27-ФЗ). Сегодня они представляют их в ПФР в составе общего расчета по страховым взносам – РСВ-1 (утв. Постановлением Правления ПФР от 16.01.2014 N 2п).

Если у страхователя возникает необходимость подать корректирующие индивидуальные сведения, то в зависимости от обстоятельств он должен:

- или подать в ПФР уточненку по РСВ-1;

- или внести исправления по взносам за предыдущие периоды текущим периодом.

Об этом читайте «Как сделать корректировку РСВ-1».

Но бывает, что страхователю надо исправить данные персучета и за более ранние периоды.

Корректирующие сведения за «давние года»

За 20 лет, в течение которых в РФ существует система персонифицированного учета, ПФР утвердил немало форм персотчетности. Причем в разные годы страхователи должны были сдавать индивидуальные сведения по разным формам. В большинстве из них указывались сведения о стаже застрахованных лиц, во многих – также суммы начисленных и уплаченных взносов.

Сегодня если вам понадобится сделать корректировку стажа в индивидуальных сведениях за один из таких периодов (когда действовали, к примеру, формы СЗВ-6-2, СЗВ-4-2 и др.), то подать исправленные данные надо будет по тем же формам, которые применялись в том корректируемом периоде. Допустим, неточные сведения были сданы по форме СЗВ-6-2 за 2012 год, значит, и достоверные данные теперь должны быть представлены по форме СЗВ-6-2.

При этом если формы персотчетности в тот период надо было сдавать с описью, то при представлении корректировки в бумажном варианте сегодня к ней тоже лучше приложить опись. И опись должна быть оформлена по форме того корректируемого периода.

Подавать отменяющие формы индивидуальных сведений за прошлые периоды нужно в аналогичном порядке.

Представление индивидуальных сведений в 2017 году

С 2017 года расчет по страховым взносам необходимо представлять в налоговые органы. Новая форма расчета уже утверждена (Приложение N 1 к Приказу ФНС России от 10.10.2016 N ММВ-7-11/551@). В ней в разделе 3 также указываются определенные индивидуальные сведения на работников, кроме прочего – суммы полученных ими выплат. Однако в расчете больше не надо отражать информацию о стаже застрахованных лиц. Эти сведения, как и ранее, надо будет подавать в ПФР, но не ежеквартально, а ежегодно. И впервые их надо будет представить по итогам 2017 года – не позднее 1 марта 2018 года (п. 2 ст. 11 Закона от 01.04.1996 N 27-ФЗ в ред., действ. с 01.01.2017).

glavkniga.ru

Корректировка Индивидуальных сведений с 2010 года

1. Общие требования

1.1 Корректирующая форма СЗВ-6-1(2), тип сведений — КОРР, создается только на тех застрахованных лиц, на которых ранее была представлена неверная исходная форма СЗВ-6-1(2), тип сведений — ИСХД (иначе просто нечего корректировать). КОРР-форма полностью заменяет собой все данные на лицевом счете, занесенные ранее ИСХД-формой, поэтому КОРР — форма должна содержать ВСЮ заполненную правильную информацию, а не только ту, которая была неправильная и корректируется.

1.2 КОРР-формы за предшествующие отчетные периоды в обязательном порядке представляются страхователем вместе с ИСХД-формами отчетности за текущий отчетный период.

В текущем отчетном периоде можно представить корректирующие сведения за несколько предыдущих корректируемых периодов.При создании КОРР-формы указывается «Отчетный период»,в котором представляются текущие отчетные ИСХД-формы, и «Корректируемый период» — за который корректируются неправильные сведения. При этом корректируемый период должен быть ранее отчетного периода. Например, «Отчетный период»: 2012-1, «Корректируемый период» — 2010 -2. В этом случае вместе с ИСХД-формами за отчетный период 1-й квартал 2012 г. представлены КОРР-формы за 2-е полугодие 2010г.

1.3 ИСХД и КОРР-формы сопровождаются одной общей формой АДВ-6-2, т.е. общей описью всех представляемых пачек, в которой описываются: имя файла пачки, кол-во ЗЛ в каждой пачке и суммы взносов по пачкам.

Форма АДВ-6-2 разделена на две части:

— верхняя часть для ИСХД сведений за текущий отчетный период, здесь отражаются все суммы начисленных и уплаченных взносов в представляемом текущем отчётном периоде, итоговая строка по всем ИСХД пачкам сравнивается с представляемой формой РСВ-1 за текущий отчётный период;

— нижняя часть — для КОРР сведений за прошлые отчетные периоды, в этой части — информация о пачках с КОРР-формами: с суммами доначисленных и доуплаченных взносов по каждой пачке, итоговые не нулевые суммы доначисления и доуплаты по всем КОРР-пачками должны быть сведены с уточнённой формой РСВ-1 за предыдущие отчетные периоды.

1.4 В форме АДВ-6-2, в случае наличия КОРР-форм, в части «Сведения о корректирующих (отменяющих) сведениях» в графах «Доначислено…», «Доуплачено…» должна быть отражена разница между суммами страховых взносов в неправильных ИСХД-формах и правильных КОРР-формах, а не суммы по пачкам с КОРР-формами, для этого в программе-набивалке при формирования КОРР-форм должны быть загружены представленные ранее в Управление ПФР все ИСХД-формы тех отчетных периодов, которые сейчас корректируются.

2. Корректировка сведений по стажу

2.1 Если представляются КОРР-формы только по причине изменения стажа, то в КОРР-формах должны быть указаны страховые взносы точно такие же, как в ошибочных ИСХД-сведениях, как начисленные, так и уплаченные, а стаж уже правильный. В описи АДВ-6-2 в части сведений о доначисленных и доуплаченных суммах по пачкам должны быть указаны значения 0, т.к суммы взносов в неправильных ИСХД-формах и в правильных КОРР-формах одинаковые.

2.2 Если КОРР-формы представляются по Акту документальной проверки, то они должны быть сданы в сроки, указанные в Акте. Если срок сдачи не совпадает со сдачей отчета за текущий отчетный период, то КОРР-формы для регистрации необходимо представить в указанный в Акте срок до начала отчетной кампании без ИСХД-форм. При формировании таких КОРР-форм отчетным периодом нужно выбирать текущий отчетный период, а корректируемым периодом выбирать тот, за который необходимо сделать исправления. Когда же наступит срок отчётной кампании за текущий отчетный период, то формировать текущую опись АДВ-6-2 необходимо с учетом ранее представленных пачек КОРР-форм. Номера пачек с КОРР-формами не менять, т.к. они уже зарегистрированы!!!

3. «Забыли» сдать индивидуальные сведения на застрахованное лицо в прошлые отчетные периоды

3.1 В этом случае в отчётную кампанию за текущий отчетный период необходимо сформировать ИСХД — форму за тот прошедший период на одного этого забытого работника, с указанием только стажа, без сумм страховых взносов. Присвоить этой пачке новый следующий номер по порядку. Эта пачка представляется без описи АДВ-6-2 и будет достыкована к отчету (форма РСВ-1) за тот отчетный период, в котором забыли подать сведения на этого работника.

3.2 При формировании комплекта ИСХД – форм за текущий отчетный период необходимо сформировать и представить в новой отдельной пачке КОРР-форму на этого забытого работника, указав уже все правильные данные: и стаж, и страховые взносы. Эта КОРР-форма заменит собой ИСХД-форму, которая была представлена только со стажем. При этом опись АДВ-6-2 за текущий отчётный период должна быть сформирована общая, согласно п.1.3.

3.3 Вместе с комплектом отчетности за текущий отчетный период или ранее необходимо представить уточнённые формы РСВ-1 с прошедшего «забытого» периода и до текущего, в которых будут увеличены суммы выплат и начисленных страховых взносов на суммы этого забытого работника.

4. Сдали индивидуальные сведения работника на ошибочный «чужой» страховой номер

4.1 В этом случае в отчётную кампанию за текущий отчетный период сформировать ИСХД-форму за тот отчетный период на правильный страховой номер работника с указанием только стажа, без страховых взносов.

Присвоить этой пачке новый следующий номер по порядку. Эта пачка представляется без описи АДВ-6-2 и будет достыкована к отчету (форма РСВ-1) за тот отчетный период, в котором подали сведения на этого работника с ошибочным «чужим» страховым номером.

4.2 В текущем отчетном периоде необходимо:

— сформировать на «чужой» страховой номер отменяющую форму СЗВ-6-1(2) (ОТМН-форма), указав правильные ФИО того человека, чей страховой номер был ошибочно использован при сдаче прошедшего отчета;

— сформировать КОРР-форму на этого работника, указав все его правильные данные: и стаж, и страховые взносы.

Форма описи АДВ-6-2 должна быть сформирована согласно п.1.3.

В нижней части описи, «Сведения о корректирующих (отменяющих) сведениях», в графах «Доначислено…» и «Доуплачено…» одинаковые значения сумм взносов

по ОТМН-формам будут указаны со знаком минус (-),

а по КОРР-формам со знаком плюс «+»,

поэтому итоговые суммы этой части описи будут равны нулю «0».

5. Корректировка сумм страховых взносов

5.1 КОРР- формы формируются в соответствии с разделом 1.

5.2 Суммы взносов в нижней части описи АДВ-6-2, «Сведения о корректирующих (отменяющих) сведениях», должны соответствовать изменениям взносов в форме РСВ-1.

При этом нужно иметь ввиду:

— если корректировка сведений делается по суммам взносов, доначисленных на выплаты работнику, осуществлённые в прошедшем ранее отчетном периоде, т.е. забыли обложить(излишне обложили) начисленные работнику выплаты, то необходимо представить уточнённые формы РСВ-1 за ошибочный отчетный период и далее до текущего отчетного периода;

— если в прошедшем отчетном периоде забыли начислить выплаты работнику или неправильно начислили и все доначисления зарплаты, в том числе и «сторно», проводятся в текущем отчётном периоде,

то уточнённые формы РСВ-1 за прошлые периоды представлять не нужно, т.к. начисление(уменьшение) взносов на доначисленные(уменьшенные) сейчас выплаты попадут в РСВ-1 за текущий отчётный период.

6. Изменение тарифа и кода категории ЗЛ(Например, нужно изменить отчет с категории ПНЭД на НР)

6.1 Представить уточненные формы РСВ-1 с правильными начисленными и уплаченными взносами по коду тарифа 01.

6.2 Создать ИСХД-формы на всех ЗЛ с кодом категории НР по всем отчетным периодам, за которые необходимо изменить тариф, при этом указав только стаж (начисленные и уплаченные страховые взносы должны быть равны нулю (0)). Представить эти пачки с новыми следующими по порядку номерами в Управление ПФР в первую очередь без описи АДВ-6-2. Эти сведения будут достыкованы к соответствующим отчетам РСВ-1.

6.3 Вместе с ИСХД-формами текущего отчетного периода представить:

а) КОРР-формы с категорией НР с указанием всех правильных данных: стаж и страховые взносы, — по всем изменяемым отчетным периодам, по которым были сформированы ИСХД-пачки по п.6.1;

б) ОТМН-формы с категорией ПНЭД за все периоды, за которые меняется код тарифа и код категории ЗЛ.

6.4 Создать общую форму АДВ-6-2 на ИСХД-формы отчетного текущего периода и все сформированные по п.6.3 ОТМН и КОРР-формы.

В этой общей описи АДВ-6-2 в части «Сведения о корректирующих (отменяющих) сведениях» в графах «Доначислено…» и «Доуплачено…» разные аналогичные значения по ОТМН-формам будут указаны со знаком минус «-», а по КОРР-формам со знаком плюс «+», итоговые суммы будут равны суммам разности взносов в новой форме РСВ-1 с тарифом 01 и в старой форме РСВ-1 с тарифом 07 .

dokumenty-pu-6.ru

Новые корректирующие отчеты в ПФР: исправляем прошлогодние ошибки

В статье мы рассказали о том, как: исправить выплаты, взносы и стаж сотрудника на лицевом счете; добавить сведения на забытого работника; отменить данные на неработающего человека; отчитаться в ПФР за прошлый год; сопроводить корректирующие формы; заполни

Если вы ошиблись в прошлогоднем расчете по взносам, уточняйте данные работников с помощью новых форм СЗВ-КОРР и СЗВ-ИСХ. Все отчеты отправляйте в ПФР (постановление Правления ПФР от 11.01.2017 № 3п). Далее мы расскажем, как заполнить новые бланки в зависимости от вида ошибок.

Перед отправкой названных выше отчетов советуем выяснить в своем отделении, готовы ли там принять эти формы. В некоторых регионах вместо новых отчетов просят корректирующий раздел 6 прошлогоднего РСВ-1. В других - принимают новые формы на бумаге.

Тестирование данных в программе для сдачи отчетности по страховым взносам поможет избавится от необходимости подачи дополнительных (корректирующих) отчетов при совершении типичных ошибок.

СЗВ-КОРР с типом КОРР: правим выплаты, взносы и стаж сотрудника

Чтобы исправить ошибки в начислениях, подготовьте форму СЗВ-КОРР с типом КОРР. Если вы ошиблись в суммах взносов, заполните раздел 4 отчета. Отразите там выплаты полностью. А взносы покажите доначисленные. Они дополнят данные о взносах на лицевом счете работника.

Корректируя данные о стаже, оформите раздел 6. Данные в нем заменят сведения, которые вы отправили в составе РСВ-1. Поэтому отразите все периоды работы. Даже те, по которым не допустили ошибок. Иначе ПФР обнулит сведения у себя в базе.

СЗВ-КОРР с типом ОСОБ - добавляем сведения на забытого работника

Если вы забыли отправить в ПФР сведения на сотрудника, сдайте СЗВ-КОРР с типом ОСОБ. Порядок заполнения зависит от того, отчитывались вы по работнику за I квартал, полугодие и 9 месяцев 2016 года или нет.

Отчитывались все периоды в прошлом году, кроме последнего квартала. Тогда заполните одну форму СЗВ-КОРР с типом ОСОБ. В разделе 4 бланка покажите три последних месяца - октябрь, ноябрь и декабрь. Им запишите соответствующие коды - Окт, Нбр и Дек. Начисления и стаж также зафиксируйте за эти месяцы.

Вообще не сдавали данные на сотрудника в 2016 году. Сдайте 4 отдельные формы СЗВ-КОРР с типом ОСОБ. В каждом отчете отразите выплаты, взносы и стаж за три месяца.

СЗВ-КОРР с типом ОТМН: отменяем данные на неработающего человека

Чтобы отменить сведения, которые вы по ошибке подали на неработающего человека, заполните бланк СЗВ-КОРР с типом ОТМН.

В отчете заполните только разделы 1 и 2 с данными о фирме и гражданине. Остальные разделы не оформляйте, оставьте пустыми.

СЗВ-ИСХ - отчитаемся за прошлый год

Если вы не сдавали расчет РСВ-1 ни за один из кварталов за прошлый год, заполните несколько форм СЗВ-ИСХ в 2017 году. Укажите в бланках разные коды отчетных периодов:

- 3 - для периода с 1 января по 31 марта 2016 года,

- 6 - с 1 апреля по 30 июня,

- 9 - 1 июля по 30 сентября,

- 0 - с 1 октября по 31 декабря.

Начисления - выплаты и взносы отразите отдельно за каждый период. Соответственно, за весь 2016 год вы подготовите 4 отчета по каждому сотруднику с разными кодами.

В разделе 4 покажите зарплату сотрудников и поставьте код категории работника:

- НР - для общего тарифа 22 %,

- ПНЭД - для льготной ставки 20%.

Взносы занесите в раздел 5 за последние три месяца. А не за полный год.

ОДВ-1 - сопровождаем корректирующие формы

Вместе с отчетами СВЗ-КОРР и СЗВ-ИСХ сдайте сопроводительную опись по форме ОДВ-1. Документы разных видов формируйте в отдельные файлы или пачки. И к каждому приложите свою опись ОДВ-1.

В описи отметьте число форм одного вида, к которым прикладываете ОДВ-1. Группируйте бланки по одному наименованию и типу сведений - исходная, корректирующая, отменяющая. И к каждой пачке приложите свою опись.

Таблица. Как заполнить ОДВ-1 (на примерах разных ситуаций)

| Ситуация | Сколько форм ОДВ-1 сдавать | Что заполнять в ОДВ-1 |

| Компания сдает СЗВ-КОРР на двух работников. На одного с типом КОРР, на другого с ОТМН | 2(разные типы сведений) | Разделы 1-3.В разделе 1 укажите данные о компании.В разделе 2 поставьте тип сведений «Исходная» и отчетный период, за который сдаете формы.В разделе 3 отметьте 2. Это будете означать, что сдаете сведения на двух человек. |

| Фирма подает две СЗВ-КОРР с типом КОРР | 1(один тип сведений) | |

| СЗВ-КОРР с типом ОСОБ и СЗВ-ИСХ | 2(разные формы) | Все вышеперечисленные сведения + раздел 4. Там укажите данные о начисленных и уплаченных взносах, задолженность в целом по компании. |

Когда еще потребуется сдать ОДВ-1. Форму ОДВ-1 придется отправить еще вместе с формой СЗВ-СТАЖ (постановление Правления ПФР от 11.01.2017 № 3п). Эту форму вы сдаете, когда сотрудник обращается к вам с заявлением о назначении пенсии. Тогда вы отчитываетесь о нем в Пенсионный фонд в течение трех календарных дней с даты заявления (последний абзац ч. 2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ). А еще СЗВ-СТАЖ надо отправить в фонд по итогам года. Крайний срок сдачи - 1 марта 2018 года. Вместе с отчетом сдайте также сопроводительную ОДВ-1. Подробнее об этом читайте в статье "Как заполнить СЗВ-СТАЖ на работающего пенсионера".

Надо ли сдавать уточненный РСВ-1 при ошибке в прошлогоднем отчете?

Да. Уточненный расчет по форме РСВ-1 за прошлый год сдавайте в любом случае. Отправляйте уточненку по старой форме из постановления Правления ПФР от 16.01.2014 № 2п (письмо ФНС от 20.04.2017 № БС-4-11/7552@). Ведь в прошлом году взносы администрировали фонды. Значит, и уточнять данные надо по прежней форме (ст. 23 Федерального закона от 03.07.2016 № 250-ФЗ). Доначисленные взносы покажите в уточненном расчете по строке 120 раздела 1 и в разделе 4.

Если у вас в отделении ПФР принимают новые корректирующие формы, то тогда уточненный РСВ-1 подготовьте без разделов 6. Плюс отдельно отправьте новые бланки. Они исправят данные работников.

Если в отделении не принимают СЗВ-КОРР и СЗВ-ИСХ, то вместо них сдавайте раздел 6 прежнего расчета с типом корреткировки «корректирующая». В подразделе «Отчетный период» раздела 6 укажите отчетный период (до 01.01.2017), к которому относится производимая правка сумм начисленных страховых взносов на обязательное пенсионное страхование.

Подробная информация о том, как уточнять расчет за прошлый год есть в письме ПФР от 08.12.2016 № НП-30-26/17654.

www.buhsoft.ru

заполняем уточненный расчет по страховым взносам — Бухгалтерия Онлайн

Недавно страхователи впервые сдали новый расчет по страховым взносам (РСВ). Теперь наступило время корректировок и сдачи уточненных расчетов. В нашей статье рассказано, как следует исправить расчет в случае наиболее «популярных» ошибок, допущенных при подготовке и сдаче РСВ за первый квартал 2017 года.

Когда заполняется уточненный расчет

Форма и порядок заполнения РСВ утверждены приказом Минфина России от 10.10.16 № ММВ-7-11/551@ (см. «Каким станет расчет по страховым взносам в 2017 году: новая форма и правила ее заполнения»). Уточненные расчеты должны сдать те страхователи, которые либо получили уведомление налоговиков об ошибке в расчете, либо самостоятельно выявили ошибки в сданных расчетах.

При самостоятельном выявлении ошибки уточнения являются обязательными в случае, когда данная ошибка привела к занижению суммы взносов. Кроме того, уточнения обязательны в случае, когда в сданном расчете не хватает каких-либо сведений или они вовсе отсутствуют. Во всех других случаях оформление уточненного расчета — это право, а не обязанность страхователя. Так сказано в пункте 1.2 порядка заполнения расчета по страховым взносам.

При выявлении налоговиками ошибки в персональных данных, либо несоответствия суммы взносов, отраженных в разделах 1 и 3, инспекция направляет уведомление. Если уведомление было направлено в электронной форме (через интернет), то страхователь должен представить уточненный расчет в пятидневный срок с даты отправки уведомления. Если уведомление направлено на бумажном носителе, то на сдачу уточнений отводится десять дней с даты отправки уведомления. В случае соблюдения этих сроков исходный расчет считается сданным вовремя, и санкции страхователю не грозят (п. 7 ст. 431 НК РФ). Обратите внимание: даже при направлении уведомления на бумаге срок отсчитывается именно с даты отправки уведомления, а не с даты его получения страхователем. То есть страхователь, который сдает РСВ в бумажном виде, и, соответственно, получает «бумажное» уведомление из ИФНС по почте, рискует не получить уведомление вовремя и «налететь» на штрафы.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Сдать бесплатно ]]>В раздел 3 не включили сотрудников, находящихся в отпуске без сохранения зарплаты

Рассмотрим, как правильно оформить уточненный расчет за первый квартал 2017 года в различных ситуациях.

В порядке заполнения раздела 3 говорится: данный раздел нужно заполнять на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода. Это означает, что в раздел 3 необходимо включить не только тех сотрудников, кто получал зарплату и другие виды выплат, но и тех, кто находился в отпуске за свой счет. Правда, при этом не удастся заполнить подраздел 3.2, так как он предназначен для суммы выплат и иных вознаграждений, а эти показатели отсутствуют.

Разъяснения на эту тему выпустила Федеральная налоговая служба. В письме от 17.03.17 № БС-4-11/4859 говорится: «Таким образом, в отношении застрахованных лиц, которым за последние три месяца отчетного (расчетного) периода не начислялись выплаты и иные вознаграждения, плательщиком заполняется раздел 3 расчета за исключением подраздела 3.2» (см. «ФНС: в расчете по страховым взносам должны быть отражены сведения по всем работникам, включая тех, кому выплаты не начислялись»).

Если бухгалтер сдал расчет без упоминания работника, находящегося в отпуске за свой счет, придется подготовить уточненный расчет с номером корректировки 001. В него войдет раздел 1, а также те приложения к нему, которые содержались в исходном расчете. Сведения в уточненном разделе 1 и приложениях должны быть точно такими же, как в исходном расчете, то есть суммарными по всем работникам. Плюс к этому нужно заполнить раздел 3 (кроме подраздела 3.2) в отношении «забытого» работника. Поскольку ранее раздел 3 на данного сотрудника не представлялся, в поле «номер корректировки» следует поставить 000. Обратите внимание: уточненный раздел 3 в отношении остальных сотрудников сдавать не надо.

В раздел 3 не включили работниц, оформивших отпуск по уходу за ребенком

Практика показала, что при заполнении раздела 3 за первый квартал 2017 года некоторые страхователи не учли женщин, находящихся в отпуске по уходу за ребенком до полутора лет и получающих ежемесячное пособие. Это неверно, так как раздел 3 заполняется на всех застрахованных лиц, в том числе и на тех, кто оформил отпуск по уходу. Что касается самого пособия, то оно относится к выплатам в пользу физлиц в целях применения главы 34 НК РФ. Значит, его надо отражать в строке 210 подраздела 3.2.

Если раздел 1 заполнен правильно (то есть в нем учтены работницы, находящиеся в отпуске по уходу, а также выплачиваемое им пособие), то получается несоответствие между данными раздела 3 и данными раздела 1. Это замечают налоговики и присылают уведомление о расхождениях.

В такой ситуации бухгалтеру следует сдать уточненный расчет с номером корректировки 001. В него войдет раздел 1, а также те приложения к нему, которые содержались в исходном расчете. Сведения в уточненном разделе 1 и приложениях должны быть точно такими же, как в исходном расчете, то есть суммарными по всем работникам. Плюс к этому в уточненный расчет войдет раздел 3 в отношении женщин, оформивших отпуск по уходу, с номером корректировки 000 и заполненной строкой 210 подраздела 3.2. Обратите внимание: уточненный раздел 3 в отношении остальных сотрудников сдавать не надо.

Ошибка в номере СНИЛС

В подразделе 3.1 расчета есть поле 070, которое предназначено для страхового номера индивидуального лицевого счета (СНИЛС) физического лица — получателя дохода. Если этот реквизит указан неверно, ИФНС сообщает страхователю о расхождениях в персонифицированных сведениях плательщика и налогового органа.

Чтобы исправить ошибку, бухгалтеру необходимо внести соответствующие уточнения. Для этого нужно составить уточненный расчет с номером корректировки 001. В него войдет раздел 1 с теми приложениями, которые содержались в исходном расчете. Сведения в уточненном разделе 1 и приложениях должны быть точно такими же, как в исходном расчете, то есть суммарными по всем работникам. Помимо этого в состав уточненного расчета войдет приложение 3 с номером корректировки 001, заполненное на сотрудника, чей СНИЛС был указан с ошибкой. К уточненному расчету следует приложить отсканированное страховое свидетельство, скан паспорта и свидетельства о присвоении ИНН. Эти документы помогут убедить инспекторов в том, что на этот раз все указано верно. Обратите внимание: уточненный раздел 3 в отношении остальных сотрудников сдавать не надо.

Ошибки в базе СНИЛС у налоговиков

При сдаче расчетов за первый квартал 2017 года многие страхователи столкнулись с такой проблемой. Налоговики приняли расчет, но прислали уведомление о том, что СНИЛС некоторых сотрудников не найден в базе ИФНС. В связи с этим страхователю надлежит прислать уточненный расчет с правильными номерами лицевых счетов.

Однако, проведя тщательную проверку «ошибочных» номеров СНИЛС, бухгалтеры выяснили, что на самом деле никаких ошибок в них нет. Чтобы доказать это, они составили уточнения и приложили сканы подтверждающих документов, но в ответ снова получили уведомление аналогичного содержания.

Эта парадоксальная ситуация вызвана тем, что при передаче данных от Пенсионного фонда в ИФНС произошли технические сбои. В результате в базе, которой пользуются налоговики при проверке расчетов, действительно нет тех или иных номеров СНИЛС. В некоторых инспекциях эта проблема уже устранена, и корректировки теперь принимаются успешно. Но остались ИФНС, которые до сих пор не могут обнаружить в своей базе верные номера лицевых счетов. Соответственно, страхователи до сих пор не могут сдать туда уточненные расчеты.

Спешим успокоить: налоговики осведомлены о том, что расчеты не проходят проверку не по вине страхователей, поэтому, скорее всего, никаких санкций не будет. Но чтобы обезопасить себя, можно направить обращение (жалобу) на сайт Федеральной налоговой службы, приложив сканы подтверждающих документов. Также следует сохранить все подтверждения того, что расчет и уточнения были направлены в ИФНС с соблюдением установленных сроков. Так, при сдаче отчетности через интернет таким документом является подтверждение оператора ЭДО (электронного документооборота), через которого сдается РСВ — в этом подтверждении фиксируется время, когда страхователь отправил расчет. Именно это время и считается датой представления расчета. Данные документы послужат доказательством невиновности страхователя в случае, если инспекторы все же начислят штраф.

www.buhonline.ru

Уточнение РСВ-1 в 2016 году

Актуально на: 15 декабря 2016 г.

Несмотря на то, что с 01.01.2017 администрированием страховых взносов будет заниматься ФНС, уточненные РСВ-1 за 2016 год и более ранние периоды нужно будет сдавать в территориальный орган ПФР, где страхователь стоит на учете (ст. 23 Федерального закона от 03.07.2016 № 250-ФЗ). О причинах уточнения РСВ-1 в 2016 году расскажем в нашем материале.

Какие бывают причины для уточнения

Причины, которые могут стать поводом для представления уточненного Расчета по форме РВ-1, можно разделить на 2 группы (ч. 1, 2 ст. 17 Федерального закона от 24.07.2009 № 212-ФЗ):

- неотражение или неполнота отражения сведений, а также ошибки, приводящие к занижению суммы страховых взносов, подлежащей уплате;

- недостоверные сведения, а также ошибки, не приводящие к занижению суммы страховых взносов, подлежащей уплате.

К причинам первой группы можно отнести случай, когда в базу, облагаемую страховыми взносами, страхователь не включил отдельные выплаты. Например, облагая страховыми взносами начисленную работникам заработную плату в виде оклада, работодатель не учел в Расчете начисленные премиальные выплаты.

Ко второй группе можно отнести случай, когда при заполнении Расчета выплаты одного месяца из последних трех неверно отражены вместе с выплатами другого месяца, т. е. страховые взносы начислены верно, но при заполнении Расчета была допущена техническая ошибка.

Как уточнить РСВ-1?

Если страхователь допустил ошибки, которые не приводят к занижению суммы страховых взносов, обязанности представлять уточненный Расчет законодательство не содержит. Однако страхователь может по своему усмотрению такую уточненку сдать.

Если же в результате допущенных ошибок сумма страховых взносов оказалась заниженной, сдать уточенный РСВ-1 страхователь обязан.

Сдается РСВ-1 по той форме, которая действовала в уточняемом периоде (ч. 5 ст. 17 Федерального закона от 24.07.2009 № 212-ФЗ).

При этом если страхователь обязан был представить уточненку, он будет освобожден от ответственности за неуплату страховых взносов в том случае, если до представлении уточненного Расчета он уплатил недостающую сумму страховых взносов и пени (ч. 4 ст. 17 Федерального закона от 24.07.2009 № 212-ФЗ). При этом важно, чтобы уточненка была представлена до момента, когда страхователь узнал об обнаружении органом ПФР этой ошибки или о назначении выездной проверки взносов. Не будет санкций, если налог и пени уплачены и уточненка подана после проведения выездной проверки, которая ошибок в РСВ-1 не обнаружила.

Причина уточнения на Титульном листе

При представлении уточненного Расчета РСВ-1 на титульном листе формы необходимо указать код причины уточнения:

| 1 | Уточнение Расчета в части показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам) |

| 2 | Уточнение Расчета в части изменения сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам) |

| 3 | Уточнение Расчета в части страховых взносов на обязательное медицинское страхование или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам |

glavkniga.ru