Как выплачивать дивиденды с ООО в 2017 году. Как получить дивиденды ооо

❶ Как получить дивиденды в 2017 году 🚩 кто получает дивиденды 🚩 Банки

Выплата дивидендов обычно производится по итогам года, при этом решение о том, куда и в каких объемах направляется годовая прибыль, принимается советом директоров. Впрочем, акционеры некоторых компаний могут получить дивиденды за квартал или за полугодие. Обычно такое явление имеет место в том случае, когда компания за отчетный период получает рекордно высокий объем прибыли. Квартальные или полугодовые дивиденды называют внеочередными, так как для утверждения их выплаты компания, а вернее, совет директоров, собирает акционеров на внеочередное заседание.

Что необходимо для того, чтобы получить дивиденды?

Право на получение дивидендов имеют держатели акций того или иного предприятия, которые входят в реестр акционеров. Сам по себе реестр акционеров может меняться и заново утверждаться. Следует помнить, что многие акционерные компании выпускают не только обыкновенные акции, но еще и отдельные акции, которые принято называть привилегированными. Такие акции существенно отличаются от обыкновенных: во-первых, их дивидендная доходность существенно выше, во-вторых, их владельцы не имеют права голоса на общих собраниях акционеров компании. Привилегированные акции обеспечивают своим владельцам более стабильный доход, чем обыкновенные акции. Правда, далеко не каждая компания готова отдавать акционерам солидную часть от всей получаемой прибыли.

Существуют такие компании, которые не выплачивают дивиденды своим акционерам на протяжении многих лет. Если вы планируете стать акционером молодой, недавно созданной компании, учтите, что такое предприятие почти всю прибыль обычно направляет на собственное развитие. Если вы хотите получать высокие дивиденды, вкладывайте средства в акции компаний, которые существуют уже много лет и не планируют в ближайшее время существенно расширять свою деятельность или менять сферу своих интересов. Налоги с получаемых дивидендов акционер не выплачивает – уплата налоговой ставки по дивидендам всегда возлагается на эмитента.

Прибыль, полученная предприятием в ходе деятельности, должна распределятся. Один из способов распределения представлен выплатой дивидендов всем акционерам и участникам организации, которая утверждена ст. 43 Налогового Кодекса РФ. Начисление дивидендов при упрощенной системе налогообложения (УСН) обладает некоторыми специфическими особенностями.

Инструкция

Определите чистую прибыль предприятия на основании правил бухгалтерского учета согласно Плану счетов, установленному Приказом №94н Минфина РФ от 31.10.2000 года. Данный порядок определяется на основании Письма Минфина РФ №04-02-05/3/19 от 11.03.2004 г. и №03-11-05/1 от 21.06.2005 г. Предприятие, использующее УСН, законодательно не обязано заниматься ведение бухгалтерского учета, поэтом в случае его отсутствия и принятия решения о начислении дивидендов, необходимо провести процедуру восстановления бухучета компании. Проведите общее собрание участников предприятия, использующего УСН. На основании ст.28 Закона №14-ФЗ от 08.02.1998 г. компания имеет право принимать решение о начислении дивидендов раз в квартал, в полгода или в год. Утвердите приказ о выплате дивидендов. В период между двумя месяцами до и четырьмя после окончания финансового года общее собрание должно установить размер части чистой прибыли, которая будет распределяться в виде дивидендов между акционерами и участниками. Данная процедура определена ст. 34 Закона №14-ФЗ. Проведите расчет дивидендов на основании установленного порядка в уставе предприятия. В соответствии с п. 1 ст. 43 Налогового Кодекса РФ дивиденды определяются как доход, который начисляется между акционерами и участниками пропорционально их доле в уставном капитале. В противном случае могут возникнуть разногласия с налоговыми органами. Не направляйте на расчет выплаты дивидендов нераспределенную прибыль прошлых лет. Возьмите общую сумму нераспределенной прибыли и перемножьте на соответствующие доли участников. Отразите в бухгалтерском учете начисление дивидендов открытием дебета по счету 84 «Нераспределенная прибыль» и кредита по субсчету 2 счета 75 «Расчеты с учредителями по выплате доходов».Видео по теме

Обратите внимание

Но есть еще одна ситуация, при которой такие фирмы (АО и ООО) будут вынуждены вести полный бухучет всей своей деятельности – это операции с доходами от долей участников. При каких условиях дивиденты могут быть выплачены? Условия выплаты дивидендов при УСН. Дивиденды можно выплатить лишь при выполнении определенных условий.

Полезный совет

Порядок выплаты дивидендов ООО на УСН участнику — юридическому лицу. В этом случае необходимо рассчитать и уплатить с дивидендов налог на прибыль: - по ставке 0% — по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем...

Источники:

- дивиденды при усн

www.kakprosto.ru

Выплата дивидендов ООО директору | Контур Бухгалтерия

Выплата дивидендов ООО – это законный способ получить учредителю прибыль, которая образовалась в ходе ведения предпринимательской деятельности. Просто снять деньги с расчетного счета или взять из кассы на свои нужды нельзя, так как на тот момент это имущество фирмы. Поэтому и осуществляется выплата дивидендов в ООО по итогам налоговых периодов, когда прибыль уже подсчитана.

Выплата дивидендов ООО: оформление

Выплата дивидендов ООО может осуществляться раз в квартал, полугодие или год – на усмотрение учредителей. Но сроки и периодичность выплат должны быть закреплены в Уставе общества. Помимо положений в учредительных документах, при каждом распределении прибыли для выплат учредителям необходимо созывать собрание собственников, оформлять протокол и решение. Единственный учредитель общества формирует только решение о выплате дивидендов. Формы этих документов разрабатывают сами организации, так как регламентированных нет. Основные требования, которые законодательство предъявляет к протоколу о собрании учредителей, перечислены в Федеральном законе 14-ФЗ «Об обществах с ограниченной ответственностью», а также в Гражданском Кодексе. Итак, что должен содержать протокол:

- Наименование фирмы, место и время проведения собрания.

- Список учредителей с их паспортными данными.

- Перечень вопросов к рассмотрению, именуемый повесткой дня.

- Количество голосов «За», «Против» и «Воздержался» по каждому пункты из повестки дня при рассмотрении вопроса в ходе заседания.

- Подписи учредителей после проведения собрания и секретаря (при наличии).

В решении, созданном на основании протокола необходимо указать сумму прибыли к распределению, сроки выплат, и, в какой форме они будут совершены: наличной или безналичной. Дивиденды должны быть выплачены в срок не позднее 60 дней, после принятия решения.

Расчет выплаты дивидендов ООО

Теперь определим сумму, которую должны получить учредители. Выплата дивидендов ООО осуществляется на основании расчета чистых активов и нераспределенной прибыли. Для этого понадобится бухгалтерская отчетность. Чистая прибыль аккумулируется на счете бухгалтерского учета 99, а по итогам года, после реформации баланса – на 84. Разница между определенными позициями актива и пассива баланса и есть величина чистого актива. Из расчета исключают:

- В активе — задолженность учредителей по вкладу в уставный капитал.

- В пассиве – полностью исключить разделы «Капитал и резервы» и «Доходы будущих периодов».

Правда в случае, когда принимается решение о выплате дивидендов, в активе баланса вообще не должна фигурировать задолженность учредителей, т.к. при неоплаченном полностью уставном капитале совершать выплаты за счет прибыли собственникам нельзя. Также выплата дивидендов невозможна, если она приведет к банкротству (или фирма находится в состоянии банкротства), есть непокрытый убыток по данным бухгалтерского учета, и, при расчете чистых активов, выяснилось, что пассивы больше активов, т.е. величина отрицательная.

Еще один важный момент: чистая прибыль, подлежащая распределению «очищена» от налога на прибыль. Т.е. после его уплаты в бюджет. Как быть, если выплата дивидендов ООО происходит на спецрежиме? На УСН есть спорный момент: до конца не ясно брать чистую прибыль по данным бухгалтерского учета, либо после того, как уплачен упрощенный налог. Налоговики придерживаются второй позиции. Кстати, выплата дивидендов ООО на УСН не является расходом и не уменьшает налогооблагаемую базу. На ЕНВД дивиденды распределяют на основании бухгалтерского учета.

Как распределить выплату дивидендов ООО между учредителями?

Обычно выплата дивидендов ООО происходит пропорционально доле каждого из учредителей в уставном капитале фирмы. Сумма чистой прибыли умножается процентную долю. Если организация в ходе собрания участников приняла решение об ином порядке распределения, это может быть чревато спорами с налоговыми органами. Фискальные органы могут просто не признать данную выплату дивидендами и доначислить налог, а заодно и пени по более высоким (стандартным) ставкам. Суды придерживаются того же мнения.

Какие налоги нужно платить при выплате дивидендов ООО?

Так как получение денежных средств, в данном случае, является доходом для учредителей, то организация должна выступить налоговым агентом и удержать с них НДФЛ или налог на прибыль (если в качестве учредителя выступает юридическое лицо). Выплата дивидендов ООО облагается по ставке 9% (для фирм и граждан резидентов). Иностранные учредители получат свою выплату за минусом 15%. Любые налоговые вычеты по НДФЛ, в данном случае, не действуют. Страховыми взносами дивиденды не облагаются.

Организация на УСН или ЕНВД также выступает налоговым агентом, когда совершается выплата дивидендов ООО. Расчет налога может быть усложнен в том случае, когда они были получены за прошлые периоды и в течение года. Тогда расчет будет производиться следующим образом: сумму налога, исчисленную при выплате дивидендов (доля в УК х 9%) нужно умножить общую сумму дивидендов к выплате по решению собрания и отнять от этого произведения сумму полученных ранее дивидендов.

Выплата дивидендов ООО налагает обязанность представить в ИФНС декларацию по налогу на прибыль (если учредителем являлось юридическое лицо) и справку 2-НДФЛ (для отчетности по физ. Лицам). Организациям на упрощенке и вмененке в декларации по прибыли нужно заполнить только титульный лист, подраздел 1.3 и лист 03. Отправить расчет нужно по итогам квартала, в котором совершалась выплата, не позднее 28 числа следующего месяца, после его окончания.

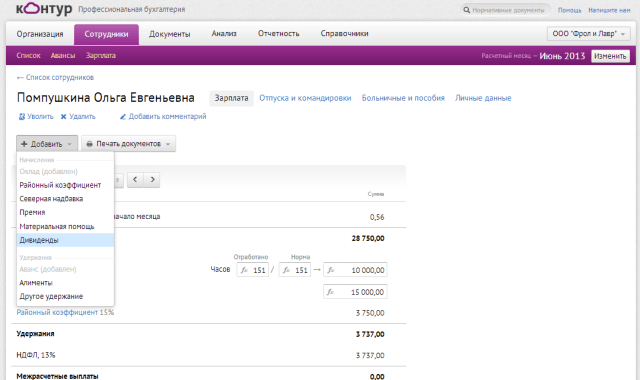

Конечно, расчет дивидендов стоит проводить в связке со всеми сопутствующими расчетами, соответственно, бухгалтерская программа должна уметь по актуальным алгоритмам дивиденды. Самая распространенная в России онлайн-бухгалтерия — Контур. Бухгалтерия — также умеет делать все расчеты, и выплата дивидендов ООО не представляет из себя чего-то сложного.

Что нужно сделать пользователю Контур.Бухгалтерии? Указать уже рассчитанную сумму дивидендов ООО по сотруднику можно в его личной карточке. С этой суммы онлайн-бухгалтерия удерживает 9% для резидентов РФ или 15% для нерезидентов и автоматически учитывает в отчетности. В системе есть возможность учитывать дивиденды даже для тех, кто не является сотрудником компании. Для этого нужно выбрать статус «Получатель дивидендов, не являющийся сотрудником» в его личной карточке.

Для бухгалтеров, которые хотят посмотреть что она из себя представляет и что в ней за автоматизация такая, от которой бухгалтерам хочется приятно расслабиться и улыбнуться, нужно зарегистрироваться, загрузить базы 1С и на месяц спокойно отдать все заботы онлайн-бухгалтерии. Регистрация:

www.kontur-online.ru

приказ о выплате, необходимые документы

Все лица, внесшие вклад в стартовый капитал ООО становятся участником фирмы и имеют право на часть прибыли, полученной в результате деятельности предприятия. Все выплаты осуществляются на основе принятого решения. По закону существует два способа для согласования порядка распределения прибыли:

- Приказ о выплате дивидендов (формируется в том случае, когда в ООО всего один участник, он же учредитель).

- Решение, сформированное на заседании всех членов ООО.

Каждый из членов фирмы может получить свою часть прибыли от ООО в следующие сроки:

- Раз в три месяца.

- Раз в полгода.

- Раз в 9 месяцев.

- Раз в 12 месяцев.

Документы, необходимые для получения дивидендов

Все юридические лица, проводят свои финансовые операции через расчетный счет. Обналичить деньги с такого счета не так то просто. Подробнее о способах обналичивания денежных средств вы сможете прочитать в статье «Как обналичить деньги с расчетного счета фирмы (ООО)».

Обычно, выплачиваемые дивиденды участники фирмы получают в банке. Для этого необходимо предоставить следующие документы:

- Протокол собрания, на котором было принято решение о распределении прибыли.

- Документация, подтверждающая членство в ООО.

- Паспорт.

В некоторых случаях банк может запросить отдельные документы. Например, если сам участник не может сходить в банк, то его представитель должен принести доверенность на получение дивидендов.

к содержанию ↑Сроки для получения дивидендов

Законом установлены сроки, в течение которых ООО обязано выплатить дивиденды участникам. Общий срок составляет 60 дней, но по единогласному решению членов ООО срок может быть изменен.

Требования по невыплаченным дивидендам любой член фирмы может предъявить в срок до 3 лет с тех пор, как была допущена просрочка по общему сроку, установленному законодательством РФ. Данный временной промежуток может быть продлен, но при определенных условиях:

- Продление не более чем на 2 года (т.е. до 5 лет).

- Только при единогласном решении, которое было принято на всеобщем заседании членов ООО.

Юристы нашего портала помогут вам грамотно и в быстрые срок взыскать свои законные деньги.

к содержанию ↑Ограничение по получению дивидендов

В некоторых случаях, установленных законодательными актами РФ, ООО просто не вправе выдавать дивиденды. К таким случаям относятся:

- Неоплата стартового капитала.

- Наличие оснований для банкротства ООО.

- Неоплата части вклада в ООО (своей доли).

- Стоимость чистой прибыли менее стоимости стартового капитала и резервного фонда.

Еще больше информации о случаях ограничения дивидендов вы сможете найти в статье «Ограничения по выплате дивидендов ООО».

arenaprava.ru

Дивиденды в ООО | Блог бухгалтера-практика и юриста-аналитика

Целью создания любой коммерческой организации является получение прибыли ее создателями — акционерами, учредителями, участниками. Казалось бы, получило предприятие (ООО или ЗАО) чистую прибыль по итогам года, значит собственники могут ее изъять в любое удобное для них время. Это с точки зрения здравого смысла. Однако, с точки зрения законодательства, само наличие чистой прибыли по итогам финансового года является необходимым, но не единственным условием получения собственниками дивидендов. Существующее на сегодняшний момент в нашей стране законодательство показывает, что легких путей в бизнесе не бывает! Какие же условия, помимо наличия чистой прибыли, должны быть выполнены, чтобы получение собственниками заветных денежных сумм — дивидендов было возможным? Рассмотрим порядок выплаты дивидендов в обществе с ограниченной ответственностью.

Целью создания любой коммерческой организации является получение прибыли ее создателями — акционерами, учредителями, участниками. Казалось бы, получило предприятие (ООО или ЗАО) чистую прибыль по итогам года, значит собственники могут ее изъять в любое удобное для них время. Это с точки зрения здравого смысла. Однако, с точки зрения законодательства, само наличие чистой прибыли по итогам финансового года является необходимым, но не единственным условием получения собственниками дивидендов. Существующее на сегодняшний момент в нашей стране законодательство показывает, что легких путей в бизнесе не бывает! Какие же условия, помимо наличия чистой прибыли, должны быть выполнены, чтобы получение собственниками заветных денежных сумм — дивидендов было возможным? Рассмотрим порядок выплаты дивидендов в обществе с ограниченной ответственностью.

Правила существования обществ с ограниченной ответственностью установлены, в основном, двумя документами: Гражданским кодексом и Федеральным законом «Об обществах с ограниченной ответственностью» № 14-ФЗ от 14.01.1998.

Собственно, термин «дивиденды» для обществ с ограниченной ответственностью не используется. Применительно к таким обществам говорят о распределении прибыли (ст. 91 ГК РФ, ст.ст.28 и 29 Закона № 14-ФЗ). В то же время в соответствии с п.1 ст.43 Налогового кодекса РФ дивидендом для целей налогообложения признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации. Получается, что понятие “выплата дивидендов”, с учетом определения, данного Налоговым кодексом, вполне применимо к процессу распределения прибыли в обществе с ограниченной ответственностью.

Как отмечалось выше, порядок распределения прибыли между участниками общества с ограниченной ответственностью прописан в статьях 28 и 29 Закона № 14-ФЗ. Попробуем перевести буквы закона на язык инструкции к действию и составим план документального оформления процесса распределения и выплаты дивидендов.

Итак, для получения дивидендов собственниками ООО необходимо оформить следующие документы:

| Номер п/п | Условия объявления и выплаты дивидендов (что отражает документ) | Оформляемый документ |

| 1 | Наличие чистой прибыли по итогам квартала, полугодия, 9 месяцев и/или года (чистая прибыль в обществе с ограниченной ответственностью может распределяться ежеквартально, раз в полгода или раз в год; соответственно, устав общества должен содержать условия и относительно того, как распределяется чистая прибыль: раз в квартал, раз в полугодие или раз в год) | Справка бухгалтера о наличии и размере чистой прибыли, которая может быть направлена на выплату дивидендов |

| 2 | Определение даты проведения общего собрания участников общества с целью распределения прибыли | Приказ руководителя |

| 3 | 1) Наличие полностью оплаченного уставного капитала на момент проведения общего собрания участников (здесь и далее имеется в виду КОНКРЕТНОЕ общее собрание участников, созываемое с целью распределения прибыли)2) Отсутствие непогашенной задолженности по выплате стоимости долей (части долей) участникам, возникшей при переходе доли участника обществу (в случаях, предусмотренных указанным законом)3) Подтверждение того, что на момент проведения общего собрания участников общество не отвечает признакам несостоятельности (банкротства)4) Подтверждение того, что в случае принятия решения о распределении прибыли между участниками у общества не появятся признаки несостоятельности (банкротства)5) Подтверждение того, что стоимость чистых активов общества не меньше его уставного капитала и резервного фонда или не станет меньше их размера в результате принятия такого решения | Справка бухгалтера об отсутствии финансовых показателей, запрещающих принятие решения о распределении прибыли, на дату, определенную в п.2 |

| 4 | Решение общего собрания участников/единственного учредителя о сумме прибыли, подлежащей распределению | Протокол общего собрания/Решение |

| 5 | Начисление дивидендов в бухгалтерском учете | Приказ руководителя; Справка бухгалтера |

| 6 | Погашение задолженности перед участниками общества по дивидендам | Приказ руководителя; Справка бухгалтера |

Более подробно о каждом из документов — в отдельных постах.

Читайте также:

Выплата дивидендов в ЗАО

Отчуждение акций ЗАО участникам

buhcase.ru

Как выплачивать дивиденды с ООО в 2017 году

Вам понадобится

- - бухгалтерский баланс;

- - нормы законодательства об ООО;

- - устав организации;

- - расходный ордер;

- - платежное поручение;

- - протокол учредительного собрания.

Инструкция

Срок выплаты дивидендов должен быть прописан в уставе компании. Как правило, общества с ограниченной ответственность начисляют их своим участникам каждый квартал. Размер денежных средств зависит от доли учредителя в уставном капитале.

Дивиденды выплачиваются с нераспределенной прибыли, полученной компанией за квартал или другой период (который прописан в уставе). Проценты начисляются каждому из участников в зависимости от доли, которую он внес в уставный капитал при создании общества. Если какую-то часть организация выкупила, то с нее дивиденды не выплачиваются.

Для распределения дивидендов собирается совет участников, на котором принимается решение о долях и суммах денежных средств в виде протокола. На документе пишется наименование Общества, город его места расположения. Протокол датируется, нумеруется.Первым пунктом протокола будет являться утверждение финансовых результатов деятельности предприятия за квартал в виде бухгалтерского баланса. Вторым – направление пяти процентов чистой прибыли в резервный капитал, что рекомендовано делать в соответствии с нормами законодательства об ООО.

В третьем разделе укажите процент от прибыли, который полагается каждому из участников. Напишите суммы денежных средств дивидендов. Впишите персональные данные учредителей.

Укажите сроки, в которые следует выплатить дивиденды участникам общества. Как правило, денежные средства выдаются в течение месяца с момента подписания протокола учредителями. Заверьте документ подписями каждого из участников.

Выдайте денежные средства физическим лицам из кассы предприятия с помощью расходного кассового ордера. Юридическим лицам (компаниям, у который имеется доля в Обществе) перечислите дивиденды через банк, напечатав платежное поручение.

www.kakprosto.ru