Переход с УСН на ОСНО: пошаговая инструкция. Как перейти на осно

Переход с УСН на ОСНО: пошаговая инструкция

Источник: журнал «Главбух»

С 2013 года компании на упрощенке должны вести полноценный бухгалтерский учет и сдавать бухотчетность. Для малых предприятий, конечно, действуют некоторые поблажки. В частности, можно не применять ПБУ 18/02 и не формировать оценочные обязательства. Но это не сильно облегчит работу.

Еще один фактор - НДС. Тот факт, что компании на упрощенке не платят данный налог, часто является проблемой в отношениях с организациями на общем режиме. Более того, если компания признается налоговым агентом по НДС, сдавать декларацию обязательно. Напомню, что со следующего года отчитываться по НДС можно будет только в электронной форме.

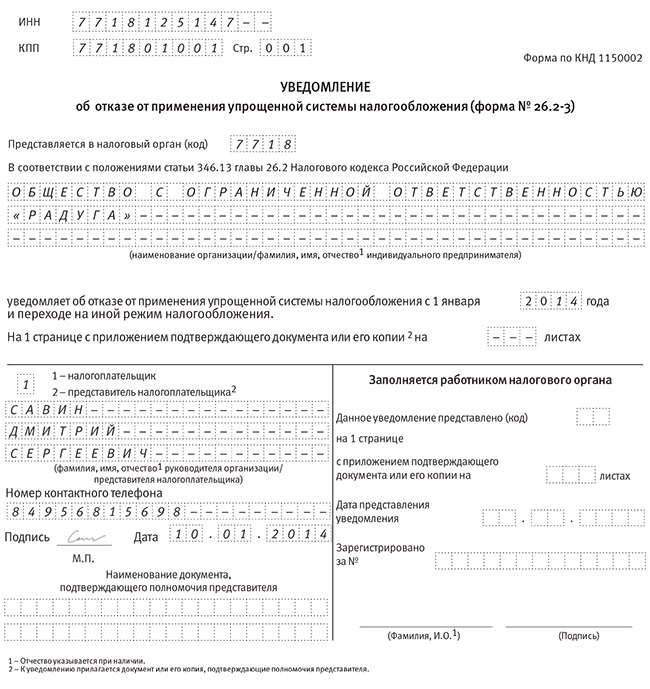

Уведомление ИФНС

Чтобы осуществить переход с УСН на ОСНО, надо не позднее 15 января направить в инспекцию уведомление. Рекомендованная форма документа (№ 26.2-3) приведена в приказе ФНС России от 2 ноября 2012 г. № ММВ-7-3/829@ (см. образец ниже).

Передать инспекторам уведомление можно как на бумаге (принести лично или направив по почте заказным письмом), так и через интернет Электронный формат бланка утвержден приказом ФНС России от 16 ноября 2012 г. № ММВ-7-6/878@.

Обратите внимание: если вовремя не уведомить ревизоров, то до конца года придется и дальше применять упрощенку. Но только если компания не потеряет права на спецрежим. Именно так считают в ФНС России (письмо от 19 июля 2011 г. № ЕД-4-3/11587).

Учет переходных доходов и расходов

Переходя на общий режим с упрощенки, сформируйте налоговую базу переходного периода. Базовый принцип такой – не учесть дважды доходы и расходы. То есть если какие-либо доходы или расходы уже отражены в прошлом году на упрощенке, то учитывать их еще раз не нужно.

Для организаций, которые после перехода на общую систему будут применять кассовый метод расчета налога на прибыль особого порядка формирования доходов и расходов нет. Поэтому для них при смене режима налогообложения принципиально ничего не изменится.

Особые правила формирования налоговой базы переходного периода установлены только для организаций, которые будут определять доходы и расходы методом начисления. Это следует из положений пункта 2 статьи 346.25 НК РФ.

В состав «переходных» доходов такие компании включают дебиторскую задолженность покупателей, сложившуюся за время применения упрощенки. Ведь стоимость отгруженных, но не оплаченных покупателями товаров или работ в доходах не учитывалась.

А вот незакрытые авансы, полученные еще на спецрежиме, на базу переходного периода не влияют. Всю предоплату, которая поступила компании в период деятельности на упрощенке, включайте в базу по упрощенному налогу.

В состав переходных расходов упрощенщик должен включить суммы непогашенной кредиторской задолженности. Например, товары были получены до перехода на общую систему, а оплачены после. Тогда стоимость ТМЦ нужно учесть при расчете базы по налогу на прибыль. Причина в том, что компании на упрощенке применяют кассовый метод.

Расходы в виде кредиторки нужно отразить в том месяце, когда организация переходит на общий режим. Таковы требования пункта 2 статьи 346.25 НК РФ.

Выданную в период упрощенки предоплату списывают после перехода на общий режим. При этом важно дождаться, пока контрагент выполнит свои обязательства, закроет аванс.

Особый момент связан с основными средствами и нематериальными активами. Если такие объекты купили и стали использовать в период, когда применяли упрощенку, проблем нет. Ведь все расходы уже списаны.

А если объект купили, когда организация была на общем режиме, а за время упрощенки затраты списать не успели? Это возможно для объектов со сроком полезного использования свыше трех лет.

Что важно знать о НДС

При переходе с УСН на ОСНО важно знать, что уже с 1 января компания становится плательщиком НДС. То есть с I квартала организация должна начислять НДС по всем операциям, которые являются объектом обложения по этому налогу.

Специальные правила действуют для товаров или работ, реализуемых на условиях предоплаты. Возможно три варианта.

Вариант первый. Аванс получили в прошлом году, и в этом же году произошла реализация. В этом случае начислять НДС не нужно. Ведь в течение года компания была на упрощенке. Тот факт, что с нового года организация переходит на общий режим, не важен.

Вариант второй. Аванс получен в прошлом году, а реализация произошла уже после перехода на общий режим. Тогда НДС надо начислить только на дату отгрузки. Начислять НДС с аванса не нужно.

Вариант третий. Поступление аванса и реализация в счет полученной предоплаты произошли после перехода на общий режим. В таком случае НДС нужно начислить как на дату получения аванса, так и на дату реализации. При этом при начислении НДС по факту реализации ранее начисленный НДС с аванса можно принять к вычету.

Товары реализуются без предоплаты? Тогда, если отгрузка состоялась после перехода на общую систему, начисляйте НДС. А если до, то НДС начислять не нужно, поскольку тогда компания не признавалась плательщиком НДС.

Теперь про входной НДС. В некоторых случаях налог по имуществу, приобретенному еще на упрощенке, компания может принять к вычету после перехода на общий режим.

Вычет возможен, если стоимость товаров не учли при расчете упрощенного налога. Например, по подрядным работам и материалам, приобретенным для капитального строительства, которое организация не успела закончить на упрощенке.

Другое дело, если компания применяла объект «доходы». Поставить к вычету НДС после перехода на общий режим не получится в любом случае. Ведь стоимость имущества на расходы компания не могла списывать в принципе. То есть пункт 6 статьи 346.25 НК РФ, позволяющий применять вычет при смене налогового режима, в данном случае не работает. Даже судьи в Определении ВАС РФ от 16 октября 2013 г. № ВАС-13988/13 это подтвердили.

otchetonline.ru

Как перейти с упрощенки на систему с уплатой НДС

Автор КакПросто!

Выбор применяемой системы налогообложения индивидуальный предприниматель может сделать непосредственно в момент регистрации предприятия. Однако в ходе ведения хозяйственной деятельности может возникнуть необходимость перехода с одной системы на другую. Например, с «упрощенки» на общую систему или на ЕНВД. Как совершить переход правильно, чтобы не нарушить закон и не нанести ущерба своему предприятию?

Статьи по теме:

Инструкция

Определите, насколько целесообразен для вашего предприятия переход с упрощенной системы налогообложения на систему с уплатой налога на добавленную стоимость. При подобном переходе предприятие лишается некоторых преимуществ, которые позволяют упростить ведение учета и совершение налоговых отчислений. Переход на общую систему может также потребовать приведения в соответствие с ней отношений с поставщиками (контрагентами).

Приняв решение о переходе с «упрощенки» на иной вид уплаты налогов, определите, целесообразно это делать по собственной инициативе или можно воспользоваться положениями законодательства, автоматически переводящими предприятие на общую систему. В первом случае предприниматель имеет большую свободу для изменения системы налогообложения.

Если вы планируете перейти на общую систему по своему желанию, правильно выберите время для перехода. Сделать это до окончания текущего налогового периода предприниматель не имеет права. Необходимо отработать целый налоговый период по «упрощенке», а затем в срок до 30 ноября текущего года подать в налоговый орган по месту регистрации уведомление о решении перейти на иной режим налогообложения. В этом случае перевод на общую систему будет произведен с 1 января следующего года.Переход с «упрощенки» на общую систему налогообложения может быть применен также и без желания предпринимателя. Будьте готовы к этому, например, если по итогам отчетного периода доход предприятия превысит 20 млн. р. Или когда остаточная стоимость основных средств у организации-налогоплательщика окажется выше 100 млн. р. Автоматический переход произойдет с начала того квартала, в котором один из названных параметров был превышен.

Если доход вашего предприятия превысил указанные выше показатели, в течение 15 дней с момента окончания отчетного периода сообщите о переходе на общую систему налогообложения в соответствующий налоговый орган самостоятельно. Для этого используйте специальный бланк уведомления об утрате права на применение «упрощенки».

Переходя с упрощенной системы на иной режим налогообложения, учитывайте, что при необходимости обратный переход на «упрощенку» может быть совершен не ранее чем через год после утраты права на применение УСН.Совет полезен?

Распечатать

Как перейти с упрощенки на систему с уплатой НДС

Похожие советы

- Как списать материалы при упрощенке

- Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году

www.kakprosto.ru

Как перейти с ОСНО на УСН в 2017 году

В статье мы рассмотрим переход с ОСНО на УСН. Когда это можно сделать, как уведомить налоговую, с какими особенностями придется столкнуться.

УСН (упрощенная система налогообложения) — один из видов налоговых режимов, который позволяет применять особый порядок расчета налогов и упрощенное ведение налогового и бухгалтерского учета. Данной системе посвящена целая глава Налогового Кодекса Российской Федерации (НК РФ) 26.2. УСН привлекательна тем, что освобождает от необходимости платить налог на прибыль, на имущество организаций (за исключением налога по объектам, у которых налоговая база определяется по их кадастровой стоимости п. 1 ст. 378.2, п.3 ст. 346.11 НК РФ) и на добавленную стоимость, т.е. всего того, что сопровождает ОСНО (основная система налогообложения).

Упрощенную систему могут применять и организации, и индивидуальные предприниматели.

Когда можно перейти с ОСНО на УСН?

Применение УСН исключительно добровольное. Если вы подходите по всем критериям, то для перехода будет достаточно уведомить налоговые органы о своем желании применять упрощенную систему налогообложения. Но для уведомления и перехода есть строго регламентированное время.

Если вы только собираетесь регистрировать свой бизнес, то подать уведомление о переходе на УСН можно вместе с пакетом регистрационных документов. Сомневаетесь или забыли приложить уведомление? У вас есть еще тридцать дней с даты постановки на учет для принятия решения и уведомления налоговых органов (п. 2 ст. 346.13 НК РФ).

Если же вы уже работаете на основной системе, посчитали и поняли, что вам выгодней применять упрощенную, то перейти на нее вы сможете только со следующего календарного года. Для этого необходимо подать уведомление не позднее 31 декабря текущего (п. 1 ст. 346.13 НК РФ). Если же последний день подачи уведомления приходится на выходной или праздничный, то срок продлевается до следующего первого рабочего дня.

Учтите, что нарушение сроков подачи уведомления лишает организацию или предпринимателя право на применение УСН.

Уведомление налогового органа при переходе с ОСНО на УСН

О решении применять упрощенную систему налогообложения необходимо известить налоговый орган по месту регистрации, то есть «вашу» налоговую.

Уведомление может быть подано в произвольной форме, и его обязаны будут принять.

Но есть специальная форма, рекомендованная ФНС России «Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1)» (КНД 1150001 утвержденная приказом ФНС России от 02.11.2012 № ММВ-7-3/829@).В уведомлении вам необходимо будет отразить следующую информацию:

- дату, с которой вы переходите на УСН;

- что именно выбрали в качестве объекта налогообложения «доходы» или «доходы, уменьшенные на величину расходов»;

- год подачи уведомления о переходе на упрощенную систему налогообложения.

Кроме того, юридические лица должны указать:

- сумму доходов за девять месяцев года, в котором подается уведомление;

- остаточную стоимость основных средств на 1 октября года подачи уведомления.

А вот индивидуальные предприниматели в графах, предусмотренных для отражения данной информации, ставят прочерки, так как для них нет такого требования (п. 2 и п. 3 ст. 346.12 НК РФ).

Вся эта информация умещается на одной странице, которую подписывает руководитель компании или индивидуальный предприниматель. Ставится дата заполнения уведомления. При наличии печати, не забудьте поставить и ее.

Подать уведомление можно в ИФНС лично или через представителя по доверенности (обратите внимание, что доверенность для представителя ИП должна быть заверена нотариусом). Для этого необходимо предоставить два экземпляра уведомления. Один останется в ИФНС, а второй, с отметкой о получении налоговиками, вам необходимо будет хранить.

Также уведомление можно отправить Почтой России ценным письмом с описью вложения. Второй экземпляр описи вложения с отметкой почты приложите к своему экземпляру заявления и также храните все то время, что будете применять УСН.

Кроме того, подать уведомление можно по ТКС (телекоммуникационным каналам связи).

Обязательно убедитесь, что сотрудники налогового органа внесли в базу сведения о применении вами упрощенной системы налогообложения, чтобы избежать в дальнейшем недоразумений.

Особенности учета доходов и расходов при переходе с ОСНО на УСН

Если вы переходите с ОСНО на УСН в самом начале организации своей деятельности (при регистрации или до этого компания у вас не работала вообще), то никаких особенных моментов вас не ждет.

А как быть, если деятельность велась, в результате чего у вас образовалась задолженность перед поставщиками, и есть задолженность покупателей перед вами, что делать с НДС-ом? Давайте разберемся.

На ОСНО и УСН используются разные методы признания расходов и доходов (общая система использует метод начисления, а упрощенная — кассовый), отсюда и некоторые трудности в учете при переходе.

При упрощенной системе налогообложения нет налога на добавленную стоимость (НДС), поэтому при переходе с ОСНО его суммы, ранее принятые к вычету, необходимо восстановить. Причем в периоде, предшествующем переходу, т.е. в четвертом квартале года нахождения на основной системе (абз. 5 пп. 2 п. 3 ст. 170 НК РФ).

На практике это означает, что по всем товарам и (или) материалам, которые не были использованы в текущей деятельности, а также основным средствам и нематериальным активам, которые не были полностью самортизированы, и будут использоваться уже в деятельности на УСН, необходимо посчитать НДС и перечислить его в бюджет РФ. При этом восстановленный НДС отражают в качестве прочих расходов для расчета налога на прибыль или НДФЛ.

Восстановление НДС (пп. 2 п. 3 ст. 170 НК РФ):

| Товары, материалы | Восстановление НДС в полном объеме вычета, принятого ранее (то есть в сумме налога, на который вы уменьшали свой НДС к уплате) |

| Основные средства, нематериальные активы | Сумма восстановленного НДС рассчитывается согласно их остаточной стоимости |

Восстановление НДС с авансов также имеет некоторые особенности:

| НДС с авансов выданных | Если вы принимали к вычету НДС по таким авансам, то его необходимо восстановить в размере этого вычета. Если с поставщиком вы произвели перерасчет (изменили условия договора), и сумма НДС будет поставщиком вам возвращена, то налог также придется восстановить и уплатить в бюджет. Причем в том налоговом периоде, в котором произошло изменение условий. Но, обратите внимание, если суммы НДС к вычету не принимали и поставщик вам ничего не возвращал, то и восстанавливать, конечно, нечего. |

| НДС с авансов полученных | Если НДС с полученных авансов был вами исчислен, то перед переходом на УСН, он подлежит вычету в последнем налоговом периоде. При условии, что вы вернете его покупателю, сделав перерасчет (п. 5 ст. 346.25 НК РФ). |

При этом учет самих авансов, как выданных, так и полученных, а также доходов и расходов при переходе с ОСНО на УСН имеют свои особенности.

| Учет аванса, полученного от покупателя | Доход на ОСНО считается не на момент получения денег, а на момент оказания услуг/выполнения работ/поставки товаров, то и налог на прибыль с аванса вы не платите. Значит сумму аванса без НДС необходимо включить в налогооблагаемую базу для расчета единого налога на 01 января года, с которого будет применяться упрощенная система (пп. 1 п. 1 ст. 346.25 НК РФ). |

| Учет аванса, выданного поставщику | Расход по такому авансу необходимо признавать на дату фактического оказания услуг/выполнения работ/поставки товара. То есть, уже при применении УСН (пп. 4 п. 1 ст. 346.25 НК РФ). Обратите внимание, что признание расхода в таком случае происходит согласно методике уменьшения налоговой базы для расчета единого налога. |

| Оплата поставщику за товары/услуги/работы | Если товары/работы/услуги были приняты к учету, когда компания была еще на ОСНО, и налоговая база для расчета налога на прибыль была уменьшена, то оплату их на УСН принять в расход нельзя. |

| Оплата клиентом ранее оказанных услуг/выполненных работ/ поставленных товаров | Такие оплаты не учитываются в доходах для расчета налога по УСН, так как ранее эти суммы по методу начисления были включены в налоговую базу налога на прибыль (пп. 3 п. 1 ст. 346.25 НК РФ). |

Сроки сдачи отчетности в переходный период

Вы приняли решение, уведомили налоговые органы и с нового года применяете УСН, но не забудьте полностью отчитаться за прошлый год по основной системе. Важно сдать все декларации, чтобы избежать проблем, не пропустив обычные сроки.

Эти сроки разнятся для юридических лиц и индивидуальных предпринимателей.

Для ООО необходимо сдать отчетность за прошедший год:

- до 25 января декларацию по НДС;

- до 28 марта декларацию по налогу на прибыль;

- до 30 марта декларацию по налогу на имущество.

А также до 31 марта бухгалтерскую отчетность.

ИП должны отчитаться за прошедший год по основной системе налогообложения следующим образом:

- до 25 января сдается декларация по НДС;

- до 30 апреля — декларация 3-НДФЛ.

Переход с основной системы на упрощенную имеет, конечно же, свои тонкости, но вовсе не так уж и страшен. Выбирайте оптимальную для себя систему налогообложения и ведите дела успешно.

Кстати! Для подготовки и сдачи отчетности вы можете воспользоваться онлайн-сервисом «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.delovoymir.biz