Содержание

Для заполнения расчета по страховым взносам рекомендуем программу «Налогоплательщик ЮЛ» | ФНС России

Дата публикации: 11.04.2017 06:53 (архив)

Программа «Налогоплательщик ЮЛ» предназначена для автоматизации процесса подготовки документов налоговой и бухгалтерской отчетности. Разработчиком программы является Федеральное государственное унитарное предприятие «Главный научно-исследовательский вычислительный центр Федеральной налоговой службы» (ФГУП ГНИВЦ ФНС России).

Программа дает возможность создать в автоматическом (или полуавтоматическом) режиме огромное количество документов для различных видов налоговой и бухгалтерской отчетности. Все формы создаваемых документов поддерживаются в актуальном состоянии.

Найти программу «Налогоплательщик ЮЛ» для заполнения расчета по страховым взносам можно на сайте Федеральной налоговой службы www.nalog.ru вкладка «Программные средства» или в стандартном окне поиска по сайту.

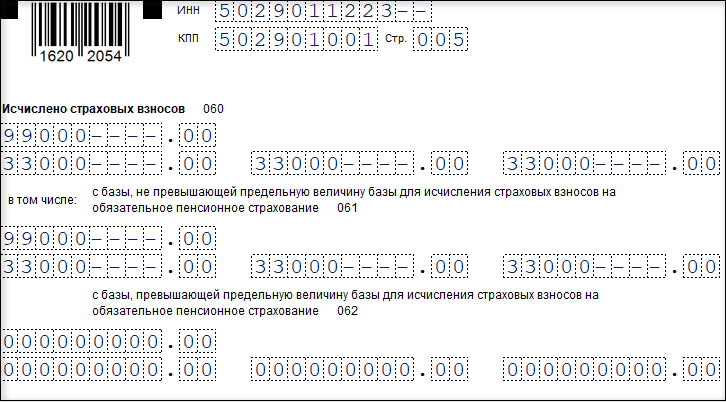

В число поддерживаемых форм отчетности входит и Расчет страховых взносов (форма КНД 1151111), утвержденный приказом ФНС России от 10. 10.2016 №ММВ-7-11/551@.

10.2016 №ММВ-7-11/551@.

В соответствии с п.10 ст.431 Налогового кодекса Российской Федерации с численностью свыше 25 чел. представляют в электронной форме.

В Расчете отражается информация за расчетный (отчетный) период. В программе Расчет формируется в ручном режиме.

Ежеквартально (за 1 квартал, полугодие, 9 месяцев и год) по сроку не позднее 30 числа следующего месяца плательщики формируют Расчет в составе:

1.Плательщики СВ, производящие выплаты физическим лицам (работодатели):

-титульный лист

-раздел 1. Обязательный. Данные формируются автоматизировано.

-приложение 1 к разделу 1. Обязательными являются подразделы 1.1 и 1.2.

-приложение 2 к разделу 1.

-все остальные приложения 3-10 к разделу 1 по мере необходимости

-раздел 3.

2.ИП по страховым взносам в фиксированном размере (за себя) Расчет не формируют.

3.Глава КФХ, имеющий наемных работников и членов КФХ:

а) за 1 кв., полугодие, 9 месяцев Расчет о страховых взносах с произведенных выплат ФЛ формируется в составе, описанном в п. 1. При этом на титульном листе код по месту нахождения=120 (в соответствии с п.2 ст.11 НК РФ Глава КФХ — ИП).

1. При этом на титульном листе код по месту нахождения=120 (в соответствии с п.2 ст.11 НК РФ Глава КФХ — ИП).

б) за расчетный период (год) по сроку не позднее 31.01.2018 необходимо формировать еще о страховых взносах КФХ, включая себя/главу. Следовательно, Расчет будет в полном объеме в виде сводной (производящий выплаты+ГКФХ), в составе:

-титульный лист. Код по месту нахождения=124

-раздел 1. Обязательный.

-приложение 2 к разделу 1.Обязательный.

-раздел 3.

-раздел 2. Обязательный (ОКТМО+КБК).

-приложение 1 к разделу 2. Обязательный.

4.Раздел 3 для производящих выплаты (п.1) в первичном/основном Расчете должен быть обязательно.

5.«Нулевой» Расчет. Лица, производящие выплаты и иные вознаграждения физическим лицам обязаны представить «нулевой» Расчет в случае отсутствия деятельности и выплат.

Расчет должен формироваться из обязательных для каждого плательщика СВ разделов с заполненными обязательными реквизитами, например, ОКТМО, КБК, признак…При этом суммовые показатели могут отсутствовать (должно быть количество застрахованных лиц).

6. «Уточненный» Расчет. В уточненный расчет подлежат включению все ранее представленные разделы + могут быть дополнительно иные. Раздел 3 подлежит включению в отношении тех ФЛ, в которых производятся изменения (дополнения). Таким образом, уточненный Расчет плательщика СВ, производящего выплаты, должен содержать обязательно:

-раздел 1. Обязательный. Сведения должны быть актуализированы взамен ранее представленным.

-приложение 1 к разделу 1. Обязательный. Сведения должны быть актуализированы взамен ранее представленным.

-приложение 2 к разделу 1.Обязательный. Сведения должны быть актуализированы взамен ранее представленным.

-раздел 3 формируется только по уточняющимся ФЛ с данными в полном объеме взамен.

Важно! В программе «Налогоплательщик ЮЛ» созданный расчет по страховым взносам проходит контроль по контрольным соотношениям. Таким образом, созданный документ, успешно прошедший контроль, готов для представления в налоговые органы.

Обратите внимание! В последних версиях программы разработано программное обеспечение ввода и формирования файлов в формате передачи данных форм документов, используемых при учете организаций и физических лиц в качестве плательщиков страховых взносов:

— Сообщение российской организации – плательщика страховых взносов о наделении обособленного подразделения (включая филиал, представительство) полномочиями (о лишении полномочий) по начислению выплат и вознаграждений в пользу физических лиц КНД 1112536;

— Заявление физического лица о постановке на учет (снятии с учета) в налоговом органе в качестве плательщика страховых взносов (в качестве медиатора) КНД 1112525.

Поделиться:

РСВ за 2 квартал 2022 года: форма, заполнение, проверка

Расскажем, как правильно заполнить этот отчет.

Форма РСВ за 2 квартал 2022 года

Форма расчета по страховым взносам, порядок его заполнения, а также формат представления в электронной форме утверждены приказом ФНС от 6 октября 2021 года № ЕД-7-11/875@.

Для РСВ за 2 квартал 2022 года применяйте новую форму. Ее применяют с отчета за первый квартал 2022 года.

Что включить в РСВ за 2 квартал 2022 года

РСВ заполняют на основании данных учета доходов, начисленных и выплаченных работникам. В расчет обязательно нужно включить следующие разделы:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

Остальные разделы заполняются при наличии оснований.

Нулевой РСВ за 2 квартал 2022 года

Если вы за 2 квартал 2022 года не осуществляли выплаты и иные вознаграждения в отношении всех работников, то в составе расчета можно представить:

- титульный лист;

- раздел 1 без приложений;

-

раздел 3.

Обратите внимание, каждая компания проставляет свой код используемого тарифа страховых взносов. Например, плательщики страховых взносов, применяющие основной тариф страховых взносов, ставят 01.

РСВ на бумаге

Если хотите сдать РСВ на бумаге, вот что нужно знать:

- при заполнении полей формы расчета можно использовать чернила черного, фиолетового или синего цвета;

- нельзя исправлять ошибки с помощью корректирующего или иного аналогичного средства;

- не допускается двусторонняя печать расчета на бумажном носителе;

- нельзя скреплять листы расчета степлером или иным способом, который приводит к порче бумажного носителя.

Если работников в компании не более 10 человек, то РСВ можно сдать как электронно, так и в бумажном варианте. Работодатели с большей численностью сдают РСВ только в электронном формате.

Изучите кадровый учет с нуля, разберитесь с новым порядком увольнения и приема на работу и поймите, как работать с новыми правилами проверок ИП, самозанятых от ФНС за 8 тысяч, вместо 66 с помощью нашей коллекции!

В пакете вы найдете:

• 5 онлайн-курсов;

• 5 вебинаров;

• неограниченные консультации с экспертами.

Коллекция уже доступна здесь!

Нужно ли сдавать РСВ, если перенесены сроки уплаты страховых взносов?

Для определенных видов деятельности постановлением Правительства от 29 апреля 2022 года № 776 установлена годовая отсрочка по уплате страховых взносов за II и III кварталы 2022 года. Она предоставляется автоматически по основному ОКВЭД, который внесен в ЕГРЮЛ/ЕГРИП по состоянию на 1 апреля 2022 года.

При этом, постановлением № 776 не предусмотрена отмена либо перенос сроков сдачи РСВ. Поэтому отчетность нужно сдать в общем порядке.

Проверьте РСВ по контрольным соотношениям

Заполняя РСВ, обращайте внимание на следующие контрольные соотношения.

1. Значение среднесписочной численности должно быть меньше либо равно количеству застрахованных лиц с начала года. Это соотношение не применяется к организациям, у которых есть обособленные подразделения, выполняющие функции плательщика взносов самостоятельно.

2. Количество застрахованных лиц за месяц отчетного периода должно быть равно значению суммы строк раздела 4 формы СЗВ-М за тот же месяц.

3. В расчете 6-НДФЛ сумма дохода, начисленного по трудовым договорам и контрактам, а также по договорам ГПХ на выполнение работ и оказание услуг, должна быть больше или равна базе для начисления страховых взносов:

(строка 112 строка 113) >/= строка 050 приложения № 1 к разделу 1 РСВ.

4. Сумма выплат по застрахованному лицу должна быть не ниже МРОТ.