Содержание

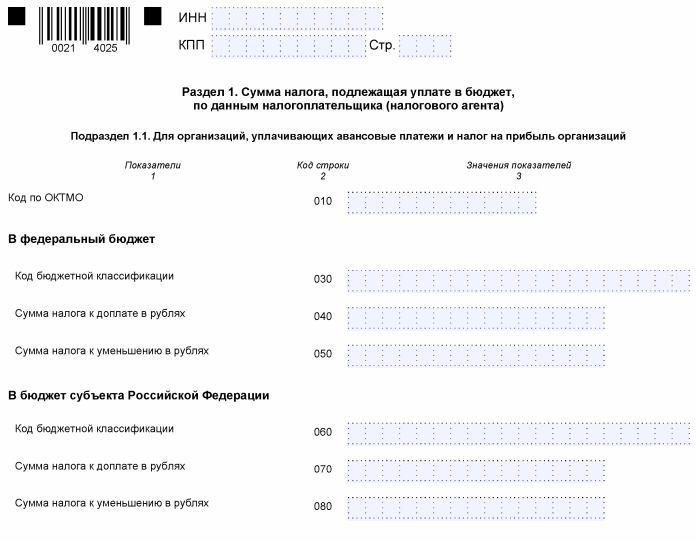

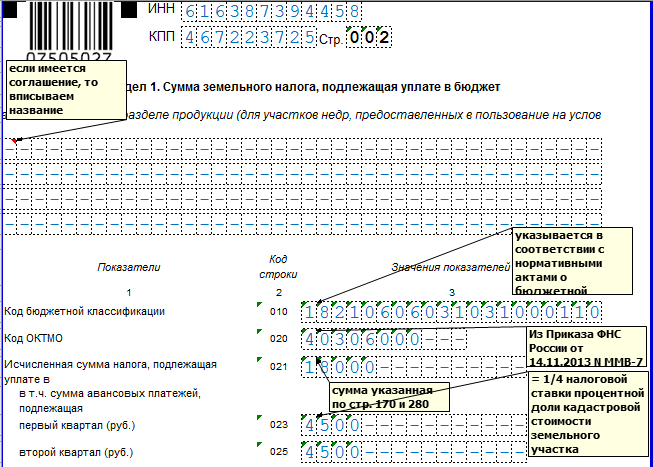

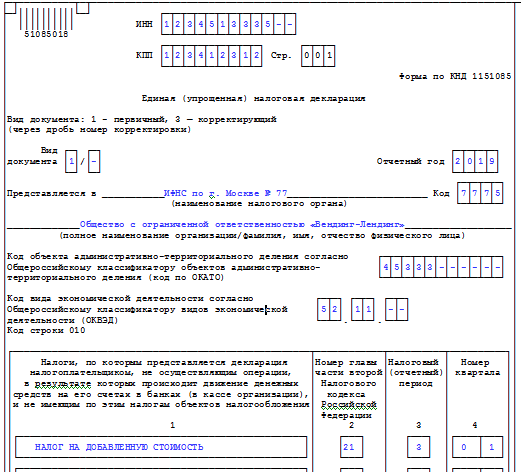

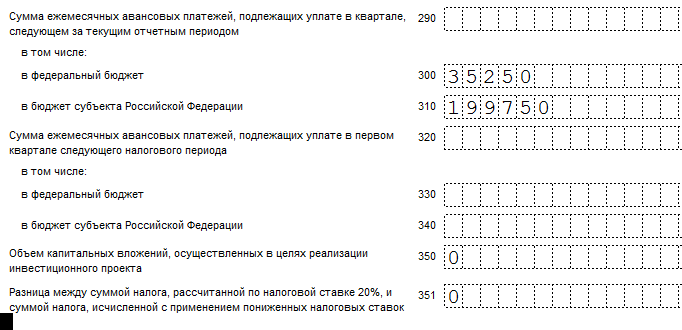

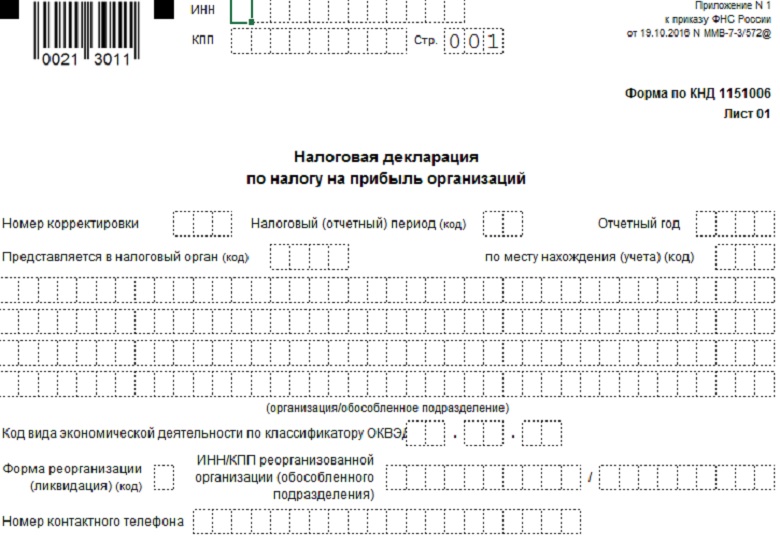

Налоговая декларация по налогу на прибыль организаций

Представляется в налоговую инспекцию:

За 1 квартал, 1 полугодие, 9 месяцев — не позднее 28 числа месяца, следующего за отчетным периодом. Годовая декларация представляется не позднее 28 марта, года, следующего за отчетным.

Статья 289 НК

* при исчислении суммы ежемесячных авансовых платежей по фактически полученной прибыли декларация представляется ежемесячно, не позднее 28 числа месяца, следующего за отчетным

| Период действия | Нормативно-правовой акт | Файлы |

|---|---|---|

| Декабрь 2021 года —… | ФНС РФ: Приказ ММВ-7-3/475@ от 23.09.19 (ред. от 05.10.2021) | Бланк |

Инструкция | ||

| Декабрь 2020 года — Ноябрь 2021 года | ФНС РФ: Приказ ММВ-7-3/475@ от 23. 09.19 09.19(ред. от 11.09.2020) | Бланк |

Инструкция | ||

| Декабрь 2019 года — Ноябрь 2020 года | ФНС РФ: Приказ ММВ-7-3/475@ от 23.09.19 | Бланк |

Инструкция | ||

| Декабрь 2016 года — Ноябрь 2019 года | ФНС РФ: Приказ ММВ-7-3/572@ от 19. 10.16 10.16 | Бланк |

Инструкция | ||

| Декабрь 2014 года — Ноябрь 2016 года | ФНС РФ: Приказ № ММВ-7-3/600@ от 26.11.14 | Бланк |

Инструкция | ||

| Декабрь 2013 года — Ноябрь 2014 года | ФНС РФ: Приказ № ММВ-7-3/174 от 22. 03.12 03.12(в ред. Приказа ФНС России от 14.11.2013 N ММВ-7-3/501@) | Бланк |

| Октябрь 2012 года — Ноябрь 2013 года | ФНС РФ: Приказ № ММВ-7-3/174 от 22.03.12 | Бланк |

Инструкция | ||

| Январь 2011 года — Июль 2012 года | ФНС РФ: Приказ № ММВ-7-3/730@ от 15.12.10 | Бланк |

Инструкция | ||

| Декабрь 2009 года — Декабрь 2010 года | Минфин РФ: Приказ № 135н от 16. 12.09 12.09 | Бланк |

Инструкция | ||

| Июль 2008 года — Ноябрь 2009 года | Минфин РФ: Приказ № 54н от 05.05.08 | Бланк |

Инструкция | ||

| Январь 2007 года — Июнь 2008 года | Минфин РФ: Приказ 24н от 07. 02.06 02.06(в ред. Приказа Минфина РФ от 09.01.2007 № 1н) | Бланк |

Инструкция | ||

| Январь 2006 года — Декабрь 2006 года | Минфин РФ: Приказ 24н от 07.02.06 | Бланк |

Инструкция | ||

| Август 2004 года — Декабрь 2005 года | МНС РФ: Приказ САЭ-3-02/351@ от 03. 06.04 06.04 | Бланк |

| Минфин РФ: Письмо 03-03-01-02/65 от 25.02.2005 | Инструкция |

Как заполнить декларацию по налогу на прибыль в 1С 8.3 Бухгалтерия

Главная

Самоучитель 1С

Налоги и отчеты

Налог на прибыль в 1С Отчетность

Как заполнить декларацию по налогу на прибыль в 1С 8.3 Бухгалтерия

Загрузка

К списку статей

Налог на прибыль в 1С Отчетность

22 апреля 2022

Маргарита Матевосова

Методист отдела 1С Scloud

В программе 1С 8. 3 Бухгалтерия 3.0 заполнение документа «Декларация по налогу на прибыль» осуществляется в автоматическом режиме, но, чтобы отражение данных было верным, нужно учитывать определенные моменты:

3 Бухгалтерия 3.0 заполнение документа «Декларация по налогу на прибыль» осуществляется в автоматическом режиме, но, чтобы отражение данных было верным, нужно учитывать определенные моменты:

Настройка будет производиться в разделе 1С «Учетная политика».

Первым делом следует отметить галочкой пункт «Применять ПБУ18/02 «Учет расчетов по налогу на прибыль организаций».

Эта настройка нужна для правильного отображения промежуточных данных и некоторых важных отчетов. К примеру, отчет «Анализ учета налога на прибыль».

Далее переходим по ссылке «Настройка налогов и отчетов» и выбираем пункт «Налог на прибыль»:

Переходим в перечень прямых расходов:

Здесь определяются «Методы определения прямых расходов производства в НУ».

Обязателен для заполнения в учете организаций, которые производят продукцию и оказывают услуги. Изначально настройка стоит по умолчанию, но потом желательно настроить в расширенном режиме под деятельность организации.

Изначально настройка стоит по умолчанию, но потом желательно настроить в расширенном режиме под деятельность организации.

Заполнение осуществляется по принципу: данные, отраженные в этом регистре считаются прямыми расходами, а все остальные косвенными.

Ввод данных обязателен. Если не заполнить, то некоторые поля в декларации будут пустыми.

Заполнение справочника «Номенклатурные группы реализации продукции, услуг» нужно для отражения детализации доходов.

Отражение дохода от реализации будет именно по выбранным номенклатурным группам.

Корректный ввод данных основывается на:

Ручное заполнение сумм может привести к ошибкам в аналитике. На основании чего возникнут ошибки в расчетах и, соответственно, в декларации.

Учет дохода и расхода рекомендуется оформлять только через типовые документы. Очень важна правильность заполнения в документах и отчетах пунктов: счет затрат, статья затрат, подразделение, номенклатурная группа.

Рассмотрим документ «Отчет производства за смену». Здесь на вкладках «Продукция» и «Материалы» должны указываться одинаковые номенклатурные группы, а статья затрат должна отражаться в регистре «Методы определения прямых расходов производства НУ».

Последний пункт подготовки для корректного формирования декларации – это закрытие месяца:

Для контроля возможно проведение предварительных закрытий периодов. Важно, чтобы все регламентные операции выполнялись безошибочно. После формирования отчета «Закрытие месяца» желательна проверка остатков на счете 68.04.2 (Расчет налога на прибыль) – должно быть нулевое значение:

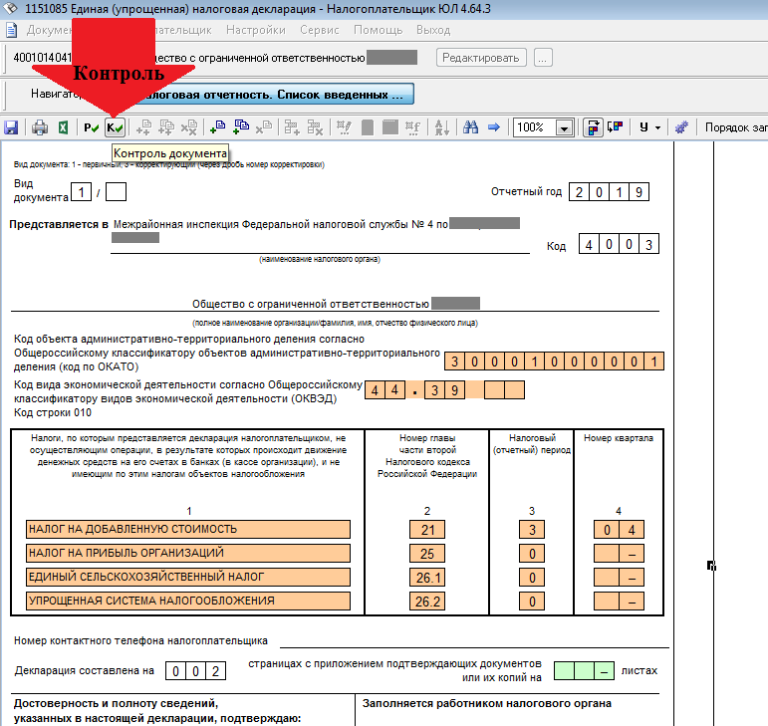

Перейдем к формированию декларации. Располагается в журнале регламентных отчетов «1С-Отчетность»:

Выбираем отчет «Декларация по налогу на прибыль» и нажимаем клавишу «Заполнить».

Необходимо проверить отраженные данные. Можно начать сразу с листа 02 приложения 2, так как там указаны все расходы.

Можно начать сразу с листа 02 приложения 2, так как там указаны все расходы.

Проверку можно сделать двумя способами:

Для проверки через расшифровку слева в структуре выбираем нужную строку и нажимаем одноименную клавишу в верхнем меню документа.

Для проверки через регистры НУ переходим на вкладку меню «Отчеты», «Регистры налогового учета» и выбираем пункт 1.04 «Прямые расходы по реализации товаров, услуг».

Налоговые регистры предъявляются налоговым агентом при проверке для подтверждения правильности ведения учета.

Все остальные разделы можно проверить аналогичным образом.

Перед тем, как отправить отчет «Декларация по налогу на прибыть» в налоговый орган, нажимаем клавишу «Проверка» и выбираем из выпадающего списка «Проверить контрольные соотношения». Убедились, что все данные отражены правильно, отправляем декларацию:

(Рейтинг:

4. 7 ,

7 ,

Голосов: 3 )

Поделиться

СЗВ-М

СЗВ-М, СЗВ-СТАЖ

30 сентября 2022 г.

Книга доходов и расходов в 1С Бухгалтерия 8.3 (3.0)

Отчетность по УСН

22 апреля 2022 г.

Как заполнить карточку аналитического учета на основании отчетов в 1С 8.3

Общие вопросы по 1С Отчетности

26 марта 2021 г.

для бизнеса

к Новому году

1671467045

Что такое налоговая декларация и как долго вы должны ее хранить?

Что такое налоговая декларация?

Налоговая декларация — это форма или формы, подаваемые в налоговый орган, в которых сообщается о доходах, расходах и другой соответствующей налоговой информации. Налоговые декларации позволяют налогоплательщикам рассчитать свои налоговые обязательства, запланировать налоговые платежи или запросить возмещение переплаты налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического лица или предприятия с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Налоговые декларации позволяют налогоплательщикам рассчитать свои налоговые обязательства, запланировать налоговые платежи или запросить возмещение переплаты налогов. В большинстве стран налоговые декларации должны подаваться ежегодно для физического лица или предприятия с отчетным доходом, включая заработную плату, проценты, дивиденды, прирост капитала или другую прибыль.

Ключевые выводы

- Налоговая декларация представляет собой документ, поданный в налоговый орган, в котором сообщается о доходах, расходах и другой соответствующей финансовой информации.

- В налоговых декларациях налогоплательщики рассчитывают свои налоговые обязательства, планируют налоговые платежи или запрашивают возмещение переплаченных налогов.

- В большинстве мест налоговые декларации необходимо подавать ежегодно.

Понимание налоговых деклараций

В Соединенных Штатах налоговые декларации подаются в Службу внутренних доходов (IRS) или в налоговое агентство штата или местное агентство по сбору налогов (например, Департамент доходов штата Массачусетс), содержащие информацию, используемую для расчета налогов. Налоговые декларации обычно готовятся с использованием форм, предписанных IRS или другим соответствующим органом.

Налоговые декларации обычно готовятся с использованием форм, предписанных IRS или другим соответствующим органом.

В США физические лица используют варианты формы 1040 системы внутренних доходов для подачи федеральных подоходных налогов. Корпорации будут использовать форму 1120, а партнерства – форму 1065 для подачи своих годовых отчетов. Различные формы 1099 используются для сообщения о доходах из источников, не связанных с работой. Заявление на автоматическое продление срока подачи декларации по индивидуальному подоходному налогу в США подается через форму 4868.

Как правило, налоговая декларация начинается с предоставления налогоплательщиком личной информации, которая включает его статус подачи и зависимую информацию.

Разделы налоговой декларации

Как правило, налоговые декларации состоят из трех основных разделов, в которых вы можете указать свой доход и определить вычеты и налоговые льготы, на которые вы имеете право:

Доход

В разделе доходов налоговой декларации перечислены все источники дохода. Наиболее распространенным методом отчетности является форма W-2. Заработная плата, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала также должны быть указаны.

Наиболее распространенным методом отчетности является форма W-2. Заработная плата, дивиденды, доход от самозанятости, роялти и, во многих странах, прирост капитала также должны быть указаны.

Вычеты

Вычеты уменьшают налоговые обязательства. Налоговые вычеты значительно различаются в зависимости от юрисдикции, но типичные примеры включают взносы в пенсионные сбережения, выплату алиментов и процентные вычеты по некоторым кредитам. Для предприятий большая часть расходов, непосредственно связанных с бизнес-операциями, подлежит вычету. Налогоплательщики могут детализировать вычеты или использовать стандартные вычеты для своего статуса подачи. После завершения вычитания всех вычетов налогоплательщик может определить ставку налога на свой скорректированный валовой доход (AGI).

Налоговые кредиты

Налоговые льготы — это суммы, которые компенсируют налоговые обязательства или причитающиеся налоги. Как и вычеты, они сильно различаются в зависимости от юрисдикции. Однако часто кредиты приписываются уходу за детьми-иждивенцами и пожилыми людьми, пенсиями, образованием и многим другим.

Однако часто кредиты приписываются уходу за детьми-иждивенцами и пожилыми людьми, пенсиями, образованием и многим другим.

После сообщения о доходах, вычетах и зачетах в конце декларации указывается сумма, которую налогоплательщик должен уплатить по налогам, или сумма переплаты по налогам. Переплаченные налоги могут быть возвращены или перенесены на следующий налоговый год. Налогоплательщики могут перечислять платеж единой суммой или планировать налоговые платежи на периодической основе. Точно так же большинство самозанятых лиц могут вносить авансовые платежи каждый квартал, чтобы уменьшить свое налоговое бремя.

Вы можете подать налоговую декларацию, заполнив ее самостоятельно, используя налоговую программу или наняв специалиста по составлению налоговых деклараций или бухгалтера, который соберет у вас необходимую информацию и подаст ее от вашего имени.

Особые указания

IRS рекомендует, чтобы податели налоговых деклараций хранили налоговые декларации не менее трех лет. Однако другие факторы могут потребовать более длительного хранения. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Однако другие факторы могут потребовать более длительного хранения. В некоторых ситуациях может потребоваться бессрочное хранение поданных деклараций.

Если налоговая декларация содержит ошибки, необходимо представить исправленную декларацию для исправления несоответствия.

Информация о годовой налоговой декларации | Отдел кадров

Все иностранные студенты и ученые, находившиеся в США в течение любого периода времени в течение 2017 г. по визе, отличной от туристической, должны подать годовую налоговую декларацию или отчет о доходах в Службу внутренних доходов (IRS). Некоторые студенты и ученые также обязаны подавать налоговую декларацию штата Луизиана.

Федеральная налоговая декларация

Налоговая декларация — это налоговая форма, используемая для сообщения вашего дохода, расчета ваших налоговых обязательств и сверки удержанных налогов с Налоговой службой (IRS). Налоговые удержания — это подоходный налог, который был вычтен из каждой зарплаты и отправлен в IRS в течение года. Подавая годовую налоговую декларацию, вы можете запросить возмещение (если удержанные налоги превышают налоговые обязательства) или перевести платеж (если налоговые обязательства превышают налоговые удержания).

Подавая годовую налоговую декларацию, вы можете запросить возмещение (если удержанные налоги превышают налоговые обязательства) или перевести платеж (если налоговые обязательства превышают налоговые удержания).

Для иностранных студентов и ученых существует три налоговых статуса: иностранец-нерезидент, иностранец-резидент и двойной статус. Вы должны определить свой статус налогового резидента (его можно найти в сводном налоговом отчете GLACIER, если вы являетесь пользователем GLACIER) и использовать налоговую форму, соответствующую вашему статусу налогового резидента, для подачи налоговой декларации. Подача правильной формы позволяет вам сообщать о доходах, которые облагаются налогами США в соответствии с вашей конкретной ситуацией, и требовать вычетов и зачетов, применимых к вам.

Подать налоговую декларацию в качестве иностранца-нерезидента

Международное налоговое управление приобрело GLACIER Tax Prep (GTP), чтобы помочь правомочным иностранцам-нерезидентам подготовить формы налоговой декларации. Если у вас нет доступа к GTP, вы можете использовать приведенные ниже формы для подачи налоговой декларации.

Если у вас нет доступа к GTP, вы можете использовать приведенные ниже формы для подачи налоговой декларации.

- Форма 1040НР I Инструкция

- Форма 1040NR-EZ I Инструкция

Подать налоговую декларацию в качестве иностранца-резидента

Как иностранец-резидент, вы подчиняетесь налоговым правилам так же, как и гражданин США.

Ваш доход по всему миру облагается налогами США. Вы должны указать все проценты, дивиденды, заработную плату или другую компенсацию за услуги, доход от сдачи в аренду имущества или роялти, а также другие виды дохода в своей налоговой декларации США. Вы должны сообщать об этих суммах независимо от того, были ли они заработаны в Соединенных Штатах или за их пределами.

Используйте форму 1040 или 1040EZ для подачи налоговой декларации.

Подача налоговой декларации в качестве налогоплательщика с двойным статусом

В год изменения вашего статуса налогового резидента вы, как правило, считается налогоплательщиком с двойным статусом. Декларация о подоходном налоге США, которую вы должны подать как иностранец с двойным статусом, зависит от того, являетесь ли вы иностранцем-резидентом или иностранцем-нерезидентом на конец налогового года.

Декларация о подоходном налоге США, которую вы должны подать как иностранец с двойным статусом, зависит от того, являетесь ли вы иностранцем-резидентом или иностранцем-нерезидентом на конец налогового года.

Если вы являетесь налогоплательщиком с двойным статусом, который становится резидентом в течение года и является резидентом США в последний день налогового года, вы должны подать форму 1040. Вверху напишите «Декларация о двойном статусе». возврата. Приложите заявление к своей декларации, чтобы показать доход за ту часть года, когда вы являетесь нерезидентом. В качестве заявления вы можете использовать форму 1040NR или форму 1040NR-EZ.

Если вы являетесь иностранцем-резидентом на начало года и нерезидентом на конец года, вы можете подать форму 1040NR или форму 1040NR-EZ и приложить к заявлению форму 1040. Не забудьте отметить «Заявление о двойном статусе» вверху.

Дополнительную информацию см. на веб-странице IRS «Налогообложение иностранцев с двойным статусом».

Обратите внимание, что двойной статус относится не к вашему гражданству, а только к вашему статусу налогового резидента США.

Налоговая декларация штата Луизиана

Вы можете подать налоговую декларацию штата Луизиана на веб-сайте Департамента доходов штата Луизиана.

Владельцы виз F и J без дохода в США

Если вы находились в США по визе F и J в 2017 календарном году (с 1 января по 31 декабря 2017 г.) и не имели никакого дохода, вы по-прежнему необходимо подавать налоговую форму 8843. Форма 8843 представляет собой информационное заявление, требуемое правительством США для иностранцев-нерезидентов, въехавших в США с визами типов F, J, M, Q.

Ниже приведены форма и инструкции (включая информацию о сроках и инструкции по отправке).

Форма 8843 и инструкции

Заявление об отказе от ответственности: Информация, представленная здесь, предоставлена вам для вашего удобства.