6 НДФЛ за 2 квартал 2018 года: образец заполнения. 6 ндфл за 2 квартал 2018 года образец заполнения

6 НДФЛ за 2 квартал 2018 года: образец заполнения

6 НДФЛ за 2 квартал 2018 года: образец заполнения смотрите в этой статье. Он поможет вам избежать ошибок и своевременно отчитаться по НДФЛ.

Форма 6-НДФЛ за 2 квартал* 2018

По окончании 2 квартала 2018 года отчитаться придется тем же налоговым агентам, что и прежде. Перечень лиц, отчитывающихся по доходам физлиц и налогам с этих доходов, не изменился.

Как вы знаете, налоговые агенты – это фирмы и предприниматели, выдавшие вознаграждения физлицам, работающим по трудовому договору или оказавшим услуги, выполнившим работу.

Сама форма 6-НДФЛ была откорректирована с отчетности за 2017 год. Эти изменения распространяются на расчет по форме 6-НДФЛ, который сдают ежеквартально в 2018 году.

Заполнить форму 6-НДФЛ за 2 квартал 2018 и проверить ее на ошибки вы можете на нашем сайте - с помощью специального онлайн-сервиса. Программа позволяет автоматически сформировать файл и отправить его в инспекцию.

В действующей форме 6-НДФЛ обновлен титульный лист и порядок его заполнения. Новшества в основном касаются заполнения отчетности при реорганизации фирмы: какие указать коды, название организации, форму реорганизации. Обычным фирмам важно обратить внимание на два изменения:

- обновление кода места подачи формы 6-НДФЛ – теперь указывают код 214, а не 212;

- необходимость отразить на титульном листе сведения о документе, на основании которого действует представитель.

Заполнение 6 НДФЛ за 2 квартал 2018

Общие правила по составлению расчета 6-НДФЛ во 2 квартале не изменились по сравнению с 1 кварталом. Поэтому лучше вспомнить особенности, которые разъясняла в своих письмах ФНС России. Вот самые важные нюансы.

Если в 2018 году июньскую зарплату выдали в июле, то в раздел 2 сведения попадут при составлении формы 6-НДФЛ итогам девяти месяцев.

Пример 1 ООО «Символ» окончательно рассчитывается по зарплате за месяц 5-го числа следующего месяца. В 2018 году оплата за вторую половину марта года выдана 5 апреля. В раздел 2 формы 6-НДФЛ за 2 квартал 2018 года попадут даты по строкам: – № 100 – 31.03.2018; – № 110 – 05.04.2018; – № 120 –06.04.2018.

Если начислены производственные квартальные премии, то их отражают в периоде выплаты денег сотрудникам.

Пример 2 В 2018 году ООО «Символ» выплатило премии за 1 квартал 20 апреля. В разделе 2 указаны даты по строкам: – № 100 – 20.04.2018; – № 110 – 20.04.2018; – № 120 – 23.04.2018.

Выданные помесячные премии за производственные результаты входят в состав оплаты труда и считаются полученными на последнюю дату месяца.

Пример 3 В 2018 году премии за май выплачены 5 июня. В разделе 2 формы 6-НДФЛ за 2 квартал 2018 года отразят даты по строкам: – № 100 – 31.05.2018; – № 110 – 05.06.2018; – № 120 – 06.06.2018.

Отпускные, которые начислили в 1 квартале, а выплатили во 2 квартале, попадают в раздел 2 формы 6-НДФЛ за 2 квартал.

Пример 4 Менеджер по продажам ООО «Символ» был в отпуске в апреле. Отпускные начислены в марте, а перечислены менеджеру 10 апреля. В разделе 2 указано по строкам: – № 100 – 10.04.2018; – № 110 – 10.04.2018; – № 120 – 30.04.2018.

Средний заработок командированным сотрудникам – это часть оплаты труда. Данная выплата попадает в раздел 2 формы 6-НДФЛ за период ее начисления.

Пример 5 Директор ООО «Символ» по маркетингу был в командировке в мае 2018 года. В форме 6-НДФЛ за 2 квартал 2018 года операция числится по строкам: – № 100 – 31.05.2018; – № 110 – 31.05.2018; – № 120 – 01.06.2018.

Пример 6-НДФЛ за 2 квартал 2018

Образец 6 НДФЛ за 2 квартал 2018 года доступен для скачивания по ссылке. В нем только два листа, так как условная организация ООО «Альфа» в течение полугодия начисляла только выплаты, облагаемые по ставке 13%, срок перечисления НДФЛ с которых совпадает.

Скачать образец 6 НДФЛ за 2 квартал 2018.

Сдача 6 НДФЛ за 2 квартал 2018

Сдавать расчет необходимо по окончании каждого квартала – до последнего дня следующего месяца включительно. Поэтому срок сдачи 6 НДФЛ за 2 квартал 2018 года - 31 июля.

По действующим сейчас правилам представить форму 6-НДФЛ за девять месяцев 2018 года придется до 31 октября включительно, а за весь 2018 год – до 1 апреля 2019 года включительно.

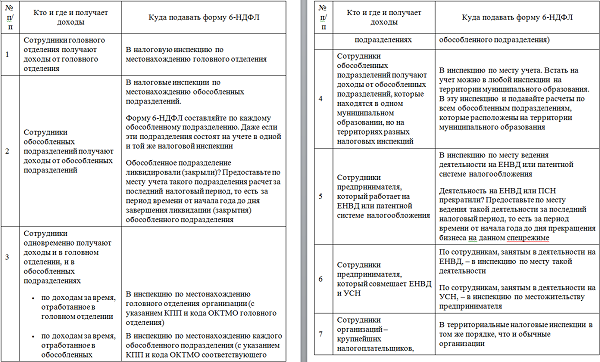

Расчеты по форме 6-НДФЛ нужно сдавать по месту учета фирмы или предпринимателя (п. 2 ст. 230 НК). Однако порядок может быть иным, подробности смотрите в таблице:

___________________

* Здесь и далее по тексту для упрощения расчет по форме 6-НДФЛ за полугодие именуется формой 6-НДФЛ за 2 квартал.

www.buhsoft.ru

Нулевой 6 НДФЛ за полугодие 2018 года: пример заполнения

Нулевой 6 НДФЛ за полугодие 2018 года пример заполнения смотрите в этой статье. Сдавать нулевой 6-НДФЛ нужно, чтобы обезопасить себя от санкций налоговой инспекции.

Форма 6-НДФЛ – это отчетность налоговых агентов о налоге с вознаграждений, выплаченных в течение каждого периода в денежной или в неденежной форме физлицам – сотрудникам, исполнителям, авторам, лицензиарам. Причем выплаты должны быть подтверждены документально.

При выплатах вознаграждений налоговые агенты – это фирмы, ИП и «самозанятые» лица, ведущие частную предпринимательскую практику, в том числе адвокаты, нотариусы, медиаторы и т.д. Все они обязаны платить в бюджет НДФЛ с выплаченных физлицам вознаграждений, если эти суммы подпадают под налогообложение и превышают предоставленные физлицам налоговые вычеты.

Как заполнить 6 НДФЛ за 2 квартал 2018 года

Отчетность по форме 6-НДФЛ – поквартальная. Она включает титульный лист и два раздела. Инструкция по заполнению 6 НДФЛ за 2 квартал 2018 года, если подается отчетность с нулевыми показателями, отдельно не разработана. Поэтому нужно руководствоваться общими правилами и правилами заполнения титульного листа формы 6-НДФЛ. А именно:

- по отсутствующим суммам в ячейках проставляются нули;

- символы в ячейках проставляются слева направо;

- в незаполненных ячейках справа - прочерки.

Образец заполнения нулевого 6 НДФЛ за 2 квартал 2018 года

Скачать бланк формы 6-НДФЛ.

6 НДФЛ за 2 квартал 2018 года пример заполнения вы можете скачать.

Когда будет нулевой 6 НДФЛ за полугодие 2018 года

Отчетность будет нулевой, если в течение года фирма, предприниматель или «самозанятое» лицо не платило вознаграждений физлицам и в связи с этим не удерживало НДФЛ. Отчитываться в налоговую инспекцию в таком случае налоговому агенту не о чем. Поэтому возникает вопрос – сдавать ли в этой случае форму 6-НДФЛ?

Формально такого требования нет. Ведь, если организация, адвокат, ИП, нотариус или иной субъект не платили вознаграждений физлицам, но они не считаются налоговыми агентами. А значит, отчетность 6-НДФЛ – не для них.

Однако в этом случае у инспекции не будет сведений об отсутствии выплат и удержаний налога, а значит, она будет ждать отчетность. Не получив форму 6-НДФЛ, налоговики вправе в течение 10 дней заблокировать счет. Поэтому безопаснее все-таки сдать нулевую отчетность, чтобы случайно не попасть под санкции налоговиков. Тем более что отказать в приеме отчетности с нулевыми показателями инспекция не может.

Нулевой 6 НДФЛ за 2 квартал 2018: куда сдавать?

Куда отчитаться по НДФЛ в 2018 году, зависит от того, кто отчитывается, от наличия подразделений, источников выплаты вознаграждений и т.д.

Обычно фирмы сдают форму 6-НДФЛ в инспекцию, в которой числятся на учете. Если у организации есть подразделения, то они отчитываются в инспекции по месту своей регистрации, причем независимо от того, как выплачиваются вознаграждения – централизованно по организации или отдельно по подразделениям. Если подразделения учтены в одной и той же инспекции, то отчитываются они каждое отдельно. А предприниматели и «самозанятые» лица отчитываются в инспекции по месту прописки.

Однако бывают и особенности, когда приходится разбираться, куда сдавать отчетность. В этом поможет таблица.

| Как выплачиваются вознаграждения | Куда отчитываться |

| За работу в центральном отделении сотрудники получают вознаграждения и в нем, и в подразделениях | В инспекцию центрального отделения фирмы |

| За работу в подразделении сотрудники получают вознаграждения и в нем, и в головном отделении | В инспекцию каждого подразделения |

| От подразделений, относящихся к разных налоговым инспекциям в одном муниципальном районе | В любую инспекцию, в которой подразделения зарегистрированы |

| От ИП на ЕНВД или ПСН | В инспекцию по месту деятельности, по которой применяется ЕНВД или ПСН |

| От ИП, совмещающего ЕНВД и УСН | По сотрудникам в рамках ЕНВД – по месту этой деятельности. По сотрудникам в рамках УСН – в инспекцию по месту жительства ИП |

Когда сдавать нулевой 6 НДФЛ за полугодие 2018 года

Отчитываться по удержанному налогу с вознаграждений физлицам необходимо не позднее последнего дня следующего месяца пос ел завршения отчетного периода. Значит, срок сдать форму 6-НДФЛ за полугодие – 31 июля 2018 года. Справочно сроки по ближайшей отчетности 6-НДФЛ приведены в таблице.

| Период по отчетности | Срок сдачи в инспекцию |

| полугодие 2018 года | 31 июля 2018 года |

| девять месяцев 2018 года | 31 октября 2018 года |

| весь 2018 год | 1 апреля 2019 года |

www.buhsoft.ru

Нулевая 6-НДФЛ за 2 квартал (полугодие) 2018 года

02 июля 2018 в 09:14

1240

Можно ли организациям и ИП не сдавать форму 6-НДФЛ, если у них нет работников и они не выплачивали зарплаты физлицам: два легитимных варианта действий

Еще в 2016 году Федеральная налоговая служба выпустила сразу несколько писем на предмет отсутствия необходимости сдачи расчета по форме 6-НДФЛ при отсутствии начислений и выплат в пользу физических лиц. Вот эти разъяснения: от 01.08.2016 № БС-4-11/13984, от 04.05.2016 № БС-4-11/7928.Есть письмо ФНС от 23.03.2016 № БС-4-11/4901. В нем речь идет об обособленных подразделениях организации. Но и в этом случае разъяснения аналогичны.

Итак, ФНС России дословно указывает: «Если российская организация и индивидуальный предприниматель не имеют работников, а также не производят выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает».

Давайте разберемся, насколько такое разъяснение может быть применено на практике. Так, например, гражданин, зарегистрированный в качестве коммерсанта, может не иметь сотрудников совсем. А сам с собой коммерсант не может выстраивать трудовые и гражданско-правовые отношения. Иными словами, работая в одиночку на себя, гражданин действительно может не иметь сотрудников. А значит, у таких бизнесменов-одиночек нет оснований для того, чтобы признавать себя работодателем и сдавать расчет по форме 6-НДФЛ.

А что с юридическими лицами? Может ли быть так, что у обществ нет сотрудников совсем? Ведь у организации в любом случае должен быть исполнительный орган (руководитель). Вообще такие случаи на практике случаются — и довольно часто.

Так, например, если директор (руководитель) организации одновременно является ее учредителем, то трудовой договор с ним заключать не нужно (письма Минздравсоцразвития от 18.08.2009 № 22-2-3199, Минтруда от 06.03.2013 № 177-6-1 и от 28.12.2006 № 2262-6-1). В этом случае заработную плату единственный участник, он же директор, он же единственный сотрудник, может себе не начислять. Схожая ситуация возникает тогда, когда учредители в качестве исполнительного органа выбирают управляющую организацию.

Может быть и так, что учредители принимают решение приостановить деятельность организации на определенный срок, а все сотрудники при этом принимают решение уйти в отпуск без содержания. И в этом случае сотрудники есть, а начислений и выплат — нет.

Значит, на практике посыл налогового органа может быть применен.

Но стоит ли им пользоваться? Так, например, принимая внутреннее решение о приостановлении деятельности, организация не должна уведомлять об этом налоговый орган. Поэтому проверяющие, не зная о таком решении и не дождавшись расчета по форме 6-НДФЛ по общеустановленному сроку, могут просто заблокировать расчетный счет организации. Поэтому здесь есть два варианта действий:

- Организации следует предоставить нулевой рассечет по форме 6-НДФЛ по общеустановленному сроку;

- Направить в адрес проверяющих уведомление в простой письменной форме о причине не подачи расчета по форме 6-НДФЛ.

Внимание! Разъяснение налогового органа следует принимать с осторожностью. Лучше сдать нулевой расчет или уведомить налоговый орган о причинах не сдачи расчета по форме 6-НДФЛ.

Кстати, отсутствие выплат сотрудникам не означает, что расчеты по форме 6-НДФЛ сдавать не нужно. Ведь при начислении заработной платы с признанного дохода нужно исчислить НДФЛ, даже если денежные средства не были выплачены.

Для справки

Расчеты по форме 6-НДФЛ предоставляются:

- по итогам I квартала — не позднее 30 апреля;

- по итогам полугодия — не позднее 31 июля;

- по итогам 9 месяцев — не позднее 31 октября;

- по итогам года — не позднее 1 апреля следующего года.

Помните, если последний срок подачи формы 6-НДФЛ приходится на выходной или нерабочий праздничный день, то расчет сдайте в ближайший за ним рабочий день.

Обратите внимание! Для безошибочной подготовки и своевременной сдачи нулевой декларации по новой форме 6-НДФЛ воспользуйтесь онлайн-сервисом «Мое дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.Образец/пример заполнение нулевого расчета по форме 6-НДФЛ

delovoymir.biz

.png)