Содержание

Сдаём 6-НДФЛ за 2020 год. Готовимся к отчётности за 2021 год новость от 25.02.2021

Бухгалтеру

Четвергова Надежда

Ведущий экономист-консультант «Что делать Консалт»

Приближается срок сдачи расчёта по 6-НДФЛ – 1 марта, а также сдача отчётности за первый квартал 2021 года. О нюансах, на которые нужно обратить внимание прямо сейчас, читайте в материале от ведущего экономиста-консультанта Надежды Четверговой.

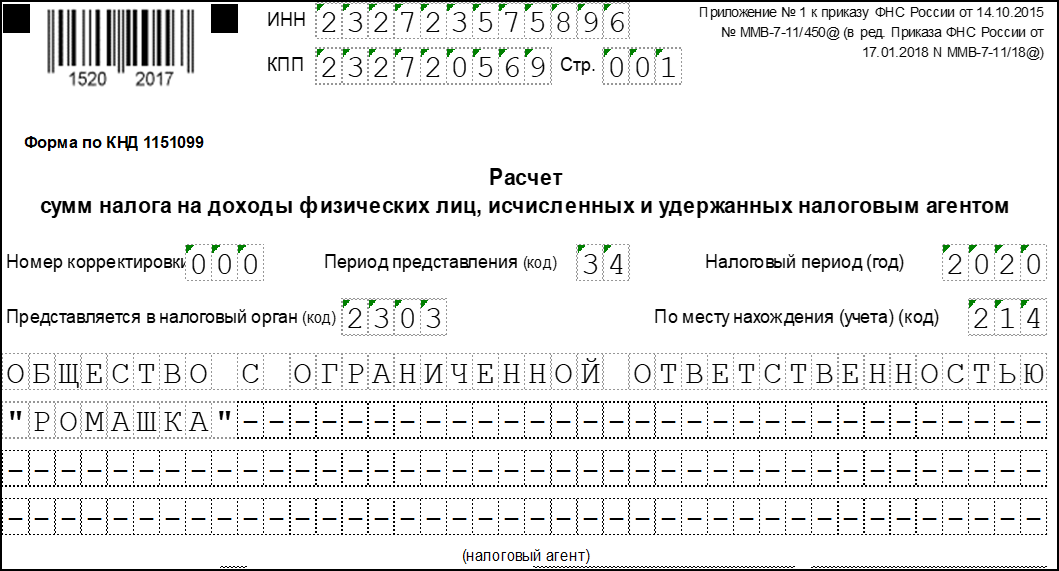

Не за горами март, а это означает, что бухгалтерам нужно готовиться к сдаче расчёта по форме 6-НДФЛ за 2020 год. Напомним, срок сдачи расчёта за 2020 год — 1 марта 2021 года (п. 2 ст. 230 НК РФ[1]).

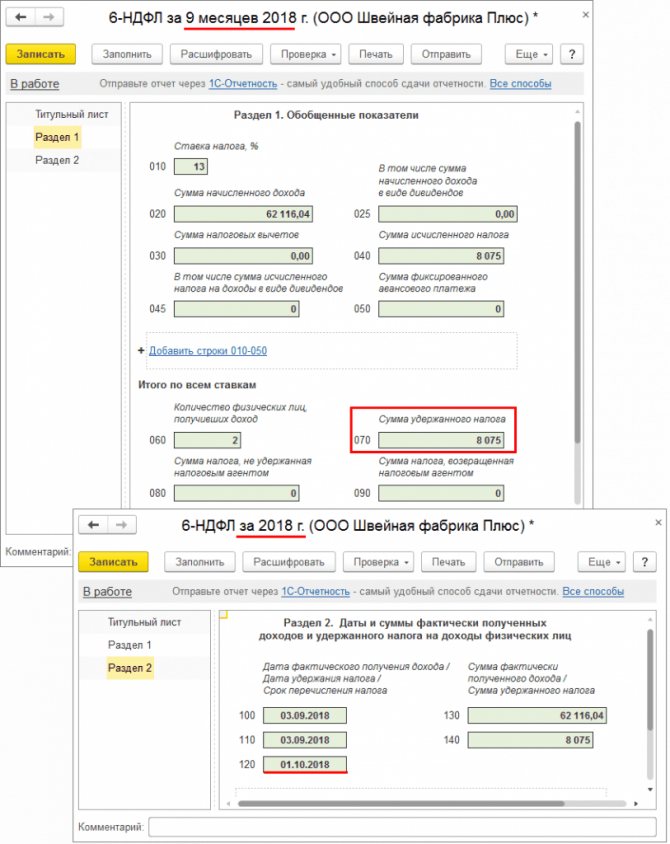

Из года в год бухгалтера ставит в тупик отражение заработной платы за декабрь, выплаченной в декабре, в последний рабочий день года. Покажем на примере, как заполнить расчёт в этом случае.

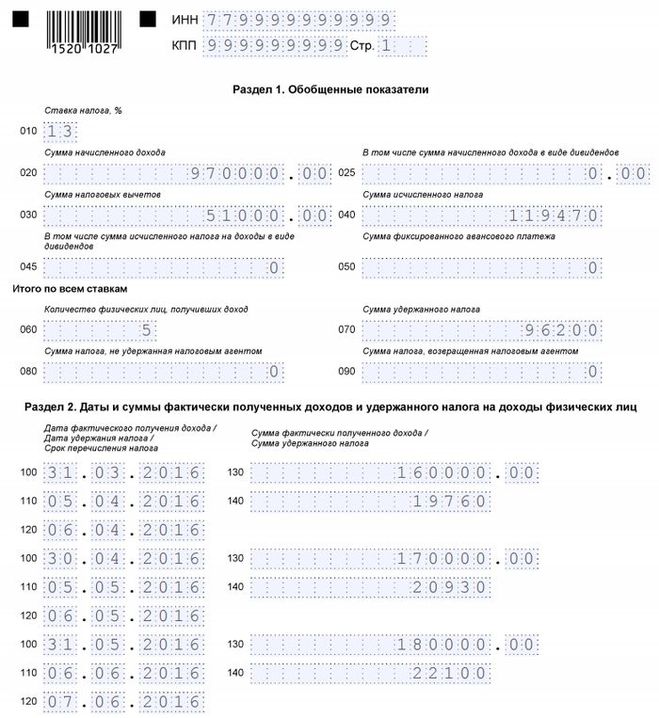

Зарплату, выплаченную в последний рабочий день года, отражайте следующим образом.

В 6—НДФЛ за 2020 год, когда зарплата выплачена, суммы зарплаты, исчисленного и удержанного с неё НДФЛ включите в строки № 020, 040, 070. В разделе 2 формы данную операцию не отражайте.

В разделе 2 формы данную операцию не отражайте.

В 6—НДФЛ за первый квартал 2021 года в разделе 2 укажите:

- строка № 100 – 31.12.2020;

- строка № 110 – 31.12.2020;

- строка № 120 – 11.01.2021.

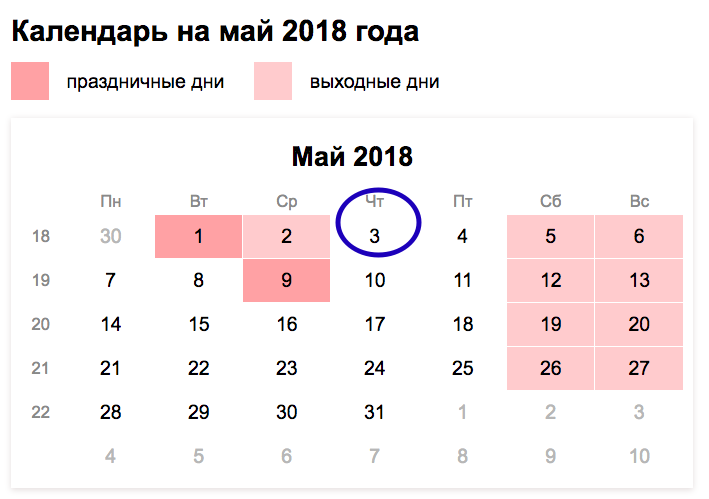

Но как быть, если заработная плата выплачена в последний рабочий день прошедшего года, то есть 30 декабря 2020 года, в связи с тем, что 31.12.2020 был выходным (нерабочим) днём, но не по ТК РФ, а по рекомендации властей, например, по Распоряжению Мэра Москвы от 24.12.2020 № 707-РМ[2] «Об установлении в городе Москве нерабочего дня 31 декабря 2020» — столичным работодателям рекомендовано объявить 31 декабря 2020 года нерабочим днём.

Отвечаем, как заполнить расчёт в этом случае.

В 6—НДФЛ за 2020 год, когда зарплата выплачена, суммы зарплаты, исчисленного и удержанного с неё НДФЛ включите строки № 020, 040, 070.

В 6—НДФЛ за 2020 год в разделе 2 укажите:

- строка № 100 – 31.

12.2020;

12.2020; - строка № 110 – 30.12.2020;

- строка № 120 – 31.12.2020.

Основание: п. 2 ст. 223[3], п. 4[4], п. 6[5] ст. 226, п. 7 ст. 6.1 НК РФ[6] п. п. 3.1, 3.3, 4.1, 4.2 Порядка заполнения расчёта 6-НДФЛ[7], Письмо ФНС России от 01.11.2017 № ГД-4-11/22216@[8].

Как видим, имеются отличия в заполнении раздела 2.

Отчётность за первый квартал 2021 года

Сдать 6-НДФЛ за первый квартал необходимо не позднее 30 апреля 2021 года[9].

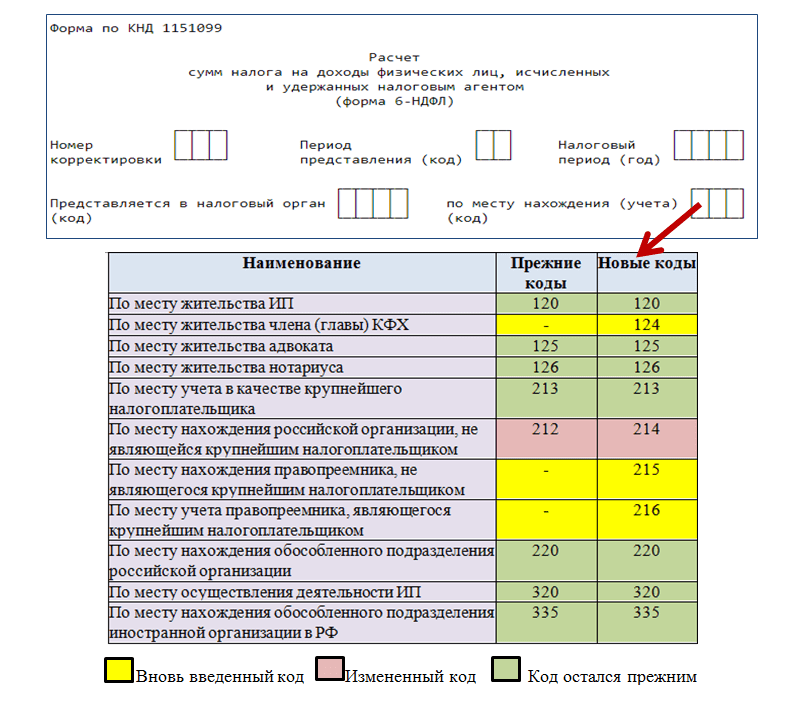

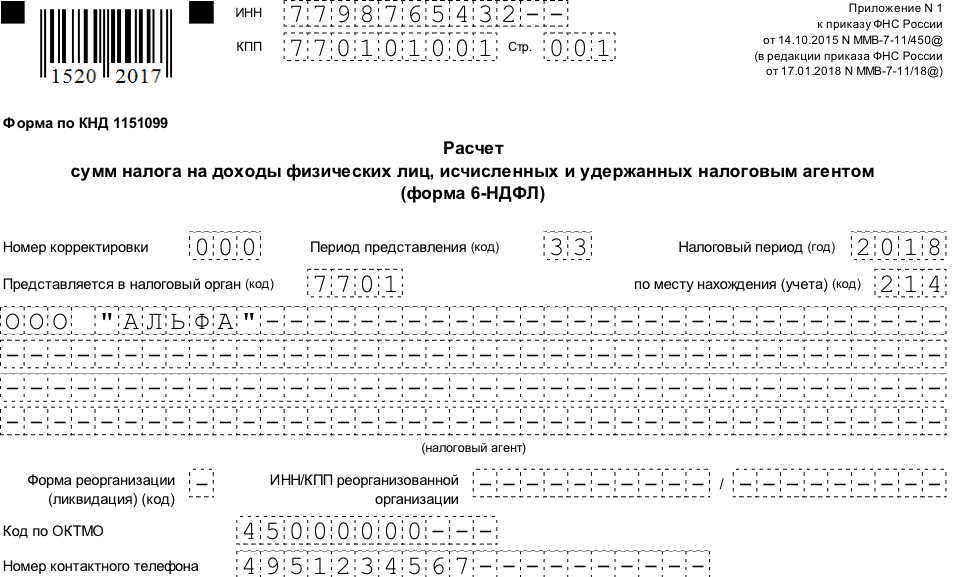

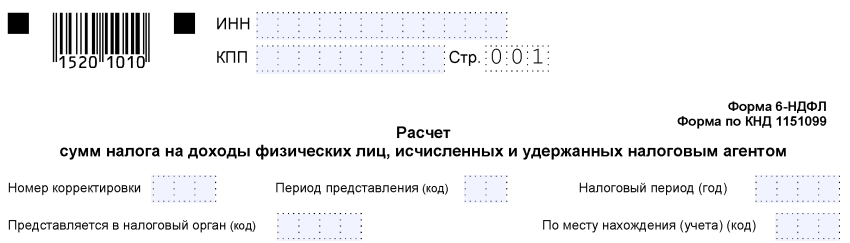

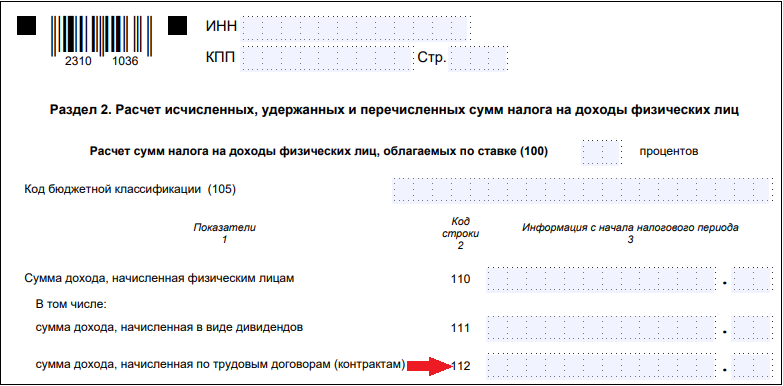

Обращаем ваше внимание, что с отчётности за первый квартал 2021 года нужно подавать расчёт 6-НДФЛ по новой форме[10].

Изменился состав расчёта, разделов стало больше из-за объединения с 2-НДФЛ.

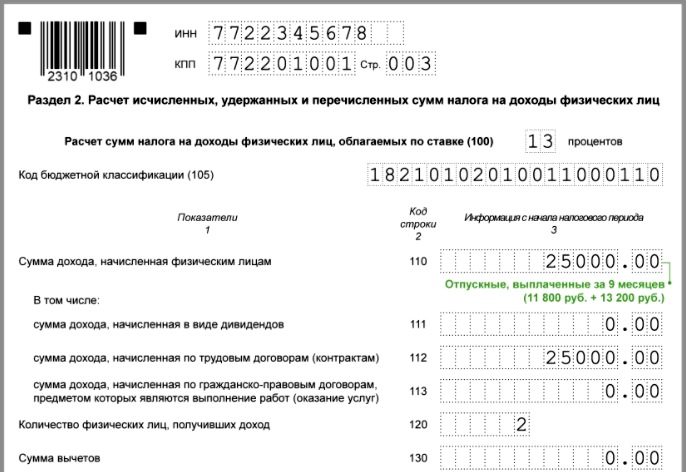

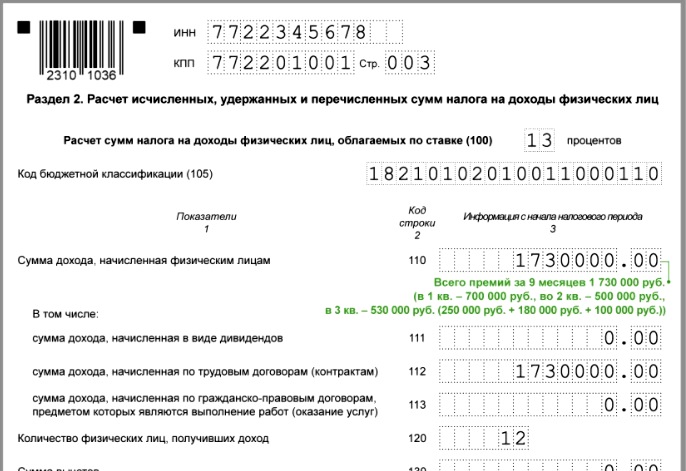

Новая форма состоит из следующих разделов:

— титульный лист;

— раздел 1 «Данные об обязательствах налогового агента»;

— раздел 2 «Расчёт исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»;

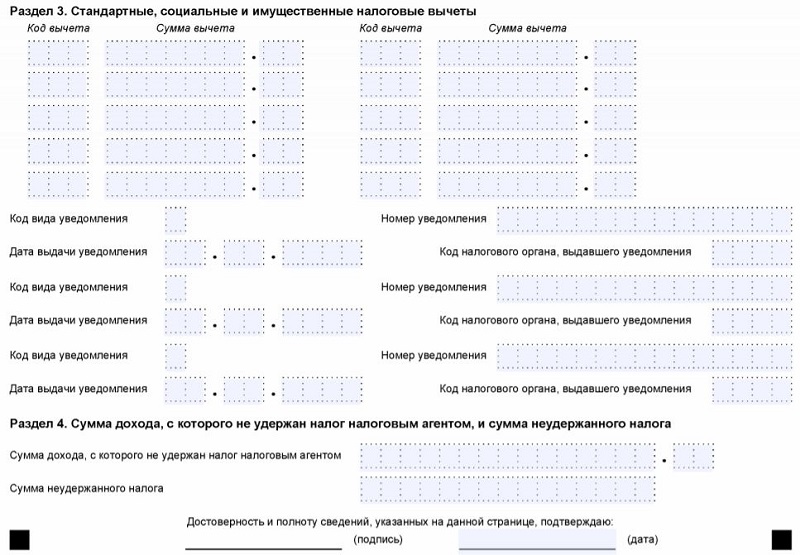

— приложение 1 к расчёту «Справка о доходах и суммах налога физического лица».

Заметим, что справка подлежит заполнению только при составлении формы 6-НДФЛ за налоговый период — календарный год. За первый квартал 2021 года его заполнять не нужно.

Итак, перейдем к заполнению.

Как правило, вопрос, связанный с заполнением расчёта за первый квартал, возникает только один: как отразить в 6-НДФЛ зарплату за март, выплаченную в апреле?

Отвечаем.

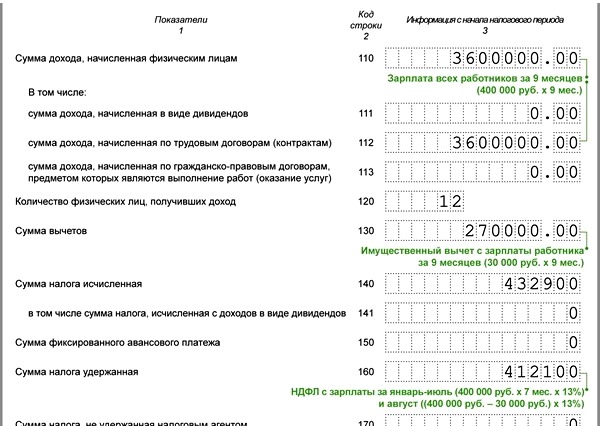

В 6-НДФЛ за первый квартал:

- строка № 020 — сумма начисленной за март зарплаты;

- строка № 040 – сумма НДФЛ, исчисленного с зарплаты за март.

В прочие показатели расчёта за первый квартал зарплата за март и начисленный с неё НДФЛ не включаются. НДФЛ, который на 31 марта 2021 года не удержан с мартовской зарплаты, не нужно включать в строке № 080. Об этом написано в Письме ФНС России от 24.05.2016№ БС-4-11/9194[11].

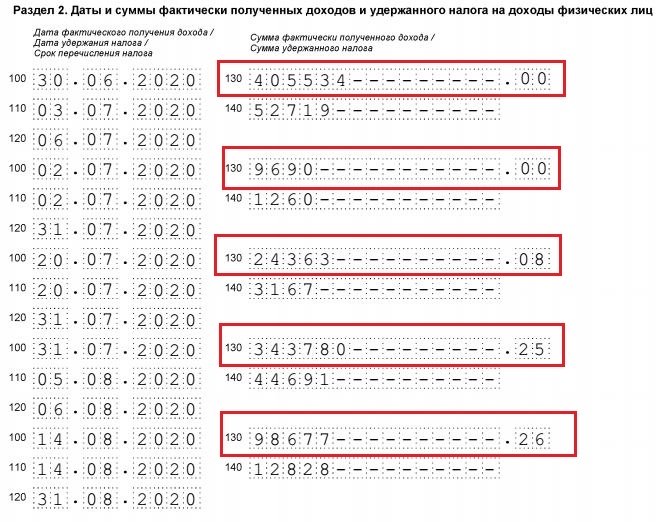

В расчёте за полугодие:

- строка № 020 (раздел 1) — сумма зарплаты, начисленной за март;

- строка № 040 (раздел 1) — сумма НДФЛ, начисленного с зарплаты за март;

- строка № 070 (раздел 1) – сумма НДФЛ, удержанного при выплате мартовской зарплаты;

- строка № 100 (раздел 2) – 31.

03.2021;

03.2021; - строка № 110 (раздел 2) — дата, когда зарплата за март была перечислена;

- строка № 120 (раздел 2) — рабочий день, следующий за днём выплаты зарплаты, указанным в строке 110;

- строка № 130 (раздел 2) — сумма зарплаты за март до удержания налога;

- строка № 140 (раздел 2) — сумма НДФЛ, который был удержан с зарплаты за март.

Основание: п. 7 ст. 6.1[12], п. 2 ст. 223[13], п. 4[14], п. 6 ст. 226 НК РФ[15], п. п. 3.1, 3.3, 4.1, 4.2 Порядка заполнения расчёта 6-НДФЛ[16].

Таким образом, 6-НДФЛ за первый квартал 2021 года сдают по новой форме, за 2020 год — по старой. С отчётности за 2021 год в форме 6-НДФЛ изменился состав расчёта, появилось новое приложение 1 к расчёту «Справка о доходах и суммах налога физического лица». Справка подлежит заполнению только при составлении годовой формы 6-НДФЛ. За первый квартал 2021 года его заполнять не нужно.

[1] Ст. 230 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

от 17.02.2021) {КонсультантПлюс}.

[2] Распоряжение Мэра Москвы от 24.12.2020 № 707-РМ «Об установлении в городе Москве нерабочего дня 31 декабря 2020 г.» {КонсультантПлюс}.

[3] Ст. 223 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[4] Ст. 226 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[5] Ст. 226 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[6] Ст. 6.1 НК РФ (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 23.11.2020) {КонсультантПлюс}.

[7] Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@ (ред. от 17.01.2018) «Об утверждении формы расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка её заполнения и представления, а также формата представления расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме» {КонсультантПлюс}.

[8] Письмо ФНС России от 01.11.2017 № ГД-4-11/22216@ «О направлении обзора нарушений в части заполнения и представления расчёта по форме 6-НДФЛ» {КонсультантПлюс}.

[9] Ст. 230 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[10] Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка её заполнения и представления, формата представления расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с Порядком заполнения и представления расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)) {КонсультантПлюс}.

[11] Вопрос: О заполнении расчёта по форме 6-НДФЛ, если зарплата начислена в I квартале, но выплачена в апреле 2016 г. (Письмо ФНС России от 24.05.2016 № БС-4-11/9194) {КонсультантПлюс}.

[12] Ст. 6.1 НК РФ (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 23.11.2020) {КонсультантПлюс}.

[13] Ст. 223 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[14] Ст. 226 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[15] Ст. 226 НК РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 17.02.2021) {КонсультантПлюс}.

[16] Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ «Об утверждении формы расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка её заполнения и представления, формата представления расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (вместе с Порядком заполнения и представления расчёта сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)) {КонсультантПлюс}.

Местная компания за 2022-23 г.г.

Возвраты и формы, применимые к отечественной компании за 2022-23 г.г.

Отказ от ответственности: Содержимое на этой странице предназначено только для обзора/общего руководства и не является исчерпывающим. Полную информацию и рекомендации см. в Законе о подоходном налоге, правилах и уведомлениях. |

Местная компания:

В соответствии с Разделом 2(22A) местная компания означает индийскую компанию или любую другую компанию, которая в отношении своего дохода, подлежащего налогообложению в соответствии с настоящим Законом, приняла предписанные меры для объявление и выплата в Индии дивидендов (включая дивиденды по привилегированным акциям), подлежащих выплате из такого дохода.

1. ИТР-6 ИТР-6 | |||

|---|---|---|---|

Применяется для компаний, кроме тех, которые претендуют на освобождение от уплаты налога в соответствии с п. 11. Компания включает:

|

| 2. ИТР-7 | ||||

|---|---|---|---|---|

Применимо к лицам, в том числе компаниям, которые обязаны подавать декларации в соответствии с 139 (4A), или разделом 139 (4B), или разделом 139 (4C), или разделом 139 (4D)

|

Применимые формы

| 1. Форма 26AS – Годовой информационный отчет | ||||

|---|---|---|---|---|

|

2. Форма 3CA-3CD Форма 3CA-3CD | ||||

|---|---|---|---|---|

|

| 3. Форма 3CEB | ||||

|---|---|---|---|---|

|

|

5. Форма 29В Форма 29В | ||||

|---|---|---|---|---|

|

| 6. Форма 67 — Отчет о доходах из страны или определенной территории за пределами Индии и иностранный налоговый кредит | ||||

|---|---|---|---|---|

|

| 7. 10-IC | ||||

|---|---|---|---|---|

|

| 8. Форма 10-ID | ||||

|---|---|---|---|---|

|

| 9. 10-CCB | ||||

|---|---|---|---|---|

|

| 10. 10-ЦКББА | ||||

|---|---|---|---|---|

|

| 11. 10-CCBC | ||||

|---|---|---|---|---|

|

Налоговые квитанции для отечественной компании за 2022-23 AY

| Состояние | Ставка подоходного налога (за исключением надбавок и дополнительных сборов) |

| Оборот или валовая выручка за предыдущий 2018-2019 год не превышает 400 крор вон | 25% |

| При выборе Раздела 115BA | 25% |

| При выборе раздела 115BAA | 22% |

| При выборе раздела 115BAB | 15% |

| Любая другая местная компания | 30% |

Надбавка, Предельная помощь и Cess Health & Education

|

Примечание:

|

Инвестиции/платежи/доходы, на которые я могу получить налоговую льготу

Налоговые вычеты, указанные в главе VI-A Закона о подоходном налоге

| 80GGA | |||||

|---|---|---|---|---|---|

Вычет на пожертвования на научные исследования или развитие сельских районов. Пожертвования подлежат вычету по следующим категориям:

Примечание: Никакие вычеты не допускаются в соответствии с данным разделом в отношении пожертвования наличными, превышающего 2000 ₹ , или если валовой общий доход включает доход от прибыли / доходов от бизнеса / профессии. |

| 80GGB | |||

|---|---|---|---|

| Сумма, внесенная в политическую партию или избирательный фонд, допускается в качестве вычета (при соблюдении определенных условий) |

| ||

| 80IAC | |||

|---|---|---|---|

| Прибыль и прибыль, полученные правомочным стартапом от указанного бизнеса |

| ||

| 80IB | ||||

|---|---|---|---|---|

Вычет прибыли и прибыли от определенных промышленных предприятий, кроме предприятий по развитию инфраструктуры — 100 % прибыли в течение 10 лет с AY, в котором это утверждено уполномоченным органом (если оно утверждено после 31 марта 2000 г. Вычет в соответствии с данным разделом предоставляется Налогоплательщику, чей общий валовой доход включает любые Прибыли и Доходы, полученные от деятельности:

100% / 25% прибыли за 5 / 10 / 7 лет на условиях, установленных для различных видов предприятий |

| 80IBA | |||

|---|---|---|---|

| Прибыль и доходы, полученные от проектов по развитию и строительству жилья |

| ||

| 80IC | |||

|---|---|---|---|

Вычет в отношении некоторых предприятий в Химачал-Прадеше, Сиккиме, Уттаранчале и Северо-Восточных штатах (при соблюдении определенных условий) |

| ||

| 80IE | |||

|---|---|---|---|

Вычет для определенных предприятий, созданных в северо-восточных штатах (при соблюдении определенных условий) |

| ||

| 80JJA | |||

|---|---|---|---|

Вычет в отношении прибыли и доходов от деятельности по сбору и переработке биоразлагаемых отходов (при соблюдении определенных условий) |

| ||

| 80JJAA | |||

|---|---|---|---|

Вычет в отношении найма новых рабочих / служащих, применимый к Налогоплательщику, к которому применяется Раздел 44AB (при соблюдении определенных условий) |

| ||

| 80ЛА | |||

|---|---|---|---|

Вычет доходов оффшорных банковских подразделений и Международного центра финансовых услуг (при соблюдении определенных условий) |

| ||

| 80M | |||

|---|---|---|---|

| Разрешается уменьшение межкорпоративного дивиденда от общего дохода компании, получающей дивиденды, в случае его дальнейшего распределения среди акционеров |

| ||

| 80PA | |||

|---|---|---|---|

| Компания-производитель, занимающаяся правомочным бизнесом по маркетингу, закупке или переработке сельскохозяйственной продукции своих членов |

| ||

Налоговый календарь на 2022 год: сроки и платежи

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Налоговый день — крайний срок подачи и уплаты налогов — 18 апреля 2022 года. Существуют и другие крайние сроки уплаты налогов.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Каждый год наступает любимое всеми ежегодное обязательство: получение налоговых деклараций. И независимо от того, являетесь ли вы ранней пташкой или наслаждаетесь приливом адреналина в гонке к финишу в последнюю минуту, есть вопрос, который всех нас объединяет: «Когда в этом году должны быть уплачены налоги?»

Вот шпаргалка по всем важным срокам уплаты налогов в 2022 году — от даты подачи федеральной налоговой декларации до расчетных налоговых платежей.

Когда платить налоги в 2022 году?

Крайний срок подачи федеральной налоговой декларации за 2021 год — 18 апреля 2022 года. Жители штатов Мэн и Массачусетс могут подать ее до 19 апреля 2022 года. 15 апреля дата, которую вы знаете и любите. Это связано с тем, что IRS переносит срок уплаты федерального налога на следующий рабочий день после праздника или выходных. В этом году День эмансипации, официальный праздник в Вашингтоне, округ Колумбия, приходится на пятницу, 15 апреля, что сдвигает федеральный крайний срок до 18 апреля. Жители Мэна и Массачусетса получают дополнительный день из-за другого праздника, отмечаемого в их штатах, Дня патриота. .

Это связано с тем, что IRS переносит срок уплаты федерального налога на следующий рабочий день после праздника или выходных. В этом году День эмансипации, официальный праздник в Вашингтоне, округ Колумбия, приходится на пятницу, 15 апреля, что сдвигает федеральный крайний срок до 18 апреля. Жители Мэна и Массачусетса получают дополнительный день из-за другого праздника, отмечаемого в их штатах, Дня патриота. .

Должны ли вы подать налоговую декларацию до 18 апреля?

Нет, но есть одна загвоздка. Если вы запросите отсрочку уплаты налогов до 18 апреля 2022 года, ваша налоговая декларация должна быть подана 17 октября 2022 года. Однако налоговая декларация по-прежнему должна быть подана 18 апреля 2022 года. вернуться, но это не дает больше времени для уплаты налогов.

Когда уплачивается подоходный налог штата?

Сроки уплаты подоходного налога штата обычно совпадают с федеральными сроками, но есть некоторые исключения. Например, жители Вирджинии могут подать налоговую декларацию до 1 мая. Для получения дополнительной информации обратитесь в налоговую и налоговую службу вашего штата.

Например, жители Вирджинии могут подать налоговую декларацию до 1 мая. Для получения дополнительной информации обратитесь в налоговую и налоговую службу вашего штата.

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

|

Крайний срок уплаты квартальных расчетных платежей

Если вы работаете не по найму, являетесь независимым подрядчиком или имеете доход от инвестиций, вам может быть интересен другой набор крайних сроков: квартальные расчетные платежи. Налоговое управление США требует эти ежеквартальные расчетные налоговые платежи от многих людей, чей доход не облагается подоходным налогом с заработной платы.

Для расчетных налогов ответ на вопрос «Когда должны быть уплачены налоги?» варьируется. Год делится на четыре платежных периода, и каждый период имеет свою дату платежа. Проверьте ниже, чтобы увидеть даты на 2022 год.

If you earned income during this period | Estimated tax payment deadline | |

|---|---|---|

Jan. | April 18, 2022. | |

1 апреля — 31 мая 2022 года. | 1 сентября — 31 декабря 2022 года. | 17 января 2023 г. |

6 Налоговые ходы для рассмотрения до налогового срока

1. Задайте налоговую декларацию на 2018 год ( да, 2018)

По оценкам IRS, невостребованные возмещения за 2018 год могут составить до 1,5 миллиарда долларов. Если вы должны были вернуть деньги за 2018 налоговый год, но не подали налоговую декларацию, у вас есть время только до 18 апреля (налоговый день), чтобы подать старую форму 1040 и потребовать свои деньги. Так что, если вы не подали заявку, приступайте к работе! Пропустите крайний срок уплаты налогов, и Казначейство США оставит ваши деньги себе.

2. Максимально увеличьте свой план 401(k) до 31 декабря

Взносы в традиционный план 401(k) уменьшают ваш общий налогооблагаемый доход за год.

Допустим, вы зарабатываете 65 000 долларов в год и вкладываете 19 500 долларов (лимит на 2021 год) в свой 401(k). Вместо того чтобы платить подоходный налог со всех заработанных вами 65 000 долларов США, вы будете платить налоги только с 45 500 долларов США своей зарплаты. Другими словами, накопление на будущее позволяет защитить от налогов 19 500 долларов (и даже больше, если вам 50 лет и старше; подробнее читайте здесь). Многие работодатели предлагают часть ваших сбережений, а это означает, что если вы внесете достаточно средств на свой счет, вы также получите немного бесплатных денег.

3. Внесите или откройте IRA до налогового дня

Взносы в традиционный IRA могут не облагаться налогом. У вас есть время до 18 апреля 2022 года, крайнего срока уплаты налогов, чтобы внести свой вклад в IRA, либо Roth, либо традиционный, за 2021 налоговый год. Максимальная сумма взноса для любого типа IRA составляет 6000 долларов США или 7000 долларов США, если вам 50 лет или больше. Все правила смотрите здесь.

Все правила смотрите здесь.

4. Внесите вклад в свой сберегательный счет для здоровья

Этот медицинский счет, доступный для лиц, у которых есть план медицинского страхования с высокой франшизой, предоставляет способ сэкономить на налогах для оплаты наличных расходов. У вас есть время до 18 апреля 2022 года, когда крайний срок уплаты налогов должен внести взнос в HSA за 2021 налоговый год. Лимиты на 2021 год составляли 3 650 долларов США для отдельного владельца HSA и 7 200 долларов США для семьи. В 2022 году предел индивидуального страхового взноса составляет 3 650 долларов США, а лимит семейного страхового покрытия – 7 300 долларов США. Если вам 55 лет или больше, вы можете добавить в HSA дополнительную 1000 долл. США.

5. Подайте заявку на продление до налогового дня (но все равно заплатите)

Если вы не можете закончить налоговую декларацию до крайнего срока уплаты налогов 18 апреля, подайте форму IRS 4868. подать свои налоговые декларации. Узнайте больше о том, как работают расширения.

подать свои налоговые декларации. Узнайте больше о том, как работают расширения.

Примечание. Продление налога дает вам больше времени для подачи декларации, а не для уплаты налогов. Вы по-прежнему должны заплатить любой налог, который вы должны, или приблизительную сумму этой суммы до крайнего срока уплаты налога. Включите этот платеж в свой запрос на продление, иначе вы можете столкнуться с штрафом за просрочку платежа по причитающимся налогам.

6. Когда уплачиваются налоги в вашем штате?

Обязательно узнайте, когда у вас налоговый день. Большинство налогоплательщиков платят подоходный налог штата, и в большинстве штатов, в которых есть подоходный налог, соблюдаются крайние сроки уплаты федерального налога. Спросите налоговый департамент вашего штата: когда должны быть уплачены налоги? (И, если необходимо, спросите: Как мне получить продление?)

Часто задаваемые вопросы

Что делать, если я не могу оплатить налоги к сроку подачи?

Если вы запросите отсрочку уплаты налога до 18 апреля, вы можете подать налоговую декларацию до 17 октября.

Однако получение налоговой отсрочки дает вам только больше времени для подачи документов; это не дает вам больше времени для оплаты.

Если вы не можете оплатить свой налоговый счет в установленный срок, IRS предлагает планы рассрочки, которые позволят вам платить постепенно. Вы можете подать заявку на один на веб-сайте IRS. (Вот как это работает). Учить больше.

Ознакомьтесь со ставками подоходного налога штата

В этом году вы также можете подать налоговую декларацию штата. Учить больше.

Узнайте о бесплатных вариантах подачи документов

Бесплатная подача документов в налоговую службу США, MilTax и VITA — это лишь несколько вариантов бесплатной подготовки налоговых деклараций. Учить больше.

Найдите налоговое программное обеспечение, подходящее для вашей ситуации

Посмотрите наши подборки на этот год и их стоимость.

12.2020;

12.2020; 03.2021;

03.2021; д., упомянутые в Разделе 10

д., упомянутые в Разделе 10 Должна быть предоставлена не менее чем за один месяц до даты подачи декларации u/s 139(1), т.е. 31 октября отчетного года.

Должна быть предоставлена не менее чем за один месяц до даты подачи декларации u/s 139(1), т.е. 31 октября отчетного года. (1)

(1)

Он должен быть подан за один месяц до даты подачи ITR u/s 139.(1).

Он должен быть подан за один месяц до даты подачи ITR u/s 139.(1).

, но до 1 апреля 2007 г.)

, но до 1 апреля 2007 г.) Бесплатная версия доступна только для простых возвратов.

Бесплатная версия доступна только для простых возвратов. 1 – Mar. 31, 2022.

1 – Mar. 31, 2022.