Содержание

Земельный налог 2018 для юридических лиц

Земельный налог для юридических лиц устанавливается нормативными правовыми актами представительных органов муниципальных образований, а также законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя. Налогом облагаются земельные участки, расположенные в пределах таких муниципальных образований. Уплачивать земельный налог обязаны юридические лица, обладающие земельными участками на праве собственности либо праве постоянного (бессрочного) пользования.

Налоговая база (стоимость земельного участка, с которой будет рассчитываться налог) определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, за который уплачивается налог.

Если земельный участок образован в течение года, то налоговая база будет определяться как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений.

Причем, если в течении года произошло изменение кадастровой стоимости земельного участка, то измененная стоимость будет использоваться для расчета налога только в последующие периоды. При определении налоговой базы в текущем и предыдущих годах такое изменение не учитывается за исключением:

При определении налоговой базы в текущем и предыдущих годах такое изменение не учитывается за исключением:

- изменение кадастровой стоимости земельного участка произошло вследствие исправления ошибок, допущенных при определении его кадастровой стоимости. В этом случае изменения учитывается, начиная с года, в котором была применена ошибочно определенная кадастровая стоимость;

- изменения кадастровой стоимости земельного участка произведено по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда. В такой ситуации изменения учитываются, начиная с года, в котором подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

- изменение кадастровой стоимости земельного участка произошло вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади земельного участка.

Такие изменения учитываются со дня внесения их в Единый государственный реестр недвижимости.

Такие изменения учитываются со дня внесения их в Единый государственный реестр недвижимости.

Налогоплательщики-юридические лица определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

Куда платить земельный налог юридическим лицам в 2018 году

Уплачиваются земельный налог для юридических лиц и авансовые платежи по налогу в бюджет по месту нахождения земельных участков.

Сроки уплаты земельного налога в 2018 году юридическими лицами

Сроки уплаты земельного налога для юридических лиц, а также авансовых платежей по налогу устанавливаются нормативными правовыми актами представительных органов муниципальных образований или законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

При этом срок уплаты налога для юридических лиц-плательщиков налога не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом (календарным годом).

Как правило, в течение налогового периода юридические лица должны уплачивать авансовые платежи по налогу. Однако муниципальные образования могут предусмотреть порядок уплаты земельного налога, не предполагающий уплату авансовых платежей.

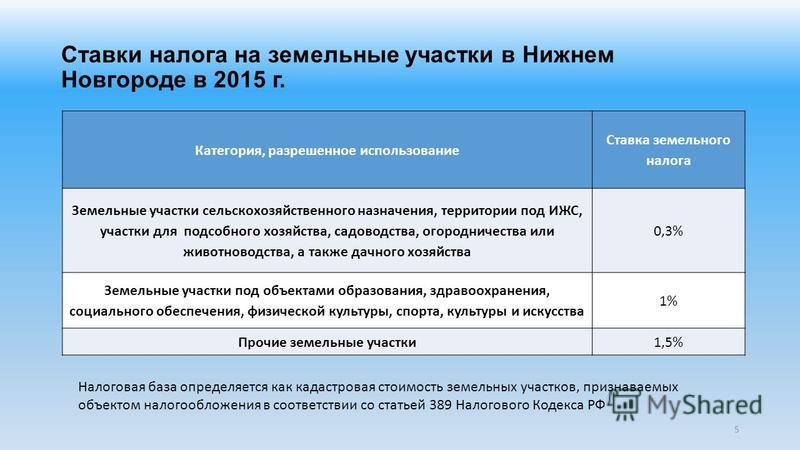

Ставка земельного налога в 2018 для юридических лиц

Ставки для уплаты земельного налога для юридических лиц устанавливаются решениями представительных органов муниципальных образований либо законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Размеры таких ставок не могут превышать:

- 0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного

- использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд;

- 1,5 процента в отношении прочих земельных участков.

Муниципальными образованиями могут устанавливаться налоговые ставки в зависимости от категорий земель и (или) разрешенного использования земельного участка. В Москве ставка может меняться в зависимости от места нахождения земельного участка применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований.

В случае, если налоговые ставки не определены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя), налог уплачивается по приведенным выше ставкам.

Оплата земельного налога 2018 для физических лиц и юридических лиц

Уплата земельного налога 2018 производится юридическими и физическими лицами, обладающими земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

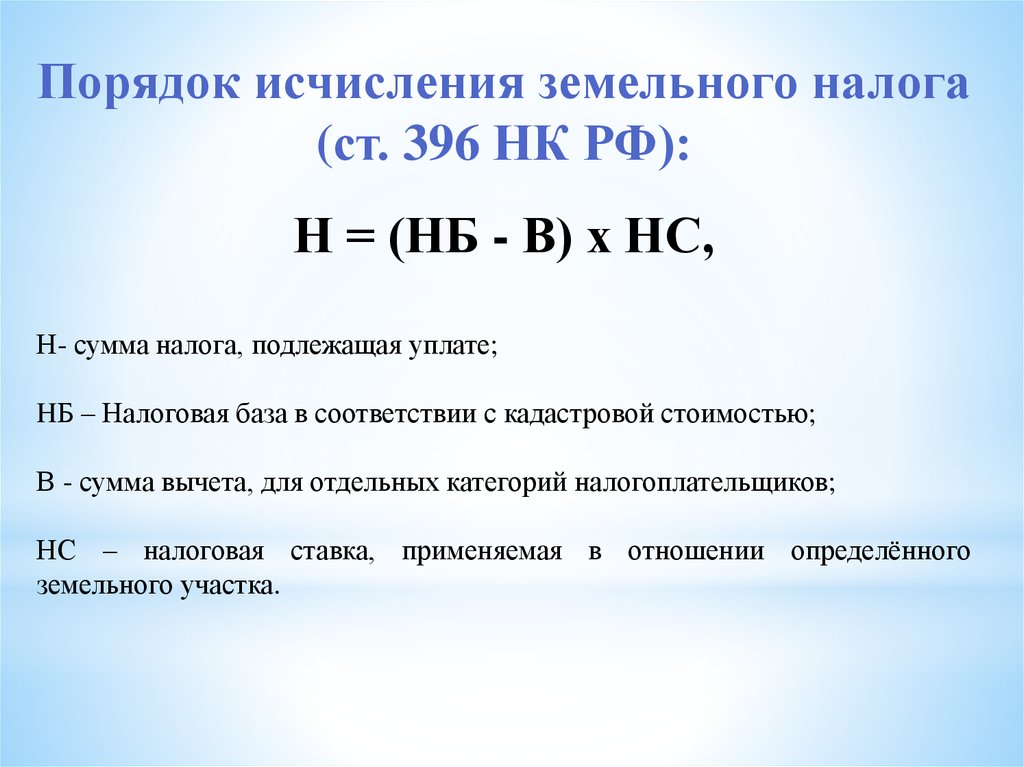

Сумма уплачиваемого налога исчисляется по истечении года как соответствующая налоговой ставке процентная доля налоговой базы (сумма, с которой исчисляется налог).

При расчете налоговой базы необходимо учитывать установленные Налоговым кодексом правила, с учетом внесенных изменений в законодательство.

В частности при расчете налоговой базы учитывается срок владения (пользования) земельным участком.

В случае возникновения либо прекращения у в течение года права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок сумма налога (а для юридических лиц и сумма авансового платежа по налогу) рассчитывается в отношении данного земельного участка с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых этот земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) к числу календарных месяцев в году.

Причем, если возникновение права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок произошло до 15-го числа соответствующего месяца включительно или прекращение указанного права произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

Если же право на земельный участок возникло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении коэффициента.

По общему правилу, налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, за который производится уплата налога.

В отношении земельного участка, образованного в течение года, налоговая база в определяется как его кадастровая стоимость на день внесения сведений о нем в Единый государственный реестр недвижимости (ЕГРН).

В последнее время налогоплательщики все чаще оспаривают кадастровую стоимость земельных участков, так как основное влияние на размер уплачиваемого налога оказывает именно стоимость земельного участка.

Немаловажно знать, начиная с какого периода учитывается изменение кадастровой стоимости, установленное по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решением суда.

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, за исключением ситуаций, определенных законодателем.

Например, изменение кадастровой стоимости земельного участка вследствие исправления ошибок, допущенных при определении его кадастровой стоимости, учитывается при определении налоговой базы начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

В случае изменения кадастровой стоимости земельного участка по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда измененная стоимость участка учитывается при определении налоговой базы начиная с года, в котором было подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения изменений стоимости в ЕГРН.

А вот изменение кадастровой стоимости земельного участка вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади земельного участка учитывается при определении налоговой базы со дня внесения в ЕГРН, то есть в отношении таких участков при расчете налога будет применяться коэффициент, учитывающий срок владения (пользования) участком.

Земельный налог для юридических лиц в 2018 году

Уплата земельного налога 2018 года юридическими лицами производится в несколько этапов частями.

Для юридических лиц помимо налогового периода, которым является календарный год, установлен отчетный период, который определяется как квартал.

Такие лица самостоятельно исчисляют сумму земельного налога, а также суммы авансовых платежей.

Суммы авансовых платежей рассчитываются по истечении первого, второго и третьего квартала года как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, за который уплачивается налог.

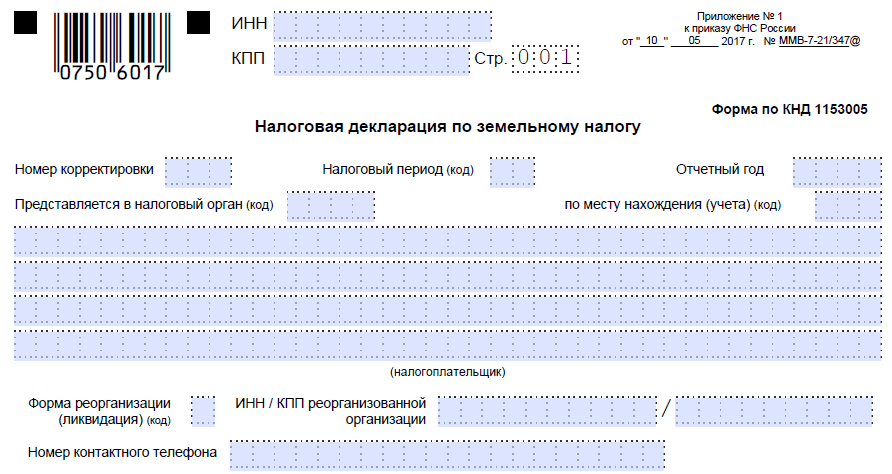

По итогам 2018 года юридические лица обязаны будут сдать налоговую декларацию и уплатить земельный налог не позднее 1 февраля 2019 года.

Земельный налог для физических лиц в 2018 году

Сумма налога, подлежащая уплате в бюджет налогоплательщиками — физическими лицами, исчисляется налоговыми органами.

Срок уплаты земельного налога в 2018 года для физических лиц — не позднее 1 декабря 2019 года. Уведомление об уплате такого налога должно быть направлено налоговой инспекцией не позднее чем за месяц до установленного срока уплаты.

Ставка земельного налога на 2018 год

Земельный налог является местным налогом. Поэтому налоговые ставки для уплаты земельного налога 2018 года устанавливаются муниципальными образованиями.

Homestead Property Tax Credit Information

Почему сумма моего кредита отличается от ожидаемой?

Прежде чем звонить или писать, рекомендуется использовать контрольный список, который лучше всего подходит для вашей ситуации.

Контрольный список домовладельцев Контрольный список арендаторов

Что такое налоговый кредит на имущество приусадебного участка?

Налоговый кредит на недвижимость в Мичигане — это то, как штат Мичиган может помочь вам уплатить некоторые из ваших налогов на недвижимость, если вы являетесь квалифицированным домовладельцем или арендатором в Мичигане и соответствуете требованиям. Вы должны заполнить заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR, чтобы узнать, имеете ли вы право на получение кредита.

Вы должны заполнить заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR, чтобы узнать, имеете ли вы право на получение кредита.

Кредит для большинства людей основан на сравнении между налогами на имущество и общими ресурсами семьи. Домовладельцы платят налоги на недвижимость напрямую, а арендаторы платят их косвенно вместе со своей арендной платой.

Учитывая, что каждый налогоплательщик имеет уникальные обстоятельства, определяющие его право на получение кредита, Министерство финансов штата Мичиган рекомендует вам ознакомиться с приведенной ниже информацией и/или связаться со специалистом по налогам.

Что такое усадьба?

Ваша усадьба – это место, где у вас есть постоянный дом. Это то место, куда вы планируете возвращаться всякий раз, когда уезжаете. Вы должны быть владельцем и жильцом или иметь контракт на оплату арендной платы и проживание в жилище. Вы можете иметь только одну усадьбу одновременно. Коттеджи, вторые дома, недвижимость, которой вы владеете и которую сдаете в аренду другим лицам, а также общежития колледжей не считаются усадьбой.

Кто имеет право на получение налогового кредита на имущество приусадебного участка?

Вы можете иметь право на получение налогового кредита на имущество, если применяются все из следующих условий:

- Вы владеете или заключили договор на оплату арендной платы и занимали усадьбу в Мичигане не менее 6 месяцев в течение года, в течение которого начисляются налоги на имущество и/или взималась плата за услуги. Если вы владеете своим домом, ваша налогооблагаемая стоимость составляла 135 000 долларов США или меньше (за исключением незанятых сельскохозяйственных угодий)

- Общие ресурсы вашей семьи составляли 60 000 долларов США или меньше (жители неполного года должны перевести общие ресурсы семьи в год, чтобы определить, применяется ли скидка по кредиту)

- Если 100% всех ресурсов вашей семьи были получены от Министерства здравоохранения и социальных служб штата Мичиган, вы не соответствуете критериям

.

.

Примечание. Возможно, вам потребуется предоставить документацию в поддержку вашего заявления. Дополнительные сведения см. в контрольном списке домовладельцев или арендаторов.

Возможно, вам потребуется предоставить документацию в поддержку вашего заявления. Дополнительные сведения см. в контрольном списке домовладельцев или арендаторов.

Контрольный список для определения общих ресурсов семьи

Контрольный список для подготовки заявления о налоговом кредите на недвижимость в штате Мичиган

Образцы налоговых деклараций на недвижимость

Часто используемые формы и инструкции по налоговому кредиту на недвижимость в усадьбе

- МИ-1040CR

- MI-1040CR Инструкции

- МИ-1040CR-2

- Инструкции MI-1040CR-2

- Форма 2105. Налоговые льготы на имущество приусадебных участков штата Мичиган для налогоплательщиков, проживающих отдельно или разведенных

- Форма 5049 Рабочий лист для состоящих в браке, раздельно подающих и разведенных или раздельно проживающих заявителей

- Коды школьных округов

.

Как подать заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR?

Если вам необходимо подать налоговую декларацию о подоходном налоге с физических лиц штата Мичиган MI-1040, подайте заявление о налоговом кредите на недвижимость в штате Мичиган MI-1040CR вместе со своим MI-1040. Если вы не обязаны подавать форму MI-1040, вы можете самостоятельно подать форму MI-1040CR. У вас есть 4 года с первоначальной даты, чтобы подать иск.

Если вы не обязаны подавать форму MI-1040, вы можете самостоятельно подать форму MI-1040CR. У вас есть 4 года с первоначальной даты, чтобы подать иск.

Если вы являетесь действующим военным, имеете право на участие в программе или являетесь пережившим супругом ветерана, заполните формы MI-1040CR и MI-1040CR-2, Заявление о налоговом кредите на имущество приусадебных участков штата Мичиган для ветеранов и слепых. Подайте форму, которая дает вам больший кредит.

Если вы слепы и у вас есть собственный дом, заполните формы MI-1040CR и MI-1040CR-2. Подайте форму, которая дает вам больший кредит. Если вы слепой и арендуете, вы должны использовать MI-1040CR, вы не можете использовать MI-1040CR-2.

Какие налоги можно требовать?

Только налоги, взимаемые в год требования, могут быть использованы для кредита, независимо от того, когда они уплачены. Вы также можете включить административный сбор в размере до 1 процента.

Не включает:

- Неуплаченные налоги на недвижимость

- Штрафы и проценты

- Просроченные счета за воду или канализацию

- Налоги на недвижимость в отношении коттеджей или вторых домов

- Членские взносы на вашу собственность

- Большинство специальных сборов (включая, помимо прочего, сборы за твердые отходы

Что такое общие ресурсы домохозяйства?

Общие ресурсы домохозяйства (THR) – это общий доход (облагаемый и необлагаемый налогом) обоих супругов или одного лица, ведущего домашнее хозяйство. Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Убытки от предпринимательской деятельности не могут быть использованы для уменьшения общих ресурсов домохозяйства. Список источников дохода, которые следует включить в общие ресурсы домохозяйства, см. в разделе «Доходы и вычитаемые статьи».

Примечание. Денежные подарки и все платежи, сделанные от вашего имени, должны быть включены в THR.

Контрольный список для определения совокупных ресурсов домохозяйства

Что такое квалифицированные страховые взносы по медицинскому страхованию?

Некоторые квалифицированные взносы по оплачиваемому медицинскому страхованию могут быть вычтены из общих ресурсов домохозяйства. Просмотр соответствующих требованиям страховых взносов по медицинскому страхованию.

Особые ситуации

Альтернативный налоговый кредит на имущество для арендаторов в возрасте 65 лет и старше: Альтернативный кредит предоставляется только арендаторам в возрасте 65 лет и старше, чья арендная плата составляет более 40% от общих ресурсов их семьи. Для получения помощи в расчете альтернативного кредита обратитесь к рабочему листу 4 «Альтернативный налоговый кредит на недвижимость для арендаторов в возрасте 65 лет и старше» в брошюре MI-1040 «Индивидуальный подоходный налог» или к оценщику, доступному на веб-сайте.

Для получения помощи в расчете альтернативного кредита обратитесь к рабочему листу 4 «Альтернативный налоговый кредит на недвижимость для арендаторов в возрасте 65 лет и старше» в брошюре MI-1040 «Индивидуальный подоходный налог» или к оценщику, доступному на веб-сайте.

Кооперативное жилье — Вы можете потребовать свою долю налога на недвижимость за здание. Если арендная плата выплачивается за землю под зданием, вы также можете требовать 23 процента арендной платы за эту землю. (Не берите 23 процента от вашего общего ежемесячного членского взноса). Вы можете запросить у кооператива выписку с указанием вашей доли налога на имущество.

Программа независимости семьи (FIP)/Департамент здравоохранения и социальных служб Мичигана (MDHHS) Получатели — Ваш кредит должен быть пропорциональным на основе дохода из других источников к общему доходу. Если 100% вашего дохода получено от MDHHS, вы не имеете права на получение налогового кредита на имущество приусадебного участка. Для получения помощи в расчете кредита обратитесь к рабочему листу 3 «ПРЕИМУЩЕСТВА FIP / MDHHS» в буклете по подоходному налогу с физических лиц штата Мичиган MI-1040 или к оценщику, доступному на веб-сайте. Те, кто получил помощь FIP от штата Мичиган или другую государственную помощь, могут иметь право претендовать на кредит на отопление дома, если вы владели и занимали свой дом или были заключены по договору на оплату арендной платы. См. инструкции в буклете MI-1040CR-7.

Для получения помощи в расчете кредита обратитесь к рабочему листу 3 «ПРЕИМУЩЕСТВА FIP / MDHHS» в буклете по подоходному налогу с физических лиц штата Мичиган MI-1040 или к оценщику, доступному на веб-сайте. Те, кто получил помощь FIP от штата Мичиган или другую государственную помощь, могут иметь право претендовать на кредит на отопление дома, если вы владели и занимали свой дом или были заключены по договору на оплату арендной платы. См. инструкции в буклете MI-1040CR-7.

Лишение права выкупа — Из-за экономических условий многие люди сталкиваются с обращением взыскания по ипотечному кредиту, конфискацией дома и/или аннулированием долга. Любое изменение в праве собственности на жилье влияет на подготовку декларации о подоходном налоге с физических лиц штата Мичиган MI-1040 и/или заявления о налоговом кредите на недвижимость в штате Мичиган MI-1040CR. Если вы были вовлечены в процесс обращения взыскания по ипотечному кредиту или конфискации вашего дома, ознакомьтесь с разделом «Информация о лишении права выкупа ипотечного кредита или возвращении права собственности на дом» и «Ваша налоговая декларация по подоходному налогу штата Мичиган».

Резидент парка мобильных домов . Вы можете потребовать 3 доллара США в месяц за конкретный налог, но не более 36 долларов США и 23% от суммы годовой арендной платы за вычетом специального налога (максимум 36 долларов США). Если вы уплатили дополнительные налоги за пристроенные постройки (гараж, сарай для инструментов и т. д.), то вы также можете потребовать эту сумму.

Переезд в течение года — Важно знать дату, когда вы выехали из дома, который вы продаете или арендуете, и дату, когда вы въехали в дом, который покупаете или арендуете. Если вы владели более чем одним домом, вы можете претендовать на пропорциональные налоги только для домов с налогооблагаемой стоимостью 135 000 долларов США или меньше. Если вы продаете свой дом дороже, чем вы заплатили за него, плюс улучшения, вы получите прирост капитала. В большинстве случаев прирост не облагается налогом, однако он все равно должен быть включен в общие ресурсы вашей семьи.

Если вы арендовали квартиру, используйте общую уплаченную арендную плату, а затем пропорционально распределите первый/последний месяц по дням проживания, чтобы определить общую сумму арендной платы, которая может быть зачтена в счет кредита.

Налогооблагаемая стоимость дома, на который вы претендуете на получение кредита, должна составлять не более 135 000 долларов США. Если вы купили или продали свой дом, вы должны пропорционально распределить свои налоги, чтобы определить налоги, которые могут быть востребованы в качестве кредита. Используйте только налоги, взимаемые в год подачи заявки на каждую усадьбу в Мичигане, затем распределяйте налоги пропорционально количеству дней проживания.

Если вы продали дом, вы также должны включить прирост капитала от продажи дома в общие ресурсы домохозяйства, даже если прирост капитала не включен в скорректированный валовой доход.

Совокупный налог на имущество и/или арендную плату не может превышать 12 месяцев.

Дом престарелых, дом для престарелых и взрослых в приемных семьях — Если вы являетесь резидентом специального жилищного учреждения (дома престарелых, дома для престарелых и взрослых в приемных семьях), основывайте свое заявление только на арендной плате. Не включают другие услуги. Если вы платите арендную плату с помощью других услуг и не можете определить долю, которая составляет только арендную плату, вы можете определить свою долю налога на имущество, которая может быть зачтена в счет кредита, исходя из квадратных метров, или разделить налоги на количество жителей. для которых дом имеет лицензию на уход. Эту информацию можно получить в вашем жилищном учреждении. Возможно, вам потребуется предоставить копию документации арендодателя для обоснования претензии.

Не включают другие услуги. Если вы платите арендную плату с помощью других услуг и не можете определить долю, которая составляет только арендную плату, вы можете определить свою долю налога на имущество, которая может быть зачтена в счет кредита, исходя из квадратных метров, или разделить налоги на количество жителей. для которых дом имеет лицензию на уход. Эту информацию можно получить в вашем жилищном учреждении. Возможно, вам потребуется предоставить копию документации арендодателя для обоснования претензии.

- Если один из супругов живет в доме престарелых или в учреждении по уходу за престарелыми, а другой супруг содержит дом, вы можете объединить налоги/арендную плату за усадьбу и учреждение для расчета вашего требования.

- Если вы одиноки и содержите усадьбу (которая не сдается в аренду кому-либо другому), проживая в доме престарелых или учреждении по уходу за взрослыми, вы можете требовать уплаты налога на имущество на свою усадьбу или арендной платы, уплачиваемой учреждению, но не того и другого одновременно.

Используйте тот, который дает вам больший кредит.

Используйте тот, который дает вам больший кредит.

Государственное жилье — Если владелец не платит налог на имущество или плату за обслуживание, вы не имеете права требовать налоговый кредит на недвижимость в усадьбе, и кредит не будет выдан.

Rent Assistance — Если какая-либо часть вашей арендной платы была оплачена от вашего имени MSHDA или любым другим государственным учреждением, вы можете потребовать только ту часть арендной платы, которую вы фактически заплатили. Не требуйте никаких сумм, которые были выплачены от вашего имени MSHDA или любым другим государственным учреждением.

Плата за обслуживание Жилье – это программа, в рамках которой существует соглашение между муниципалитетом и владельцем арендуемой недвижимости об уплате платы за обслуживание вместо налога на имущество. Следовательно, независимо от того, сколько арендной платы выплачивается, только 10% арендной платы могут быть запрошены в качестве налогового кредита на имущество приусадебного участка.

Вы можете узнать, освобождена ли недвижимость от платы за обслуживание или налога здесь или обратившись в городскую/поселковую/деревенскую/районную инспекцию. Часто жилье с платой за обслуживание представляет собой жилье для малоимущих или пожилых людей, которое может включать квартиру или аренду дома для одной семьи.

Примечание: Арендатор обязан определить, является ли сдаваемое в аренду имущество

до подачи заявки на кредит. Сборы за услуги обычно меньше

, чем налоги на недвижимость.

Почему я не могу использовать 23% (стандартная сумма) моей годовой арендной платы для расчета налогового кредита на недвижимость в приусадебном доме, если я живу в доме с оплатой услуг?

Совместное жилье — Если два или более физических лица делят собственность и занимают усадьбу или заключают контракт на оплату арендной платы и занимают арендуемую недвижимость, каждый из них может подать налоговый кредит на имущество усадьбы. Требование должно быть основано только на его/ее пропорциональной доле налогооблагаемой стоимости и налогов на имущество или уплаченной арендной платы, а также на его/ее собственных общих домашних ресурсах. Взимаемые налоги на недвижимость или ежемесячная арендная плата должны быть разделены поровну между каждым человеком. Любые денежные подарки или расходы, оплаченные от вашего имени, должны быть включены в общие ресурсы семьи.

Требование должно быть основано только на его/ее пропорциональной доле налогооблагаемой стоимости и налогов на имущество или уплаченной арендной платы, а также на его/ее собственных общих домашних ресурсах. Взимаемые налоги на недвижимость или ежемесячная арендная плата должны быть разделены поровну между каждым человеком. Любые денежные подарки или расходы, оплаченные от вашего имени, должны быть включены в общие ресурсы семьи.

Если только одно физическое лицо владеет домом или с ним заключен договор об уплате арендной платы, только это физическое лицо может подать заявление на налоговый кредит на имущество приусадебного участка. Лицо, претендующее на получение кредита, должно включать любые денежные подарки или расходы, оплаченные от его/ее имени. Сюда входят взносы других лиц, проживающих в доме, которые используются для оплаты домашних расходов (арендная плата, налоги, коммунальные услуги и т. д.).

Другая полезная информация

Освобождение от основного места жительства — Если вы являетесь владельцем основного места жительства и занимаете его, оно может быть освобождено от части налогов на деятельность вашей местной школы. Чтобы потребовать освобождения, заполните Аффидевит об освобождении от основного места жительства домовладельца, форму 2368, и подайте его окружному или городскому заседателю.

Чтобы потребовать освобождения, заполните Аффидевит об освобождении от основного места жительства домовладельца, форму 2368, и подайте его окружному или городскому заседателю.

Отмена права на основное место жительства вашего домовладельца. Если вы подаете заявление об освобождении и больше не используете дом в качестве основного места жительства, вы должны уведомить об этом районного или городского инспектора, заполнив форму 2602 «Запрос на отмену права домовладельца на освобождение от основного места жительства» в течение 90 дней с момента изменения, в противном случае вы можете быть оштрафованы.

Кредит на отопление дома — Кредит на отопление дома предназначен для оказания помощи семьям с низким доходом, проживающим в Мичигане, в покрытии расходов на отопление их домов. Эта программа финансируется из федерального бюджета и находится в ведении нескольких агентств штата Мичиган. Часто задаваемые вопросы по кредиту на отопление дома

Информация о кредите на отопление дома

Как выбрать налогового инспектора Кто вам подходит — Нужна помощь в заполнении форм? Вы можете нанять профессионала для подготовки налогов или можете претендовать на бесплатные (или недорогие) услуги по подготовке налоговых деклараций. Выбор налогового инспектора

Выбор налогового инспектора

Налог на недвижимость | Департамент доходов Южной Дакоты

Налоги на недвижимость являются основным источником финансирования школ, округов, муниципалитетов и других единиц местного самоуправления. Отдел налога на имущество играет решающую роль в обеспечении того, чтобы оценка имущества была справедливой, справедливой и соответствовала законодательству штата.

Быстрая навигация

Как рассчитываются налоги на имущество

Портал прозрачности налога на имущество

Руководство по подаче апелляции владельца недвижимости

Отказ от налоговых ограничений

Информация о финансировании увеличения налогов (TIF)

Должностные лица округа

Публикации и ресурсы по налогу на имущество

Онлайн-формы налога на имущество

Земли сельскохозяйственного назначения

Налоги на коммунальные услуги, железные дороги и авиакомпании

Законы и положения о налоге на имущество

Как рассчитываются налоги на имущество

- Определение стоимости собственности

Первым шагом является установление полной и истинной стоимости всей собственности в границах каждой государственной единицы. Законодательство штата требует, чтобы имущество оценивалось по его рыночной (или полной и истинной) стоимости. Рыночная стоимость – это сумма, за которую имущество, вероятно, будет продано, если оно будет продано на открытом рынке.

Законодательство штата требует, чтобы имущество оценивалось по его рыночной (или полной и истинной) стоимости. Рыночная стоимость – это сумма, за которую имущество, вероятно, будет продано, если оно будет продано на открытом рынке.

- Определение налогооблагаемой стоимости имущества

Все имущество должно оцениваться по полной и истинной стоимости. Затем имущество приравнивается к 85% для целей налога на имущество. Если округ имеет 100% полной и истинной стоимости, то коэффициент выравнивания (число, необходимое для достижения 85% налогооблагаемой стоимости) будет 0,85. Например: дом с полной и истинной стоимостью 230 000 долларов США имеет налогооблагаемую стоимость (230 000 долларов США, умноженные на 0,85) в размере 195 500 долларов США. - Определить налоговый сбор для всех налоговых юрисдикций, которые могут облагать налогом имущество

Третий шаг заключается в определении суммы налогов, необходимых для покрытия расходов на деятельность единицы правительства. Чем выше стоимость эксплуатации города или школьного округа, тем больше требуется доходов от налогов на имущество. Доходы от налогов на имущество в сочетании с другими деньгами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства. Сумма налога на имущество, которую может запросить налоговая организация, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на все имущество в местной административной единице получается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Этот расчет приводит к налоговой ставке, выраженной в долларах стоимости имущества или «долларах на тысячу». Например: если налогооблагаемая стоимость в пределах города составляет 10 000 000 долларов США, а у города есть запрос на взимание налога в размере 100 000 долларов США, налоговый сбор составляет 10 долларов США за тысячу.

Чем выше стоимость эксплуатации города или школьного округа, тем больше требуется доходов от налогов на имущество. Доходы от налогов на имущество в сочетании с другими деньгами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства. Сумма налога на имущество, которую может запросить налоговая организация, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на все имущество в местной административной единице получается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Этот расчет приводит к налоговой ставке, выраженной в долларах стоимости имущества или «долларах на тысячу». Например: если налогооблагаемая стоимость в пределах города составляет 10 000 000 долларов США, а у города есть запрос на взимание налога в размере 100 000 долларов США, налоговый сбор составляет 10 долларов США за тысячу. - Налоги рассчитываются для индивидуальной собственности

Последним шагом является применение налоговой ставки, рассчитанной на третьем шаге, к индивидуальной собственности. Например, используя налоговый сбор в размере 10 долларов США за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов США будет рассчитываться как 10 X 200 долларов США или налог в размере 2000 долларов США.

Например, используя налоговый сбор в размере 10 долларов США за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов США будет рассчитываться как 10 X 200 долларов США или налог в размере 2000 долларов США.

Портал прозрачности налога на имущество

Портал по налогу на имущество в Южной Дакоте — это универсальный источник информации, ресурсов и законов о налоге на имущество. Эта система включает в себя Инструмент объяснения налога на имущество, который обеспечивает высокоуровневую разбивку некоторых сборов, начисленных в определенной юрисдикции, многочисленные факты налога на имущество DOR, публикации, формы и данные о налоге на имущество за несколько лет.

Хотя государство не собирает и не тратит деньги от налога на имущество, налоги на имущество являются основным источником финансирования школьной системы, округов, муниципалитетов и других единиц местного самоуправления. Портал не только является отличным ресурсом для поиска информации о налоге на недвижимость, он также делает доступные данные открытыми и прозрачными для всех. Предыдущий поиск по продаже недвижимости по-прежнему доступен для поиска налога на недвижимость.

Предыдущий поиск по продаже недвижимости по-прежнему доступен для поиска налога на недвижимость.

Чтобы посетить сайт, нажмите здесь.

Руководство по подаче апелляции владельца недвижимости

Как владелец недвижимости в Южной Дакоте, вы имеете право гарантировать, что ваша собственность оценивается не выше рыночной стоимости, а также справедливо по отношению к другим объектам. Ознакомьтесь с процессом обжалования оценочной стоимости с помощью Руководства по апелляции владельца недвижимости (PDF).

Отказ от налоговых ограничений

Налоговые округа (кроме школьных округов)

«Отказ» означает, что налоговая организация нуждается в большем количестве денег от налога на имущество, чем это разрешено ограничением. Ограничение позволяет налогоплательщику увеличить налоговую декларацию по сравнению с предыдущим годом на индекс потребительских цен и рост. ИПЦ для налогов, подлежащих уплате в 2020 году, был установлен на уровне 2,4.

УЗНАТЬ БОЛЬШЕ

Информация о финансировании увеличения налогов (TIF)

Финансирование увеличения налогов — это средство финансирования общественных улучшений в определенной географической области, известной как район финансирования увеличения налогов или район TIF. В Южной Дакоте район TIF может быть создан либо муниципалитетом, либо округом. TIF становится все более популярным инструментом для сообществ, стремящихся модернизировать существующую инфраструктуру, или как средство стимулирования новых инвестиций в инфраструктуру для экономического развития. По состоянию на 1 июля 2018 г. закон штата Южная Дакота разрешает четыре классификации районов TIF: местный, промышленный, район экономического развития и доступное жилье. Классификация округов TIF является функцией формулы государственной помощи образованию и определяет, как данный округ TIF влияет на финансирование школ в Южной Дакоте.

Департамент составил некоторые рекомендации по созданию, классификации и ежегодной сертификации округов по финансированию и увеличению налогов. В годовом отчете о финансировании увеличения налогов (PDF) подробно описаны проекты, информация об оценке и сроки для каждого района TIF. Для получения дополнительной информации см. следующие рекомендации.

В годовом отчете о финансировании увеличения налогов (PDF) подробно описаны проекты, информация об оценке и сроки для каждого района TIF. Для получения дополнительной информации см. следующие рекомендации.

- Руководство TIF (PDF)

- Финансирование увеличения налогов (TIF) Налоговый факт (PDF)

- Форма представления учреждения округа финансирования налоговых прибавок

- SDCL Глава 11-9

Должностные лица округа

Узнайте, какую роль играют люди, с которыми вы разговариваете, когда у вас возникают вопросы по налогу на имущество.

Директор по выравниванию

Директор округа по выравниванию несет ответственность за то, чтобы вся собственность в округе учитывалась в налоговом списке. Они также несут ответственность за обеспечение того, чтобы все эти свойства оценивались равным и единообразным образом.

Контакты округа

Аудитор округа

Аудитор подсчитывает налоговые сборы для всех разрешенных налоговых органов в округе и обеспечивает соответствие суммы полученных налогов законодательству штата. Кроме того, окружной аудитор выполняет функции клерка окружной комиссии, ведет учет и сохраняет протоколы заседаний комиссии.

Кроме того, окружной аудитор выполняет функции клерка окружной комиссии, ведет учет и сохраняет протоколы заседаний комиссии.

Контакты округа

Казначей округа

Казначей отвечает за сбор всех налогов на имущество округа, города, школьного округа и любого другого политического округа, уполномоченного взимать налоги на недвижимость.

Контакты округа

Публикации и ресурсы по налогу на имущество

Узнайте, как подать апелляцию на оценку вашей собственности, загрузив Руководство по процессу апелляции для владельца собственности (PDF) и другие ресурсы:

- Годовой отчет о финансировании увеличения налогов за 2021 год (TIF) (PDF)

- Статистический отчет по налогу на имущество за 2021 год (PDF)

- Финансирование увеличения налогов (TIF) Налоговый факт (PDF)

- Информация об ограничении налогообложения и отказе от уплаты налогов для школьных округов (PDF)

- Налоговый факт по возобновляемым источникам энергии (PDF)

- Налог на имущество 101 Налоговый факт (PDF)

- Факт налога на капитальные затраты

- Факт налога на сборные и модульные дома (PDF)

- Дискреционная формула налога на имущество (PDF)

- Программа освобождения от оценки возобновляемых ресурсов (PDF)

Онлайн-сервисы

PT 17 Возражение против оценки недвижимости

https://sddor. seamlessdocs.com/f/PT17

seamlessdocs.com/f/PT17

Заполните форму PT 17 Возражение против оценки недвижимости

PT 17A Возражение по оценке незащищенных сельскохозяйственных угодий

https://sddor.seamlessdocs.com/f/PT17A

Заполните форму PT 17A Возражение по оценке незащищенных сельскохозяйственных угодий

PT 3002 Удостоверение владельца подрядчика в занимаемом жилом помещении

https://sddor.seamlessdocs.com/f/3002

Заполните форму PT 3002 Удостоверение владельца подрядчика в занимаемом жилом помещении

PT 3007 Расчет школьных сборов 2023

https://sddor.seamlessdocs.com/f/3007

Заполните форму PT 3007 Расчет школьных сборов 2023

PT 43 для статуса освобождения от налога на имущество

https://sddor. seamlessdocs.com/f/PT43

seamlessdocs.com/f/PT43

Заполните форму PT 43 для статуса освобождения от налога на имущество

См. все онлайн-формы налога на имущество

Полезные вопросы и ответы для владельцев коммерческой недвижимости.

Узнайте, как подать апелляцию на оценку вашей собственности, загрузив Руководство по апелляции для владельца собственности (PDF).

Только Окружной совет по уравниванию имеет право рассматривать апелляции по классификации собственности. Для получения дополнительной информации загрузите Руководство по апелляции для владельца собственности (PDF).

Свяжитесь с директором отдела по урегулированию в вашем округе или отправьте электронное письмо в отдел по налогу на имущество. Для получения дополнительной информации см. брошюру «Система возобновляемых ресурсов» (PDF).

По вопросам, касающимся конкретного имущества, вам необходимо обратиться к директору отдела по урегулированию в вашем округе.

Такие изменения учитываются со дня внесения их в Единый государственный реестр недвижимости.

Такие изменения учитываются со дня внесения их в Единый государственный реестр недвижимости.

Используйте тот, который дает вам больший кредит.

Используйте тот, который дает вам больший кредит. Законодательство штата требует, чтобы имущество оценивалось по его рыночной (или полной и истинной) стоимости. Рыночная стоимость – это сумма, за которую имущество, вероятно, будет продано, если оно будет продано на открытом рынке.

Законодательство штата требует, чтобы имущество оценивалось по его рыночной (или полной и истинной) стоимости. Рыночная стоимость – это сумма, за которую имущество, вероятно, будет продано, если оно будет продано на открытом рынке.  Чем выше стоимость эксплуатации города или школьного округа, тем больше требуется доходов от налогов на имущество. Доходы от налогов на имущество в сочетании с другими деньгами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства. Сумма налога на имущество, которую может запросить налоговая организация, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на все имущество в местной административной единице получается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Этот расчет приводит к налоговой ставке, выраженной в долларах стоимости имущества или «долларах на тысячу». Например: если налогооблагаемая стоимость в пределах города составляет 10 000 000 долларов США, а у города есть запрос на взимание налога в размере 100 000 долларов США, налоговый сбор составляет 10 долларов США за тысячу.

Чем выше стоимость эксплуатации города или школьного округа, тем больше требуется доходов от налогов на имущество. Доходы от налогов на имущество в сочетании с другими деньгами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства. Сумма налога на имущество, которую может запросить налоговая организация, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на все имущество в местной административной единице получается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Этот расчет приводит к налоговой ставке, выраженной в долларах стоимости имущества или «долларах на тысячу». Например: если налогооблагаемая стоимость в пределах города составляет 10 000 000 долларов США, а у города есть запрос на взимание налога в размере 100 000 долларов США, налоговый сбор составляет 10 долларов США за тысячу. Например, используя налоговый сбор в размере 10 долларов США за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов США будет рассчитываться как 10 X 200 долларов США или налог в размере 2000 долларов США.

Например, используя налоговый сбор в размере 10 долларов США за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов США будет рассчитываться как 10 X 200 долларов США или налог в размере 2000 долларов США.