Заявление на возврат суммы излишне уплаченного налога. Заявление на возврат налога 2018

Бланк заявления на возврат налога 2018 и его подача

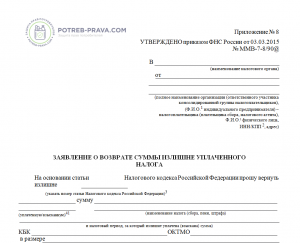

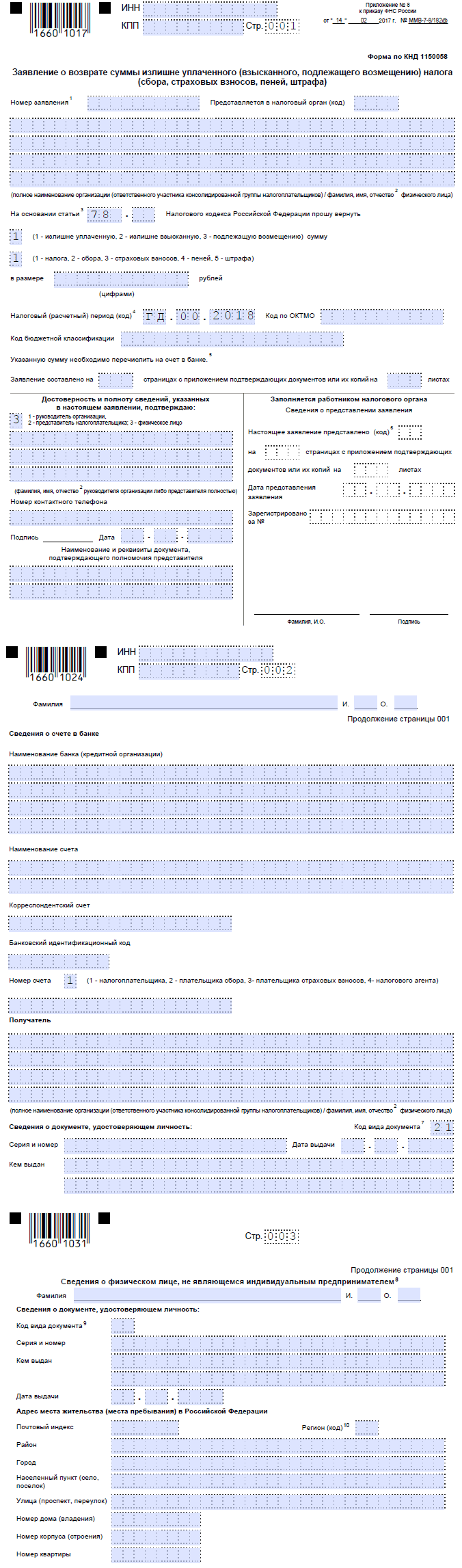

5/5 (2)Заявление о возврате налога должно соответствовать требованиям закона, которые содержатся в Приказе ФНС РФ от 14 февраля 2017 года № ММВ-7-8/182@.

Скачать бланк заявления о возврате суммы излишне уплаченного налога бесплатно в формате word

В тексте заявления о возврате налога необходимо отразить следующую информацию:

- данные об ИНН и КПП заявителя, если они есть;

- номер обращения и код налоговой службы, в которую подается документ;

- наименование налогоплательщика (для юридического лица) или ФИО для физических лиц или ИП;

- ссылку на норму НК ФР, согласно которой возникло право на возврат денежных средств;

- данные о налоговом периоде;

- коды ОКТМО и КБК;

- отметку о том, что изложенная информация достоверна, контактный телефон заявителя.

Кроме того, на первой странице документа необходимо наличие подписи подающего лица и даты его составления. На втором листе указываются банковские реквизиты и личные данные получателя.

Третью страницу необходимо заполнять только гражданам, которые не являются ИП. Также здесь прописываются паспортные данные и сведения о прописке заявителя. Если в тексте документа отражена информация о вашем ИНН, то этот лист заполнять не обязательно.

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся ведения о реквизитах банковского счета, наименование получателя и сведения о документе, удостоверяющем личность.

Обратите внимание! В конце документа обязательно ставиться подпись заявителя и дата подачи заявления. Обращение, подаваемое в электронной форме, должно быть подписано при помощи ЭЦП.

Когда следует обращаться

Существует несколько случаев, которые позволяют вернуть налог:

- произошла переплата средств в бюджет;

- сумма налога была удержана сотрудниками ФНС неправомерно;

- Заявитель обладает правом на получение налогового вычета.

Алгоритм возврата налога определяется с учетом конкретных обстоятельств.

ЧИТАЙТЕ ТАКЖЕ: Бесплатная консультация юриста по налогам.

Особенности процедуры

Действующим законодательством установлено, что налогоплательщик вправе возвратить сумму налогового вычета на недвижимое имущество следующими путями:

- через работодателя. Для этого снижается налогооблагаемая база работника. Получить деньги можно уже в том году, когда имущество было куплено и зарегистрировано;

- можно обратиться в местную налоговую службу для получения суммы налога, который был удержан ранее (для этого используются бюджетные средства). Такой возврат возможен лишь в следующем календарном году, по окончании отчетного периода.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Правила подачи документа

Подать заявление на возврат налога в ФНС можно одним из следующих способов:

- на личном приеме или через представителя, действующего по доверенности;

- при помощи Интернета, через личный кабинет, расположенный на сайте ФНС. Однако для данного способа потребуется наличие ЭЦП;

- через Почту России, отправив заявление заказным письмом с уведомлением и описью вложения.

Посмотрите видео. Пакет документов для имущественного вычета:

Возможные ошибки

Чаще всего уполномоченные органы отказывают заявителю в возврате налога по следующим причинам:

- в ходе камеральной проверки были обнаружены нарушения;

- поданное обращение не соответствует установленным законом требованиям;

- трехлетний срок, установленный для возврата налога, прошел.

ЧИТАЙТЕ ТАКЖЕ: Введут ли налог на бездетность в России?

Случаев, когда заявителю отказывают в предоставлении денежных средств, довольно много.

К ним относят:

- представление подозрительной документации;

- оформление заявления с ошибками.

Как полагают сотрудники ФНС, такие обстоятельства могут свидетельствовать о намерении заявителя недобросовестно и необоснованно получить выгоду.

Если поданное обращение не соответствует установленной форме, то по результатам рассмотрения документа будет дан отказ. Также возможно, что сотрудники попросту не примут заявление.

Сроки рассмотрения обращения

Заявление о возврате налога подается в местное отделение ФНС, сотрудники которого должны предоставить письменное решение по обращению в десятидневный срок.

Этапы возврата налога

Представленная документация по возврату налога проверяется в течение трех месяцев. Иногда сроки проверки могут быть продлены. При обнаружении специалистом ФНС нарушений, оформляется соответствующий акт, который предоставляется заявителю для ознакомления.

Указанный акт дополняется бумагами, свидетельствующими о нарушении заявителя. Сотрудники налоговой потребуют от подателя документа дать объяснения по обнаруженному факту.

Податель заявления вправе предъявить документацию и дать свои объяснения комиссии. В результате рассмотрения представленный материалов специалисты вынесут окончательное решение.

Оно может быть таким:

- выплатить заявителю размер уплаченного налога;

- выплатить часть переплаченной лицом суммы;

- отказать в выплате налога.

Запомните! Уведомить заявителя о принятом решении работники ФНС должны в 5-дневный срок.

Если поступил отказ

Иногда случается так, что после подачи обращения в ФНС, уполномоченный орган не выплачивает указанную в заявлении сумму налога, а на телефонные обращения не дают конкретного ответа. В таком случае не стоит тянуть с активными действиями.

В первую очередь следует еще раз перепроверить направленное в налоговую заявление (при подаче документов один экземпляр остается на руках у заявителя) и удостовериться, что оно оформлено верно, с указанием банковских реквизитов для перечисления суммы.

Если специалист налоговой службы в беседе апеллирует необходимостью проверки, в результате которой будет вынесено решение, не забывайте о том, что действующим законодательством установлен месячный срок для перечисления средств, начинающий течение со дня подачи обращения.

ЧИТАЙТЕ ТАКЖЕ: Можно ли отозвать декларацию из налоговой?

В случае, когда предусмотренный НК РФ период истек, а денежные средства так и не перевели, следует обратиться к вышестоящей службе. Для этого следует оформить письменный документ и направить его заказным письмом с уведомлением. Уполномоченный сотрудник обязан будет дать вам письменный ответ.

Добиться правды от работников ФНС в телефонном режиме довольно сложно, ведь на словах можно сказать что угодно. Поэтому лучше обращаться письменно — в случае судебного спора отправленные документы заявитель сможет использовать в качестве доказательств.

В случае, когда вышестоящая служба не отреагировала на обращение, следует обратиться в судебную инстанцию. В заявлении следует указать требование не только о возврате налога, но и процентов, начисляемых на данную сумму с момента просрочки.

Чаще всего подобные споры разрешаются положительно для истца. Принять позицию ФНС суд может лишь тогда, когда заявление на возврат налога было оформлено неверно.

Посмотрите видео. Как вернуть налог за обучение в институте:

Оцените статью

potreb-prava.com

Образец заявления на возврат излишне уплаченного налога для 2018 года

5/5 (3)Заявление о возврате излишне выплаченных сумм состоит из трех листов. Каждый лист заявления заполняется лицом (каждую цифру нужно указывать в отдельной ячейке).

Скачать бланк заявления на возврат суммы излишне уплаченного налога бесплатно в формате word

Запомните! На первом листе заявления указываются следующие данные:

- идентификационный номер налогоплательщика;

- сведения о наименовании юридического лица, персональные данные лица, имеющего статус индивидуального предпринимателя;

- номер платежа (КБК), указывая день возникновения переплаты;

- сведения о размере переплаты и количестве листов заявления.

Второй лист посвящен указанию реквизитов для перечисления денежных средств, которые излишне внесены в бюджет.

Когда заявление подается физическим лицом, в заявлении заполняется третий лист. Обратите внимание на то, что в настоящий момент законодательство позволяет возвратить излишне внесенные средства не только по налоговым платежам, но и по пенсионным, медицинским и иным взносам.

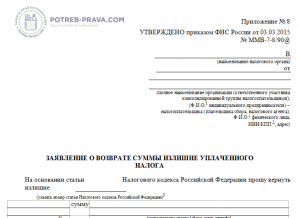

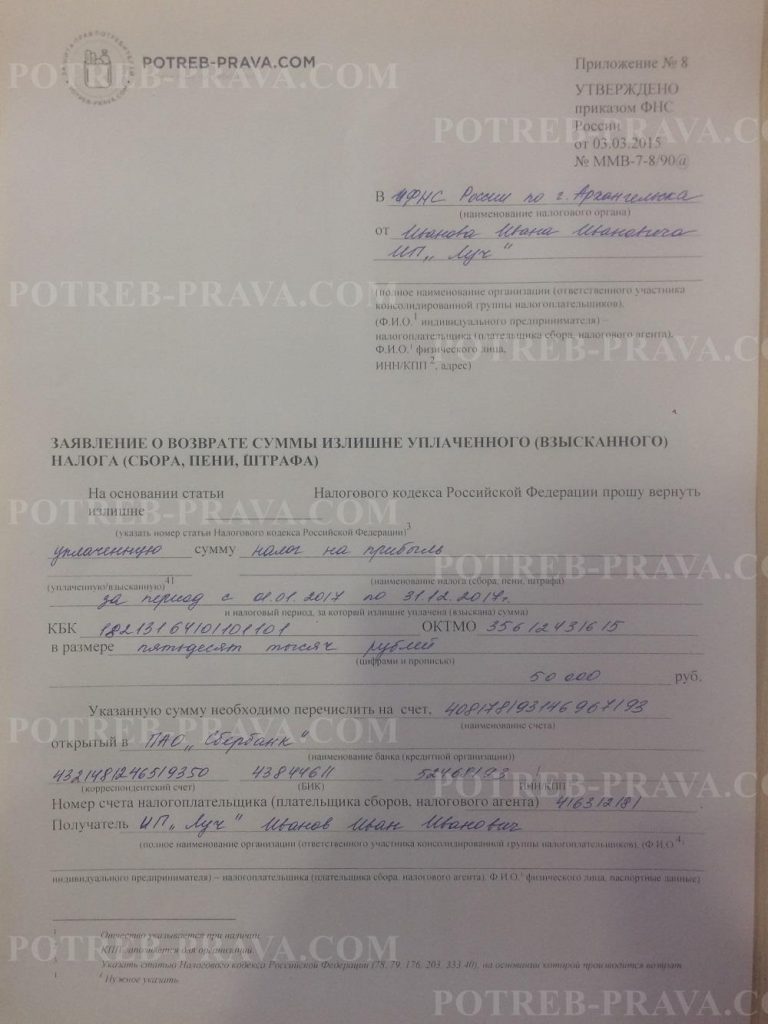

ВНИМАНИЕ! Посмотрите заполненный образец заявления на возврат излишне уплаченного налога:

ЧИТАЙТЕ ТАКЖЕ: Когда пенсионеры не платят налог на имущество?

Такая возможность обоснована передачей полномочий по контролю над внесением обязательных платежей налоговому, а не пенсионному органу.

Возможность вернуть средства, которые были излишне перечислены лицом, возникает только после того, как его недоимки (при их наличии) будут погашены за счет излишне внесенных средств.

Как передать заявление

Учтите! Составленное заявление передается следующими способами:

- посредством личного предоставления в налоговый орган. В этом случае заявление составляется в двух экземплярах. Один экземпляр передается сотруднику налоговой службы, а второй документ остается на руках заявителя с пометкой должностного лица налоговой службы о дате принятия и подписью;

- допускается отправление заявления посредством почты России. В этом случае письмо должно быть ценным с описью файлов, которые вкладываются в конверт. При отправке именно такого письма отправитель сможет отследить его получение;

- заявители, обладающие электронной цифровой подписью, получают право направить свое заявление на электронную почту налогового органа;

- лица, прошедшие регистрацию на официальном сайте, могут подать заявление посредством направления с помощью своего аккаунта.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Когда образуется переплата в бюджет

Анализ практики показывает, что многие налогоплательщики переплачивают налоги или иные обязательные сборы в связи с наличием следующих причин:

- неправильное определение налоговой базы в связи с незнанием налоговой ставки. В связи с этим сумма, подлежащая выплате, неверно рассчитывается, нередко уплачивается больше, чем это необходимо;

- неверное указание кода бюджетной классификации при внесении платежа или указание неверных платежных реквизитов. В этом случае средства могут вноситься по тем платежам, которые уже совершены, соответственно, образуется переплата;

- внесение изменений в налоговое законодательство, которые распространяются на периоды, оплаченные налогоплательщиками. Например, установление дополнительных льгот;

- изменение процедуры налогообложения, в том числе исчисления суммы взыскиваемого налога.

ЧИТАЙТЕ ТАКЖЕ: Когда не надо платить налог при продаже автомобиля?

Когда лицо, оплачивающее налоги, обнаружило, что им ошибочно было внесено больше денежных средств, чем это установлено законом, он должен обратиться с заявлением в налоговый орган.

Если факт переплаты обнаружен налоговым органом, то он обязан в течение 10 дней сообщить о наличии переплаты юридическому лицу или индивидуальному предпринимателю.

Посмотрите видео. Заявление на возврат налога через личный кабинет:

Новое в законодательстве

Внимание! Новое налоговое законодательство направлено на упрощение процедуры возвращения денежных средств, которые были излишне внесены в бюджет государства при уплате налогов. Изменения были вызваны необходимостью сокращения числа судебных разбирательств, использования досудебной процедуры обжалования решений, препятствующих возврату средств.

Процедура возвращения средств, которые излишне внесены в бюджет страны, установлена ст. 79 Налогового Кодекса РФ.

Важно! В соответствии с этим законодательным положением подлежат возврату не только налоги или сборы, а также авансовые платежи, внесенные в большем размере, страховые взносы, штрафы.

На основании этой нормы налогоплательщик получил право обращения о возврате излишне внесенных сумм в течение трех лет, со дня образования переплаты.

Течение этого периода начинается с момента обнаружения переплаты по платежу организацией, индивидуальным предпринимателем или физическим лицом.

В случае невозврата излишне уплаченных средств лицо получает право обращения в судебный орган с исковым требованием. Исковое заявление подается по месту нахождения налоговой службы.

ЧИТАЙТЕ ТАКЖЕ: Образец заявления о возврате налога за обучение.

Место и способы подачи заявления и срок возврата налогов в 2018 году

Как ранее уже было сказано, лицо имеет право обратиться в налоговый орган в течение трех лет с момента осуществления оплаты лишних сумм по налогам.

Заявление может подаваться посредством личного обращения в налоговый орган и заполнения печатного заявления, а также посредством отправки заявления на электронный адрес налогового органа, при наличии у лица электронной цифровой подписи.

После получения заявления и его рассмотрения налоговый орган при принятии положительного решения в срок, не позднее одного месяца со дня обращения, осуществляет перечисление излишне внесенных сумм по реквизитам, которые были указаны заявителем.

В случае принятия отрицательного решения по заявлению лицо уведомляется не позднее 5 дней с момента принятия такого решения с указанием мотивировки.

Внимание! В соответствии с требованиями налогового законодательства налоговый орган после поступления в него заявления в срок, не позднее 10 дней принимает решение по заявлению.

В срок не позднее пяти дней после принятия решения налоговый орган уведомляет заинтересованное лицо о принятом решении.

Посмотрите видео. Как самостоятельно составить заявление для возврата излишне уплаченного НДФЛ:

Оцените статью

potreb-prava.com

Заявление на налоговый вычет 2018

Заявление на предоставление налогового вычета — документ, позволяющий снизить сумму, с которой не надо платить подоходный налог (НДФЛ). В зависимости от ситуации, гражданин может обратиться за льготой к работодателю или к налоговикам. В статье расскажем, где взять бланк и как заполнить заявление на налоговый вычет, а также в какие сроки необходимо обращаться за “скидками” по налогу.

Когда может понадобиться документ

Налоговым законодательством определены следующие виды вычетов:

- стандартные (ст. 218 НК РФ), среди которых наиболее распространенный — вычет на детей;

- социальные (ст. 219 НК РФ), включающие компенсацию расходов на лечение, обучение, добровольное пенсионное страхование и страхование жизни;

- имущественные (ст. 220 НК РФ), связанные с уменьшением налогооблагаемого дохода при покупке или продаже имущества;

- профессиональные (ст. 221 НК РФ) — при наличии доходов от частной практики или предпринимательской деятельности;

- инвестиционные (ст. 219.1 НК РФ) — при участии в деятельности инвестиционных фондов и обороте ценных бумаг.

В зависимости от того, на какой из вычетов вы претендуете, понадобятся разные бланки обращений. То есть в каждой из этих ситуаций заявление на налоговый вычет будет немного отличаться. Ниже вы найдете формы для наиболее распространенных ситуаций: заявление на получение налогового вычета — имущественного, на детей и на лечение. В конце текста бланки можно скачать бесплатно. Дальнейшие действия просты. Можно заполнить документы на компьютере и распечатать их либо распечатать и заполнить от руки. Каким бы вариантом вы ни воспользовались, помните: заявитель обязан поставить подпись лично.

Образец заявления на возврат налогового вычета 2018: три ситуации — четыре бланка

При наличии детей

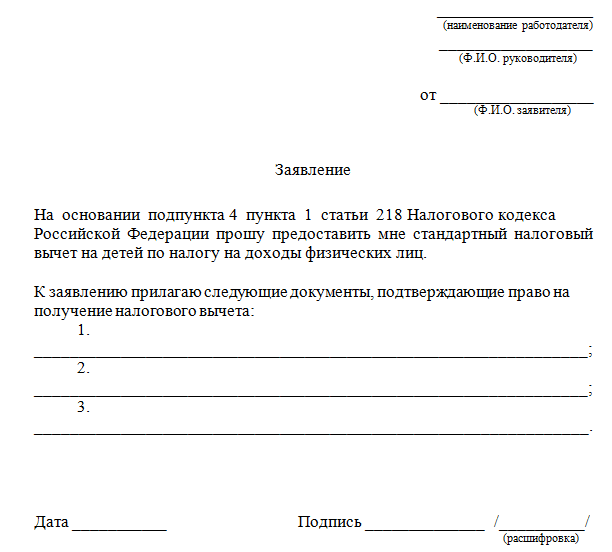

Чаще всего россияне пользуются стандартным вычетом на детей. Его можно оформить непосредственно у работодателя, предоставив пакет документов, включая заявление. Установленной формы такого обращения на законодательном уровне нет, но нужно соблюдать определенные правила. Вот образец заявления на налоговый вычет по детям — бланк, который уже учитывает все требования.

Поскольку все стандартные вычеты можно получить у работодателя, то предложенная форма универсальна. Единственное — придется указать другой подпункт п. 1 статьи 218 НК РФ, на основании которого есть право на скидку по налогу.

Снижать налогооблагаемую сумму работающий гражданин может с первого месяца получения дохода, облагаемого по ставке 13 %. Поэтому сразу при трудоустройстве подают заявление на вычет. Если нет желания обращаться к работодателю, всю сумму переплаченного налога по окончанию года можно получить после обращения к налоговикам.

В связи с расходами на лечение

Вычет по подоходному налогу в связи с расходами на лечение или приобретение медикаментов также можно получить либо у работодателя, либо в ИФНС. Налоговики вернут часть израсходованных денег по окончании налогового периода на банковский счет физлица, а обращаться к ним разрешается в течение 3 лет после окончания года, в котором были траты. Работодатели смогут вернуть деньги раньше — до окончания года — за счет перечисления всей суммы заработной платы, без удержания НДФЛ.

Если вы пойдете в налоговую, никакого заявления заполнять не нужно. Достаточно декларации по форме 3-НДФЛ, справки о доходах по форме 2-НДФЛ, пакета документов, подтверждающих расходы.

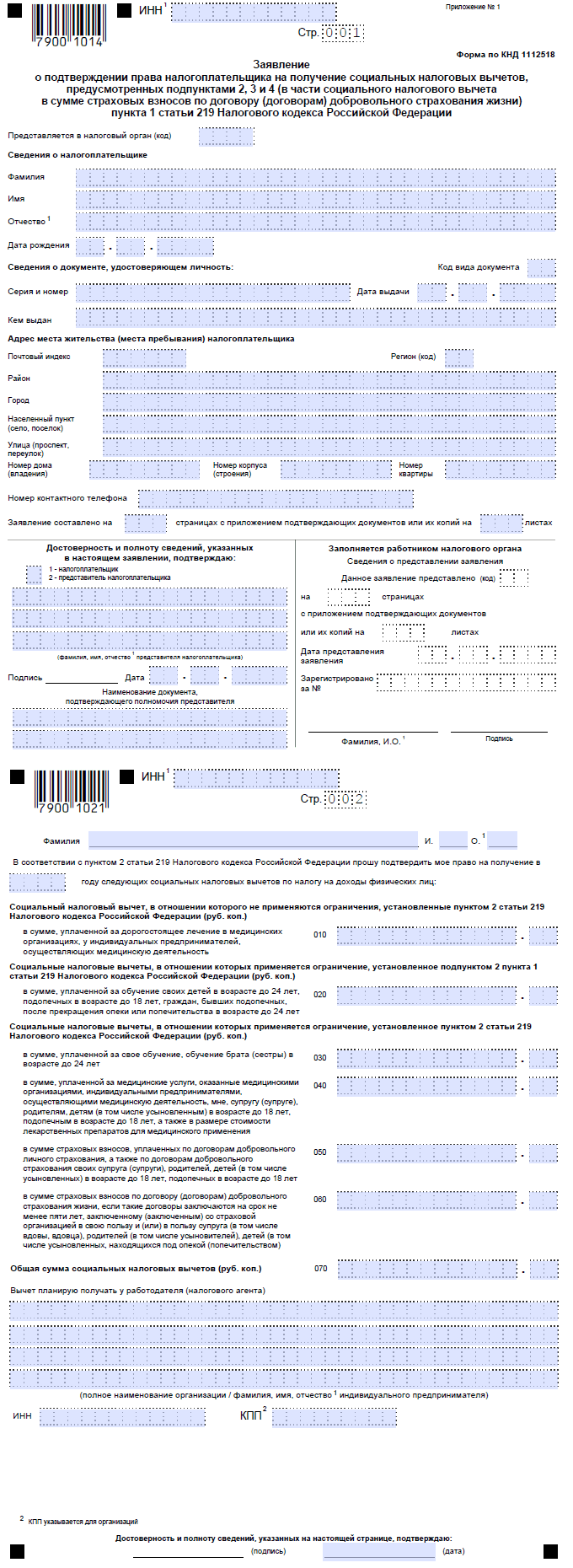

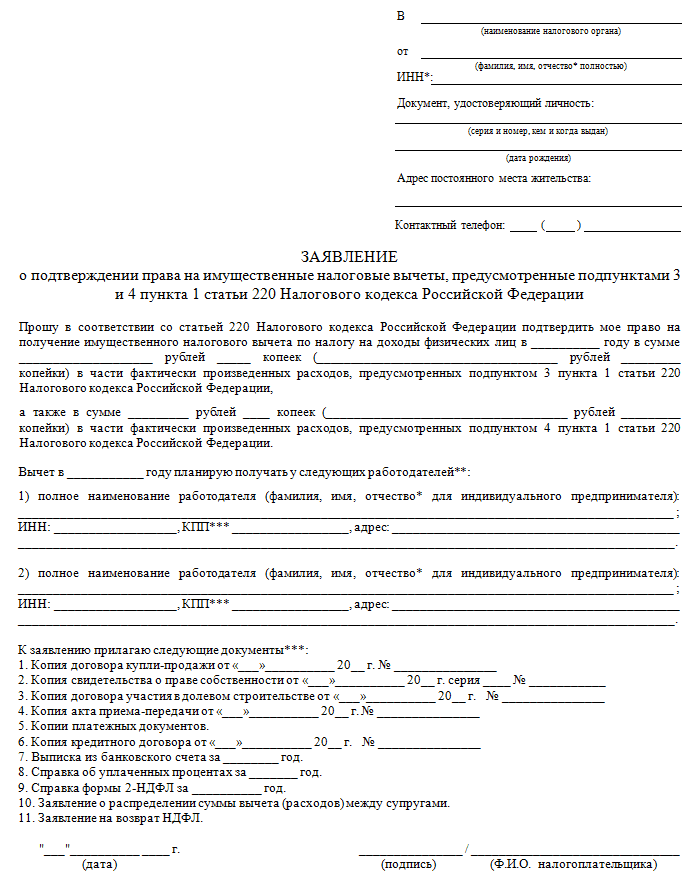

Чтобы получить компенсацию расходов на лечение у работодателя, нужно отнести налоговикам документы и заявление по специальной форме. Оно выглядит так:

В таком бланке заполняются только те строки, которые необходимы. Остальные остаются пустыми.

Налоговики обязаны рассмотреть обращение в течение 30 дней. После этого они выдают уведомление о подтверждении права налогоплательщика на получение социального вычета на определенную сумму, которую постепенно и выплачивает работнику компания.

При совершении операций с имуществом

В законе предусмотрены 2 ситуации, когда физическое лицо может получить имущественный вычет у работодателя:

- Гражданин потратил деньги на строительство или покупку недвижимости, земельного участка для индивидуального жилищного строительства (пп. 3 п. 1 ст. 220 НК РФ).

- Работник понес расходы в связи с погашением процентов по целевым займам, выданным на строительство или покупку недвижимости, земельного участка для индивидуального жилищного строительства (пп. 4 п. 1 ст. 220 НК РФ).

Во всех остальных случаях работодатели обязаны удерживать и перечислять НДФЛ в полном объеме.

Если вы хотите вернуть деньги, потраченные на покупку недвижимости или земельного участка до окончания года, можно обратиться к работодателю. Но сначала придется подготовить заявление на налоговый вычет и отнести его налоговикам по следующему шаблону:

После рассмотрения обращения гражданина налоговики либо согласятся, либо откажут в возврате переплаченной суммы. В случае положительного ответа работник должен предоставить работодателю уведомление о подтверждении своего права на имущественный вычет на определенную сумму. Постепенно, путем выплаты заработной платы без удержания НДФЛ, государство вернет деньги налогоплательщику.

В случаях, когда работодатели не имеют права предоставлять имущественный вычет, гражданин обращается за ним непосредственно в налоговую инспекцию. В таком случае ему понадобится заявление на возврат переплаченной суммы в соответствии со ст. 78 НК РФ. Заполнить необходимо вот такой бланк:

Такое заявление подается вместе с декларацией по форме 3-НДФЛ и пакетом документов, подтверждающих факт покупки (продажи) имущества. Срок обращения — не позже 3 лет с года, когда была проведена операция с недвижимостью или транспортными средствами.

how2get.ru

Заявление на налоговый вычет 2018

Для чего нужен документ

Для того чтобы получить компенсацию, налогоплательщику необходимо грамотно составить и заполнить заявление на получение налогового вычета. Содержание и формат заявки зависят от вида обращения — гражданин может получить выплату у работодателя или же обратиться за возвратом ранее уплаченного в бюджет НДФЛ в территориальную инспекцию ФНС.

Налогоплательщик может направить:

- заявление на имущественный налоговый вычет;

- на стандартный;

- на социальный;

- на инвестиционный.

При обращении к работодателю

Главным условием получения НВ у работодателя является официальное трудоустройство. Если отношения с работодателем носят гражданско-правовой характер, то получить компенсацию не получится.

Через работодателя можно оформить стандартные, имущественные, социальные и инвестиционные компенсационные выплаты.

Если сотрудник планирует оформить стандартную компенсацию, ему нужно написать соответствующее прошение на имя работодателя и приложить к нему копии подтвердительных документов (свидетельство о рождении, свидетельство о браке и проч.). Бланк заявления на налоговый вычет можно скачать ниже.

Если работник планирует оформить социальную или имущественную компенсацию, ему надлежит выполнить следующие действия:

- В момент наступления права получения НВ подготовить заявление и требуемый пакет документов и обратиться в территориальную ИФНС.

- Получить в инспекции по налогам уведомление о праве на компенсацию.

- Предоставить данное уведомление бухгалтеру. С момента предоставления уведомления работник будет получать свою заработную плату без удержания 13 % НДФЛ до момента полного исчисления требуемой суммы.

При обращении в ИФНС

Получить компенсацию произведенных расходов можно, также обратившись в территориальную ИФНС. Обращение можно сформировать как в бумажном виде (передать инспектору лично или по почте), заполнив декларацию 3-НДФЛ и собрав весь требуемый пакет документов, так и электронно, отсканировав необходимые оригиналы. Образец заявления на возврат налогового вычета 2017 года (в текущем году требования не изменились) можно скачать в нашей статье.

Какие бумаги нужны для ИФНС

По истечении календарного года с момента расходов налогоплательщик может обращаться в региональную инспекцию, чтобы получить компенсацию по уплаченному НДФЛ. Гражданин заполняет декларацию по форме 3-НДФЛ, собирает определенный пакет документов, оформляет заявление на предоставление налогового вычета и направляет все эти бумаги в ИФНС. К обращению необходимо приложить следующую подтвердительную документацию:

- справка 2-НДФЛ, подтверждающая суммы полученного дохода и исчисленного (уплаченного) налога на доходы физических лиц;

- копии документов, подтверждающих произведенные расходы (договоры, чеки и проч.).

Полный список документов, которые должны быть в составе обращения за НВ в ИФНС, представлен в статье «Документы для налогового вычета».

Инспекция рассматривает полученную документацию и проводит камеральную проверку в течение 3-х месяцев. При положительном решении денежные средства перечисляются на расчетный счет, указанный налогоплательщиком в заявке, в течение 30 дней.

gosuchetnik.ru

Заявление о возврате суммы излишне уплаченного налога в 2018 году

Возвращение переплаченного налога в 2018 году выполняется по той же процедуре что и ранее, однако форма заявления о возвращении налога изменилась. Обычно оформление заявления на возвращение денег переплаченного налога осуществляется после окончания отправки налоговой отчетности и сделанных перечислений. ФНС РФ приказом № ММВ-7-8/182@. от 14.02.2017 года утвердила новые образцы требований по возвращению сверх перечисленных налогов, сборов и взносов по страхованию.

В документе содержатся следующие формы:

- Прошение о возвращении сверх перечисленного налога.

- Прошение о зачислении сверх перечисленного налога.

- Сообщение о состоявшемся перечислении излишнего размера налога.

- Постановление о зачислении сверх перечисленного налога и т.д.

В приказе содержится 11 форм разных бланков.

Когда требуется подавать заявление на возвращение суммы сверх уплаченного налога

Надо знать, что возвратить сверх оплаченные в бюджет деньги вполне возможно, однако методика возвращения имеет некоторые особенности, которые желательно изучить перед началом процесса. Особенности возвращения связаны с обстоятельствами переплаты, как у частных предпринимателей, так и предприятий, и от метода возвращения.

Можно использовать три метода:

- ИП или учреждение перечислили большую чем надо сумму в бюджет и выявили желание засчитать деньги в счет перспективных оплат в бюджет.

- ИП или учреждение перечислили большую чем надо сумму в бюджет и выявили желание возвратить деньги на свой счет.

- Налоговая инспекция РФ взыскала с ИП или учреждения большую чем надо сумму налогов и желает ее возвратить или засчитать

Рассмотрим вариант возвращения переплаты в бюджет на счет заявителя.

Выяснить, имеется ли переплата в бюджет, можно, как в учреждении или ИП, так и в ФНС. Если данный факт будет обнаружен в ФНС, то работники налоговой инспекции должны сообщить о переплате учреждению письменно (пр. ФНС РФ № ММВ-7-8/182 от 14.02.2017) на протяжении 10-ти рабочих дней (п. 3 ст. 78 НК РФ).

О переплаченных суммах можно выяснить при сверке с ИФНС. При таком варианте, учреждение или ИП должны направить заявление на возвращение переплаченного налога по шаблону, принятому ФНС. Просьба о возврате составляется по новому шаблону 2017 года.

Срок возврата сверх уплаченного налога

Сверх перечисленный размер налогов обнаруживается, чаще всего, при сопоставлении суммы налога, подлежащей перечислению за налоговый период, с платежками о перечислении, относящиеся к этому же времени. При этом рассматриваются и данные о расчетах предприятия с бюджетом. Однако платежки и акты сверки взаиморасчетов между бюджетом и учреждением, не в состоянии определить переплату. Факт переплаты в бюджет необходимо доказывать платежками о перечислении, инкассовыми распоряжениями надзорной службы, сведениями о выполнении обязательств по перечислению налогов, формируемые по каждому юридическому лицу, ИП и гражданину налоговой инспекцией. Перечисленная процедура отображена в постановлении ВАС РФ № 11074/05 от 28.02.2006.

Срок возвращения переплаченной суммы по налогам начинает отсчет со времени заполнения декларации и не превышает 3-х летнего срока. Если учреждение обнаружило переплату позднее этого срока или о какой-то причине не обратилось с заявлением о возврате переплаченной суммы в 3-хлетний срок, то в дальнейшем будет сложно возвратить или засчитать перечисленные излишне деньги в бюджет.

Если же предприятие своевременно обратилось с требованием о возвращении денег в налоговую, соблюдая все правила, и сотрудники налоговой не возражают против прошения налогоплательщика, деньги должны быть возвращены не позже одного месяца после принятия ФНС требования.

При отсутствии заявления от учреждения о возвращении сверх перечисленного налога, работники налоговой службы вправе засчитать лишнюю сумму в счет перспективных платежей в бюджет либо закрыть «висящие» суммы по недоимке, пени или штрафам.

Может случится вариант, когда требование от учреждения приходит после распределения налоговиками излишних денег – при таких обстоятельствах возврат на счет плательщика будет осуществлен только оставшейся суммы после закрытия недоимки.

Процедура возврата сверх уплаченного налога в 2018 году

В ст. 287 НК РФ устанавливается процедура о зачислении перечисленных авансов в счет последующих погашений налога на прибыль, рассчитанного по результатам налогового периода. Она базируется на методе возрастающего результата. Процедура расчета налога на прибыль определяется налоговыми суммами по результатам налогового периода, поэтому предприятие по результатам каждого отчетного времени должно рассчитывать размер перечисления аванса, который по результатам отчетного времени зачисляется в счет оплаты налога в бюджет. Если учреждение не подает заявление о возвращении излишне перечисленного аванса по результатам отчетного времени, лишняя сумма, как промежуточная финансовая операция засчитывается к очередному отчетному налоговому времени. Расчет окончательной суммы налога на прибыль определяется в налоговой декларации, которая должна быть представлена не позже 28 марта (п. 4 ст. 289 НК РФ).

В ст. 287 НК РФ устанавливается процедура о зачислении перечисленных авансов в счет последующих погашений налога на прибыль, рассчитанного по результатам налогового периода. Она базируется на методе возрастающего результата. Процедура расчета налога на прибыль определяется налоговыми суммами по результатам налогового периода, поэтому предприятие по результатам каждого отчетного времени должно рассчитывать размер перечисления аванса, который по результатам отчетного времени зачисляется в счет оплаты налога в бюджет. Если учреждение не подает заявление о возвращении излишне перечисленного аванса по результатам отчетного времени, лишняя сумма, как промежуточная финансовая операция засчитывается к очередному отчетному налоговому времени. Расчет окончательной суммы налога на прибыль определяется в налоговой декларации, которая должна быть представлена не позже 28 марта (п. 4 ст. 289 НК РФ).

Следовательно, о возвращении переплаты в бюджет можно потребовать после даты заполнения налоговой декларации за год и именно с этого времени определяется 3-х годичный срок для отправки заявления о возврате излишней перечисленной суммы.

Рассмотрим процедуру возвращения денег

- Прежде чем подавать в инспекцию заявление о возвращении излишней суммы, необходимо подготовить материалы, удостоверяющие переплату.

- Например, при ошибке бухгалтераучреждения, найденной впоследствии, была перечислена большая сумма, поэтому требуется предоставить налоговой инстанции уточненную декларацию, или выполнить сверку и на основании акта сверки обратиться в инспекцию с заявлением о возвращении денег. Уточненную декларацию после акта сверки подавать не надо.

- Факт переплаты налога может обнаружитьсяна выездных налоговых ревизиях. При таких обстоятельствах с инициативой о письменном уведомлении о излишней сумме должна выступить налоговая.

- Если предприятие выполнило все условия по возврату денег, а налоговая отказывается возвращать их, то, в качестве крайней меры, плательщик может обратиться в судебные органы с доказательствами своей правоты. И после получения решения суда, налогоплательщик отправляет соответствующее требование в налоговую службу. Заявление налоговиками рассматривается на протяжении 10 дней с даты его регистрации.

(Видео: “Заполняем заявление о возврате налога”)

Как передать заявление о возвращения денег

Плательщик налогов может отправить заявление налоговой службе любым приемлемым вариантом:

- Личное вручение под роспись.

- Через доверенного лица (при наличии доверенности).

- С помощью электронных программ связи.

- Заказным отправлением через почтамт с извещением о получении.

Правила по заполнению заявления о возврате налога

Заявление необходимо писать по утвержденному бланку, принятому налоговой инспекцией. При оформлении бланка требуется соблюдать определенные правила.

- Заполнять бланк желательно печатными символами, чтобы все данные были понятными, при этом нельзя допускать ошибки и помарки. Если ошибка обнаружена, то лучше заявление заполнить по новой.

- Создавать заявление нужно в 2-х экземплярах, – один передается налоговикам, а второй, после наложения визы о регистрации, остается у заявителя.

Форма заявления о возвращении налога в 2018 году

Согласно принятому законодательству по налогам в 2018, установлена новая форма требования для возвращения сверх перечисленной суммы налога. Ее заполнение осуществляется по принятым правилам оформления служебных писем.

Сначала в верху справа бланка отображается информация об адресате и авторе требования с указанием наименования и номера налоговой инспекции, закрепленной за данным лицом, а также сведения о плательщике налога:

- Если заявление составляет ИП или другой гражданин РФ, то нужно отобразить его персональные сведения:

- ФИО – без сокращений

- ИНН

- Адрес проживания (согласно прописки)

- Контактный телефон.

- Если заявление составляет учреждение, то необходимо отобразить:

- Полное название учреждения

- ИНН

- КПП (согласно учредительных материалов),

- Юридические место регистрации предприятия

- Контактный телефон для связи.

Образец верхней части заявления прилагается

Образец верхней части заявления прилагаетсяВ основном разделе формы отображается суть изложения заявления с обоснованием его составления:

- Вначале отображается ссылка на закон, дающий право на возвращение переплаченных денег.

- Потом необходимо указать причину переплаты и название налогового сбора.

- После этого описывается налоговый период, в которым была осуществлена переплата и отображается код налога по КБК и код ОКТМО, зависящий от района, в котором выполнялось налоговое перечисление.

- Затем цифрами и прописью записывается сумма, которая по мнению налогоплательщика необходимо возвратить и номер счета для перечисления:

- Наименование банка

- Его корреспондирующий счет.

- БИК, ИНН, КПП.

- Счет заявителя.

- Потом, в строчке «Получатель» отображается полное ФИО ИП или гражданина, либо наименование учреждения, отправивших заявление.

- В конце бланка требуется записать дату заполнения, подпись и печать (при ее наличии)

Образец заявления о возвращении суммы сверх уплаченного налога в 2018 году

Пример заполнения заявления

Пример заполнения заявленияФайлы для скачивания

Пустой бланк заявления о возвращении суммы сверх уплаченного налогаОбразец заявления о возвращении суммы сверх уплаченного налога

Загрузка...

Загрузка...docinfo.net

Заявление на возврат излишне уплаченной суммы налога образец

С февраля 2017 года согласно федеральному приказу налоговой службы № ММВ-7-8/182@ вступили изменения в используемую форму заявления физическими и юридическими лицами для возврата средств переплаты по налогу, сбору. Такой бланк применяется в ситуациях, когда лица переплатили по определённой ставке налог и желают его после перерасчёта в виде излишков вернуть обратно. Скачать бланк заявления о возврате суммы излишне уплаченного налога и образец его заполнения в 2017 — 2018 году можно excel ниже.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему - воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

+7 (812) 426-14-07 доб.394 - Санкт-Петербург - ПОЗВОНИТЬ Задайте вопрос бесплатно здесь - если вы проживаете в другом регионе. Это быстро и бесплатно! |

Новые правила в приказе дополнили имеющийся бланк заявления разделами и пунктами для оформления всех предоставляемых в налоговые органы данных. Дополнительно по этой форме налогоплательщики могут вернуть переплаты по страховым взносам, а также по штрафам и пеням, которые были после зачёта средств переплачены.

В каких случаях используется заявление о возврате переплаты

Действующая форма с изменениями используется в следующих случаях, когда:

- необходимо излишне уплаченные средства вернуть путём перечисления денег обратно по реквизитам на счёт налогоплательщика.

Имеется также заявление о зачете излишне уплаченной суммы налога, которое используется, когда:

- переплаченные средства требуется засчитать в налоговых органах как будущий платёж по определённой ставке в виде аванса;

- необходимо погасить недоплаченные по указанным ставкам и платежам суммы, указанные в статье как обязательные;

- требуется перекрыть задолженность за счёт излишних средств по имеющимся правонарушениям в виде денежных санкций, таких как штрафы и пени;

Все эти ситуации подробно описаны в налоговом законодательстве в 78 статье. Порядки возврата суммы переплаты по налогу распространяются на все представленные в бюджетном законодательстве платежи в пользу государственных структур, служб, а также региональный или федеральный бюджет.

Стоит обратить внимание на тот факт, что налоговые учреждения по данному типу заявления не будут возвращать излишне уплаченные суммы при ситуации, когда налогоплательщик имеет перед государственными структурами задолженность в виде штрафов и пеней.

Как выглядит бланк заявления:

Как заполняется заявление о возврате излишне уплаченного налога

При заполнении типового бланка заявления лицо должно соблюдать следующий ряд правил:

- при внесении записей использовать только ручку с чёрными чернилами;

- все буквы вносятся в отдельные клетки, пропуски и пробелы в написании запрещены;

- каждая буква в тексте должна быть заглавной.

В верхнем поле бланка необходимо отметить основные коды и регистры идентификационных номеров лица. С правой стороны от шапки заявления расположено поле с датой. Здесь нужно указать полное число, когда заполнился документ.

После заглавия указывается номер бланка. Если ранее при подаче формы для возврата излишне уплаченных сумм налога не было исправлений в представленном документе, тогда указывается 1. Если бланк был возвращён на исправление, то указывается кода соответствующий числу этих исправлений.

Далее в типовом бланке указывается информации о коде налогового органа. Его можно посмотреть в ИНН или же в уставных документах организации. После этого под заголовком документа прописывается полное наименование организации, как указанно в уставных документах. Важно, чтобы каждая буква и символ были в отдельных клетках.

Основным отличие заявление на возврат налога от формы зачёта заключается в реквизитах лица, на которые необходимо зачислить излишне уплаченные средства по налогу. Здесь указывается следующая информация:

- полное наименование банка;

- тип счёта;

- норме корреспондентского счёта;

- идентификационный код банка получателя;

- номер счёта получателя;

- его полное наименование;

- тип удостоверяющего документа.

После этого документ заверяется заполняющим и передаётся указанными выше методами на проверку в налоговые органы.

Заполненный образец заявления о возврате налоговой переплаты:

Как подать заполненное заявление в ФНС

В налоговом законодательстве указано, что лицо может обратиться за производство зачёта, а также проведением выплаты средств излишне уплаченных в течение 3-х лет со дня совершённой оплаты. Кроме этого разграничиваются и формы подачи такого заявления для оптимизации обработки поступающих данных.

Налогоплательщик может подать заявление с целью возврата излишне уплаченных взносов или налогов следующими 3-мя способами:

- При личном визите в налоговые органы, расположенные по месту регистрации лица или месту ведения его экономической деятельности;

- Через почтовые службы заказным ценным письмом с уведомлением и приложенной описью внутри;

- При помощи личного кабинета расположенного на портале налоговой службы в электронной форме.

После получения специалистами такого типа заявления проводится проверка, по результатам которой в течение 10 рабочих дней принимается решение об удовлетворении его или отказе. После этого проводится сверка по счетам, если документ подавался юридическим лицом. В случае, когда переплату по налогу обнаруживает сама налоговая служба, лицу также приходит уведомление, по которому он должен подавать эту же форму заявления на получение возврата по переплате.

Для того чтобы вернуть сумму переплаченных средства по налогу, сбору, взносу за установленный период времени, налогоплательщик должен воспользоваться формой заявления, представленной в приказе ФНС. Следует отметить, что в этом документе присутствуют несколько форм. Поэтому важно оформить именно ту, которая относится к возврату, а не зачёту средств на будущие платежи в качестве аванса.

Скачать бланк и образец 2017 — 2018

Бланк заявления на возврат суммы излишне уплаченного налога — скачать.

Образец заполнения заявления на возврат переплаты по налогу в 2017 году — скачать.

Не нашли в статье ответ на Ваш вопрос? Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 426-14-07 доб.394 - Санкт-Петербург - ПОЗВОНИТЬ Задайте вопрос бесплатно здесь - если вы проживаете в другом регионе. Это быстро и бесплатно! |

buhland.ru

+7 (499) 653-60-72 доб.445 - Москва - ПОЗВОНИТЬ

+7 (499) 653-60-72 доб.445 - Москва - ПОЗВОНИТЬ