Содержание

Ответ недели: стандартные налоговые вычеты

Положены ли стандартные налоговые вычеты на детей женщине, которая находится в отпуске по уходу за ребенком и вышла на работу на неполный рабочий день?

Сообщаю Вам следующее:

Во время отпуска по уходу за ребенком вычет на детей не предоставляется с начала года до месяца, в котором сотрудница вышла из отпуска, поскольку в этот период доход не выплачивался (Письмо Минфина России от 11.06.2014 N 03-04-05/28141).

Документ 1

Отпуск по уходу закончился в середине года

Предположим, работница находилась в отпуске по уходу за ребенком до 23 марта 2015 г. С 1 марта 2015 г. она приступила к работе в режиме неполного рабочего времени, находясь в отпуске по уходу за ребенком до полутора лет. Нужно ли предоставлять налоговый вычет за январь и февраль 2015 г.?

Прежняя позиция Минфина России. Компания-работодатель вправе предоставить ей стандартные налоговые вычеты начиная с января 2015 г. за каждый месяц налогового периода.

за каждый месяц налогового периода.

Такой вывод следует из Письма Минфина России от 06.05.2008 N 03-04-06-01/118 и Постановления ФАС Московского округа от 24.01.2011 N КА-А40/16982-10 по делу N А40-46267/10-129-244.

Новая позиция Минфина России. В 2014 г. в Письмах от 11.06.2014 N 03-04-05/28141 и от 26.12.2014 N 03-04-05/67642 Минфин России изменил свою позицию.

Чиновники стали считать, что если в отпуске по уходу за ребенком работнику не выплачивался облагаемый доход, стандартные вычеты ему предоставлять не нужно, так как налоговая база при отсутствии дохода не определяется. Предоставлять указанные вычеты работодателю нужно только после начала выплат, то есть с 1 марта 2015 г. В этом случае перерасчет налоговой базы не производится.

Статья: Вычеты в период отпуска по уходу за ребенком (Муромцева Н.А.) («Зарплата», 2015, N 3) {КонсультантПлюс}

Документ 2

Положен ли вычет на ребенка, если у работника нет дохода

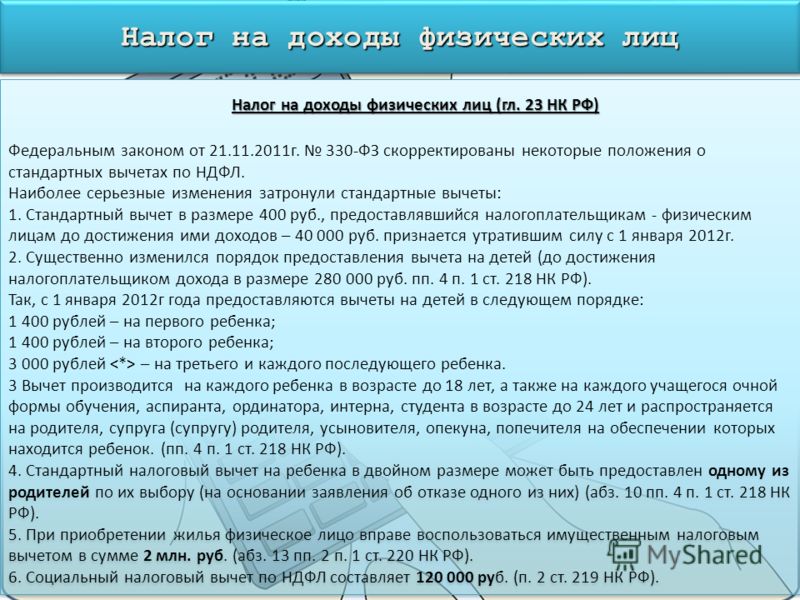

Вычет на детей предоставляется за каждый месяц календарного года, в котором у работника было право на него. Если за отдельные месяцы у работника не было доходов, облагаемых по ставке 13%, то вычеты предоставляются в последующих месяцах, в которых такой доход был получен, в том числе за те месяцы, в которых не было выплат дохода. Если же выплата доходов с какого-то месяца полностью прекращена и не возобновляется до окончания налогового периода, вычет за такие месяцы работнику не положен (Письма Минфина России от 30.10.2018 N 03-04-05/78020, от 04.09.2017 N 03-04-06/56583).

Если за отдельные месяцы у работника не было доходов, облагаемых по ставке 13%, то вычеты предоставляются в последующих месяцах, в которых такой доход был получен, в том числе за те месяцы, в которых не было выплат дохода. Если же выплата доходов с какого-то месяца полностью прекращена и не возобновляется до окончания налогового периода, вычет за такие месяцы работнику не положен (Письма Минфина России от 30.10.2018 N 03-04-05/78020, от 04.09.2017 N 03-04-06/56583).

Во время отпуска по уходу за ребенком вычет на детей не предоставляется с начала года до месяца, в котором сотрудница вышла из отпуска, поскольку в этот период доход не выплачивался (Письмо Минфина России от 11.06.2014 N 03-04-05/28141).

Предоставляются ли при декретном отпуске стандартные вычеты по НДФЛ на детей

Предоставление вычета зависит от конкретной ситуации:

- если работница ушла в декретный отпуск и с этого момента до конца года доходы, облагаемые по ставке 13%, ей не выплачивались, то вычеты за время отпуска работодатель ей не предоставляет (Письма Минфина России от 22.

10.2014 N 03-04-06/53186 (п. 2), от 06.05.2013 N 03-04-06/15669). По окончании года работница может подать в налоговый орган по месту жительства декларацию 3-НДФЛ и документы, подтверждающие право на вычет. Инспекция пересчитает налог с учетом вычетов и вернет НДФЛ (п. 4 ст. 218 НК РФ).

10.2014 N 03-04-06/53186 (п. 2), от 06.05.2013 N 03-04-06/15669). По окончании года работница может подать в налоговый орган по месту жительства декларацию 3-НДФЛ и документы, подтверждающие право на вычет. Инспекция пересчитает налог с учетом вычетов и вернет НДФЛ (п. 4 ст. 218 НК РФ).

Например, работница ушла в декретный отпуск 1 ноября. Вычеты за ноябрь и декабрь ей не предоставляются;

если работница ушла в декретный отпуск, но после этого в том же году работодатель выплачивал ей доход, облагаемый по ставке 13%, то он предоставляет вычеты и за месяцы, когда работница находилась в декретном отпуске.

Готовое решение: Как предоставить стандартные вычеты на детей работникам (КонсультантПлюс, 2020) {КонсультантПлюс}

Ответ подготовил Консультант Регионального информационного центра сети КонсультантПлюс

Трясцына Оксана Вадимовна

Ответ актуален на 30.03.2020 г.

Keep Child Care Affordable Tax Credit Часто задаваемые вопросы (FAQ)

1. Что такое Keep Child Care Affordable Tax Credit?

Что такое Keep Child Care Affordable Tax Credit?

Ранее известная как Налоговая льгота для детей младшего возраста, Налоговая льгота округа Колумбия по программе Keep Child Care Affordable Tax Credit (Schedule ELC) представляет собой возвращаемую налоговую льготу, которая была принята в соответствии с Законом о поддержке бюджета на 2020 финансовый год от 2019 года, вступившим в силу 11 сентября 2019 года. 2019 г. (Закон округа Колумбия 23-0016) и кодифицирован в § 47-1806.15 Официального кодекса округа Колумбия. Налоговый кредит Keep Child Care Affordable Tax Credit предоставляется налогоплательщикам в зависимости от суммы соответствующих расходов на уход за детьми, выплаченных налогоплательщиком в расчете на одного ребенка, имеющего на это право. В 2021 налоговом году сумма доступного налогового кредита Keep Child Care Affordable Tax Credit не может превышать 1020 долларов США на ребенка, имеющего право на получение помощи.

2. Кто считается «детским правом?»

Подходящий ребенок должен —

Быть иждивенцем налогоплательщика; и

Соответствовать следующим возрастным требованиям:

Ребенок в возрасте до 4 лет (0-3 года) по состоянию на 31.

12.2021; или

12.2021; илиРебенок, которому исполнилось 4 года в период с 1 октября по 31 декабря 2021 года. Дополнительную информацию см. в таблице ниже.

Ребенок, которому исполнилось 4 года в период с 1 января по 30 сентября 2021 г., не соответствует требованиям.

3. Что такое «приемлемые расходы по уходу за ребенком»?

Допустимые расходы по уходу за ребенком — это платежи, которые вы производите в квалифицированное детское развивающее учреждение за услуги по уходу за ребенком, предоставляемые правомочному ребенку в течение следующих периодов времени:

Для детей, родившихся 1 октября 2017 г. или после этой даты , платежи за услуги по уходу за детьми , предоставляемые по номеру , могут производиться в любое время в течение 2021 года .

Для детей, рожденных в период с 1 января по 30 сентября 2017 г. , выплаты должны производиться за услуги по уходу за детьми, оказанные с с 1 января по 31 августа 2021 г.

. (Платежи за услуги по уходу за ребенком, предоставленные с 1 сентября по 31 декабря 2021 года, составляют , а не приемлемых расходов по уходу за ребенком.)

. (Платежи за услуги по уходу за ребенком, предоставленные с 1 сентября по 31 декабря 2021 года, составляют , а не приемлемых расходов по уходу за ребенком.)Для детей, родившихся в период с 1 января 2017 г. по 30 сентября 2017 г. , платежи за услуги по уходу за детьми, предоставленные в любое время в течение 2021 года, составляют , а не приемлемых расходов по уходу за детьми.

Для детей, родившихся в период с 1 октября 2017 г. по 31 декабря 2017 г. , выплаты должны производиться за услуги по уходу за детьми, оказанные с 1 января по 31 августа 2021 г. . (Платежи за услуги по уходу за ребенком, предоставленные с 1 сентября по 31 декабря 2021 года, составляют , а не приемлемых расходов по уходу за ребенком.)

Подробную информацию см. в следующей таблице:

Возраст ребенка на 31.12.2021

Дата рождения ребенка

Ребенок, имеющий право на налогообложение в 2021 году?

Дата предоставления услуг по уходу за детьми

Приемлемые расходы по уходу за ребенком в 2021 налоговом году?

До 1 года

01.01.2021-

31.12.2021

Да

01.01.2021-31.12.2021

Да

1

01.01.2020-

31.12.2020

Да

01.01.2021-31.12.2021

Да

2

01.01.2019-

31.12.2019

Да

01.01.2021-31.12.2021

Да

3

01.01.2018-

30.09.2016

Да

01.01.2021-31.08.2021

Да

3

01. 01.2018-

01.2018-

30.09.2018

Да

01.09.2021-31.12.2021

№

3

01.10.2018-

31.12.2018

Да

01.01.2021-31.12.2021

Да

4

01.01.2017-

30.09.2017

01.01.2021-31.08.2021

№

4

01.10.2017-

31.12.2015

Да

01.01.2021-31.08.2021

Да

4

01.10.2017-

31.12.2017

Да

01.09.2021-31.12.2021

№

5+

01.01.2016 или ранее

№

01.01.2021-31.12.2021

№

4. Почему расходы на услуги по уходу за ребенком, предоставляемые правомочному трехлетнему ребенку после 30 сентября, не являются расходами по уходу за ребенком, имеющими право на участие?

Ребенок имеет право на участие в программе Pre-K округа, если этому ребенку исполняется 3 года не позднее 30 сентября года, в котором осуществляется программа. Соответственно, закон предусматривает, что расходы на услуги по уходу за ребенком, оказанные начиная с сентября года действия программы ребенку, которому исполнилось 3 года 30 сентября или ранее, не являются приемлемыми расходами по уходу за ребенком.

Соответственно, закон предусматривает, что расходы на услуги по уходу за ребенком, оказанные начиная с сентября года действия программы ребенку, которому исполнилось 3 года 30 сентября или ранее, не являются приемлемыми расходами по уходу за ребенком.

5. Что такое «квалифицированное учреждение для развития детей»?

Детское развивающее учреждение — это центр, дом или другая структура, которая обеспечивает уход и другие услуги, присмотр и руководство для детей, младенцев и детей ясельного возраста на регулярной основе, независимо от его официального названия. Учреждения для развития детей должны располагаться в округе Колумбия и либо иметь лицензию Управления государственного суперинтенданта по вопросам образования (OSSE) округа Колумбия, либо находиться в ведении федерального правительства или частного провайдера, находящегося в федеральной собственности. Учреждение для развития ребенка не включает государственную или частную начальную или среднюю школу, выполняющую требуемые законом образовательные и связанные с ней функции, или лицензированную программу дошкольного образования.

6. Я оплатил расходы по уходу за ребенком моей годовалой дочери в 2021 году, но я не указал ее в качестве иждивенца в моей федеральной или окружной налоговой декларации. Имею ли я право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit?

Нет. Вы должны указать этого ребенка в качестве иждивенца в своих федеральных и окружных налоговых декларациях за 2021 год, чтобы получить доступный налоговый кредит Keep Child Care Affordable Tax Credit для вашего ребенка.

7. Мой бывший муж указал нашего двухлетнего сына в качестве иждивенца в своей федеральной декларации о подоходном налоге, хотя наш сын жил со мной в 2021 году, и я оплачивала все его содержание, включая расходы по уходу за ребенком. Имею ли я право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit?

Нет. Вы не имеете права претендовать на льготный налоговый кредит Keep Child Care Affordable Tax Credit, если другое лицо заявило, что ваш ребенок находится на иждивении в его или ее федеральной или окружной налоговой декларации.

8. Мы с бывшей женой внесли свой вклад в оплату расходов по уходу за ребенком для нашей трехлетней дочери в 2021 году. Моя бывшая жена подала налоговую декларацию округа за 2021 налоговый год до меня и заявила налоговый кредит Keep Child Care Affordable Tax Credit для ее части расходов на уход за ребенком, которые она заплатила за нашу дочь. Имею ли я право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit для моей части расходов на уход за детьми?

Нет. Вы не имеете права претендовать на получение налоговой льготы по программе Keep Child Care Affordable Tax Credit, если другое лицо получило налоговую льготу по программе Keep Child Care Affordable Tax Credit для вашего ребенка.

9. У нас с подругой годовалые двойняшки. Я оплачивал расходы по уходу за одним ребенком, а моя девушка оплачивала расходы по уходу за другим ребенком. Имеем ли мы оба права претендовать на налоговый кредит Keep Child Care Affordable Tax Credit?

Да. Предполагая, что вы и ваша подруга заявляете о разных детях в качестве иждивенцев в ваших федеральных и окружных налоговых декларациях, каждый из вас имеет право претендовать на получение доступного налогового кредита Keep Child Care Affordable Tax Credit для покрытия расходов по уходу за ребенком для этого ребенка.

Предполагая, что вы и ваша подруга заявляете о разных детях в качестве иждивенцев в ваших федеральных и окружных налоговых декларациях, каждый из вас имеет право претендовать на получение доступного налогового кредита Keep Child Care Affordable Tax Credit для покрытия расходов по уходу за ребенком для этого ребенка.

10. У меня есть опекунство над моим двухлетним внуком, и я указал его как иждивенца в моих федеральных и окружных налоговых декларациях за 2021 налоговый год. Имею ли я право претендовать на налоговый кредит по доступной цене на содержание детей расходы по уходу за ребенком я заплатил за него?

Предполагая, что вы оплатили соответствующие расходы по уходу за ребенком и иным образом имеете право на получение налоговой льготы по программе Keep Child Care Affordable Tax Credit, вы можете подать заявку на налоговую льготу по программе Keep Child Care Affordable Tax Credit для вашего внука.

11. Должен ли я подавать заявление на получение доступной налоговой льготы по уходу за детьми в Управлении налогов и доходов (OTR) или в другом окружном учреждении?

Нет. Вы можете претендовать на получение доступной налоговой льготы по уходу за ребенком до или после подачи налоговой декларации округа (D-40). Чтобы подать заявку на получение налоговой льготы Keep Child Care Affordable Tax Credit, вам необходимо заполнить следующие поля:

Вы можете претендовать на получение доступной налоговой льготы по уходу за ребенком до или после подачи налоговой декларации округа (D-40). Чтобы подать заявку на получение налоговой льготы Keep Child Care Affordable Tax Credit, вам необходимо заполнить следующие поля:

- .

Расписание файлов ELC и Расписание S, дополнительная информация и зависимости.

Укажите правомочного ребенка, а также дату его рождения и номер социального страхования, и заполните их вместе с налоговой декларацией округа (D-40).

Заполните Приложение U, Дополнительные разные кредиты и взносы.

12. В 2021 г. у меня не было облагаемого округом дохода. Могу ли я по-прежнему претендовать на налоговый кредит по программе Keep Child Care Affordable Tax Credit?

Да. В той мере, в какой сумма налогового кредита по программе Keep Child Care Affordable превышает ваши обязательства по подоходному налогу за 2021 год, эта сумма будет вам возвращена.

13. В 2021 году я заплатил 24 000 долларов США на отвечающие требованиям расходы по уходу за моим годовалым ребенком. Могу ли я получить налоговый кредит на доступную сумму по уходу за ребенком на все 24 000 долларов США, которые я заплатил?

Нет. Максимальный размер налоговой льготы по программе Keep Child Care Affordable составляет 1020 долларов США на ребенка на налоговый год в 2021 налоговом году. в 2021 году, и я заплатила более 1020 долларов США на соответствующие расходы по уходу за каждым ребенком. Могу ли я потребовать ELC в размере 5 100 долларов США (1 020 долларов США x 5 детей) на каждого из моих детей?

Да. Предполагая, что в остальном вы имеете право на получение доступной налоговой льготы по уходу за детьми, вы можете претендовать на 1020 долларов США на ребенка, отвечающего критериям, в этом налоговом году.

15. У меня было пятеро детей в возрасте до 3 лет, но только один из них был зачислен в лицензированное детское развивающее учреждение в 2021 году, и я заплатила более 10 000 долларов США на соответствующие расходы по уходу за этим одним ребенком. Могу ли я распределить приемлемые расходы по уходу за ребенком, которые я заплатил за одного ребенка, между всеми моими детьми и получить налоговый кредит в размере 5 100 долларов США (1 020 долларов США x 5 детей)?

Могу ли я распределить приемлемые расходы по уходу за ребенком, которые я заплатил за одного ребенка, между всеми моими детьми и получить налоговый кредит в размере 5 100 долларов США (1 020 долларов США x 5 детей)?

Нет. Вы не можете претендовать на налоговый кредит Keep Child Care Affordable Tax Credit для своих детей, которые не были зачислены в детское развивающее учреждение.

16. Моей дочери исполнилось 3 года 15 августа 2021 г., и в течение 2021 г. она была зачислена в квалифицированное детское учреждение. Могу ли я претендовать на получение налогового кредита на доступную сумму по уходу за ребенком на оплату услуг по уходу за ребенком, оказанных моей дочери?

Возможно. Платежи за услуги по уходу за ребенком, предоставленные вашей дочери 31 августа 2021 года или ранее, являются приемлемыми расходами на уход за ребенком, и вы можете получить налоговый кредит на доступную сумму по уходу за ребенком в размере до 1020 долларов США. Плата за услуги по уходу за ребенком, предоставленные вашей дочери после 31 августа 2021 года, не является приемлемыми расходами на уход за ребенком и не может быть включена в расчет налоговой льготы по программе Keep Child Care Affordable Tax Credit.

Плата за услуги по уходу за ребенком, предоставленные вашей дочери после 31 августа 2021 года, не является приемлемыми расходами на уход за ребенком и не может быть включена в расчет налоговой льготы по программе Keep Child Care Affordable Tax Credit.

17. 15 августа 2021 г. моему сыну исполнилось 4 года, и в течение 2021 г. он был зачислен в квалифицированное детское учреждение. Могу ли я получить налоговый кредит Keep Child Care Affordable Tax Credit на расходы по уходу за ребенком за услуги, оказанные моему сыну в 2021 г.?

Нет. Ваш сын не соответствует требованиям, поскольку ему исполнилось 4 года до 30 сентября 2021 года. Я запрашиваю два отдельных кредита на оплату расходов по уходу за ребенком, которые я произвел в оба учреждения?

Нет. Сумма кредита Keep Child Care Affordable Credit меньше общей суммы всех приемлемых расходов на уход за детьми, которые вы оплатили в 2021 году, или 1020 долларов США. Однако вы можете добавить платежи, которые вы произвели в оба детских учреждения, при расчете общей суммы уплаченных вами приемлемых расходов на уход за детьми.

19. Я был резидентом округа Колумбия только часть 2021 года. Могу ли я претендовать на получение доступной налоговой льготы по уходу за ребенком для моей трехлетней дочери?

Да, при условии, что вы имеете право на получение доступной налоговой льготы по уходу за детьми. Тем не менее, сумма налоговой льготы Keep Child Affordable Tax Credit должна быть пропорциональна количеству месяцев, которые вы прожили в округе Колумбия. Например, если общие приемлемые расходы по уходу за ребенком, которые вы заплатили за налоговый год, составляли 5000 долларов США, и вы были резидентом округа с 1 января по 30 апреля 2021 года, вы будете иметь право на доступный налоговый кредит на уход за детьми в размере 255 долларов (1020 долларов, разделенные на 1/4). Если, однако, общие расходы на уход за детьми, которые вы заплатили за налоговый год, составляли 600 долларов США, и вы были резидентом округа с 1 января по 30 сентября 2021 года, вы имели бы право на получение доступного налогового кредита на уход за детьми в размере 450 долларов США ( 600 долларов разделить на 3/4).

20. Существует ли предел дохода для налогоплательщиков, которые имеют право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit?

Да. Пределы доходов ежегодно корректируются с учетом инфляции на основе применимого индекса потребительских цен. Налогоплательщик не имеет права претендовать на налоговую льготу по программе Keep Child Care Affordable Tax Credit, если налогооблагаемый округом доход налогоплательщика превышает следующие суммы за 2021 налоговый год:

Статус регистрации: | Ограничение: |

|---|---|

Одноместный | 153 400 долларов США |

Глава семьи | 153 400 долларов США |

Женатые/зарегистрированные домашние партнеры подают совместную заявку | 153 400 долларов США |

Состоящий в браке/зарегистрированный домашний партнер подает отдельную декларацию по одной и той же декларации | 153 400 долларов США |

Состоящий в браке/зарегистрированный домашний партнер, подающий отдельно | 76 700 долларов США |

21. Воспитатель моего ребенка получал оплату или субсидии от округа Колумбия. Имею ли я право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit на ту часть услуг по уходу за ребенком, которую я оплачиваю самостоятельно?

Воспитатель моего ребенка получал оплату или субсидии от округа Колумбия. Имею ли я право претендовать на налоговый кредит Keep Child Care Affordable Tax Credit на ту часть услуг по уходу за ребенком, которую я оплачиваю самостоятельно?

Вы не имеете права претендовать на налоговый кредит Keep Child Care Affordable Tax Credit, если какие-либо субсидии на уход за детьми, разрешенные в соответствии с главой 4 раздела 4 Кодекса округа Колумбия в течение налогового года, получены или выплачены от имени вашего ребенка. Если у вас есть вопросы о программе субсидий по уходу за ребенком или о том, были ли субсидии на уход за ребенком получены или выплачены от имени вашего ребенка, вы можете обратиться в Отдел раннего обучения Управления государственного суперинтенданта образования (OSSE) по телефону (202) 727. -5045 или посетите https://osse.dc.gov/service/child-care-subsidyvoucher-program.

22. У меня все еще есть вопросы о налоговой льготе Keep Child Care Affordable Tax Credit. Как я могу получить больше информации?

Как я могу получить больше информации?

Пожалуйста, посетите MyTax.DC.gov для просмотра подробной информации о вашем счете. Если у вас есть дополнительные вопросы по этому уведомлению, обратитесь в Центр обслуживания клиентов OTR, отправив веб-сообщение через MyTax.DC.gov или позвонив по телефону (202) 727-4TAX (4829). При обращении в OTR укажите номер уведомления, который можно найти в правом верхнем углу уведомления.

Распределение налогов: Налоговый вычет на детей

Это четвертый пост в нашей серии блогов Распределение налогов , в которой будут проанализированы и рассмотрены налоговые льготы, обсуждаемые в рамках налоговой реформы.

Налоговый вычет на детей (CTC) — это фиксированная налоговая льгота, предлагаемая большинству домохозяйств для компенсации расходов на детей. Он присутствует в налоговом кодексе с 1997 года и был значительно расширен при президенте Буше в 2001 году и президенте Обаме в 2009 году. Сегодня кредит охватывает почти 60 миллионов детей и 35 миллионов семей. Многие другие страны ОЭСР предлагают налоговый вычет на детей либо всем семьям, либо тем, у кого доход ниже определенного минимального уровня.

Многие другие страны ОЭСР предлагают налоговый вычет на детей либо всем семьям, либо тем, у кого доход ниже определенного минимального уровня.

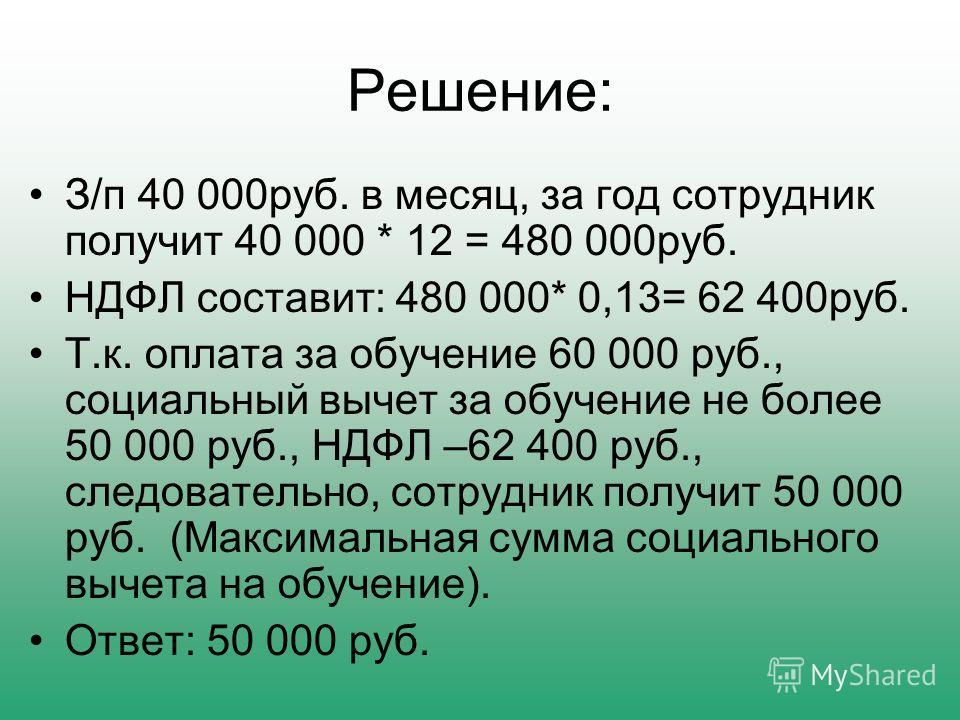

Кредит позволяет налогоплательщикам уменьшить сумму налогов, которые они должны уплатить, на 1000 долларов США за каждого ребенка в возрасте 17 лет и младше. Например, семья с двумя детьми, задолжавшая 5000 долларов до выдачи кредита, должна будет только 3000 долларов после выдачи кредита. В настоящее время кредит частично возвращается для домохозяйств, которые не несут налоговых обязательств, что означает, что IRS отправит этим семьям чек. В частности, домохозяйство может получить возмещение до 15 процентов от дохода свыше 3000 долларов. После 2017 года порог возврата увеличится с 3000 долларов США до примерно 13 200 долларов США. В качестве альтернативы, семьи, имеющие не менее трех детей, могут получить возмещение в размере всей задолженности по налогу на заработную плату, которая еще не компенсируется налоговым кредитом на заработанный доход (EITC). В настоящее время CTC прекращается, начиная с 75 000 долларов США / 110 000 долларов США (для отдельных лиц / пар). Семья с двумя детьми полностью потеряет кредит при доходе в размере 115 000/150 000 долларов.

В настоящее время CTC прекращается, начиная с 75 000 долларов США / 110 000 долларов США (для отдельных лиц / пар). Семья с двумя детьми полностью потеряет кредит при доходе в размере 115 000/150 000 долларов.

Первоначально CTC был введен в действие как часть соглашения о сбалансированном бюджете 1997 года в виде безвозвратного кредита в размере 400 долларов США. Он был увеличен до 500 долларов в 1999 году, а затем увеличен до 1000 долларов и стал частично возмещаемым в 2001 году. В законе о стимулах 2009 года возможность возмещения CTC была значительно расширена на временной основе. Эта расширенная возможность возврата была продлена на два года в 2010 году и продлена до 2017 года в начале этого года.

Сколько это стоит?

По данным Объединенного комитета по налогообложению (JCT), на сегодняшний день налоговая льгота на детей является шестой по величине налоговой льготой. В этом году его доход составляет 57 миллиардов долларов, 290 миллиардов долларов в течение 5 лет и примерно 550 долларов в течение десяти лет. Из этой суммы чуть более половины расходуется на возврат средств налогоплательщикам, не имеющим налоговых обязательств. OMB оценивает меньшую цифру: стоимость кредита в 2012 году составила 47 миллиардов долларов. следующее десятилетие.

Из этой суммы чуть более половины расходуется на возврат средств налогоплательщикам, не имеющим налоговых обязательств. OMB оценивает меньшую цифру: стоимость кредита в 2012 году составила 47 миллиардов долларов. следующее десятилетие.

По оценкам Налогового фонда, если налоговый вычет на детей будет упразднен, а доходы использованы для снижения ставок, все налоговые ставки могут снизиться на 4,8 процента (таким образом, верхняя планка 39,6 станет 37,7 процента).

На кого это влияет?

В отличие от некоторых других налоговых льгот, которые мы описали, налоговая скидка на детей является относительно прогрессивной, особенно в ее нынешнем виде. Это увеличивает доходы после уплаты налогов для нижних 40 процентов налогоплательщиков на 1,5 процента. Поскольку он обеспечивает фиксированное пособие на ребенка, домохозяйство с более высоким доходом видит меньшее процентное изменение дохода. Пятая часть самых богатых налогоплательщиков видит увеличение дохода после уплаты налогов всего на 0,2 процента. Из-за поэтапного отказа от доходов 1% самых богатых, как правило, не пользуются налоговой льготой на детей.

Из-за поэтапного отказа от доходов 1% самых богатых, как правило, не пользуются налоговой льготой на детей.

Значительная часть прогрессивности кредита связана с расширением закона 2009 года, предусматривающим предоставление большего возмещения домохозяйствам с низкими доходами. Если срок действия расширения истечет в соответствии с графиком в конце 2017 года, налогоплательщики из нижнего квинтиля потеряют большую часть своих пособий, хотя налогоплательщики из второго квинтиля сохранят большую часть своих пособий, а налогоплательщики из верхних 60 процентов не увидят изменений.

Источник: Центр налоговой политики оценки

С точки зрения распределения пособия по налоговому кредиту на детей, более трех четвертей пособия приходится на нижние шестьдесят процентов спектра доходов, в том числе около 22 процента приходится на нижний квинтиль и почти 30 процентов приходится на второй квинтиль. Пятая часть самых богатых налогоплательщиков получает менее 5 процентов пособия.

Каковы аргументы за и против налогового кредита на детей?

Сторонники сохранения или расширения налоговой льготы на детей утверждают, что семья должна быть освобождена от ответственности за расходы, связанные с рождением детей, цель справедливости, которую помогает достичь кредит (хотя некоторые утверждают, что этого недостаточно, а некоторые утверждают, что он уже чрезмерно компенсирует ). Некоторые предполагают, что кредит достигает похвальной и важной с финансовой точки зрения цели, поощряя людей иметь больше детей. Наконец, сторонники утверждают, что налоговая льгота на детей, наряду с налоговой льготой на заработанный доход, оказывает решающую поддержку семьям с низким доходом. По данным Центра бюджетных и политических приоритетов, налоговый кредит на детей и EITC подняли более 9миллионов человек, в том числе 4,9 миллиона детей, вышли из бедности. Они продолжают, указывая на то, что каждый доллар дохода, полученный за счет налоговых льгот, улучшает успеваемость детей в школе и увеличивает будущие доходы более чем на доллар.

Противники налогового кредита на детей утверждают, что дети не должны субсидироваться государством, и такой фаворитизм в налоговом кодексе неуместен. Согласно этому аргументу, решение завести детей — это выбор родителей в отношении того, как потреблять доход, и, следовательно, не должно отдаваться предпочтение подоходному налогу. Поэтапный отказ от возмещаемой части добавляет 5 процентов к предельным ставкам налога для домохозяйств с доходом выше 75 000 долларов США / 110 000 долларов США, что может дестимулировать работу. Оппоненты также утверждают, что кредит был получен с помощью мошенничества, часто указывая на отчет Генерального инспектора казначейства за 2011 год, в котором описывается, как 4,2 миллиарда долларов в виде налоговых льгот на детей были возвращены лицам, которые не имели разрешения на работу в Соединенных Штатах, но им было разрешено претендовать на кредит в соответствии с действующий закон. Кроме того, некоторые сторонники борьбы с бедностью утверждают, что ежегодные расходы в размере 57 миллиардов долларов могли бы быть гораздо более целенаправленными, поскольку большая часть налогового кредита на детей (особенно на уровне 2018 года) направляется среднему классу, а не бедным семьям.

Каковы варианты реформ?

Существует ряд вариантов реформирования существующей налоговой льготы на детей. Президентский бюджет предусматривает продление расширения CTC для малообеспеченных слоев населения после 2017 года, что обойдется почти в 65 миллиардов долларов.

Поскольку существует множество перекрывающихся налоговых льгот для детей, в том числе освобождение от иждивенцев, вычет расходов по уходу за ребенком, EITC и исключение услуг по уходу за ребенком, предоставляемых работодателем, несколько планов налоговой реформы (описанных ниже) объединяют и упрощают эти льготы в единый , больший детский кредит.

Кредит также можно уменьшить несколькими способами. Полная отмена привлечет более 500 миллиардов долларов, что достаточно для снижения налоговых ставок на 4,8 процента. Кредит может быть уменьшен до уровня 2001 года в 500 долларов с порогом возмещения в 10 000 долларов, который повышается с инфляцией, что устраняет большую часть льгот для семей с низким доходом.

Ряд опций вносит небольшие изменения CTC. В этом году сенатор Айотт предложила законопроект, требующий от налогоплательщиков, претендующих на кредит, указывать свои номера социального страхования, что фактически запрещает нелегальным иммигрантам претендовать на кредит, даже если их дети являются гражданами США. Варианты упрощения определений и расчетов кредита также приносят небольшой доход.

В приведенной ниже таблице измеряется стоимость каждого варианта в соответствии с действующим законодательством и действующей политикой, которая предполагает, что налоговый кредит на детей продлевается на текущих уровнях после 2017 года. Налоговый вычет на детей (млрд.)

Что с этим сделали планы налоговой реформы?

В большинстве планов налоговой реформы сохраняется поддержка детей либо посредством налоговых льгот на детей, либо другими способами. Многие используют налоговую реформу как возможность упростить и объединить положения, касающиеся детей. Примерный план налоговой реформы Налоговой комиссии устранил большую часть налоговых расходов, но сохранил налоговый кредит на детей для повышения прогрессивности кодекса, как и закон о налоговой реформе Уайдена-Коутса. План Доменичи-Ривлина объединил стандартный вычет, личные освобождения, CTC и EITC в отдельные кредиты для работы и семьи (семейный кредит больше, чем текущий CTC), подход, который также применялся консультативными группами по налоговой реформе в 2005 и 2010 годах. Центр американского прогресса объединяет кредит и освобождение от налога на иждивенцев в новый налоговый кредит на детей в размере 1600 долларов (вместе с кредитом в 600 долларов для иждивенцев, не являющихся детьми), при этом повышая поэтапный отказ от дохода с 75 000 до 200 000 долларов. Институт экономической политики сделает кредит полностью возвратным.

Многие используют налоговую реформу как возможность упростить и объединить положения, касающиеся детей. Примерный план налоговой реформы Налоговой комиссии устранил большую часть налоговых расходов, но сохранил налоговый кредит на детей для повышения прогрессивности кодекса, как и закон о налоговой реформе Уайдена-Коутса. План Доменичи-Ривлина объединил стандартный вычет, личные освобождения, CTC и EITC в отдельные кредиты для работы и семьи (семейный кредит больше, чем текущий CTC), подход, который также применялся консультативными группами по налоговой реформе в 2005 и 2010 годах. Центр американского прогресса объединяет кредит и освобождение от налога на иждивенцев в новый налоговый кредит на детей в размере 1600 долларов (вместе с кредитом в 600 долларов для иждивенцев, не являющихся детьми), при этом повышая поэтапный отказ от дохода с 75 000 до 200 000 долларов. Институт экономической политики сделает кредит полностью возвратным.

Где я могу получить дополнительную информацию?

- Исследовательская служба Конгресса – Налоговый кредит на детей

- Центр бюджетных и политических приоритетов – Основы политики: налоговый кредит на детей

- Генеральный инспектор казначейства по налоговой администрации — Лицам, не имеющим права работать в Соединенных Штатах, было выплачено 4,2 миллиарда долларов в виде возвращаемых кредитов

- Urban Institute — Упрощение налогообложения: уточнение стимулов для работы, детей и образования

- Налоговый фонд – тематическое исследование №9: Детский налоговый кредит

- Центр американского прогресса – отделяем факты от вымысла о налоговой льготе на детей

- Американский институт предпринимательства – Воспитание детей? Ваши налоги слишком высоки

*****

Налоговый вычет на детей является одной из наиболее широко используемых сегодня налоговых льгот в кодексе.

10.2014 N 03-04-06/53186 (п. 2), от 06.05.2013 N 03-04-06/15669). По окончании года работница может подать в налоговый орган по месту жительства декларацию 3-НДФЛ и документы, подтверждающие право на вычет. Инспекция пересчитает налог с учетом вычетов и вернет НДФЛ (п. 4 ст. 218 НК РФ).

10.2014 N 03-04-06/53186 (п. 2), от 06.05.2013 N 03-04-06/15669). По окончании года работница может подать в налоговый орган по месту жительства декларацию 3-НДФЛ и документы, подтверждающие право на вычет. Инспекция пересчитает налог с учетом вычетов и вернет НДФЛ (п. 4 ст. 218 НК РФ). 12.2021; или

12.2021; или . (Платежи за услуги по уходу за ребенком, предоставленные с 1 сентября по 31 декабря 2021 года, составляют , а не приемлемых расходов по уходу за ребенком.)

. (Платежи за услуги по уходу за ребенком, предоставленные с 1 сентября по 31 декабря 2021 года, составляют , а не приемлемых расходов по уходу за ребенком.)