Как вернуть 13 процентов за лечение зубов: документы, сроки. Вернуть 13 за лечение

Как вернуть 13 процентов за лечение зубов: документы, сроки :: BusinessMan.ru

Как вернуть 13 процентов за лечение зубов? Да и вообще, за получение той или иной медицинской помощи? Данные вопросы интересуют многих граждан. Ведь оформление так называемого налогового вычета - это очень выгодная процедура. Почему бы не воспользоваться поддержкой от государства, если есть такая возможность? Только вот данный процесс имеет много особенностей, тонкостей и нюансов. И если не учитывать их, то и возврат 13 процентов за лечение зубов не имеет места. Вам попросту откажут в данной услуге.

Кому положено

Первым делом стоит выяснить, кто вообще имеет право на так называемый налоговый вычет. Этот пункт крайне важен. Ведь далеко не у всех граждан есть подобная возможность.

Получить налоговый вычет за лечение (зубов или просто за "поправку" собственного здоровья) могут все трудоспособные граждане. Но только при наличии у них облагаемой подоходным налогом прибыли. То есть все работающие или получающие денежные средства с реализации имущества или вследствие ведения предпринимательской деятельности. Сюда же можно отнести пенсионеров.

Таким образом, возврат налога за лечение возможен только тогда, когда у вас есть облагаемый соответственными вычетами доход. В противном случае, не стоит даже задумываться над нашим сегодняшним вопросом.

Сроки

Предположим, что мы попадаем в категорию граждан, которым положен налоговый вычет за лечение. Тогда можно спокойно заниматься сбором всех необходимых документов и ожиданием выплаты. В какие сроки придется уложиться?

Вообще налоговый вычет может быть предоставлен в течение 3 лет с момента получения той или иной услуги. Только на практике рекомендуется не "оттягивать" данное событие. Уже в ближайший год желательно заняться оформлением документов. Чем быстрее вы начнете задумываться, как вернуть 13 процентов за лечение зубов, тем лучше.

В среднем, непосредственная обработка вашего запроса и перечисление денег на счет отнимает порядка 4 месяцев. Так что желательно поторопиться со сбором всех необходимых документов. В действительности не так уж и трудно осуществить возврат налога за лечение. Что может пригодиться? Куда обращаться за получением данной услуги?

Куда податься

Многие граждане не знают, где вернуть 13 процентов за лечение. Ответ здесь предельно прост - там же, где и прочие налоговые вычеты оформляются. Речь идет о налоговых органах, находящихся в вашем городе.

Если конкретнее, то обратиться нужно будет в налоговую службу вашего района. Того, где вы прописаны. Иногда можно принести документы в соответствующий орган государственной власти по месту вашего фактического проживания. Но лучше всего обращаться в налоговую по прописке. Это избавит вас от большинства проблем и вопросов. Как вернуть 13 процентов за лечение зубов и прочую медицинскую помощь? Что может пригодиться в данном деле?

Паспорт

Первое, что потребуется от каждого гражданина - это его удостоверение личности. Причем речь идет как об оригинале, так и о копии документа. Можно не заверять ее. Как правило, под удостоверением личности подразумевается гражданский паспорт. Именно его в обязательном порядке предъявляют в налоговые органы.

Не удивляйтесь, если ваш запрос отказались принимать при предъявлении любого другого удостоверения личности. Это вполне нормальная практика в России. Так что, для начала нужно приготовить паспорт. А уже после собирать прочие документы для оформления налогового вычета за лечение зубов.

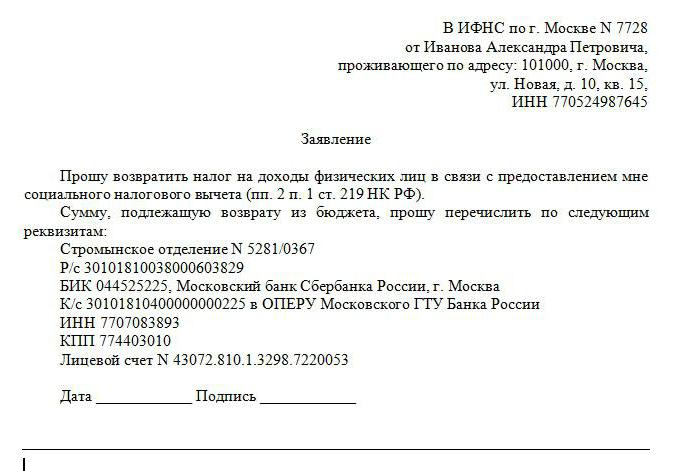

Заявление

Идем дальше. Стоит обратить внимание на то, что налоговый вычет - это не обязательный платеж. Он предоставляется государством гражданам только по требованию. То есть от вас нужно заявление установленного образца.

Оно заполняется в единственном экземпляре, никаких копий делать не нужно. В заявлении придется указать свои личные данные, а также причину обращения в налоговые органы. Здесь пишется, что вам нужно осуществить вычет за лечение зубов.

Еще одна особенность написания заявления - это то, что именно в нем гражданин прописывает реквизиты счета, на который необходимо произвести денежный перевод. В принципе, иногда подобные данные можно "донести", но зачастую возмещение НФДЛ за лечение в таком случае становится невозможным. Вам попросту откажут. Таким образом, заранее побеспокойтесь о наличии счета для осуществления налогового вычета. И укажите его в заявлении.

Доходы

Возвращают ли 13 процентов за лечение зубов? Да, такая возможность имеется. Но только, как уже было сказано, у граждан, которые располагают прибылью, облагаемой подоходным налогом. Именно такие правила действуют на территории РФ на данный момент.

Следующий пункт, который придется учитывать - это доказательство ваших доходов. Тут в налоговые органы предоставляется трудовая книжка, а также специальная справка. Это так называемая форма 2-НДФЛ. Она берется у вашего работодателя в бухгалтерии. И является подтверждением дохода, облагаемого налогом.

К слову, справку нужно предъявить в единственном экземпляре, а также только в оригинале. Никаких ксерокопий! В противном случае, вам имеют полное право отказать в предоставлении вычета.

Декларация

На этом важные документы не заканчиваются. После того, как вы взяли с собой вышеперечисленные "бумаги", потребуется специальная декларация на возврат подоходного налога. Она называется 3-НДФЛ.

В отличие от 2-НДФЛ, декларация будет заполняться налогоплательщиком (то есть вами) самостоятельно. На данный момент можно или вручную заполнить специальный бланк, или сформировать его на компьютере и распечатать. Второй расклад более популярен.

Сформируйте и заполните форму 3-НДФЛ, затем займитесь сбором прочих документов. Налоговая декларация - это очередной обязательный пункт. Отсутствие данной "бумаги" влечет за собой отказ от предоставления денежных выплат государством.

Договор

Возмещение НДФЛ за лечение - это довольно простой процесс, если подойти к нему с умом. Дело все в том, что после сбора вышеперечисленных документов, нужно будет предъявить договор с медицинским учреждением на оказание услуг. В нашем случае, на лечение зубов.

Без договора с медицинской организацией нет никакого смысла в обращении в налоговые органы за вычетом. Ведь именно эта "бумага" доказывает проведение процедуры. Как правило, никаких проблем с предоставлением соответствующего договора нет. От вас потребуется оригинал, но и заверенная копия не помешает.

Лицензия

У любого медицинского учреждения, тем более платного, должна быть лицензия. И копию данного документа, причем заверенную нотариально, вы предъявляете в налоговые органы. Обычно достать "бумагу" не составляет труда. Достаточно просто сообщить в вашей клинике о том, что вам нужно сделать налоговый вычет по причине лечения зубов. И попросить предоставить вам лицензию медицинского учреждения.

Как быть, если вам отказывают? Во-первых, настоять на своем. Никто не имеет права отказывать гражданам в предоставлении лицензии от медицинских учреждений. Во-вторых, если у клиники есть свой официальный сайт (а он имеется почти у каждой фирмы), всегда можно отыскать лицензию здесь. И уже при помощи нее обращаться в налоговые органы за вычетом за лечение. Правда, обычно достаточно просто попросить лицензию в клинике, где вы заключали договор на оказание услуг. Ни одна добросовестная организация не откажет вам.

Квитанции

Вам нужно вернуть 13 процентов за лечение зубов? Документы, которые перечислены были ранее - это далеко не все, что от вас потребуется. Если честно, то после всего нужно приложить доказательства оплаты услуг. Важно: в платежке должна стоять именно ваша фамилия. Как и ваши личные данные. Если кто-то решил оплатить лечение зубов за вас, то никаких прав на вычет у вас нет и быть не может. Учтите данную особенность.

Как правило, в качестве подтверждения оплаты услуг используется чек или квитанция. Нужен оригинал. Себе на всякий случай сделайте копию, можете даже заверить ее у нотариуса. В принципе, это все. Можно обращаться в налоговые органы с полным перечнем документов, а затем ждать результатов.

Если платят родственники

Иногда за ваше лечение могут заплатить родственники. Но только близкие. И в таком случае вы все равно имеете право на получение налогового вычета. Кого считают близкой родней? Список не слишком большой. Сюда включены:

- родители;

- супруги;

- братья и сестры;

- бабушки и дедушки;

- дети;

- внуки.

Вам нужно будет предоставить какие-либо доказательства вашего родства. Например, свидетельство о рождении или заключении брака. Только при наличии оных (нужны и оригиналы, и копии) можно будет оформить налоговый вычет за лечение.

Прочее

В принципе, на этом можно закончить наш сегодняшний список. Отныне нам известно, как вернуть 13 процентов за лечение зубов. Но вот только в России очень часто от вас могут потребовать предоставления дополнительных документов для получения любого налогового вычета. Законно ли это? Не совсем. Но вам все равно придется "донести" недостающие документы, иначе о вычете можно забыть вовсе.

Что могут дополнительно запросить? Среди документов для налогового вычета также выделяют:

- СНИЛС и ИНН;

- пенсионное удостоверение;

- военный билет;

- свидетельства о рождении детей;

- свидетельство о заключении/расторжении брака;

- документы об образовании;

- справки о вашей регистрации на территории РФ.

businessman.ru

Возврат 13 процентов с лечения зубов. Какие нужны документы?

Довольно интересным вопросом для многих граждан становится возврат 13 процентов с лечения. И не важно, о каком медицинском уходе идет речь. Главное - что можно получить так называемый налоговый вычет за него.

Данная тема интересует многих. Особенно когда речь идет о лечении зубов, ведь их, как правило, ремонтируют платно. На бесплатное обслуживание мало кто соглашается. И каждый гражданин, который имеет тот или иной доход, может получить возврат 13 процентов с лечения зубов. Да и медицинского лечения, в целом. Как это сделать? В какие сроки следует уложиться? Обо всем этом мы расскажем далее.

Кто имеет право

Для начала о том, кто имеет право на получение социального налогового вычета в нашем случае? Он еще называется вычетом на лечение. Не все граждане претендуют на него, а лишь некоторые. Тем не менее, чаще всего такая возможность имеется у большинства населения.

Почему? Дело все в том, что возврат 13 процентов с лечения возможен только когда речь идет о человеке, который трудоустроен официально. То есть, подобного рода выплата возможна при наличии уплаты подоходного налога. И не более того.

А вот безработные и официально нетрудоустроенные люди не имеют прав на получение оного. Но возврат 13 процентов с лечения пенсионерам, согласно действующему законодательству, будет производиться. А простым незанятым гражданам - нет.

Паспорт

Что ж, теперь немного о том, какие документы нам потребуются для получения вычета. Данный вопрос действительно важен. Ведь если вы предоставите не полный перечень, то вам попросту откажут в возврате средств. И придется все начинать с самого начала.

Первое, что от вас потребуется - удостоверение личности. В нашем случае - это паспорт. Возврат 13 процентов с лечения без данного документа (а точнее, без его копии, можно незаверенной) не имеет места. Можно попытаться предъявить любой другой удостоверяющий личность документ, но, скорее всего, вам откажут. Учтите это!

Декларация и заявление

Вам нужен возврат 13 процентов с лечения зубов? Документы, которые потребуются для получения данной выплаты, как показывает практика, достать не так уж и трудно. Например, нужна налоговая декларация. Она подается в налоговые органы до 30 апреля каждого года и отражает ваши доходы и расходы. Это важный отчетный документ.

Также нужно написать заявление в свободной форме. Без него нет смысла обращаться в налоговые органы. Предоставление вычета возможно только при заявлении гражданина. Требуется оригинал документа. В нем нужно указать сведения о медучреждении, а также о вас и о проведенном лечении. Причину обращения тоже не забудьте прописать.

Важно: в заявлении придется указать банковские реквизиты, по которым будет происходить возврат 13 процентов с лечения. При отсутствии их вам или откажут, или придется доносить недостающие документы.

О медучреждении

Что еще? На вышеперечисленном список всего самого необходимого не заканчивается. Помимо предложенных документов придется побеспокоиться об информировании налоговых служб в вопросе предоставления данных о месте вашего лечения. На самом деле бояться данной особенности не стоит.

Хотите получить возврат 13 процентов с лечения? Какие нужны документы для вычета данного типа? Вам, оказывается, потребуется и лицензия посещенного медицинского учреждения. Придется взять ее заверенную копию. Проблем с этим моментом, как правило, не возникает.

В случае с лечением зубов, лицензии будет достаточно. В некоторых же ситуациях может потребоваться еще и аккредитация медицинского работника. Но это не такой уж и распространенный случай. Так что о нем беспокоиться не стоит.

Платежки

Далее потребуется подтвердить факт оплаты вами лечения. Для этого подойдут любые платежные чеки - квитанции, выписки, а также договор на оказание услуг. К слову, без последнего возврат 13 процентов с лечения невозможен ни в коем случае. Если уж чек можно заменить каким-то иным доказательством, то договор - нет.

Также обратите внимание, что от работодателя (вашего) придется взять справку формы 2-НДФЛ. Она служит доказательством наличия у вас дохода. Если работаете на себя, заполняете ее самостоятельно. Требуется только оригинал, копии неприемлемы. А вот чеки и квитанции можно и нужно отксерокопировать, а затем предъявить (даже без заверения).

Прочие документы

Чего еще потребует возврат 13 процентов с лечения зубов? В принципе, с уже перечисленным перечнем документом можно обращаться в налоговые органы за вычетом. Но, как показывает практика, чаще всего от налогоплательщиков просят дополнительные и не самые важные бумаги. Что к ним можно отнести?

Во-первых, это свидетельства о браке/разводе/рождении детей. Такое требование встречается редко, но люди привыкли перестраховываться лишний раз. Достаточно незаверенных копий, оригиналы не нужны.

Во-вторых, для пенсионеров потребуется пенсионное удостоверение. Именно оно служит доказательством получения компенсации за платное лечение в том или ином случае. Тоже достаточно обычной копии. Обычно вся бумажная волокита на этом заканчивается.

Сроки

В какие сроки придется сделать запрос на налоговый вычет? Здесь у граждан имеется альтернатива для решения вопроса. Дело все в том, что чаще всего вычеты можно сделать за последние 3 года. Но вот возврат денег за лечение рекомендуют осуществлять как можно скорее, в течение года. А еще лучше - к концу налогового отчетного периода.

Рассматривается заявление вместе со всеми документами приблизительно месяц, максимум полтора. После вы получаете ответ от налоговых органов. Вам или удовлетворяют запрос, или отказывают, с указанием причин. Можно попытаться исправить ситуацию и снова повторить попытку.

Зачисление денежных средств на указанный в заявлении счет занимает еще примерно 2 месяца. Итого, на весь процесс уходит около 120 дней. Поэтому старайтесь начать подготовку как можно скорее.

Чем быстрее вы разделаетесь с данной задачей, тем меньше головной боли у вас будет в будущем. Как видите, возврат 13 процентов с лечения документы требует разные. Но если правильно и своевременно начать подготовку, никаких проблем у вас не возникнет!

fb.ru

Как вернуть деньги за лечение через налоговую

Огромное количество физических лиц, которые были вынуждены вложить денежные средства в улучшение своего здоровья, интересуются, как получить обратно часть израсходованных средств.

В этой статье мы рассмотрим, как вернуть деньги за лечение через налоговую.

Как вернуть деньги через налоговую

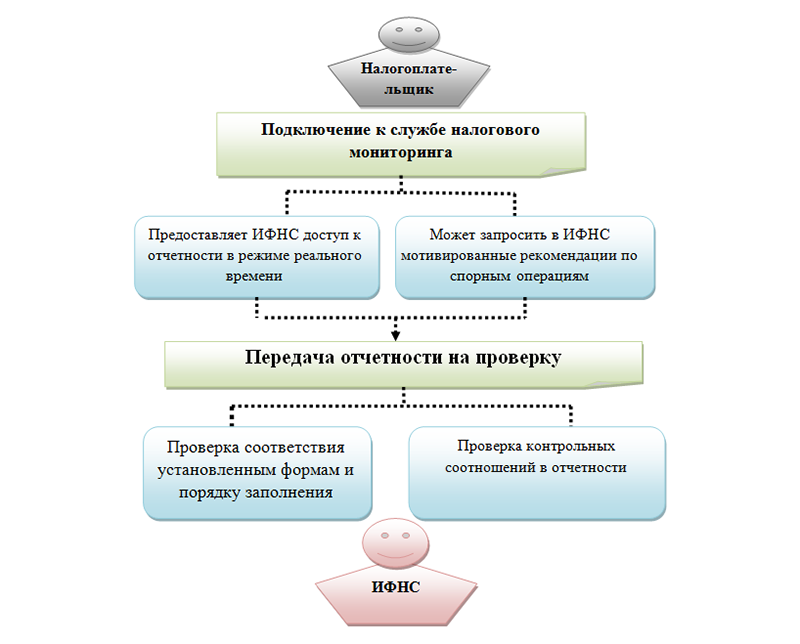

Перед тем как непосредственно приступить к процессу оформления налогового вычета за лечение, нужно разобраться с тем, начисляется ли скидка подобного рода на тот тип расхода, который понес налогоплательщик. Вернуть материальные средства можно не только за целый ряд медицинских услуг, а также за покупку лекарственных средств.

Чтобы точно быть уверенным в том, что в соответствии с установками налогового законодательства на определенный вид затраты действительно начисляется вычет, рекомендуем ознакомиться с постановлением Правительства Российской Федерации под номером 201, которое было принято с 19 марта 2001 года.

ВАЖНО! Необходимо учитывать тот факт, что возврат денежных средств за лечение может быть предоставлен только тем физическим лицам, которые официально трудоустроены и выплачивают со своей заработной платы 13% на НДФЛ.Когда возможен возврат

Прежде всего, стоит понимать, что существуют определенные ограничения, которые распространяются на социальный налоговый вычет и заключаются в следующем:

- Лечение должно происходить в лицензионном учреждении. Как правило, компенсация за расходы на оздоровление начисляется только в том случае, если больной проходил лечение в медицинском учреждении, которое имеет лицензию.

- Вычет можно получить только за собственное лечение и оплату медицинских услуг за родственников. Физическое лицо, понесшее затраты на оздоровление, имеет право на налоговую скидку не только в том случае, если эти расходы пошли на его собственное лечение, но и на улучшение показателей здоровья мужа/жены, отца/матери, дочери либо сына.

- Документацию на возврат НДФЛ нужно подавать в налоговую службу не сразу после оплаты. Существует правило, гласящее о том, что подача документов должна происходить не ранее, чем в следующем году после года, в котором налогоплательщик потратился на лечение.

- Вернуть деньги можно только за последних три года. Иногда случается так, что физическое лицо производит оплату медицинских услуг на протяжении многих лет подряд и решает воспользоваться вычетом только сейчас. В подобной ситуации стоит понимать, что получить деньги можно не более чем за последние три года.

Как вернуть подоходный налог

Имеется два пути получения материальной компенсации за расходы на медицинские услуги – это через работодателя и через налоговую службу. Однако вернуть деньги через налоговую инспекцию гораздо удобнее, потому что они поступают на счет налогоплательщика не по частям, а сразу полностью – за весь прошлый год либо за несколько прошлых лет.

Физическому лицу, претендующему на социальную налоговую скидку, необходимо выполнить следующую цепочку действий:

- Подготовить необходимый пакет документации. В каждом отдельном случае список документов разный, однако существует базовый перечень бумаг, без которых невозможно получение ни одного вычета за лечение.

- Передать документы в налоговую службу на рассмотрение. Относить пакет документов нужно в тот налоговый орган, который расположен по месту регистрации претендента на возврат подоходного налога за лечение.

- Дождаться результатов и снять деньги с банковской карты. Как правило, на проверку бумаг налоговой службе требуется около тридцати дней. Если документы оформлены правильно и переданы на рассмотрение в полном объеме, налогоплательщик сможет снять материальные средства с банковского счета уже через месяц после их подачи.

Документы

Как уже говорилось ранее, сократить размер налогооблагаемой базы можно как за собственное оздоровление, так и при оплате медицинских услуг за близких родственников. Однако в первом случае налогоплательщику потребуется собрать несколько меньший пакет документации:

- Декларация. Любая налоговая скидка, в том числе и вычет за лечение, выдается только после того, как физическое лицо внесло соответствующие сведения о своих доходах и расходах в бланк декларации, распечатанный согласно образцу 3-НДФЛ.

- Справка 2-НДФЛ. Для удостоверения налогового инспектора в том, что налогоплательщик действительно ежемесячно отдавал подоходный налог со своего оклада, потребуется взять справку 2-НДФЛ. Данный документ можно получить у работодателя.

- Договор. Перед началом лечения любая клиника обязана составить договор с больным, в котором будут оговорены все подробности лечебного процесса и его полная стоимость, а также дата его начала и конца.

- Справка от врача. Доктор, назначающий курс лечения пациенту, по окончании данной процедуры обязан выписать справку, свидетельствующую об оплате рекомендованных им медицинских услуг и лекарственных препаратов.

- Расходные документы. На протяжении лечения пациент вынужден покупать множество препаратов в аптеке. До получения вычета необходимо иметь в наличии все чеки, подтверждающие ваши расходы. Если же налогоплательщик оплачивает медицинские процедуры, то также следует требовать квитанцию по оплате и впоследствии прикрепить ее к основному пакету документов.

Возврат за родственников

Возврат подоходного налога за лечение родственников в целом ничем не отличается от получения социального вычета за собственное оздоровление. Налогоплательщику, который понес затраты на лечение родственника, нужно собрать весь вышеперечисленный перечень документов и дополнить его такими бумагами:

- Заявлением. Если налогоплательщик изъявляет желание вернуть денежные средства за оздоровление близкого родственника, то ему потребуется написать заявление в налоговую службу. Подавать необходимо только оригинал документа. В заявлении обязательно должны быть отмечены реквизиты счета, открытого в банке, на который в результате перечислят компенсацию.

- Свидетельством о рождении. Заверенная копия данного документа необходима в том случае, если возврат подоходного налога осуществляется за оздоровление отца/матери либо сына/дочери. С помощью данного документа можно подтвердить степень родства между налогоплательщиком и больным.

- Свидетельством о браке. Если физическое лицо хочет получить компенсацию за расходы, направленные на улучшение здоровья мужа/жены, то ему нужно предоставить налоговому инспектору копию свидетельства о вступлении в брак.

grazhdaninu.com