Содержание

ПОЧЕМУ С ИП РАБОТАТЬ БЕЗОПАСНЕЕ, ЧЕМ С ТОО

Бытует мнение, что работать с ТОО (фирмами/компаниями/«юриками») солиднее и надёжнее, чем с ИП (индивидуалами/частниками/«физиками»). Мол, «у ТОО есть нормальная бухгалтерия», «они дают «закрывашки» на товары/работы/услуги», «их сервис лучше», «компания — это солидно, не то что непонятно какой ИП».

Автор данной статьи в течение многих лет регулярно сталкивается с корпоративными спорами между компаниями, с взысканиями долгов как с ТОО, так и с ИП, с защитой прав и законных интересов и с той, и с другой стороны. К сожалению, несовершенство и несправедливость казахстанского законодательства в части регулирования деятельности физических и юридических лиц имеет явные перекосы в пользу участников (учредителей) ТОО, благодаря которым участники (учредители) ТОО имеют возможности на законных основаниях уклоняться от ответственности в том числе по своим действиям, причиняющим ущерб контрагентам.

Для начала краткий ликбез — какой правовой статус у ТОО и ИП с точки зрения действующего законодательства?

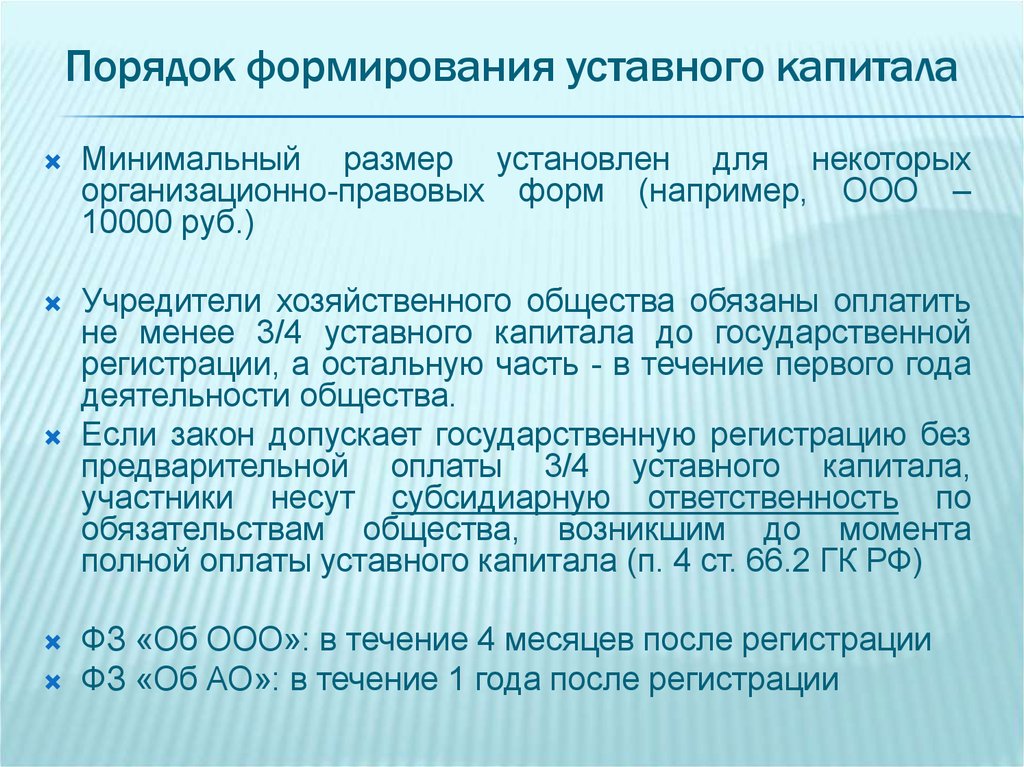

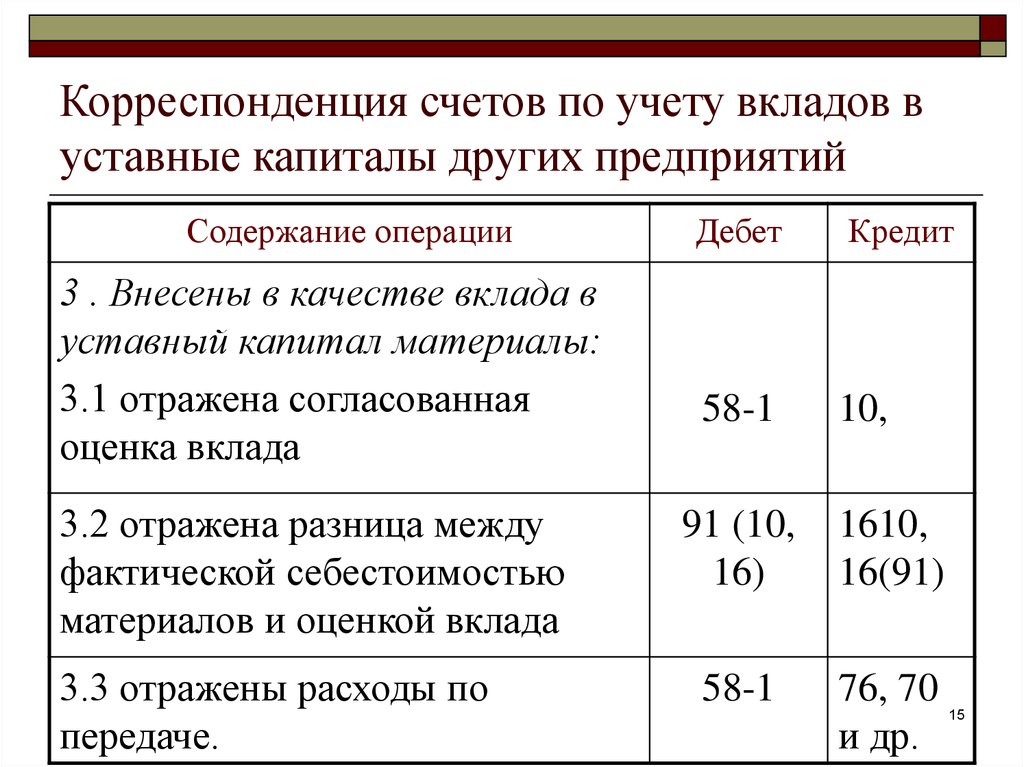

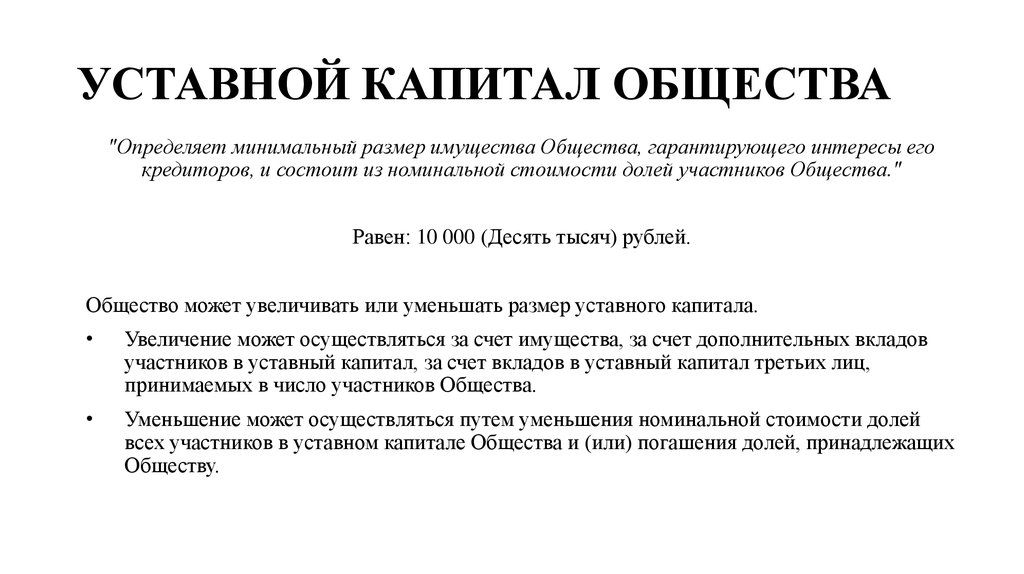

ТОО (Товарищество с ограниченной ответственностью) — юридическое лицо, зарегистрированное в соответствие с законодательством РК. Имущество ТОО первоначально формируется из уставного капитала (статья …), который может составлять и 0 тенге. Ответственность учредителя ограничена лишь уставным капиталом.

Имущество ТОО первоначально формируется из уставного капитала (статья …), который может составлять и 0 тенге. Ответственность учредителя ограничена лишь уставным капиталом.

ИП (Индивидуальный предприниматель) — физическое лицо, гражданин РК либо гражданин страны … (см. конвенцию). ИП — это само физическое лицо, сам человек, то есть реальный объект реального мира, в отличии от легализованной «фикции» в виде юридического лица (неовеществлённый объект реального мира). Статус ИП лишь означает, что физическое лицо является предпринимателем и платит налоги, то есть имеет налоговые и другие обязательства перед государством.

А теперь давайте вместе посмотрим, по каким причинам работать с ИП выгоднее, чем с ТОО:

1. Пределы ответственности

ИП отвечает по своим обязательством всем своим личным имуществом (ст.ст.19 и 20 Гражданского Кодекса РК {далее — ГК РК}), в то время как ТОО — лишь активами ТОО (ст.31 ГК РК). Сами же учредители (участники) ТОО «не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью товарищества, в пределах стоимости внесенных ими вкладов» (ст. 77 ГК РК). Это — ключевой момент закона, благодаря которому учредители отвечают лишь теми деньгами, которые они внесли в уставный капитал. Исключением из этого правила является наступление субсидиарной (т.е. дополнительной) ответственности учредителя (участника) и/или директора ТОО за преднамеренное банкротство ТОО (п.1 ст.6 Закона РК «О реабилитации и банкротстве»).

77 ГК РК). Это — ключевой момент закона, благодаря которому учредители отвечают лишь теми деньгами, которые они внесли в уставный капитал. Исключением из этого правила является наступление субсидиарной (т.е. дополнительной) ответственности учредителя (участника) и/или директора ТОО за преднамеренное банкротство ТОО (п.1 ст.6 Закона РК «О реабилитации и банкротстве»).

На учредителя должника-ТОО из практики можно наложить лишь запрет на отчуждение доли в ТОО, а на директора ТОО — лишь запрет на прекращение полномочий в качестве директора, запрет на осуществление некоторых управленческих действий, изъятие правоустанавливающих документов и запрет на выезд.

При этом на должника-ИП можно наложить:

- запрет на выезд;

- арест личного имущества в виде движимого (машины, деньги в банках и т.д.), недвижимого имущества;

- изъятие имущества физического лица, находящегося у него или у других лиц;

- временное лишение специальных разрешений или прав, в том числе водительских прав.

2. Вид ответственности

Вытекающий пункт из пункта 1 — на ТОО можно воздействовать лишь через исполнительного органа (директора или генерального директора, либо совет директоров) и главного бухгалтера (как органа, ведающего финансовым блоком). Ответственность по таким преступлениям, как преднамеренное банкротство (ст.238 Уголовного Кодекса РК {далее — УК РК}) доведение до неплатежеспособности (ст.239 УК), злоупотребление полномочиями (ст.250 УК РК). Причём что странное — законом предусмотрено наступление уголовной ответственности за умышленное доведение до неплатежеспособности (то есть более 3 месяцев не исполнение обязательств на сумму более 300 МРП {или 680 700 тенге}) лишь при сумме ущерба, превышающей 20,000 МРП (45,200,000 тенге) для субъектов среднего бизнеса, и 40,000 МРП (90,400,000 тенге) для субъекта крупного бизнеса. Если же ущерб был нанесён субъекту малого бизнеса, либо не доходит до 20,000 МРП для среднего, или 40,000 МРП для крупного — то это уже административная ответственность с мизерными штрафами в 300, 500 и 800 МРП (678,000 тенге, 1,134,00 тенге и 1,815,200 тенге в зависимости от размера бизнеса)! Поскольку бОльшая часть сделок по количеству происходит между субъектами малого бизнеса, получается парадоксальная ситуация, когда потерпевший в лице этого самого субъекта малого бизнеса, кроме «лёгкой» административной ответственности привлечь руководство ТОО никак не сможет. Что касается уголовной ответственности, то по факту практика складывается таким образом, что привлечь виновных по данной статье крайне затруднительно уже в силу того факта, что у непосредственного органа, расследующего такие преступления (Служба экономических расследований при ДГД, или СЭР) что по Алматы, что по некоторым регионам банально не хватает людей для расследования таких дел. Из-за этого, а также ряда других факторов практика применения законодательства складывается таким образом, что даже при наличии 100% законных оснований для расследования уголовных дел по этой статье 238 УК РК СЭР попросту этого не делают надлежащим образом. Поэтому на практике привлечение учредителя (участника) и директора к ответственности за преднамеренное банкротство не работает надлежащим образом, статья, к сожалению, не рабочая.

Что касается уголовной ответственности, то по факту практика складывается таким образом, что привлечь виновных по данной статье крайне затруднительно уже в силу того факта, что у непосредственного органа, расследующего такие преступления (Служба экономических расследований при ДГД, или СЭР) что по Алматы, что по некоторым регионам банально не хватает людей для расследования таких дел. Из-за этого, а также ряда других факторов практика применения законодательства складывается таким образом, что даже при наличии 100% законных оснований для расследования уголовных дел по этой статье 238 УК РК СЭР попросту этого не делают надлежащим образом. Поэтому на практике привлечение учредителя (участника) и директора к ответственности за преднамеренное банкротство не работает надлежащим образом, статья, к сожалению, не рабочая.

По ИП ситуация значительно проще — сам ИП в своём лице лично отвечает за все свои действия и действия своих работников.

3. Личная заинтересованность

У ТОО может быть подставной директор, а учредители отвечают только в рамках уставного капитала (кроме случая неплатежеспособности в рамках банкротных процедур как указано выше), в то время как ИП ни на кого переписать свои обязательства не может. ИП ничем «огородиться» не может, в отличие от руководителей ТОО, которые могут «спрятаться» за ширмой юридического образования в виде ТОО, выступает везде лично и все меры воздействия распространяются на него напрямую.

ИП ничем «огородиться» не может, в отличие от руководителей ТОО, которые могут «спрятаться» за ширмой юридического образования в виде ТОО, выступает везде лично и все меры воздействия распространяются на него напрямую.

4. Доступность

У ТОО с большим штатом иногда может быть трудно найти фактического исполнителя или куратора вашего проекта, в то время как у ИП всегда можно связываться с самим ИП даже при наличии у него в штате других сотрудников.

5. Отчётность

ИП (кроме СНР на основе патента либо упрощённой декларации) также ведёт бухгалтерию и также закрывает все свои выполненные обязательства счетами-фактурами и актами выполненных работ, товарными чеками и накладными. Те же ИП, которые не ведут бухгалтерию, тем не менее должны «закрывать» оказанные объемы перед контрагентом с использованием первичных бухгалтерских документов. Как правило, ИП гораздо быстрее и менее бюрократично оформляет формы отчётности, чем ТОО.

Как видно из вышеприведённого списка, с точки зрения правовой и финансовой безопасности, при заключении сделок с ИП заказчик (контрагент) в значительно большей степени защищён, чем при сделках с ТОО. Действующее законодательство предусматривает гораздо бОльшее количество действенных инструментов по привлечению к ответственности ИП, ненадлежащим образом исполняющим свои обязательства, тем учредителей (участников) ТОО.

Действующее законодательство предусматривает гораздо бОльшее количество действенных инструментов по привлечению к ответственности ИП, ненадлежащим образом исполняющим свои обязательства, тем учредителей (участников) ТОО.

Уважаемые пользователи! Информация в статье соответствует нормам законодательства Республики Казахстан, действовавшим на момент (дату) публикации.

Стартовый капитал на открытие бизнеса: как правильно его рассчитать

Дополнительные материалы

Шаблон: налоговая декларация 3-НДФЛ

Дополнительные материалы

Шаблон: налоговая декларация 3-НДФЛ

Как достичь целевой выручки

Изучите два основных способа достижения целевой выручки — увеличение среднего чека и увеличение количества клиентов. Определите, как вести себя в обоих случаях.

УрокКак достичь целевой выручки

Изучите два основных способа достижения целевой выручки — увеличение среднего чека и увеличение количества клиентов. Определите, как вести себя в обоих случаях.

Определите, как вести себя в обоих случаях.

УрокКак достичь целевой выручки

Как рассказать о себе и о своем бизнесе в соцсетях

Научитесь составлять интересный рубрикатор для своих соцсетей на недели вперед.

УрокКак рассказать о себе и о своем бизнесе в соцсетях

Научитесь составлять интересный рубрикатор для своих соцсетей на недели вперед.

УрокКак рассказать о себе и о своем бизнесе в соцсетях

«Сколько денег нужно на открытие собственного бизнеса?» — этот вопрос актуален для всех начинающих предпринимателей. Но кто-то находит ответ и удачно развивает свое дело, а кто-то закрывает бизнес из-за нехватки средств на развитие.

Open Academy рассказывает, как правильно рассчитать стартовый капитал, чтобы не «прогореть».

Категория ваших затрат будет сильно варьироваться в зависимости от вида деятельности. Мы учли основные виды расходов.

Чек-лист:

- Считаем затраты на юридическое оформление бизнеса: регистрация ИП или ООО, получение лицензий и разрешительных документов при необходимости, уставной капитал для ООО, открытие расчетного счета.

- Рассчитываем расходы на организацию рабочих процессов: покупка или аренда помещения, приобретение и установка оборудования, закупка офисной техники и мебели.

- Подсчитываем, во сколько обойдется запуск бизнес-процессов: покупка сырья и материалов для производства, затраты на электроэнергию, воду или иные ресурсы, закупка готовой продукции при реализации.

- Считаем траты на хранение и доставку продукции: покупка/аренда складских помещений, организация процессов логистики, оплата веб-сервисов.

- Учитываем оплату труда и бюджетные платежи: зарплата сотрудникам, социальные отчисления, налоги.

- Определяем сумму затрат на продвижение и реализацию: запуск рекламы, найм торговых представителей, проведение PR-мероприятий и т.

д.

д. - Добавляем прочие издержки: выплата кредитов, покупка канцелярских товаров и прочее.

- Все регулярные расходы и платежи рассчитываем с учетом сроков до получения чистой прибыли.

- Складываем получившиеся суммы и узнаем размер необходимого стартового капитала.

Рассчитаем примерный размер стартового капитала на открытие химчистки в небольшом городе, которая по расчетам окупит себя в течение двух лет.

Конечно, это лишь приблизительные расчеты. Необходимо просчитать все необходимые затраты, рассчитать прибыльность бизнеса и собственный доход, учесть расходы на привлечение клиентов. Всему этому мы обучаем на курсе «Как начать собственное дело: первые шаги».

Учитывайте, что вам понадобятся деньги на личные нужды. Не стоит изымать средства из оборота раньше, чем начнете получать прибыль. Рассчитанный стартовый капитал вы будете тратить только на нужды бизнеса.

Совет! Предусмотрите вероятность возникновения форс-мажорных ситуаций. В процессе деятельности сумма затрат может увеличиться: повысится арендная плата, поднимутся цены на сырье и т. д. Старайтесь заложить в стартовый капитал некоторую сумму «про запас».

Расчет стартового капитала до начала деятельности увеличит ваши шансы на создание успешного бизнеса. Вам не придется закрывать свое дело просто потому, что вовремя не нашлось денег на оплату аренды или закупку товара. А чтобы вы не упустили важные статьи затрат при расчете стартового капитала, рекомендуем предварительно составить бизнес-план.

Ссылка скопирована

Дополнительные материалы

Шаблон: налоговая декларация 3-НДФЛ

Чем отличаются уставный капитал и оплаченный капитал?

Компании выпускают акции или акции по разным причинам, в том числе для финансирования расширения или погашения долга. В этой статье мы рассмотрим различные термины, используемые в процессе выпуска акций для привлечения капитала.

В этой статье мы рассмотрим различные термины, используемые в процессе выпуска акций для привлечения капитала.

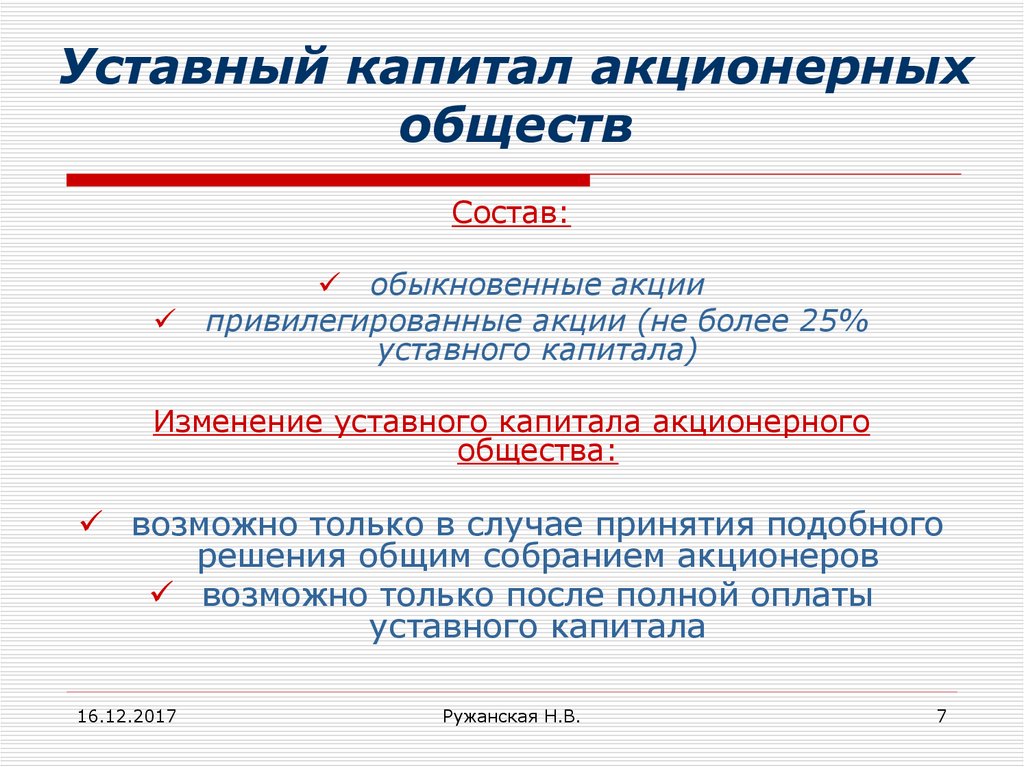

Акционерный капитал

Акционерный капитал состоит из всех средств, привлеченных компанией в обмен на обыкновенные или привилегированные акции. Размер акционерного капитала или долевого финансирования компании может меняться со временем. Компания, желающая привлечь больше капитала, может получить разрешение на выпуск и продажу дополнительных акций, тем самым увеличив свой уставный капитал.

Акционерный капитал создается только путем первоначальной продажи акций компанией инвесторам. Сюда не входят акции, продаваемые на вторичном рынке после их выпуска.

Уставный акционерный капитал

Разрешенный акционерный капитал — это максимальная сумма уставного капитала, которую компания может увеличить. Это ограничение указано в его учредительных документах и может быть изменено только с одобрения акционеров. Прежде чем публично торгуемая компания сможет продать акции, она должна указать конкретный предел суммы акционерного капитала, который ей разрешено привлечь.

Компания обычно не выпускает полную сумму своего уставного капитала. Вместо этого некоторые из них будут храниться в резерве компании для возможного использования в будущем. Размер акционерного капитала или долевого финансирования компании может меняться со временем. Компания, желающая привлечь больше капитала, может получить разрешение на выпуск и продажу дополнительных акций, тем самым увеличив свой уставный капитал.

Сравнение оплаченного капитала и акционерного капитала

Выпущенный акционерный капитал

Выпущенный акционерный капитал — это общая стоимость акций, которые компания решает продать. Другими словами, компания может принять решение о выпуске только части общего акционерного капитала с планом выпуска большего количества акций на более поздний срок. Не все эти акции могут быть проданы сразу, а номинальная стоимость выпущенного капитала не может превышать величину уставного капитала. Общая номинальная стоимость акций, которые компания продает, называется ее оплаченным уставным капиталом. Это то, что большинство людей имеет в виду, говоря об уставном капитале. Выпущенный акционерный капитал — это просто денежная стоимость части акций, которые компания предлагает для продажи инвесторам.

Это то, что большинство людей имеет в виду, говоря об уставном капитале. Выпущенный акционерный капитал — это просто денежная стоимость части акций, которые компания предлагает для продажи инвесторам.

Оплаченный капитал

Оплаченный капитал — это сумма денег, которую компания получила от акционеров в обмен на акции. Оплаченный капитал создается, когда компания продает свои акции на первичном рынке напрямую инвесторам. Оплаченный капитал важен, потому что это капитал, который не заимствован. Компания, которая полностью оплачена, продала все доступные акции и, таким образом, не может увеличить свой капитал, если она не занимает деньги, взяв долг. Оплаченный капитал никогда не может превышать размер уставного капитала. Другими словами, объявленный акционерный капитал представляет собой верхнюю границу возможного оплаченного капитала.

Характеристика оплаченного капитала

Оплаченный капитал не нужно возвращать, , что является основным преимуществом финансирования бизнес-операций таким образом. Оплаченный капитал, также называемый оплаченным капиталом, акционерным капиталом или внесенным капиталом, представляет собой просто общую сумму денег, которую акционеры заплатили за акции при первоначальном выпуске. Он не включает суммы, которые инвесторы впоследствии платят за покупку акций на открытом рынке.

Оплаченный капитал, также называемый оплаченным капиталом, акционерным капиталом или внесенным капиталом, представляет собой просто общую сумму денег, которую акционеры заплатили за акции при первоначальном выпуске. Он не включает суммы, которые инвесторы впоследствии платят за покупку акций на открытом рынке.

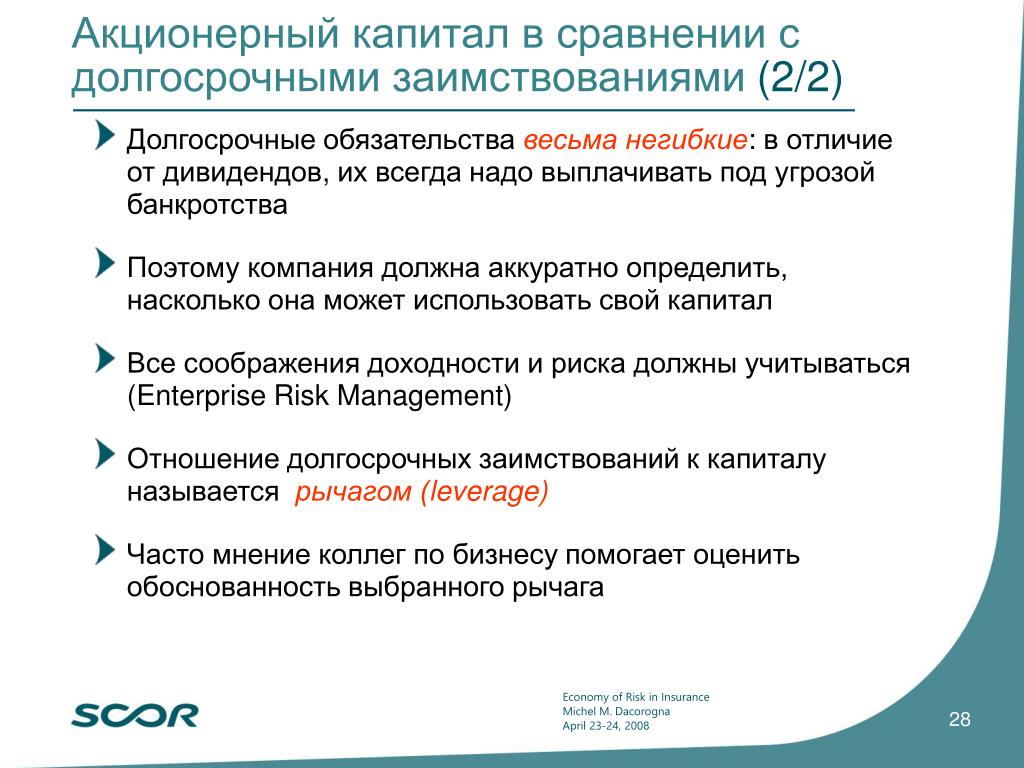

Оплаченный капитал может иметь связанные с ним расходы. При составлении бюджета капиталовложений оплаченный капитал чаще всего называют собственным капиталом. В больших дебатах об относительных преимуществах долга по сравнению с собственным капиталом отсутствие обязательного погашения является одним из основных преимуществ собственного капитала. Однако акционеры ожидают определенного дохода от своих инвестиций в виде прироста капитала и дивидендов. Хотя бизнес не обязан возвращать инвестиции акционеров, стоимость акционерного капитала может быть довольно высокой.

Оплаченный капитал указан в разделе акционерного капитала в балансе. Эта категория далее подразделяется на субсчета обыкновенных акций и дополнительного оплаченного капитала. Цена акции состоит из двух частей: номинальной стоимости и дополнительной премии, уплаченной сверх номинальной стоимости. Общая номинальная стоимость всех проданных акций заносится в обыкновенные акции, а оставшаяся часть относится на счет добавочного оплаченного капитала.

Цена акции состоит из двух частей: номинальной стоимости и дополнительной премии, уплаченной сверх номинальной стоимости. Общая номинальная стоимость всех проданных акций заносится в обыкновенные акции, а оставшаяся часть относится на счет добавочного оплаченного капитала.

Оплаченный капитал можно использовать в фундаментальном анализе. Компании, которые используют большие объемы долевого финансирования, могут нести меньшую сумму долга, чем компании, которые этого не делают. Компания с отношением долга к собственному капиталу ниже, чем в среднем по отрасли, может быть хорошим кандидатом для инвестиций, поскольку она указывает на разумную финансовую практику и меньшее долговое бремя по сравнению с аналогичными компаниями.

Уполномоченный против Оплаченного капитала

Размер уставного капитала должен быть указан в учредительных документах компании. Каждый раз, когда изменяется разрешенный акционерный капитал, эти изменения должны быть задокументированы и обнародованы.

Оплаченный капитал можно найти или рассчитать в финансовой отчетности компании. Комиссия по ценным бумагам и биржам (SEC) требует, чтобы публично торгуемые компании раскрывали общественности все источники финансирования.

Все, что вам нужно знать

Уставный капитал — это наибольшее количество акций, разрешенных к выпуску компанией. 3 минуты чтения

1. Выпущенный акционерный капитал

2. Оплаченный капитал

и оплаченный капитал

4. Количество акций при первичном публичном предложении

5. Обыкновенные акции

6. Зарезервированные опционы на акции

Уставный капитал представляет собой наибольшее количество акций, разрешенное к выпуску компанией. В уставе компании обычно указывается количество объявленных акций, которые она может выпустить, но количество акционеров может быть увеличено или уменьшено в зависимости от ряда шагов или процедур, которые кратко изложены в уставе. Компании допускают большую гибкость, организуя выпуск большего количества объявленных акций, чем требуется. Другими названиями объявленных акций являются уставный капитал и объявленные акции. Выпуск всего уставного капитала не требуется. Допустимо оставить часть его без выдачи.

Компании допускают большую гибкость, организуя выпуск большего количества объявленных акций, чем требуется. Другими названиями объявленных акций являются уставный капитал и объявленные акции. Выпуск всего уставного капитала не требуется. Допустимо оставить часть его без выдачи.

Выпущенный акционерный капитал

Акции, выпущенные для акционеров, называются выпущенным акционерным капиталом. Уставный капитал — это наибольшая сумма ценных бумаг, которую компания может выпустить акционерам без нарушения закона. Уставный капитал делится на несколько категорий:

- Уставный капитал: Стоимость выпущенных акций

- Оплаченный капитал: деньги, которые акционеры платят компании за приобретение акций

- Невостребованный капитал: Сумма денег, которую акционеры все еще должны за акции, которые они приобрели

Оплаченный капитал

Оплаченный капитал компании — это сумма, которую финансируют акционеры. Эта сумма не может быть выше уставного капитала компании. Оплаченный капитал отражает тот факт, что может потребоваться долевое финансирование, чтобы у компании было пространство для роста на рынке. Компании используют оплаченный капитал в форме первичных публичных предложений или IPO и дополнительных выпусков для привлечения финансирования. Сумма может быть рассчитана путем вычитания просроченных вызовов из капитала, который уже был вызван.

Оплаченный капитал отражает тот факт, что может потребоваться долевое финансирование, чтобы у компании было пространство для роста на рынке. Компании используют оплаченный капитал в форме первичных публичных предложений или IPO и дополнительных выпусков для привлечения финансирования. Сумма может быть рассчитана путем вычитания просроченных вызовов из капитала, который уже был вызван.

Различия между уставным и оплаченным капиталом

Оплаченный капитал является частью уставного капитала и включается в общую сумму уставного капитала. После учреждения частная компания с ограниченной ответственностью принимает решение о размере уставного капитала компании и стоимости каждой акции для акционеров, инвестирующих в компанию.

- В то время как уставный капитал является максимальной стоимостью акций компании, оплаченный капитал представляет собой сумму, которую акционеры платят за покупку акций.

- Оплаченный капитал, зарегистрированный в бухгалтерских книгах компании, никогда не может превышать стоимость ее уставного капитала.

- С разрешения акционеров общество может в любое время увеличить свой уставный капитал.

- Оплаченный капитал фактически увеличивает сумму собственного капитала, доступного компании, а также ее чистую стоимость.

- Уставный капитал — это разрешение, которое компания запрашивает у Государственного регистратора компаний, также называемого ROC.

Количество акций при первичном публичном предложении

При подаче Свидетельства о регистрации одной из часто упускаемых из виду проблем является выбор количества разрешенных к выпуску акций в начале. Для большинства предприятий это не слишком важно, но это потому, что большинство предприятий не являются начинающими компаниями, которые предоставляют опционы на акции или занимаются венчурным капиталом. То, как компания организована и как привлекается капитал, важно учитывать с самого начала, а выпуск разрешенных акций — это то, с чего все начинается. Не существует определенного количества разрешенных акций, которые компания должна разрешить при запуске.

Обыкновенные акции

Первоначальные объявленные акции обычно представляют собой простые обыкновенные акции, а не более сложные обыкновенные акции двойного класса, предназначенные для учредителей компании. Если, например, в качестве первоначального количества установлено 10 000 000 акций, не все эти акции будут распределены между учредителями компании сразу после создания компании. Стартапы должны действовать осторожно, выбирая количество разрешенных акций, которое учитывает краткосрочные планы компании по выпуску акций, а также поддерживает зарезервированный пул опционов на акции.

Зарезервированные опционы на акции

Без пула зарезервированных опционов на акции компании придется взять на себя дополнительные сборы за подачу заявок и судебные издержки, чтобы увеличить количество объявленных акций, когда будет достигнуто максимальное количество. Хотя затраты на увеличение количества разрешенных акций не разорят большинство предприятий, иногда бывает неприятно, что приходится платить дополнительные 250 долларов в качестве регистрационных сборов, потому что разрешенные акции расходуются слишком быстро.

д.

д.