Элементы юридического состава налога. Уплата налога по декларации характеризуется

по декларации, у источника дохода, кадастровый. Порядок уплаты налога. Налоговая декларация, ее содержание. Налоги и налогообложение: Шпаргалка

11. Способы уплаты налога: по декларации, у источника дохода, кадастровый. Порядок уплаты налога. Налоговая декларация, ее содержание

Существуют три основных способа уплаты налога: по декларации, у источника дохода, кадастровый.

При уплате налога по декларации налогоплательщик обязан представлять в установленный срок в налоговый орган официальное заявление о своих налоговых обязательствах.

При уплате налога у источника выплаты налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного органом, производящим выплату.

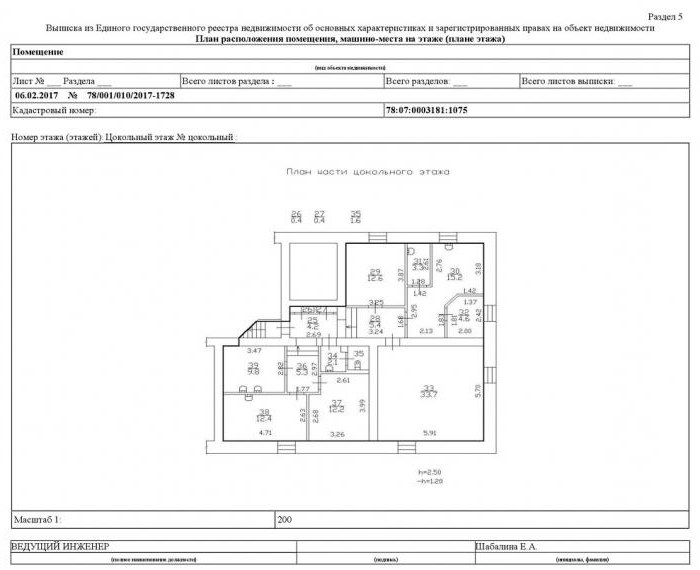

При кадастровом способе момент уплаты налога никак не связан с моментом получения дохода. Сам кадастр представляет собой реестр, который содержит перечень типичных объектов, классифицируемых по внешним признакам, устанавливающий среднюю доходность объекта обложения.

Общий порядок уплаты налогов определен ст. 58 НК РФ. Производится разовая уплата всей суммы налога либо в ином порядке, предусмотренном НК РФ и другими актами законодательства о налогах и сборах.

Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки. Производится уплата в наличной или безналичной форме.

Налоговая декларация – письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

Налоговая декларация представляется с указанием единого по всем налогам идентификационного номера налогоплательщика.

Налоговые органы не вправе требовать от налогоплательщика включения в налоговую декларацию сведений, не связанных с исчислением и уплатой налогов.

Декларация представляется в установленные законодательством о налогах и сборах сроки.

Поделитесь на страничкеСледующая глава >

law.wikireading.ru

7.1 Уплата налога по декларации. Элементы юридического состава налога

Похожие главы из других работ:

Земельный налог и его роль в формировании местного бюджета

2.Уплата земельного налога в настоящее время

Действующая в настоящее время система налогообложения земель не отвечает современному уровню развития нашего общества, что требует перехода к более справедливым принципам налогообложения...

Налог на доходы физических лиц

2.5 Исчисление и уплата налога налоговыми агентами

Согласно статье 24 НК РФ, налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию и перечислению налогов в соответствующий бюджет. Налоговые агенты, от которых физические лица получают доходы...

Налог на имущество

Исчисление и уплата налога на имущество

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения...

Налог на имущество

2.6 Исчисление и уплата налога на имущество организаций

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения...

Налог на имущество организаций

2.1 Исчисление и уплата налога на имущество организаций

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения...

Налог на транспорт

Глава 2. Исчисление и уплата транспортного налога на примере автотранспортного предприятия

Исчисление и уплата транспортного налога в г...

Налоговая база по налогу на имущество организаций и порядок ее определения

2.3 Исчисление и уплата налога на имущество

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения...

Налоговая система РФ. Особенности и порядок расчета налога на имущество предприятия

2.4 Исчисление и уплата налога на имущество

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения, которые должны быть определены в акте законодательства РФ о налогах и сборах для того...

Порядок исчисления и уплаты НДС на примере ООО "Агротрейд"

3.2 Порядок формирования налоговой базы и уплата налога. Налоговая декларация

налог стоимость бюджет декларирование Итоговые суммы НДС по книге покупок и книге продаж являются основой для расчета сумм налога в каждом конкретном налоговом периоде. Так, сумма НДС по книге продаж - это налоговая база и сумма налога к уплате...

Порядок применения налога на имущество организаций на территории Рязанской области

1.4 Исчисление и уплата налога на имущество организаций

Порядок исчисления налога - это порядок определения сумм налоговых платежей по конкретному виду налогообложения; один из основных элементов налогообложения...

Сравнительная оценка налогообложения малого бизнеса в России и за рубежом

2.1 Уплата единого налога на вмененный доход

Согласно гл.26.3 НК РФ система налогообложения в виде единого налога на вмененный доход устанавливается НК РФ и вводится в действие законами субъектов РФ. В статье 346.26 закреплен перечень видов предпринимательской деятельности...

Транспортный налог: общая характеристика и особенности исчисления и взимания с физических лиц на территории Иркутской области

2.3 Уплата транспортного налога

Сумма транспортного налога уплачивается в бюджет субъекта РФ по месту нахождения транспортного средств. По общему правилу, установленному п. 5 ст. 83 НК РФ, местонахождением транспортных средств признается: 1. для морских...

Уплата земельного налога физическими лицами

2. Уплата земельного налога физическими лицами

1. Если физическое лицо хочет уплатить налог Плательщиками налога признаются физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности...

Упрощенная система налогообложения

2.4 Исчисление и уплата налога

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно. Налогоплательщики...

Элементы юридического состава налога

7.2 Уплата налога у источника дохода

В отличие от уплаты налога по декларации, где моменту уплаты налога предшествует момент получения дохода, при уплате налога у источника дохода последовательность взимания налога меняется...

fin.bobrodobro.ru

Уплата налога по декларации - Энциклопедия по экономике

Существуют три основных способа уплаты налога уплата налога по декларации уплата налога у источника дохода кадастровый способ уплаты налога. [c.116] Уплата налога по декларации [c.116]Уплата налога по декларации предполагает, что налогоплательщик обязан представить в установленный срок в налоговый орган официальное заявление о своих налоговых обязательствах. [c.116]

В отличие от уплаты налога по декларации, где моменту уплаты налога предшествует момент получения дохода, при уплате налога у источника дохода последовательность взимания налога меняется. Налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией предприятия или предпринимателем, производящим выплату. Для налогоплательщика этот способ уплаты налога представляется как автоматическое удержание, безналичный способ. Налоги, удержанные таким способом, называют также авансовыми налогами, так как налогоплательщик авансирует государство, уплачивая налог раньше, чем получил доход. [c.119]

Существуют три основных способа уплаты налога уплата налога по декларации [c.217]

Налоги могут уплачиваться следующими основными способами уплата налога по декларации, уплата налога у источника дохода, кадастровый способ уплаты налога. Уплата налога по декларации предполагает обязанность налогоплательщика заполнить и представить в установленный срок в налоговый орган официальный документ о своих налоговых обязательствах. На основе декларации налоговый орган исчисляет налог и вручает налогоплательщику извещение о его уплате (например, при уплате подоходно- [c.51]

Налог взимается на основе налоговой декларации по пропорциональным ставкам. Налоговый период, как правило, составляет календарный либо финансовый год. Налоговый период подразделяется на отчетные периоды (квартал, месяц, а для отдельных налогоплательщиков декада либо неделя). По окончании отчетных периодов обычно уплачиваются авансовые платежи налога, зачитываемые впоследствии при уплате налога по декларации после окончания налогового периода. [c.297]

В отличие от данного порядка взимание налога по декларации представляет собой изъятие части дохода после его получения. Как видно из названия, указанный порядок предусматривает подачу налогоплательщиком в налоговые органы декларации — официального заявления налогоплательщика о полученных доходах за определенный период времени. Применение этого способа взимания налогового оклада практикуется, как правило, при налогообложении нефиксированных доходов, а также в тех случаях, когда доходы налогоплательщика формируются из множества источников. Российское налоговое законодательство предусматривает подачу деклараций, в частности, при уплате налогов физическими лицами, занимающимися предпринимательской деятельностью без образования юридического лица (нефиксированные доходы). [c.89]

Ужесточены налоговые условия по так называемым коммерческим кредитам от предприятия. Если предприятие выдало работнику ссуду в рублях под процент, превышающий 2/3 от ставки рефинансирования Центробанка, то появляется объект налогообложения — материальная выгода. Такая сумма должна быть включена работником в свою налоговую декларацию для уплаты налога по прогрессивной налоговой шкале. Те же нормы действуют и по ссудам от предприятия в валюте, но необлагаемая норма равна 10% годовых от ставки ЦБ РФ. Не распространяется понятие материальной выгоды на суммы льготных кредитов, выдаваемых работникам на жилищное строительство, приобретение квартиры в соответствии с законодательством. [c.369]

Преступление, выразившееся в неподаче декларации о доходах, может считаться оконченным только в момент истечения срока уплаты налога. По общему правилу, предусмотренному ст. 19 Закона о подоходном налоге, этот срок наступает не ранее 15 июля года, следующего за годом, когда были получены доходы. [c.466]

Представление бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов по неустановленной форме [c.28]

НАЛОГОВАЯ ДЕКЛАРАЦИЯ — письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога. Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах. [c.258]

Формы налоговых деклараций, если они не утверждены законодательством о налогах и сборах, разрабатываются и утверждаются МНС РФ. Налоговая декларация представляется с указанием единого по всем налогам идентификационного номера налогоплательщика (ИНН). Налоговые органы не вправе требовать от налогоплательщика включения в налоговую декларацию сведений, не связанных с исчислением и уплатой налогов. Налоговая декларация представляется в установленные законодательством о налогах и сборах сроки. Инструкции по заполнению налоговых деклараций по федеральным, региональным и местным налогам издаются Министерством РФ по налогам и сборам по согласованию с Минфином РФ, если иное не предусмотрено законодательством о налогах и сборах. Указанные правила не распространяются на декларирование товаров, перемещаемых через таможенную границу РФ. [c.258]

Иностранные физические лица, имеющие право на исключение расходов на содержание детей и иждивенцев, для получения льготы обязаны приложить к декларации документы, подтверждающие наличие у них детей и иждивенцев. Документы должны быть заверены компетентными органами страны, в которой плательщик имел постоянное местожительство непосредственно до прибытия в РФ и переведены на русский язык. В случае, если их дети и иждивенцы проживают на территории РФ, необходимо представить справки из соответствующего исполнительного органа по месту их проживания по форме, предусмотренной законодательством. В соответствии с законодательством РФ по вопросу обложения подоходным налогом, если международными договорами РФ по налогам установлены иные правила, чем те, которые содержатся в законодательстве РФ по налогообложению, то применяются правила международных договоров. Международные договора предусматривают возможность вывода из-под бремени двойного налогообложения различных видов доходов, извлекаемых на территории одного договаривающегося государства лицами с постоянным местопребыванием в другом договаривающемся государстве. Чаще всего положения таких договоров предусматривают налогообложение только той заработной платы и прочих доходов, которые иностранные граждане получают в связи с деятельностью в РФ, и освобождаются от уплаты налогов по доходам, полученным за пределами РФ. Эти положения действуют при соблюдении определенных условий, оговариваемых этими соглашениями (см. Международные налоговые соглашения). [c.132]

При юридическом определении О.н. выделяются три правила его ограничения по субъекту, т.е. определение налогоплательщика и его статуса по территории возникновения объекта по конструкции самого объекта, т.е. разделении родственных показателей на два налога либо выведения отдельного показателя из-под налогообложения (например, граждане уплачивают один налог на доход, тогда как предприятия имеют два самостоятельных О.н. и уплачивают налог на прибыль и налог на доход — от дивидендов и пр.) Существуют следующие виды О.н. права, действия (деятельность) и их результаты. Права подразделяются на права имущественные, т.е. на имущественные объекты (право собственности на землю, автомобили, имущество предприятия право пользования землей и пр.) и неимущественные права, т.е. неимущественные объекты (право пользования наименованием Россия , местной символикой, право занятия определенным видом деятельности — лицензионные сборы). К действиям относятся, например, вывоз или ввоз на территорию страны товара, реализация товара, операции с ценными бумагами. Деятельность субъекта — добыча полезных ископаемых и пр. Результаты деятельности — прибыль, добавленная стоимость, доход и др. Один и тот же объект может облагаться налогом одного вида только один раз за определенный период налогообложения. ОКЛАДНЫЕ НАЛОГИ — налоги, по которым обязательство перед бюджетом рассчитывается налоговыми органами по действующим ставкам на единицу обложения (например, подоходный налог, налог на имущество). Обязательным условием уплаты О.н. является создание и вручение налогоплательщику документа (счета, извещения и т.п.), устанавливающего размер налогового оклада. Налоговый оклад — сумма, вносимая плательщиком в определенный бюджет по одному налогу. В отличие от так называемых неокладных налогов (которые самостоятельно рассчитываются налогоплательщиком и обязанность уплаты налога по которым возникает только при наличии объекта обложения, наступлении срока представления декларации или расчета суммы налога и его уплаты), оклад- [c.149]

Российское налоговое законодательство предусматривает взимание налога по декларации , в частности, при уплате налогов физическими лицами, занимающимися предпринимательской деятельностью. В отношении юридических лиц применение декларационной формы уплаты налогов предусматривается по таким видам налогов, как налог на прибыль, налог на имущество организаций, налог на добавленную стоимость, акцизы и др. [c.18]

Порядок и сроки уплаты налога на добавленную стоимость в бюджет определены статьей 174 Налогового кодекса РФ. Так, положениями данной статьи предусмотрено, что уплата налога по операциям, признаваемым объектом налогообложения налогом на добавленную стоимость на территории Российской Федерации (включая операции по реализации товаров (работ, услуг), предусмотренных вышеуказанными подпунктами 1-3, 8 и 9 пункта 1 статьи 164 Налогового кодекса РФ), производится по итогам каждого налогового периода исходя из фактической реализации товаров (работ, услуг) за истекший налоговый период, но не позднее 20 числа месяца, следующего за истекшим налоговым периодом. Поэтому в случае отсутствия на 181 -и день документов, подтверждающих правомерность применения нулевой ставки налога в отношении указанных товаров (работ, услуг), пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога на добавленную стоимость до дня исполнения налогоплательщиком обязанности по уплате налога. В случае неуплаты налогоплательщиком налога на добавленную стоимость по таким операциям пени начисляются до дня подачи налогоплательщиком в налоговые органы налоговой декларации с пакетом документов, подтверждающих правомерность применения нулевой ставки налога на добавленную стоимость . [c.805]

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основании налоговых деклараций и документов, представленных налогоплательщиком, других документов о деятельности налогоплательщика, имеющихся у налогового органа. Ее проводят уполномоченные должностные лица налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога. [c.527]

Вместе с тем для разных категорий плательщиков определены различные сроки предоставления отчетов об уплате налога на прибыль. Период времени, по истечении которого в налоговые органы представляется декларация по. налогу, считается отчетным периодом/Отчетными периодами по налогу на прибыль признаются I квартал, полугодие и девять месяцев календарного года. Для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, налоговым периодом признаются месяц, два месяца, три месяца и так далее до окончания календарного года. [c.63]

Срок уплаты акциза — до 25-го числа месяца, вместо 30-го числа и последнего числа по предыдущей редакции НК РФ. Связана такая перемена с действующей казначейской системой исполнения бюджета, при которой налоги, перечисленные в последние дни месяца, вносятся в бюджет в начале следующего месяца. Соответственно в целях увязки срока представления декларации со сроком уплаты акциза по подакцизным товарам и подакцизному минеральному сырью изменился срок представления налоговых деклараций, который определен не позднее 25-го числа месяца, следующего за отчетным месяцем, вместо последнего числа месяца. [c.123]

Новая редакция ст. 214.1 НК РФ более ясно излагает порядок применения вычетов при операциях-с ценными бумагами. В случаях, если расходы налогоплательщика не могут быть подтверждены документально, он вправе воспользоваться имущественным налоговым вычетом. Имущественный налоговый вычет или вычет в размере фактически произведенных и документально подтвержденных расходов предоставляется налогоплательщику при расчете и уплате налога в бюджет у источника выплаты дохода либо по окончании налогового периода при подаче налоговой декларации в налоговый орган. [c.153]

Принципиально важной обязанностью налогоплательщиков, связанной с исчислением и уплатой налогов, является представление в налоговый орган по месту своего налогового учета налоговой декларации по тем налогам, которые они обязаны платить. [c.125]

Сущность камеральной проверки состоит в том, что она проводится по месту нахождения налогового органа. В данном случае налоговые органы проверяют налоговые декларации и документы, представленные налогоплательщиками, служащие основанием для исчисления и уплаты налога, а также другие документы о деятельности налогоплательщика, имеющиеся у налогового органа. [c.141]

Не позднее сроков уплаты налога в соответствии с законом налогоплательщики обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию. [c.199]

Правления жилищно-строительных, дачно-строительных и гаражно-строительных кооперативов, садоводческих, огороднических и животноводческих товариществ должны представить налоговые декларации по земельному налогу государственным налоговым инспекциям того административного района, на территории которого находятся земельные участки указанных кооперативов и товариществ, и уплатить налог в бюджет органа местного самоуправления по месту нахождения предоставленных им земельных участков (за исключением членов кооперативов и товариществ, получивших свидетельства) до выдачи свидетельства на право собственности на землю, пожизненного наследуемого владения, пользования земельными участками. [c.434]

Налоговая проверка представляет собой процессуальное действие налоговой администрации по контролю за соблюдением налогового законодательства, правильностью исчисления, своевременностью и полнотой уплаты налогов и сборов, осуществляемое путем сопоставления фактических данных, полученных в результате налогового контроля, с данными налоговых деклараций и иных отчетных документов, представляемых налогоплательщиками в налоговые органы. [c.21]

Контроль за соответствием расходов физических лиц их доходам представляет собой контроль за полнотой уплаты налогов физическими лицами путем сопоставления данных об их доходах, указанных в представленных в налоговые органы декларациях, с данными о фактически произведенных ими расходах. По сути, данный контроль представляет собой не что иное, как камеральную проверку деклараций о доходах физических лиц, но в силу ряда специфических особенностей мы выделяем его в самостоятельную форму налогового кон- [c.24]

Согласно ст. 88 Налогового кодекса РФ, камеральные налоговые проверки проводятся по месту нахождения налогового органа на основе налоговых деклараций и представленных налогоплательщиком документов, служащих основанием для исчисления и уплаты налогов, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. [c.105]

К административной ответственности за непредставление или несвоевременное представление отчетных документов в налоговый орган должностные лица организации-налогоплательщика могут быть привлечены и в том случае, когда привлечение самой организации к налоговой ответственности невозможно. В то время как ст. 119 НК РФ предусмотрена налоговая ответственность только за непредставление налоговых деклараций (расчетов), действие ч. 1 п. 12 ст. 7 Закона РФ О налоговых органах Российской Федерации распространяется и на случаи непредставления или несвоевременного представления документов бухгалтерской отчетности и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет, а также на случаи представления отчетных документов по неустановленной форме, которые под действие ст. 119 НК РФ не подпадают. [c.114]

При определении правовой природы юрисдикционной деятельности налоговых органов необходимо исходить из того, что они входят в систему органов исполнительной власти. Их деятельность является составной частью государственного управления, частично в специфических ситуациях регулируется нормами административного права и в этом случае по своей юридической природе является административно-правовой. Сущность юрисдикционной деятельности налоговых органов заключается в исполнении законодательства о налогах и сборах, организации общественных отношений в данной сфере государственного управления, учете плательщиков налогов, контроле за ведением бухгалтерского учета налогов и сборов, своевременностью представления и достоверностью деклараций о доходах, за правильностью исчисления, полнотой внесения налогов и других обязательных платежей в бюджеты всех уровней. Налоговые правоотношения — это управленческие отношения в сфере исчисления и уплаты налогов и сборов, которые в определенных обстоятельствах (например, при рассмотрении вышестоящим налоговым органом жалоб на акты налоговых органов, действия или бездействия его должностных лиц, а также при осуществлении производства по фактам выявленных в ходе проведения налогового контроля административных нарушений налогового законодательства) могут приобретать административный характер. [c.238]

Ответственность, предусмотренная ст. 119, применяется к налогоплательщику за просрочку представления в налоговый орган каждой подлежащей представлению налоговой декларации (при этом не имеет значения, являются данные декларации формой отчетности по нескольким видам налогов или декларации подлежат представлению в различные сроки, но по одному и тому же виду налога). Налогоплательщик, таким образом, несет обособленную ответственность за непредставление каждой из этих деклараций. Размер санкции рассчитывается применительно к сроку просрочки представления соответствующей декларации и сумме налога, подлежащего уплате на основании непредставленной (несвоевременно представленной) декларации. [c.302]

Неправомерные действия (бездействие) налогоплательщика, повлекшие неуплату или неполною уплату налога, подлежат квалификации по ст. 122 в том случае, если эти деяния были выявлены налоговым органом в ходе налоговой проверки (как выездной, так и камеральной) и были совершены в истекшем налоговом периоде, по итогам которого налогоплательщиком была подана налоговая декларация. [c.305]

Орган налоговой полиции, оценивая материалы, касающиеся фактов непредставления гражданином декларации о доходах в случаях, когда подача ее является обязательной, решает вопрос о возбуждении уголовного дела по признакам ч. 1 ст. 198 УК РФ. В случае установления на основании представленных материалов налоговой проверки признаков уклонения гражданина от уплаты налога путем непредставления декларации о доходах следственный орган налоговой полиции возбуждает уголовное дело. [c.485]

Возбудить уголовное дело по факту уклонения гражданина Борисова Владимира Николаевича от уплаты налога (включены в декларацию заведомо искаженные данные о расходах), совершенного в особо крупном размере, по признакам преступления, предусмотренного ч. 2 ст. 198 УК РФ. [c.492]

В соответствии со ст. 80 Налоговая декларация Налогового кодекса РФ № 146-ФЗ от 31.07.98 налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога. Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогопл а-тельщиком, если иное не предусмотрено законодательством о налогах и сборах. Таким образом, все, а не только по подоходному налогу с физических лиц и налогу на добавленную стоимость, так называемые расчеты по налогам с 1 января 1999 г. стали именоваться налоговыми декларациями. [c.85]

Данное правонарушение следует считать совершенным умышленно, если налогоплательщик, исчисливший и уплативший налог, осознавал, что сумма подлежащего уплате налога в действительности превышает уплаченную им сумму, и желал (сознательно допускал) наступление вредных последствий в виде недополучения государством установленных налоговых платежей. Правонарушение не может считаться совершенным умышленно, если налогоплательщик неправомерно полагал, что исчисленная и уплаченная им сумма налога соответствует его действительной обязанности по уплате начога. В данном случае имеет место неосторожное совершение правонарушения (лицо не осознавало противоправный характер своего деяния), подлежащего в зависимости от ситуации квалификации по ч. 1,2 ст. 122 НК РФ. Деяние подлежит квалификации по п. 1—2 ст. 122 также в и том случае, если налогоплательщик, при наличии у него соответствующих объектов налогообложения, ошибочно полагал, что у него отсутствует обязанность по представлению соответствующей налоговой декларации и, соответственно, по уплате налога. [c.307]

Уголовно наказуемым признается лишь уклонение от уплаты налога путем непредставления декларации или искажения данных в ней, совершенное в крупном (ч. 1 ст. 198 УК РФ) либо в особо крупном размере (ч. 2 ст. 198 УК РФ). Законодатель криминализирует не непосредственно нарушение порядка и условий представления декларации, а неисполнение (ненадлежащее исполнение) обязанности по уплате установленного законом налога путем указанного нарушения, совершенное при этом в крупном (особо крупном) размере. В соответствии с примечанием к рассматриваемой статье сумма неуплаченного подоходного налога в первом случае должна превышать 200 МРОТ, а во втором — 500 МРОТ. Для правильной квалификации преступлений по этому основанию необходимо учитывать, что МРОТ неоднократно пересматривался. При исчислении размера налога, не уплаченного в результате уклонения, следует руководствоваться МРОТ, действовавшим на момент окончания совершения преступного деяния. Согласно п. 5 Постановления № 8 Пленума ВС РФ О некоторых вопросах применения судами РФ уголовного законодательства об ответственности за уклонение от уплаты налогов от 4 июля 1997 г., преступление, предусмотренное ст. 198 УК РФ, считается оконченным с момента фактической неуплаты налога за соответствующий налоговый период в установленный законом срок. [c.424]

economy-ru.info

Кадастровый способ уплаты налога - Энциклопедия по экономике

Кадастровый способ уплаты налога

Существуют три основных способа уплаты налога уплата налога по декларации уплата налога у источника дохода кадастровый способ уплаты налога. [c.116] Кадастровый способ уплаты налога [c.119]Налоги могут уплачиваться следующими основными способами уплата налога по декларации, уплата налога у источника дохода, кадастровый способ уплаты налога. Уплата налога по декларации предполагает обязанность налогоплательщика заполнить и представить в установленный срок в налоговый орган официальный документ о своих налоговых обязательствах. На основе декларации налоговый орган исчисляет налог и вручает налогоплательщику извещение о его уплате (например, при уплате подоходно- [c.51]

Особенность уплаты налога кадастровым способом состоит в том, что, поскольку имущество облагается на основе внешних признаков его [c.119]

Особенность уплаты налога кадастровым способом состоит в том, что, поскольку имущество облагается на основе внешних признаков его предполагаемой доходности, момент уплаты налога никак не связан с моментом получения дохода. Поэтому для уплаты таких налогов устанавливаются фиксированные сроки их взноса. Например, земельный налог уплачивается двумя равными долями — 15 сентября и 15 ноября текущего года (ст. 17 Закона РФ от 11 октября 1991 г. № 1738-1 О плате за землю 1). В те же сроки уплачивается налог на имущество физических лиц (п. 9 ст. 5 Закона РФ О налогах на имущество физических лиц ). [c.220]

Кадастровый способ уплаты налога предполагает использование кадастра — реестра, устанавливающего перечень типичных объектов (земля, доходы, население и т.п.), классифицируемых по внешним признакам с установлением средней доходности объекта обложения. Кадастры могут быть парцеллярными, если в основу его построения положена какая-либо характеристика объекта (для земельного кадастра — вид земли пашня, лес и пр.), и реальными, если за основу классификации берется юридическое основание, например собственность лица на определенное имущество, тогда реальный земельный кадастр отражает доходность земли, принадлежащей определенному налогоплательщику. Особенность кадастрового способа уплаты налога заключа- [c.51]

Смотреть страницы где упоминается термин Кадастровый способ уплаты налога

: [c.218] [c.176]Смотреть главы в:

Налоговое право -> Кадастровый способ уплаты налога

economy-ru.info

Элементы юридического состава налога - Информация стр. 5

жет возникнуть необходимость доплаты крупной суммы налога. Этот метод не обеспечивает должной равномерности поступления средств в бюджет.

Широкое применение получил метод исчисления налога нарастающим итогом (кумулятивный метод). Задача этого метода определять сумму дохода, полученную на конкретную дату года, а также общую сумму льгот, право на которые имеет налогоплательщик к этому сроку. Такой метод применяется и в Российской Федерации. Бухгалтерия предприятия источника выплат на каждый момент выплаты дохода определяет общую сумму выплат конкретному налогоплательщику с начала года. С общей суммы дохода с учетом суммы скидок, рассчитанной также с нарастающим итогом, исчисляют налог. При уплате сумму расчетного налога уменьшают на сумму налога, удержанного с этого дохода ранее.

Таким образом, налогоплательщик, получающий доход только из одного источника, к концу года освобожден от обязанности пересчета дохода и дополнительных платежей налога. Однако этот порядок требует точного учета субъектом источником выплат доходов работников и удержанных налогов.

По законодательству Российской Федерации сочетание кумулятивного и некумулятивного методов применяется в случае, если плательщик получает доходы из нескольких источников, и нет возможности регулярного подсчета его совокупного дохода.

7. Способы, сроки и порядок уплаты налога

7.1 Уплата налога по декларации

Уплата налога по декларации предполагает, что налогоплательщик обязан представить в установленный срок в налоговый орган официальное заявление о своих налоговых обязательствах.

В декларации указываются сведения о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога, а также другие данные, связанные с исчислением и уплатой налога.

На основе декларации налоговый орган рассчитывает налог и вручает налогоплательщику извещение о его уплате. Такую роль выполняет декларация, например, при уплате подоходного налога с физических лиц.

Однако в большинстве случаев подача декларации является чисто отчетным действием, смысл которого состоит в том, чтобы зафиксировать сумму налога, исчисленного плательщиком самостоятельно. В дальнейшем при проведении налоговых проверок данные декларации сравниваются с контрольными цифрами. Расхождения этих данных являются основанием либо для возврата излишне уплаченных сумм налога, либо для взыскания недоимок, пеней и иных предусмотренных законом санкций. При подаче такой декларации плательщик не ожидает вручения ему налоговым органом извещения об уплате налога, а уплачивает налог самостоятельно в установленный срок.

Примером может служить декларация, подаваемая плательщиками на прибыль предприятий и организаций. Согласно ст. 289 НК РФ налогоплательщики обязаны по истечении каждого отчётного и налогового периодов представлять в налоговые органы налоговые декларации.

Суммы налога на прибыль, исчисленные самими плательщиками вносятся ими в бюджет не позднее срока, установленного для подачи налоговых деклараций (ст. 287 второй части НК РФ).

С целью приблизить момент уплаты налога к моменту получения дохода устанавливают обязанность уплаты промежуточных (авансовых) взносов налога. Как правило, размер авансового платежа устанавливается исходя из суммы налога, уплаченного за предшествующий период.

Размеры авансовых платежей могут определяться и на основе суммы налога, предполагаемой налогоплательщиком. Таким образом, например, рассчитывают сумму подоходного налога лица, занимающиеся предпринимательской деятельностью; расчёт сумм авансовых платежей на текущий налоговый период проводится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации (п. 8 ст. 227 второй части НК РФ)

По окончании отчетного периода проводится расчет фактической суммы налога. Авансовые платежи засчитываются в счет уплаты этой суммы. Недостающая сумма доплачивается, излишне уплаченная возвращается или засчитывается в счет предстоящих платежей по налогу.

Налогоплательщику всегда выгодно предположить меньший доход, чем он собирается получить в действительности. Этим он сохраняет деньги в обороте и получает дополнительный доход. В условиях инфляции выгода возникает и из-за того, что в более отдаленные сроки налог уплачивается уже облегченными деньгами.

В случае переплаты авансовых платежей по налогу на прибыль возвращаемая сумма также индексируется. При этом возвращаемая из бюджета сумма не может быть больше суммы авансовых взносов, уплаченных предприятием.

7.2 Уплата налога у источника дохода

В отличие от уплаты налога по декларации, где моменту уплаты налога предшествует момент получения дохода, при уплате налога у источника дохода последовательность взимания налога меняется. Налогоплательщик получает часть дохода за вычетом налога, рассчитанного и удержанного бухгалтерией предприятия или предпринимателем, производящим выплату. Для налогоплательщика этот способ уплаты налога представляется как автоматическое удержание, безналичный способ. Налоги, удержанные таким способом, называют также авансовыми налогами, так как налогоплательщик авансирует государство, уплачивая налог раньше, чем получил доход.

7.3 Кадастровый способ уплаты налога

Кадастр это реестр, который устанавливает перечень типичных объектов (земель, дохо

www.studsell.com

Налоговый период, порядок исчисления налога, способы, сроки и порядок уплаты налога - Налоговое право

Налоговый период — календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов (ст. 55 НК РФ). Продолжительность (момент начала и момент окончания) каждого налогового периода устанавливается законодательством о налогах и сборах применительно к каждому отдельному налогу.

Порядок исчисления налога (ст. 52 НК РФ) представляет собой процессуальное действие, согласно которому исчисляется сумма налога, подлежащая уплате за отчетный период.

Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот, если иное не предусмотрено НК РФ.

В случаях, предусмотренных законодательством РФ о налогах и сборах, обязанность по исчислению суммы налога может быть возложена на налоговый орган или налогового агента. При этом не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление, в котором должны быть указаны сумма налога, подлежащая уплате, расчет налоговой базы, а также срок уплаты налога. В налоговом уведомлении могут быть указаны данные по нескольким подлежащим уплате налогам.

В некоторых случаях, прямо предусмотренных налоговым законодательством, обязанность по исчислению суммы налога может быть возложена на налогового агента.

Способы уплаты налога:

- кадастровый;

- у источника;

- по декларации;

- по уведомлению.

Кадастровый способ носит исторический характер и применяется при слабом развитии правового механизма налогового регулирования. При этом способе устанавливается средняя доходность объекта обложения по внешним признакам. Существуют поземельный, подомовой, промысловый и другие кадастры. Для уплаты таких налогов устанавливаются фиксированные сроки взносов.

Способ "у источника" означает уплату налога до получения налогоплательщиком дохода. Таким способом уплачивается налог на доходы физических лиц, исчисляемый и удерживаемый бухгалтерией того юридического лица, которое выплачивает доход налогоплательщику. Это обычное автоматическое удержание, осуществляемое безналичным способом.

Способ уплаты налога "по декларации" предполагает перечисление налога после получения дохода владельцем. Данный способ возник с развитием личных доходов. Он предусматривает подачу налогоплательщиком в налоговые органы декларации, т.е. официального заявления о получаемых им доходах. Налоговые органы на этой основе рассчитывают налог и присылают (вручают) налогоплательщику извещение о его уплате.

Порядок и сроки уплаты налога устанавливаются в соответствии с нормами НК РФ применительно к каждому налогу. По общему правилу уплата налога производится разовой уплатой всей суммы налога в наличной или безналичной денежной форме. Относительно федеральных налогов и сборов порядок уплаты определяется НК РФ. Применительно к порядку уплаты налогов субъектов РФ и местных налогов приоритет имеют соответствующие региональные законы или решения органов местного самоуправления.

jurkom74.ru

Понятие налоговой декларации

Об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога (авансового платежа) налогоплательщик представляет письменное заявление - Налоговую декларацию (расчет авансового платежа).

Налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов не представляются.

Налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента) по установленной форме на бумажном носителе или по установленным форматам в электронном виде вместе с документами, которые в соответствии с настоящим Кодексом должны прилагаться к налоговой декларации (расчету). Форма налоговой декларации и порядок ее заполнения утверждаются Министерством финансов Российской Федерации.

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, представляют налоговые декларации (расчеты) в электронном виде.

Сведения о среднесписочной численности работников за предшествующий календарный год представляются налогоплательщиком в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации - не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Сведения представляются по утвержденной форме в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя).

Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее хоз. операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию. Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Налоговая декларация (расчет) представляется с указанием идентификационного номера налогоплательщика.

Налогоплательщик (его представитель) подписывает налоговую декларацию, подтверждая достоверность и полноту сведений, указанных в налоговой декларации (расчете).

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок:

- приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

- не приводящих к занижению суммы налога – имеет право.

Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

При обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном настоящей статьей.

Уточненный расчет, представляемый налоговым агентом в налоговый орган, должен содержать данные только в отношении тех налогоплательщиков, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

studfiles.net