Содержание

КБК при уплате налога на прибыль в 2022 году

КБК по налогу на прибыль в 2022 году применяются трех видов: на уплату налога, пени и штрафа. Каковы КБК по налогу на прибыль в 2022 году, расскажем в нашем материале.

Плательщики налога на прибыль

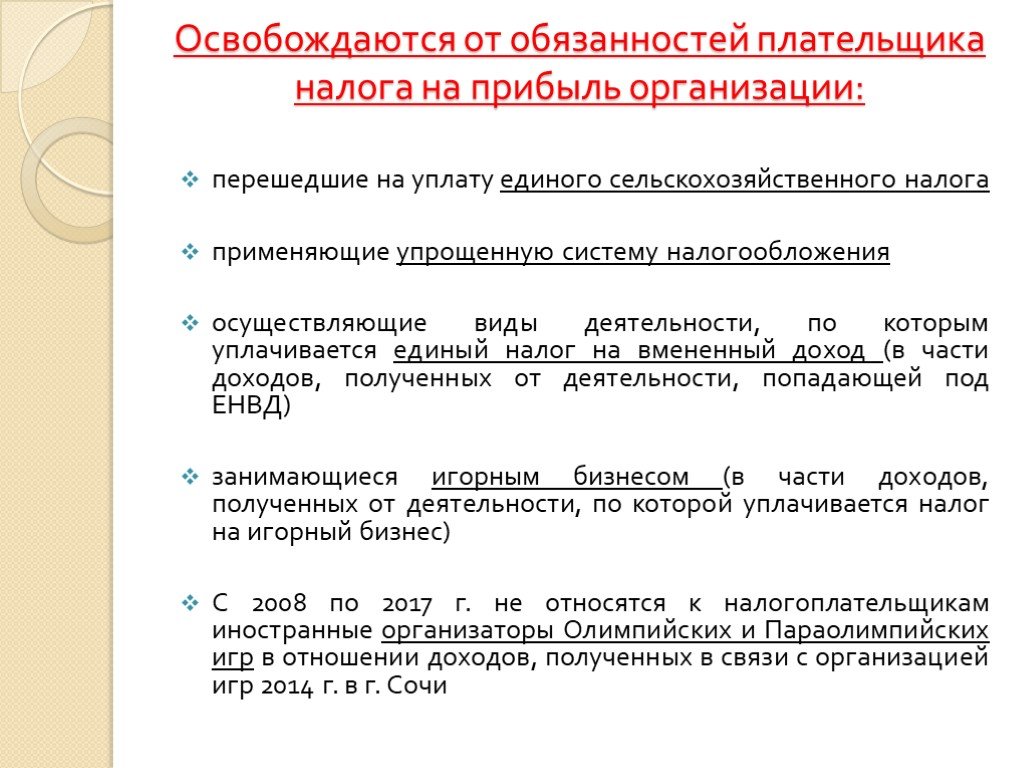

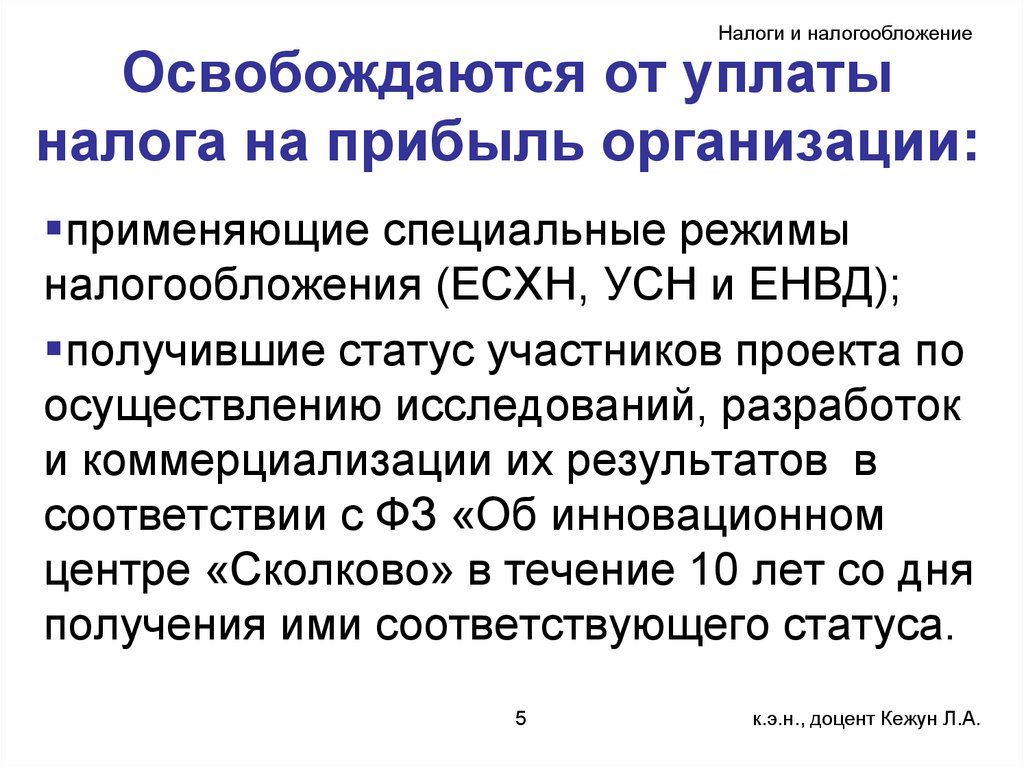

Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся прибыли, являются все юрлица. Исключение составляют предприятия на льготных режимах налогообложения, таких как ЕСХН и УСН, а также организации, освобожденные от налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 НК РФ.

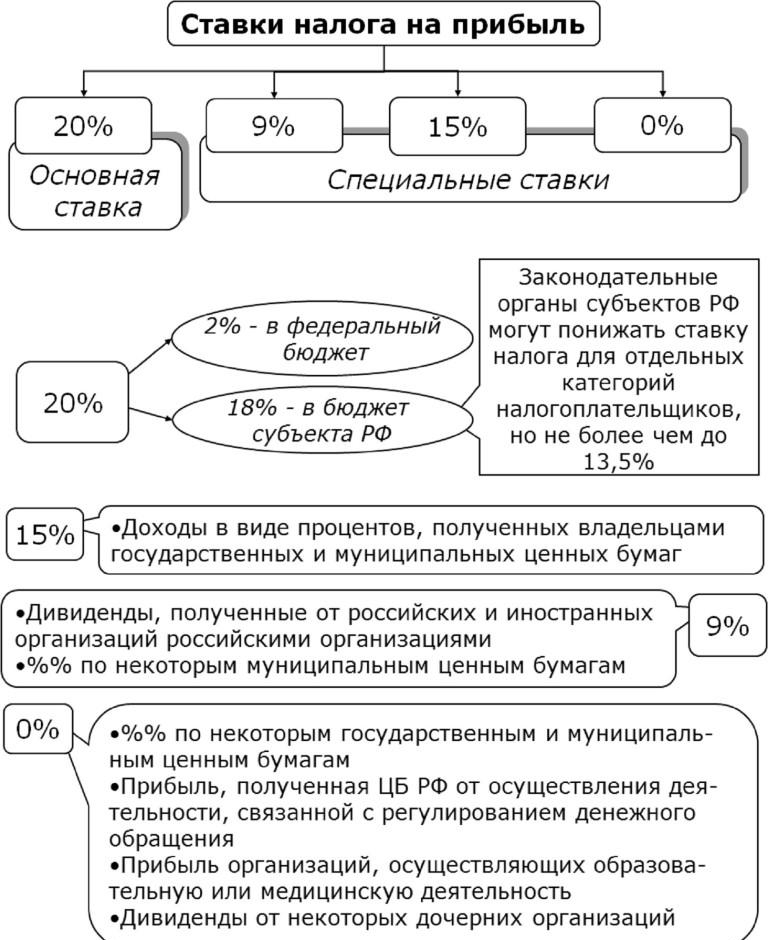

Ставка налога устанавливается для коммерческих организаций в размере 20%. Исключение составляют некоторые учреждения образовательной и медицинской направленности, сельхозучреждения, участники региональных инвестпроектов и пр. в соответствии со ст. 284 НК РФ.

Дополнительные сведения о налоговых ставках ищите в этом материале.

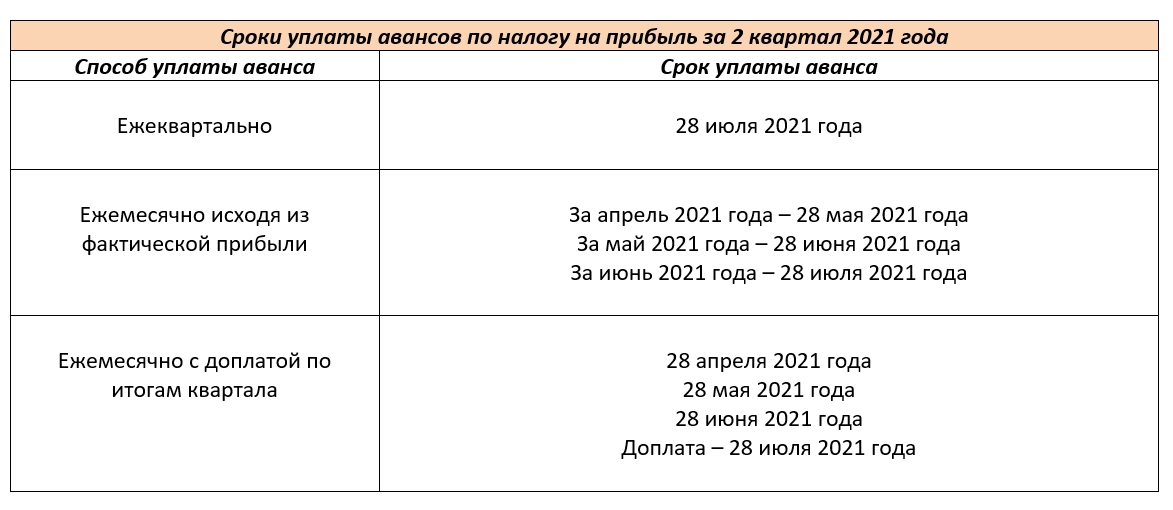

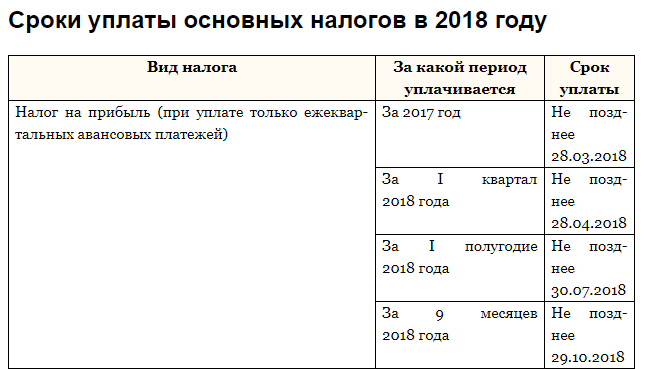

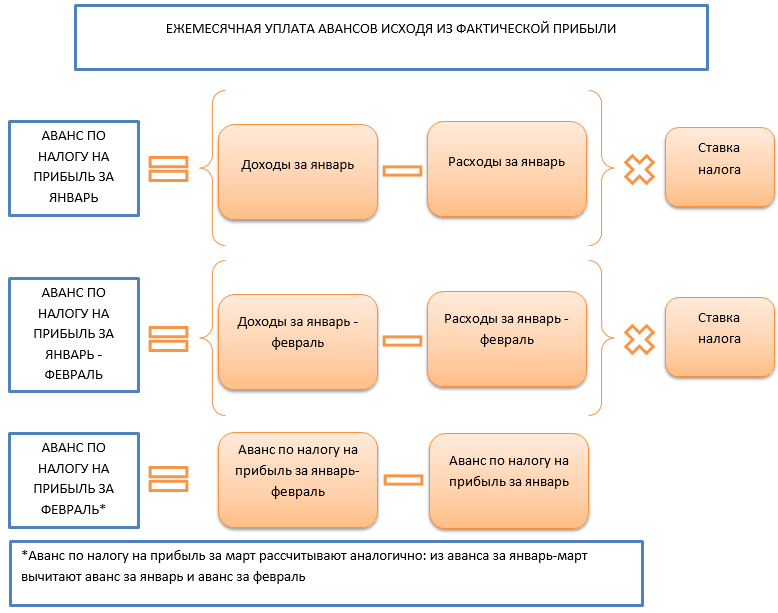

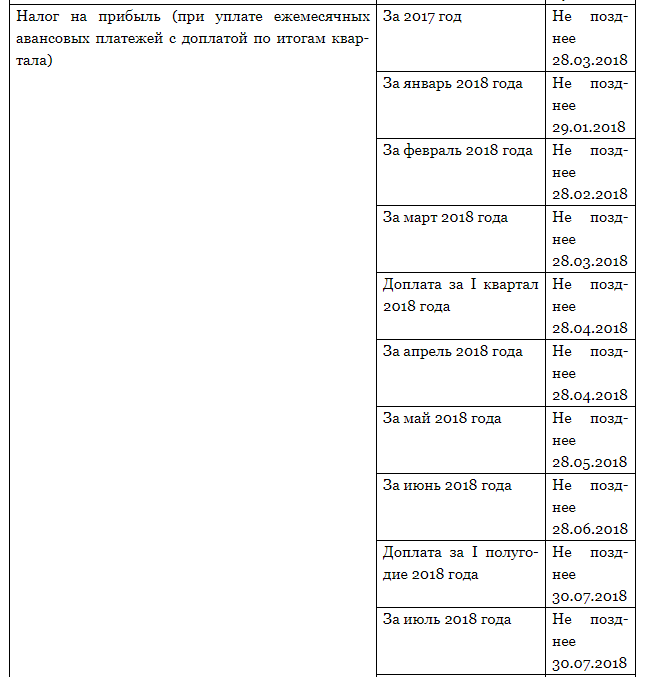

Платежи по налогу следует перечислять ежемесячно или поквартально. Периодичность начислений зависит от общего объема выручки организации или ее статуса (ст. 286 НК РФ).

Периодичность начислений зависит от общего объема выручки организации или ее статуса (ст. 286 НК РФ).

Более подробную информацию о расчете налога и периодичности платежей см. в материале«Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?».

Срок уплаты аванса по налогу ― следующий месяц за отчетным периодом, не позже 28-го числа. Итоговая годовая сумма по налогу на прибыль должна быть перечислена в бюджет не позднее 28 марта.

КБК налога на прибыль в 2022 году для юридических лиц

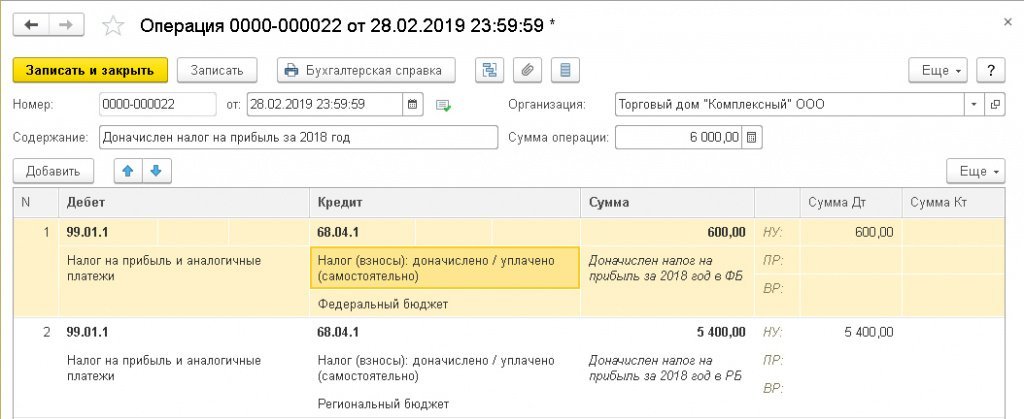

Перечисление налога совершается в федеральный бюджет и бюджеты субъектов РФ.

На период 2017-2024 годов это распределение установлено таким:

- в федеральный бюджет — 3% от налоговой базы;

- бюджеты субъектов — 17%.

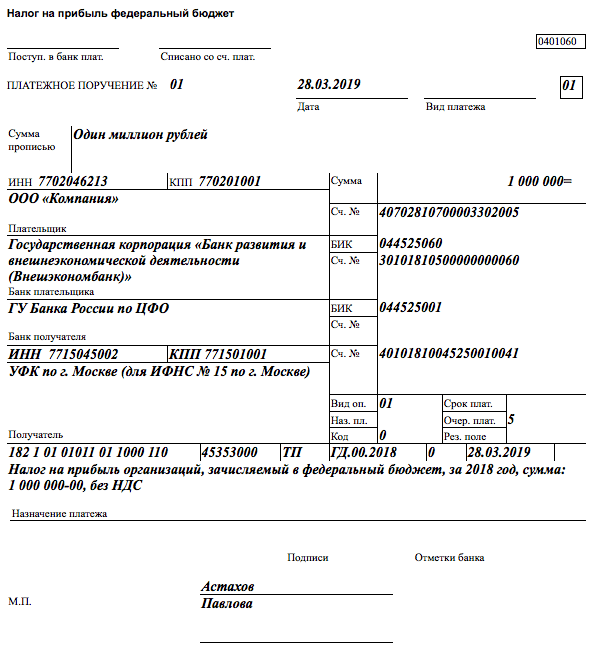

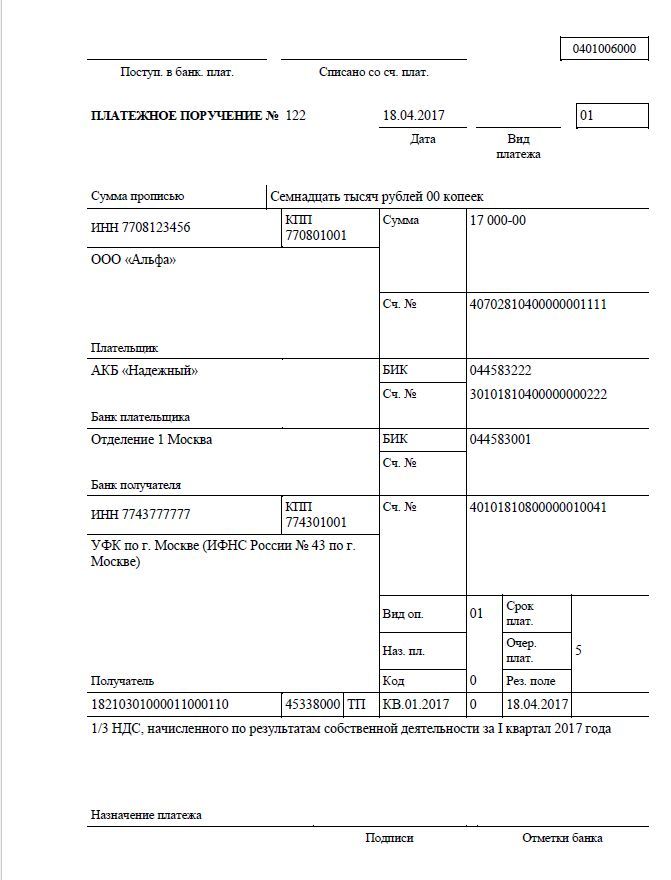

При уплате налога на прибыль в 2022 году используются следующие КБК (приказ Минфина от 08.06.2021 № 75н):

- 182 1 01 01011 01 1000 110 ― для перечислений в федеральный бюджет;

- 182 1 01 01012 02 1000 110 ― при зачислении в бюджеты субъектов РФ.

Данные коды используются организациями, не являющимися консолидированными группами плательщиков, иностранными учреждениями и участниками соглашений о разделе продукции.

На КБК 182 1 01 01090 01 1000 110 необходимо уплачивать налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами РФ), эмитированным в период с 01.01.2017 по 31.12.2021 включительно, а также по облигациям с ипотечным покрытием, эмитированным после 01.01.2007.

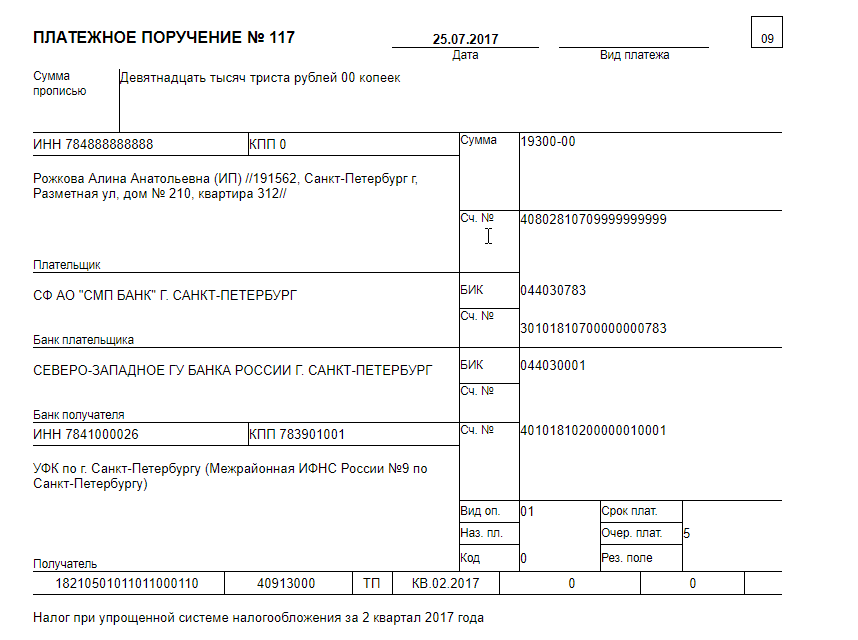

Построчные разъяснения о том, как заполнить платежку на перечисление налога на прибыль за год и авансовых платежей, а также образцы таких платежек смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

КБК на штрафы и пени по налогу на прибыль в 2022 году

Если предприятием допущена просрочка платежей, ему придется уплатить начисленные пени по налогу. Пени рекомендуется начислять и рассчитывать самостоятельно перед сдачей уточненных расчетов в случае образования недоимки.

Воспользуйтесь нашим калькулятором пеней.

Всю информацию о том, как заполнить платежку на перечисление пеней по налогу на прибыль, а также образец такой платежки смотрите в Готовом решении от КонсультантПлюс, оформив бесплатный пробный доступ.

Платежи за несвоевременную уплату налога также производятся по различным КБК, в зависимости от бюджета ― получателя средств.

Если недоплата произошла по федеральному бюджету, то КБК на пени будет следующим: 182 1 01 01011 01 2100 110. КБК по штрафам ― 182 1 01 01011 01 3000 110.

При обнаружении недоимки в бюджеты субъектов РФ пени перечисляются с использованием КБК 182 1 01 01012 02 2100 110, а для штрафов предусмотрен КБК 182 1 01 01012 02 3000 110.

Но для иных категорий налогоплательщиков законодательством предусмотрены и другие КБК. Для вашего удобства, мы собрали основные КБК по налогу на прибыль, действующие в 2022 году, в единую таблицу:

Итоги

КБК по прибыли в 2022 году не изменились. При перечислении платежей следует обращать внимание на то, в какой именно бюджет зачисляются средства — для каждого из них характерно использование своего КБК. При несвоевременном перечислении налога плательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

При перечислении платежей следует обращать внимание на то, в какой именно бюджет зачисляются средства — для каждого из них характерно использование своего КБК. При несвоевременном перечислении налога плательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

Налоговые органы переходят на более качественное взаимодействие с плательщиками « Республика Татарстан

Опубликовано: 19.11.2022 11:13

О внедрении Единого налогового платежа и Единого налогового счета доложил сегодня на республиканском совещании руководитель Управления Федеральной налоговой службы по Татарстану Марат Сафиуллин. Совещание провел Президент Татарстана Рустам Минниханов.

Марат Сафиуллин напомнил, что Президентом России в этом году подписаны знаковые для налоговой и бюджетной системы нашей страны законы о введении с 1 января 2023 г. единого налогового счета налогоплательщика и о реализации с 1 июля 2022 г. для бизнеса альтернативной возможности использования единого налогового платежа при оплате налогов. Главное, что несут в себе эти законодательные нововведения — упрощение уплаты налогов и других обязательных платежей.

для бизнеса альтернативной возможности использования единого налогового платежа при оплате налогов. Главное, что несут в себе эти законодательные нововведения — упрощение уплаты налогов и других обязательных платежей.

Предпосылки для нововведений назрели давно. В первую очередь, необходимость быстрой, правильной и простой возможности уплаты налогов. Сегодня компании при уплате своих налоговых обязательств вынуждены подстраиваться под требования сложной системы бюджетного учета, которая содержит колоссальное количество реквизитов, а именно полторы тысячи кодов бюджетной классификации (КБК) и почти 21 тыс. муниципальных образований (ОКТЭМО). Да ещё у каждого налога свой срок уплаты. В результате, по статистике, каждый 15-й платеж заполняется с ошибками. Второе — необходимость налогоплательщиков четко понимать свой баланс расчетов с государством, исключая ситуацию, когда одновременно имеется задолженность и переплата по различным налогам. А третье — наличие положительного международного и российского опыта.

«Таким образом, налоговые органы трансформируются и переходят на более качественное, а главное простое и понятное, взаимодействие с плательщиками», — отметил глава ведомства.

Марат Сафиуллин пояснил, что единый налоговый платеж (ЕНП) — это сумма денежных средств, направленная налогоплательщиком для уплаты своих налоговых обязательств. Единый налоговый счет (ЕНС) — это форма учета уплаченных налогов и совокупной обязанности налогоплательщика перед бюджетом, итогом которого является единое сальдо расчетов с бюджетом. Единый налоговый счет будет открыт в Федеральном казначействе и вестись по каждому физическому лицу и каждой организации. Уплата будет осуществляться единым налоговым платежом с указанием в платежном поручении только суммы платежа и ИНН налогоплательщика. Распределение налогов будет осуществляться налоговыми органами «автоматически».

Распределение денежных средств будет с соблюдением следующей последовательности: сначала погашается недоимка, затем следуют текущие и авансовые платежи, и в последнюю очередь пени, проценты и штрафы. Переплата будет считаться активом налогоплательщика, который может быть возвращен в течение одного дня.

Переплата будет считаться активом налогоплательщика, который может быть возвращен в течение одного дня.

Если же формируется отрицательное сальдо, расчет пени будет производиться в целом на общую сумму неуплаченных налогов. Документ по взысканию задолженности в принудительном порядке будет формироваться на общую сумму долга.

Введение института единого налогового счета планируется одновременно с расширением сервисных возможностей ФНС России. Будет обеспечен доступ плательщикам к детализации начислений и уплаты налогов через Личный кабинет, а также путем интеграции с их IT-платформами и, в частности, с бухгалтерскими программами (1-С бухгалтерия).

Устанавливаются единые сроки уплаты налогов — 28 число месяца. Единый срок уплаты максимально приближен к срокам, действующим в настоящее время. НДФЛ будет уплачиваться только 1 раз в месяц, а не каждый день после выплаты дохода.

В целях недопущения разбалансированности бюджета закреплена возможность резервирования переплаты в конкретном бюджете. Это будет возможно при отсутствии задолженности и по заявлению самого налогоплательщика об учете суммы переплаты в счет предстоящей обязанности по уплате конкретного налога. «Хранение» переплаты по налогу на прибыль субъекта предусмотрено по закону. Главное условие — отсутствие у налогоплательщика задолженности.

Это будет возможно при отсутствии задолженности и по заявлению самого налогоплательщика об учете суммы переплаты в счет предстоящей обязанности по уплате конкретного налога. «Хранение» переплаты по налогу на прибыль субъекта предусмотрено по закону. Главное условие — отсутствие у налогоплательщика задолженности.

Установление возможности зачета переплаты в конкретный бюджет позволит перечислить денежные средства в бюджетную систему и стабилизирует поступление доходов в бюджет Республики Татарстан.

Добавьте «Республику Татарстан» в избранные источники на Яндекс.Новости

Подпишитесь на канал «Республики Татарстан» в Яндекс.Дзен

Добавить комментарий

Формы индивидуального подоходного налога

НОВАЯ Плата за использование автомагистралей — Открыта регистрация для некоторых перевозчиков для регистрации для получения новой платы за использование автомагистралей Коннектикута — Щелкните здесь для получения дополнительной информации.

ВАЖНАЯ ИНФОРМАЦИЯ. В myconneCT теперь доступны следующие типы налогов: Индивидуальный подоходный налог, налог на профессиональную деятельность адвокатов, единый налог на дарение и имущество, налог на передачу контрольного пакета акций и налог на алкогольные напитки. — Щелкните здесь для получения последней информации.

Формы индивидуального подоходного налога

Буклеты с инструкциями

| Имя | Описание | Дата пересмотра | Срок сдачи |

| СТ-1040 | 2018 Буклет с инструкциями по подоходному налогу для резидентов Коннектикута | 12/2018 | Н/Д |

| CT-1040NR/PY | 2018 Буклет налоговых инструкций для нерезидентов/резидентов, работающих неполный год | 12/2018 | Н/Д |

Форма резидента

Имя | Описание | Дата пересмотра | Срок сдачи |

| СТ-1040 | 2018 Декларация о подоходном налоге резидента | 12/2018 | 15. 04.2019 04.2019 |

Формы на неполный год/для нерезидентов

| CT-1040NR/PY | 2018 Налоговая декларация нерезидента/резидента на неполный год | 12/2018 | 15.04.2019 |

| Расписание CT-SI | График доходов нерезидентов или резидентов, проживающих неполный год, из источников в Коннектикуте | 12/2018 | 15.04.2019 |

| CT-1040 AW | Рабочий лист распределения дохода резидента за неполный год | 12/2018 | 15.04.2019 |

Формы EITC

| Расписание CT-EITC | 2018 Коннектикут Налоговый вычет за заработанный доход | 12/2018 | 15. 04.2019 04.2019 |

Другие формы и спецификации

| CT-CWPI | Запрос об отмене штрафа и процентов за 2018 г. в связи с введением в действие сквозного налога с юридических лиц (только для физических лиц, трастов и имущества) | 08/2019 |

| CT-1040 EXT | Заявление о продлении срока подачи декларации о подоходном налоге штата Коннектикут для физических лиц | 12/2018 |

| Расписание CT-BIO | Рабочий лист по биологическим наукам | 12/2018 |

| График CT-PE | Налоговый вычет для юридических лиц | 12/2018 |

| Расписание Кредит CT-IT | Сводка налогового кредита по подоходному налогу | 12/2018 |

| CT-1040BA | График распределения бизнеса нерезидента | 12/2018 |

| CT-1040CRC | Претензия на право кредита | 12/2018 |

| Расписание CT-CHET | 2018 Коннектикутский фонд высшего образования (CHET) 529 Взнос в сберегательный план колледжа | 12/2018 |

| CT-1040EFW | Электронная платежная запись о снятии средств, Коннектикут | 12/2018 |

| CT-1040ES | 2019 Купон на расчетный подоходный налог штата Коннектикут для физических лиц | 12/2018 |

| CT-1040ES | 2018 Купон на расчетный подоходный налог штата Коннектикут для физических лиц | 12/2017 |

| КТ-1040В | Коннектикут Электронный платежный ваучер | 12/2018 |

| Расписание CT-1040WH | Дополнительное приложение к удержанию подоходного налога штата Коннектикут | 12/2018 |

| CT-1040X | Исправленная декларация о подоходном налоге для физических лиц | 12/2018 |

| СТ-1127 | Заявление о продлении срока уплаты подоходного налога | 12/2018 |

| СТ-19 ИТ | Раздел 19 Форма выпуска статуса | 12/2018 |

| КТ-2210 | Недоплата расчетного подоходного налога физическими лицами, трастами и имуществом | 12/2018 |

| СТ-3911 | Заявление налогоплательщика о возмещении — Используйте эту форму, чтобы сообщить об утере, краже или недостающем чеке на возврат | 12/2016 |

| СТ-4852 | Заменяет формы W-2 и 1099-R | 12/2018 |

| СТ-6251 | Коннектикут Альтернативная минимальная налоговая декларация | 02/2019 |

| СТ-8379 | Необязательный иск супруга | 12/2018 |

| СТ-8801 | Кредит за предыдущий год Минимальный налог штата Коннектикут для физических лиц, трастов и имущества | 12/2018 |

| СТ-8822 | Изменение адреса | 2010 |

| СТ-8857 | Запрос о помощи невиновным супругам | 12/2018 |

| КТ-ИРФ | Страховой фонд реинвестирования Кредит | 12/2018 |

| ОП-186 | Налоговая декларация по индивидуальному использованию | 12/2018 |

| КТ-12-717А | Изменение статуса резидента — Форма залога поручительства штата Коннектикут для специальных начислений | 2017 |

| СТ-12-717Б | Изменение статуса резидента — форма специального обеспечения по другим приемлемым гарантиям | 2017 |

| CT-12-717A&B | Формы CT-12-717 A и CT-12-717 B Инструкции | 2017 |

Налоговые таблицы и калькуляторы

| Имя | Описание | Дата пересмотра |

Налоговые таблицы за 2018 год до $500 тыс. | 12/2018 | |

| Налоговые таблицы за 2018 год до $102 тыс. | 12/2018 | |

| График расчета | Используйте эту таблицу для расчета налога, если ваш годовой доход превышает 102 000 долларов США | 12/2018 |

| Калькулятор подоходного налога | Используйте этот калькулятор, чтобы рассчитать свои налоговые обязательства, независимо от вашего A.G.I. | 12/2018 |

| Калькулятор налога на имущество | Используйте этот калькулятор, чтобы определить сумму вашего налогового кредита на имущество | 12/2018 |

| Пособия по социальному обеспечению | Используйте этот калькулятор, чтобы рассчитать корректировку пособия по социальному обеспечению | 12/2018 |

Публикация FTB 1060 | FTB.

ca.gov

ca.gov

Общая информация

Это руководство предназначено, чтобы помочь вам подать первую корпоративную:

- Форму 100, Калифорнийскую корпоративную франшизу или декларацию о подоходном налоге

- Форма 100S, Калифорнийская декларация о франшизе корпорации S или подоходном налоге

- Форма 100-ES, Ваучер об уплате расчетного налога банком и корпорацией

Это руководство поможет вам:

- Понять основы налогообложения.

- Бланки запросов и инструкции.

- Правильно подавайте налоговые декларации.

- Избегайте ненужных штрафов и процентов.

Water’s-Edge Filers — Для получения информации о подаче налоговой декларации Water’s-Edge в Калифорнии см. форму 100W, Калифорнийская корпоративная франшиза или налоговая декларация о подоходном налоге — Water’s‑Edge Filers.

Определения

Корпорация — Юридическое лицо, существующее отдельно от людей, которые им владеют, управляют, контролируют и управляют им. Он может заключать контракты, платить налоги и нести ответственность по долгам. Свяжитесь с Государственным секретарем штата Калифорния (SOS), чтобы зарегистрировать или квалифицировать свой бизнес, по телефону 916-657-5448 или на сайте sos.ca.gov.

Он может заключать контракты, платить налоги и нести ответственность по долгам. Свяжитесь с Государственным секретарем штата Калифорния (SOS), чтобы зарегистрировать или квалифицировать свой бизнес, по телефону 916-657-5448 или на сайте sos.ca.gov.

Календарный год — отчетный период продолжительностью 12 месяцев или менее, заканчивающийся в последний день декабря.

9 финансовый год0020 — отчетный период продолжительностью 12 месяцев или менее, заканчивающийся в последний день любого месяца, кроме декабря.

Отчетный период — Календарный, финансовый или краткосрочный год, используемый корпорацией для расчета чистой прибыли.

Налоговый год — календарный, финансовый или краткосрочный год, используемый корпорацией для расчета чистой прибыли. Мы требуем, чтобы ваш налоговый год в Калифорнии совпадал с вашим федеральным налоговым годом, если только мы не инициировали или не утвердили другой отчетный период.

Ведение бизнеса — Начиная с 2011 налогового года, считается, что бизнес ведет бизнес в Калифорнии в течение года, если он отвечает одному из следующих критериев:

- Организация активно участвует в любой операции с целью финансовая выгода или прибыль.

- Предприятие учреждено или имеет коммерческое местонахождение в этом штате. Коммерческое местожительство в этом штате обычно означает, что этот штат является основным местом, из которого осуществляется руководство или управление торговлей или бизнесом юридического лица.

- Продажи организации в Калифорнии превышают либо годовую пороговую сумму (с ежегодной поправкой на инфляцию), либо 25 процентов от общего объема продаж. Продажи включают продажи, осуществленные агентом или независимым подрядчиком организации.

- Недвижимое и материальное личное имущество организации в штате Калифорния превышает либо годовую пороговую сумму (с ежегодной поправкой на инфляцию), либо 25 процентов от общей суммы недвижимого и материального личного имущества.

- Компенсация организации в штате Калифорния превышает либо годовую пороговую сумму (с ежегодной поправкой на инфляцию), либо 25 процентов от общей суммы компенсации, выплачиваемой организацией.

Для приведенных выше тестов продажи, собственность и фонд заработной платы предприятия включают их пропорциональную или распределительную долю сквозных предприятий. «Промежуточные организации» означают товарищество, ООО, рассматриваемое как товарищество, или корпорацию типа S.

До 2011 года ведение бизнеса определялось как активное участие в любой операции с целью получения финансовой выгоды или прибыли. Чтобы узнать годовую пороговую сумму за текущий налоговый год, перейдите к пункту 9.0019 ftb.ca.gov и найдите для ведения бизнеса в Калифорнии .

Закрытие вашего бизнеса

Если вы прекращаете бизнес, вы должны подать необходимые документы для надлежащего прекращения существования вашей корпорации министру штата и Совету по налогам на франшизы. Если вы не сможете закрыть свою корпорацию должным образом, требование подавать налоговые декларации и отчеты об информации, а также платить по крайней мере минимальный налог может действовать неопределенно долго.

Если вы не сможете закрыть свою корпорацию должным образом, требование подавать налоговые декларации и отчеты об информации, а также платить по крайней мере минимальный налог может действовать неопределенно долго.

Недавно зарегистрированные или квалифицированные корпорации

Чтобы рассчитать налог за первый налоговый год вашей корпорации, умножьте свой чистый доход в Калифорнии на соответствующую налоговую ставку. Ваш первый налоговый год не облагается минимальным налогом на франшизу.

После первого года ваш налог равен большему из ваших чистых доходов в Калифорнии, умноженных на соответствующую налоговую ставку или минимальный налог на франшизу.

Налоговый год 15 дней или менее

Мы не требуем от корпорации подачи налоговой декларации за налоговый год, если оба из следующих утверждений верны:

- Налоговый год составляет 15 дней или менее.

- вела дела no в течение 15 дней.

Корпорация

См. «Выбор годового отчетного периода» и «Метод », в котором содержится дополнительная информация об объединении за последние 15 дней вашего налогового года.

«Выбор годового отчетного периода» и «Метод », в котором содержится дополнительная информация об объединении за последние 15 дней вашего налогового года.

Расчетное налоговое требование за первый год

Все корпорации, имеющие налоговые обязательства, обязаны уплачивать расчетный налог. Дополнительную информацию см. в разделе Расчетный налог .

S-корпорации

Federal — S-корпорации являются сквозными организациями. Они не платят налог на уровне корпорации S. Они передают статьи доходов, убытков, вычетов и кредитов своим акционерам, и акционеры сообщают об этих статьях в своих налоговых декларациях. Корпорации S подают форму IRS 1120S, декларацию о подоходном налоге США для корпорации S.

Калифорния — Мы требуем, чтобы S-корпорации платили налоги. Кроме того, они передают статьи доходов, убытков, вычетов и кредитов своим акционерам, и акционеры сообщают об этих статьях в своих налоговых декларациях. Корпорации S подают FTB 100S, Калифорнийскую декларацию о франшизе корпорации S или налоговую декларацию о подоходном налоге.

Корпорации S подают FTB 100S, Калифорнийскую декларацию о франшизе корпорации S или налоговую декларацию о подоходном налоге.

Корпорации, выбравшие статус федеральной корпорации S и предъявляющие требование о подаче документов в Калифорнии, считаются вступившими в силу в тот же день, что и федеральные выборы категории S.

Прекращения

Прекращение федеральных выборов налогоплательщика S одновременно прекращает его выборы S в Калифорнии. Если налогоплательщик прекращает свой статус корпорации S, налоговые декларации за короткий период требуются для короткого года корпорации S и короткого года корпорации C, если применимо.

Налог на франшизу

Корпорации платят налог на франшизу, если они отвечают требованиям любого из следующего:

- Зарегистрированы или организованы в Калифорнии

- Квалификация или регистрация для ведения бизнеса в Калифорнии

- Ведение бизнеса в Калифорнии, независимо от того, зарегистрированы ли они, организованы, квалифицированы или зарегистрированы в соответствии с законодательством Калифорнии

Налог на франшизу равен большему из ваших чистых доходов в Калифорнии, умноженному на соответствующую налоговую ставку или минимальный налог на франшизу в размере 800 долларов США.

Партнер или член транзитной организации

Корпорации платят налог на франшизу, если они:

- Генеральные партнеры партнерства, ведущего бизнес в Калифорнии.

- Член компании с ограниченной ответственностью (LLC), которая ведет бизнес в Калифорнии.

- Для 2011 налогового года и позже, партнер с ограниченной ответственностью в товариществе с ограниченной ответственностью, которое ведет бизнес в Калифорнии, если пропорциональная или распределительная доля корпорации в продажах, имуществе и заработной плате товарищества с ограниченной ответственностью соответствует одному из критериев для ведения бизнеса.

Минимальный налог на франшизу

Все корпорации обязаны платить не менее 800 долларов США минимального налога на франшизу, если они:

- зарегистрированы или зарегистрированы в Калифорнии.

- Квалификация или регистрация для ведения бизнеса в Калифорнии.

- Ведение бизнеса в Калифорнии, независимо от того, зарегистрированы ли они, организованы, квалифицированы или зарегистрированы в соответствии с законодательством Калифорнии.

Корпорации обязаны платить минимальный налог на франшизу, если они:

- Активен.

- Неактивен.

- Работа в убыток.

- Подача краткосрочной налоговой декларации (менее 12 месяцев).

Недавно зарегистрированные или квалифицированные корпорации Исключение

Недавно зарегистрированные или квалифицированные корпорации не обязаны платить минимальный налог на франшизу в первый налоговый год.

Развернутое военное освобождение

Для налоговых периодов, начинающихся 1 января 2010 г. или после этой даты и до 1 января 2018 г., корпорация не будет облагаться минимальным налогом на франшизу, если она соответствует все следующие:

- Корпорация представляет собой малый бизнес, полностью принадлежащий военнослужащему Вооруженных Сил США.

- Владелец развернут в течение налогового года.

- Корпорация работает в убыток или прекращает свою деятельность.

Для целей этого исключения:

- «Отправленный» означает призванный на действительную военную службу или действительную службу в период, когда Соединенные Штаты участвуют в боевых действиях или обороне страны.

«Развернутый» не включает временную службу с единственной целью обучения, обработки или постоянной смены места службы.

«Развернутый» не включает временную службу с единственной целью обучения, обработки или постоянной смены места службы. - «Работает с убытком» означает отрицательную чистую прибыль, как определено в Разделе 24341 Кодекса доходов и налогообложения (R&TC).

- «Малый бизнес» означает корпорацию с общим доходом не более 250 000 долларов США из всех источников, полученных из Калифорнии или относящихся к ней.

Подоходный налог

Корпорации облагаются подоходным налогом, если они получают доход из источников в Калифорнии, но не ведут бизнес в штате. Чтобы рассчитать подоходный налог, умножьте свой чистый доход в Калифорнии на соответствующую налоговую ставку.

Партнер или член транзитной организации

В 2011 налоговом году и позже корпорации платят подоходный налог, если они являются партнерами с ограниченной ответственностью в товариществе с ограниченной ответственностью, которое ведет бизнес в Калифорнии, если корпорации пропорционально или распределяют долю продажи, имущество и фонд заработной платы товарищества с ограниченной ответственностью не соответствуют ни одному из критериев ведения бизнеса.

До 2011 налогового года корпорации платят подоходный налог, если они являются партнерами с ограниченной ответственностью в товариществе с ограниченной ответственностью, которое ведет бизнес в Калифорнии.

Нет минимального налога на франшизу

Минимальный налог на франшизу для подателей налоговых деклараций отсутствует.

Распределение доходов

Корпорации, ведущие бизнес в Калифорнии и за ее пределами, должны распределять свои доходы. См. Приложение R, Распределение и распределение доходов.

Конвенции и торговые выставки

Корпорации в Калифорнии, проводящие конгрессы и торговые выставки, считаются получающими доход от штата, если они соответствуют всем из следующего:

- Не зарегистрирован в Калифорнии

- Единственным видом деятельности в Калифорнии является участие в конгрессах и торговых выставках

- Находились в Калифорнии в течение семи или менее календарных дней в течение налогового года

- Не получил валового дохода в Калифорнии от этой деятельности более 10 000 долларов США

Эти корпорации обязаны подавать налоговую декларацию и платить подоходный налог.

Несоответствие требованиям: Мы считаем, что корпорации, не отвечающие вышеуказанным требованиям, ведут бизнес в Калифорнии и облагаются налогом на франшизу.

Налоговые ставки

Следующие налоговые ставки применяются как к налогу на прибыль, так и к налогу на прибыль:

- Корпорации C: 8,84%

- Корпорации S: 1,5%

Учетные периоды и методы

Федеральные учетные периоды и методы

Корпорации должны рассчитывать налогооблагаемый доход за годовой отчетный период, называемый налоговым годом. Календарный год является наиболее распространенным налоговым годом.

Корпорации обязаны использовать последовательный метод учета. Метод бухгалтерского учета представляет собой набор правил, определяющих, когда следует сообщать о доходах и расходах. Наиболее распространенными методами учета являются кассовый метод или метод начисления. Для получения дополнительной информации см. Публикацию IRS 538 «Отчетные периоды и методы».

Калифорнийские отчетные периоды и методы

Отчетный период и метод корпорации должны быть такими же, как и федеральные, если только мы не инициируем или не одобряем изменение. Первый отчетный период не может заканчиваться более чем через 12 месяцев после даты регистрации или квалификации в Калифорнии.

Изменение отчетного периода или метода

Изменение отчетного периода или метода требует нашего согласия. Однако, если корпорация получает федеральное разрешение на изменение своего отчетного периода или метода, или ей разрешено или требуется в соответствии с федеральным законом внести изменение в свой учетный период или метод без предварительного одобрения, и она делает это, считается, что она получила разрешение Совета по налогу на франшизы одобрение. Для получения дополнительной информации посетите веб-сайт ftb.ca.gov и найдите ftb, уведомление 2000-8 9.0020 .

Если ваш налоговый год составляет менее 15 дней (правило 15 дней)

Корпорации с первым налоговым годом 15 или менее дней не будут обязаны подавать документы, если они соответствуют обоим из следующего:

- Корпорации в течение последних 15 дней их налогового года

- Ведет без операций в течение этих 15 дней

Учредительный договор корпорации должен быть подан министру штата Калифорния в одну из следующих дат или позже:

| Месяц регистрации и налоговый год, заканчивающийся | День месяца |

|---|---|

| Январь, март, май, июль, август, октябрь и декабрь (31-дневный месяц) | 17 или после |

| Апрель, июнь, сентябрь и ноябрь (30-дневный месяц) | 16-й или после |

| Февраль (29-дневный месяц) | 15-й или после |

| Февраль (28-дневный месяц) | 14-й или после |

Поскольку корпорация, которая соответствует правилу 15 дней, не обязана подавать налоговую декларацию, этот период времени не считается первым налоговым годом. Следующий налоговый год будет считаться первым налоговым годом и не будет облагаться минимальным налогом на франшизу.

Следующий налоговый год будет считаться первым налоговым годом и не будет облагаться минимальным налогом на франшизу.

Пример : Корпорация ABC зарегистрирована 20 декабря 2016 г. Корпорация является налогоплательщиком календарного года и не вела деятельности с 20 декабря 2016 г. по 31 декабря 2016 г. Корпорация соблюдает правило 15 дней и не необходимо подать налоговую декларацию за 2016 год. Первый налоговый год корпорации начинается 1 января 2017 г.

Подача налоговых деклараций

Для налоговых периодов, начинающихся 1 января 2016 г. или после этой даты , Форма 100, Декларация о франшизе или подоходном налоге корпорации штата Калифорния, подается 15-го числа 4-го месяца после закрытия налогового года корпорации. . Форма 100S, Калифорнийская декларация о франшизе корпорации S или подоходном налоге, должна быть подана 15-го числа 3-го месяца после закрытия налогового года корпорации.

Для налоговых периодов до 1 января 2016 г. , Форма 100 или Форма 100S должны быть представлены на 15-й день 3-го месяца после закрытия налогового года корпорации.

, Форма 100 или Форма 100S должны быть представлены на 15-й день 3-го месяца после закрытия налогового года корпорации.

Фермерские кооперативы

Налоговые декларации должны быть поданы на 15-й день 9-го месяца после закрытия налогового года.

Дополнение к файлу

Для налоговых периодов, начиная с 1 января 2016 г. , Калифорния разрешает дополнительное шестимесячное продление срока подачи налоговой декларации после первоначальной даты подачи налоговой декларации. Расширение автоматическое; это не требует никаких действий со стороны корпорации. Расширение файла не является расширением для оплаты. Налог подлежит уплате не позднее первоначальной даты подачи налоговой декларации независимо от расширения файла.

Для налоговых периодов до 1 января 2016 г. Калифорния разрешает дополнительное продление срока подачи налоговой декларации на семь месяцев после первоначальной даты подачи налоговой декларации. Расширение автоматическое; это не требует никаких действий со стороны корпорации. Расширение файла — , а не — расширение для оплаты. Налог подлежит уплате не позднее первоначальной даты подачи налоговой декларации независимо от расширения файла.

Расширение файла — , а не — расширение для оплаты. Налог подлежит уплате не позднее первоначальной даты подачи налоговой декларации независимо от расширения файла.

Краткосрочные налоговые декларации

Как правило, срок подачи краткосрочной налоговой декларации совпадает со сроком подачи федеральной краткосрочной налоговой декларации. Для получения дополнительной информации перейдите на ftb.ca.gov и найдите Уведомление FTB 2016-04 .

Когда требуется федеральная краткосрочная налоговая декларация

Корпорации, подающие краткосрочную федеральную налоговую декларацию, также должны подать краткосрочную налоговую декларацию в штат Калифорния.

Первоначальная дата подачи налоговой декларации штата Калифорния совпадает с датой подачи федеральной налоговой декларации. Кроме того, семимесячное безбумажное продление также распространяется на этот тип краткосрочной налоговой декларации.

Расчетный налог

Все корпорации должны уплачивать расчетный налог, если они:

- зарегистрированы в Калифорнии.

- Имеет право вести бизнес в Калифорнии.

- Ведение бизнеса в Калифорнии.

- Неактивен.

- Получение дохода в Калифорнии.

Корпорации используют Форму 100-ES, Расчетный налог корпорации и Инструкции для:

- Расчет своих требований по уплате расчетного налога.

- Определите сроки этих платежей.

Вы можете просмотреть и загрузить форму 100-ES по адресу ftb.ca.gov .

Минимальный налог на франшизу

Корпорации, облагаемые налогом на франшизу, должны уплатить как минимум минимальный налог на франшизу до даты уплаты первого взноса, если только это не первый налоговый год корпорации.

Недавно зарегистрированные или квалифицированные корпорации

Недавно зарегистрированные или квалифицированные корпорации должны платить расчетный налог. Ваши предполагаемые налоговые платежи основаны на расчетных налоговых обязательствах корпорации после кредита за первый налоговый год. Во второй налоговый год корпорации корпорация платит по крайней мере минимальный налог на франшизу к дате первого предполагаемого налогового платежа.

Во второй налоговый год корпорации корпорация платит по крайней мере минимальный налог на франшизу к дате первого предполагаемого налогового платежа.

Пример 1: Нет налога в первый год : Корпорация А регистрируется в Калифорнии 1 февраля 2012 года и выбирает календарный налоговый год. Он не произвел расчетный налоговый платеж 15 апреля 2012 г. (дата уплаты первого платежа). 15 марта 2013 г. компания подала налоговую декларацию за 2012 г., показав чистый убыток в размере 8 500 долларов США и отсутствие налоговых обязательств. Поскольку у него не было налоговых обязательств, на него не начислялся предполагаемый налоговый штраф.

Корпорация А уплачивает расчетный налоговый платеж в размере 800 долларов США 15 апреля 2013 г. (дата первого платежа). 15 марта 2014 г. корпорация подала налоговую декларацию за 2013 г., показав чистый убыток в размере 5000 долларов и налог в размере 800 долларов (минимальный налог на франшизу). Поскольку 15 апреля 2013 года компания произвела расчетный налоговый платеж в размере 800 долларов США, на нее не начисляется расчетный налоговый штраф.

Пример 2: Налоговое обязательство за первый год : Корпорация B регистрируется в Калифорнии 11 января 2012 г. и выбирает календарный налоговый год, в котором корпорация не произвела расчетный налоговый платеж 15 апреля 2012 г. (дата уплаты первого взноса). 15 марта 2013 г. компания подала налоговую декларацию за 2012 г., показав чистую прибыль в размере 6 300 долларов США и налог в размере 557 долларов США (6 300 долларов США x 8,84 процента). Корпорация платит налог в размере 557 долларов при подаче налоговой декларации. Поскольку корпорация не произвела никаких расчетных налоговых платежей, причитается расчетный налоговый штраф, исходя из налога в размере 557 долларов США.

Корпорация B производит расчетный налоговый платеж в размере 800 долларов США 15 апреля 2013 г. (дата первого платежа). 15 марта 2014 г. компания подала налоговую декларацию за 2013 г., показав чистый убыток в размере 14 000 долларов США и налог в размере 800 долларов США (минимальный налог на франшизу). Поскольку 15 апреля 2013 г. корпорация произвела расчетный налоговый платеж в размере 800 долларов США, на нее не начисляется расчетный налоговый штраф.

Поскольку 15 апреля 2013 г. корпорация произвела расчетный налоговый платеж в размере 800 долларов США, на нее не начисляется расчетный налоговый штраф.

Штрафы

Расчетный налоговый штраф

Мы налагаем штраф, если ваша компания не платит, уплачивает с опозданием или недоплачивает расчетный налоговый платеж. Мы рассчитываем штраф на неуплаченную сумму с даты платежа по расчетному налогу до даты получения нами вашего платежа или до даты подачи декларации, в зависимости от того, что наступит раньше. Чтобы найти прошлые и текущие процентные ставки, перейдите на ftb.ca.gov и найдите процентные ставки . (Разделы R&TC 19142 и 19161)

Недоплата и ежемесячный штраф

Мы налагаем штраф, если вы не уплатите общую сумму, указанную в налоговой декларации вашей организации, к первоначальной дате платежа. Штраф составляет 5 процентов от неуплаченного налога плюс 0,5 процента от неуплаченного налога за каждый месяц или часть месяца, когда он остается неуплаченным, но не более 40 месяцев. Максимальный размер штрафа составляет 25 процентов от суммы неуплаченного налога. (РиТС Раздел 19132)

Максимальный размер штрафа составляет 25 процентов от суммы неуплаченного налога. (РиТС Раздел 19132)

Если корпорация подвергается как штрафу за несвоевременную подачу декларации, так и штрафу за неуплату общей суммы налога к установленному сроку, может быть наложена комбинация или больший из двух штрафов, но общий штраф не может превышать 25 процентов неуплаченного налога.

Штраф за несвоевременную подачу декларации

Если вы не подадите налоговую декларацию вашей организации в установленный срок, мы налагаем штраф в размере 5 процентов от причитающегося налога после применения любых платежей и зачетов, сделанных до или до первоначальной даты подачи декларации, за каждый месяц или часть месяца возврат просрочен. Максимальный штраф составляет 25 процентов. Мы налагаем штраф с первоначальной даты возврата. (РиТС Раздел 19131)

Штраф за несвоевременную подачу налоговой декларации — Корпус S

Мы налагаем штраф за несвоевременную подачу налоговой декларации, если корпорация S не подает налоговую декларацию к первоначальному или продленному сроку для налоговых деклараций с исходными сроками подачи 1 января 2011 г. или позднее. лет, начиная с 1 января 2010 г. или после этой даты. (Этот штраф также известен как штраф на каждого акционера.) Мы также налагаем штраф за несвоевременную подачу отчетности за неполные отчеты. Штраф за несвоевременную подачу декларации составляет 18 долларов США на акционера за каждый месяц или часть месяца, в течение которого отчет просрочен (или неполный), но не более 12 месяцев. Мы налагаем штраф за несвоевременную подачу документов в дополнение к штрафу за просрочку платежа. (Налоговый и налоговый кодекс, раздел 19172.5)

или позднее. лет, начиная с 1 января 2010 г. или после этой даты. (Этот штраф также известен как штраф на каждого акционера.) Мы также налагаем штраф за несвоевременную подачу отчетности за неполные отчеты. Штраф за несвоевременную подачу декларации составляет 18 долларов США на акционера за каждый месяц или часть месяца, в течение которого отчет просрочен (или неполный), но не более 12 месяцев. Мы налагаем штраф за несвоевременную подачу документов в дополнение к штрафу за просрочку платежа. (Налоговый и налоговый кодекс, раздел 19172.5)

Где получить налоговые формы и публикации

Через Интернет — Вы можете загрузить, просмотреть и распечатать налоговые формы и публикации штата Калифорния на веб-сайте ftb.ca.gov/forms.

Веб-сайт Калифорнийского центра налоговой службы предлагает информацию о налогах на предприятия штата Калифорния и формы для Департамента по налогам и сборам штата Калифорния (CDTFA), Департамента развития занятости (EDD), FTB и IRS на сайте tax. ca.gov.

ca.gov.

Вы также можете скачать, просмотреть и распечатать федеральные формы и публикации на сайте irs.gov.

- По телефону

- Позвоните по номеру 800-338-0505 и следуйте записанным инструкциям.

По почте — Подождите две недели, чтобы получить ваш заказ. Если вы живете за пределами Калифорнии, подождите три недели, чтобы получить ваш заказ.

- Пишите:

- Группа запроса налоговых форм

Налоговый комитет по франшизе

Почтовый ящик 307

Ранчо Кордова Калифорния 95741-0307

Лично — Бесплатные налоговые буклеты штата Калифорния предоставляются во многих библиотеках и почтовых отделениях в течение сезона подачи документов.

Сотрудники библиотек и почтовых отделений не могут предоставлять налоговую информацию или помощь.

Письма

Если вы пишете нам, убедитесь, что ваше письмо включает ваш номер файла SOS в Калифорнии, ваш федеральный идентификационный номер работодателя, ваш дневной и вечерний номера телефонов, а также копию уведомления.

- Отправьте письмо по адресу:

- Налоговый департамент по франшизе

Почтовый ящик 942857

Сакраменто, Калифорния 94257-0500

Мы ответим на ваше письмо в течение десяти недель. В некоторых случаях нам может потребоваться позвонить вам для получения дополнительной информации. Не прикрепляйте свое письмо к налоговой декларации штата Калифорния.

Другие агентства

Государственный секретарь штата Калифорния

- Веб-сайт

- sos.ca.gov

- Телефон

- 916-653-6814

Департамент налогов и сборов штата Калифорния

- Веб-сайт

- cdtfa.ca.gov

- Телефон

- 800-400-7115 из США

- 916-445-6362 из-за пределов США

Департамент занятости штата Калифорния

- Веб-сайт

- edd.ca.gov

- Телефон

- (888) 745-3886 из США

- 916-464-3502 из-за пределов США

Налоговая служба

- Веб-сайт

- irs.

gov

gov - Телефон

- 800-829-1040 Физические лица

- 800-829-4933 Предприятия

Часто задаваемые вопросы

Воспользуйтесь нашей автоматизированной телефонной службой, чтобы получить записанные ответы на многие из ваших вопросов о налогах Калифорнии и заказать налоговые формы и публикации для юридических лиц Калифорнии за текущий год. Эта услуга доступна на английском и испанском языках для абонентов с телефонами с тональным набором. Приготовьте бумагу и карандаш, чтобы делать заметки.

- Телефон

- 800-338-0505 из США

- 916-845-6500 из-за пределов США

| Код | Помощь в подаче документов |

|---|---|

| 715 | Если мой фактический налог меньше минимального налога на франшизу, какую цифру я должен указать в строке Tax формы 100? |

| 717 | Каковы налоговые ставки для корпораций? |

| 718 | Как мне увеличить срок хранения файла? |

| 722 | Когда моя корпорация должна подавать краткосрочную налоговую декларацию? |

| 734 | Облагается ли моя корпорация налогом на франшизу или подоходным налогом? |

| Корпорации S | |

| 704 | Облагается ли корпорация S минимальным налогом на франшизу? |

| 705 | Обязаны ли корпорации S производить расчетные платежи? |

| 706 | Какие формы заполняют корпорации S? |

| 707 | Налог моей корпорации S меньше минимального налога на франшизу. Какую цифру поставить на Налоговая строка формы 100S? Какую цифру поставить на Налоговая строка формы 100S? |

| Освобожденные организации | |

| 709 | Как получить статус освобожденного от налогов? |

| Минимальный налог и расчетный налог | |

| 712 | Каков минимальный налог на франшизу? |

| 714 | Моя корпорация не занимается бизнесом; должен ли он платить минимальный налог на франшизу? |

| Счета и прочие уведомления | |

| 723 | Я получил счет на 250 долларов. Для чего это? |

| Ликвидация корпорации | |

| 724 | Как распустить корпорацию? |

| Разное | |

| 700 | К кому мне нужно обратиться, чтобы начать бизнес? |

| 701 | Мне нужен идентификационный номер работодателя штата для моего бизнеса.

|

«Развернутый» не включает временную службу с единственной целью обучения, обработки или постоянной смены места службы.

«Развернутый» не включает временную службу с единственной целью обучения, обработки или постоянной смены места службы.

gov

gov