что такое индивидуальный инвестиционный счет и зачем он нужен

- ИИС

- Помощь

- Всё про ИИС для начинающих

ИИС — это специальный счет, с помощью которого можно покупать ценные бумаги и валюту на бирже, а также получать часть инвестированных денег обратно — в виде налоговых вычетов от государства. Есть два типа вычетов по ИИС.

Тип А — вы пополняете ИИС рублями, а на следующий год получаете от налоговой 13% от суммы пополнения. Так за год можно получить до 52 000 ₽, но не более суммы НДФЛ, которую вы заплатили в бюджет в год пополнения ИИС.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Тип Б — вы открываете счет, пополняете его рублями и инвестируете в ценные бумаги. При закрытии счета весь доход от продажи ценных бумаг на ИИС, а также купонный доход от облигаций будет освобожден от уплаты налога в размере 13%. Это выгодно, если вы планируете активно торговать на бирже, а также если у вас статус самозанятого или ИП (люди, которые не платят НДФЛ, не смогут получить вычет типа А).

Это выгодно, если вы планируете активно торговать на бирже, а также если у вас статус самозанятого или ИП (люди, которые не платят НДФЛ, не смогут получить вычет типа А).

Вывести деньги с ИИС можно только при его закрытии. Но если закрыть такой счет в течение 3 лет с даты его открытия, то все налоговые вычеты придется вернуть. То есть нужно быть готовым держать деньги на ИИС не менее 3 лет.

Для тех, кому неудобно читать, рассказали о главных особенностях ИИС от Тинькофф Инвестиций в 12-минутном видео:

Еще подробнее про ИИС можно узнать в следующих вопросах:

- Зачем нужен ИИС

- Его отличие от брокерского счета

- Как заработать на ИИС

- Как получить налоговый вычет

- Кому подойдет такой счет

- Как долго действует ИИС

- Как открыть ИИС

- Какой тип ИИС выбрать

- Стратегия инвестирования на ИИС

- Доверительное управление счетом

- Отличие ИИС от ПИФ

- Как не потерять вложения

- Как закрыть ИИС

С помощью ИИС можно получить налоговый вычет: гарантированный доход за пополнение инвестиционного счета или освобождение от налога с продажи ценных бумаг. Это делает ИИС отличным инструментом и для только начинающих, и для инвесторов с опытом.

Это делает ИИС отличным инструментом и для только начинающих, и для инвесторов с опытом.

Если платите НДФЛ по ставке 13%, то за пополнение ИИС можете ежегодно получать от налоговой до 52 000 ₽ — для этого в течение года на счет нужно положить не менее 400 000 ₽.

Если платите НДФЛ по ставке 15%, то за пополнение ИИС на сумму от 400 000 ₽ можно получить до 60 000 ₽. Ставка 15% применяется на доход выше 5 000 000 ₽. Подробнее про увеличенный вычет

Если не платите НДФЛ, то получить возврат от налоговой не выйдет. Но вам доступен второй тип вычета — освобождение от налога со сделок с ценными бумагами. Также этот вариант выгоднее, если выбранная вами инвестстратегия приносит больше 400 000 ₽ в год. Как работает налоговый вычет по ИИС

Если же вы получаете возврат за пополнение счета, то с прибыльных операций на ИИС будет удержан налог. Но и тут есть плюсы: этот налог будет удержан только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, их можно продолжать инвестировать, чтобы получать дополнительный доход.

Это хорошо: пока деньги не ушли в налоговую, их можно продолжать инвестировать, чтобы получать дополнительный доход.

Помимо этого, ИИС в Тинькофф Инвестициях обладает и другими преимуществами. Вот лишь некоторые из них.

Все инвестиции у вас в телефоне. С Тинькофф вам не придется устанавливать сложные программы для работы на бирже и долго разбираться в том, как они устроены. У мобильного приложения Тинькофф Инвестиций понятный интерфейс со всеми необходимыми функциями. Оно будет удобно и тем, кто делает только первые шаги на фондовом рынке, и инвесторам с опытом. Скачать приложение Тинькофф Инвестиций

Чтобы купить ценные бумаги в приложении Тинькофф Инвестиций, просто выберите понравившийся актив в списке, укажите нужное количество и нажмите «Купить»

Быстрое открытие счета. На заполнение заявки онлайн уйдет всего несколько минут. Наш представитель сам приедет с необходимыми документами — куда и когда вам удобно. Если у вас уже есть дебетовая карта Тинькофф, встреча не понадобится: документы можно подписать кодом из СМС, а счет откроется практически сразу после оформления заявки. Если на бирже выходной или вы оставили заявку после 19:00 по московскому времени, откроем счет в ближайший рабочий день. Заполнить заявку на ИИС

Если на бирже выходной или вы оставили заявку после 19:00 по московскому времени, откроем счет в ближайший рабочий день. Заполнить заявку на ИИС

Простые тарифы. На тарифе «Инвестор» есть только комиссия за сделки — всё остальное бесплатно. На тарифе «Трейдер» небольшая ежемесячная плата, но минимальная комиссия на любые виды сделок.

Ввели плату 0,25% в месяц за хранение валюты суммой свыше 100 000 $ и €. Она распространяется только на валюту и не затрагивает валютные ценные бумаги. Подробнее про комиссию на валютные позиции

Низкий порог входа. Можно начать инвестировать даже с 10 ₽ — примерно столько стоит один пай фондов «Вечного портфеля» от управляющей компании Тинькофф Капитал. Большинство облигаций стоят около 1000 ₽.

Помощь в подборе активов. Подборки акций и облигаций можно найти в приложении в разделе «Что купить». Там наши аналитики собирают данные о самых привлекательных компаниях — например, тех, что занимаются облачными вычислениями, производством роботов или разработкой вакцины от COVID-19.

Также с подбором ваших первых ценных бумаг поможет наш робот-советник. Ответьте всего на три вопроса, и он сформирует готовый список активов, которые лучше всего подходят именно вам. Как работает робот-советник

А если вы точно знаете, что ищете, подберите акции в скринере — это специальный фильтр, помогающий отобрать бумаги по множеству параметров: по дивидендному доходу, капитализации, финансовому рынку или принадлежности к производственному сектору.

Широкий диапазон доступных ценных бумаг. С ИИС в Тинькофф на Московской бирже можно купить акции, облигации и еврооблигации российских компаний, а также 11 валют и ряд биржевых фондов — ETF. На Санкт-Петербургской бирже можно купить еврооблигации российских компаний, а также акции многих американских, немецких и китайских компаний.

С 1 октября 2022 года покупать ценные бумаги из недружественных стран могут только квалифицированные инвесторы. Держать бумаги, купленные до 1 октября, можно и дальше — даже без статуса квалифицированного инвестора. Подробнее про новые ограничения

Подробнее про новые ограничения

Мы следим за всеми обновлениями и оперативно информируем клиентов в Телеграм-канале Тинькофф Инвестиций.

Круглосуточная поддержка. Если у вас останутся вопросы, вы можете задать их в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Отвечаем круглосуточно, в любой день недели — без праздников и выходных.

Оба счета используются для сделок с ценными бумагами и валютой, но у ИИС есть дополнительные преимущества и ограничения.

Брокерский счет | ||

|---|---|---|

Налоговые вычеты | Вычет типа А: можно получить возврат денег за пополнение ИИС. Вычет типа Б: можно освободиться от налога с продажи ценных бумаг независимо от даты их покупки. Как работает налоговый вычет по ИИС | Можно освободиться от налога с продажи ценных бумаг, если непрерывно продержать их на своем счете более 3 лет |

Вывод со счета | Вывести деньги можно только при закрытии ИИС. | Вывести деньги можно в любой момент |

Пополнение счета | Только в рублях и до 1 000 000 ₽ в год | Можно пополнять в разных валютах, а сумма пополнения не ограничена |

Количество счетов | ИИС должен быть только один. Если открыть два ИИС даже у разных брокеров, то права на налоговый вычет не будет | В Тинькофф Инвестициях можно открыть до 10 брокерских счетов, независимо от количества ваших счетов у других брокеров |

Удержание налога | Если выбрали вычет типа Б, то налога от продажи ценных бумаг не будет. Если хотя бы один раз получили возврат за пополнение, то у вас ИИС типа А — тогда налог с дохода от сделок удержится, но только в момент закрытия счета. Пока деньги не ушли в налоговую, можно продолжать покупать на них ценные бумаги и получать доход | Налог от продажи бумаг удерживается в конце каждого календарного года |

Уже существующий у вас брокерский счет превратить в индивидуальный инвестиционный счет не получится — нужно отдельно открывать именно ИИС. Какие ограничения есть у ИИС

Какие ограничения есть у ИИС

На ИИС можно заработать двумя способами: получать налоговые вычеты от государства, а также торговать на бирже, как и с обычным брокерским счетом.

Налоговый вычет. Можно гарантированно получать до 52 000 ₽ в год, если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше. Если вы платите НДФЛ по ставке 15%, то размер вычета увеличивается до 60 000 ₽. Подробнее про налоговый вычет

Другой вариант вычета: можно освободить ваш доход по сделкам от налога. Этот вариант подойдет даже тем, кто не платит НДФЛ. Какие есть типы ИИС

Торговля на бирже. С помощью ИИС вы можете покупать и продавать валюту и ценные бумаги, а также получать по ним выплаты — купоны и дивиденды

Налоговый вычет по ИИС — простой способ заработать на инвестициях, даже если вы только знакомитесь с миром биржевой торговли. Про то, о чем важно знать на этому пути, рассказали в бесплатном курсе «А как инвестировать». Из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов, как защитить деньги от инфляции и собрать свой первый диверсифицированный портфель. Посмотреть курс

Посмотреть курс

Алгоритм действий будет зависеть от того, какой тип налогового вычета вы оформляете.

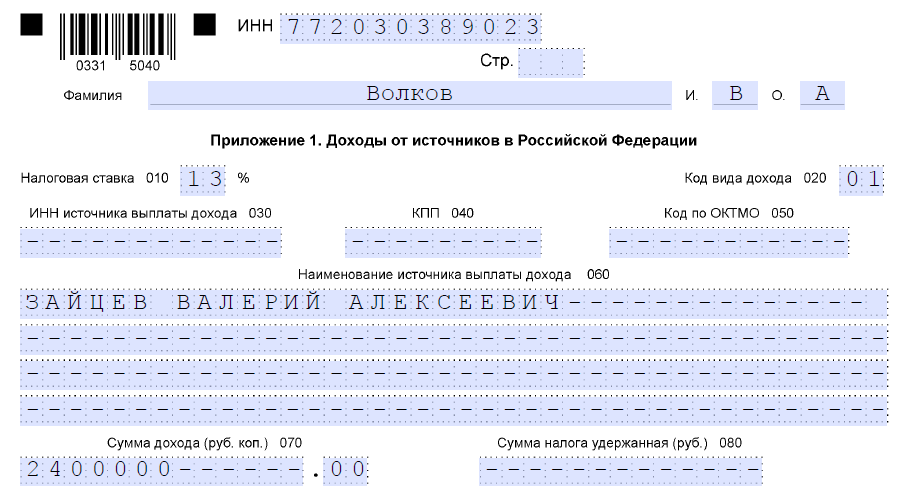

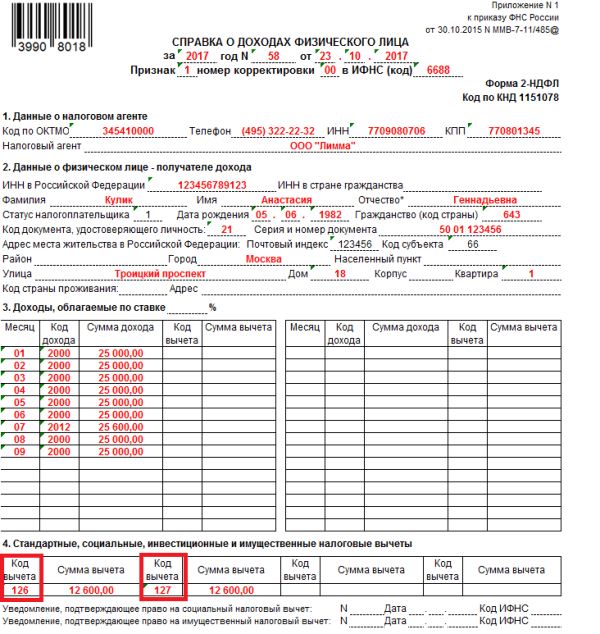

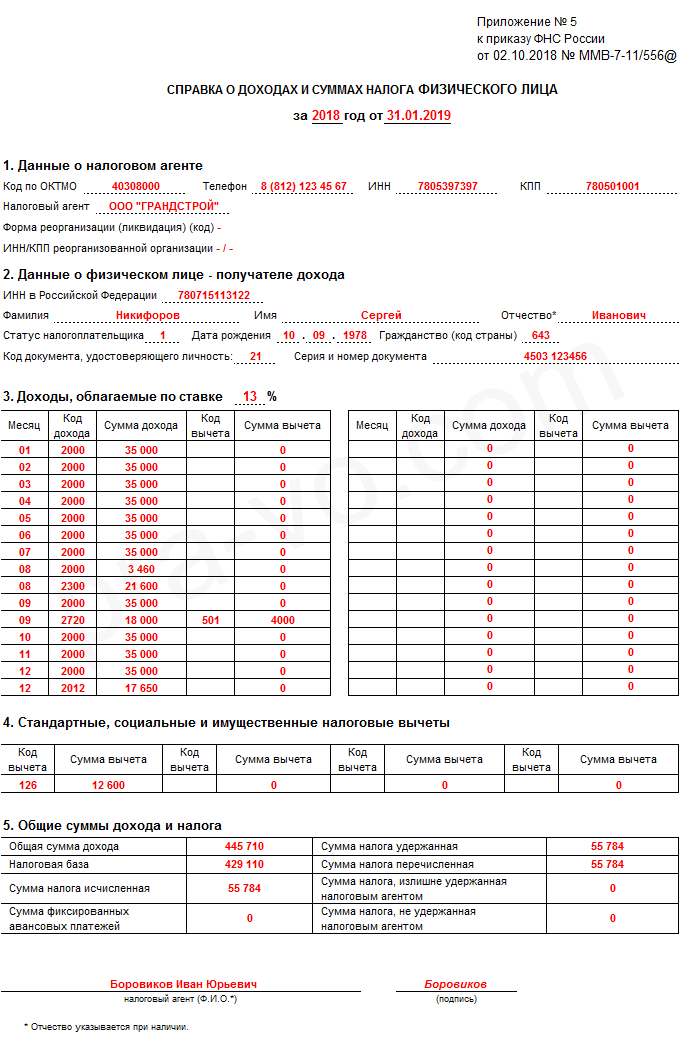

Вычет типа А (возврат денег за пополнение ИИС) — можно получить через личный кабинет на tinkoff.ru. Либо с помощью декларации 3-НДФЛ, которую можно подать на сайте ФНС или при личном визите в отделение налоговой. Подробнее про процесс получения вычета

Вычет типа Б (освобождение дохода от налога) — его можно получить через брокера при закрытии ИИС. Либо в налоговой инспекции — лично или онлайн.

ИИС подойдет как только начинающим, так и опытным инвесторам, потому что он позволяет получать гарантированный доход в виде налогового вычета в качестве дополнения к основному доходу от инвестиционных сделок.

Начинающие инвесторы могут покупать на ИИС государственные облигации, акции крупных компаний и паи инвестиционных фондов. Опытные инвесторы — иностранные акции, высокодоходные облигации и фьючерсы.

Открыть ИИС может любой гражданин России старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ. Для этого необязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году. Открыть ИИС

Для этого необязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году. Открыть ИИС

Вы не сможете открыть ИИС без гражданства РФ, даже если вы живете на территории России и платите налоги в ее казну.

ИИС открывается минимум на три года. Если вы захотите закрыть его до истечения этого срока, то потеряете право на налоговый вычет. А тот вычет, который уже успели получить, придется вернуть.

Например, если ИИС открыт 1 июня 2020 года, то без потери вычетов его можно закрыть 2 июня 2023 года или позже.

При этом через три года счет не закроется автоматически. Вы можете и дальше пользоваться индивидуальным инвестиционным счетом и продолжать получать ежегодные налоговые вычеты. Либо торговать на бирже с возможностью не платить налог при закрытии ИИС, если вы не оформляли по нему налоговый вычет на взносы.

Заполните короткую форму онлайн — весь процесс займет всего несколько минут. В конце подпишите заявление-анкету кодом из СМС.

Подождите, пока мы проверим ваши данные и откроем счет: на это уйдет около часа, а в редких случаях — до одного рабочего дня. Когда ИИС будет готов, отправим вам СМС и письмо на электронную почту. Кто может открыть ИИС

Если у вас еще нет продуктов Тинькофф, в течение 1—2 дней наш представитель привезет вам договор и карту Tinkoff Black — она нужна, чтобы круглосуточно и без комиссии пополнять ИИС. Пока карту не привезли, можно пополнить ИИС с карты другого банка и сразу начать инвестировать.

Тип ИИС не обязательно выбирать сразу — это можно сделать даже через три года после открытия счета. Тогда вы сможете оценить доходность своих инвестиций и посчитать, какой тип налогового вычета будет выгоднее.

Выбор типа ИИС происходит в момент, когда вы подаете документы на получение налогового вычета по вашему индивидуальному инвестиционному счету. Как выбрать тип ИИС

Самая простая и очевидная стратегия — пополнять ИИС каждый год и получать доход в виде налогового вычета. А чтобы деньги не лежали без дела и приносили дополнительный доход, можно покупать государственные облигации ОФЗ — это самый низкорисковый инструмент на финансовом рынке. Кроме того, ОФЗ будут приносить дополнительный доход в виде регулярных купонных выплат.

А чтобы деньги не лежали без дела и приносили дополнительный доход, можно покупать государственные облигации ОФЗ — это самый низкорисковый инструмент на финансовом рынке. Кроме того, ОФЗ будут приносить дополнительный доход в виде регулярных купонных выплат.

Подробнее про ОФЗ

Доверительное управление ИИС — это договор между вами и брокером, по которому брокер совершает сделки на вашем ИИС с целью получить доход. За это брокер берет определенное денежное вознаграждение.

В Тинькофф Инвестициях нет услуг по доверительному управлению активами.

Если вы не хотите уделять инвестициям много времени, откройте ИИС и пополняйте его раз в год, чтобы получать гарантированные налоговые вычеты. А чтобы деньги не лежали на счете без дела и приносили доход, купите фонды Тинькофф Капитал. Например, у нас есть фонды «Вечного портфеля» в рублях, долларах и евро. Они следуют стратегии покупки разных типов активов в равных долях: золота, акций, облигаций и валюты. Эти активы балансируют друг друга: когда какие-то из них теряют в цене, другие, наоборот, растут. В итоге такая стратегия помогает получать прибыль в любых условиях: при росте, стагнации или спаде в экономике.

В итоге такая стратегия помогает получать прибыль в любых условиях: при росте, стагнации или спаде в экономике.

Один пай фонда от Тинькофф Капитал стоит около 10 ₽, а клиенты Тинькофф Инвестиций могут торговать такими паями без комиссии за сделки. Подробнее про фонды от Тинькофф Капитал

ИИС — это специальный инвестиционный счет со льготным налоговым режимом, которым вы управляете самостоятельно.

ПИФ — это паевой инвестиционный фонд, то есть отдельная организация, которой вы даете свои деньги, и уже она вкладывает их, следуя определенной стратегии. При этом вы не можете напрямую управлять активами фонда и менять состав портфеля. А за покупку и продажу паев, как правило, есть дополнительные надбавки в несколько процентов со стороны управляющей компании.

С другой стороны, паи некоторых фондов можно купить и на ИИС. Для этого придумали биржевые паевые инвестиционные фонды (БПИФ) — они торгуются на бирже как обычные акции, а один пай является частичкой всего имущества фонда.

Например, паи фондов «Вечного портфеля» от управляющей компании Тинькофф Капитал следуют стратегии покупки разных типов активов с целью получить доход при любой фазе рынка: росте, падении или застое в экономике. Один пай фонда стоит около 10 ₽, а клиенты Тинькофф Инвестиций могут торговать такими паями без комиссии за сделки. Подробнее про фонды от Тинькофф Капитал

Пройдите наш бесплатный курс «А как инвестировать» — из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов. Но если коротко, то вот несколько советов.

Диверсифицируйте — не вкладывайте все деньги в один актив, а лучше разложите их по разным инструментам. Собрать портфель из нескольких бумаг вам поможет наш робот-советник, а еще вы можете поискать варианты для вложений в разделе «Что купить» — в приложении Тинькофф Инвестиций и в личном кабинете на сайте tinkoff.ru. Как работает робот-советник

Инвестиционные идеи, подборки ценных бумаг от специалистов Тинькофф, а также другие инструменты, чтобы собрать свой первый инвестиционный портфель

Купите акции фондов — вместо того, чтобы покупать отдельные ценные бумаги. Это один из самых безопасных видов вложений для начинающего инвестора. Управляющие фондами имеют большой опыт работы на бирже, они сами подбирают и покупают ценные бумаги согласно заявленной стратегии.

Это один из самых безопасных видов вложений для начинающего инвестора. Управляющие фондами имеют большой опыт работы на бирже, они сами подбирают и покупают ценные бумаги согласно заявленной стратегии.

Например, фонды от Тинькофф Капитал следуют за «Вечным портфелем» — это стратегия, базирующаяся на портфеле с равными долями активов, которые должны приносить доход независимо от текущего состояния на финансовых рынках. Подробнее про фонды от Тинькофф Капитал

Используйте торговые приказы — в приложении Тинькофф Инвестиций, а также в личном кабинете и в торговом терминале можно настроить специальные команды «стоп-лосс» и «тейк-профит». Они помогают ограничить убытки, когда ценные бумаги дешевеют, и вовремя зафиксировать прибыль, когда стоимость активов начинает расти. Подробнее про виды биржевых заявок

Закрыть счет можно в любой момент. Для этого в приложении Тинькофф Инвестиций на вкладке «Главная» выберите ИИС → значок ⚙️ в верхнем правом углу → «Закрыть счет».

В момент закрытия ИИС мы автоматически откроем для вас отдельный брокерский счет в Тинькофф и переведем ваши активы с ИИС туда. Процесс перевода займет до 30 дней и потребует от вас только подписать согласие на перевод по СМС-коду. В это время ценные бумаги будут заблокированы для сделок, поэтому их не получится продать в случае резкого изменения стоимости.

Процесс перевода займет до 30 дней и потребует от вас только подписать согласие на перевод по СМС-коду. В это время ценные бумаги будут заблокированы для сделок, поэтому их не получится продать в случае резкого изменения стоимости.

Помните, что если закрыть ИИС раньше, чем через 3 полных года с момента его открытия, вы потеряете право на налоговый вычет. А уже полученный вычет придется вернуть. Подробнее о том, как вывести деньги и закрыть ИИС

Оставьте заявку на ИИС в Тинькофф

Понадобится только паспорт

Контактная информация

Открыть счет могут граждане РФ старше 18 лет

Фамилия, имя и отчество

Иванов Иван Иванович

Иванов Иван Иванович

Уже заполнено

+30% за контактную информацию

Другие статьи по этой теме

Плюсы и минусы ИИС

Чем индивидуальный инвестиционный счет выгоднее банковского вклада и какие у него есть ограничения.

Если закрыть ИИС, не продержав его 3 года, то налоговые вычеты придется вернуть

Если закрыть ИИС, не продержав его 3 года, то налоговые вычеты придется вернуть