Может ли предприниматель открыть обособленное подразделение. У ип обособленное подразделение

ИП и обособленное подразделение

Обновление: 21 сентября 2016 г.

Индивидуальный предприниматель – это физическое лицо. Регистрация физического лица в качестве индивидуального предпринимателя не приравнивает его к юридическим лицам. Вследствие этого ИП обособленное подразделение в смысле, придаваемом ему гражданским и налоговым законодательством, иметь не может. Однако это не препятствует индивидуальному предпринимателю осуществлять коммерческую деятельность в любом месте с использованием различных форм организации деятельности.

Предприниматель и обособленное подразделение

Предприниматели, задаваясь вопросом о том, может ли у ИП быть обособленное подразделение (далее также – ОП), зачастую не исходят из законодательно установленного понятия ОП, а основываются на некоем представлении о форме предпринимательской деятельности с разветвленной сетью, осуществляемой от имени одного лица.

Следовательно, чтобы развеять иллюзии и устранить недопонимание в этом вопросе, необходимо обратиться к определению понятия «обособленное подразделение», которое установлено законодательством Российской Федерации.

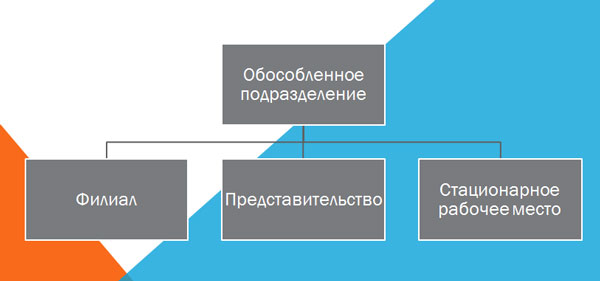

Из пунктов 1, 2 статьи 11 Налогового кодекса РФ и статьи 55 Гражданского кодекса РФ следует, что под обособленным подразделением юридического лица понимается филиал, представительство либо иное подразделение организации, место нахождения которого не совпадает с головной организацией.

Таким образом, создание обособленного подразделения в смысле, придаваемом ему гражданским и налоговым законодательством, – это прерогатива юридических, а не физических лиц.

Также следует учитывать, что на основании пунктов 1, 3 статьи 23 Гражданского кодекса РФ с момента соответствующей регистрации в качестве индивидуального предпринимателя физическое лицо вправе осуществлять коммерческую деятельность и на него распространяется часть норм гражданского законодательства, регулирующих деятельность организаций. Однако, исходя из существа правоотношений по созданию ОП, соответствующие нормы к индивидуальным предпринимателям неприменимы.

Может ли ИП иметь обособленное подразделение, не предусмотренное законом

Еще одним из признаков обособленного подразделения организации является наличие рабочих мест, создаваемых на срок от одного месяца. Такие места должны быть стационарными. Отсутствие соответствующих мест свидетельствует о том, что обособленное подразделение юридическим лицом не создано.

Для индивидуальных предпринимателей каких-либо правил обособления коммерческой деятельности в любой форме не установлено.

В связи с этим индивидуальный предприниматель свободен от законодательного регулирования в этой сфере. Следовательно, частный коммерсант вправе по своему усмотрению создавать любые структуры и рабочие места в любой местности и на любые промежутки времени. При этом он может называть такие структуры как угодно.

Например: «Представительство ИП Смирновой А.А. в г. Рязани» или «Ростовская фирма ИП Б.Б. Шубина».

Сфера деятельности и объем полномочий такого подразделения (в рамках законодательства РФ) зависят исключительно от волеизъявления индивидуального предпринимателя.

Такое подразделение предпринимателя будет регулироваться соответствующим законодательством по факту осуществления деятельности в конкретной местности. Но с точки зрения закона это будет деятельность именно индивидуального предпринимателя, а не отдельного структурного обособленного подразделения.

glavkniga.ru

ИП: обособленное подразделение | Современный предприниматель

Индивидуальные предприниматели относятся к особой категории участников бизнеса. Они являются физическими лицами и становятся на учет в налоговых органах по месту своего официального проживания. После организации своего бизнеса многие ИП планируют расширение деятельности путем открытия магазинов и офисов в других регионах. Поэтому основной вопрос многих бизнесменов на этапе экономического роста, это может ли у ИП быть обособленное подразделение, и что нужно, чтобы его зарегистрировать.

Обособленное подразделение у ИП

Под обособленным подразделением подразумевается отделение компании, которое находится территориально в другом месте от головной организации, и в нем организованы рабочие места на срок более 1 месяца. ИП — это одно единственное физическое лицо, которое не может быть по своей сути разделено. Поэтому индивидуальные предприниматели не могут быть приравнены к юридическим лицам, и положения ст. 55 Гражданского Кодекса РФ и ст. 11 Налогового Кодекса на них не распространяются. Следовательно, ответ на вопрос: может ли у ИП быть обособленное подразделение — отрицательный. Открывать филиалы, представительства и прочие обособленные подразделения, регистрируя их в налоговых органах — это исключительное право юридических, но никак не физических лиц.

Многие бизнесмены, рассуждая на тему о том, может ли ИП открыть обособленное подразделение, основываются не на законодательно утвержденном понятии подразделения. Их представления базируются на представлении коммерческой деятельности, как разветвленной сетевой структуре из множества филиалов, действующей от одного имени.

Тем не менее, индивидуальные предприниматели ничем не ограничены в своих возможностях вести коммерческую деятельность во всех регионах страны, в том числе и других муниципальных образованиях. Фактически ИП обособленное подразделение может открывать в виде дополнительных складов, точек продаж, магазинов, пунктов оказания услуг, но подавать при этом заявление в ФНС ему не требуется. С точки зрения законодательства такие пункты продаж, производства и оказания услуг различного формата не будут иметь статуса филиалов, представительств и не будут наделены соответствующими полномочиями. Соответственно платить НДФЛ из зарплаты работающих у него сотрудников, страховые взносы, НДС и прочие налоги ИП будет в регионе по месту своей официальной регистрации, а не по месту фактической ведения деятельности.

Отдельный вопрос касается использования в удаленных точках продаж кассовых аппаратов и где они должны быть зарегистрированы. Многие ИП считают, что если они открыли магазин в другой местности, то и ККТ следует поставить на учет там же. Индивидуальный предприниматель, сколько бы кассовых аппаратов не имел по числу точек продаж, всех их должен регистрировать в одной и той же ИФНС по месту своего проживания. Об этом сказано в п.15 Постановления Правительства РФ № 470 от 23.07.2007 г. «О регистрации и применении ККТ».

Особенности для ИП, находящихся на спецрежимах

Индивидуальные предприниматели не ограничены в использовании различных режимов налогообложения при осуществлении коммерческих операций. Но может ли ИП иметь обособленное подразделение по месту ведения деятельности, применяя специальную систему налогообложения, такую как ПСН, УСН или ЕНВД?

В любом случае открывать официально подразделение по месту ведения бизнеса он не имеет права. Но существуют отдельные особенности для таких налоговых систем, как ЕНВД и ПСН. Если у ИП открыты магазины, точки продаж в разных местностях, при этом он применяет режим ЕНВД, то встать на учет как плательщик ЕНВД он должен по каждому месту ведения деятельности, соответственно сдавать туда декларации и платить налоги. То же касается и режима налогообложения ПСН при использовании патента. В этом случае необходимо подать уведомление и заплатить сумму патента по месту осуществления коммерческой деятельности. Патентов может быть несколько.

spmag.ru

Обособленное подразделение ИП (индивидуальный предприниматель)

Понятие обособленного подразделения в законодательстве Российской Федерации касается только юридических лиц. При этом данный аспект никак не оговаривается в контексте индивидуального предпринимательства.

Поскольку ИП — это физическое лицо, то юридически регулируемого обособленного подразделения оно иметь не может.

Но этот факт не препятствует основной предпринимательской деятельности физ. лица. И стоит более четко сформулировать понятие коммерческой деятельности в любом из регионов страны и с использованием различных форм регулирования.

Можно ли

Для того, чтобы понять, может ли быть у ИП обособленное подразделение, следует разграничить понятие такого отдела и разветвленной сети.

Согласно пунктам 1,2 статьи 11 Налогового кодекса РФ, статьи 55 Гражданского кодекса, обособленным подразделением юрлица считается объект, который является филиалом, представительством или иным отделением. При этом месторасположение этого объекта не должно совпадать с главным.

Статья 55. Представительства и филиалы юридического лица

Из этого определения следует, что для физлиц обособленных объектов не предусмотрено. Поэтому с юридической точки зрения создание подобных организаций будет не подкреплено юридически.

Статья 11. Институты, понятия и термины, используемые в настоящем Кодексе

Также предусмотрено, что обособленное предприятие имеет рабочие места сроком от одного месяца. Для индивидуального предпринимателя этот пункт не имеет значения. Так как с момента создания предприятия он может осуществлять свою деятельность в любом регионе и нанимать сотрудников в любом месте.

При этом любые действия с юридической стороны будут регулироваться в плоскости индивидуального предпринимательства, а не обособленного предприятия.

Правовая информация

Гражданский кодекс РФ определяет два типа обособленных подразделений — филиалы и представительства. Исходя из этого данные ответвления не будут считаться отдельными юридическими лицами, а будут совершать свою деятельность согласно учредительным документам главной компании.

Управление такими отделами может осуществляться через назначенного руководителя — по доверенности. Налоговый кодекс указывает на то, что подобное учреждение подает отчеты не по месту своего нахождения, а вместе с главным офисом.

По своей сути предприятие становится обособленным автоматически. Далее руководство должно собрать необходимый пакет документов и подать его в соответствующие органы контроля.

Трудовой кодекс также вносит коррективы — каждое обособленное подразделение должно иметь стационарное рабочее место. Поэтому при работе на дому даже по трудовому договору с юридической стороны подразделение не будет считаться обособленным.

Моментом начала работы подразделения является дата его регистрации. Подготовка помещения, оборудования и создание рабочих мест — не может быть началом деятельности.

При создании подразделений этот факт необходимо зафиксировать в учредительных документах. Все действия должны быть в рамках Федерального Закона от 8 августа 2001 года №129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”.

ФЗ №129

Если не поставить на учет в налоговый орган подобный объект, можно получить штрафы. Здесь применяются взыскания от 10 до 20 процентов от выручки. Ликвидировать отдел можно посредством заполнения соответствующего заявления.

Важные нормативы

Запрашиваемые документы

Создание обособленного отдела предусматривает предоставление пакета документов в налоговую службу. Изначально следует заполнить форму С-09-3-1. Далее ее подают в ФСС по месту регистрации.

При личном походе в налоговую, при себе стоит иметь:

- паспорт;

- если документы подает не гендиректор, а представитель — доверенность;

- заявление по форме С-09-3-1 в заполненном виде;

- ксерокопия заявления — для получения отметки о принятии документа.

Форма С-09-3-1. Регистрация обособленного подразделения

Ряд межрайонных учреждений требует дополнительные бумаги для постановки отдела на учет.

Среди них чаще всего встречаются:

- Ксерокопия постановки юр. лица на учет в налоговую, с заверением нотариуса.

- Бумаги, которые подтверждают факт создания отдела. Ими могут выступать договора аренды помещения, приказы о создании.

- Документ произвольного вида на бухгалтера и руководителя.

- Доверенность. Ее требуется оформить для любого представителя компании, кроме генерального директора.

Если же необходимо поставить на налоговый учет филиал, следует собрать такие документы:

- Бумаги, которые касаются создания подразделения. Ими могут выступать учредительные документы.

- Данные из ЕРГЮЛ о признании создания обособленного отдела.

- Положение, которым установлена работа подразделения в рамках юрлица.

- Распоряжение или приказ на оформление отдела, под подписью руководителя главного офиса.

Бланк формы С-09-3-1:

Что необходимо знать

Поскольку новое подразделение создается в другом городе, его главная цель — привлечь к компании внимание новых пользователей. Обособленное подразделение ИП подразумевает под собой только рабочие места. При их наличии, следует поставить отдел на учет в ФСС.

Нужно понимать, что за несвоевременное совершение регистрационных действий, может быть наказание со стороны налоговой службы.

Так, полный пакет документов должен быть предоставлен соответствующим органам не позднее, чем один месяц с момента открытия отдела.

Необходимо помнить такие моменты оформления:

- Общий период принятия на учет в налоговую займет до 7 рабочих дней.

- При изменении месторасположения отдела, предприниматель должен закрыть его и пройти полную процедуру оформления в другом городе. Систему налогообложения в ходе этих действий можно не менять.

- Необходимость постановки на учет в другие организации (кроме налоговой) возникает при создании отдельного баланса, банковского счета или начислении заработных плат и премий. Тогда к налоговой присовокупляют Пенсионный фонд, Фонд социального страхования и другие учреждения.

Общие правила и ограничения

Согласно законодательству, индивидуальный предприниматель может создать отдельное от главного офиса подразделение, однако его не нужно будет согласовывать с государственными структурами. Так как это действие будет направлено на развитие бизнеса.

К подобным структурным изменениям могут относиться:

- обустройство новых офисных помещений;

- открытие отдельных торговых точек;

- направление в регионы официальных представителей компании.

Закон разрешает индивидуальному предпринимателю открывать подобные подразделения без соответствующей регистрации, оформления заявок. Обычно названия у таких отделов могут быть различными, но в них отражают наименование ИП, имя бизнесмена и местоположение объекта.

Регулирование деятельности подобных подразделений осуществляется только самим предпринимателем. Однако стоит учитывать и законы местной власти. Поскольку они могут иметь особенности в плане ведения бизнеса в конкретном регионе.

Необходимость регистрации

Если обособленное подразделение ИП имеет по меньшей мере одно место для работы на протяжении не меньше, чем месяц, его необходимо зарегистрировать. Кроме регистрации компании, необходимо также трудоустроить работников, по нормам трудового Кодекса.

При этом обособленным предприятием не могут считаться склады, в которых только хранится сырье или производственная техника, а также в которых нет постоянных сотрудников. Банкоматы, терминалы и прочие аппараты также нельзя считать обособленными. Кроме того, удаленные сотрудники также не считаются.

Должен ли регистрировать ИП новый отдел? При открытии обособленного подразделения необходимо заострить внимание, что организация не имеет статуса представительства или филиала. Нужно при этом уточнять наличие стационарного места и постоянного рабочего.

В случае, когда все условия присутствуют, то на протяжении месяца подразделение нужно открывать и регистрировать в налоговой и прочих структурах. Причем оплата налогов будет производиться по месту регистрации основной фирмы и с учетом ее системы налогообложения. Это может быть УСН или ЕНВД.

Порядок открытия обособленного подразделения ИП

Обособленное подразделение обычно открывается в других регионах, в которых предприниматель хочет получить новых клиентов и увеличить прибыль. При этом процесс открытия подробно прописан в статье 23 Налогового Кодекса РФ.

Сама процедура не очень сложная и занимает минимум времени. Вначале необходимо создать непосредственные рабочие места и зарегистрировать их у налоговиков. А по месту открытия нового подразделения предпринимателю необходимо предоставить паспорт и письменное заявление, в котором указана цель — открытие нового подразделения.

Статья 23. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

Закон допускает вариант с созданием филиала и его последующей регистрацией. Узаконить его необходимо не позже, чем через месяц после открытия, в противном случае могут быть применены штрафные санкции в виде материального взыскания и пени.

В ФНС подразделение будет поставлено на учет в течение недели после подачи документов. Если же открытый филиал впоследствии переносится в другой населенный пункт, то перед этим необходимо закрыть старое предприятие.

Обособленные подразделения подлежат регистрации не только в налоговой, а также в Пенсионном фонде и Фонде соцстрахования. Эти инстанции нужно пройти в обязательном порядке тем, кто имеет открытый банковский счет, с которого и делаются выплаты работникам.

Не производить регистрацию можно только тогда, когда нет ни одного рабочего места. А при закрытии подразделения необходимо подать соответствующие документы в налоговую в течение 3-х дней.

Как платить налоги

Каждое подразделение подразумевает уплату налогов отдельно от главного офиса. Согласно Налоговому кодексу РФ, пункту 2 статьи 346.28 открытие любого подразделения временщиком подразумевает постановку на учет в налоговую по ЕНВД.

Данный вид налогообложения зависит от муниципалитетов и округов городского значения. Об этом говорится в пункте 1, статьи 346.26 НК РФ. Пункт 3 этой же статьи разрешает этим региональным муниципальным органам устанавливать разные базовые доходные коэффициенты. Из-за этого, документация и бухгалтерия в двух регионах будет оформляться по-разному.

Однако Минфин говорит о том, что можно становится на учет только по главному отделению и сдавать отчетность в одну налоговую службу. Об этом же свидетельствует информация, которая содержится в Налоговом кодексе РФ пункте 2, статьи 346.28.

Статья 346.28. Налогоплательщики

Но в таким случае могут возникнуть разногласия с ФСС. Поэтому стоит учитывать такой момент как месторасположение. При открытии обособленного отдела в одном городе могут отличаться районы. Тогда не стоит регистрировать отдельную вмененку.

В остальных ситуациях отдельный учет — обязателен. Он поможет избежать путаницы и споров с налоговыми органами. С 2013 года предприятия могут добровольно выбирать ЕНВД. В связи с этим бизнесмен может использовать как одну систему налогообложения для всех подразделений, так и разные в каждом отдельном случае.

Учёт по ЕНВД

Расчет суммы должен быть оформлен начиная с первого дня создания подразделения. При этом если организацию снимают с ЕНВД, то расчет производится за период с первого дня регистрации до момента завершения использования системы.

Бывают ситуации, при которых отдел был поставлен на учет не в первый день месяца. Тогда расчеты будут осуществляться по другой формуле.

При ЕНВД сумма за месяц рассчитывается из базовой доходности, умноженной на физический показатель. Эту цифру следует разделить на количество дней в месяце, умноженных на количество дней фактической работы предприятия.

От открытия обособленного отдела в том же регионе, где и главный офис, будет меняться физический показатель. При этом учет ведется с начала месяца. Оплатить все следует до 25 числа месяца, который следует за отчетным периодом.

С точки зрения юридических норм и законных актов, обособленных предприятий у ИП быть не может. Но это не значит, что на практике предпринимателю запрещено заводить представителей, открывать новые торговые точки. Для этого даже не нужно уведомлять госорганы.

ОКПО обособленного подразделения можно узнать через интернет на сайте Госуслуг.

ОКПО обособленного подразделения можно узнать через интернет на сайте Госуслуг. Правила проведения налоговой проверки контрагента описаны здесь.

Таблица отличий филиала от обособленного подразделения представлена далее.

buhuchetpro.ru

Каким образом ИП открывает обособленное подразделение?

22 мая 2016

Просмотров: 1183

Как происходит процедура регистрации, если ИП открывает обособленное подразделение? Этот вопрос волнует многих предпринимателей. Успешная коммерческая деятельность подразумевает скорейшее расширение, причем и на «чужой» территории. Открытие такой организации предполагает соблюдение некоторых правил и уплаты необходимых налогов. Как зарегистрировать его? И что необходимо знать индивидуальному предпринимателю, желающему расшириться?

Что необходимо сделать при создании обособленного подразделения

Обособленное подразделение — это филиал, который находится не по юридическому адресу предприятия, где оборудованы рабочие места, даже если там создано только одно место.

Оно подлежит обязательной регистрации. Создается с целью привлечения клиентов за пределами региона, где находится главное подразделение. Любое отделение предприятия, организованное не по «главному» адресу, считается обособленным.

Может ли ИП открыть обособленное подразделение? Сама процедура его создания несложная, в отличие от представительства или филиала. Его открытие подразумевает создание рабочих мест и, впоследствии, постановление их на налоговый учет.

Для того чтобы встать на учет, нужно предоставить в налоговый орган удостоверение личности владельца предприятия, доверенность, если документы подает заместитель владельца, а также заявление в соответствующей форме.

Для того чтобы встать на учет, нужно предоставить в налоговый орган удостоверение личности владельца предприятия, доверенность, если документы подает заместитель владельца, а также заявление в соответствующей форме.

Если ИП открывает обособленное подразделение, то документы необходимо подать не позже одного календарного месяца после его открытия.

При несвоевременной подаче документов или других нарушениях на владельца предприятия возлагают штраф или начисляют пеню в размере указанной в законе о правонарушениях суммы.

- В течение 7 рабочих дней производится постановка предприятия на налоговый учет.

- В случае, если предприниматель по каким-то причинам меняет адрес организации или открывает его в другом городе, обязательным считается процедура закрытия филиала и последующее его оформление в другом городе, при этом налоговая система, которую с самого начала выбрал для себя предприниматель, не меняется.

- Помимо постановки на учет в налоговой инспекции некоторые обособленные предприятия необходимо зарегистрировать в других фондах. В случае, если организация имеет собственный баланс, счет в банке и начисляет выплаты и прочие денежные премии физическим лицам, данная процедура является обязательной.

Чтобы встать на учет в Пенсионном фонде, необходимо предоставить свидетельство о постановлении на налоговый учет (в случае юридического лица), само уведомление юридического лица о регистрации во внебюджетных фондах, документы, которые подтверждают создание и деятельность данного филиала и само заявление о постановлении на учет.

Чтобы встать на учет в Пенсионном фонде, необходимо предоставить свидетельство о постановлении на налоговый учет (в случае юридического лица), само уведомление юридического лица о регистрации во внебюджетных фондах, документы, которые подтверждают создание и деятельность данного филиала и само заявление о постановлении на учет.

Для того чтобы зарегистрироваться в фонде социального страхования, нужно предоставить в соответствующие органы свидетельство о регистрации юридического лица, документ, подтверждающий, что юридическое лицо состоит на налоговом учете в местном органе, документы, свидетельствующие о создании и ведении предпринимательской деятельности, и извещение о регистрации страхователя.

Вернуться к оглавлению

Как определить необходимость регистрации обособленного предприятия

Регистрация обособленного подразделения ИП обязательна, если имеется хотя бы одно стационарное рабочее место, существующее не меньше месяца.

В этом случае предпринимателю необходимо зарегистрировать компанию и совершить другие операции, связанные с трудовой деятельностью работников, исходя из пунктов Трудового кодекса.

В этом случае предпринимателю необходимо зарегистрировать компанию и совершить другие операции, связанные с трудовой деятельностью работников, исходя из пунктов Трудового кодекса.

Обособленным предприятием не считаются складские помещения, направленные лишь на хранение сырья или предметов производства, где нет постоянных работников. Платежные терминалы, банкоматы и прочие вендинговые аппараты не считаются обособленными. Работники, занимающиеся удаленной работой, также не попадают в список сотрудников таких организаций.

При открытии обособленного подразделения ИП, прежде всего, необходимо уточнить, что новоиспеченная организация не является представительством или филиалом. Нужно уточнить, является ли созданное рабочее место стационарным и присутствует ли постоянный работник. Если организация попадает под все нужные критерии, то в течение календарного месяца надо зарегистрировать ее в местном налоговом органе и в фондах. Оплачивать налоги коммерсант будет по месту регистрации основного предприятия.

Если предприниматель по каким-то причинам решил закрыть данную компанию, он обязан сообщить об этом в налоговый орган. В течение 3 дней он обязан подать документы лично или отправить по почте.

Не стоит забывать о правонарушениях и последующем наказании. Поэтому предприниматель должен отнестись внимательно к ведению своего бизнеса. В случае возникновения некоторых вопросов лучшим вариантом будет своевременное обращение к специалисту, который даст объективную оценку той или иной ситуации и объяснит план действий.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...

Загрузка... Похожие статьи

moeip.ru

Обособленное подразделение у индивидуального предпринимателя, какие условия предусматривает закон

Законодательство Российской Федерации неоднозначно трактует понятие обособленного подразделения.

Обособленное подразделение

Согласно Налоговому кодексу таковым считается отделение компании, которое расположено в месте, отличающемся от юридического адреса с оборудованными рабочими местами. Это может быть торговая точка, офисное помещение и т.д. Наличие рабочих мест не означает, что работники регулярно должны находиться на месте подобного подразделения, скажем, в складском помещении. Налоговый кодекс предусматривает, что оно считается таковым независимо от факта регистрации. При уклонении от данной процедуры бизнесмен несет ответственность. По Гражданскому кодексу обособленное подразделение у индивидуального предпринимателя может существовать как представительство или филиал. Представительство - подразделение юридической особы, находящееся вне пункта его пребывания. Оно занимается лишь представительской деятельностью: осуществление рекламы товара и услуг на определенной территории. Филиалом называют обособленное предприятие, занимающееся в полном объеме предпринимательством, как и сама организация.

Обособленное подразделение у индивидуального предпринимателя

Коммерсант становится на налоговый учет по месту проживания. При найме работников он регистрируется и вносит оплату за сотрудников в Пенсионный фонд, органы страхования. Закон не предусматривает создавать обособленное подразделение у индивидуального предпринимателя. Как ему работать в другом регионе, и при этом не нарушать закон? Он имеет право заниматься хозяйственной деятельностью в любом регионе государства независимо от места регистрации. Постановка на учет будет зависеть от системы налогообложения, выбранной предпринимателем. Когда бизнесмен работает, применяя единый налог на вмененный доход (с 2013 года его применение не считается обязательным), или приобрел патент, то должен осуществить регистрацию в налоговом органе в месте хозяйственной деятельности. Ему следует подать два документа: заявки о постановке на учет и на получение патента. Бизнесмен может выбрать ПТН наряду с другими видами налогообложения. Не встав на учет, он не сможет получить патент, который будет действительным только по месту деятельности. При работе в других городах нужно иметь патент в каждом из них. В случае деятельности по нескольким видам документ нужен для каждого из них. Предприниматель оплачивает только его стоимость, которая идет в бюджет местности, где проводится деятельность.

При отчетности декларация сдается по месту жительства, деятельность по патенту в декларации не нуждается. Частный предприниматель имеет возможность создания территориально обособленных мест для своих работников, не уведомляя об этом налоговые органы.

Рабочее место

Критерий возникновения подразделения состоит в создании одного рабочего места сроком не менее месяца. Процесс его создания регулируется Трудовым кодексом. Это означает:

- с сотрудником должно быть заключено трудовое соглашение;

- место работы должно находиться под управлением работодателя;

- работнику необходимо здесь находиться в соответствии со служебными обязанностями.

Не относится к числу обособленного подразделения, например, складское помещение, где отсутствует постоянный работник. Не будут им вендинговые аппараты, банкоматы, платежные терминалы и прочее. Сотрудники, которые работают дистанционно, также не будут считаться стационарным рабочим местом. При заключении с ними трудового договора не требуется создания обособленного подразделения.

Заключение иных договоров (гражданско-правовых) на выполнение работ или указание услуг не создает рабочее место, а значит, обособленное подразделение у индивидуального предпринимателя. Если предпринимательская деятельность ведется по упрощенной системе налогообложения, становится на учет в другом городе не нужно. Приобретение в собственность нежилого помещения требует от коммерсанта оформить объект по месту расположения. Индивидуальный предприниматель оплачивает налоги по месту проживания, независимо от получения доходов в других регионах.

Полезные статьи:

Идет ли стаж индивидуальному предпринимателю: как узнать?Порядок действий когда индивидуальный предприниматель не ведет деятельностьХочу стать индивидуальным предпринимателем - что необходимо делать?

ipregistr.ru

Может ли предприниматель открыть обособленное подразделение

Зачастую предприниматели ведут свою деятельность не по месту учета в налоговой. Как в такой ситуации быть предпринимателю? Как оформить обособленное подразделение? Куда платить налоги? Эти и другие вопросы мы рассмотрим в данной статье.

Законодательное регулирование вопроса

Законодательное регулирование вопроса осуществляется Налоговым и Гражданским кодексами. В Налоговом кодексе в статье 11 дано определение обособленного подразделения, которое указывает на возможность создания ОП только организацией.

Что такое обособленное подразделение

Обособленное подразделение (далее по тексту — ОП) — это, согласно налоговому кодексу РФ, территориально отдаленное отделение организации, в котором есть рабочие стационарные места. Ключевое слово в этом определении, что ОП может быть только у организации, а индивидуальный предприниматель не является организацией, он является физическим лицом, осуществляющим предпринимательскую деятельность.

Может ли предприниматель открыть обособленное подразделение

Индивидуальный предприниматель не может открыть обособленное подразделение в его законодательном определении, но предприниматель имеет право осуществлять его деятельность в любом месте. Ограничения или особенности открытия новых мест деятельности предпринимателя со стационарными рабочими местами российским законодательством не установлены, следовательно предприниматель может создавать стационарные рабочие места в любом месте и называть данные территориальные отделения ИП может по своему усмотрению.

Читайте также статью ⇒ Можно ли предпринимателю не вести бухгалтерский учет.

Можно ли предпринимателю вести свою деятельность не по прописке

ИП может осуществлять свою деятельность в любом регионе страны, не зависимо от того, где он стоит на учете. А на учете предприниматель стоит в инспекции федеральной налоговой службы именно по своей прописке.

Куда отчитываться и платить налоги при ведении деятельности в другом регионе

Если предприниматель осуществляет свою деятельность в отличном от региона проживания месте, то налоги он все равно должен платить в налоговый орган по месту прописки, соответственно и декларации сдавать в свою родную инспекцию.

Если предприниматель применяет Патент и ведет деятельность в другом регионе

При применении предпринимателем Патентной системы налогообложения ИП обязан приобретать Патент в том регионе, в котором он будет осуществлять деятельность по Патенту. Если это будет не один субъект Федерации, а несколько, то и Патентов тоже должно быть несколько — на каждый субъект должен быть свой Патент.

Пример 1.

ИП Иванов А.А. Прописан в Воронежской области и зарегистрирован как ИП там же. Иванов при регистрации подал уведомление о переходе на УСН и является плательщиком налога при упрощенной системе налогообложения. Иванов осуществляет деятельность по предоставлению услуг такси и хочет приобрести Патент на данный вид деятельности. Услуги такси он оказывает в городе Москва и больше никакой другой деятельность не занимается. ИП Иванов А.А. Должен купить Патент в любой инспекции города Москвы на предоставление услуг Такси, а в своей ИФНС в Воронежской области один раз в год подавть нулевую декларацию по УСН.

Если предприниматель применяет ЕНВД в другом регионе

Если предприниматель осуществляет деятельность, подпадающую под применение ЕНВД, то он может встать на учет и стать плательщиком данного налога. Для этого ему нужно обратиться в инспекцию по месту ведения деятельности и подать заявление о применении ЕНВД. Сдавать декларацию по ЕНВД и платить налог по ЕНВД предприниматель должен в ту инспекцию, в которой он стоит на учете по ЕНВД.

Важно! Если предприниматель нанял сотрудников для осуществления деятельности, облагаемой единым налогом на вмененный доход, то налог на доходы физических лиц предприниматель должен платить за своих сотрудников в ту же инспекцию, что и налог ЕНВД.

Если предприниматель применяет УСН и ведет деятельность в другом регионе

ИП, который осуществляет свою деятельность в другом регионе, отличном от места прописки, и являющийся плательщиком налога на УСН, должен подавать декларации и платить налоги в ИФНС по месту прописки. Причем о месте ведения деятельности сообщать в налоговый орган необязательно.

Налоги за сотрудников, работающих в другом регионе

Если нанятые предпринимателем сотрудники работаю в другом регионе (отличном от места прописки предпринимателя), то налоги и страховые взносы по доходам сотрудников платятся также в инспекцию по месту прописки предпринимателя. Это правило действует во всех случаях, кроме случая, когда сотрудники заняты в деятельности, облагаемой ЕНВД и осуществляемой в другом регионе — в данном случае страховые взносы платятся по месту прописки ИП, а НДФЛ — по месту постановки на учет по ЕНВД.

Пример 2.

Предприниматель Петров В.В. Прописан в городе Москва и зарегистрирован как предприниматель там же, а он применяет упрощенную систему налогообложения. Он открыл магазин в Оренбургской области и встал там на учет по ЕНВД. В Оренбургской области Петров В.В. Нанял сотрудника — продавца в магазин. Страховые взносы за сотрудника ИП Петров В.В. Будет платить по месту своей прописки и сдавать декларации — РСВ, 4-ФСС, Среднесписочную численность в ту же инспекцию. А вот НДФЛ он должен платить по месту учета — в ИФНС в Оренбургской области и декларации 2-НДФЛ и 6-НДФЛ тоже сдавать в Оренбургской области. За себя Петров будет платить страховые взносы в Московскую ИФНС и сдавать декларацию по УСН тоже нужно в Московскую ИФНС.

Читайте также статью ⇒ Как стать самозанятым гражданином.

Выводы

Предприниматель не может открыть обособленное подразделение как юридическое лицо, но он может работать в любом регионе страны и нанимать сотрудников и создавать стационарные рабочие места в любом субъекте Федерации, при этом отчитываться по налогам и страховым взносам предприниматель обязан в налоговой инспекции, в которой он стоит на учете по месту прописки, за исключением случаев постановки на учет по месту ведения деятельности, облагаемой ЕНВД или Патентом.

Часто задаваемые вопросы

Вопрос: Я являюсь предпринимателем, прописан в городе Киров и осуществляю свою деятельность в городе Самара. Нужно ли мне в налоговую инспекцию по прописке в городе Киров сообщить где я веду деятельность?

Ответ: В законодательстве РФ нет указаний об обязанности ИП сообщать адрес ведения деятельности в ИФНС. Главное — во время подавать декларацию и платить налоги.

Вопрос: В какую налоговую нужно платить НДФЛ за сотрудника, который нанят у индивидуального предпринимателя?

Ответ: Сдавать декларации и платить налоги по доходам сотрудников предприниматель должен в налоговую инспекцию по месту своего учета, за исключением случаев, когда деятельность ведется в другой регионе и по облагается ЕНВД.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru

Может ли быть у ип обособленное подразделение

У ИП по факту могут быть рабочие места где угодно, я понял твою мысль!Отчасти ты прав, но обособленным подразделением это нельзя назвать, для ИП просто такого понятия нет! ОН может встать на налоговый учет в НО по месту осуществления деятельности (например ЕНВД но при условии что органы МСУ приняли такой налог у сбя на местности, ты прав он слетит с упрощенки). Если он к примеру сидит на производстве и открывает производство в другом регионе ну или районе то на учет он не становиться вообще, просто двойного налогооблажения в России не существует! А так при ЕНВД он даже Уведомление получит о постановке на налоговый учет и КПП (код постановки для физиков) у него будет 18D!

Мурзик. ладно. Ну не хочешь ты понимать. 55 статья ГК для юридических лиц. При чем тут физик?

Мурзик я спать! Завтра тему разовьем! Отчасти я понимаю что ты хотел сказать!

55 статья ГК для юридических лиц. При чем тут физик?

Статья 23. Предпринимательская деятельность гражданина

3. К предпринимательской деятельности граждан, осуществляемой без образования юридического лица, соответственно применяются правила настоящего Кодекса, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из закона, иных правовых актов или существа правоотношения.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Может ли у ИП быть обособленное подразделение

Обновление: 21 сентября 2016 г.

Индивидуальный предприниматель – это физическое лицо. Регистрация физического лица в качестве индивидуального предпринимателя не приравнивает его к юридическим лицам. Вследствие этого ИП обособленное подразделение в смысле, придаваемом ему гражданским и налоговым законодательством, иметь не может. Однако это не препятствует индивидуальному предпринимателю осуществлять коммерческую деятельность в любом месте с использованием различных форм организации деятельности.

Предприниматель и обособленное подразделение

Предприниматели, задаваясь вопросом о том, может ли у ИП быть обособленное подразделение (далее также – ОП), зачастую не исходят из законодательно установленного понятия ОП, а основываются на некоем представлении о форме предпринимательской деятельности с разветвленной сетью, осуществляемой от имени одного лица.

Следовательно, чтобы развеять иллюзии и устранить недопонимание в этом вопросе, необходимо обратиться к определению понятия «обособленное подразделение», которое установлено законодательством Российской Федерации.

Из пунктов 1, 2 статьи 11 Налогового кодекса РФ и статьи 55 Гражданского кодекса РФ следует, что под обособленным подразделением юридического лица понимается филиал, представительство либо иное подразделение организации, место нахождения которого не совпадает с головной организацией.

Таким образом, создание обособленного подразделения в смысле, придаваемом ему гражданским и налоговым законодательством, – это прерогатива юридических, а не физических лиц.

Также следует учитывать, что на основании пунктов 1, 3 статьи 23 Гражданского кодекса РФ с момента соответствующей регистрации в качестве индивидуального предпринимателя физическое лицо вправе осуществлять коммерческую деятельность и на него распространяется часть норм гражданского законодательства, регулирующих деятельность организаций. Однако, исходя из существа правоотношений по созданию ОП, соответствующие нормы к индивидуальным предпринимателям неприменимы.

Может ли ИП иметь обособленное подразделение, не предусмотренное законом

Еще одним из признаков обособленного подразделения организации является наличие рабочих мест, создаваемых на срок от одного месяца. Такие места должны быть стационарными. Отсутствие соответствующих мест свидетельствует о том, что обособленное подразделение юридическим лицом не создано.

Для индивидуальных предпринимателей каких-либо правил обособления коммерческой деятельности в любой форме не установлено.

В связи с этим индивидуальный предприниматель свободен от законодательного регулирования в этой сфере. Следовательно, частный коммерсант вправе по своему усмотрению создавать любые структуры и рабочие места в любой местности и на любые промежутки времени. При этом он может называть такие структуры как угодно.

Например: «Представительство ИП Смирновой А.А. в г. Рязани» или «Ростовская фирма ИП Б.Б. Шубина».

Сфера деятельности и объем полномочий такого подразделения (в рамках законодательства РФ) зависят исключительно от волеизъявления индивидуального предпринимателя.

Такое подразделение предпринимателя будет регулироваться соответствующим законодательством по факту осуществления деятельности в конкретной местности. Но с точки зрения закона это будет деятельность именно индивидуального предпринимателя, а не отдельного структурного обособленного подразделения.

Также читайте:

Могут ли ИП открывать обособленные подразделения

Индивидуальный предприниматель вправе работать в своем качестве ИП в любом субъекте РФ, создавая там новые офисы, склады, торговые точки и т. д. При этом понятие «обособленное подразделение» в отношении коммерсантов не применяется. Оно распространяется только на организации (ст. 11 НК РФ). И для них предусмотрена определенная процедура открытия своих отделений.

То, что свои отделения вы не можете рассматривать в качестве обособленных подразделений, не освобождает вас от обязанностей платить по ним налоги в рамках выбранной системы налогообложения. При этом специально вставать на налоговый учет по месту созданного отделения нужно только в том случае, если этого специально требует Налоговый кодекс. А именно сделать так необходимо, если вы хотите применять в отношении деятельности своего отделения ЕНВД или патент (ст. 83 НК РФ).

При этом по ЕНВД имейте в виду следующее. Если вы перевозите грузы или пассажиров, занимаетесь развозной и разносной розничной торговлей или размещаете рекламу на транспорте (подп. 5, 7 и 11 п. 2 ст. 346.26 НК РФ), то встать на учет по ЕНВД нужно один раз только в ИФНС по месту жительства (п. 2 ст. 346.28 НК РФ). Если вы открыли отделение на территории, подведомственной ИФНС по месту вашей регистрации в качестве ИП, то повторно подавать заявление о постановке на учет в качестве плательщика ЕНВД не нужно. Просто при расчете «вмененного» налога за первый отчетный квартал учтите изменение физического показателя с начала того месяца, в котором вы расширились (п. 9 ст. 1 ст. 346.32 НК РФ). И далее считайте вмененный доход исходя из нового физического показателя.

Если открытое вами отделение будет работать на ОСН или УСН, то вставать на учет по месту его нахождения не нужно. Налоги с доходов, полученных отделением, платите по привычным реквизитам. То есть – по месту жительства. Также и с отчетностью – включайте в нее все доходы, заработанные такими отделениями, и сдавайте в ИФНС по месту вашего жительства. Аналогичная ситуация с «зарплатными» налогами с доходов работников (НДФЛ и страховые взносы). При этом порядок в отношении работников предпринимателя будет актуален не только при ОСН и УСН, но и при ЕНВД и патенте.

Предпринимателю в помощь данную тему мы уже освещали подробно в журнале «Бухгалтерия ИП»: «Как платить налоги, если ИП начал деятельность в другом регионе» .

Полезные материалы для Индивидуальных предпринимателей

В помощь бухгалтеру: производственный календарь на 2017 год . Узнайте нормы рабочего времени и перенос праздников в 2017 году.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источники: http://regforum.ru/forum/showthread.php?t=12530, http://glavkniga.ru/situations/s501904, http://www.26-2.ru/art/349165-mogut-li-ip-otkryvat-obosoblennye-podrazdeleniya

buhnalogy.ru