Особенности налога на прибыль: кто и за что платит, проводки. Начисление налога на прибыль организации

Налог на прибыль: проводки, расчет, классификатор 2018

Для фискальной функции и контроля над доходами предприятий был введен федеральный налог на прибыль, то есть на разницу между общей суммой доходов и расходов. Сбор стал одним из ключевых платежей для предприятия, но его уплате подлежать не все организации. Законодательно он регламентируется статьей № 25 НК РФ. В этой статье мы рассмотрим основные аспекты и приведем примеры проводок по налогу на прибыль.

Кто освобожден от уплаты налога на прибыль

- Компании и учреждение, занимающиеся игорным видом бизнеса.

- Предприятия, находящиеся на упрощенной системе налогообложения.

- Аграрные организации, с которых удерживается сельскохозяйственный налог.

- Иностранные компании, ведущие организаторскую деятельность в городе Сочи при Олимпийских и Параолимпийских игр.

Всех плательщиков налога с прибыли можно классифицировать на 2 основные группы:

- отечественные предприятия,

- зарубежные компании, находящиеся на территории РФ и ведущие свою деятельность при помощи официальных представительств, получающие прибыль из источников внутри РФ.

Какая прибыль подлежит налогообложению

- Российские предприятия принимают за прибыль разницу, которая остается от дохода после вычета всех производственных расходов. Какие именно статьи затрат принято называть производственными указано в НК.

- Иностранные фирмы и компании, ведущие свою деятельность при помощи представительств и имеющие источники доходов внутри России, считают своей прибылью разницу между всем полученным доходом и произведенными этими представительствами затратами.

- Для всех остальных иностранных организаций – доходы, которые были получены от источников на территории РФ.

Классификатор доходов

1. Доходы, полученные от оказания работ или реализации товара, имущественного права.

Под этим видом доходов следует понимать всю полученную выручку от оказания работ, услуг или реализации товара. Реализованная продукция может быть произведена самостоятельно или ранее куплена у другого производителя. Объем поступающей выручки должен учитываться от всех абсолютно источников поступления, которые могут быть выражены не только в денежной, но и в натуральной форме.

2. Внереализационные доходы

Этот вид получения дохода не связан с реализацией услуг, товаров или их производством, например:

-

- штрафы, пени, неустойки от других предприятий;

- прибыль за прошлый период, найденная только в отчетном периоде;

- изменения курса валюты в положительную сторону при операциях в иностранной валюте;

- прибыль, полученная при списании кредиторской задолженности по истечению ее срока годности;

- зачисление долгов, которые считались безнадежными и ранее были списаны в качестве убытков;

- прибыль, которая была найдена при проведении инвентаризации и оприходована в качестве излишков.

Какие расходы имеют право уменьшать размер прибыли

Производственные расходы – это как раз та часть, которая уменьшает размер доходов и как следствие объем прибыли, размер налога с прибыли. Расходы подобно доходам также разделены на 2 группы:

1. Расходы, участвующие в реализации или производстве товаров и работ

Это затраты, которые были необходимы для полноценного производства или оказания услуг. Они имеют документальное подтверждение и поступили от налогоплательщика-юридического лица. Все подобные расходы должны быть выражены в денежном эквиваленте и регламентироваться действующим законодательством на территории РФ или в рамках заключенного договора. В категорию этих расходов попадают все затраты, которые были произведены исключительно для получения дохода. Какими могут быть производственные расходы:

-

- затраты на приобретение сырья и материалов;

- расходы по оплате заработной платы;

- размер начисленных амортизационных отчислений;

- другие затраты.

2. Внереализационные расходы

-

- неустойки, пени, штрафы, которые были выплачены в пользу других предприятий;

- убытки прошедших лет, выявленные лишь в подотчетном периоде;

- убытки, полученные в результате содержания заводов, временно законсервированных;

- изменение курса валют в отрицательную сторону при проведении операций в зарубежной валюте.

- убытки, полученные от списания задолженности дебиторов по сроку давности или в результате неплатежеспособности партнера;

- убыток, образовавшийся в итоге нахождения недостачи или порчи продукции при проведении инвентаризации;

- убыток, полученный от списания не полностью амортизированных ценностей.

Основные проводки для отражения, начисления и уплаты налога с прибыли

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99 | 68 | Начислен налога на прибыль | Размер налога | Бухгалтерская справка, декларация |

| 09 | 68 | Отражение отложенного налога | Размер налога | Бухгалтерская справка, налоговые регистры |

| 68 | 09 | Уменьшен или погашен налоговый актив | Объем актива | Бухгалтерская справка, налоговые регистры |

| 99 | 09 | Списание налогового актива, который уже не сможет увеличить прибыли в отчетном и предстоящем периоде | Объем актива | Бухгалтерская справка, налоговые регистры |

| 68 | 77 | Отражение отложенного налогового обязательства | Размер налогового обязательства | Бухгалтерская справка, налоговые регистры |

| 77 | 68 | Уменьшено или погашено налоговое обязательство | Размер налогового обязательства | Бухгалтерская справка, налоговые регистры |

| 77 | 99 | Списание налогового обязательства, которое уже не увеличит прибыль в текущем и следующем периоде | Размер налогового обязательства | Бухгалтерская справка, налоговые регистры |

| 68 | 51 | Выплачены авансовые платежи по налогу с прибыли | Размер авансового платежа | Банковская выписка |

| 68 | 51 | Уплачен налог с прибыли | Размер налога | Банковская выписка, платежное поручение |

Проводки при начислении пени по налогу на прибыль

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99 | 68, 69 | Начисление пени в бюджет | Размер пени | Бухгалтерская справка, налоговые регистры |

| 68, 69 | 51 | Перечисление пени | Размер пени | Банковская выписка, платежное поручение |

saldovka.com

Проводки по налогу на прибыль, начисление налога, перечисление в бюджет, проводки по налогу на прибыль ежеквартально

Расчет и уплата налога на прибыль – это обязанность каждой компании, которая работает по правилам общей системы налогообложения. То, как именно происходят эти действия, говорится в учетной политики для целей налогового учета. Однако сам факт начисления налога на прибыль и его последующая уплата находят свое отражение и в бухгалтерском учете. Как и любой факт хозяйственной деятельности фирмы, исполнение налоговых обязательств предполагает оформления определенных проводок.

Начислен налог на прибыль: проводка

Расчеты по налогу на прибыль в бухгалтерском учете находят свое отражение на счете 68 «Расчеты по налогам и сборам». Вообще это стандартный счет, по субсчетам которого проводится большинство налогов компании, например, НДФЛ, удержанный из зарплаты работников налоговым агентом, НДС, «упрощенный» налог в рамках УСН и так далее. На отдельном субсчете «Налог на прибыль» к счету 68 делаются записи и по рассматриваемому нами налогу.

Нужно отметить, что счет 68 является активно-пассивным, что означает, что сальдо по нему нужно рассматривать в развернутом виде. По кредиту счета отражается задолженность перед бюджетом, по дебету - переплата по налогам.

Соответственно, начисление налога на прибыль отображается проводкой: дебет 99 «Прибыли и убытки» - кредит 68, субсчет «Налог на прибыль». Сумма данного начисления должна соответствовать расчетной сумме налога за соответствующий отчетный период, а сама проводка оформляется на последний день этого отчетного периода.

Напомним, что расчет налога на прибыль происходит нарастающим итогом, то есть каждый последующий отчетный период включает в себя данные по доходам и расходам с начала года. Такое положение дел может привести к тому, что, например, в первом квартале в декларации по налогу на прибыль у компании отражен определенный доход, но по итогам полугодия его сумма оказалась меньше, либо же компания и вовсе вышла в убыток. В этом случае ранее начисленный ранее в том же году аванс по налогу на прибыль нужно скорректировать. В учете оформляется следующая проводка:

Сторно Дебет 99 «Прибыли и убытки» - Кредит 68, субсчет «Налог на прибыль» – на сумму излишне начисленного налога.

Перечислен в бюджет налог на прибыль: проводка

Уплата налога на прибыль в бюджет оформляется, как нетрудно догадаться, с использованием расчетного счета компании, следующей проводкой:

Дебет 68, субсчет «Налог на прибыль» - Кредит 51 «Расчетные счета» - перечислен в бюджет налог на прибыль. Сумма в данной проводке соответствует сумме фактического перечисления налога. При этом в силу различных обстоятельств она может отличаться от суммы начисленного налога, отраженного по кредиту счета 68.

Проводки по налогу на прибыль: ежеквартально и ежемесячно

Согласно статье 285 Налогового кодекса отчетным периодом по налогу на прибыль для большинства ситуаций является квартал, полугодие и 9 месяцев, а окончательный расчет по налогу происходит по году в целом. Исходя из этого постулата, бухгалтер будет оформлять проводки по налогу на прибыль ежеквартально. Те компании, которые обязаны рассчитываться по налогу по итогам месяца, будут проводить в своем учете ежемесячное начисление налога на прибыль. В этом и заключается разница между различными предусмотренными в отношении налога на прибыль отчетными периодами – условно говоря, месячными и квартальными.

Дата начисления и задолженность по налогу

Обратите внимание: поскольку проводка, согласно которой начислен налог на прибыль, оформляется последним числом отчетного периода, вплоть до даты оплаты налога у фирмы будет числиться задолженность по нему. Это вполне стандартная ситуация, даже с учетом того, что формально срок перечисления платежа в бюджет – до 28 числа месяца по окончании отчетного периода – может быть еще и не пропущен. Более того, в бухгалтерском балансе, подаваемом по итогам года на дату 31 декабря, задолженность по налогу в части платежа за последний отчетный период также не вызовет вопросов у контролеров.

Хуже, если случилась такая ситуация, что на счету компании на дату положенной уплаты недостаточно денег, чтобы перечислить в бюджет всю сумму налога, рассчитанную по итогам отчетного или налогового периода. Тогда у компании появится просроченная задолженность. В бухгалтерских записях она не будет чем-либо отличаться от обычной задолженности, фиксируемой на конец отчетного периода. Однако сопоставив предусмотренные налоговым законодательством сроки перечисления платежей с датами фактической их уплаты, и обнаружив такую просрочку, контролеры, к сожалению, в 100 процентах случаев используют свое право начислить компании пени. Напомним, рассчитываются пени, как 1/300 ключевой ставки за каждый день опоздания с платежом от суммы данной задолженности. А вот штраф при небольшой задержке с перечислением и добровольном погашением задолженности законодательством не предусмотрен.

spmag.ru

Как начислять налог на прибыль организации в 2018 году

Автор КакПросто!

Огромную роль в деятельности фирмы играют налоги, которые присутствуют практически на каждом этапе производства. Все они должны быть отражены в бухгалтерской учетной деятельности в соответствии с налоговым кодексом РФ.

Статьи по теме:

Инструкция

Отражайте налоги на прибыль в бухгалтерском учете. Так вы сможете прослеживать и налоги, и полученную прибыль. Своевременную запись в положенной строке необходимо производить регулярно для поддержания правильного финансового функционирования компании.

Выполните начисление налога на бухгалтерскую прибыль. Данная процедура необходима для расчета суммы, на которую будет начислен налог. При высчитывании налога не забывайте вычитать из суммы прибыли затраты на производство того или иного вида продукции или услуг. Величину расходов определяет глава 25 Налогового Кодекса РФ.

Сопоставьте данные по кредиту и дебету счета 99 «Прибыли и убытки» для подсчета налога на бухгалтерскую прибыль. За отчетный период прибыль компании составляет сумма К99 – Д99. Полученное значение умножьте на 20%.

Сделайте проводку с субсчета Д99 «Условный расход по налогу на прибыль» на К68 субсчета «Расчеты по налогу на прибыль» в соответствии с итогами отчетного периода, который в данной сфере определяется календарным годом. В случае понесения убытков в отчетном периоде сделайте проводку с Д68 на К99.

Скорректируйте бухгалтерскую прибыль, отразив налоговые обязательства, которые представляют собой суммы, не подлежащие учету при расчете ежемесячного налога на прибыль. В этом вам поможет проводка с «Расчеты по налогу на прибыль», Д68, на «Отложенные налоговые обязательства», К77.Перечислите, если необходимо, налоговые активы через проводку Д09 – К686 на счет 68. Делать это нужно в том случае, если по кредиту счета 09 у вас имеются отложенные налоговые активы.

Рассчитайте размер текущего налога на прибыль для его зачисления. Через проводку Д68 – К51 перечислите сумму по кредиту 68 на счет 51. Так вы сможете произвести оплату налога за отчетный период.

Видео по теме

Обратите внимание

Начислять налог на прибыль можно ежеквартально или ежемесячно. На это влияет специфика деятельности компании и размеры полученной выручки. Оплата в налоговые органы должна производиться не позднее 28 числа следующего за отчетным месяца.

Источники:

- начислен налог на прибыль

Совет полезен?

Распечатать

Как начислять налог на прибыль организации в 2018 году

www.kakprosto.ru

Бухгалтерский и налоговый учет налога на прибыль: инфографика

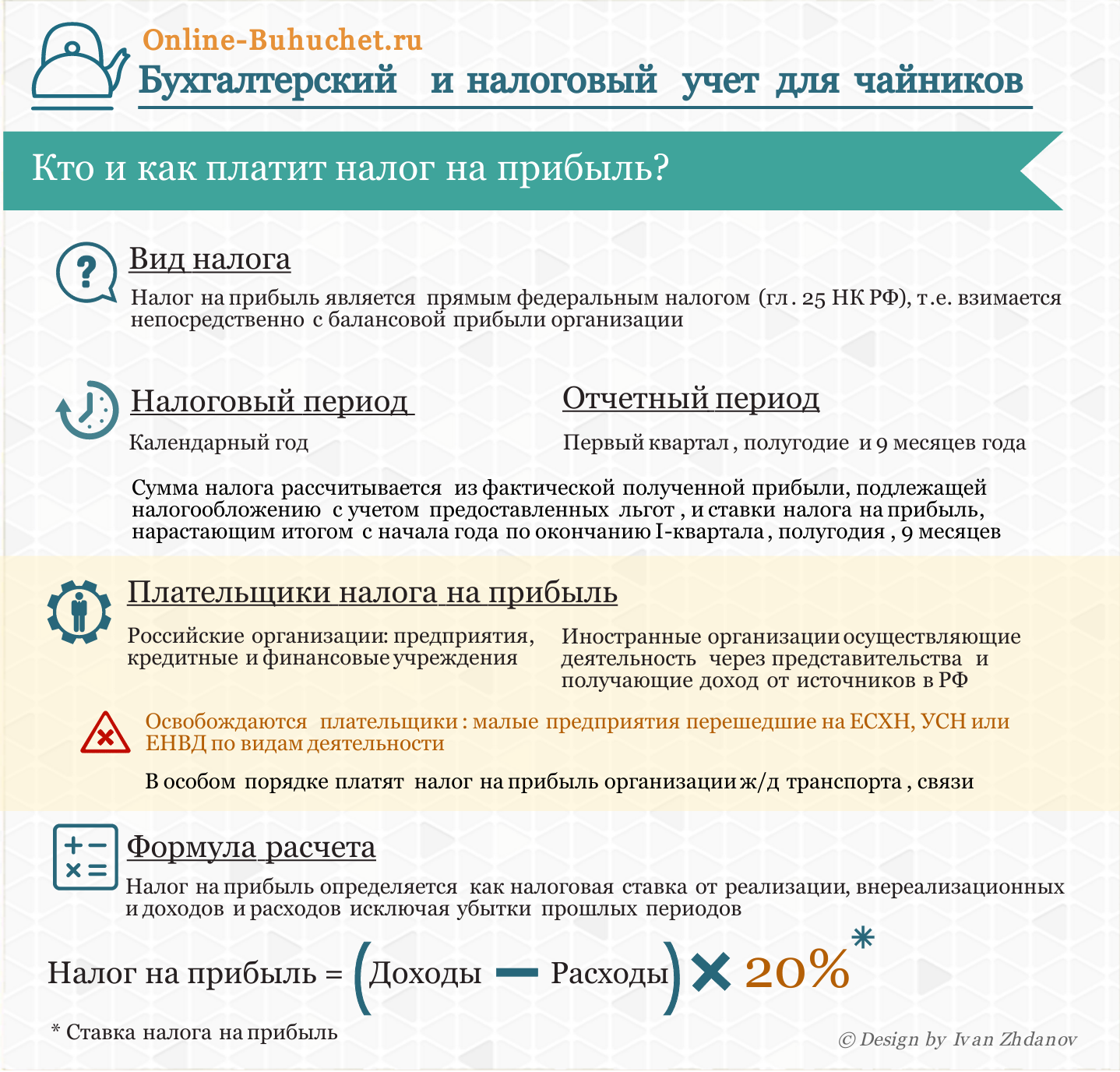

Сегодня мы начинаем серию статей, посвященных налогу на прибыль. В первой статье разберемся с общими вопросами по данному налогу, как происходит бухгалтерский и налоговый учет налога на прибыль, в чем особенности его исчисления.

Налогу на прибыль организации посвящена глава 25 НК РФ (который вы можете скачать с данного сайта по ссылке). Эта глава, пожалуй, самая обширная и вызывает массу вопросов у налогоплательщиков. Давайте разбираться с этим налогом.

Исходя из названия понятно, что объектом налогообложения выступает прибыль организации, а налоговой базой — денежное выражение этой прибыли. Прибыль считается нарастающим итогом с начала года.

Коротко о налоге на прибыль в инфографике

На рисунке ниже рассмотрен налог на прибыль: кто является плательщиком, формула расчета и порядок его начисления.

Что является прибылью при расчете налога?

Прибыль организации определяется, как разность между полученными доходами и произведенными расходами.

Что относится к доходам, а что к расходам досконально расписано в главе 25 НК РФ, а мы подробно на них остановимся в следующей статье. Зачастую итоговая прибыль, исчисленная по правилам налогового кодекса, и прибыль, получаемая в результате бухгалтерского учета на счете 99 «Прибыль и убытки», не совпадают. Это связано с тем, что в бухучете доходы и расходы определяются законодательством о бухгалтерском учете. А в налоговом учете доходы и расходы определяются по главе 25 НК РФ.

Поэтому с целью расчета налога на прибыль нужно вести отдельно бухгалтерский учет и отдельно налоговый учет на основании одних и тех же первичных документов.

Но можно поступить по-другому. Можно вести только бухучет, а различия между бухгалтерским и налоговым учетом оформить в виде бухгалтерской справки. Как это сделать?

Разница между доходами и расходами бухгалтерского и налогового учета на самом деле не очень велика. и для определения прибыли для налогового учета используются данные по прибыли бухгалтерского учета с небольшой корректировкой.

Для определения этой корректировки нужно внимательно проанализировать имеющиеся за отчетный период доходы и расходы, а для этого нужно хорошо разбираться в перечне доходов и расходов, подлежащих налогообложению. Далее нужно найти расхождения в признании доходов по бухгалтерскому и налоговому учету, то есть определить какие доходы, признаются таковыми в бухучете и не облагаются при этом налогом на прибыль в налоговом учете. Аналогично определить расхождения по расходам.Чтобы оформить эти расхождения, бухгалтер составляет бухгалтерскую справку (или регистр, назвав его например «Расхождение данных бухгалтерского и налогового учета), в которой отражает прибыль по бухгалтерскому учету, далее указывает расхождения по доходам и расходам и указывает итоговую прибыль, с которой подлежит удержать налог.

Если все же бухгалтерский и налоговый учет ведется отдельно, то если в бухучете используются для учета счета, то в налоговом учете счетов нет, но их успешно заменяют регистры, причем эти регистры налогового учета предприятие может само составлять, дополнять и корректировать для своего удобства. Также предприятие само определяет сколько регистров нужно для налогового учета. На основании данных этих регистров заполняется декларация по налогу на прибыль.

Доходы и расходы в бухгалтерском учете определяются по, так называемому, методу начисления, то есть доходы и расходы признаются таковыми в момент их начисления, а не в момент оплаты.

Доходы и расходы в налоговом учете могут признаваться таковыми, как в момент начисления, так и в момент оплаты (кассовый метод).

Если и в бухгалтерском, и в налоговом учете применяется метод начисления, то расхождения между этими двумя учетами будут минимальны, и их очень удобно оформлять бухгалтерской справкой, как было написано выше или использовать один регистр, в котором будут отражены расхождения.

Если же в бухгалтерском учете используется метод начисления, а в налоговом — метод оплаты, то тут расхождения будут уже существенны и тут уже налоговый учет придется вести отдельно. Кассовый метод определения доходов и расходов не особенно распространен и чаще всего встречается на малых предприятиях с небольшой выручкой.

Метод определения доходов и расходов организация определяет самостоятельно.

Налоговый период для исчисления налога на прибыль — календарный год, который делится на отчетные периоды: 3 месяца, полугодие, 9 месяцев и год.

Налоговая декларация по налогу на прибыль подается в налоговую инспекцию по окончанию каждого отчетного периода, не позднее 28-го числа месяца, следующего за отчетным периодом. Декларация по налогу на прибыль за год подается не позднее 28 марта года, следующего за отчетным. Здесь вы можете посмотреть, как заполнить декларацию по прибыли. Скачать образец декларации за полугодие 2014 можно по ссылке.

В следующей статье разберемся, какие особенности уплаты налога на прибыль?

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru