Как составить заявление в ФНС на перерасчет транспортного налога? Транспортного налога перерасчет

Порядок перерасчета транспортного налога - nalog-nalog.ru

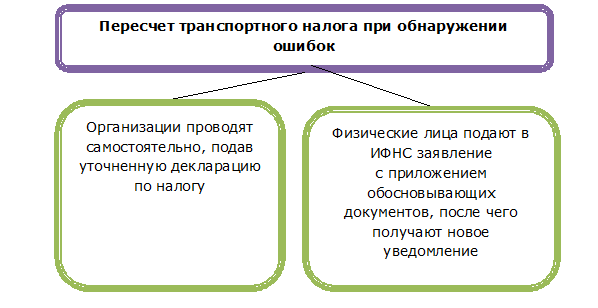

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога организацией

Действия физического лица для уточнения налога

Итоги

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

О том, понадобится ли повышающий коэффициент для вашей машины, читайте в материале «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

nalog-nalog.ru

Как написать заявление в налоговую на перерасчет транспортного налога в 2018 году?

Нередко бывают случаи, когда необходимо сделать перерасчет транспортного налога, который начислили сотрудники налоговой службы.

Нередко бывают случаи, когда необходимо сделать перерасчет транспортного налога, который начислили сотрудники налоговой службы.

Какие документы необходимо предоставить для проведения подобной операции, куда следует обратиться, что служит основанием для перерасчета, как написать заявление в налоговую на перерасчет транспортного налога, к сожалению, знают не все налогооблагаемые граждане страны.

Перерасчет налога. Что это?

Перерасчет суммы транспортного налога – это изменение его суммы в результате открывшихся дополнительных условий. Перерасчет налога может быть произведен как в большую, так и в меньшую сторону.

Налоговое уведомление, которое поступает по месту прописки один раз в году, содержит информацию о расчетах за последний налоговый период (суммы необходимо оплатить до наступления даты, указанной в документе) и перерасчеты по налогам (при их наличии).

Налоговая служба может производить перерасчеты только за 3 последних отчетных периода.

Налоговая служба может производить перерасчеты только за 3 последних отчетных периода.

Если налогоплательщик уплатил сумму сверх необходимой, то ее могут:

- зачесть на счет оплаты налога на следующий период;

- полностью возвратить человеку или организации.

Однако последнее возможно только в случае подачи соответствующего заявления, где указаны реквизиты личного счета, на который нужно возвратить указанную сумму.

Когда нужен перерасчет?

Для физических лиц перерасчет транспортного налога возможен в следующих ситуациях:

Если в налоговом уведомлении допустили ошибку. При обнаружении какой-либо неточности в отношении мощности автомобиля, который облагается налогом, либо неправильной налоговой ставки, либо не применения льготы, которая имеется у автовладельца, необходимо как можно скорее обратиться в налоговую инспекцию, которая прислала или выдала уведомление.

Если в налоговом уведомлении допустили ошибку. При обнаружении какой-либо неточности в отношении мощности автомобиля, который облагается налогом, либо неправильной налоговой ставки, либо не применения льготы, которая имеется у автовладельца, необходимо как можно скорее обратиться в налоговую инспекцию, которая прислала или выдала уведомление.

Необходимо предоставить паспорт, а также оригиналы документов, которые указывают на необходимость в исправлении данных. Также в отделении следует написать заявление, не забыв приложить к нему требуемые документы.

В некоторых случаях, к примеру, при указании неправильной мощности автотранспортного средства, налоговая служба должна запросить нужные данные из ГИБДД, в котором зарегистрировано транспортное средство. Возможно, придется исправить информацию об авто или другом транспортном средстве именно там.

Если автомобиль продали в отчетном периоде, но информация в нужное время не поступила в налоговую инспекцию. Чтобы доказать необходимость в перерасчете, нужно обратиться в региональный отдел налоговой службы и предоставить договор купли-продажи (оригинал) сотруднику.

После проведения процедуры перерасчета уведомление повторно отправят по почтовому адресу налогоплательщика.

Если автомобиль угнали, но об этом факте есть справка из ГИБДД. Конечно, расчет налога производят только за время использования транспортного средства.

При наличии доказательств, что транспортное средство была угнано, сотрудники налоговой службы должны сделать перерасчет налога, взяв за основание предоставленные налогоплательщиком документы.

При смене места жительства налогоплательщика или места регистрации транспортного средства. Как обычно, перерасчет транспортного налога выполняется в региональном отделении налоговой службы по заявлению налогоплательщика.

Итак, любой перерасчет по транспортному налогу выполняют на основании поданного заявления (лично налогоплательщиком или его представителем по официальной доверенности), и предоставленных документов, которые удостоверяют наступление определенной ситуации.

Перерасчет налога на проданный автомобиль

Автовладелец, который продал транспортное средство и получил очередное уведомление за время после заключения сделки, должен исправить такое недоразумение. В противном случае полное игнорирование извещений от налоговой службы грозит штрафом за уклонение от оплаты налога.

Автовладелец, который продал транспортное средство и получил очередное уведомление за время после заключения сделки, должен исправить такое недоразумение. В противном случае полное игнорирование извещений от налоговой службы грозит штрафом за уклонение от оплаты налога.

В этом случае важно определить, что является истинной причиной направления уведомления о транспортном налоге в ваш адрес. Если это налог за прошлое время, требуется уплатить его, но, если нет — передать извещение теперешнему владельцу, пользующемуся автомобилем по доверенности.

Итак, как сделать перерасчет транспортного налога в связи с продажей автомобиля? Если требование появилось незаконно, нужно обратиться в налоговую инспекцию и в МРЭО для того, чтобы обосновать отказ от уплаты налога за проданную машину.

Если уведомление было направлено по ошибке данных инстанций, следует написать заявление в ИФНС, а также в ГИБДД, в котором содержится просьба привести все в порядок.

При заключении сделки необходимо избавиться от собственных ошибок другим способом. К счастью, неприятных сюрпризов при продаже транспортного средства по договору купли–продажи вполне легко избежать.

Достаточно по истечении 10 дней обратиться продавцу машины в ГИБДД для запроса информации о конкретной машине. Благодаря этому он сможет узнать, переоформлено ли авто на нового собственника либо оно все еще числится за ним.

Достаточно по истечении 10 дней обратиться продавцу машины в ГИБДД для запроса информации о конкретной машине. Благодаря этому он сможет узнать, переоформлено ли авто на нового собственника либо оно все еще числится за ним.

Если получится дозвониться до нового хозяина авто, то в таком случае нужно от него потребовать поставить автомобиль на учет. Однако шансы, что убеждения подействуют, невелики. Тогда обратитесь в автоинспекцию, предъявив заявление об утилизации или о розыске машины.

Несмотря на все вышеперечисленные действия, начисленный транспортный налог не исчезнет сам по себе — так или иначе его придется заплатить прежнему хозяину.

Поэтому в этой ситуации нужно обязательно обратиться к профессиональному автоюристу или же самостоятельно предпринимать попытки восстанавливать справедливость.

Если вы успели переоформить авто, вам нужно сделать следующее:

- Возьмите справку в автоинспекции, которая подтверждает перерегистрацию машины.

- Обратитесь в региональный отдел налоговой инспекции с оригиналом справки.

- Составьте заявление, с указанием даты сделки и данных нового владельца.

- Приложите договор купли-продажи (копию). Там должны стоять дата, подписи сторон и сумма стоимости проданного автомобиля.

После этого должно выйти постановление, что с вас снят неправомерный платеж.

Перерасчет налога на угнанный автомобиль

Автомобили, которые находятся в розыске, при условии, что их угон подтвержден документально, не подлежат налогообложению. Кроме того, по заявлению хозяина транспорта в случае кражи автомобиля может быть аннулирована его регистрация.

Автомобили, которые находятся в розыске, при условии, что их угон подтвержден документально, не подлежат налогообложению. Кроме того, по заявлению хозяина транспорта в случае кражи автомобиля может быть аннулирована его регистрация.

Как сделать перерасчет транспортного налога на угнанный автомобиль? С учетом изложенного рекомендуется придерживаться такого порядка действий.

Шаг 1. Нужно обратиться в полицию, предъявив заявление об угоне авто.

На основании поданного заявления будет открыто уголовное дело. Справки об угоне авто либо о возбуждении уголовного дела выдаются органами МВД России (УВД, ГУВД, ОВД, и др.), которые проводят оперативную работу по расследованию, а также раскрытию угонов транспортных средств.

Также у вас есть право заявить о прекращении регистрации автомобиля. Соответствующий отдел ГИБДД в течение десяти рабочих дней после прекращения регистрации авто отправит в налоговую службу необходимые сведения об этом.

Шаг 2. Обратитесь в налоговую службу, чтобы провести перерасчет транспортного налога.

В налоговую необходимо подать подтверждающие кражу авто документы – это справка об угоне автомобиля или об открытии уголовного дела, а также заявление о перерасчете транспортного налога (напомним, что это можно сделать, воспользовавшись личным кабинетом налогоплательщика).

Если вы не можете предоставить необходимые подтверждающие документы, еще раз обращаться в полицию для их получения не обязательно.

В данном случае налоговая служба на основании поданного заявления самостоятельно отправит запрос в ГИБДД о получении сведений о розыске вашего транспортного средства.

Согласно указанной справке, если авто украдено после 15-го числа определенного месяца, то оплата транспортного налога прекращает взиматься со следующего месяца. Если же автомобиль украден до 15-го числа, этот месяц не учитывают при начислении налога на транспорт.

Действия физического лица

При несогласии физического лица с расчетами, приведенными в полученном уведомлении на оплату налога, которое должно быть доставлено ему не позднее чем за 30 дней до наступления срока оплаты, то у него есть два варианта возможных действий:

При несогласии физического лица с расчетами, приведенными в полученном уведомлении на оплату налога, которое должно быть доставлено ему не позднее чем за 30 дней до наступления срока оплаты, то у него есть два варианта возможных действий:

- непосредственно обратиться в налоговую, в устной форме объяснив свои возражения, предоставив также необходимые подтверждающие документы;

- направить через почту в ИФНС предварительно заполненный бланк заявления, прилагаемый к уведомлению и предназначенный для оформления таких возражений.

После соответствующей проверки, предоставленных данных физическим лицом, если ИФНС соглашается, налог будет пересчитан, и физическое лицо получает новое уведомление.

Физические лица, не получившие из ИФНС уведомления об оплате транспортного налога, в 2018 году обязаны сами уведомить ИФНС о наличии транспортного средства, подлежащего обязательному налогообложению.

Как правильно составить заявление?

Перерасчет транспортного налога осуществляется на основании документов, которые подтверждают наличие такого права, и заявления на перерасчет налога на транспортное средство физического лица.

Бланк заявления вы можете получить непосредственно в региональном отделении налоговой службы, в которое вы его подаете.

Передать заявление можно:

- лично;

- по доверенности;

- пользуясь услугами Почты России.

Как в электронном виде подать заявление на перерасчет транспортного налога? С помощью официального сайта ФНС, но для этого необходимо иметь личный кабинет или же подтвержденную электронную подпись.

Бланк заявления нужно заполнить следующим образом:

Высказать просьбу о проведении перерасчета.

Высказать просьбу о проведении перерасчета.- Указать ссылки на статьи подходящих законодательных актов, которые подтверждают право на просьбу о перерасчете.

- Указать характеристики транспортного средства, в отношении которого потребовалась корректировка (государственный номер, модель автомобиля, VIN, номер кузова, двигателя, мощность, год выпуска и т.д.).

- Объяснить причину проведения повторного расчета для указанного транспорта.

- Указать способ получения информации по рассмотрению данного заявления. К примеру, почтовым отправлением (для этого укажите свой почтовый адрес, по которому налоговая служба должна отправить сведения), также лично заявителю, или в электронном виде (укажите свою электронную почту).

Важное приложение к заявлению – это требуемые документы.

Необходимые документы

Какие документы нужны для перерасчета транспортного налога? Интересно, что пакет документов, которые требуются для проведения перерасчета, непосредственно зависит от ситуации для проведения данной операции.

Однако во всех случаях налогоплательщик обязан предоставить:

Однако во всех случаях налогоплательщик обязан предоставить:

- ИНН;

- паспорт;

- документы на налогооблагаемое транспортное средство.

Также в каждом отдельном случае, возможно, придется дополнительно предоставить:

- справку из ГИБДД, в случае, если транспорт сняли с учета на протяжении отчетного периода;

- справку, подтверждающую угон транспортного средства при возникновении подобной ситуации;

- документ, который подтверждает или определяет мощность автомобиля. В случае появления разногласий по этому вопросу, подобным документом может выступить результат экспертизы;

- документ, который подтверждает право на получение льготы по налогу на транспорт (справку о наличии в семье ребенка – инвалида, удостоверение ветерана, и так далее).

Все вышеприведенные документы следует предоставлять в подлинниках, поскольку копии документов — не основание для перерасчета транспортного налога.

Скачать:

Вас заинтересует:

pravo-auto.com

Перерасчет транспортного налога

Лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов.

От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт‑Петербурге:

- Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что данное транспортное средство имеет мощность двигателя до 200 лошадиных сил включительно.

- Ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, на территории Российской Федерации и территориях других государств, инвалиды Великой Отечественной войны, инвалиды боевых действий, инвалиды 1 и 2 группы, граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года без указания срока переосвидетельствования (право на освобождение от уплаты налога сохраняется без проведения дополнительного переосвидетельствования), граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года с определением срока переосвидетельствования (право на освобождение от уплаты налога сохраняется до наступления срока очередного переосвидетельствования), граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, граждане, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, граждане Российской Федерации, подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне, граждане Российской Федерации, подвергшиеся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, родители (опекуны, попечители) детей‑инвалидов — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет.

- Граждане в отношении одного зарегистрированного на них автомобиля легкового отечественного производства (СССР) с мощностью двигателя до 80 лошадиных сил включительно и с годом выпуска до 1990 года включительно, а также в отношении одного зарегистрированного на них мотоцикла или мотороллера отечественного производства (СССР) с годом выпуска до 1990 года включительно.

- Пенсионеры — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство (за исключением яхт и других парусно‑моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно.

- Супруги военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы и органов государственной безопасности, погибших при исполнении обязанностей военной службы (служебных обязанностей), не вступившие в повторный брак, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство.

- Один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно.

налогоплательщику — физическому лицу, имеющему одновременно право на получение льготы по налогу по нескольким основаниям, предусмотренным настоящим Законом Санкт‑Петербурга, льгота предоставляется по одному из них (по выбору налогоплательщика).

От уплаты налога освобождаются организации — резиденты особой экономической зоны, расположенной на территории Санкт‑Петербурга, на срок 5 лет с момента регистрации на них транспортного средства в установленном законодательством Российской Федерации порядке, за исключением водных и воздушных транспортных средств.

Не признаются налогоплательщиками лица, являющиеся организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи в соответствии со статьей 3 Федерального закона от 01.12.2007 №310‑ФЗ «Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации», а также лица, являющиеся маркетинговыми партнерами Международного олимпийского комитета в соответствии со статьей 3.1 указанного Федерального закона, в отношении транспортных средств, принадлежащих им на праве собственности и используемых исключительно в связи с организацией и (или) проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

gu.spb.ru

Период, за который допускается перерасчет налога на имущество физических лиц, транспортного и земельного налогов физическим лицам | ФНС

50 Московская областьДата публикации: 23.09.2014 12:00

Пунктом 1 статьи 1 Закона Российской Федерации от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» (далее - Закон № 2003-1) установлено, что плательщиками налога на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения.

Согласно пункту 11 статьи 5 Закона № 2003-1 (в ред. Федерального закона от 28.11.2009 № 283-ФЗ) перерасчет суммы налога в отношении лиц, которые обязаны уплачивать налог на основании налогового уведомления, допускается не более чем за три года, предшествующих календарному году направления налогового уведомления в связи с перерасчетом суммы налога.

Транспортный и земельный налоги на территории Российской Федерации установлены соответственно главами 28 и 31 Налогового кодекса Российской Федерации (далее – Налоговый кодекс), согласно которым налогоплательщики, являющиеся физическими лицами, уплачивают данные налоги на основании налогового уведомления, направляемого налоговым органом.

В соответствии с пунктом 3 статьи 363 и на основании пункта 4 статьи 397 Налогового кодекса налогоплательщики, являющиеся физическими лицами, уплачивают транспортный и земельный налоги не более чем за три налоговых периода, предшествующих календарному году его направления.

Положениями статьи 85 Налогового кодекса установлены перечень органов, их обязанности и сроки представления в налоговые органы сведений, необходимых для исчисления налогов.

В случаях выявления объектов налогообложения, расчет налога по которым не производился за три и более предшествующих налоговых периода (либо возникла необходимость произвести перерасчет за три предшествующих налоговых периода), налоговое уведомление должно быть направлено в кратчайшие сроки после выявления таких случаев, но срок уплаты должен соответствовать сроку, установленному соответствующими нормативными правовыми актами.

В остальных случаях налогоплательщик информируется о том, что по его Заявлению внесены изменения в базу данных налогового органа, и перерасчет налога будет включен в налоговое уведомление за следующий налоговый период.

Непредставление или несвоевременное представление вышеуказанными органами сведений приводит к исчислению налоговыми органами имущественных налогов гражданам, не являющимся налогоплательщиками или обязанность по уплате налога которых прекращена в соответствии с законодательством Российской Федерации о налогах и сборах (смерть налогоплательщика, прекращение права собственности на объект недвижимости, уничтожение или полное разрушение объекта недвижимости и т.п.).

Перерасчет имущественных налогов (сложение начисленных сумм налогов) гражданам, не являющимся налогоплательщиками или обязанность по уплате налога которых прекращена, нужно производить вне зависимости от периода начисления налогов.

www.nalog.ru

Перерасчет транспортного налога

Лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов.

От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт‑Петербурге:

- Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что данное транспортное средство имеет мощность двигателя до 200 лошадиных сил включительно.

- Ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, на территории Российской Федерации и территориях других государств, инвалиды Великой Отечественной войны, инвалиды боевых действий, инвалиды 1 и 2 группы, граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года без указания срока переосвидетельствования (право на освобождение от уплаты налога сохраняется без проведения дополнительного переосвидетельствования), граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года с определением срока переосвидетельствования (право на освобождение от уплаты налога сохраняется до наступления срока очередного переосвидетельствования), граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, граждане, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, граждане Российской Федерации, подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне, граждане Российской Федерации, подвергшиеся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, родители (опекуны, попечители) детей‑инвалидов — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет.

- Граждане в отношении одного зарегистрированного на них автомобиля легкового отечественного производства (СССР) с мощностью двигателя до 80 лошадиных сил включительно и с годом выпуска до 1990 года включительно, а также в отношении одного зарегистрированного на них мотоцикла или мотороллера отечественного производства (СССР) с годом выпуска до 1990 года включительно.

- Пенсионеры — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство (за исключением яхт и других парусно‑моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно.

- Супруги военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы и органов государственной безопасности, погибших при исполнении обязанностей военной службы (служебных обязанностей), не вступившие в повторный брак, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что указанным транспортным средством является автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно, катер, моторная лодка или другое водное транспортное средство.

- Один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно.

налогоплательщику — физическому лицу, имеющему одновременно право на получение льготы по налогу по нескольким основаниям, предусмотренным настоящим Законом Санкт‑Петербурга, льгота предоставляется по одному из них (по выбору налогоплательщика).

От уплаты налога освобождаются организации — резиденты особой экономической зоны, расположенной на территории Санкт‑Петербурга, на срок 5 лет с момента регистрации на них транспортного средства в установленном законодательством Российской Федерации порядке, за исключением водных и воздушных транспортных средств.

Не признаются налогоплательщиками лица, являющиеся организаторами XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи в соответствии со статьей 3 Федерального закона от 01.12.2007 №310‑ФЗ «Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации», а также лица, являющиеся маркетинговыми партнерами Международного олимпийского комитета в соответствии со статьей 3.1 указанного Федерального закона, в отношении транспортных средств, принадлежащих им на праве собственности и используемых исключительно в связи с организацией и (или) проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи и развитием города Сочи как горноклиматического курорта.

gu.spb.ru

Как сделать перерасчет транспортного налога?

Схема расчета всех налоговых платежей регламентируется в ст. 388-ой действующего НК РФ. Согласно этим диспозитивным нормам, физические лица обязуются своевременно вносить налоговые платежи — транспортный налог устанавливается с привязкой к региону регистрации автомобиля.

При ошибочном исчислении платежа, производится их перерасчет. Используемая схема зависит от того, по какой ставке был зачислен транспортный налог и какие коэффициенты (согласно Правилам 112) действуют в соответствующем регионе.

Причины для проведения перерасчета транспортного налога

Стандартный перерасчет транспортного налога производится при допущении ошибок или при изменении статуса условного физического лица. Не стоит опасаться оформления автокредитов, ведь клиент в этом случае получает массу преимуществ. Транспортный налог выплачивается и по кредитным договорам.

Во-первых, это возможность купить автомобиль в день подачи заявки, не прибегая к диспозитивным финансовым расходам. Плательщики выплачивают стоимость автомобиля небольшими суммами, что обременительно, как необходимость сбора обязательной суммы для единоразового платежа. К примеру, на купленной по автокредиту машине, заемщик удачно зарабатывает деньги, за этот счет и выплачивается кредит — транспортный налог сам себя окупает.

Следовательно, причины проведения перерасчета следующие:

- ошибка фактического исчисления;

- изменение статуса плательщика;

- повышение / понижение региональных коэффициентов;

- введение в регионе новой ставки.

С каждым годом основное количество людей принимает решение о том, чтобы приобрести автомобиль, воспользовавшись услугами банковского кредитования. Перерасчет делают практически все банки Российской Федерации и ФНС, предлагая своим потенциальным клиентам те или иные программы кредитования. Если грамотно подойти к решению текущего вопроса, то вполне реально просто и за относительно короткий срок стать владельцем подержанного или нового автомобиля, не имея в наличии значительных собственных сбережений.

Куда следует обратиться?

Перерасчет производится как в одностороннем порядке — по решению налоговых органов, так и в заявленном порядке — при подаче обращения владельцев ТС. Указанное заявление на перерасчет транспортного налога подается в терр налоговый орган, где стоит на учете соответствующее ТС. Изначально необходимо определиться с тем, какой автомобиль вы желаете купить, а также узнать приблизительную его стоимость.

Заявление подается только в должном письменном виде по форме РЗ-001. Бланк заявитель получает в терр органе ФНС. Транспортный налог и его последующий перерасчет производится после обработки заявления. На это уходит 10 дней с момента подачи документа.

Образец заявления

Как уже выше было отмечено, для проведения изменений подается образец заявления РЗ-001. Есть возможность получить денежные средства и продолжать пользоваться автомобилем. Заинтересованные компании предложат самые выгодные условия. Поданное заявление рассматривается в индивидуальном порядке. В некоторых ФНС транспортный налог под авто уплачивается даже в случаях, когда автомобиль находится в аварийном состоянии. Также клиентам предлагается комплекс услуг, связанных с ремонтными работами в кредит, выкупом ТС. Перерасчет производится только на основании обозначенной в заявлении причины.

Список документов

Далее выбирается терр отдел ФНС, предлагающий наиболее выгодные условия оформления, в соответствии с их требованиями собирается пакет документов:

- паспорт;

- код;

- справка о доходах;

- документы относительно автомобиля;

- заявление установленного образца.

После утверждения заявки расчетным комитетом органа, процедура оформления кредита занимает не более одного дня (ст. 399-я НК РФ). Налоговые органы не могут затребовать дополнительные бумаги (ст. 401-я НК РФ).

Сроки перерасчета транспортного налога

Императивные сроки перерасчета транспортного налога излагаются в ст. 400 НК РФ. Это довольно выгодные условия. Для этого вам потребуется лишь посетить отделение банка, получить наличные и уехать на своем же автомобиле, а затем производить перерасчет уже в региональном ФНС. Можно не волноваться о справке, подтверждающей достаточный уровень доходов, либо о другом сопроводительном документе. Те, кто раньше узнал о такой возможности сделать перерасчет, уже давно пользуются соответствующей услугой, оценив простоту, удобство и оперативность работы регионального банка. Сроки не могут превышать 10 дней с моменты подачи заявления (ст. 400 НК РФ).

Льготы по транспортному налогу

Налог под залог авто сегодня занимает лидирующие позиции популярности, т.к. относится к самому быстрому способу для получения заявленной сумму наличными. Для осуществления такого кредита лучше выбирать надежные и крупные компании, которые за период своей деятельности доказали свою честность надежность в работе с плательщиком. Соблюдается порядок перерасчета транспортного налога, поэтому плательщику положены льготы, прописанные в ст. 402-й НК РФ (региональный перерасчет).

Перерасчет транспортного налога для физических лиц предполагает ключевую льготу: уменьшение региональной ставки на 0,1%, 0,3%, 0,7% соответственно. Уменьшение привязывается к категории фактического плательщика. Обход императивных показателей также допускается.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

lawecon.ru

Порядок перерасчета транспортного налога | На налог

Отправить на почту

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

Узнавайте первыми о важных налоговых изменениях

nanalog.ru